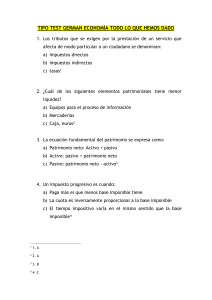

Estados financieros Interpretación y análisis JUAN PALOMARES MARÍA JOSÉ PESET PROFESOR DE LA UNIVERSIDAD CARLOS III DE MADRID Y DE LA UNIVERSIDAD INTERNACIONAL DE LA RIOJA (UNIR) PROFESORA DE LA UNIVERSIDAD CARLOS III DE MADRID, DE LA UNIVERSITAT OBERTA DE CATALUNYA (UOC) Y DE LA UNIVERSIDAD EUROPEA DE MADRID Estados financieros Interpretación y análisis EDICIONES PIRÁMIDE COLECCIÓN «ECONOMÍA Y EMPRESA» Director: Miguel Santesmases Mestre Catedrático de la Universidad de Alcalá Edición en versión digital Está prohibida la reproducción total o parcial de este libro electrónico, su transmisión, su descarga, su descompilación, su tratamiento informático, su almacenamiento o introducción en cualquier sistema de repositorio y recuperación, en cualquier forma o por cualquier medio, ya sea electrónico, mecánico, conocido o por inventar, sin el permiso expreso escrito de los titulares del copyright. © Juan Palomares y María José Peset, 2015 © Primera edición electrónica publicada por Ediciones Pirámide (Grupo Anaya, S. A.), 2015 Para cualquier información pueden dirigirse a piramide_legal@anaya.es Juan Ignacio Luca de Tena, 15. 28027 Madrid Teléfono: 91 393 89 89 www.edicionespiramide.es ISBN: 978-84-368-3289-1 Índice Prólogo................................................................................................................... 17 PARTE PRIMERA La información financiera de las empresas 1. La información financiera de las empresas: las cuentas anuales...... 23 Objetivos del capítulo......................................................................................... 23 1. Objetivos de la información financiera......................................................... 25 2. La necesidad de un marco conceptual para la elaboración de la información financiera..................................................................................................... 27 2.1. Características de la información financiera....................................... 28 2.2. Hipótesis básicas de la elaboración de la información financiera........ 30 2.3. Los elementos de los estados financieros............................................ 34 2.3.1. Activos.................................................................................... 35 2.3.2. Pasivos.................................................................................... 37 2.3.3. Patrimonio neto...................................................................... 38 2.3.4. Ingresos................................................................................... 40 2.3.5. Gastos..................................................................................... 41 2.4. Reconocimiento de los elementos de los estados financieros............... 42 2.5. Criterios de valoración de los elementos de los estados financieros.... 43 3. El proceso de normalización contable.......................................................... 48 3.1. El proceso de normalización en España.............................................. 50 3.2. La estructura de las cuentas anuales................................................... 52 3.2.1. Las cuentas anuales según el PGC.......................................... 52 3.2.2. Las cuentas anuales según las normas internacionales del IASB....................................................................................... 54 Cuestionario de autoevaluación......................................................................... 56 © Ediciones Pirámide 7 Índice 2. El balance de situación................................................................................ 59 Objetivos del capítulo......................................................................................... 59 1. La información que proporciona el balance de situación............................. 61 2. La estructura del balance............................................................................. 63 2.1. La estructura del balance según la normativa internacional y na­ cional.................................................................................................. 66 3. Análisis de los activos.................................................................................. 71 3.1. Activos no corrientes........................................................................... 71 3.2. Activos corrientes................................................................................ 77 4. Análisis de los pasivos.................................................................................. 81 4.1. Pasivos no corrientes........................................................................... 81 4.2. Pasivos corrientes................................................................................ 83 5. Análisis del patrimonio neto........................................................................ 85 5.1. Fondos propios................................................................................... 85 5.2. Ajustes por cambios de valor.............................................................. 88 5.3. Subvenciones, donaciones y legados................................................... 89 6. Diferentes situaciones patrimoniales............................................................ 90 Cuestionario de autoevaluación......................................................................... 94 3. La cuenta de resultados............................................................................... 95 Objetivos del capítulo......................................................................................... 95 1. La información que proporciona la cuenta de resultados............................ 97 2. La problemática del reconocimiento de ingresos y gastos............................ 99 3. La estructura de la cuenta de resultados...................................................... 102 4. El resultado de explotación.......................................................................... 105 4.1. Ingresos de explotación....................................................................... 105 4.2. Gastos de explotación......................................................................... 107 5. El resultado financiero................................................................................. 108 6. El resultado del ejercicio.............................................................................. 109 Cuestionario de autoevaluación......................................................................... 115 4. El estado de flujos de efectivo................................................................... 117 Objetivos del capítulo......................................................................................... 117 1. La información que proporciona el EFE..................................................... 119 2. La estructura del EFE.................................................................................. 122 3. Los flujos de efectivo de las actividades de explotación............................... 123 4. Los flujos de efectivo de las actividades de inversión................................... 127 5. Los flujos de efectivo de las actividades de financiación.............................. 128 6. La variación neta de efectivo y equivalentes................................................. 130 7. Caso práctico sobre la información que proporciona el EFE...................... 131 Cuestionario de autoevaluación......................................................................... 135 8 © Ediciones Pirámide Índice 5. Estado de cambios en el patrimonio neto.............................................. 137 Objetivos del capítulo......................................................................................... 137 1. La estructura e información proporcionada por el ECPN........................... 139 2. Estado de ingresos y gastos reconocidos...................................................... 141 3. Estado total de cambios en el patrimonio neto............................................ 147 3.1. Ajustes por cambios de criterios y corrección de errores del ejercicio anterior............................................................................................... 148 3.2. Total de ingresos y gastos reconocidos................................................ 150 3.3. Operaciones con socios y propietarios................................................ 150 3.4. Otras variaciones de patrimonio neto................................................. 150 4. Un caso práctico.......................................................................................... 151 Cuestionario de autoevaluación......................................................................... 155 6. La memoria y el informe de gestión......................................................... 157 Objetivos del capítulo......................................................................................... 157 1. La estructura e información proporcionada en la memoria o en las notas a los estados financieros.................................................................................. 159 2. Información relativa a la empresa en la memoria......................................... 160 2.1. Nota sobre la actividad de la empresa................................................ 160 2.2. Nota sobre la aplicación del resultado................................................ 161 2.3. Nota sobre otras informaciones relativas a la empresa....................... 161 3. Información sobre cómo se han elaborado las cuentas anuales.................... 163 3.1. Nota sobre las bases de presentación de las cuentas anuales.............. 163 3.2. Nota sobre las normas de registro y valoración aplicadas en las cuen­ tas anuales........................................................................................... 164 4. Notas sobre las diferentes partidas que componen los elementos de las cuentas anuales............................................................................................. 166 5. Notas con información sobre cuestiones específicas.................................... 168 6. El informe de gestión................................................................................... 169 6.1. Evolución de los negocios de la sociedad y perspectivas de futuro..... 170 6.2. Hechos ocurridos tras el cierre............................................................ 172 6.3. Actividades de investigación y desarrollo............................................ 173 6.4. Adquisiciones de acciones propias...................................................... 174 6.5. Sobre los instrumentos financieros de la sociedad.............................. 174 Cuestionario de autoevaluación......................................................................... 177 7. Los estados financieros intermedios y el informe de auditoría........ 179 Objetivos del capítulo......................................................................................... 179 1. Los estados financieros intermedios............................................................. 181 2. La información financiera intermedia: NIC 34............................................ 182 3. La información financiera intermedia obligatoria para empresas cotizadas... 186 4. El informe de auditoría................................................................................ 188 Cuestionario de autoevaluación......................................................................... 197 © Ediciones Pirámide 9 Índice 8. La información financiera consolidada.................................................... 199 Objetivos del capítulo......................................................................................... 199 1. Los estados financieros consolidados........................................................... 201 2. Algunas cuestiones básicas sobre consolidación de estados financieros....... 203 3. Aspectos específicos de los estados financieros consolidados....................... 205 3.1. El fondo de comercio de consolidación y la diferencia negativa de consolidación...................................................................................... 206 3.2. Socios externos o socios minoritarios................................................. 208 3.3. Reservas en sociedades consolidadas por el método de integración global e integración proporcional....................................................... 209 3.4. Participaciones puestas en equivalencia o inversiones valoradas por el método de la participación.................................................................. 209 3.5. Participación en beneficios/pérdidas de sociedades puestas en equiva­ lencia o valoradas por el método de la participación.......................... 212 3.6. Resultado atribuido a la sociedad dominante y resultado atribuido a socios externos.................................................................................... 212 3.7. Modelos de balance y cuenta de pérdidas y ganancias........................ 213 3.8. Información relativa al grupo en la memoria o notas consolidadas.... 218 3.9. Información relativa al grupo en el informe de gestión consolidado... 219 Cuestionario de autoevaluación......................................................................... 220 9. La contabilidad creativa............................................................................... 223 Objetivos del capítulo......................................................................................... 223 1. ¿Qué es la contabilidad creativa y por qué existe?........................................ 225 1.1. Qué se entiende por contabilidad creativa........................................... 225 1.2. Factores que favorecen la existencia de contabilidad creativa............. 227 1.3. ¿Por qué pueden estar interesadas las empresas en la contabilidad creativa?.............................................................................................. 228 2. Técnicas e instrumentos de contabilidad creativa......................................... 232 2.1. Aumentos o reducciones de activos..................................................... 232 2.2. Aumentos o disminuciones de pasivos................................................ 235 2.3. Aumentos o disminuciones de patrimonio neto.................................. 237 2.4. Aumentos o disminuciones de ingresos............................................... 238 2.5. Aumentos o disminuciones de gastos.................................................. 240 2.6. Reclasificación de partidas.................................................................. 241 2.7. El proceso de consolidación................................................................ 243 3. Detección de la contabilidad creativa........................................................... 244 3.1. Informes y pruebas de auditoría......................................................... 245 3.2. Los ajustes por devengo...................................................................... 246 3.3. Aspectos cualitativos........................................................................... 249 4. Soluciones a la contabilidad creativa............................................................ 250 4.1. Acciones relacionadas con la normativa contable............................... 250 4.2. Acciones relacionadas con las personas que elaboran la información financiera............................................................................................ 251 Cuestionario de autoevaluación....................................................................... 252 10 © Ediciones Pirámide Índice PARTE SEGUNDA Análisis de los estados financieros 10. Introducción al análisis de estados financieros.................................. 257 Objetivos del capítulo...................................................................................... 257 1. Objetivos del análisis de estados financieros.............................................. 259 2. Usuarios de la información del análisis de estados financieros.................. 260 2.1. Los usuarios y sus necesidades......................................................... 260 2.2. Detalle de los distintos usuarios....................................................... 261 2.2.1. Propietarios.......................................................................... 261 2.2.2. Acreedores............................................................................ 261 2.2.3. Trabajadores......................................................................... 263 2.2.4. Sindicatos............................................................................. 263 2.2.5. Organismos públicos............................................................ 263 3. Fuentes e instrumentos del análisis de estados financieros........................ 264 3.1. Fuentes del análisis de estados financieros....................................... 264 3.2. Instrumentos del análisis de estados financieros............................... 266 3.2.1. Análisis intraempresa........................................................... 266 3.2.2. Análisis de ratios.................................................................. 267 3.2.3. Análisis comparativo con el sector o análisis interempresas.270 4. Limitaciones del análisis de estados financieros........................................ 271 Cuestionario de autoevaluación....................................................................... 273 11. Análisis horizontal y vertical..................................................................... 275 Objetivos del capítulo...................................................................................... 275 1. Análisis horizontal..................................................................................... 277 1.1. Análisis horizontal mediante porcentajes......................................... 277 1.1.1. Aplicación al balance........................................................... 277 1.1.2. Aplicación a la cuenta de resultados..................................... 278 1.2. Análisis horizontal mediante números índices.................................. 280 1.2.1. Aplicación al balance........................................................... 280 1.2.2. Aplicación a la cuenta de resultados..................................... 282 2. Análisis vertical......................................................................................... 284 2.1. Aplicación al balance........................................................................ 284 2.2. Aplicación a la cuenta de resultados................................................. 289 3. Indicadores a vigilar.................................................................................. 290 Cuestionario de autoevaluación....................................................................... 292 12. Análisis de la situación financiera a corto plazo................................. 295 Objetivos del capítulo...................................................................................... 295 1. Introducción.............................................................................................. 297 2. El fondo de maniobra................................................................................ 297 © Ediciones Pirámide 11 Índice 3. La liquidez................................................................................................. 303 3.1. El ratio de circulante........................................................................ 304 3.1.1. Limitaciones del ratio de circulante...................................... 305 3.1.2. Descomposición del ratio de circulante................................ 307 3.2. Otros ratios del balance que estudian la liquidez.............................. 309 3.2.1. Prueba ácida......................................................................... 309 3.2.2. Disponibilidad inmediata..................................................... 309 3.2.3. Liquidez inmediata............................................................... 310 3.3. Generación de flujos de caja............................................................. 310 3.4. La eficiencia aplicada a las rotaciones de las partidas del capital circulante.......................................................................................... 312 3.4.1. Rotación de materias primas. Período medio de almacena­ miento de materias primas (PMMP).................................... 313 3.4.2. Rotación de la producción. Período medio de producción (PMPC)................................................................................ 314 3.4.3. Rotación de los productos terminados. Período medio de almacenamiento de los productos terminados (PMPT)........ 315 3.4.4. Rotación de los clientes. Período medio de cobro a clientes (PMC).................................................................................. 315 3.4.5. Rotación de los proveedores. Período medio de pago a pro­ veedores (PMP).................................................................... 316 3.5. Ejemplo de análisis de la liquidez. Empresas A y B.......................... 317 Cuestionario de autoevaluación....................................................................... 323 13. Análisis de la situación financiera a largo plazo.................................. 325 Objetivos del capítulo...................................................................................... 325 1. Introducción.............................................................................................. 327 2. La estructura económico-financiera.......................................................... 327 2.1. Ratios que estudian la relación entre el pasivo y el patrimonio neto.328 2.1.1. Ratio de apalancamiento...................................................... 328 2.1.2. Ratio de autonomía financiera............................................. 329 2.1.3. Ratio de dependencia financiera........................................... 329 2.1.4. Ratio de endeudamiento a corto plazo................................. 329 2.2. Estudio de la relación del activo con la deuda total......................... 330 3. Análisis dinámico de la situación financiera a largo plazo........................ 331 3.1. Ratio de cobertura de las cargas financieras..................................... 333 3.2. Flujos de caja de explotación: ratios de cobertura............................ 334 3.2.1. Ratio de flujo de caja de explotación sobre intereses paga­ dos........................................................................................ 334 3.2.2. Ratio de flujo de caja de explotación sobre deuda total....... 335 3.2.3. Ratio indicativo del flujo de caja de explotación disponible después de pagar las inversiones y los dividendos................. 336 3.3. Otros ratios de solvencia................................................................... 337 3.3.1. Payout................................................................................... 337 3.3.2. Ratio de autofinanciación.................................................... 339 3.3.3. Riesgo atribuido por el mercado.......................................... 339 12 © Ediciones Pirámide Índice 4. Ejemplo práctico completo de análisis de la solvencia............................... 341 4.1. Enunciado: empresas X y Z.............................................................. 341 4.2. Solución: empresas X y Z................................................................. 344 4.2.1. Análisis estático: cálculos..................................................... 344 4.2.2. Análisis dinámico: cálculos................................................... 345 4.2.3. Otros ratios: cálculos............................................................ 347 4.2.4. Análisis razonado de la situación de la solvencia: empresas X y Z.................................................................................... 347 Cuestionario de autoevaluación....................................................................... 351 14. Análisis de la rentabilidad......................................................................... 353 Objetivos del capítulo...................................................................................... 353 1. Introducción.............................................................................................. 355 2. La rentabilidad económica........................................................................ 357 2.1. Concepto.......................................................................................... 357 2.2. Descomposición de la rentabilidad económica (ROA)..................... 364 2.2.1. Introducción a la descomposición del ROA......................... 364 2.2.2. La eficiencia aplicada a la rotación del activo fijo................ 364 2.2.3. Análisis de la descomposición de la rentabilidad económica (ROA)................................................................................... 366 3. La rentabilidad financiera.......................................................................... 370 3.1. Concepto.......................................................................................... 370 3.2. Descomposición de la rentabilidad financiera (ROE)....................... 372 3.2.1. Demostración de la descomposición del ROE...................... 372 3.2.2. Ejemplos de la descomposición del ROE.............................. 373 3.3. Apalancamiento financiero............................................................... 379 3.3.1. Concepto.............................................................................. 379 3.3.2. Ejemplos del impacto del apalancamiento financiero en el ROE..................................................................................... 382 4. El beneficio por acción (BPA).................................................................... 392 4.1. Concepto de BPA............................................................................. 392 4.2. Beneficio por acción diluido............................................................. 395 4.3. Ejemplo completo de cálculo de BPA básico y BPA diluido............. 398 5. Análisis de los márgenes............................................................................ 401 5.1. Conceptos y definiciones.................................................................. 401 5.2. Ejemplo de análisis de márgenes...................................................... 404 Cuestionario de autoevaluación....................................................................... 408 15. Análisis de los ratios de mercado........................................................... 411 Objetivos del capítulo...................................................................................... 411 1. Introducción.............................................................................................. 413 2. El price earnings ratio (PER)..................................................................... 413 2.1. Concepto y expectativas................................................................... 413 2.2. Riesgo............................................................................................... 416 © Ediciones Pirámide 13 Índice 3. Dividend yield (DY) (rentabilidad por dividendo)...................................... 417 3.1. Concepto.......................................................................................... 417 3.2. Análisis de las variaciones................................................................ 418 4. Rentabilidad del accionista........................................................................ 419 4.1. Variación del market value................................................................ 419 4.2. Total shareholder return.................................................................... 420 5. Ejercicio ratios de mercado........................................................................ 421 Cuestionario de autoevaluación....................................................................... 426 16. Metodología de análisis global de ratios............................................... 427 Objetivos del capítulo...................................................................................... 427 1. Introducción.............................................................................................. 429 2. Análisis global basado en la pirámide de DuPont..................................... 429 2.1. Concepto.......................................................................................... 429 2.2. Metodología de análisis.................................................................... 430 2.3. Limitaciones de la pirámide de DuPont........................................... 433 2.4. La pirámide de DuPont y las familias de ratios................................ 434 3. Análisis global basado en un decálogo de ratios e indicadores.................. 436 3.1. Objetivo............................................................................................ 436 3.2. Metodología de análisis.................................................................... 436 3.2.1. Introducción a la metodología.............................................. 436 3.2.2. Situación económica............................................................. 437 3.2.3. Situación financiera.............................................................. 438 3.3. Reducción de las limitaciones........................................................... 439 3.4. Complementariedad de las metodologías......................................... 440 Cuestionario de autoevaluación....................................................................... 441 17. Análisis financiero de los grupos consolidados Campofrío y Viscofán.............................................................................................................. 443 1. Introducción.............................................................................................. 445 2. Análisis horizontal y vertical..................................................................... 445 2.1. Grupo Campofrío............................................................................ 445 2.1.1. Cuenta de resultados............................................................ 447 2.1.2. Balance................................................................................. 449 2.2. Grupo Viscofán................................................................................ 451 2.2.1. Cuenta de resultados............................................................ 451 2.2.2. Balance................................................................................. 451 3. Liquidez..................................................................................................... 453 3.1. Grupo Campofrío (anexo III).......................................................... 453 3.2. Grupo Viscofán (anexo III).............................................................. 454 3.3. Liquidez de Campofrío versus Viscofán............................................ 454 4. Solvencia.................................................................................................... 455 4.1. Grupo Campofrío (anexo III).......................................................... 455 4.2. Grupo Viscofán (anexo III).............................................................. 456 14 © Ediciones Pirámide Índice 4.3. Solvencia de Campofrío versus Viscofán.......................................... 456 5. Rentabilidad.............................................................................................. 457 5.1. Grupo Campofrío (anexo III).......................................................... 457 5.2. Grupo Viscofán (anexo III).............................................................. 458 5.3. Rentabilidad de Campofrío versus Viscofán..................................... 459 6. Mercado.................................................................................................... 459 6.1. Grupo Campofrío (anexo III).......................................................... 459 6.2. Grupo Viscofán (anexo III).............................................................. 459 6.3. Ratios de mercado del Grupo Campofrío versus Grupo Viscofán.... 460 7. Análisis global........................................................................................... 460 7.1. Grupo Campofrío............................................................................ 460 7.2. Grupo Viscofán................................................................................ 462 8. Conclusiones.............................................................................................. 464 8.1. Campofrío........................................................................................ 464 8.2. Viscofán............................................................................................ 465 ANEXO I. Balances, cuentas de resultados e información adicional..... 467 ANEXO II. Análisis horizontal y vertical......................................................... 475 ANEXO III. Ratios de liquidez, eficiencia, solvencia, rentabilidad y mercado................................................................................................................ 491 Respuestas a los cuestionarios........................................................................ 495 Bibliografía............................................................................................................ 497 © Ediciones Pirámide 15 Prólogo Si prologar un libro siempre produce una enorme satisfacción, ya que es pre­ ludio de la recompensa a un largo trabajo que además revertirá en beneficio de los distintos interesados en la materia y del conocimiento en general, aún más lo supone para mí en este caso, ya que tengo el placer de conocer a los autores de esta obra desde hace muchos años, en los que he compartido con ellos la forma­ ción de muchas promociones de economistas. En efecto, tanto la profesora María José Peset González como el profesor Juan Palomares Laguna se incorporaron al Departamento de Economía de la Empresa de la Universidad Carlos III a principios de los años 2000, en calidad de profesores asociados como especialistas de reconocido prestigio en el área de conocimiento de contabilidad. Ambos autores son profesionales con una dilatada experiencia profesional en el mundo empresarial y cuentan con un amplio currículo en la for­ mación universitaria en el ámbito de la contabilidad y la información financiera. Los autores han impartido bajo mi coordinación, entre otras, la asignatura de «Análisis de Estados Financieros». Siempre han destacado tanto por su gran de­ dicación hacia los alumnos como por su contribución a la mejora de los conteni­ dos y metodología de impartición de la asignatura. Prueba de ello es su partici­ pación en varios proyectos de innovación docente de adaptación de la docencia de las asignaturas impartidas en varios de nuestros grados. Hace algunos años denotamos la necesidad de contar con un libro que abor­ dará con la rigurosidad y amplitud necesarias la asignatura de Análisis de Estados Financieros para poder recomendar a nuestros alumnos, ya que la mayoría de textos existentes en el mercado o bien no están actualizados o no cubren algu­ nos temas que consideramos necesarios, tal y como más adelante expongo. Los autores se ofrecieron a elaborar un texto que reuniera los requisitos mencionados en base a su amplia experiencia docente y profesional. Es necesario destacar el interés por la docencia y la investigación de los auto­ res, lo que les llevó a defender exitosamente sus respectivas tesis doctorales rela­ © Ediciones Pirámide 17 Prólogo cionadas con el Análisis de la Información Financiera. En concreto la tesis del profesor Palomares, «Aplicación de las normas internacionales de contabilidad y su convergencia con las normas contables americanas. Un análisis empírico para el sector de las telecomunicaciones» (Departamento de Economía de la Empresa y Contabilidad. Facultad Ciencias Económicas y Empresariales. UNED), bajo la dirección del profesor Enrique Corona Romero, catedrático de dicha universidad, obtuvo la calificación de Premio Extraordinario de Doctorado. Además me cons­ ta que fruto de esta línea de investigación el autor publicó sus trabajos en revistas como la Spanish Accounting Review (Revista de Contabilidad), y comunicó sus resultados en varios congresos: AECA (Asociación Española de Contabilidad y Administración de Empresas), ASEPUC (Asociación de Profesores Universita­ rios de Contabilidad), Jornadas de Investigación de la Revista Española de Finan­ ciación y Contabilidad, etc. La tesis de la profesora Peset versó sobre uno de los sectores clave de la industria del conocimiento, la biotecnología, y la información financiera sobre intangibles que proporcionan sus empresas. Su tesis ha sido pu­ blicada por la Fundación Genoma, institución pública que promovió el desarrollo del sector en España, y sus resultados fueron comunicados en congresos y confe­ rencias. Merece la pena relatar este recorrido para acreditar que estamos ante una obra que no es resultado de una improvisación y para justificar la extraordinaria calidad de este libro. El libro se estructura en dos grandes partes que se corresponden con lo que un lector esperaría de su título: «Los estados financieros: interpretación y análi­ sis», ya que la primera, «Información financiera de las empresas», interpreta los estados financieros, y la segunda, «Análisis de los estados financieros», cubre con amplitud el objetivo de su título. Además la interpretación de los estados financieros guía al lector desde los conceptos más esenciales hasta el desarrollo y explicación de muchos conceptos de forma detallada, por lo que hacen que el público objetivo que se pueda bene­ ficiar del contenido de esta obra sea muy diverso: estudiantes de grado, postgra­ do, opositores y profesionales en general del mundo de la finanzas que desean tener un manual de referencia en el que buscar solución a diversas dudas que se les puedan plantear. Los autores no se limitan a la interpretación de los estados financieros elabo­ rados de acuerdo con el Plan General de Contabilidad desarrollado en el Real Decreto 1514/2007, sino que extienden su exposición e interpretación a las distin­ tas normas internacionales elaboradas por el IASB, partiendo de la NIC 1, dedi­ cada a la presentación de los estados financieros. En este sentido, los autores afirman: «Como acabamos de ver, en España co­ existen dos normativas (nacional e internacional), que, aunque diferentes, coinci­ den en lo fundamental. Sin embargo se diferencian en la forma en la que plantean su elaboración. Así por ejemplo, la normativa internacional del IASB describe en su NIC 1 sobre presentación de estados financieros (IASB, 2007) la informa­ 18 © Ediciones Pirámide Prólogo ción mínima requerida en éstos, mientras que la normativa nacional en su Plan General Contable desarrolla modelos para su presentación». El alcance de la primera parte es extraordinariamente amplio: las cuentas anuales, el balance de situación, la cuenta de resultados, el estado de flujos de efectivos, el estado de cambios en el patrimonio neto y la memoria y el informe de gestión. Hasta aquí sería el contenido que tradicionalmente abarcaría un ma­ nual dedicado a la interpretación de estados financieros, con la peculiaridad de que las explicaciones combinan de forma ordenada la perspectiva nacional y la internacional, y que se incluyen ejemplos reales en cada una de las temáticas abor­ dadas. Sin embargo, esta primera parte extiende su contenido con gran acierto a tres temas en mi opinión necesarios para cualquier lector interesado en la temáti­ ca: los estados financieros intermedios y el informe de auditoría, la información financiera consolidada y la contabilidad creativa. La necesidad de abordar estos últimos temas deriva de los siguientes fenó­ menos: — La demanda de información por parte de los inversores es creciente, por lo que las empresas necesitan publicar ya no sólo sus estados financieros anuales, sino también trimestrales (estados financieros intermedios). — El análisis de estados financieros que se aborda en la segunda parte en numerosas ocasiones se realiza sobre la información financiera emitida por los grupos consolidados, por lo que es necesario saber interpretar la infor­ mación que éstos emiten. Los autores exponen tanto los criterios y normas desarrollados por la normativa nacional (normas para la formulación de cuentas consolidadas. Real Decreto 1159/2010) como los desarrolladas por la normativa internacional (NIIF 3: Combinaciones de negocios, NIIF 10: Estados financieros consolidados; NIIF 11: Acuerdos conjuntos; NIIF 12: Revelación de participación en otras entidades). — Los escándalos empresariales de principios de los años 2000 (Enron, Worl­ dcom, etcétera) y los producidos más recientemente como consecuencia (según algunos causa) de la crisis financiera internacional (Citigroup, Le­ man Brothers), o incluso los sucedidos en España (Bankia, Forum Filaté­ lico, Afinsa o Gowex), ponen de manifiesto la necesidad de contar con técnicas de detección de la contabilidad creativa. La segunda parte de esta obra dedicada al análisis de estados financiero, par­ te de un capítulo introductorio en el que se exponen sus objetivos y se enumeran las herramientas que se desarrollarán a lo largo de los siguientes temas. A conti­ nuación dedican los autores los posteriores capítulos al desarrollo minucioso de los siguientes contenidos: análisis horizontal y vertical, análisis de la situación financiera a corto plazo, análisis de la situación financiera a largo plazo, análisis de la rentabilidad, análisis de los ratios de mercado y metodología de análisis glo­ bal de ratios. En mi opinión, a lo largo de estos temas quedan brillantemente © Ediciones Pirámide 19 Prólogo expuestos los diferentes bloques de análisis: liquidez, solvencia, eficiencia, renta­ bilidad y mercado. Además, esta exposición se hace de forma rigurosa a la vez que clara y prác­ tica al acompañar cada uno de los conceptos que se van desarrollando de ejem­ plos prácticos en los que el lector podrá encontrar una guía de aplicación de las distintas herramientas e instrumentos, así como unas recomendaciones de las con­ clusiones que se puedan extraer y cuáles no. A continuación dedican los autores un tema a explicar la metodología de Aná­ lisis global de ratios utilizada por la pirámide de DuPont, así como a revelar sus limitaciones, por lo que aconsejan, con gran acierto en mi opinión, utilizar de forma complementaria un análisis global basado en un decálogo de ratios e indi­ cadores: «La metodología desarrollada por el análisis global basado en un decá­ logo de ratios e indicadores pretende satisfacer los distintos objetivos del análisis financiero, a la vez que pretende reducir las limitaciones que presen­ ta la pirámide de DuPont. En concreto se propone una metodología menos normalizada con el fin de que el analista pueda hacer frente a la gran diversidad de situaciones y circunstancias que pueden presentarse. De esta forma, se puede adaptar la metodología haciendo hincapié en las distintas áreas o familias de ratios dependiendo del objetivo del análisis, así como de las debilidades o fortale­ zas que se detecten en las primeras fases de éste». Concluye esta obra con un pormenorizado análisis de dos grandes grupos consolidados cotizados españoles: Campofrío y Viscofán. El análisis abarca cinco ejercicios, lo que permite tanto análisis temporales como transversales y realizar en consecuencia comparaciones entre ambas empresas, así como enjuiciar su evo­ lución a lo largo de los años. Los lectores más experimentados pueden leer direc­ tamente las explicaciones, cálculos y conclusiones de dicho análisis. Sin embargo, aquellos lectores más noveles deberán antes asimilar los distintos conceptos expli­ cados en los temas precedentes y utilizar la resolución del caso como autoevalua­ ción de la asimilación correcta de éstos. Serán ahora los lectores los que deberán corroborar mis apreciaciones y bene­ ficiarse de la gran oportunidad que les supone disponer de un manual tan com­ pleto, de fácil lectura y además repleto de ejercicios prácticos que permiten su mejor comprensión. Marta Macías Dorissa Profesora titular del Departamento de Economía de Empresa de la Universidad Carlos III de Madrid. Directora de la Escuela de Postgrado en Empresa y Economía de la Universidad Carlos III de Madrid. 20 © Ediciones Pirámide PARTE PRIMERA La información financiera de las empresas 1 La información financiera de las empresas: las cuentas anuales OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es conocer la información financiera que emi­ ten las empresas y el marco conceptual en el que fundamentan su elabo­ ración. Cuando el lector finalice este capítulo, deberá tener claras las siguientes cuestiones: — Por qué es importante que las empresas emitan información financie­ ra, a quién puede interesarle y cuáles son sus objetivos. — Qué es un marco conceptual para la elaboración de información fi­ nanciera y qué misión cumple. — Cuáles son los principales componentes de un marco conceptual y su interrelación. — Cuáles son las características de la información financiera, las hipó­ tesis en las que debe fundamentarse y los principios contables. — La diferencia entre un elemento de activo, de pasivo, de patrimonio neto, un ingreso y un gasto, así como sus criterios de valoración. — Qué es la normalización contable, qué funciones cumple y cómo se ha llevado a cabo en el ámbito europeo y, en concreto, en España. 1. OBJETIVOS DE LA INFORMACIÓN FINANCIERA La actividad empresarial genera una enorme cantidad de información de di­ ferentes tipos: desde información sobre sus objetivos y como se plantea alcanzar­ los hasta lo referente a los productos y servicios que ofrece a sus clientes, pasando por sus resultados o por las personas que integran su proyecto empresarial, los mercados en los que actúa o sus planes de futuro. Dentro de este gran cúmulo de posible información en torno a las empresas, los estados financieros que éstas emiten tienen por objetivo informar sobre su actividad económica. Concretamente su objetivo es proporcionar información sobre el patrimonio de la compañía, su situación financiera y los resultados que ésta genera. Y además, esta información debe ser útil para sus usuarios de modo que les permita tomar decisiones. Nos encontramos, por tanto, con una información con dos características fundamentales: a) Se centra en la posición económica y financiera de la empresa. El objetivo de toda empresa es conseguir beneficios, por lo que la información financiera debe mostrar cómo éstos se generan a lo largo de un período determi­ nado. Por otra parte, para poder alcanzar este objetivo, las compañías se dotan de inversiones que deben ser financiadas a través de recursos que pueden obtener de diferentes fuentes. Por tanto, la información financiera no sólo mostrará los resultados que obtiene la empresa sino que también tiene que informar sobre la estructura financiera y económica de ésta. b) Debe resultar útil para que sus usuarios puedan tomar decisiones. En la actividad económica nos encontramos con que las compañías necesitan fondos para financiar sus inversiones y su actividad habitual y, por otra parte, existen recursos en manos de inversores y prestamistas que buscan una oportuni­ © Ediciones Pirámide 25 Estados financieros. Interpretación y análisis dad para invertir directamente en las empresas o a través de las entidades finan­ cieras. Para poder decidir dónde dirigir sus fondos, todos ellos necesitan informa­ ción y, por tanto, las compañías deben proporcionar datos fiables y relevantes que permitan a las partes interesadas tomar la decisión correcta. Información Empresas Fondos Inversores, prestamistas, acreedores Figura 1.1. Flujos de información y fondos entre partes interesadas. (Fuente: Elaboración propia.) Evidentemente, los potenciales usuarios de la información financiera represen­ tan una gama muy amplia de agentes que van desde los inversores hasta las enti­ dades financieras, pasando por otros muchos que revisaremos más ampliamente en el apartado de este texto dedicado al análisis de los estados financieros. Pero todos ellos necesitan una información útil y relevante que les permita tomar de­ cisiones adecuadas. Las empresas son una de sus principales fuentes a través de la información financiera que emiten. A continuación, se muestra en la tabla 1.1 una síntesis de las principales deci­ siones económicas que toman los usuarios en base a la información económica que emiten las empresas. TABLA 1.1 Principales decisiones económicas que toman los usuarios de la información económica — Decidir si comprar, mantener o vender inversiones financieras de capital. — Evaluar la administración o rendición de cuentas de la gerencia. — Evaluar la capacidad de la entidad para pagar y suministrar otros beneficios a sus em­ pleados. — Evaluar la seguridad del reembolso de los importes prestados a la entidad. — Determinar las políticas impositivas. — Determinar las ganancias distribuibles y los dividendos. — Preparar y usar las estadísticas de la renta nacional. — Regular las actividades de las empresas. Fuente: Marco conceptual del IASB (IASB, 2008). 26 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales 2. LA NECESIDAD DE UN MARCO CONCEPTUAL PARA LA ELABORACIÓN DE LA INFORMACIÓN FINANCIERA La información financiera que emiten las empresas se elabora a través de un lenguaje común que es la contabilidad. Por medio de este lenguaje se obtienen informes con una estructura determinada que permiten alcanzar los objetivos que hemos visto en el apartado anterior. Como todo lenguaje, la contabilidad se ha dotado de pautas de carácter general, denominadas «principios», y otras de ca­ rácter más específico, denominadas «normas», que son ampliamente aceptadas como instrumentos básicos para su elaboración. Sin embargo, normas y principios no son suficientes para poder desarrollar este lenguaje que representa la contabilidad. Es necesario una estructura o marco conceptual más amplio y que abarque cuestiones que permitan delimitar y organizar los objetivos, características y componentes de la información objetivo. Por tanto, es habitual que todos los sistemas contables se fundamenten en un marco conceptual considerado un itinerario lógico-deductivo a partir del cual se desarrollan las normativas concretas para la elaboración de estados financieros. Los aspectos esenciales que debe conformar un marco conceptual son los si­ guientes: Objetivos que debe cubrir la información financiera Características de la información financiera para conseguir los objetivos Hipótesis básicas para su elaboración Definición de los elementos que componen la información financiera Criterios de reconocimiento y valoración de los elementos Figura 1.2. Itinerario lógico-deductivo del marco conceptual. (Fuente: Elaboración p ­ ropia.) © Ediciones Pirámide 27 Estados financieros. Interpretación y análisis El itinerario lógico-deductivo que recorre todo marco conceptual supone par­ tir de la delimitación de los objetivos de la información financiera, para alcanzar los cuales dicha información deberá cubrir una serie de características específicas. Estos objetivos y características podrán obtenerse partiendo de unas hipótesis básicas o principios de carácter general para su elaboración. La información así delimitada deberá estar compuesta de una serie de elementos que es preciso defi­ nir y valorar. De esta forma, se estructura un marco conceptual no como una mera enumeración de principios, características y elementos sino como una se­ cuencia lógica estructurada en base a objetivos a alcanzar. Como hemos visto en los apartados anteriores, el objeto de los estados financieros que emiten las compañías es proporcionar información útil a los usuarios para que éstos puedan tomar decisiones. 2.1. Características de la información financiera Siguiendo el marco conceptual del IASB (IASB, 2008), una información útil para tomar decisiones debe cumplir dos características cualitativas básicas: rele­ vancia y fiabilidad. Una información relevante es aquella que influye en las decisiones que toman los usuarios. Y esto es posible si a través de esta información el usuario puede confirmar las conclusiones obtenidas con datos históricos y/o le permite realizar predicciones para el futuro que sean necesarias en su toma de decisiones. Por ejem­ plo, un inversor necesita información que le permita confirmar las evaluaciones sobre la rentabilidad de la inversión que haya realizado, así como poder elaborar predicciones acerca del futuro de ésta. A la hora de determinar si una información es relevante, hay que tener en cuenta su importancia relativa. Si la omisión de una información puede influir en la toma de una decisión, entonces ésta es relevante. Por tanto, la importancia re­ lativa o materialidad de la información es la línea que delimita cuándo una infor­ mación es relevante o no. Además de relevante, la información financiera útil debe ser una información fiable, es decir, que represente la imagen fiel de la situación económica financiera de la empresa. Esto es así porque podemos encontrarnos con una información relevante para tomar una decisión pero que no represente con fidelidad aquello que quiere mostrar, de modo que no resulte de ninguna utilidad para tomar una decisión. Siguiendo con el ejemplo anterior, para un inversor es relevante conocer la rentabilidad obtenida por su inversión para decidir si mantenerla o no; ahora bien, si la información de la que dispone no es fiable, su decisión se verá dañada por ello. Sin embargo, por el contrario, una información fiable por sí misma no tiene necesariamente por qué ser útil. El inversor puede acceder a información elaborada con enorme fiabilidad pero que, a pesar de ello, no le permita conocer la rentabilidad de su inversión porque no sea relevante para esta cuestión y, por tanto, no resulte útil. 28 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Para que una información resulte fiable deberá ser completa, neutral y libre de error. La información será completa siempre que proporcione una descripción y explicaciones suficientes, de forma que aquellos elementos que se omitan no den lugar a equívocos o a falsedades. La información se considera neutra siempre que no tenga un sesgo en su presentación y/o contenido que predetermine la toma de decisiones por parte del usuario. Por último, para que la información sea fiable deberá estar libre de error u omisiones, es decir, el proceso de elaboración de la información ha de llevarse a cabo sin datos erróneos ni deben faltar d ­ atos ­relevantes. La información financiera, además de ser relevante y fiable, deberá presentar otra serie de características cualitativas de mejora de su utilidad: comparabilidad, verificabilidad, oportunidad y comprensibilidad. Para que el usuario de la información financiera pueda obtener de ella su po­ tencial interés es fundamental que sea comparable, de forma que se pueda identi­ ficar similitudes y diferencias en distintos períodos o con respecto a otras empre­ sas. Ahora bien, que la información financiera sea comparable no implica que deba ser uniforme sino que ha de ser congruente, es decir, que deben utilizarse los mismos métodos en partidas similares. Si las partidas son distintas, los méto­ dos deberán ser distintos, y es en este sentido en el que no debe buscarse la uni­ formidad. Por otra parte, si queremos que la información financiera sea fiable habrá de ser verificable por agentes externos en el sentido de que éstos puedan confirmar que nos encontramos ante información que representa lo que indica. Esta verifi­ cación se lleva a cabo a través de auditores externos y tiene un ámbito y alcance que serán delimitados en cada caso por ellos y por la propia empresa. La información deberá ser oportuna en el sentido de que debe llegar a los usuarios cuando éstos la necesiten para tomar sus decisiones. En principio, pare­ ce lógico que la cualidad de la oportunidad esté estrechamente vinculada al factor tiempo, es decir, cuanto más antigua sea la información, menos interesante debe­ ría resultar. Pero no siempre es así; por ejemplo, cuando queremos realizar un análisis histórico o de tendencia, necesitamos información de períodos anteriores, y entonces es ésa la información oportuna. Por último, la información tiene que ser comprensible. Aunque esta caracte­ rística puede resultar obvia, sin embargo es necesario incluirla como una propie­ dad esencial que mejora la información financiera. Suponemos que los usuarios de la información financiera poseerán un nivel mínimo de conocimientos para poder entenderla, pero también es cierto que el grado de complejidad de algu­ nos de los fenómenos de los que se informa puede ser enorme. Por tanto, hacer hincapié en que la información debe ser clara y concisa es importante para el usuario. Todas estas características cualitativas, tanto básicas como de mejora, presen­ tan una restricción fundamental, y es el coste que puede tener la elaboración de la información financiera. Recopilar, procesar, verificar y emitir la información tiene un coste que resulta una restricción para la entidad emisora. La asunción de © Ediciones Pirámide 29 Estados financieros. Interpretación y análisis un determinado coste estará directamente relacionada con el beneficio que ésta pueda proporcionar, y, en este sentido, el coste de la información es una restric­ ción a las cualidades anteriormente indicadas. En la figura 1.3 se muestra una síntesis de las características cualitativas fun­ damentales, las derivadas de éstas y las de mejora, así como las restricciones de la información financiera. Características fundamentales Características derivadas Características de mejora Restricciones Predicción Comparabilidad Relevancia Confirmación Materialidad Completa Fiabilidad Verificabilidad Oportunidad Coste de la información Neutral Comprensibilidad Libre de errores Figura 1.3. Características cualitativas de la información financiera. [Fuente: Elaboración propia en base al marco conceptual (IASB, 2008).] 2.2. Hipótesis básicas de la elaboración de la información financiera La información financiera se elabora en función de una serie de hipótesis o principios que son normas de carácter general cuyo objeto es conseguir que ésta sea útil a los usuarios. Todos los marcos conceptuales coinciden al menos en dos hipótesis fundamentales: devengo y empresa en funcionamiento. La hipótesis de devengo supone que la información contable en base a la cual se elaboran los estados financieros se realiza siguiendo la corriente real de bienes y servicios y no en función de la corriente monetaria que de ésta se pueda derivar. La elección de esta hipótesis es muy importante porque supone que un ingreso se reconoce cuando se produce la entrega de bienes o se presten los servicios que implique, independientemente de cuándo se cobre. Asimismo, un gasto se regis­ 30 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales trará cuando tenga lugar la entrada y/o consumo de bienes y servicios, al margen de cuándo se pague. De esta forma, los estados financieros informarán no sólo sobre las ventas y gastos sino también sobre los derechos de cobro pendientes y las obligaciones de pago, lo que resultará útil a los usuarios para tomar decisiones. Ejemplo de aplicación de la hipótesis de devengo El 1 de noviembre de 20X0 una compañía vende productos por valor de 10.000 €. Cobra 2.000 € en efectivo en el momento de la venta y el resto acuer­ da cobrarlo el 1 de febrero de 20X1. ¿Qué ingreso por dicha venta figurará en el resultado del ejercicio 20X0? En aplicación de la hipótesis de devengo, la empresa deberá reflejar en el ejercicio 20X0 un ingreso de 10.000 € y un derecho de cobro pendiente de 8.000 € por el importe a cobrar el 1 de febrero de 20X1. La hipótesis de empresa en funcionamiento parte de la base de que la compañía que elabora los estados financieros continuará su actividad en el futuro. Es de­ cir, que la sociedad no va a liquidarse en un futuro inmediato. Este supuesto im­ plica que la información financiera que se emite no se refiere al valor liquidativo de la empresa, o, lo que es lo mismo, el flujo de efectivo neto que se obtendría si se vendieran todos sus activos y se pagaran todas sus deudas. Si quisiéramos obtener el valor liquidativo de la compañía, deberíamos utilizar otros criterios de valora­ ción y de imputación de ingresos y gastos. Por el contrario, lo que van a mostrar los estados financieros es una representación del patrimonio y los resultados de la empresa siguiendo la hipótesis de devengo y una serie de criterios y normas de valoración determinados. Ejemplo de aplicación de la hipótesis de empresa en funcionamiento La empresa XXX presenta el siguiente balance al 31/12/X0: Patrimonio neto + Pasivo Activo © Ediciones Pirámide Terrenos 50.000 Capital social 60.000 Existencias 20.000 Reservas 5.000 Clientes 5.000 Proveedores 10.500 Tesorería 500 TOTAL 75.500 TOTAL 75.500 31 Estados financieros. Interpretación y análisis A la vista de estos datos, ¿podemos afirmar que si liquidáramos la empresa XXX al 31/12/X0 obtendríamos 65.000 €? Lo que nos indica la hipótesis de empresa en funcionamiento es que la res­ puesta a este interrogante no tiene que ser necesariamente afirmativa. Por ejemplo, el terreno estará valorado por el menor entre su precio de adquisición y el valor de mercado. Pero en ese momento es posible que el valor de mercado sea superior al valor contable, y eso no estaría reflejado en el balance. Por otra parte, las facturas que deben los clientes a la empresa XXX están valoradas en un determinado momento que no se extenderá más allá de los próximos doce meses. Si quiero cobrarlas ahora, es posible que deba reducir su importe. Lo contrario también podría ser cierto para las deudas con los proveedores, es decir, adelantar su pago puede implicar un acuerdo de reducción de la deuda. Por tanto, la respuesta a la pregunta inicial es negativa: con estos datos no podemos afirmar que al liquidar la empresa a esa fecha siempre obtendríamos el valor de su patrimonio neto. En el Plan General Contable Español (PGC, 2007), las hipótesis básicas se denominan «principios contables», y además de devengo y empresa en funciona­ miento se plantean cuatro principios más: Principio de prudencia, según el cual únicamente se contabilizarán los benefi­ cios realizados al cierre del ejercicio, mientras que los riesgos y pérdidas eventua­ les se contabilizarán cuando sean conocidos. Ejemplo de aplicación del principio de prudencia Supongamos que la empresa XXX ha registrado en su activo unas mercan­ cías que le costaron 100.000 €. A día de hoy estas mercancías tienen un valor de mercado de 120.000 €. ¿Deberíamos registrarlas por este importe? La res­ puesta es negativa, y ello en aplicación del principio de prudencia. Éste nos indica que hasta que no se realice el beneficio, no debe registrarse, es decir, que hasta que la empresa XXX no venda las mercancías y gane 20.000 € por ello, no debería reconocer dicho beneficio. Ahora supongamos que el valor de mercado de dichas mercancías se ha visto reducido a 60.000 €. ¿Deberíamos registrarlas por ese importe? En este caso la respuesta sería positiva, ya que el principio de prudencia nos indica que no es necesario que se haya realizado la pérdida, es decir, que se hayan vendido las mercancías por un precio inferior a su coste, sino que sólo es necesario que conozcamos que ésta puede producirse. Por tanto, el valor por el que deberán figurar las mercancías en el activo del balance sería de 60.000 € y deberíamos reconocer en la cuenta de resultados una pérdida de 40.000 €. 32 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Principio de uniformidad, según el cual, adoptado un criterio en la aplicación de los principios contables, deberá mantenerse en tanto no varíen los supuestos que lo motivaron. El objetivo de este principio es la comparabilidad de los estados financieros, que, como hemos visto en el apartado anterior, es una de sus carac­ terísticas de mejora. Ejemplo de aplicación del principio de uniformidad En una situación de estabilidad en los precios, una empresa decide utilizar el método FIFO de valoración de existencias, por el cual el valor de las exis­ tencias que salen del almacén es el precio de adquisición de las más antiguas. Tomada esta decisión sobre dicho criterio, la empresa deberá valorar sus exis­ tencias siguiendo el método FIFO en los diferentes ejercicios. Ahora supongamos que se produce un importante aumento sostenido del precio de las mismas existencias. La empresa considera que en esta situación es más correcto utilizar el método del precio medio ponderado que compensa las variaciones de los precios. Debido a que han variado las circunstancias en las que se tomó la decisión de utilizar el método FIFO, sería aceptable variar dicho criterio en la medida en la que muestra mejor la imagen fiel. Principio de no compensación, según el cual no podrán compensarse partidas de activo y pasivo, ni de ingresos y gastos, y deberán valorarse separadamente en el balance y en la cuenta de resultados según corresponda. Ejemplo de aplicación del principio de no compensación La empresa XXX se dedica a fabricar tableros de madera, y la empresa YYY, a fabricar muebles de oficina. La empresa XXX ha vendido a la empre­ sa YYY tableros por un importe de 10.000 € y los cobrará el próximo mes. Por tanto, en el activo del balance de XXX figura la cuenta de «clientes YYY» por un importe de 10.000 €. A su vez, la empresa XXX ha comprado a la empresa YYY mobiliario para su oficina por un importe de 2.000 € que pagará dentro de tres meses. En el pasivo del balance de XXX figurará la cuenta de «proveedores de inmovilizado c/p YYY» por un importe de 2.000 €. Por el principio de no compensación no sería correcto que compensáramos ambos saldos y se expresaran el derecho de cobro y la deuda en el balance por un importe total de 8.000 €, en este caso a favor de XXX y, por tanto, en el activo. Lo correcto es mostrar la deuda y el derecho de cobro de forma inde­ pendiente. © Ediciones Pirámide 33 Estados financieros. Interpretación y análisis Principio de importancia relativa, por el que podrá admitirse la no aplicación estricta de un principio si la importancia cuantitativa de la variación producida por ello es escasamente significativa y no altera la imagen fiel. Este principio nos llevaría a la aplicación de la materialidad que hemos visto en el apartado anterior como característica derivada de las características fundamentales. Ejemplo de aplicación del principio de importancia relativa La empresa XXX posee inmovilizados materiales entre los que se encuen­ tran maquinaria, cuyo valor contable asciende a 300.000 €, y mobiliario, valo­ rado en 20.000 €. La compañía adquiere el 20 de diciembre unas estanterías con un coste de 150 € y una máquina por 250.000 €. Ambos activos se amortizan en cinco años de forma lineal. Sí decide no amortizar este año dichos activos, la inci­ dencia de esta decisión presentará una importancia relativa diferente: no amortizar las estanterías supondrá no imputar en este ejercicio un gasto de 1,23 € (= 150 × 20 % × 15/365), mientras que en el caso de la máquina no se registrará un gasto de 2.054,80 € (= 250.000 × 20 % × 15/365). La importancia relativa o materialidad de la decisión de aplicar o no el principio de devengo, que es en el que se sustenta la amortización de activos no corrientes, sería muy reducida en el caso de las estanterías y mayor en el caso de la máquina. No sólo por los importes absolutos que dicho gasto repre­ sentaría, sino también en términos relativos, dado que la maquinaria adquirida representa un 45 % del total que posee la empresa, mientras que las estanterías no llegarían al 1 % del valor total del mobiliario. 2.3. Los elementos de los estados financieros Los estados financieros estarán compuestos de cinco elementos básicos en los que se reflejarán los efectos de los sucesos que afectan al patrimonio de la empre­ sa. De esta forma, tendremos tres elementos que figurarán en el balance de situa­ ción, como son los activos, los pasivos y los elementos de patrimonio neto, y dos elementos que se mostrarán en la cuenta de resultados, como son los ingresos y los gastos (véase la figura 1.4). Es importante tener en cuenta que las definiciones de estos elementos, que detallamos a continuación, son de carácter general y no incluyen las condiciones que deben cumplir para que sean reconocidos como tales en los estados financie­ ros; éstas las desarrollaremos posteriormente en el epígrafe dedicado al reconoci­ miento de los elementos de los estados financieros. Ahora bien, para poder deli­ mitar si un elemento determinado debe ser considerado en cualquiera de las cinco categorías indicadas, deberá prevalecer el fondo económico y no deberemos fijar­ 34 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Activos ELEMENTOS DEL BALANCE DE SITUACIÓN Pasivos Patrimonio neto Ingresos ELEMENTOS DE LA CUENTA DE RESULTADOS Gastos Figura 1.4. Elementos de los estados financieros. [Fuente: Elaboración propia basada en el marco conceptual (IASB, 2008).] nos únicamente en su forma legal. En los próximos apartados podremos ver la aplicación de este criterio. 2.3.1. Activos Un activo es un recurso controlado por la empresa como resultado de sucesos pasados del que ésta espera obtener, en el futuro, beneficios económicos (IASB, 2008). Del análisis de esta definición obtenemos importantes conclusiones. a) Recurso controlado por la empresa El concepto de control del recurso tiene una doble implicación en la delimita­ ción de qué podrá considerarse contablemente un activo. Por una parte, atendien­ do a la prevalencia del fondo económico, los activos son recursos controlados económicamente por la compañía, lo que puede o no ser consistente con su forma legal. Para que un recurso se considere controlado económicamente deberán ha­ ber sido traspasados todos los riesgos y beneficios inherentes a su propiedad, pero puede darse el caso de que esto suceda sin que se haya traspasado su propiedad legal. Un ejemplo de ello sería un arrendamiento financiero en el que el bien arrendado figura en el balance de situación como activo y, sin embargo, legalmen­ te la propiedad no se traspasa hasta que no se ejerce la opción de compra. © Ediciones Pirámide 35 Estados financieros. Interpretación y análisis Otra cuestión importante relacionada con el concepto de control de un recur­ so para que pueda ser considerado un activo contable se refiere al tratamiento de los recursos humanos. Es habitual leer en la prensa y en los textos sobre gestión empresarial la gran relevancia para las compañías de sus personas, sus equipos o sus directivos, a los que se considera su activo más importante. Sin embargo, aunque innegablemente estos recursos forman parte de la riqueza de una empre­ sa, no figuran en el activo de su balance dado que no son controlados económi­ camente por ella. Un empleado se incorpora a una compañía y puede abando­ narla cuando decida hacerlo. Por tanto, la compañía no controla los posibles beneficios futuros que éste pueda generar. Existe una única excepción a este he­ cho, y se produce en las sociedades anónimas deportivas, que contemplan en su activo intangible a los jugadores traspasados de otros clubes por el coste de dicho tras­paso. b) Resultado de sucesos pasados Los activos son recursos procedentes de transacciones u otro tipo de hechos que deben haber tenido lugar en el pasado. Por ejemplo, para que una máquina se considere activo debe haber sido adquirida (transacción), fabricada por la pro­ pia empresa o donada (otros sucesos). En sentido contrario, los activos no pueden referirse a sucesos futuros y/o potenciales. Por ejemplo, el que la empresa haya decidido que el próximo ejercicio adquirirá la anterior máquina no es suficiente para considerarla un activo en el balance. c) Expectativa de beneficios económicos futuros Los beneficios futuros incorporados a un activo se refieren a que éste va a ser capaz de hacer llegar a la empresa flujos de efectivo a través de su utilización o venta. Ahora bien, se trata de una expectativa, es decir, debe plantearse que la probabilidad de que dichos beneficios se lleven a cabo sea alta ya que, de lo con­ trario, el coste del recurso deberá considerarse gasto del ejercicio. Por ejemplo, esta característica de los activos ha dado lugar a diferentes tratamientos de los gastos que generan las empresas en actividades de investigación y desarrollo de­ bido a la dificultad de evaluación de las expectativas de generación de beneficios de este tipo de procesos. Así, el FASB1 no considera activos los gastos de I+D (FASB, 2001), el IASB permite reconocer como activos los gastos de desarrollo (IASB, 2005b) y el PGC español permite que gastos tanto de investigación como de desarrollo figuren entre los intangibles del activo (PGC, 2007). 1 FASB: acrónimo de Financial Accounting Standard Board. Véase el apartado 3 de este ca­ pítulo. 36 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Característica Es un activo No es un activo Recursos controlados económicamente Un camión adquirido a través de leasing del que se tiene la intención de ejercer la opción de compra. Un camión alquilado por un año sin opción a compra ejercitable. Resultado de sucesos pasados Mercancía adquirida y recibida de conformidad en el almacén. Mercancía sobre la que existe un acuerdo pero que no se ha recibido en el almacen. Expectativa de obtener beneficios en el futuro Proyecto de desarrollo de la fabricación de una vacuna que se considera viable técnica, económica y financieramente. Proyecto de desarrollo de la fabricación de una vacuna sobre cuya viabilidad existen serias dudas. Figura 1.5. Las tres características de un activo: qué es y qué no es un activo. (Fuente: Ela­ boración propia.) 2.3.2. Pasivos Un pasivo es una obligación presente de la empresa, surgida a raíz de sucesos pasados, al vencimiento de la cual, y para cancelarla, la empresa espera desprenderse de recursos que incorporan beneficios económicos (IASB, 2008). Veamos a con­ tinuación las principales consecuencias de esta definición. a) Obligación presente de la empresa Por tanto, habrá que distinguir entre obligaciones que existan actualmente, por ejemplo la surgida a raíz de una adquisición de un activo que está pendiente de pago, y las obligaciones potenciales, como realizar un encargo. Estas últimas no se consideran pasivos hasta que se reciba el bien/servicio encargado, a no ser que dicho encargo sea irrevocable. Por otra parte, cuando se indica que se trata de una obligación, se hace referencia no sólo a aquellas exigibles legalmente sino tam­ bién, atendiendo al fondo sobre la forma, a aquellas que se contraen por la acti­ vidad habitual de la empresa o sobre las que se considera que existe un alto grado de probabilidad de ocurrencia. Tal sería el caso de las provisiones, tanto para posibles riesgos o gastos futuros como las que se derivan de la actividad comercial. b) Surgen a raíz de sucesos pasados Esta característica implica que los pasivos son deudas que se generan por si­ tuaciones ya producidas en el momento de su reconocimiento en el balance. Así, © Ediciones Pirámide 37 Estados financieros. Interpretación y análisis una deuda generada por la adquisición de un bien es considerada un pasivo por­ que se refiere a un hecho que ha sucedido, mientras que conocer que en el próxi­ mo ejercicio se va a realizar una adquisición no supone ningún pasivo a día de hoy para la empresa. Hay que tener en cuenta que si bien las provisiones son obligaciones sobre las que actualmente puede existir un cierto grado de incertidumbre en relación con su importe definitivo y/o sobre el momento en el que serán exigibles, sin embargo, deben referirse a hechos que han sucedido en el pasado. Por ejemplo, habrá que dotar una provisión cuando la empresa tenga pendiente la resolución de una de­ manda por un incumplimiento en la normativa medioambiental de la que se con­ sidere que existe un alto grado de probabilidad de que sea desfavorable. Se trata de un pasivo puesto que el incumplimiento es un hecho del pasado. Ahora bien, supongamos el caso en el que una empresa decide que el próximo ejercicio va a instalar una depuradora en cumplimiento de una normativa. Esta situación no generaría un pasivo puesto que el suceso, que es dicha instalación, es un evento futuro. c) La empresa espera desprenderse de recursos que incorporan beneficios futuros Generalmente las obligaciones han de cancelarse entregando recursos, y, ade­ más, recursos que incorporan beneficios para que el receptor pueda ver satisfecho su derecho de cobro. Los recursos que se pueden entregar no son sólo efectivo, sino también otros activos, o bien se puede prestar servicios, cancelar otra deuda o entregar instrumentos de patrimonio neto, como por ejemplo acciones. Ahora bien, también es posible que la compañía cancele la obligación renunciando a ella o a causa de una pérdida de los derechos del acreedor. En la figura 1.6 se muestran las características de un pasivo y se sintetizan las principales consecuencias que se derivan de ellas. 2.3.3. Patrimonio neto El patrimonio neto es la diferencia entre los activos y los pasivos de la empresa (IASB, 2008). Esta definición tiene un carácter residual, es decir, no se delimitan las características que deben cumplir los elementos que componen el patrimonio, sino que vendrá determinado por el valor de los activos y pasivos que posea la empresa. Es importante tener en cuenta dos cuestiones que se derivan de esta definición. a) Valoración del patrimonio empresarial El valor del patrimonio neto o de la riqueza de la empresa estará determinado por la valoración que la compañía realice de sus activos y pasivos. Esta valoración 38 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Característica Es un pasivo No es un pasivo Obligación presente de la empresa Préstamo concedido por una entidad financiera que ingresa su importe en una cuenta corriente a favor de la empresa. Póliza de crédito que permite la disposición de una cantidad y de la que la empresa no ha dispuesto de ningún importe hasta el momento. Resultado de sucesos pasados Deuda contraída con un proveedor tras la adquisición de materias primas. Acuerdo con un proveedor sobre los precios a los que nos venderá sus materias primas durante los próximos cinco años. La empresa se desprenderá de recursos que incorporan beneficios futuros Un plan de reestructuración sobre el que existe un proyecto detallado y cuyo proceso ha comenzado. Anuncio de un plan de reestructuración sobre el que no existe un proyecto detallado y cuantificable. Figura 1.6. Las tres características de un pasivo: qué es y qué no es un pasivo (Fuente: Elaboración propia.) se realiza en función de criterios contables, lo que da lugar a que el valor del pa­ trimonio neto contable o valor en libros muy rara vez coincida con el precio de mercado de la compañía o su valor liquidativo. b) Elementos que componen el patrimonio neto A pesar del carácter residual de su definición, el patrimonio neto se presenta subdividido en el balance, que diferencia entre las aportaciones de los socios y los resultados generados que no han sido distribuidos a éstos. Es importante tener en cuenta que sólo se considerarán aportaciones de socios aquellas que se han pro­ ducido a través de la adquisición de capital social o para compensar pérdidas, y no se incluyen las aportaciones en forma de préstamo recuperable, que se consi­ derarán pasivos. En cuanto a los resultados generados no distribuidos, se inclui­ rán tanto los del ejercicio pendientes de distribuir (pérdidas y ganancias) como los relativos a ejercicios anteriores que se ha acordado no distribuir (reservas, remanente, etc.) y aquellos que no se consideran todavía repartibles (ajustes de valor, subvenciones, donaciones, etc.). © Ediciones Pirámide 39 Estados financieros. Interpretación y análisis Característica Es patrimonio neto No es un patrimonio neto Aportaciones de los socios Aporta Aportaciones de los socios en forma de acciones o participaciones. Préstamo de un socio a la empresa a devolver en tres años (pasivo). Resultados generados no distribuidos Beneficio generado durante el ejercicio y pendiente del acuerdo de aplicación. Beneficio que se ha acordado repartir a los accionistas y que está pendiente de desembolso (pasivo). Figura 1.7. Características del patrimonio neto: qué es y qué no es patrimonio neto. (Fuente: Elaboración propia.) 2.3.4. Ingresos Los ingresos son incrementos de patrimonio neto, excluidos los relativos a las aportaciones de los socios, y que siempre implican un aumento de activos y/o una disminución de pasivos. Supongamos que una empresa vende productos fabricados por ella y los cobra al contado. Esto implicará un aumento de la tesorería de la empresa (activo) y del patrimonio neto (ingreso). Si vende los mismos productos pero para su pago can­ cela una deuda que puede tener con el cliente, este hecho continúa representando un ingreso puesto que se trata de un aumento de patrimonio neto (ingreso) y una disminución de un pasivo (deuda). TABLA 1.2 Consecuencias que se derivan de la definición de ingreso 40 Definición de ingreso Consecuencias Incrementos en el patrimonio neto de la empresa producidos a lo largo del ejercicio. Son aumentos de riqueza de la empresa que se producen durante un ejercicio económico. En forma de aumentos de ac­ tivos. Por ejemplo cuando se vende un producto y se cobra el importe (aumento tesorería) o se obtiene un derecho de cobro (aumento clientes). No se refieren a la riqueza que se ha producido desde que se fundó la empresa (reservas). © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales TABLA 1.2 (continuación) Definición de ingreso Consecuencias O en forma de disminuciones de pasivos. Por ejemplo cuando se vende un producto y se cobra can­ celando una deuda contraída con el cliente. Que NO tienen su origen en aportaciones de los socios o propietarios. Los aumentos de patrimonio neto derivados de emisiones de capital no se considerarán ingresos. Fuente: Elaboración propia. En determinadas normativas, como la del IASB, dentro del concepto global de ingresos se distingue entre ingreso ordinario y ganancia. Los ingresos ordinarios tienen lugar en la actividad habitual de la empresa y recogen una amplia gama de conceptos, como por ejemplo las ventas, la prestación de servicios, los ingresos por intereses, por dividendos, los alquileres, etc. Las ganancias no están relacionadas con la actividad habitual de la empresa y suelen presentarse netas de los gastos que originan, por ejemplo, el resultado por la venta de activos no co­ rrientes. Esta distinción no se tiene en cuenta en el PGC español, que no hace mención alguna de ella ni en su marco conceptual ni en las normas de valoración. 2.3.5. Gastos Los gastos son reducciones del patrimonio neto que suponen siempre dismi­ nuciones de activos y/o aumentos de pasivos. Se excluyen del concepto de gasto las reducciones del patrimonio neto derivadas del reparto de dividendos2 o de la devolución de las aportaciones de los socios. Así, el pago de una nómina al contado supone una disminución de la tesorería de la empresa (activo) a la vez que una reducción del patrimonio neto (gasto)­. Si el pago se aplazara, se produciría un aumento de las obligaciones de la empresa (pasivo) en vez de la reducción del activo, y se mantendría la disminución del patrimonio neto. Sin embargo, si se adquiriese una máquina que va a permanecer en la empresa cinco años durante los cuales va a generar beneficios, éstos se reconocerán a lo lar­ go de este período. Por tanto, esta adquisición no se considera un gasto ya que no implica una reducción del patrimonio, sino un aumento de activo cuya contrapar­ tida será un aumento de pasivo (más deuda) y/o una reducción de activo (menor tesorería). La reducción de patrimonio tendrá lugar a lo largo de la vida útil de la máquina debido a su consumo y se reconocerá contablemente a través del gasto de amortización, cuya contrapartida será la reducción del valor contable del activo. 2 Siempre y cuando no se trate de dividendos de acciones clasificadas como pasivo, como sería el caso de las acciones/participaciones preferentes. © Ediciones Pirámide 41 Estados financieros. Interpretación y análisis Al igual que en los ingresos, el IASB distingue los gastos ordinarios y las pérdi­ das. En el primer caso se incluyen los que se producen en la actividad habitual de la empresa, como el coste de las ventas, los gastos de personal o las depreciaciones de los activos. Entre las pérdidas destacan las relativas a la venta de activos no co­ rrientes, que se presentan netas de los ingresos relacionados con ellas. Tampoco en el PGC español se reconoce esta distinción, al no hacerse ninguna mención de ella. TABLA 1.3 Consecuencias que se derivan de la definición de gasto Definición de gasto Consecuencias Disminuciones en el patrimo­ nio neto de la empresa produ­ cidas a lo largo del ejercicio. Son disminuciones de riqueza de la empresa que se pro­ ducen durante un ejercicio económico. (No incluyen pérdidas de ejercicios anteriores.) En forma de aumentos de pa­ sivos. Por ejemplo, cuando se contrata un servicio que se presta inmediatamente y no se paga el importe en ese momento, se aumentan las obligaciones de pago. (Aumento de pasivo.) O en forma de disminuciones de activos. Por ejemplo, se contrata un servicio que se presta inme­ diatamente y se paga el importe, con lo cual se disminuye la tesorería, o se puede pagar entregando otro activo. Que NO tienen su origen en distribuciones a los socios o propietarios. No se considerarán gastos las disminuciones de patrimo­ nio neto derivadas de: — Reducciones de capital. — Reparto de resultados (dividendos). Fuente: Elaboración propia. 2.4. Reconocimiento de los elementos de los estados financieros Una vez delimitadas las características que deben cumplir los elementos que componen los estados financieros, es necesario definir qué condiciones deben cumplir para su incorporación a ellos. Para que un elemento se reconozca en los estados financieros debe cumplir tres condiciones: 1.ª Cumplir la definición de activo, pasivo, patrimonio neto, ingreso o g­ asto. 2.ª Que sea probable que se obtengan o que se entreguen recursos que lleven incorporados beneficios económicos. 42 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Esta condición está directamente relacionada con la incertidumbre en la que opera la empresa. Cuando se decide si se reconoce como activo el desarrollo de un proyecto, es necesario valorar la probabilidad de que éste vaya a generar bene­ ficios en el futuro para la empresa. Si esta probabilidad no se considerara suficien­ temente alta, entonces el coste en el que se incurra deberá considerarse un gasto del ejercicio ya que únicamente supondrá entrega de recursos, pero no beneficios económicos. De igual forma, si existe parte de un contrato con un proveedor de materias primas que todavía no se ha cumplido, la obligación que podría derivar­ se de ella no se reconocería como un pasivo. 3.ª Que tengan un valor o un coste que pueda ser cuantificado con fiabi­lidad. Como hemos visto en apartados anteriores, una de las características básicas de la información financiera es su fiabilidad, que viene reforzada por la falta de error material y de sesgo y su carácter de información completa, lo que permite la confianza de los usuarios en ella. Cuando se realiza una valoración, ésta debe alcanzar un grado suficiente de fiabilidad. En caso contrario, el recurso no se re­ gistrará en el balance o en la cuenta de resultados y, dependiendo de la importan­ cia de la información, puede incluirse en las notas o memoria. Supongamos que una empresa está siendo investigada por la inspección de trabajo y se considera que es posible que sea sancionada, pero no se puede realizar una valoración fiable del importe de la sanción. En este caso no se reconocería un pasivo, aunque de­ bería informarse de ello en las notas o la memoria. Condiciones de reconocimiento de un elemento en los estados financieros Cumplimiento de la definición de activo, pasivo, patrimonio neto, ingreso o gasto Valor o coste cuantificado de forma fiable Probabilidad de obtener o entregar recursos que incorporen beneficios económicos Figura 1.8. Condiciones de reconocimiento de un elemento en los estados financieros. [Fuente: Elaboración propia en base al marco conceptual (IASB, 2008).] 2.5. Criterios de valoración de los elementos de los estados financieros Existen diversos criterios para realizar la valoración de activos y pasivos, es decir, para cuantificarlos. Dependerá de la normativa contable que se utilice para © Ediciones Pirámide 43 Estados financieros. Interpretación y análisis elaborar los estados financieros que se apliquen unos u otros, lo que puede dar lugar a que un mismo hecho refleje importes distintos según la normativa utiliza­ da. Por ejemplo, la normativa del IASB permite la revalorización posterior a la inicialmente registrada en el inmovilizado material (IASB, 2005a), mientras que el PGC español no recoge esta posibilidad. Así, una construcción contabilizada según las normas internacionales puede revalorizarse (siempre que este valor sea suficientemente fiable), mientras que la normativa española no lo permitiría. Pero además, dentro de una normativa concreta pueden existir diferentes al­ ternativas de valoración. Como hemos visto en el ejemplo anterior el IASB per­ mite elegir entre dos criterios a la hora de valorar el inmovilizado material, el precio de adquisición o el valor razonable. Este grado de discrecionalidad en los criterios de valoración puede tener una incidencia importante en la presentación de los estados financieros y será más ampliamente tratada en el capítulo dedicado a la contabilidad creativa. Los principales métodos de valoración utilizados son los siguientes: Coste histórico de un activo es su precio de adquisición o su coste de pro­ ducción, y en el caso de un pasivo es el valor que corresponda a la contrapar­ tida recibida por incurrir en la deuda. El coste histórico es el criterio que ha sido tradicionalmente utilizado para valorar los elementos de los estados financieros. Si bien es el más fiable, en el sen­ tido de que sería el que se puede calcular de forma más sencilla, también es cierto que puede llegar a presentar una utilidad reducida y, por tanto, no proporcionar una información relevante. Este problema se presenta en los casos en los que los elementos se hayan revalorizado con el paso del tiempo ya que las desvalorizacio­ nes se recogen a través de los deterioros de activos. Por otra parte, incluso su cálculo puede incurrir en un cierto grado de discre­ cionalidad que reduciría su principal ventaja, es decir, su sencillez. Por ejemplo, cuando lo que se valora es el coste de producción de un activo elaborado por la propia empresa, la imputación de los costes indirectos debe realizarse según un criterio de reparto y, como se indica en el caso del PGC español, debe realizarse de forma razonable. Evidentemente, esta razonabilidad puede tener diferentes in­ terpretaciones. Valor razonable es el importe por el que puede ser intercambiado un activo o cancelado un pasivo entre partes interesadas y debidamente informadas que realicen la transacción en condiciones de independencia mutua. 44 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales El valor razonable es el criterio que incorpora mayores divergencias entre las diferentes normativas contables cuando se utiliza en la valoración posterior a la inicial. Así, en el caso español, únicamente se aplica en toda su extensión en el caso de determinadas inversiones financieras (los activos financieros clasificados como mantenidos para negociar y los disponibles para la venta), mientras que el IASB o el FASB permiten su utilización para más activos (inmovilizaciones ma­ teriales, intangibles, inversiones financieras, etc.). En principio, el valor razonable suele identificarse con el valor de mercado. Esto sería cierto para aquellos recursos que posean un mercado activo en el que se intercambiaran bienes o servicios homogéneos y con información accesible sobre precios que refleje transacciones reales, actuales y regulares. Si no existe un mercado activo, entonces el valor razonable se calcularía a través de la aplicación de técnicas y modelos de valoración habitualmente utili­ zados. Por ejemplo, valoraciones en transacciones recientes en condiciones de independencia mutua o no forzadas, valoraciones referidas a bienes o servicios similares, el descuento de flujos de efectivo futuros o los modelos de valoración de opciones. Valor neto realizable de un activo es su precio de adquisición o su coste de producción, menos los gastos de venta, y en caso de un pasivo es el valor que corresponda a la contrapartida recibida por incurrir en la deuda. A través del valor neto realizable se calcula el efectivo que se podría obtener actualmente de la venta no forzada de los activos y el efectivo que habría que en­ tregar para la liquidación de los pasivos. Se trata, por tanto, del valor liquidativo de los recursos, y si lo calculamos para la totalidad representaría el valor que obtendríamos si liquidáramos la compañía. Este criterio se utiliza para la valoración de existencias. Éstas nunca deberán estar contabilizadas por un valor superior al valor realizable neto; además, si su valor fuera inferior a su precio de adquisición o su coste de producción, menos los gastos de venta, debería registrarse una pérdida por deterioro. Valor actual de los flujos de efectivo a recibir, en el caso de los activos, o a pagar, en el caso de los pasivos, a través del curso normal del negocio. Las críticas a este tipo de valoración se fundamentan tanto en la discreciona­ lidad de la selección de la tasa de actualización como en los criterios a utilizar en el cálculo de los flujos de efectivo futuros. © Ediciones Pirámide 45 Estados financieros. Interpretación y análisis Se utiliza para diferentes partidas, como son las provisiones, y en distintas ocasiones, como por ejemplo en los test de deterioro de los inmovilizados. En és­ tos se utiliza el concepto de valor en uso, que es una versión específica del valor actual aplicada a los activos. Coste amortizado de un instrumento financiero es el importe inicial al que fue valorado, deducidos los reembolsos de principal producidos a la fecha de valoración y más o menos la parte imputada a resultado del ejercicio de la di­ ferencia entre el importe inicial y el de reembolso en el vencimiento, calculada siguiendo el método del interés efectivo. Para los activos también se deducirán los deterioros de valor que hayan tenido lugar a esa fecha. Este criterio se utiliza únicamente para determinados activos y pasivos finan­ cieros. La principal característica de esta valoración es que, aplicada a un pasivo financiero, cuyo interés efectivo no sea idéntico al interés nominal, éste deja de informar sobre el importe pendiente de devolución de la obligación que represen­ ta. Lo que muestra es el importe pendiente de devolución de la deuda descontados los gastos financieros que estén pendientes de imputar al resultado en ese momen­ to. En el caso de tratarse de un activo financiero valorado a coste amortizado, se mostraría su precio de adquisición, al que se le habrían añadido los gastos de adquisición no devengados. En realidad, este sistema resulta un tanto farragoso y apenas mejora la infor­ mación que proporcionaría otro más sencillo. La utilización de esta valoración tiene su origen en la estricta aplicación del concepto de activo o pasivo, por la cual no deben registrarse como tales los gastos o ingresos plurianuales derivados de su adquisición. Ejemplo de cálculo de coste amortizado de un pasivo El 1 de enero del año X0, el Banco ABC concede un préstamo de 100.000 € a la empresa XYZ, S. A., que debe devolver íntegramente en 24 meses, con un interés anual del 5 % pagadero cada 31 de diciembre. Los costes de la operación para XYZ, S. A., ascienden al 1 % del nominal del préstamo. La empresa XYZ, S. A., debe registrar este pasivo inicialmente por su valor razonable. Es decir: 100.000 − (1 % × 100.000) = 99.000 € 46 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Posteriormente, deberá contabilizar el préstamo a coste amortizado. Para ello debe calcular su interés efectivo en función de los flujos de efec­ tivo que genera la operación: 01/01/X0: +99.000 31/12/X0: −5.000 (= 5 % × 100.000) 31/12/X1: −105.000 (= 5 % × 100.000 + 100.000) El interés efectivo de la operación será la tasa de actualización que iguala los flujos de efectivo iniciales con los que generará la operación en el futuro actualizados al momento inicial. Se obtendrá a través de la siguiente ecuación: 99.000 = 5.000/(1 + I) + 105.000/(1 + I)2 I = 5,542 % Para calcular el coste amortizado generamos el siguiente cuadro re­ sumen: Interés efectivo (5,542 %) Interés nominal (5 %) 01/01/X0 Coste amortizado 99.000,00 31/12/X0 5.486,52 5.000 99.486,52 31/12/X1 5.513,48 5.000 100.000,00 La columna Interés efectivo se calcula aplicando el tipo efectivo obtenido anteriormente al importe del coste amortizado del período anterior. Éste es el gasto financiero del período por esta operación. La columna Interés nominal se calcula aplicando el tipo nominal a la deuda pendiente de devolver. Es el importe del interés a pagar. La columna Coste amortizado se calcula sumando al coste amortizado del período anterior la diferencia entre el interés efectivo y el nominal del período. © Ediciones Pirámide 47 Estados financieros. Interpretación y análisis Síntesis de los criterios de valoración TABLA 1.4 Ejemplos de aplicación de criterios de valoración a diferentes elementos del balance Criterio de valoración Coste histórico Valor razonable Valor neto realizable Valor actual Coste amortizado Elemento Ejemplo Inmovilizado material. Construcción adquirida o fabrica­ da por la propia empresa. Inmovilizado intangible. Patente de un proceso productivo. Inversiones financieras en instru­ mentos de patrimonio de empresas del grupo. Acciones de una empresa filial. Inversiones financieras mantenidas para negociar. Acciones de empresas no pertene­ cientes al grupo que se adquieren con carácter especulativo. Inversiones financieras disponibles para la venta. Bonos del Estado de los que no se ha decidido si esperar al vencimien­ to o realizarlos antes de éste. Existencias cuyo valor contable es superior al VNR. Mercancías cuyo coste registrado es superior al valor neto realizable. Provisiones. Provisión para una futura sanción por incumplimiento de normativa medioambiental. Inversiones financieras mantenidas hasta el vencimiento. Letras del Tesoro que se espera li­ quidar al vencimiento. Débitos por operaciones no comer­ ciales. Préstamo concedido por una enti­ dad de crédito. Débitos por operaciones comercia­ les. Deuda con un proveedor a más de doce meses. Fuente: Elaboración propia en base al Plan General Contable (PGC, 2007). 3. EL PROCESO DE NORMALIZACIÓN CONTABLE Hasta ahora hemos hecho referencia a diferentes normativas para la elabora­ ción de la información financiera de las empresas (Plan General Contable Espa­ ñol, IASB, FASB) y todas ellas responden a la necesidad de presentar una infor­ 48 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales mación con una estructura y elaboración mínimamente estandarizadas que faciliten su comprensión por parte del usuario. Por tanto, el proceso de normalización contable tiene por objetivo que la infor­ mación financiera que emiten las compañías sea presentada bajo unos principios, normas y estructura similares que posibiliten su mejor comprensión. Este proceso de normalización puede tener un carácter legal, que implique la obligación por parte de las empresas de elaborar sus cuentas anuales siguiendo una determinada normativa. Tal sería el caso del Plan General Contable Español aprobado por RD 1514/2007, que es la norma en base a la cual deben presentar­ se las cuentas anuales de las empresas españolas desde el ejercicio 2008. En estos casos, la normativa se emite desde entidades públicas y se constituye en leyes o normas de obligado cumplimiento. Ahora bien, la emisión de normativa contable también se lleva a cabo a través de entidades privadas, constituidas por expertos y que emiten normas de alta ca­ lidad que son utilizadas para la elaboración de estados financieros o para la emi­ sión de normas legales en los diferentes países. Las principales entidades privadas de emisión de normas contables son el IASB (International Accounting Standards Board) y el FASB (Financial Accounting Standards Board). El FASB (Financial Accounting Standars Board) se creó en 1973 con el objetivo de emitir los principios y normas generalmente aceptados para elabo­ rar la información financiera de las empresas en Estados Unidos. Su normati­ va es reconocida oficialmente por la SEC (Securities and Exchange Commis­ sion) y el AICPA (American Institute of Certified Public Accountans). Los miembros del Consejo así como de la Junta del FASB son expertos profesionales del ámbito financiero, empresarial, enseñanza y contabilidad. El IASB (International Accounting Standars Board) es un organismo in­ dependiente de carácter privado que se creó en 2001 en sustitución del IASC (International Accounting Standars Committee). Este último se constituyó en 1973 y estaba formado por profesionales de la contabilidad de diferentes países (Alemania, Australia, Estados Unidos, Francia, Holanda, Reino Unido, etc.). El objeto de la entidad es la elaboración de normas contables de alta cali­ dad. Su área de influencia es principalmente la Unión Europea, que desde el año 2000 adoptó las normas emitidas en su marco regulador. En España la normalización contable se viene desarrollando a través de enti­ dades públicas y privadas, siendo las normas emitidas por las primeras de carác­ ter obligatorio, mientras que las desarrolladas por las entidades privadas se cons­ tituyen como recomendaciones de carácter orientativo. © Ediciones Pirámide 49 Estados financieros. Interpretación y análisis Las principales entidades públicas españolas emisoras de normas conta­ bles son: — ICAC (Instituto de Contabilidad y Auditoría de Cuentas): es un organis­ mo autónomo dependiente del Ministerio de Economía que se creó en el año 1989. Desde él se emite toda la normativa contable de obligado cum­ plimiento, excepto para sectores específicos que se indican a continuación. — Banco de España: se encarga de emitir la normativa contable específica de las entidades de crédito españolas y las sucursales extranjeras en España. — Dirección General de Seguros: es un órgano administrativo del Ministerio de Economía que, entre otras, tiene la misión de emitir la normativa con­ table de las empresas de seguros españolas. — Intervención General del Estado: es un órgano de la administración pre­ supuestaria encuadrada dentro del Ministerio de Hacienda y Administra­ ciones Públicas que emite las normas para la elaboración de la contabili­ dad pública. — CNMV (Comisión Nacional del Mercado de Valores): organismo encar­ gado de la supervisión e inspección de los mercados de valores y de los intervinientes en ellos, que emite las normas para la elaboración de la con­ tabilidad de las sociedades y agencias de valores. Por otra parte, también existen entidades privadas españolas que emiten nor­ mas y directrices contables que no son de obligado cumplimiento pero que orien­ tan en las buenas prácticas de la elaboración de las cuentas anuales, entre las cuales la más importante es: — AECA (Asociación Española de Contabilidad y Administración de Em­ presas): es una institución privada compuesta por profesionales de presti­ gio de la contabilidad, que emite normas y principios de contabilidad con el fin de mejorar las prácticas profesionales en el ámbito de la información financiera proporcionada por las compañías. 3.1. El proceso de normalización en España La normalización contable en España está directamente relacionada con el proceso de armonización de la información financiera que se ha venido desarro­ llando desde la Unión Europea (UE). Desde la década de los setenta del pasado siglo, la UE viene trabajando en un proceso denominado armonización contable cuyo objetivo es conseguir el máximo grado de comparabilidad de la información financiera emitida por las compañías europeas. Este proceso se inició con la emisión de directivas, que proporcionaban las bases fundamentales de las normativas nacionales. Posteriormente, en el Consejo 50 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Europeo celebrado en Lisboa en el año 2000 se abandonó el planteamiento de emisión de normas a través de directivas y se acordó la adopción de las normas internacionales de contabilidad emitidas por el IASB (NIC/NIIF), previa aproba­ ción vía reglamentos de la Comisión Europea. A partir del año 2005, las NIC/NIIF aprobadas por dichos reglamentos son de obligado cumplimiento para la presentación de las cuentas anuales consolida­ das de grupos que cotizan en mercados regulados de la UE, mientras que las cuentas anuales consolidadas que emiten grupos no cotizados pueden optar por la normativa del IASB o por la normativa nacional. En cuanto a las cuentas anua­ les de las empresas individuales, son los estados miembros de la UE los que regu­ lan su elaboración eligiendo entre utilizar directamente la normativa internacional o emitir una normativa nacional adaptada a ella. Cuentas anuales consolidadas de grupos que cotizan en la UE Cuentas anuales consolidadas de grupos que NO cotizan en la UE + Cuentas anuales individuales NORMAS INTERNACIONALES del IASB Optativo NORMATIVA CONTABLE NACIONAL Figura 1.9. Normativa contable aplicable a los diferentes tipos de estados financieros. (Fuente: Elaboración propia.) En España, se optó por la alternativa de emitir una normativa contable propia adaptada a las normas internacionales. De esta forma las cuentas anuales de empresas individuales deben elaborarse siguiendo la normativa nacional y las cuentas anuales consolidadas de grupos no cotizados pueden optar entre la normativa na­ cional y las NIC/NIIF. La normativa nacional aprobada se encuentra regulada en las siguientes dis­ posiciones legales: © Ediciones Pirámide 51 Estados financieros. Interpretación y análisis — Plan General de Contabilidad: RD 1514/2007. — Plan General de Contabilidad de Pymes: RD 1515/2007. — Normas para la formulación de cuentas anuales consolidadas: RD 1159/2010. 3.2. La estructura de las cuentas anuales Las cuentas anuales son el conjunto de estados financieros que deben presen­ tar las compañías y los grupos empresariales, con una periodicidad anual y ela­ borados siguiendo las pautas de la normalización contable vigente en el país en el que se emitan. Las cuentas anuales están compuestas por cinco estados financieros: — Balance de situación. — Cuenta de resultados o cuenta de pérdidas y ganancias. — Estado de cambios en el patrimonio neto (ECPN). — Estado de flujos de efectivo (EFE). — Memoria o notas a los estados financieros. El contenido y la estructura de todos estos estados financieros se estudian en los próximos capítulos de este texto. Como acabamos de ver, en España coexisten dos normativas (nacional e in­ ternacional), que, aunque diferentes, coinciden en lo fundamental. Sin embargo se diferencian en la forma en la que plantean su elaboración. Así, por ejemplo, la normativa internacional del IASB describe en su NIC 1 sobre Presentación de estados financieros (IASB, 2007) la información mínima requerida en éstos, mien­ tras que la normativa nacional en su Plan General Contable desarrolla modelos para su presentación. Además de las cuentas anuales, existen más requerimientos de información financiera, como son el informe de gestión, los estados financieros intermedios o los informes de auditoría. Su obligatoriedad dependerá del tipo de compañía (tamaño, si cotiza, etc.) y su estructura se desarrolla en los siguientes capítulos. 3.2.1. Las cuentas anuales según el PGC El PGC español dedica su tercera parte a las normas de elaboración de las cuentas anuales de las empresas individuales. Dichas cuentas están compuestas por los cinco estados financieros mencionados en el apartado 3.2. Las cuentas anuales deben presentarse siguiendo dos modelos: normal y abre­ viado. Como norma general, todas las compañías deben presentar sus cuentas 52 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales anuales siguiendo el modelo normal. Sin embargo, la empresa podrá utilizar un modelo abreviado en caso de que cumpla, al menos durante dos años consecuti­ vos, dos de las tres condiciones que se muestran en la tabla 1.5. TABLA 1.5 Condiciones para la elaboración de estados financieros según el modelo abreviado del PGC Total activo (1) Cifra de negocios (2) Número de trabajadores (3) Balance, ECPN y memoria abreviados ≤ 2.850.000 € ≤ 5.700.000 € 50 Cuenta de pérdidas y ganan­ cias abreviada ≤ 11.400.000 € ≤ 22.800.000 € 250 (1) Total activo: importe total que figura en el balance. (2) Cifra de negocios: importe anual de las ventas de productos y prestaciones de servicios u otros ingresos correspondientes a las actividades ordinarias, deducido el importe de cualquier descuento o boni­ ficación sobre ventas y el impuesto sobre valor añadido o cualquier otro impuesto repercutido en ellas. (3) Número de trabajadores: número de personas que tengan o hayan tenido alguna relación laboral con la empresa durante el ejercicio, promediadas según el tiempo durante el cual hayan prestado sus ser­vicios. Fuente: PGC (2007). Otras cuestiones importantes a tener en cuenta en la formulación de cuentas anuales son: — Cuando pueda formularse el balance, el ECPN y la memoria abreviados, no será obligatoria la presentación del estado de flujos de efectivo. — Como norma general, las cuentas anuales deben formularse con una pe­ riodicidad de doce meses. — Los estados financieros deben ir expresados en euros y sus valores pueden venir representados en miles o millones en función de la magnitud de las cifras. — Las cifras de las cuentas anuales deben referirse al ejercicio que se cierra y al ejercicio precedente. — En cuanto a los modelos, pueden añadirse nuevas partidas o hacerse una subdivisión más detallada de éstas. También pueden agruparse partidas si su importe no es relevante. — La normativa española regula la elaboración de los estados financieros para Pymes y sus modelos normales y abreviado a través de una norma específi­ ca, el RD 1515/2007 (PGC, 2007). Esta normativa simplifica la información financiera que deben presentar las empresas de reducida dimensión. Para © Ediciones Pirámide 53 Estados financieros. Interpretación y análisis poder aplicar esta normativa, una empresa debe cumplir al menos durante dos ejercicios consecutivos dos de las tres condiciones siguientes: TABLA 1.6 Condiciones para la aplicación del PGC de PYMES PGC PYMES Total activo Cifra de negocios Número de trabajadores ≤ 2.850.000 € ≤ 5.700.000 € 50 Fuente: PGC (2007). 3.2.2. Las cuentas anuales según las normas internacionales del IASB Las pautas para la elaboración de las cuentas anuales en las normas interna­ cionales del IASB vienen desarrolladas en la NIC 1 sobre Presentación de estados financieros (IASB, 2007). Como ya hemos indicado, la principal diferencia con la normativa española podemos encontrarla en que la normativa internacional se plantea en términos de requisitos mínimos para la elaboración de las cuentas anuales mientras que la normativa española desarrolla modelos. De acuerdo con la mencionada NIC, un conjunto completo de estados finan­ cieros comprende cinco documentos cuya equivalencia con los estados financieros definidos en la normativa española se muestra en la tabla 1.7. TABLA 1.7 Comparación de los estados financieros de las cuentas anuales según el IASB y el PGC Estados financieros que comprenden las cuentas anuales Normas internacionales Plan General Contable Estado de situación financiera al final del ejercicio. Balance de situación al cierre. Estado de resultados y de resultado global del ejercicio. Cuenta de pérdidas y ganancias y estado de gastos e ingresos reconocidos (1.ª parte del ECPN). Estado de cambios del patrimonio neto del ejercicio. Estado total de cambios en el patrimonio neto del ejercicio (2.ª parte del ECPN). Estado de flujos de efectivo del ejercicio. Estado de flujos de efectivo del ejercicio. Notas. Memoria. Fuente: Elaboración propia. 54 © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales Según la NIC 1, para cada estado financiero la compañía deberá mostrar la siguiente información: — Nombre e identificación de la entidad que presenta la información. — Si la información se refiere a una entidad individual o a un grupo de enti­ dades. — La fecha de cierre o el ejercicio al que se refiere la información. — La moneda de presentación. — El nivel de redondeo en las cifras presentadas. — Información comparativa respecto del ejercicio anterior para todos los importes incluidos en los estados financieros. Como se indica en el párrafo 57 de esta NIC: «esta Norma no prescribe ni el orden ni el formato concreto en que una entidad presentará las partidas», única­ mente «enumera partidas que son lo suficientemente diferentes en su naturaleza y función como para justificar una presentación por separado». Se añadirán partidas cuando determinadas circunstancias (su tamaño, naturaleza o función) las hagan relevantes para la comprensión de los estados financieros. Asimismo, las denomi­ naciones y ordenación de partidas pueden ser alteradas en función del tipo de com­ pañía (naturaleza de la empresa, de sus transacciones) con el mismo objeto. Además, deberán mantenerse la presentación y la clasificación de las partidas de los estados financieros de un ejercicio a otro, a no ser que se produzcan cam­ bios significativos referidos a la entidad (en su actividad o como resultado de una revisión de los estados financieros que aconseje dichos cambios) o a las normas internacionales emitidas. Adicionalmente y de forma opcional, las compañías pueden presentar un aná­ lisis financiero sobre el rendimiento y situación financiera y sobre las principales incertidumbres a las que se enfrentan. También pueden presentar informes medioambientales y estados de valor añadido. Sin embargo, todo este tipo de in­ formes adicionales a los estados financieros no se recogen en esta NIC 1. En los siguientes capítulos analizaremos tanto la información mínima a reve­ lar en los distintos estados financieros que define la NIC 1 como los modelos que sobre éstos propone el PGC español. © Ediciones Pirámide 55 Estados financieros. Interpretación y análisis CUESTIONARIO DE AUTOEVALUACIÓN 1. a) Únicamente es útil para decidir si de­ ben repartir dividendos entre los ac­ cionistas y la cuantía de éstos. b) Cumple un importante papel en las decisiones relativas a las inversiones o desinversiones en las compañías por parte de los inversionistas. c) Se centra en cualquier aspecto de la compañía, tanto tecnológico como económico, o en su posición en el mer­ cado. d) Sólo se utiliza para evaluar el rendi­ miento de la dirección de la compañía. 2. La información financiera debe: a) Ser útil para los usuarios. 56 4. De las siguientes afirmaciones, indica cuál consideras que es correcta: a) Según el principio de prudencia, si una compañía posee una mercancía que adquirió por 60 € y la puede ven­ der a 100 euros, deberá registrarla en su activo por este último importe. b) Según la hipótesis de devengo, los in­ gresos se contabilizan cuando se co­ bran, no cuando se produce la entrega del bien o el servicio que corresponde a los mismos. c) Según la hipótesis de empresa en fun­ cionamiento, la contabilidad se lle­vará a cabo como si la vida de la compañía no fuera a finalizar en el próximo fu­ turo. d) El principio de uniformidad permite variar la aplicación de normas y cri­ terios en la elaboración de los estados financieros, siempre y cuando con ello el resultado del ejercicio que ob­ tenga la compañía mejore. Un marco conceptual de la contabilidad: a) Tiene un interés fundamentalmente teórico, con una limitada aplicación práctica en la elaboración de la con­ tabilidad. b) Es una lista de normas, principios y criterios de valoración para elaborar la contabilidad. c) Es un recorrido lógico-deductivo que, partiendo de los objetivos de la infor­ mación financiera, delimita sus ca­ racterísticas, las hipótesis básicas en las que debe fundamentarse, así como los elementos que deben componer dicha información y cómo deben va­ lorarse. d) Indica cómo deben contabilizarse los elementos que componen los estados financieros. 3. b) Ser fundamentalmente verificable y comparable. c) Estar fundamentada en dos hipótesis básicas: la relevancia y la fiabi­lidad. d) Todas las respuestas son correctas. La información financiera que emiten las empresas: 5. Sobre los elementos que componen las cuentas anuales podemos afirmar que: a) Las personas son uno de los activos más importantes que poseen las com­ pañías y por eso figuran entre los in­ tangibles del activo del balance. b) La dificultad de evaluar los benefi­ cios futuros que puede generar un re­ © Ediciones Pirámide La información financiera de las empresas: las cuentas anuales curso es una cuestión fundamental en el reconocimiento de activos como los proyectos de investigación y desa­ rrollo. c) Un pasivo es una obligación de pago presente o potencial, indistintamente. d) El valor del patrimonio neto coincide con el valor de mercado de la compa­ ñía, ya que es la diferencia entre el va­ lor de sus activos y pasivos. 6. En las cuentas anuales de las compañías: a) El criterio de valoración que se ha ve­ nido utilizando con mayor frecuencia es el de valor razonable. b) Valorando una deuda a coste amortizado podemos conocer siempre cuál es el importe pendiente de devolver de esa deuda en ese momento. c) La valoración a valor actual propor­ ciona la cuantificación más objetiva de un elemento de las cuentas anuales. d) Aplicando el valor neto realizable a todos los activos y pasivos, po­ © Ediciones Pirámide dríamos calcular el valor que obten­ dríamos si liquidáramos la em­presa. 7. En España, las cuentas anuales deben emitirse: a) Siguiendo normas internacionales del IASB desde el año 2005, para las re­ feridas a las empresas individuales y los grupos empresariales. b) Siguiendo normas internacionales del IASB desde el año 2005, únicamente para las referidas a grupos empresa­ riales que coticen. c) Siguiendo normas internacionales del IASB desde el año 2005, únicamente para las referidas a los grupos empre­ sariales. d) Optativamente, siguiendo las normas internacionales del IASB o el Plan Ge­ neral Contable, desde el año 2005, y tanto para las referidas a empresas in­ dividuales como a grupos empresa­ riales. 57 2 El balance de situación OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es conocer la información que proporciona el balance de situación. Para ello, cuando el lector finalice este capítulo, deberá dominar los siguientes aspectos sobre este tema: — Comprender cómo el balance cuantifica el patrimonio de la empresa: su carácter estático, el tipo de variables que utiliza y cómo valora los distintos elementos patrimoniales. — Entender el significado de la ecuación fundamental del patrimonio: lo que representan los activos, los pasivos y el patrimonio neto. — Conocer la estructura básica de un balance y las principales agrupaciones en las que se presenta. — Ser capaz de extraer la información que proporcionan los principales activos, pasivos y elementos del patrimonio neto. 1. LA INFORMACIÓN QUE PROPORCIONA EL BALANCE DE SITUACIÓN El balance de situación se ha considerado durante mucho tiempo el estado más relevante de la información financiera que emitían las empresas. De hecho, el análisis de los estados financieros se ha venido denominando a menudo análisis de balances. Sin embargo, actualmente, no se comprende un análisis completo y exhaustivo de la situación económica y financiera de las empresas sin tener en cuenta el resto de los estados financieros que componen las cuentas anuales. Esta relevancia del balance se debe a que proporciona abundante información financiera y económica sobre la compañía. En primer lugar, cuantifica su patrimonio, es decir, los bienes y derechos que posee la empresa menos las obligaciones que tiene contraídas en un momento dado. Sobre esta información es conveniente tener en cuenta las siguientes cuestiones: a) Carácter estático del balance: el valor del patrimonio empresarial que muestra el balance se refiere a un momento concreto. Es decir, informa sobre la riqueza y los componentes de la compañía en una fecha determinada. Una misma empresa presentará diferentes balances de situación según las diferentes fechas a las que éstos se refieran. Por ello, suele decirse que se trata de una fotografía de la empresa, ya que proporciona una visión estática de ella. b) Muestra variables fondo: el carácter estático del balance se debe a que informa sobre stocks (bienes, derechos y obligaciones), es decir, trabaja con variables fondo. Es el único estado financiero de los que componen las cuentas anuales con estas características, ya que los restantes (cuenta de © Ediciones Pirámide 61 Estados financieros. Interpretación y análisis c) resultados, EFE y ECPN) se refieren a movimientos producidos durante un período de tiempo, es decir, muestran variables flujo. Valor contable de la riqueza: el valor patrimonial que proporciona el balance no se refiere ni a su valor de mercado ni a su valor liquidativo. Se trata de un valor calculado en base a criterios específicamente contables (precio adquisición, valor razonable, coste amortizado, etc.). Por tanto, lo normal es que difiera del valor liquidativo que se refiere al efectivo que se podría obtener en un momento dado si se realizaran todos sus activos y se pagaran todos sus pasivos. También difiere del valor de mercado de la compañía puesto que esta valoración incluye aspectos que no se tienen en cuenta contablemente (por ejemplo, las expectativas futuras sobre la empresa) e incorpora los datos con una mayor rapidez (las empresas emiten información contable con una periodicidad dada mientras que el mercado alimenta su información de forma continua). En segundo lugar, y gracias a su estructura, el balance muestra las inversiones que posee la empresa en un momento dado (activos) y sus fuentes de financiación (Neto + Pasivos). Esta información se deriva de la ecuación fundamental del patrimonio por la que: ACTIVOS − PASIVOS = PATRIMONIO NETO El balance de situación muestra esta ecuación ordenada de la siguiente forma: ACTIVOS = PASIVOS + PATRIMONIO NETO En la parte izquierda de la ecuación o del balance se muestran, con diferente nivel de desagregación, los bienes y derechos de la empresa, es decir, las inversiones que posee en un momento dado. Gracias a esta información podemos conocer la estructura de dichas inversiones (si son inversiones a largo o corto plazo) y su composición (si están relacionadas con la actividad operacional, si tienen carácter financiero, su grado de liquidez, etc.). En la parte derecha de la ecuación o del balance se muestran las fuentes de financiación que se han utilizado para obtener dichas inversiones, lo que nos permite conocer la estructura de financiación de la compañía (si se trata de financiación a devolver o bien no hay que devolverla) y sus características (si las deudas provienen de la actividad comercial, de las entidades de crédito, su nivel de exigibilidad, si la financiación propia se genera por los beneficios o por aportaciones de socios). 62 © Ediciones Pirámide El balance de situación ACTIVOS PN + PASIVOS INVERSIONES FINANCIACIÓN Estructura económica Estructura financiera Figura 2.1. Ecuación fundamental del patrimonio. (Fuente: Elaboración propia.) 2. LA ESTRUCTURA DEL BALANCE La estructura básica de un balance de situación a una fecha dada agrupa los elementos que lo componen siguiendo la estructura de la ecuación contable fundamental: PATRIMONIO NETO ACTIVO PASIVO Figura 2.2. Estructura básica de un balance de situación. (Fuente: Elaboración propia.) Los elementos que figuran en un balance de situación se muestran por medio de cuentas en las que se registran las diferentes transacciones referidas a ellos. El balance a efectos de presentación de la información financiera clasifica las cuentas en subgrupos para su mejor comprensión y análisis. © Ediciones Pirámide 63 Estados financieros. Interpretación y análisis Las cuentas de activo y de pasivo se presentan en dos agrupaciones: corrientes y no corrientes, en función de su permanencia en la empresa. De esta forma, los activos se presentarán agrupados según su nivel de liquidez, es decir, su capacidad para convertirse en efectivo, mientras que los pasivos lo harán en función de su exigibilidad o, lo que es lo mismo, en base al tiempo que falta para que deban pagarse las obligaciones que representan. Un activo se clasificará como corriente cuando se espera realizar, vender o consumir en el ciclo normal de explotación, cuando se mantiene principalmente con fines de negociación, se espera realizar dentro de los doce meses siguientes a la fecha de cierre del balance o se trata de efectivo o equivalente al mismo (NIC 1.66; IASB, 2007). Veamos los diferentes tipos de activos que pueden considerarse corrientes: a) Activos que se espera realizar, vender o consumir en su ciclo normal de explotación. Por ciclo de explotación se entiende el tiempo que transcurre desde que se adquiere la materia prima o el primer insumo necesario para la producción hasta que se cobra el bien o servicio producido. Por tanto, se clasificarán como activos corrientes las cuentas de existencias y derechos de cobro derivados de la actividad operativa de la empresa. En principio, se considera que el ciclo de explotación no superará los doce meses, pero es posible que cuentas de deudores vinculadas a dicho ciclo presenten saldos que permanezcan en el balance más de un año, en cuyo caso también se agruparán junto al resto de los activos corrientes. En determinados sectores, debido a las características de la actividad que en ellos se desarrolla, las compañías presentan ciclos productivos que superan ampliamente los doce meses. Tal sería el caso de las empresas constructoras, las aeronáuticas, los astilleros, etc. En ese caso, encontraríamos activos vinculados a la explotación con un plazo de permanencia en el balance superior a los doce meses y que se clasificarían como activos corrientes. b) Activos que se mantienen con la finalidad de negociación. Éste es el caso de determinadas inversiones financieras que se adquieren con el objeto de realizarlas en el corto plazo y obtener beneficio a través de su enajenación. c) Activos que se espera realizar en los doce meses siguientes al cierre de la fecha del balance. En general, cualquier activo que se espera liquidar en el ejercicio próximo se considera activo corriente. Por ejemplo, una inversión financiera cuyo vencimiento se produzca dentro de los próximos doce meses o un derecho de cobro con una Administración Pública que se espera hacer efectivo en dicho plazo. d) Efectivo y equivalentes al efectivo: el efectivo en la caja y las cuentas corrientes bancarias a la vista son el recurso más líquido de los que componen el 64 © Ediciones Pirámide El balance de situación activo corriente. Habitualmente se incluyen los equivalentes al efectivo, que hacen referencia a activos extraordinariamente líquidos sin llegar a ser dinero. Se trata de instrumentos financieros que son convertibles en efectivo, que en el momento de su adquisición no tengan un vencimiento superior a los tres meses y con un nivel de riesgo mínimo. Por ejemplo, se puede considerar un equivalente al efectivo un bono del Estado adquirido a dos meses de su vencimiento. Sin embargo, debido a su nivel de riesgo nunca se podrá considerar equivalente al efectivo una inversión financiera en acciones aunque se adquiera con la intención de realizarla en los próximos tres meses. Un pasivo se clasificará como corriente cuando se espera cancelar durante el ciclo normal de explotación, cuando se mantiene principalmente con fines de negociación, si se espera liquidar dentro de los doce meses siguientes a la fecha de cierre del balance o si se tiene un derecho incondicional para aplazar su cancelación durante los doce meses siguientes a la fecha de cierre (NIC 1.69; IASB, 2007). A la vista de esta definición, podemos analizar las diferentes situaciones que puede presentar un pasivo para ser clasificado como corriente: a) Pasivo que se espera liquidar en el ciclo normal de la explotación. Se aplicará el mismo ciclo de explotación que para los activos, clasificándose como pasivos corrientes las obligaciones con acreedores y proveedores resultado de la actividad del mismo, incluidas aquellas cuyo vencimiento supere los doce meses. b) Pasivo que se mantenga con fines de negociación. Este tipo de pasivos comprende derivados1 que no se contabilizan como instrumentos de cobertura2 ni como contratos de garantía financiera, pasivos financieros que se emiten con el propósito de ser recomprados en el corto plazo o pasivos financieros que forman parte de una cartera de instrumentos determinada. Ahora bien, el hecho de que una inversión financiera mantenida para negociar se financie a través de un pasivo no implica que éste tenga que ser considerado un pasivo mantenido para negociar. c) Pasivos que deban liquidarse en los doce meses siguientes a la fecha de cierre del balance. Comprenden tanto obligaciones adquiridas en el corto plazo como la 1 En el apartado 3.2d) del presente capítulo se indica qué son los derivados y su tratamiento contable. 2 Un instrumento de cobertura es un instrumento financiero que, en una operación de cobertura, es designado para cubrir un riesgo específicamente identificado que puede tener impacto en la cuenta de pérdidas y ganancias como consecuencia de variaciones en el valor razonable o en flujos de efectivo de una o varias partidas cubiertas. Con carácter general, los instrumentos que se pueden designar como instrumentos de cobertura son los derivados (PGC, 2007: Norma de valoración n.º 9.6). © Ediciones Pirámide 65 Estados financieros. Interpretación y análisis parte de los pasivos a largo plazo que vencen en los próximos doce meses. Se trata de pasivos financieros (empréstitos, deudas con entidades de crédito, etc.), así como otras obligaciones no relacionadas directamente con las operaciones como son las deudas por impuestos, los dividendos a pagar, etc. d) Pasivos sobre los que no exista un derecho incondicional para aplazar su cancelación, al menos en los próximos doce meses. En el caso de que la compañía se encuentre con una obligación a corto plazo sobre la que existe el derecho de renovación o refinanciación y, además, tuviera la expectativa de ejecutar dicho derecho, entonces esta obligación debe clasificarse como pasivo no corriente. Un ejemplo de ello sería un préstamo a corto plazo de una entidad bancaria con una cláusula que permita la ampliación del plazo de devolución a 24 meses, con un preaviso determinado, y para el que la empresa considera que existe una alta probabilidad de que se haga uso de tal derecho. Los activos y pasivos que no cumplan alguna de las condiciones que definen a los activos/pasivos corrientes se clasificarán como activos o pasivos no corrientes (NIC 1.66 y 69; IASB, 2007). 2.1. La estructura del balance según la normativa internacional y nacional Como ya se indicó en el capítulo 1, las dos normativas contables que coexisten en España (IASB y PGC) difieren a la hora de plantear la estructura de los estados financieros en el método que utilizan y no tanto en su contenido. Así, la normativa internacional del IASB define la información mínima que hay que proporcionar en los estados financieros, mientras que la normativa española en su PGC utiliza modelos (normal y abreviado) para su presentación. En la tabla 2.1 se muestra la información mínima requerida por la NIC 1 en la presentación del estado de situación. TABLA 2.1 Información mínima requerida en el estado de situación Como mínimo, en el estado de situación financiera se incluirán partidas que presenten los siguientes importes: a) Inmovilizado material. b) Inversiones inmobiliarias. c) Activos intangibles. 66 © Ediciones Pirámide El balance de situación TABLA 2.1 (continuación) Activos financieros [excluidos los importes mencionados en los apartados e), h) e i)]. Inversiones contabilizadas utilizando el método de la participación. Activos biológicos. Existencias. Deudores comerciales y otras cuentas a cobrar. Efectivo y otros medios líquidos equivalentes. El total de activos clasificados como mantenidos para la venta y los activos incluidos en los grupos enajenables de elementos, que se hayan clasificado como mantenidos para la venta de acuerdo con la NIIF 5 Activos no corrientes mantenidos para la venta y actividades interrumpidas. k) Acreedores comerciales y otras cuentas a pagar. l) Provisiones. m) Pasivos financieros [excluyendo los importes mencionados en los apartados k) y l) anteriores]. n) Pasivos y activos por impuestos corrientes, según se definen en la NIC 12 Impuesto sobre las ganancias. o) Pasivos y activos por impuestos diferidos, según se definen en la NIC 12. p) Pasivos incluidos en los grupos enajenables de elementos clasificados como mantenidos para la venta de acuerdo con la NIIF 5. q) Intereses minoritarios, presentados dentro del patrimonio neto. r) Capital emitido y reservas atribuibles a los propietarios de la dominante. d) e) f) g) h) i) j) Fuente: NIC 1 Presentación de estados financieros, apartado 54 (IASB, 2007). En la tabla 2.2 se muestra una síntesis de las principales cuentas que figuran en un balance de situación siguiendo el modelo normal del Plan General Contable (PGC, 2007). TABLA 2.2 Modelo abreviado de balance. Balance de situación al XX del 20XX (cifras en miles/millones euros) ACTIVO Notas en la memoria 20XX 20XX-1 A) Activo no corriente. I. Inmovilizado intangible. 1. 2. 3. 4. 5. 6. Desarrollo. Concesiones administrativas. Propiedad industrial. Fondo de comercio. Aplicaciones informáticas. Otro inmovilizado intangible. © Ediciones Pirámide 67 Estados financieros. Interpretación y análisis TABLA 2.2 (continuación) ACTIVO Notas en la memoria 20XX 20XX-1 II. Inmovilizado material. 1. Terrenos y construcciones. 2. Instalaciones técnicas y otro inmovilizado material. 3. Inmovilizado en curso y anticipos. III. Inversiones inmobiliarias. 1. Terrenos. 2. Construcciones. IV. Inversiones en empresas del grupo y asociadas a largo plazo. 1. 2. 3. 4. 5. Instrumentos de patrimonio. Créditos a empresas. Valores representativos de deuda. Derivados. Otros activos financieros. V. Inversiones financieras a largo plazo. 1. 2. 3. 4. 5. Instrumentos de patrimonio. Créditos a empresas. Valores representativos de deuda. Derivados. Otros activos financieros. VI. Activos por impuestos diferidos. B) Activo corriente. I. Activos no corrientes mantenidos para la venta. II. Existencias. 1. 2. 3. 4. 5. 6. Comerciales. Materias primas y otros aprovisionamientos. Productos en curso. Productos terminados. Subproductos, residuos y materiales recuperados. Anticipos de proveedores. III. Deudores comerciales y otras deudas a cobrar. 1. 2. 3. 4. 5. 6. 7. 68 Clientes por ventas y prestaciones de servicios. Clientes, empresas de grupo y asociadas. Deudores varios. Personal. Activos por impuestos corrientes. Otros créditos con las Administraciones Públicas. Accionistas (socios) por desembolsos exigidos. © Ediciones Pirámide El balance de situación TABLA 2.2 (continuación) ACTIVO Notas en la memoria 20XX 20XX-1 Notas en la memoria 20XX 20XX-1 IV. Inversiones en empresas del grupo y asociadas a corto plazo. 1. 2. 3. 4. 5. Instrumentos de patrimonio. Créditos a empresas. Valores representativos de deuda. Derivados. Otros activos financieros. V. Inversiones financieras a corto plazo. 1. 2. 3. 4. 5. Instrumentos de patrimonio. Créditos a empresas. Valores representativos de deuda. Derivados. Otros activos financieros. VI. Periodificaciones a corto plazo. VII. Efectivo y otros activos líquidos equivalentes. 1. Tesorería. 2. Otros activos líquidos equivalentes. TOTAL ACTIVO (A + B). PATRIMONIO NETO Y PASIVO A) Patrimonio neto. A-1) Fondos propios. I. Capital. 1. Capital escriturado. 2. (Capital no exigido.) II. Prima de emisión. III. Reservas. 1. Legal y estatutaria. 2. Otras reservas. IV. (Acciones y participaciones en patrimonio propias). V. Resultados de ejercicios anteriores. 1. Remanente. 2. (Resultados negativos de ejercicios anteriores.) VI. Otras aportaciones de socios. VII. Resultado del ejercicio. VIII. (Dividendo a cuenta.) IX. Otros instrumentos de patrimonio. © Ediciones Pirámide 69 Estados financieros. Interpretación y análisis TABLA 2.2 (continuación) PATRIMONIO NETO Y PASIVO Notas en la memoria 20XX 20XX-1 A-2) Ajustes por cambios de valor. I. Instrumentos financieros disponibles para la venta. II. Operaciones de cobertura. III. Otros. A-3) Subvenciones, donaciones y legados. B) Pasivo no corriente. I. Provisiones a largo plazo. 1. 2. 3. 4. Obligaciones por prestaciones al personal a largo plazo. Actuaciones medioambientales. Provisiones por reestructuración. Otras provisiones. II. Deudas a largo plazo. 1. 2. 3. 4. 5. Obligaciones y otros valores negociables. Deudas con entidades de crédito. Acreedores por arrendamiento financiero. Derivados. Otros pasivos financieros. III. Deudas con empresas del grupo y asociadas a largo plazo. IV. Pasivos por impuestos diferidos. V. Periodificaciones a largo plazo. C) Pasivo corriente. I.Pasivos corrientes vinculados con activos corrientes mantenidos para la venta. II. Provisiones a corto plazo. III. Deudas a corto plazo. 1. 2. 3. 4. 5. Obligaciones y otros valores negociables. Deudas con entidades de crédito. Acreedores por arrendamiento financiero. Derivados. Otros pasivos financieros. IV. Deudas con empresas del grupo y asociadas. 1. Deudas con empresas del grupo y asociadas. 2. Desembolsos exigidos sobre acciones. 70 © Ediciones Pirámide El balance de situación TABLA 2.2 (continuación) PATRIMONIO NETO Y PASIVO Notas en la memoria 20XX 20XX-1 V. Acreedores comerciales y otras cuentas a pagar. 1. 2. 3. 4. 5. 6. 7. Proveedores. Proveedores empresas del grupo y asociadas. Acreedores varios. Personal (remuneraciones pendientes de pago). Pasivos por impuestos corrientes. Otras deudas con las Administraciones Públicas. Anticipos de clientes. VI. Periodificaciones a corto plazo. TOTAL PATRIMONIO NETO Y PASIVO (A + B + C). Fuente: PGC (2007). 3. ANÁLISIS DE LOS ACTIVOS 3.1. Activos no corrientes Como hemos visto en el apartado anterior, son recursos económicos que cumplen las condiciones de activos pero no las relativas a los activos corrientes. En general, se trata de activos que van a permanecer en la empresa un plazo superior al ejercicio económico. Este carácter de permanencia puede venir dado porque se trate de recursos cuyo consumo se espere realizar a lo largo de varios ejercicios, como sería el caso de los inmovilizados materiales e intangibles, o bien porque se vayan a liquidar en ejercicios futuros, como las inversiones financieras a largo plazo o las inversiones inmobiliarias. Se trata, pues, de las partidas menos líquidas de la compañía, ya que no está prevista su conversión en efectivo en el corto plazo. A efectos de su mejor comprensión los activos no corrientes se agrupan en cuatro tipos: a) Inmovilizado intangible: son recursos que, cumpliendo las características y condiciones de los activos, sin embargo no poseen carácter material. Podríamos decir que se trata de derechos de propiedad puros, sin ningún soporte físico. Cuando una empresa compra un programa informático, lo que adquiere es su derecho de uso. Lo mismo ocurre con una patente que nos permite, bajo ciertas condiciones, utilizar un determinado proceso productivo o una marca específica. La inmaterialidad de estos recursos incrementa las dificultades a la hora de analizar si cumplen las características requeridas a un activo. Así, por ejemplo, © Ediciones Pirámide 71 Estados financieros. Interpretación y análisis la posibilidad de que se trate de recursos que generen flujos de efectivo en un futuro es uno de los elementos que pueden ser más difícilmente valorables de forma fiable. ¿Cómo podemos valorar los beneficios que generará un proyecto de investigación determinado? ¿Cuál puede ser el valor de una marca como Renault o Pepsi-Cola? De hecho, la imposibilidad de valoración es una de las causas por las que algunos recursos intangibles no se ven reflejados en las cuentas anuales. Recursos tan relevantes como las personas, la cuota de mercado, la clientela, las alianzas empresariales, etc., son factores clave en las empresas y, sin embargo, la incapacidad de controlar los beneficios que puedan generar provoca que no se vean reflejados en las cuentas anuales. Una compañía puede tener una fuerte implantación en un mercado, pero ¿podemos asegurar que la empresa controla los beneficios futuros de este mercado? O, por ejemplo, nuestra compañía puede tener una amplia lista de clientes actualmente, pero ¿podemos afirmar que nuestros clientes de hoy continuarán siendo clientes en un futuro? Esto sólo sería posible si existiese un acuerdo por el que estén obligados a mantener una relación de fidelidad con la empresa, en cuyo caso se cumpliría la condición de control requerida y podría activarse una cartera de clientes. Todos estos recursos implican desembolsos de gastos que no cumplen las condiciones para ser reconocidos como activos y es lo que a menudo se denomina un fondo de comercio interno. El know-how de una organización o su cuota de mercado son elementos que nacen en el desarrollo de la actividad empresarial y no son identificables con una transacción concreta. Ninguna de las normativas contables actuales admite el registro del fondo de comercio generado internamente, únicamente cuando se reconoce a través de una transacción onerosa, es decir, en una combinación de negocios. Cuando una compañía adquiere otra y paga un precio superior al valor registrado contablemente, siempre que este sobreprecio no se puede identificar con un activo o pasivo concreto, entonces quiere decir que estará valorando recursos que no figuran en el balance y cuya cuantificación es el sobreprecio pagado. Sólo en este caso se permite reconocer un fondo de comercio, que no se amortizará, únicamente se puede deteriorar. b) Inmovilizado material: se trata de recursos que, cumpliendo las condiciones de los activos, son tangibles, no tienen carácter financiero y permanecen en la empresa más de un ejercicio económico. Son recursos que se utilizan en la actividad operacional de las empresas y, por tanto, su volumen dependerá del sector y la actividad a la que se dediquen. Empresas constructoras, industriales, aeronáuticas, extractivas, etc., presentarán en sus balances un alto volumen de inmovilizados materiales, mientras que en empresas de servicios o comerciales estos recursos representarán un porcentaje mucho menor en el total de su activo. Si bien la identificación de estos activos y el control sobre ellos presentan menos dificultades que en el caso de los intangibles, sin embargo su valoración está sujeta a cierto grado de discrecionalidad. Estos inmovilizados se valoran 72 © Ediciones Pirámide El balance de situación generalmente a coste histórico3, es decir, precio de adquisición o coste de producción para los que se generan internamente. En ambos casos, se trata de cuantificar los gastos de adquisición, así como aquellos necesarios para que los activos se encuentren en condiciones de funcionamiento. Desde la selección de los gastos que se pueden considerar necesarios para que el activo se encuentre operativo hasta los criterios de imputación de costes, en el caso de los activos fabricados por la propia empresa, son cuestiones que implican decisiones sobre hipótesis de cálculo que pueden dar lugar a importantes diferencias en las valoraciones que se realicen de ellos. Por otra parte, se trata de activos que se espera consumir en ejercicios posteriores, y dicho consumo se registra en el resultado de la empresa a través del gasto de amortización, que se calcula en función de la vida útil del recurso y del valor residual esperado. En principio, el consumo que de una máquina puede llevar a cabo un proceso productivo debe fundamentarse en una hipótesis de carácter técnico, pero muchas empresas utilizan los criterios fiscales para dotar su amortización, lo cual no siempre concuerda con el consumo real de estos activos. El objetivo de la Hacienda Pública es de carácter recaudatorio, mientras que el de la información de las cuentas anuales es mostrar la imagen fiel de la situación económica y financiera de la compañía, por lo que el cálculo del resultado fiscal y el del resultado contable no tienen por qué coincidir. Por otra parte, es frecuente encontrar empresas en las que existen activos que siguen operativos cuando contablemente se encuentran totalmente amortizados y, por tanto, su valor en el balance es nulo. Ello es producto de una ineficiente valoración de la amortización que reduce la utilidad informativa del balance. c) Inversiones inmobiliarias: comprenden inversiones en bienes inmuebles, es decir, terrenos y construcciones, que la empresa adquiere para obtener rentas y/o plusvalías. Se trata de inmovilizaciones materiales para las que la compañía tiene un objetivo específico y diferente al del resto del inmovilizado material. No se utilizarán para la actividad productiva o de servicios e incluso administrativa, ni tampoco se venderán en la actividad operativa de la empresa. No se incluyen en este apartado los edificios que posee la empresa y que se alquilan en régimen de arrendamiento financiero, ya que en este caso lo que figurará en el activo del arrendador será un derecho de cobro por la inversión neta del contrato. Por tanto, un edificio puede ser registrado en el balance de tres formas diferentes según el objetivo que cumpla para la empresa. Si se trata de un edificio en el que se sitúa el centro de producción o administrativo, deberá reflejarse como un inmovilizado material. Si la empresa tiene por objeto social la compraventa de edificios y los adquiere o construye para ello, entonces se registrarán como una existencia. Sin embargo, si los adquiere para su alquiler o posterior venta, sin que 3 El IASB permite la valoración de estos activos a valor razonable en su NIC 16 dedicada al Inmovilizado material (IASB, 2005). © Ediciones Pirámide 73 Estados financieros. Interpretación y análisis ésta sea la actividad operacional de la empresa, entonces deberá figurar en el balance como una inversión inmobiliaria. Este tipo de activos se reconocerán y valorarán con los mismos criterios que los inmovilizados materiales. La normativa del IASB permite de forma opcional y en su valoración posterior utilizar el criterio del valor razonable tanto para los inmovilizados materiales como para las inversiones inmobiliarias. Sin embargo, el registro del resultado debido a las variaciones de este tipo de valoración diferirá según el caso: en los inmovilizados materiales se reconocerá en el patrimonio neto y en las inversiones inmobiliarias se registrará como un resultado del ejercicio. Sin embargo, el PGC español no permite la revalorización de estos activos como es el criterio habitual para todos aquellos que no representen inversiones financieras. La empresa debe definir una serie de criterios para delimitar si un inmueble es una inversión inmobiliaria y aplicarlos a todos los terrenos y construcciones que posea. Por ejemplo, pueden existir edificios que presenten doble utilidad (parte se utiliza como centro operacional y parte se alquila) o edificios alquilados en los que se presten servicios por parte de la empresa arrendadora. En cualquier caso, la empresa deberá delimitar criterios para definir qué parte del inmueble tiene una u otra consideración y mantenerlos para todos los inmuebles que posea. d) Inversiones financieras a largo plazo: este apartado recoge inversiones en acciones, emisiones de deuda, productos derivados, créditos concedidos a otras empresas tanto del grupo empresarial como a otras compañías no pertenecientes a él cuya permanencia en la compañía será superior al ejercicio económico. Al contrario que los inmovilizados materiales e intangibles, estos activos no corrientes no se amortizan, ya que no sufren ninguna depreciación relacionada con la actividad empresarial. Su posible depreciación se refiere a su valor de recuperación y se registra a través de pérdidas por deterioro. La valoración de los activos financieros se registra en función de una clasificación sobre ellos que, como veremos a continuación, se realiza en base a la finalidad para la cual la compañía haya adquirido el producto financiero: — Inversiones mantenidas hasta el vencimiento: se trata de valores representativos de deuda que no son derivados, con fecha de vencimiento determinada y que la empresa tiene la intención y capacidad de mantener hasta su vencimiento. — Activos financieros mantenidos para negociar: son valores representativos de deuda o de patrimonio que la empresa adquiere con la intención de venderlos en el corto plazo. Por tanto, sólo se considerarán activos corrientes. — Activos financieros disponibles para la venta: son valores representativos de deuda o de patrimonio sobre los que la empresa no tiene ninguna intención determinada a la fecha de su adquisición. — Inversiones en el patrimonio de empresas del grupo y asociadas: se califican bajo este epígrafe las adquisiciones de acciones de sociedades con el obje- 74 © Ediciones Pirámide El balance de situación to de obtener su control (sociedades dependientes), o bien de llevar a cabo su gestión conjunta con otros socios (sociedades multigrupo) o de conseguir una influencia notable en su gestión (sociedades asociadas). La decisión sobre cómo clasificar los activos financieros es importante porque de ella se deriva la valoración que de los mismos se lleva a cabo en el balance. Si por ejemplo se adquiere un bono del tesoro a cinco años y la empresa decide esperar a su vencimiento, entonces utilizará el criterio de coste amortizado para valorarlo, mientras que si su intención es revenderlo en el corto plazo, se registrará a valor razonable y las variaciones de éste se considerarán ingresos o gastos del ejercicio; ahora bien, si la empresa no tiene decidido cuál va a ser el fin de esta adquisición, entonces valorará este activo a valor razonable pero sin embargo los cambios que se produzcan en éste no se registrarán como resultado del ejercicio sino que se contabilizarán en cuentas de patrimonio neto hasta que el activo sea dado de baja. Por tanto, el objeto de la inversión financiera es decisivo en la valoración de ésta. A continuación se muestra la tabla 2.3, en la que se sintetizan las diferentes clasificaciones de los activos financieros, los criterios de valoración y ejemplos de éstos. TABLA 2.3 Clasificación de inversiones financieras a efectos de su valoración y registro Clase inversión financiera Criterio valoración inicial Criterio valoración posterior Mantenida hasta el vencimiento. Valor razonable + Gastos operación. Coste amortizado. Bono del Tesoro a tres años. Mantenida para negociar. Valor razonable. Valor razonable con cambios en PyG. — Acciones de una empresa. — Letra del Tesoro a 24 meses. Disponible para la venta. Valor razonable + Gastos operación. Valor razonable con cambios en PN. — Acciones de una empresa. — Obligaciones del Tesoro a cinco años. En patrimonio de empresas del grupo y asociadas. Coste + Gastos operación. Coste. — Acciones de una filial, multigrupo o asociada. Ejemplo Fuente: Elaboración propia en base a los criterios del PGC 2007. © Ediciones Pirámide 75 Estados financieros. Interpretación y análisis e) Activos por impuestos diferidos: representan derechos de cobro generados por distintas situaciones derivadas, entre otras cuestiones, de las diferencias entre los criterios fiscales y contables en la valoración y registro de activos y pasivos. Estos activos tienen tres orígenes: 1. 2. 3. Diferencias temporarias deducibles: se producen cuando la valoración de un elemento del balance siguiendo los criterios fiscales es superior a la valoración de ese mismo elemento aplicando los criterios contables. Por ejemplo, una diferencia en el criterio de amortización de un bien puede dar lugar a este tipo de diferencias si la compañía amortiza contablemente más rápido que lo que permite la normativa fiscal. De esta forma, en el ejercicio actual se registra contablemente un gasto por amortización mayor que el que se reconoce fiscalmente, lo que supondrá que en años posteriores el resultado fiscal será menor y, por tanto, se reducirá el impuesto a pagar en ejercicios futuros. Derecho a compensar pérdidas actuales en ejercicios posteriores: cuando una empresa presenta pérdidas a efectos fiscales (base imponible negativa), las diferentes legislaciones fiscales permiten, bajo ciertos supuestos, compensar dichas pérdidas en ejercicios posteriores. Concretamente en España, la Ley del Impuesto de Sociedades permite su compensación en los 18 años futuros desde que se produce dicha pérdida. Es decir, si una compañía pierde hoy 100 u.m. y al año siguiente obtiene un beneficio de 150 u.m., entonces, en ese ejercicio, puede tributar por 50 u.m. únicamente. Aplicando el principio de prudencia, para reconocer este derecho de cobro debe existir una alta probabilidad de que en el futuro la empresa obtenga beneficios. Deducciones y otras ventajas fiscales pendientes de aplicar: se trata de deducciones o ventajas fiscales cuya aplicación se traslada a ejercicios posteriores ante la imposibilidad de registrarlas en el actual. Este hecho suele producirse cuando la cuota a la que hay que deducir dichos importes no es suficiente o se supera el límite de la deducción permitida. Supongamos, por ejemplo, que una compañía se deduce por creación de empleo 100 u.m. y al realizar su liquidación de impuestos obtiene una cuota de 80 u.m., por lo que no podrá deducir 20 u.m. de la misma, que se registrarán como un derecho de cobro a liquidar en el ejercicio posterior. Los activos que surgen de estas situaciones deberían registrarse atendiendo al principio de prudencia siempre de una forma lo más ajustada posible. Hay que tener en cuenta que se trata de ingresos o menores gastos que, en cualquier caso, para contabilizarse deben tener un alto grado de probabilidad de realizarse. Por ejemplo, en el caso de las pérdidas a compensar en ejercicios posteriores el grado de discrecionalidad es alto, puesto que es la propia empresa en pérdidas la que considera que en el futuro obtendrá beneficios suficientes como para compensar la totalidad de las pérdidas actuales. Si la compañía no obtiene suficientes bene- 76 © Ediciones Pirámide El balance de situación ficios, estará registrando un activo que no podrá realizar. Por ello, al analizar un balance es importante evaluar la información sobre este tipo de activos. 3.2. Activos corrientes Son recursos que cumpliendo las condiciones requeridas a los activos están vinculados al ciclo de explotación y/o serán dados de baja en el siguiente ejercicio contable. Como se ha indicado anteriormente, se considera que, en principio, el ciclo de explotación tiene una duración que no supera los doce meses, pero en caso de que se trate de ciclos largos y superiores al ejercicio contable, entonces los activos relacionados con él se incluirán también como activos corrientes. Las principales partidas del activo corriente son: a) Activos no corrientes mantenidos para la venta: como hemos visto, la clasificación de los activos se establece en función del destino que la empresa vaya a darles. En este sentido, aquellos activos que han sido clasificados como no corrientes y cuyo valor no se espera recuperar a través de su uso sino de su enajenación en los próximos doce meses se deben reclasificar como activos corrientes en el presente apartado. Esta reclasificación puede llevarse a cabo sólo si se trata de activos no corrientes que se encuentran en condiciones de ser vendidos, es decir, que no es necesario incurrir en gastos para que pueda efectuarse la transacción prevista, y que además presentan un alto grado de probabilidad de que la venta se lleve a cabo. No se incluirán en este grupo activos no corrientes, como los activos por impuestos diferidos o los activos financieros, excepto las inversiones en empresas del grupo y asociadas. Por otra parte, si estos activos tienen vinculado algún pasivo, éste deberá reclasificarse en el pasivo corriente bajo el epígrafe Pasivos vinculados con activos no corrientes mantenidos para la venta. Por ejemplo, supongamos que una empresa decide vender una instalación técnica porque ha variado sus planes productivos y considera que debido a las características de ésta es altamente probable que pueda realizar dicha venta en el próximo ejercicio. Además, la empresa presenta una deuda a largo plazo con el proveedor de la instalación que espera cancelar cuando realice la transacción. En este caso, tanto la instalación técnica como la deuda con su proveedor deben reclasificarse como activo/pasivo no corriente mantenido para la venta. También se incluyen en este epígrafe los llamados grupos enajenables de elementos mantenidos para la venta, que son grupos de activos y pasivos de los que se va a disponer de forma conjunta, como por ejemplo una delegación comercial o una línea de negocio. Los activos no corrientes mantenidos para la venta, una vez reclasificados, se valorarán a su valor razonable menos los costes de venta, excepto si éste es superior al valor contable, en cuyo caso se mantendrá dicho valor contable. De esta © Ediciones Pirámide 77 Estados financieros. Interpretación y análisis forma, se evita que se realicen reclasificaciones con el objeto de revaluar activos. A partir del momento en que se consideren mantenidos para la venta, los activos que sean amortizables dejan de ser objeto de amortización. b) Existencias: en las compañías industriales, las existencias comprenden tanto bienes a transformar (materias primas, repuestos, envases, embalajes, etc.) como bienes transformados por la empresa (productos acabados, en curso, semiterminados, etc.). En las empresas comercializadoras la partida de existencias se refiere a las mercancías, es decir, los bienes que se adquieren para revender sin que se realice ningún tipo de transformación. En las empresas industriales y comerciales, la valoración de las existencias es fundamental, no sólo por su reflejo en el activo sino también por tratarse de una variable relevante en el resultado del ejercicio, a través del coste de los productos vendidos. Si bien el criterio de valoración de las existencias es el precio de adquisición o coste de producción, debido a las características de aquéllas se permite seleccionar criterios globales que reducen el coste que supondría el proceso de dicha valoración. Así, por ejemplo, cuando las existencias son numerosas y difícilmente identificables individualmente, se permite la valoración siguiendo criterios como FIFO (valoración de la primera unidad que sale del almacén al valor de la primera unidad que entró en él) o precio medio ponderado (valoración de las existencias como media del precio de todas ellas ponderadas en función de su número). En épocas en las que existe una alta variabilidad de los precios, la selección de uno u otro método puede llevar a resultados muy distintos, en la valoración tanto del stock en almacén como del coste de los productos vendidos. Por otra parte, la valoración de los productos terminados implica decidir sobre qué costes han absorbido éstos, cuáles se consideran directos o indirectos y, para estos últimos, qué criterio de reparto se utiliza. El cálculo de los costes de los productos es una cuestión que excede el ámbito de este libro, a pesar de lo cual es necesario destacar que las diferencias en este caso pueden ser también muy llamativas, dependiendo de las decisiones metodológicas elegidas. En conclusión, la valoración de existencias es una cuestión que reviste gran importancia no sólo exclusivamente como valoración de un activo sino también por la influencia de ésta en el resultado a través del coste de ventas y, como se verá en capítulos posteriores, en el análisis de eficiencia por medio del cálculo de las ­rotaciones. c) Cuentas a cobrar: comprenden los derechos de cobro que se obtienen por venta de bienes o servicios y cuya realización no debe exceder el ciclo de producción. Son las facturas pendientes de cobro con clientes y otros deudores cuyo cobro se considera suficientemente asegurado. En caso contrario deberá registrarse un deterioro por el importe sobre el que existan dudas en cuanto a su realización. Nos encontramos de nuevo con una valoración cuyo grado de discrecionalidad es muy amplio y que influye notablemente no sólo en el volumen de activos de la empresa sino también en su resultado y en el análisis de su eficiencia. Reconocer un deterioro puede implicar que una empresa presente pérdidas y/o mostrar su falta de eficiencia en los cobros. 78 © Ediciones Pirámide El balance de situación También se incluyen otros derechos de cobro, no relacionados con inversiones financieras, como son los anticipos al personal, los cobros pendientes con las administraciones públicas por subvenciones concedidas o devoluciones de impuestos y los derechos de cobro exigibles a los accionistas. d) Inversiones financieras a corto plazo: recoge los mismos conceptos que figuran en las inversiones financieras del activo no corriente pero que van a realizarse a lo largo del siguiente ejercicio. Su valoración se realiza en función de la calificación que reciba el activo financiero siguiendo los criterios anteriormente descritos. Comprende tanto acciones como créditos a empresas y deuda emitida que haya sido adquirida por la compañía. Mención especial merecen los derivados, que son instrumentos financieros que pueden figurar tanto a largo como a corto plazo, y que toman su nombre del hecho de que su valor se deriva de algún otro (valor subyacente), como el precio de unas acciones o un índice bursátil, el precio de unas mercancías o una tasa de interés. Ejemplos de derivados son las operaciones a plazo como los forward4, las opciones5 y las permutas financieras como swaps6. Se caracterizan porque su precio de adquisición es muy reducido (opciones) o nulo (operaciones a plazo y permutas financieras) en relación con otro tipo de contratos, lo que hace que el p ­ recio de adquisición se revele como un criterio de valoración poco apropiado puesto que los dejaría mayoritariamente fuera del balance. Por ello, se valoran a valor razonable y sus variaciones se registrarán como resultado del ejercicio. Excepto para el caso de las opciones, el resto de los derivados pueden figurar tanto en el activo como en el pasivo puesto que al adquirirlos la compañía contrae tanto un derecho como una obligación, de forma que si su posición neta es positiva se registrarán en el activo, y si es negativa, en el pasivo. e) Efectivo y equivalentes: comprende las partidas más líquidas del activo, concretamente todo el dinero que se encuentra depositado en la caja de la empresa, así como el situado en las entidades de crédito en cuentas cuya disponibilidad es inmediata sin coste alguno. A ello se añaden los activos denominados equivalentes al efectivo, que están compuestos por instrumentos financieros fácilmente convertibles en dinero; concretamente en la normativa española se exige que en el momento de su adquisición su vencimiento no supere los tres meses. Además de su gran liquidez, deben presentar un nivel de riesgo en sus cambios de valor que se considere poco significativo. Como veremos más adelante, el movimiento de estas partidas es el que se deriva del estado de flujos de efectivo, por lo que es fundamental que la clasificación de las inversiones financieras consideradas equivalentes al efectivo sea lo más ajustada posible. 4 Forward: acuerdo entre dos partes por el que éstas se comprometen a intercambiar un activo en el futuro por un precio y en una fecha determinada. 5 Opciones: contrato por el que una parte contrae el derecho pero no la obligación de adquirir/ vender un activo a un precio y en una fecha determinada. 6 Swaps: contrato por el que dos partes se comprometen a intercambiar una cantidad de dinero en el futuro. © Ediciones Pirámide 79 Estados financieros. Interpretación y análisis f ) Periodificaciones a corto plazo: comprenden aquellos activos que surgen de la aplicación del principio de devengo debido a los gastos pagados por anticipado. Representan el importe de un gasto correspondiente al ejercicio próximo que se ha desembolsado en el actual. Es habitual que determinados gastos como los arrendamientos o los seguros sean prepagables, lo que genera un activo a favor de la empresa por el gasto no devengado. En el caso de los gastos financieros, puede producirse este caso para los intereses pagados por anticipado. Aquellos gastos cuyo devengo tenga lugar a más de doce meses se considerarán periodificaciones a largo plazo y figurarán en el activo no corriente. Por último, para finalizar este apartado dedicado a los principales grupos de elementos patrimoniales que componen el activo, es importante indicar que, en aplicación del principio de prudencia, todos ellos deben ser sometidos regularmente a una prueba a través de la cual se evalúe si existe deterioro de su valor contable y, en caso afirmativo, calcularlo y registrarlo. Se considera que existe deterioro del valor de un activo siempre que su valor en libros sea superior a su valor recuperable. Dependiendo del tipo de activo, dicho valor recuperable se calculará como se indica en la tabla 2.4. TABLA 2.4 Valoración del deterioro en los diferentes activos Activo Deterioro — Inmovilizado material. — Intangible. — Inversiones inmobiliarias. Valor contable MENOS valor recuperable. Valor recuperable activo = Mayor valor entre: — Activos financieros no valorados a valor razonable (excepto inversiones en empresas del grupo). Valor contable MENOS valor actual de los flujos de efectivo futuros esperados y actualizados al tipo de interés efectivo calculado en el momento de su reconocimiento inicial. — Inversiones financieras en empresas del grupo y asociadas. Valor contable MENOS valor recuperable. Valor recuperable = Patrimonio neto de la entidad participada corregido en las plusvalías tácitas existentes a la fecha de valoración. Existencias. Valor contable MENOS valor neto realizable. Valor neto realizable = Importe que la empresa espera obtener por su venta en el curso normal del negocio menos los costes de la operación. En las materias primas y productos en curso se añadirán además los costes estimados para finalizar su producción. a) Valor razonable activo menos coste de venta ­activo. b) Valor en uso del activo. Fuente: Elaboración propia en base al PGC 2007. 80 © Ediciones Pirámide El balance de situación Existen algunos activos cuyo valor de recuperación es necesariamente su valor contable, como por ejemplo la tesorería, los activos valorados a valor razonable o las partidas de periodificaciones. Evidentemente estos activos no deben someterse a dicho test de deterioro. Sin embargo, para el resto de los activos deberá calcularse su valor recuperable, que se define como el mayor entre el valor razonable menos los costes de venta y su valor en uso. Este último es el valor actual de los flujos de efectivo que se espera obtener del activo. Como se ha indicado anteriormente, este criterio implica partir de hipótesis de trabajo, como puede ser la selección de una determinada tasa de actualización o la estimación de los flujos de efectivo futuros, y en esa medida el grado de discrecionalidad puede llegar a ser importante. De hecho, la decisión de registrar el deterioro de un activo supone, en muchos casos, importantes diferencias sobre el resultado del ejercicio, lo que puede ver seriamente reducida la capacidad de los estados financieros para mostrar la posición económica y financiera de una empresa. Por tanto, es importante que en la interpretación de un balance se tengan en cuenta los deterioros registrados, los métodos utilizados y también aquellos deterioros no reconocidos que puedan ser evaluados como tales. 4. ANÁLISIS DE LOS PASIVOS 4.1. Pasivos no corrientes Son obligaciones de pago que cumplen las condiciones requeridas para los pasivos y cuyo vencimiento es superior a doce meses, excepto en el caso de las deudas por operaciones comerciales, que deberán figurar siempre como pasivos corrientes. Comprenden los siguientes conceptos: a) Provisiones a largo plazo: se trata de pasivos sobre los que existe un cierto grado de incertidumbre en relación con su cuantía o su fecha de vencimiento. La deuda generada por un acreedor, comercial o no comercial, se produce por la adquisición de un bien o servicio y tiene un importe determinado y una fecha de vencimiento definida. Sin embargo, en el caso de una provisión se trata de una obligación de pago que presenta un cierto grado de incertidumbre puesto que no se conoce su importe exacto y/o cuándo deberá desembolsarse, lo cual puede plantear dificultades en su reconocimiento. Las provisiones deben referirse a hechos que representen obligaciones presentes, lo que puede cuestionar obligaciones que en el momento actual no se consideren nacidas, como por ejemplo los procesos judiciales en curso cuyo desenlace no se ha producido todavía. En casos como éste deberá evaluarse la probabilidad de ocurrencia, y si ésta es mayor que la de no ocurrencia, deberá registrase el pasivo correspondiente. © Ediciones Pirámide 81 Estados financieros. Interpretación y análisis Ahora bien, a pesar de tratarse de obligaciones presentes, siempre deben referirse a hechos pasados. Por ejemplo, cuando se incumple una normativa, el hecho ha sucedido y, por tanto, en caso de que pueda existir una sanción con un alto grado de probabilidad, debe reconocerse una obligación. Además, como las provisiones son un pasivo, debe existir la probabilidad de salida de recursos que incorporen beneficios, es decir, efectivo o algún otro activo o incluso la cancelación de un pasivo. El grado de probabilidad de salida de estos recursos es lo que definirá si nos encontramos ante un pasivo, en este caso una provisión que debe figurar en el balance, o bien se trata de un pasivo contingente. En el caso de que se considere que la probabilidad de ocurrencia es mayor que la de no ocurrencia, el hecho se registrará como una provisión en el balance, mientras que en caso contrario figurará en las notas o memoria como pasivo contingente. Por último, la obligación generada deberá poder ser estimada de forma suficientemente fiable para que pueda ser registrada en el balance. En caso de que esto no sea posible, deberá recogerse en las notas o memoria como pasivo contingente. Para valorar las provisiones se utiliza el criterio de valor actual de la estimación de la obligación que representan. Como podemos observar, las provisiones están sujetas a múltiples cuestiones que implican decisiones de reconocimiento y de valoración por parte de los responsables de la información financiera que deberán ser soportadas en argumentos y juicios suficientemente sólidos para que su registro sea el adecuado. A efectos de análisis, es fundamental evaluar el nivel de exigibilidad y la cuantificación tanto de las provisiones reconocidas como de aquellas que no han sido reconocidas y que no figuran en el pasivo del balance. b) Deudas a largo plazo: en este apartado se agrupan el conjunto de obligaciones de pago de la empresa que deben saldarse a más de un año y que no están relacionadas con la actividad comercial, ni el reconocimiento de impuestos diferidos o de provisiones. Pueden representar deudas financieras como los préstamos de entidades de crédito, la deuda emitida pendiente de amortizar o los derivados con posición neta negativa. Pero también incluyen deudas no financieras siempre y cuando no estén relacionadas con la actividad de explotación de la empresa, como pueden ser las deudas con los proveedores de inmovilizado o con otras empresas por arrendamiento financiero. La valoración de estos pasivos se realiza utilizando el criterio del coste amortizado, que, como ya se ha comentado, es un método un tanto complejo en su cálculo y que informa de la deuda pendiente de pago a la que se le ha restado el importe de los gastos de la operación financiera pendientes de registrar como parte del coste efectivo de la deuda. c) Pasivos por impuestos diferidos: al igual que los activos por impuestos diferidos, surgen por las diferencias existentes entre la legislación fiscal y la normativa contable en el reconocimiento del valor de sus activos y pasivos, así como del resultado del ejercicio. En este epígrafe se registrarán únicamente los pasivos ori- 82 © Ediciones Pirámide El balance de situación ginados por las diferencias temporarias imponibles que se producen cuando la valoración de un elemento en el balance siguiendo criterios fiscales es inferior a la que se realiza al aplicar la normativa contable. Un ejemplo podría ser el caso en el que una empresa se acogiera a la posibilidad de una amortización fiscal acelerada, de forma que la amortización fiscal del ejercicio de un determinado activo resultara mayor que la registrada contablemente. En este caso, en ejercicios posteriores el resultado fiscal será mayor que el contable, lo que aumentará el impuesto a pagar en ejercicios futuros. Este importe es el que figurará como Pasivos por impuestos diferidos. 4.2. Pasivos corrientes Son obligaciones de pago que cumpliendo las condiciones de un pasivo deben liquidarse en los próximos doce meses. En el caso concreto de las obligaciones derivadas de la actividad comercial o productiva de la empresa, incluye las que deben pagarse tanto en el siguiente ejercicio económico como en posteriores, debiendo figurar en cuentas separadas en las que se indique si se trata de deudas a corto o largo plazo. a) Pasivos no corrientes vinculados a activos no corrientes mantenidos para la venta: en este epígrafe se registran los pasivos que estén relacionados con los activos no corrientes que han sido reclasificados en el activo corriente debido a que la empresa ha decidido enajenarlos en el ejercicio siguiente y que, además, se liquidarán cuando tenga lugar la baja en el balance de dichos activos. Se refiere tanto a pasivos vinculados a activos individuales como a grupos de ellos. Por ejemplo, supongamos que una compañía dedicada a la venta de ropa decide vender la línea de negocio de ropa infantil. En este caso deberán reclasificar todos los activos relacionados con la producción y comercialización de este tipo de ropa, así como las deudas con proveedores, entidades de crédito, etc., relacionadas con ellos. b) Provisiones a corto plazo: son obligaciones de pago con las características que hemos comentado que presentan las provisiones y que se espera que deban liquidarse en los próximos doce meses. Comprenden tanto aquellas provisiones a largo plazo que es necesario reclasificar debido a que su plazo de liquidación ha variado como aquellas que se producen en el corto plazo. Estas últimas suelen referirse a la actividad comercial de la compañía, por ejemplo, provisiones por las obligaciones que surgen por la garantía en los productos o las devoluciones de éstos. Por sus características, su estimación se realiza en base a los datos históricos de la empresa y en función de algún parámetro de la misma, normalmente las ventas. Por ejemplo, una empresa dedicada a la venta de electrodomésticos realizará un cálculo del porcentaje de reparaciones que se llevan a cabo en el período de garantía sobre el número de unidades vendidas y © Ediciones Pirámide 83 Estados financieros. Interpretación y análisis en base a él registrará una provisión por su coste que se ajustará todos los ejercicios. Una cuestión a tener en cuenta es que en las provisiones se registran tanto obligaciones legales como implícitas. Es decir, que pueden estar reflejadas en contratos o acuerdos legales, como por ejemplo la obligación que surge por la garantía ofrecida en el contrato de adquisición de un bien o un servicio. Pero también puede tratarse de obligaciones no contractuales, y en este sentido implícitas, que se derivan de la actuación habitual de la compañía. Un ejemplo de ello podría ser la obligación surgida a través de un eslogan que diga «si no le gusta lo que compra, le devolvemos su dinero». En este caso la empresa deberá dotar todos los ejercicios una provisión para devolución de productos. Por último, en este tipo de obligaciones cuya liquidación se produce en el corto plazo no tiene sentido mantener el criterio de valoración del valor actual, como en el caso de las provisiones a largo. Por tanto, se valoran por el importe de la deuda estimada. c) Deudas a corto plazo: en este apartado se registran los mismos conceptos que en el epígrafe de pasivo no corriente de igual nombre pero que se refiere a obligaciones a largo plazo. Comprende tanto deudas que se han generado para ser liquidadas en los próximos doce meses como la parte de la deuda a largo plazo que debe pagarse en el ejercicio siguiente. Como en el pasivo no corriente, se presenta desglosado entre aquellas deudas que se refieren a empresas del grupo y las obligaciones con compañías no relacionadas con el grupo. d) Acreedores comerciales: este epígrafe recoge deudas que se generan en el desarrollo de la actividad operativa de la empresa, aquellas que surgen con los suministradores de bienes y servicios necesarios para la actividad habitual de la empresa (proveedores y acreedores varios) tanto a largo como a corto plazo y con empresas del grupo o empresas no relacionadas con él. También comprende las deudas con el personal de la compañía por remuneraciones pendientes de pago, así como las deudas con la Hacienda Pública por el impuesto sobre el beneficio, por liquidación del IVA, la devolución de ayudas o deudas con otras Administraciones como la Seguridad Social. Por último, también se incluyen los anticipos cobrados a los clientes por bienes no entregados o servicios no prestados a la fecha del balance. Se trata, en suma, de un grupo heterogéneo de obligaciones cuyo denominador común es su fuerte vinculación con la actividad de explotación de la compañía. Al referirse a obligaciones a corto plazo, se valoran por el valor nominal de la deuda. e) Periodificaciones a corto plazo: al igual que en el activo del balance, estas periodificaciones surgen de la aplicación del principio de devengo. Registran cualquier tipo de ingresos que se hayan cobrado por anticipado, excepto los que se refieren a anticipos de clientes. Los casos más habituales se refieren a servicios como por ejemplo los arrendamientos, que suelen ser rentas prepagables, así como los intereses anticipados cuando se acuerda este tipo de rédito con la entidad financiera. 84 © Ediciones Pirámide El balance de situación 5. ANÁLISIS DEL PATRIMONIO NETO El patrimonio neto representa la riqueza que posee la empresa en un momento dado, es decir, todos sus activos menos todos sus pasivos. Ahora bien, visto desde la perspectiva de un balance, el patrimonio neto representa una fuente de financiación cuya característica diferencial es que no es necesario devolverla hasta que la empresa se liquide, por contraposición al pasivo, que comprende las fuentes de financiación que la empresa debe devolver a sus prestatarios. Por ello también se denomina al patrimonio neto «financiación propia» frente a la financiación ajena de los pasivos. En el balance, el patrimonio neto se agrupa en dos grandes bloques: los fondos propios y los resultados pendientes de aplicar al resultado del ejercicio (ajustes por cambios de valor y subvenciones, donaciones y legados). En el primer grupo se recogen las aportaciones de los socios en forma de capital y todos los resultados reconocidos como resultado del ejercicio, tanto en el período actual como aquellos de ejercicios anteriores que no se han repartido entre los accionistas. En el segundo grupo, los ajustes de valor y las subvenciones, se incluyen los ingresos y/o gastos que serán reconocidos como resultados del ejercicio en fechas posteriores a la del balance. Es decir, tienen la condición de resultado, como incremento o reducción del patrimonio de la compañía, pero no se consideran resultado del ejercicio. 5.1. Fondos propios a) Capital: registra las aportaciones de los socios en forma de acciones o participaciones por su importe desembolsado y valorado a su valor nominal. Figura desglosado en dos partidas, la que comprende el capital escriturado y la que recoge el capital que ha sido escriturado cuyo desembolso está pendiente de ser exigido por parte de la sociedad. Esta última figura con signo negativo minorando el importe total del capital. En caso de que se trate de un empresario individual, la cuenta de capital representará la diferencia entre activos y pasivos del negocio, nacerá de la inversión inicial e irá recogiendo el resultado de los diferentes ejercicios. b) Prima de emisión: no se considera parte del capital de la empresa ya que comprende el sobreprecio con respecto al valor nominal al que se emiten las acciones. Aunque las acciones pueden emitirse con prima tanto en la constitución de la sociedad como en posteriores ampliaciones, suele ser en éstas en las que se utiliza. La idea es que el patrimonio neto que le corresponde a cada acción se vería reducido tras una ampliación de capital si ésta no se llevara a cabo con una prima de emisión, siempre y cuando la sociedad presente un patrimonio neto en el que además de capital social existan reservas. © Ediciones Pirámide 85 Estados financieros. Interpretación y análisis Supongamos el caso en el que una sociedad posee un patrimonio neto compuesto de 100 acciones de 10 euros de nominal cada una y unas reservas de 500 euros. En ese momento a cada acción le corresponden 15 euros de patrimonio neto, de los que 10 corresponden al nominal de la acción y los 5 restantes a las reservas. Si la empresa realiza una ampliación de capital de 50 acciones del mismo nominal sin prima, entonces tras la ampliación a cada acción le tocarán 13,3 euros del patrimonio neto. Esto es así porque tras la ampliación las reservas del patrimonio neto deben repartirse entre 150 acciones, con lo que la parte correspondiente de éstas que le toca a cada acción se ha visto reducida a 3,3 euros. Sin embargo, si se emite con prima, este efecto puede anularse. A través de un sencillo cálculo podemos obtener que emitiendo las acciones con un precio de 15 euros (valor nominal de la acción 10 y prima de emisión de 5) se consigue que tras la ampliación el patrimonio neto que corresponde a cada acción continúe siendo 15 euros. c) Reservas: son los beneficios no repartidos y forman parte fundamental de la autofinanciación de la empresa. Parte de estas reservas son de carácter obligatorio para todas las sociedades mercantiles, como la reserva legal, mientras que otras son obligatorias en función de determinadas disposiciones, como las reservas estatutarias, que serán obligatorias en la medida en que así lo determinen los estatutos de la sociedad, o bien deban dotarse para cumplir determinados requisitos, como es el caso de las reservas por capital amortizado, por fondo de comercio o por acciones propias aceptadas en garantía. Otras reservas son de carácter voluntario, es decir, que la sociedad puede disponer de su importe con libertad. Se pueden dotar por decisión de la empresa al realizar la aplicación del beneficio o bien cuando se produzcan determinados ajustes contables, como por ejemplo los relativos al cambio de criterio contable o la subsanación de errores. La información contenida en este epígrafe es muy interesante a efectos de análisis puesto que muestra la trayectoria de la compañía en relación con la retención de beneficios y, por tanto, con la reinversión de las ganancias en su propio negocio en vez de su salida del mismo. d) Acciones propias: como su nombre indica, son las acciones de la compañía que ésta posee. En principio, desde un punto de vista conceptual, el hecho de que la empresa adquiera sus propias acciones resulta un tanto contradictorio, ya que una acción es un instrumento de financiación para ella. La legislación prohíbe la adquisición de acciones propias cuando éstas se emiten; sin embargo, una vez las acciones se encuentran en el mercado, la sociedad puede comprarlas. Eso sí, con importantes restricciones legales sobre las causas que originan la adquisición y en cuanto al tiempo que pueden permanecer en el balance7. 7 Artículo 134 y siguientes del Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el Texto Refundido de la Ley de Sociedades de Capital. 86 © Ediciones Pirámide El balance de situación Son variadas las causas por las que una compañía puede estar interesada en adquirir sus propias acciones, por ejemplo, debido a acuerdos en la retribución a sus empleados que incluyan instrumentos de patrimonio, para llevar a cabo acuerdos de reducción de capital social o para poder influir en la cotización de los títulos. En cualquier caso, las acciones propias no se reconocen como una inversión financiera sino que figurarán en el patrimonio neto minorándolo. Se valoran al precio de adquisición y el resultado de su enajenación no se refleja en el resultado del ejercicio, sino en una cuenta de reservas. e) Resultados de ejercicios anteriores: como su nombre indica, recoge partidas de resultados que se han reconocido en ejercicios anteriores al actual y que no se pueden considerar reservas. Tal sería el caso de partidas como la de Remanente, que se refiere a la parte del beneficio que no es aplicada a ningún concepto específico y suele tener un importe reducido debido a su carácter residual. Mucho más relevante es la partida de Resultados negativos de ejercicios anteriores, que, como su denominación indica, acumula las pérdidas que se han producido en ejercicios diferentes al actual y que no se han compensado con reservas o con beneficios de ejercicios precedentes. Al tratarse de una partida que refleja pérdidas, su saldo minora los fondos propios, por lo que el hecho de no aplicar éstas pérdidas a reservas no influye en el valor total del patrimonio neto. Sin embargo, a la hora de analizar la información financiera es conveniente evaluar las consecuencias que puede haber tenido esta no compensación. Es importante tener en cuenta que la Ley de Sociedades de Capital en su artículo 327 obliga a reducir el capital de una sociedad siempre que las pérdidas acumuladas hayan disminuido su patrimonio neto por debajo de las dos terceras partes de la cifra del capital social y haya transcurrido un ejercicio sin que se haya recuperado este patrimonio. f) Otras aportaciones de socios: son aportaciones que no se realizan a través de la suscripción de acciones o participaciones, ni de préstamos de los socios a devolver. Entre las aportaciones que puede recoger esta partida están las que realizan los socios con el objeto de compensar pérdidas. Por tanto, es interesante evaluar este apartado puesto que es indicativo de si la compañía ha necesitado una inyección externa de fondos para superar determinados desequilibrios y de cómo ha resuelto la situación. g) Resultado del ejercicio: como su nombre indica, recoge el resultado del ejercicio después de impuestos y los ingresos y gastos de los que se deriva su saldo se muestran en el estado financiero de Cuenta de pérdidas y ganancias o Estado de resultados, que se analiza en el próximo capítulo. h) Dividendo a cuenta: en esta partida se cuantifica el importe del resultado del ejercicio al que hace referencia el balance y que se ha repartido durante él, antes de que se haya obtenido el resultado final. Por su carácter anticipado, la legislación sólo permite que se repartan dividendos a cuenta bajo una serie de supuestos relacionados con la liquidez de la compañía y la cantidad a repartir (art. 277 de la Ley de Sociedades de Capital). De todas formas es una práctica © Ediciones Pirámide 87 Estados financieros. Interpretación y análisis muy habitual que las compañías entreguen dividendos a cuenta del resultado que finalmente van a obtener en el ejercicio, repartiendo de esta forma la renta que obtienen sus inversores a lo largo del ejercicio. i) Otros instrumentos de patrimonio: en este apartado se agrupan instrumentos de patrimonio que no se refieren a acciones ordinarias o participaciones, como sería el caso de las opciones emitidas sobre las acciones de la propia empresa. También se incluye la parte correspondiente considerada instrumento de patrimonio neto de los instrumentos financieros compuestos. Por ejemplo, si una compañía emite obligaciones convertibles se registrará como pasivo el valor de éstas que se considera deuda y en este apartado de los fondos propios la parte que se refiere a la opción de conversión de la obligación. 5.2. Ajustes por cambios de valor Junto al siguiente apartado de subvenciones conforma la parte del patrimonio neto que recoge resultados que no se consideran resultado del ejercicio al que se refieren las cuentas anuales. En el caso de este apartado, son ajustes de valor del activo o pasivo a valor razonable que no se han reconocido en cuentas de ingresos y gastos que conformarán el resultado del ejercicio. Por tanto, esta partida puede tener un signo positivo, si los ajustes representan un incremento de valor, o bien negativo en el caso contrario, si se registran reducciones de valor razonable. Por ejemplo, los instrumentos financieros que se califican como disponibles para la venta se valorarán a valor razonable, pero los cambios en su importe que sean resultado de aplicar este criterio valorativo no se reconocerán como resultado del ejercicio sino que se registrarán en estas cuentas de patrimonio neto. Permanecerán en ellas hasta que el instrumento financiero sea dado de baja en la empresa, momento en el que se reconocerá el saldo de estas variaciones como resultado del ejercicio. Otro caso de ajustes por cambios de valoración puede referirse a los resultados de determinadas operaciones de cobertura, como son las de flujos de efectivo o las relativas a una inversión en un negocio en el extranjero que se hayan determinado como una cobertura eficaz. A través de una operación de cobertura, una empresa adquiere uno o varios instrumentos financieros con el objeto de cubrir un riesgo específico que puede tener un impacto determinado en la cuenta de resultados. El riesgo cubierto puede tener diferente origen. Puede tratarse de cubrir el riesgo de variaciones al cambio del valor razonable de activos o de pasivos, por ejemplo, se puede adquirir un contrato de futuro de materias primas para cubrir los cambios en el valor razonable de un contrato de materias primas. En este caso los cambios que se produzcan relativos al valor razonable se reconocerán como beneficios o pérdidas del ejercicio, tanto los relativos al instrumento de cobertura como los que se refieren al riesgo cubierto. 88 © Ediciones Pirámide El balance de situación El riesgo cubierto que figurará en este apartado de patrimonio neto se refiere a las coberturas de flujos de efectivo, como por ejemplo el riesgo de los futuros pagos de tipos de interés de deuda a tipo variable. Las ganancias o pérdidas que se atribuyan al instrumento de cobertura se registran en el patrimonio neto y se reconocerán como resultado del ejercicio cuando las partidas cubiertas afecten a dicho resultado; para el ejemplo indicado, cuando se registren los intereses de la deuda cubiertos. Otros instrumentos de cobertura cuyas variaciones figuran en este apartado de patrimonio neto son las coberturas de las diferencias de cambio en las inversiones netas en negocios en el extranjero. La ganancia o pérdida directamente relacionada con el instrumento de cobertura se registra en patrimonio neto como un ajuste de valoración y se reconocerá como resultado del ejercicio cuando el instrumento de cobertura se enajene o sea baja en el balance. Por último, en esta agrupación se incluyen otros ajustes por cambios de valor que no se refieren a la aplicación de criterio de valor razonable sino que se derivan de la utilización de diferentes monedas. Son diferencias de conversión que se producen al trasladar a la moneda funcional del balance los valores de los activos y pasivos que estén referidos a una moneda diferente de la funcional. Éste sería el caso, por ejemplo, de una empresa española que tiene una delegación en el extranjero, en un país fuera de la zona euro. La compañía, al integrar los activos y pasivos de ésta, deberá convertirlos al euro, lo que dará lugar a unas diferencias producidas por dicha conversión que se reflejarán en este apartado y se considerarán resultados de pérdidas y ganancias cuando dichos activos y pasivos se realicen. 5.3. Subvenciones, donaciones y legados Las empresas pueden recibir aportaciones de recursos de las Administraciones Públicas, de entidades privadas o de particulares. Las subvenciones son ayudas de carácter financiero que habitualmente implican alguna condición (contratación de personal, instalación en determinada área geográfica o dedicación a un sector específico). Normalmente las Administraciones buscan objetivos de política económica (colaborar en el desarrollo de un sector, de una zona geográfica, de una actividad, etc.) o bien ayudar a empresas en situaciones difíciles (empresas en pérdidas o con dificultades, productos con precios protegidos, etc.). Por el contrario, las donaciones se diferencian de las subvenciones en que se trata de aportaciones de cualquier tipo de activo a título gratuito y sin ninguna condición. Por último, los legados se refieren a activos recibidos de una herencia y por los que la empresa no tiene que realizar ninguna contraprestación. Todos los activos obtenidos por estas vías se reconocen como un ingreso que deberá registrarse en el resultado del ejercicio siguiendo el mismo criterio por el que se amortiza el bien recibido. Por ejemplo, si una empresa adquiere una máquina por 100.000 € que amortiza al 10 % anual y consigue una subvención para © Ediciones Pirámide 89 Estados financieros. Interpretación y análisis comprarla por el 60 % de su precio, entonces la subvención figurará en el patrimonio neto por 60.000 euros, traspasándose un ingreso de 6.000 euros durante diez años al resultado del ejercicio. Por tanto, nos encontramos con un ingreso que se reconoce como aumento del patrimonio neto en el momento en el que se recibe pero que se considera que formará parte del resultado del ejercicio al distribuirse a lo largo de varios períodos. 6. DIFERENTES SITUACIONES PATRIMONIALES A la vista de la información proporcionada por el balance de situación, podemos apreciar diferentes circunstancias en las que se puede encontrar una empresa y realizar un primer análisis de carácter estático de su situación financiera. Una primera situación es la de máxima estabilidad o solvencia (figura 2.3), que es aquella en la que los activos están financiados íntegramente por fondos propios. Al no existir ninguna deuda, la empresa no presenta ningún riesgo financiero derivado de su endeudamiento. Esta situación no es habitual y sólo suele producirse en el momento inicial de creación de una compañía o bien en sociedades patrimoniales8. ACTIVO NO CORRIENTE PATRIMONIO NETO ACTIVO CORRIENTE Figura 2.3. Situación de máxima estabilidad. 8 Una sociedad patrimonial es un concepto fiscal, no mercantil. Según el TRLIS (artículo 61), son sociedades en las que más del 50 % de su activo son valores o activos no afectos a actividades económicas y en las que la mayoría de su capital social pertenece a diez o menos socios o a un grupo familiar. 90 © Ediciones Pirámide El balance de situación Sin embargo, la situación más habitual es aquella en la que la empresa se financia tanto con recursos propios como con pasivo a corto y largo plazo. Esta situación normal (figura 2.4.) suele caracterizarse porque su activo corriente es superior a su pasivo corriente, es decir, la empresa posee suficientes activos a corto plazo para hacer frente a sus deudas en dicho plazo. Es lo que se denomina fondo de maniobra positivo, cuyo análisis se desarrolla en el capítulo 12 de este libro. Conviene indicar que, si bien esta hipótesis es la más habitual, también es cierto que puede no cumplirse para determinado tipo de negocios sin que por ello la compañía presente ningún problema en su funcionamiento corriente, como veremos en el mencionado capítulo. PATRIMONIO NETO ACTIVO NO CORRIENTE FM ACTIVO CORRIENTE PASIVO NO CORRIENTE PASIVO CORRIENTE Figura 2.4. Situación normal. Una situación más delicada sería la denominada suspensión de pagos técnica9 (figura 2.5), caracterizada por un fondo de maniobra negativo pero un patrimonio neto todavía positivo. Es decir, se trataría de una compañía en la que el valor de sus deudas a devolver en los próximos doce meses sería superior a los activos que se espera liquidar en ese período. Por otra parte, las pérdidas pueden haber hecho su aparición o no, pero el patrimonio neto es todavía positivo. Por tanto, puede ser una situación difícil en cuanto a la liquidez de los recursos financieros disponibles para hacer frente a las deudas pero que puede solucionarse a través 9 La situación de suspensión de pagos técnica no debe identificarse con el término jurídico suspensión de pagos o concurso de acreedores. Este último implica una efectiva imposibilidad de hacer frente a las deudas a corto plazo, mientras que, como comentamos en este mismo apartado, la situación patrimonial descrita como suspensión de pagos técnica no implica necesariamente esta falta de capacidad para pagar deudas a corto plazo. © Ediciones Pirámide 91 Estados financieros. Interpretación y análisis de una renegociación del plazo de la deuda o una política de cobros más agresiva. Como veremos más adelante, en el apartado dedicado al análisis de la situación financiera a corto plazo, existen numerosos negocios que, por sus propias características funcionales, presentan de forma habitual fondo de maniobra negativo y gozan de una excelente liquidez. Por tanto, se trata de una situación que se considerará no deseable dependiendo del sector o tipo de negocio en el que opere la compañía. PATRIMONIO NETO ACTIVO NO CORRIENTE PASIVO NO CORRIENTE FM ACTIVO CORRIENTE PASIVO CORRIENTE Figura 2.5. Suspensión de pagos técnica. Por último, la situación más grave sería la denominada quiebra técnica (figura 2.6), que se produciría cuando el valor del activo es inferior al del pasivo, es decir, cuando la totalidad de las deudas de la empresa tiene un valor superior al de los bienes y derechos que ésta posee. Esta situación sólo puede darse si el patrimonio neto es negativo, lo que quiere decir que las pérdidas son tales que han superado el valor de los otros elementos del neto patrimonial. Este primer análisis patrimonial de las diferentes posibles situaciones nos permite una aproximación inicial a la situación financiera de cualquier empresa, pero debido a su carácter estático debe ser ampliado con un análisis mucho más pormenorizado. Por ejemplo, ¿cuál es el nivel de liquidez real del activo corriente? No es lo mismo un fondo de maniobra positivo en una empresa con unas existencias más difícilmente realizables, como sería el caso de una inmobiliaria, que el de otra con un nivel de existencias reducidas o fácilmente liquidables. ¿Cuál es el nivel de exigibilidad del pasivo corriente? Tampoco podemos evaluar de forma idéntica un fondo de maniobra negativo de una empresa cuyas deudas a corto plazo son fundamentalmente con proveedores y el de otra compañía cuya deuda esté compues- 92 © Ediciones Pirámide El balance de situación PATRIMONIO NETO PASIVO NO CORRIENTE ACTIVO NO CORRIENTE ACTIVO CORRIENTE PASIVO CORRIENTE Figura 2.6. Quiebra técnica. ta mayoritariamente de obligaciones con entidades de crédito. Como se estudiará más adelante, en el primer caso habrá que fijarse en cuántas veces se liquida esa deuda con proveedores a lo largo del ejercicio y relacionarla con la cantidad de veces que se cancelan los derechos con los clientes. En el caso de que la deuda a corto esté compuesta mayoritariamente por préstamos a devolver a entidades financieras, habrá que plantear en qué medida la compañía tiene posibilidades de negociar un aumento del plazo de devolución de dichos préstamos. En el caso de la situación que hemos denominado de quiebra técnica, habrá que preguntarse, por ejemplo, si es el valor de liquidación de los activos el que figura en el balance. Esta cuestión, a la que ya hemos aludido a lo largo de este capítulo, cobra especial relevancia en situaciones como las descritas. Los activos pueden estar infravalorados en aplicación del principio de prudencia, que impide su revalorización en su gran mayoría (recordemos la excepción de determinadas inversiones financieras) o pueden estar sobrevalorados si la empresa no ha registrado convenientemente los deterioros necesarios. En el primer caso podríamos encontrarnos con que, en contra de lo que expresa el balance, la empresa estaría en condiciones de pagar todas sus deudas si vendiera todos sus activos. Y en el segundo caso, es decir, si los activos están sobrevalorados, la situación sería mucho más negativa puesto que el diferencial entre activos y pasivos sería mayor de lo que figura en balance. En cualquier caso, el balance de situación nos proporciona importante información de carácter estático sobre la estructura económica y financiera de la empresa que es necesario evaluar en profundidad para cada caso concreto con el objeto de poder realizar un análisis cuyas conclusiones sean relevantes para la toma de decisiones del usuario. © Ediciones Pirámide 93 Estados financieros. Interpretación y análisis CUESTIONARIO DE AUTOEVALUACIÓN 1. Sobre la información que proporciona un balance de situación podemos afirmar que: a) El patrimonio que muestra se refiere al que ha adquirido la compañía a lo largo de su vida, desde que se creó. b) Muestra variables flujo, es decir, variables que se refieren a movimientos que han tenido lugar a lo largo de un período de tiempo. c) El patrimonio empresarial que se muestra en el balance no se refiere a su valor de liquidación o su valor de mercado. d) Las respuestas a) y b) son correctas. 2. 94 5. Para una empresa inmobiliaria un edificio figurará en el activo del balance: a) Siempre como un inmovilizado ma­ terial. b) Siempre como una inversión inmobiliaria. c) Siempre como una existencia. d) Dependerá del uso que vaya a darle. 6. A través del patrimonio neto que figura en el balance podremos conocer: a) El valor de mercado de las acciones de la compañía. b) El resultado de la empresa en ese ejercicio. c) Las subvenciones que va a conceder la Administración a la compañía. d) Cuánto dinero ha ganado la empresa desde que se creó. Los activos corrientes incluyen, entre otros, los siguientes recursos: a) Las existencias, el inmovilizado material e intangibles. b) Las existencias, cualquier inversión financiera y la tesorería. c) Los derechos de cobro, cualquier inversión financiera y la tesorería. d) Los derechos de cobro, las existencias y la tesorería. Un pasivo no corriente será, por ejemplo: a) Una provisión para indemnizaciones a largo plazo. b) Una deuda con un banco a devolver en los próximos seis meses. c) Las acciones que ha emitido la compañía. d) Una subvención de capital. A través de un balance de situación po­ demos: a) Conocer la estructura de financiación de una compañía en un momento dado. b) Conocer la estructura de las inversiones de la compañía en un momento dado. c) Conocer los beneficios de la compañía desde que se ha creado. d) Las respuestas a) y b) son correctas. 3. 4. 7. En una empresa en quiebra técnica: a) b) c) d) El pasivo será negativo. El activo será negativo. El patrimonio neto será negativo. Ni el activo, ni el pasivo ni el patrimonio neto pueden ser nunca negativos. © Ediciones Pirámide 3 La cuenta de resultados OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es conocer la información financiera que proporciona la cuenta de resultados o de pérdidas y ganancias. Al finalizar este capítulo el lector deberá dominar las siguientes cuestiones sobre este tema: — Comprender los conceptos de resultado global, resultado del ejercicio y otros resultados globales. — Entender la problemática en torno al reconocimiento de ingresos y gastos del ejercicio. — Ser capaces de entender la diferencia entre un cobro y un ingreso o un pago y un gasto. — Conocer la estructura básica de una cuenta de resultados y los diferentes tipos de resultados que se muestran en ella. — Entender las diferentes partidas que componen la cuenta de resultados. 1. LA INFORMACIÓN QUE PROPORCIONA LA CUENTA DE RESULTADOS La cuenta o estado de resultados, también denominada «cuenta de pérdidas y ganancias», desglosa los componentes del saldo de la cuenta de patrimonio neto del mismo nombre. En ésta se registran los ingresos y gastos que se han producido durante el ejercicio siguiendo fundamentalmente los principios de devengo y prudencia valorativa. Conviene dedicar unas líneas al concepto de resultado y su evolución para comprender mejor el significado de este estado financiero y el estado de cambios de patrimonio neto, que analizaremos en el capítulo 5. El resultado de una empresa referido a un ejercicio económico es la variación del patrimonio neto que tiene lugar en él y que no se produce a causa de modificaciones en las aportaciones de socios ni del reparto de dividendos. Estas variaciones se calculan a través de la comparación entre los ingresos y los gastos que se generan en un período determinado. Los ingresos pueden implicar aumentos de activos o disminuciones de pasivos, mientras que los gastos pueden suponer disminución de activos o aumentos de pasivos. En ambos casos nos encontramos con variaciones cuya contrapartida son elementos de activo o pasivo que tradicionalmente han venido valorándose a coste histórico. Ahora bien, la introducción de criterios valorativos que permiten la actualización de algunos de estos elementos, como puede ser el criterio de valor razonable, ha dado lugar a que en determinados casos las variaciones de valor debidas a la aplicación de estos criterios no se consideren resultados realizados hasta que no se cumplan unas condiciones determinadas. Tal es el caso, por ejemplo, de las inversiones financieras calificadas como disponibles para la venta, que se valoran a valor razonable y en las que los cambios que tienen lugar por aplicación de este criterio se reconocen como resultado en el patrimonio © Ediciones Pirámide 97 Estados financieros. Interpretación y análisis neto hasta que tenga lugar la baja de la inversión en el balance, momento en el que pasarán a formar parte del resultado del ejercicio. Por tanto, se pueden producir dos tipos de variaciones de patrimonio neto, excluidas las aportaciones de socios y el reparto de dividendos. Por una parte, aquellas que surgen de ingresos y gastos que se consideran resultado del ejercicio y, por otra, las que nacen de la aplicación de determinados criterios valorativos, que deben cumplir unas condiciones específicas para ser reconocidas como resultado del ejercicio. En síntesis, nos encontramos con un resultado global, el que se produce a causa de la variación del conjunto del patrimonio neto de la compañía (con las exclusiones indicadas) y que tendrá dos componentes: un resultado que denominamos resultado del ejercicio, que es el resultado generado durante el ejercicio, se reparte entre los accionistas o se lleva a las reservas de la sociedad y es la base sobre la que se aplican los criterios fiscales para el cálculo del impuesto de sociedades. El segundo componente es la parte del resultado global no se considera resultado del ejercicio y que denominamos otro resultado global. Este segundo componente figura en las partidas de patrimonio neto de «ajustes por cambios de valor» y «subvenciones, donaciones y legados» que hemos revisado en el capítulo anterior sobre balance de situación. El resultado del ejercicio es el que se muestra en el estado financiero cuenta de resultados o de pérdidas y ganancias, mientras que el resultado global es el que se desglosa en el estado financiero estado de cambios de patrimonio neto. En la figura 3.1 se muestra esquemáticamente esta diferenciación. Resultado del ejercicio Cuenta resultados o pérdidas y ganancias Resultado global Estado cambios PN Otro resultado global Figura 3.1. El resultado de la empresa. (Fuente: Elaboración propia.) En la cuenta de pérdidas y ganancias se muestra información de gran relevancia para todos los usuarios de la información financiera. Para los inversores se trata de un factor determinante del valor de las acciones, así como de la capacidad de reparto de dividendos. Para los acreedores, la obtención de beneficios por parte 98 © Ediciones Pirámide La cuenta de resultados de la compañía es la vía más segura para la creación de fondos con los que devolver las deudas y pagar los intereses. Por último, para los gestores de las empresas, el resultado es el objetivo a maximizar y generalmente es la variable esencial en la evaluación de su desempeño. Por ello, como veremos en capítulos posteriores, el análisis de los resultados forma parte central del análisis de los estados financieros: sus componentes, su calidad y estabilidad, la capacidad de la empresa para generar beneficios, serán cuestiones esenciales en la evaluación global. Ahora bien, al igual que hemos visto al analizar el balance de situación, la cifra del resultado se obtiene en base a una serie de hipótesis y supuestos con los que se registra la información contable. Sí utilizamos criterios más conservadores que reconozcan más pérdidas, entonces el beneficio será menor que si los criterios utilizados son menos estrictos. Las clásicas decisiones con mayor discrecionalidad son las amortizaciones y el reconocimiento de deterioros de activos y de provisiones, aunque, como veremos más adelante, existen otras muchas cuestiones en las que existen diversas posibilidades en la aplicación de criterios y normas. Por tanto, no existe una cifra única y absoluta que muestre el resultado del ejercicio de la empresa. Habrá que buscar aquella que mejor represente la riqueza creada durante el ejercicio y que proporcione una información más adecuada para los objetivos del usuario. 2. LA PROBLEMÁTICA DEL RECONOCIMIENTO DE INGRESOS Y GASTOS En el capítulo primero de este libro hemos visto la definición de los conceptos de ingresos y gastos. Pero para que éstos puedan reconocerse en los estados financieros es necesario que, además de satisfacer las características que de ellos se desprenden, cumplan también las dos siguientes condiciones: a) Que sea probable que el elemento esté asociado a la entrada o salida de un beneficio económico futuro. b) Que el elemento tenga un coste o valor que pueda ser cuantificado de forma fiable. Por tanto, encontramos de nuevo los problemas asociados al riesgo o la incertidumbre de la existencia de beneficios en el futuro y los relativos a la fiabilidad de la estimación del ingreso o el gasto. En el caso de los ingresos, tanto la normativa española como la internacional1 hacen hincapié en su reconocimiento fundamentándose en el fondo económico de 1 Norma de Valoración n.º 14 sobre ingresos (PGC, 2007) y marco conceptual apartados 92-98 (IASB, 2008). © Ediciones Pirámide 99 Estados financieros. Interpretación y análisis la operación más que en la forma jurídica de ésta. En el caso de una venta de bienes, para reconocer un ingreso será necesario, además de las condiciones anteriores mencionadas, que a través de la operación la empresa vendedora haya transferido al comprador todos los riesgos y beneficios inherentes a la propiedad, al margen de su propiedad jurídica. Por tanto, existirán casos en los que, aunque la propiedad sea mantenida por la empresa vendedora, sin embargo ésta registre contablemente el ingreso derivado de la operación. Un ejemplo de ello son los arrendamientos financieros en los que la transmisión jurídica del bien no tiene lugar hasta que no se ejerce la opción de compra y, sin embargo, el ingreso para la entidad arrendataria se registra a la firma del contrato. Un caso contrario lo representaría una venta de un bien con una cláusula que obligue a su recompra por parte del vendedor si no se cumplen determinadas condiciones. Entonces no se reconocerá un ingreso hasta que éstas se cumplan y desaparezca la obligación de recompra. Junto a esta transferencia de riesgos y beneficios, también se requiere otra condición para considerar que se ha producido un ingreso, y es que la empresa vendedora no deberá mantener la gestión de los bienes vendidos ni tampoco el control sobre ellos. Por ejemplo, supongamos el caso de una empresa que posee una cadena de restaurantes y vende uno de ellos, acordando que tras la venta llevará a cabo la gestión del negocio por la que ganará el 90 % de los beneficios que genere. Esta operación no puede considerarse una venta sino una forma de financiación por la que la cadena de restaurantes pagará un 10 % del beneficio en concepto de intereses, aunque legalmente el restaurante haya dejado de pertenecerle. La aplicación de las condiciones para el reconocimiento de ingresos y gastos se fundamenta en los principios contables. Por ejemplo, el principio de devengo nos debe ayudar a contestar en qué momento debe registrarse un ingreso o un gasto. Como norma general se debe atender a la corriente real de bienes y servicios y no a la corriente financiera. Es decir, que ingreso y cobro o gasto y pago no tienen que coincidir temporalmente de forma necesaria. Ahora bien, ¿cuándo se considera que tiene lugar esa corriente real de bienes y servicios? El principio de devengo es, como tal principio, de carácter general y, por tanto, insuficiente para responder a esta pregunta. Las principales dificultades que se plantean son definir cuándo se considera que se ha entregado el bien o servicio y si se considera que existe una probabilidad de cobro razonable. En cuanto al primer problema, es decir, delimitar cuándo se ha producido la entrega del bien o servicio, puede decidirse que la venta se produce en un momento determinado o por el contrario que ésta tenga lugar a lo largo de varios momentos del proceso productivo (criterio del porcentaje o grado de avance). Dependerá del tipo de negocio en el que opere la compañía que uno u otro método sea el más apropiado. El criterio del porcentaje o grado de avance se utiliza cuando el proceso productivo del bien a entregar tiene lugar a lo largo de varios ejercicios. Es habitual que las empresas dedicadas a la construcción, en vez de esperar a finalizar una 100 © Ediciones Pirámide La cuenta de resultados obra, acuerden con el cliente facturar de forma fraccionada. De esta manera, cada vez que se acaba una fase de la obra se reconoce por ambas partes la entrega de ésta, facturándose y cobrándose una parte de un bien que no estará acabado hasta un próximo ejercicio. Los posibles casos que pueden producirse en cuanto al momento en el que debe registrarse un ingreso son muy variados y motivan una problemática que el analista deberá evaluar en cada caso concreto. En el capítulo 9, dedicado a la contabilidad creativa, revisaremos situaciones diversas en las que surgen cuestiones importantes sobre cómo aplicar los conceptos expuestos relativos a la imputación temporal de ingresos. La otra cuestión que es importante plantear a la hora de aplicar el principio de devengo se refiere a la probabilidad de cobro de la transacción. Esta incertidumbre puede nacer del hecho de que se acuerde el diferimiento del cobro pero también de las propias condiciones de la venta. Tal sería el caso de las ventas con derecho a devolución como método de promoción del producto. En estos casos, caben dos posibilidades: reconocer el ingreso cuando finaliza el plazo de devolución y el riesgo ha desaparecido y otra posibilidad, la más habitual, es registrar el ingreso a la entrega del bien y reconocer una provisión por devoluciones en función de una estimación basada en datos históricos. Otro caso sería la venta a un distribuidor de un producto con derecho a devolución durante un período de tiempo. En este caso resulta más correcto no registrar la venta cuando se factura al distribuidor sino cuando ha finalizado el plazo de la devolución por parte de éste y la venta puede considerarse definitiva. En el caso concreto de los gastos, además de aplicar el principio de devengo, es importante tener en cuenta también el principio de prudencia valorativa, así como la correlación de ingresos y gastos del ejercicio. Los gastos se contabilizan cuando se presta el servicio al que están asociados o se consumen los materiales y/o mercaderías, lo cual podrá coincidir o no con su pago (principio de devengo), y deberán ir correlacionados con los ingresos que los motivaron. El problema que aquí se plantea es que no todos los gastos están directamente relacionados con las ventas del ejercicio, y establecer esta relación a veces resulta difícil. Un ejemplo de ello son los gastos que se refieren a adquisiciones de un período que se consumen a lo largo de varios ejercicios, como el gasto de amortización de los inmovilizados o los gastos de una campaña de publicidad, cuyos efectos se producirán en las ventas de ejercicios posteriores. A todo ello hay que añadir, en aplicación del principio de prudencia, que cuando se considera que los gastos no van a reportar ningún beneficio futuro deberán reconocerse como gastos del ejercicio. Por ejemplo, las adquisiciones que tengan lugar para un proyecto de I+D que se considere no viable se registrarán como gastos del ejercicio en el que se produzcan. También habrá que registrar pérdidas o gastos debidos a la reducción del valor recuperable de los activos por debajo del valor contable. La evaluación, por parte del analista, de las consideraciones que han llevado a la compañía a reconocer estas pérdidas no siempre es sencilla debido © Ediciones Pirámide 101 Estados financieros. Interpretación y análisis a que frecuentemente la información proporcionada no es todo lo completa que debería. 3. LA ESTRUCTURA DE LA CUENTA DE RESULTADOS La cuenta de resultados desglosa los ingresos y gastos que se han producido durante un período determinado, habitualmente un ejercicio económico de doce meses, y los ordena de forma que se facilite su comprensión. Así como en el caso del balance, tanto la normativa internacional como la nacional coinciden en la distribución básica de los activos y pasivos en corrientes y no corrientes; sin embargo, para la presentación de los resultados no existe este consenso. La normativa internacional, siguiendo su planteamiento de indicar únicamente la información mínima a revelar, muestra las partidas que, al menos y de forma obligatoria, deberán componer el estado financiero de resultados del ejercicio (tabla 3.1). En este sentido se permite mostrar los ingresos y gastos tanto por función (gastos de producción, comerciales, administración, etc.) como por naturaleza (explotación, financieros, etc.). TABLA 3.1 Información mínima a revelar en el estado de resultados El estado de resultados y otro resultado global (estado del resultado global) deberá presentar, además de las secciones de resultados y otro resultado global: a) Los resultados. b) El otro resultado global total. c) El resultado global del ejercicio, compuesto por el total de los resultados y otro resultado global. Si una entidad presenta un estado de resultados separado, no presentará la sección de resultados en el estado que presenta el resultado global. Una entidad deberá presentar las siguientes partidas, además de las secciones de resultados y otro resultado global, como distribuciones de resultados y otro resultado global del ejercicio: a) El resultado del ejercicio atribuible a: i. Los intereses minoritarios. ii. Los propietarios de la dominante. b) El resultado global del ejercicio atribuible a: i. Los intereses minoritarios. ii. Los propietarios de la dominante. Si una entidad presenta los resultados en un estado separado, deberá presentar en él lo especificado en a). 102 © Ediciones Pirámide La cuenta de resultados TABLA 3.1 (continuación) Información a presentar en la sección de resultados o en el estado de resultados Además de las partidas requeridas por otras NIIF, en la sección de resultados o en el estado de resultados se incluirán aquellas partidas que presenten para el ejercicio los importes correspondientes a: a) Los ingresos ordinarios. b) Los costes financieros. c) La participación en el resultado del ejercicio de las asociadas y negocios conjuntos que se contabilicen según el método de la participación. d) El gasto por impuestos. e) [Eliminado.] (ea) Un único importe para el total de las operaciones interrumpidas (véase la NIIF 5). Fuente: NIC 1 Presentación de estados financieros, apartados 78 y 79 (IASB, 2007). Sin embargo, la normativa española (PGC, 2007) presenta un modelo obligato­ rio en su doble versión, normal y abreviado. La estructura de la cuenta es en cascada, es decir, registra diferentes ingresos menos gastos que componen los distintos resultados intermedios, y, además, tanto los ingresos como los gastos se muestran por su naturaleza. En la tabla 3.2 se muestra el modelo normal de cuenta de pérdidas y ganancias, que es el más extenso y exhaustivo. TABLA 3.2 Modelo de cuenta de pérdidas y ganancias. Cuenta de pérdidas y ganancias del ejercicio 20XX (cifras en miles/millones euros) Notas en la memoria 20XX 20XX-1 A) Operaciones continuadas. 1. Importe neto de la cifra de negocios. a) Ventas. b) Prestaciones de servicios. 2. Variación de existencias de productos terminados y en curso. 3. Trabajos realizados para la empresa para su activo. 4. Aprovisionamientos. a) b) c) d) Consumo mercaderías. Consumo materias primas y otros consumibles. Trabajos realizados por otras empresas. Deterioro de mercaderías, materias primas y otros consumibles. © Ediciones Pirámide 103 Estados financieros. Interpretación y análisis TABLA 3.2 (continuación) Notas en la memoria 20XX 20XX-1 5. Otros ingresos de explotación. a) Ingresos accesorios y otros de gestión corriente. b) Subvenciones de explotación. 6. Gastos de personal. a) Sueldos, salarios y asimilados. b) Cargas sociales. c) Provisiones relacionadas con el personal. 7. Otros gastos de explotación. a) Servicios exteriores. b) Tributos. c) Pérdidas, deterioros y variación de provisiones por operaciones comerciales. 8. Amortización de inmovilizado. 9. Imputación de subvenciones de inmovilizado no financiero y otras. 10. Exceso de provisiones. 11. Deterioro y resultado por enajenación del inmovilizado no financiero. a) Deterioro. b) Enajenación y otros. A.1.) Resultado de explotación (1 ± 2 + 3 − 4 + 5 − 6 − 7 − 8 + 9 ± 1 0 ± 11). 12. Ingresos financieros. a) De participaciones en instrumentos de patrimonio. a.1. En empresas del grupo y asociadas. a.2. En terceros. b) De valores negociables y de créditos del inmovilizado. b.1. En empresas del grupo y asociadas. b.2. En terceros. 13. Gastos financieros. a) Por deudas con empresas del grupo y asociadas. b) Por deudas con terceros. c) Por actualización de provisiones. 14. Variación de valor razonable en instrumentos financieros. a) Cartera de negociación y otros. b) Imputación al resultado del ejercicio por activos financieros disponibles para la venta. 15. Diferencias en cambio. 104 © Ediciones Pirámide La cuenta de resultados TABLA 3.2 (continuación) Notas en la memoria 20XX 20XX-1 16. Deterioro y resultado por enajenaciones de instrumentos financieros. a) Deterioro y pérdidas. b) Resultado por enajenaciones y pérdidas. A.2.) Resultado financiero (12 ± 13 ± 14 ± 15 ± 16). A.3.) Resultado antes de impuestos (± A.1. ± A.2.). 17. Impuesto sobre beneficios. A.4.) Resultado del ejercicio procedente de operaciones continuadas neto de impuestos (± A.3. ± 17). 18. Resultado del ejercicio procedente de operaciones interrumpidas neto de impuestos. A.5.) Resultado del ejercicio neto de impuestos (± A.4. ± 18). Fuente: PGC (2007). Como puede observarse, el resultado del ejercicio se compone del resultado de las operaciones continuadas y el de las operaciones interrumpidas, mostrándose el primero desglosado en resultado de explotación y resultado financiero. A continuación se analizan más detalladamente los componentes de estos distintos tipos de resultado. 4. EL RESULTADO DE EXPLOTACIÓN Se obtiene por diferencia entre los ingresos y gastos que se producen a lo largo del ejercicio por operaciones continuadas de carácter no financiero. Por tanto, el resultado de explotación incluye ingresos y gastos de las operaciones, tanto las relacionadas con la actividad habitual de la empresa como aquellas que tienen un carácter no recurrente. 4.1. Ingresos de explotación Los ingresos que figuran en la cuenta de resultados relativos a la actividad de explotación y que se refieren a las operaciones habituales de la empresa comprenden las siguientes dos grandes áreas: a) El importe neto de la cifra de negocios incluye los importes tanto de las ventas como de las prestaciones de servicios que conforman la actividad © Ediciones Pirámide 105 Estados financieros. Interpretación y análisis habitual de la empresa, netos de descuentos, devoluciones e impuestos repercutidos. No se consideran parte de la cifra de negocios: — Los productos y servicios destinados a la venta y consumidos por la empresa. Por ejemplo, la empresa se dedica al transporte de viajeros y uno de sus trayectos es utilizado para transportar a los trabajadores de la empresa. En este caso, su coste formará parte del gasto de personal. — El importe de las subvenciones, excepto aquellas que se otorgan en función de las unidades de producto vendidas y forman parten de su precio. Tal sería el caso de la subvención de una parte del precio al kilo de azúcar vendida, que se consideraría más importe del precio de venta y, por tanto, un ingreso. Si lo que se subvenciona es una instalación técnica dedicada a la fabricación de azúcar o una subvención a la contratación de personal mayor de 45 años, entonces formaría parte de la imputación de subvenciones de inmovilizado no financiero para el primer caso y de otros ingresos de explotación/subvenciones de explotación incorporadas al resultado del ejercicio, en el segundo caso. b) Se considerarán otros ingresos de explotación aquellos no incluidos en el importe neto de la cifra de negocios y que se refieren a la actividad operacional de la empresa. Comprenden dos tipos de ingresos: — Los ingresos accesorios y otros de gestión corriente que se refieren a ingresos obtenidos por la actividad no principal de la empresa o por la prestación eventual de servicios. Este apartado recoge los ingresos por arrendamientos, por comisiones, por propiedad industrial cedida en explotación, siempre y cuando esta actividad no sea la principal de la compañía o se realice de forma esporádica. — Los ingresos por subvenciones de explotación que son ayudas recibidas por Administraciones Públicas, entidades privadas o particulares que tienen por objeto asegurar rentabilidades mínimas o compensar pérdidas de explotación. En el resultado de explotación encontramos otros ingresos o partidas que aumentan dicho resultado, que no se refieren a la actividad operacional habitual de la empresa y que podemos agrupar en: a) Los ingresos relacionados con el inmovilizado no financiero que se derivan­ de: — Los ingresos por subvenciones de capital que se imputan a resultado del ejercicio y que, como hemos comentado a lo largo de éste y otros capítulos, se cuantifica en función del criterio que se utiliza para amortizar el inmovilizado subvencionado. 106 © Ediciones Pirámide La cuenta de resultados — Los aumentos del resultado de explotación obtenidos a través del beneficio por la enajenación del inmovilizado no financiero, así como las reversiones de los deterioros de estos activos. b) Otros aumentos del resultado de explotación que no se generan a través de ingresos, entre los que cabe destacar las siguientes situaciones: — Las variaciones de existencias de productos terminados o en curso siempre que supongan un aumento de dichas existencias en los almacenes de la compañía implicarán un mayor importe del resultado de explotación, puesto que son un menor coste de los productos ven­didos. — Los trabajos realizados por la empresa para su activo que compensan los gastos que se han registrado a lo largo del ejercicio para la fabricación o producción de un determinado recurso y que se registrarán como un activo inmovilizado porque cumplen las condiciones para que sean reconocido como tales. Ejemplo de ello son los edificios que puede construir una empresa para su propiedad o los trabajos que realiza para generar sus programas informáticos. — El exceso de provisiones en el que figura el importe o parte de éste que en su momento se registró como una pérdida derivada de una determinada obligación de pago y que finalmente no ha alcanzado el montante previsto. Por ejemplo, supongamos que en su día dotamos una provisión para una deuda tributaria por 10.000 euros y que finalmente ha sido solamente de 8.000 euros. En este caso, los 2.000 euros restantes figurarán en el resultado de explotación del ejercicio en el que se cancele la deuda como un mayor importe de los mismos. 4.2. Gastos de explotación Son aquellos gastos que se refieren a consumos que se realizan para la obtención de los ingresos de explotación, así como otras pérdidas eventuales que se producen a lo largo del ejercicio y que no tienen carácter financiero. Las principales partidas de estos consumos podemos agruparlas en: a) Los aprovisionamientos: este apartado recoge los siguientes conceptos: — Los consumos de mercaderías, materias primas y otros consumibles cuantifica el coste del consumo que se realiza de estas existencias. Dicho coste estará compuesto por el importe total de las compras realizadas durante el ejercicio ajustado por la variación de estas existencias en los almacenes de la empresa. — Los trabajos realizados por otras empresas registra el coste de la parte de la producción que se subcontrata a otras empresas. © Ediciones Pirámide 107 Estados financieros. Interpretación y análisis — El deterioro de mercancías, materias primas y otros consumibles recoge las pérdidas potenciales derivadas del hecho de que el valor de recuperación de las existencias sea inferior al valor contable. b) Los gastos de personal agrupa aquellos costes directamente relacionados con el personal contratado por la empresa en régimen laboral, como son los sueldos brutos, las cargas sociales a cargo de la empresa y las provisiones relacionadas con el personal (pensiones, retribuciones a través de instrumentos de patrimonio, etc.). c) El gasto de amortización del inmovilizado del ejercicio registra el consumo que se realiza durante ese período del inmovilizado material, intangible e inversiones inmobiliarias. d) Otros gastos de explotación agrupa gastos relacionados con las operaciones habituales de la empresa y que no están comprendidos en los apartados anteriores, como son los servicios exteriores que contrata la compañía (arrendamientos, gastos de reparaciones y conservación, los servicios profesionales independientes, gastos de transporte, gastos de seguros, gastos de publicidad y promoción, los suministros, etc.), los tributos distintos al impuesto sobre beneficios o sobre el valor añadido, como son tasas, el impuesto sobre bienes inmuebles (IBI), etc., y las pérdidas y deterioros por activos que representen derechos de cobro comerciales. e) Otras reducciones del resultado de explotación que no se generan a través de gastos de las operaciones habituales, entre los que cabe destacar las pérdidas que puedan tener lugar por la venta de inmovilizados no financieros o las derivadas de sus deterioros de valor. 5. EL RESULTADO FINANCIERO Este resultado se obtiene como diferencia entre los ingresos y gastos derivados de los instrumentos financieros de la empresa. En todos ellos, se hace una distinción entre los asociados a empresas del grupo y los que tienen lugar con empresas que no pertenecen al grupo. Los ingresos financieros se obtienen a través de las inversiones financieras de la compañía, tanto en instrumentos de patrimonio (acciones, opciones sobre acciones, etc.) como en instrumentos de deuda negociables (bonos, obligaciones, etc.) y créditos concedidos a terceros. Los gastos financieros se refieren a los intereses a pagar por deudas y a la actualización de provisiones. Además, pueden producirse beneficios y pérdidas de carácter financiero derivadas de: a) La valoración a valor razonable de instrumentos financieros que se reconozcan como resultado del ejercicio. Por ejemplo, un aumento o una dis- 108 © Ediciones Pirámide La cuenta de resultados minución de la cotización de acciones calificadas como mantenidas para negociar. b) Las diferencias en cambio de activos y pasivos monetarios expresados en moneda distinta a la funcional y que deben registrarse al tipo de cambio actual. Por ejemplo, una factura pendiente de cobro en dólares USA cuyo contravalor en euros se ha incrementado al cierre del ejercicio. c) Las pérdidas por deterioro de instrumentos financieros y las reversiones de éstas. d) El resultado de la venta de instrumentos financieros. 6. EL RESULTADO DEL EJERCICIO El resultado del ejercicio es la cifra que figura tanto en el patrimonio neto del balance como en la cuenta pérdidas y ganancias, y es el producto de la suma del resultado procedente de las operaciones continuadas y el resultado procedente de las operaciones interrumpidas, ambos después de impuestos. El resultado procedente de las operaciones continuadas se muestra desglosado en el resultado de explotación y en el resultado financiero, neto de impuestos. Se puede definir por exclusión como aquel que no tiene relación con las actividades interrumpidas o bien como el resultado que se obtiene a través de los activos y pasivos que se van a mantener en la empresa en los próximos ejercicios. El resultado procedente de las operaciones interrumpidas figura por un importe único neto de impuestos a continuación del procedente de las operaciones continuadas. Una actividad interrumpida es todo componente de la actividad de una empresa2 que se ha vendido o se ha clasificado como «activo no corriente mantenido para la venta» y que además se encuentre en alguna de las siguientes situaciones: a) Representa una línea de negocio o área geográfica de explotación que tenga suficiente entidad como para que pueda considerarse separada del resto. b) Forma parte de un plan individual para vender alguna línea de negocio o área geográfica que sea significativa y separable. c) Se trate de una empresa dependiente adquirida con el único objeto de su venta. 2 Según el PGC (2007, 3.ª parte 7.º), un componente de la actividad de una empresa son «las actividades o flujos de efectivo que, por estar separados y ser independientes en su funcionamiento o a efectos de información financiera, se distinguen claramente del resto de la empresa, tal como una empresa dependiente, un segmento de negocio o segmento geográfico». © Ediciones Pirámide 109 Estados financieros. Interpretación y análisis El resultado de las actividades interrumpidas se referirá al obtenido por las siguientes situaciones: — Resultado de la actividad interrumpida. — Pérdida derivada de la valoración a valor razonable (menos costes de venta) al clasificar los activos no corrientes como mantenidos para la venta (siempre que representen una actividad interrumpida). — Resultado de la venta de los elementos que componen una actividad interrumpida. Veamos un ejemplo real en el que apliquemos estos conceptos desarrollados en torno a este tipo de resultado. Para ello mostramos en la tabla 3.2 la información del grupo Acciona del ejercicio 2009 en donde podemos observar que el grupo tiene diferentes segmentos (nota 27 de la memoria) que clasifica por líneas de negocio (infraestructuras, inmobiliaria, energía, servicios logísticos y de transporte, Endesa y otros) o por segmentos geográficos (España, Unión Europea, Países OECD, resto países). En su balance del 2009 presenta activos no corrientes mantenidos para la venta por un valor de 63,53 millones de euros y pasivos asociados a activos no corrientes mantenidos para la venta por un valor de 28,44 millones de euros. Se trata de siete buques de la compañía Transmediterránea que fueron puestos a la venta en el ejercicio y de los que se ha conseguido enajenar dos a la fecha de balance. Los pasivos se refieren a los préstamos hipotecarios directamente asociados a estos buques (nota 23 de la memoria). Ahora bien, como estas naves no representan una línea de negocio separable o una sociedad filial adquirida para su venta [condiciones a), b) y c) indicadas], no se consideran actividades interrumpidas y el resultado de su enajenación se registra en resultado de enajenación de activos no corrientes. Por otra parte, el grupo presenta en su cuenta de pérdidas y ganancias consolidada del ejercicio 2009 un beneficio después de impuestos por actividades interrumpidas de 1.119 millones de euros. En febrero del 2009 el grupo acordó la venta de su participación en Endesa (25,01) a Enel, por lo que el segmento de negocio Endesa pasó a considerarse una actividad interrumpida. El 30 de marzo se llevó a cabo la operación por la que Acciona obtuvo una plusvalía de 1.542 millones de euros. Este importe, junto al resultado neto de Endesa de los tres meses de integración en que el segmento de negocio permaneció en el grupo y los gastos financieros en los que incurrió Acciona en la operación, conforma el importe de 1.119 millones de euros que figuran en la cuenta de pérdidas y ganancias consolidadas del ejercicio (nota 23 de la memoria). 110 © Ediciones Pirámide La cuenta de resultados Figura 3.2. Información sobre actividades interrumpidas en las cuentas anuales consolidadas de Acciona del ejercicio 2009. © Ediciones Pirámide 111 Estados financieros. Interpretación y análisis Figura 3.2. (continuación) 112 © Ediciones Pirámide La cuenta de resultados Figura 3.2. (continuación) © Ediciones Pirámide 113 Estados financieros. Interpretación y análisis Figura 3.2. (continuación) 114 © Ediciones Pirámide La cuenta de resultados CUESTIONARIO DE AUTOEVALUACIÓN 1. La cuenta de resultados o de pérdidas y ganancias nos muestra: a) La variación del conjunto del patrimonio neto de una empresa durante un ejercicio determinado. b) El resultado del ejercicio de una empre­ sa durante un ejercicio determinado. c) La riqueza que posee la empresa en un momento dado. d) Todas las respuestas son ciertas. 2. 4. El resultado que figura en la cuenta de pérdidas y ganancias: a) Es la diferencia entre los cobros y pagos del ejercicio. b) Es la diferencia entre los cobros y pagos que se han producido a lo largo de la vida de la compañía. c) Es la diferencia entre los ingresos y gastos del ejercicio. d) Es la diferencia entre los ingresos y gastos que se han producido a lo largo de la vida de la compañía. 3. bién haya transferido su propiedad jurídica. c) La empresa vendedora debe haber hecho entrega del bien o del servicio que vende. d) Las respuestas a) y c) son correctas. a) b) c) d) 5. © Ediciones Pirámide 60.000 euros. 20.000 euros. Ningún ingreso en 20X0. Ninguna respuesta es correcta. Para reconocer contablemente un gasto debemos tener en cuenta: a) El principio de prudencia, el principio de devengo y la existencia de la correlación entre los gastos y los ingresos que los motivaron. b) El principio de prudencia única­mente. c) El principio de devengo exclusi­va­ mente. d) Solamente que los gastos estén correlacionados con ingresos que se reconozcan en el ejercicio. Para reconocer contablemente un ingreso, una de las condiciones indispensables es que: a) La empresa vendedora debe haber transferido al comprador todos los riesgos y beneficios inherentes a la propiedad, al margen de que haya transferido su propiedad jurídica. b) La empresa vendedora debe haber transferido al comprador todos los riesgos y beneficios inherentes a la propiedad, siempre y cuando tam- La compañía ABC alquila un local a otra empresa del 1 de noviembre de 20X0 al 30 de abril de 20X1 por un importe total de 60.000 euros, que cobra el 1 de noviembre. La cuenta de resultados de ABC del ejercicio 20X0 incluirá un ingreso por arrendamientos por un importe de: 6. Para obtener el resultado de explotación debemos tener en cuenta, entre otras, las partidas referidas a: a) Los intereses y dividendos que generaron durante el ejercicio las inversiones financieras que posee la empresa. 115 Estados financieros. Interpretación y análisis b) El inmovilizado material e intangible que ha adquirido la compañía durante el ejercicio. c) La amortización y el deterioro del inmovilizado material e intangible que posee la empresa. d) Las diferencias en el cambio que se producen en los derechos de cobro y obligaciones de pago que están expresados en moneda diferente a la funcional. 7. En una compañía dedicada a la fabri­ cación y venta de material deportico, una actividad interrumpida cuyo resultado 116 puede figurar en la cuenta de pérdidas y ganancias puede ser, por ejemplo: a) Una fábrica de producción de zapato deportivo. b) El departamento de diseño de material deportivo de ciclismo de alta competición. c) La participación del 80 % en una sociedad dedicada a la comercialización de material deportivo a través de internet. d) Las tres opciones anteriores se podrían considerar un componente de la actividad de la empresa. © Ediciones Pirámide 4 El estado de flujos de efectivo OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es conocer y comprender la información que se desprende de un estado de flujos de efectivo (EFE). Para ello, cuando el lector finalice este capítulo, deberá tener claras las siguientes cuestiones: — Entender la diferencia entre el EFE y el estado financiero de la cuen­ ta de resultados, distinguiendo la distinta información que proporcio­ na cada uno de ellos. — Conocer los diferentes tipos de flujos que contempla el EFE y distin­ guir cuándo un flujo de efectivo se refiere a las operaciones de explo­ tación, a las de inversión o a las de financiación. — Conocer la estructura de un EFE para poder entender la información que de él puede desprenderse. — En concreto, entender cómo se genera la información del EFE de operaciones de explotación a través del método indirecto, partiendo de la cifra de resultado del ejercicio. — Comprender la importancia del EFE para el análisis de la liquidez de la compañía a través de la información que éste proporciona. 1. LA INFORMACIÓN QUE PROPORCIONA EL EFE El EFE informa sobre los flujos de tesorería y equivalentes durante el ejerci­ cio, así como sobre sus componentes. Se trata de una información fundamental para evaluar la generación de efectivo de la compañía y su liquidez. También es importante en el análisis del rendimiento de la explotación, puesto que elimina el efecto de las hipótesis con las que trabaja la contabilidad. En la denominación de este estado financiero se utiliza el término efectivo y equivalente al efectivo, que, como se ha indicado en el capítulo dedicado al balan­ ce de situación, incluye tanto el efectivo de las cuentas de tesorería (dinero en la caja y en cuentas corrientes bancarias de disponibilidad inmediata) como los ac­ tivos financieros a muy corto plazo sin un nivel de riesgo apreciable. Balance 01/01/X0 Tesorería y equivalentes al efectivo Balance 31/12/X0 Entradas - Salidas Efectivo Tesorería y equivalentes al efectivo Figura 4.1. Movimientos de efectivo y equivalentes durante el ejercicio. (Fuente: Elabora­ ción propia.) © Ediciones Pirámide 119 Estados financieros. Interpretación y análisis Se trata de un estado financiero que proporciona información sobre genera­ ción de flujos, es decir, nos indica las variaciones que se han producido a lo largo del ejercicio. En ese sentido es similar a la cuenta de resultados, que también in­ forma sobre flujos. Ahora bien, mientras que esta última muestra ingresos y gas­ tos, el EFE informa sobre cobros y pagos. La diferencia fundamental entre unos y otros estriba en que los ingresos/gastos se refieren a transacciones de bienes y servicios y se reconocen en función del principio de devengo, mientras que los cobros/pagos son corrientes financieras y se registran en base al criterio de caja. En principio, todas las ventas de la empresa se cobran y todos los gastos se pagan; lo que puede diferir es el momento en el que se produce la corriente finan­ ciera. Por ejemplo, una venta puede cobrarse al contado, con lo que ingreso y cobro tendrán lugar en el mismo momento, o bien puede cobrarse anticipadamen­ te o de forma aplazada, lo que supondrá que ingreso y cobro se registrarán en momentos diferentes. También es cierto que pueden existir cobros que nunca supongan un ingreso. Por ejemplo, una emisión de capital a través de aportaciones monetarias supone un cobro para la empresa (entrada del dinero aportado por los accionistas) y sin embargo jamás se reconocerá como un ingreso, puesto que no supone entrega de bienes o servicios por parte de la compañía. Pero lo contrario también puede ser cierto, es decir, que pueden registrarse ingresos que no supondrán nunca un cobro. Tal sería el caso de una reversión de una provisión que se haya dotado cuando se consideraba que existía una alta posibilidad de perder un pleito y, fi­ nalmente, la compañía lo gana, con lo que no debe desembolsar ninguna indem­ nización. En la tabla 4.1 se muestran diferentes ejemplos de situaciones en las que la corriente real de bienes y servicios difiere de la corriente financiera. La información que proporciona el EFE es útil para poder evaluar diversos aspectos, complementando la obtenida de otros estados financieros como el ba­ lance o la cuenta de resultados. En primer lugar, muestra la capacidad que tiene la empresa para generar flujos de efectivo a través de su actividad operativa. Una compañía en una situación es­ table debería generar más efectivo a través de los cobros a sus clientes que los pagos a sus suministradores. Si la empresa no consigue generar flujos de efectivo positivos a través de sus operaciones de forma persistente, puede ser un indicador de la falta de rentabilidad del negocio. Pero también es cierto que cuando una empresa se encuentra en fase de crecimiento, puede ocurrir que los flujos de efec­ tivo de sus operaciones sean negativos, bien porque invierten efectivo en gastos que van a mantener el futuro crecimiento (gastos de I+D, estudios de mercado, publicidad, etc.) o porque realizan esta inversión en fondo de maniobra (inventa­ rios, cuentas a cobrar o a pagar). El EFE muestra también si la empresa ha invertido en crecimiento y permite evaluar si necesita flujos de efectivo externos para crecer o puede llevar a cabo las inversiones necesarias para ello con sus propios recursos de efectivo generado. En 120 © Ediciones Pirámide El estado de flujos de efectivo TABLA 4.1 Ejemplos de corriente financiera y corriente real Resultado Ingreso Gasto EFE Cobro Venta de mercancías al contado. Sí Sí Venta de mercancías a cobrar en tres meses. Sí No Pago Compra de mercancías al contado. Sí Sí Compra de mercancías a pagar en un mes. Sí No Gasto de amortización de una máquina. Sí No Compra de una máquina para la cadena productiva al contado. No Sí Compra de una máquina para la cadena productiva a pagar en seis meses. No No Anticipo sobre la nómina a un empleado. No Sí Ampliación de capital con aportación dineraria de los socios desembolsada. No Sí Ampliación de capital con aportación dineraria de los socios pendiente de desembolso. No No Ampliación de capital con aportación no dineraria entregada por los socios. No No Obtención de un préstamo de una entidad de crédi­ to. No Sí Devolución del préstamo de una entidad de crédito. No Sí Pago de los intereses del préstamo de una entidad bancaria. Sí Sí Pago de dividendos. No Sí Dotación de una provisión para una indemnización por responsabilidad medioambiental. Sí No Pérdida por deterioro de valor de existencias. Sí No Fuente: Elaboración propia. el caso de que necesite financiación externa, muestra si la política que sigue está orientada al endeudamiento o bien a la captación de recursos propios. En cual­ quiera de ambos casos, podremos evaluar si la compañía genera efectivo para © Ediciones Pirámide 121 Estados financieros. Interpretación y análisis hacer frente al pago de los intereses, de la devolución de la deuda y/o el pago de dividendos. 2. LA ESTRUCTURA DEL EFE Para una mejor comprensión de la variación de flujos de efectivo durante el ejercicio éstos se muestran en tres grandes grupos: los flujos relativos a las opera­ ciones de explotación, los flujos producidos por operaciones de financiación y, por último, los relacionados con las operaciones de inversión. Los flujos de efectivo de las operaciones de explotación se refieren a aquellos flujos que se producen a causa de actividades que son la fuente principal de in­ gresos de la compañía, así como cualquier actividad que no pueda considerarse de inversión o financiación. Estos flujos se referirán a los cobros por ventas y prestaciones de servicios, los pagos a proveedores y suministradores de bienes y servicios, los pagos al personal, los pagos por servicios externos como seguros, arrendamientos, etc., los pagos por impuestos, etc. Los flujos de efectivo de las operaciones de financiación se producen cuan­ do tiene lugar un cambio en el tamaño y/o en la composición de la estructura financiera de la empresa, es decir, en el patrimonio neto y/o en el pasivo. Se trata de cobros que se producen por ampliaciones de capital o de préstamos tomados y pagos por reducciones de capital, pago de dividendos o devolución de préstamos. Por último, los flujos de efectivo de las operaciones de inversión son aquellos que se producen al adquirir o vender activos no corrientes materiales e intangibles, así como activos financieros que no se incluyen como equivalentes al efectivo, tanto corrientes como no corrientes. Son pagos que se producen al adquirir un activo material o un intangible o al realizar una inversión financiera, así como los cobros que tienen lugar al vender cualquiera de estos activos. Existen una serie de partidas sobre las que no existe consenso en cuanto a su origen, y dependerá de la normativa aplicada que figuren como flujos de uno u otro tipo de operaciones. Por ejemplo, la normativa del IASB (IASB, 2012) per­ mite que los cobros y pagos de intereses figuren indistintamente en las diferentes alternativas de clasificación. Así, los pagos por intereses pueden considerarse flujos de explotación o de financiación, mientras que los cobros por intereses pueden clasificarse como flujos de explotación o de inversión. Sin embargo, la normativa española1 (PGC, 2007) considera que tanto los cobros como los pagos por intereses deben figurar como operaciones de explotación. Otro caso serían los cobros y pagos que se producen por dividendos; en este caso, la normativa internacional permite su presentación tanto en las operaciones de explotación 1 La tercera parte del PGC trata sobre elaboración de CCAA y en su apartado 9.º desarrolla el estado de flujos de efectivo. 122 © Ediciones Pirámide El estado de flujos de efectivo como en las operaciones de financiación. Sin embargo, la normativa española obliga a presentar los cobros de dividendos como flujos de operaciones de explo­ tación, mientras que sus pagos deben considerarse flujos de operaciones de fi­ nanciación. El hecho de que se distinga entre tres tipos de operaciones no implica que cada transacción tenga que ser clasificada en una de ellas. De hecho puede ocurrir que una misma transacción se refiera a más de una operación, como sería el caso de la devolución de un préstamo junto a sus intereses. Según la normativa interna­ cional, la devolución del principal es una operación de financiación, mientras que el pago de intereses puede considerarse un flujo de explotación. La variación de flujos de efectivo puede mostrarse de dos formas diferentes: a través de un método directo en el que se informa de todos los cobros y todos los pagos que se han producido durante el ejercicio y cuya diferencia es la variación que ha tenido lugar en el período o bien por medio de un método indirecto por el cual se obtiene dicha variación a través del ajuste de la información contable de la cuenta de resultados, cancelándose los movimientos que se han producido como aplicación de los principios contables y que no suponen movimientos de tesorería e incluyéndose cobros y pagos que no figuran en la cuenta de resultados. Para ello habrá que ajustar el resultado contable de forma que se cancelen los ingresos reconocidos que no hayan supuesto cobros y los gastos registrados que no se hayan pagado y habrá que añadir la variación de capital circulante. Eviden­ temente, con este tipo de método se pierde información puesto que lo que se ob­ tiene es una cantidad neta de flujo de efectivo que se ha producido pero no se pueden conocer los cobros y pagos que han tenido lugar en el período. Frente a esta pérdida de información, la utilización de este método indirecto se justifica debido a la sencillez de su elaboración, ya que para su construcción es necesario un menor número de ajustes a la información contable del resultado. En cuanto al método de presentación del EFE, de nuevo la normativa inter­ nacional difiere de la española, dado que la primera permite la utilización de ambos métodos para mostrar los flujos de explotación mientras que la normativa española aplica exclusivamente el método indirecto. 3. LOS FLUJOS DE EFECTIVO DE LAS ACTIVIDADES DE EXPLOTACIÓN Como hemos indicado, las actividades de explotación son todas aquellas re­ feridas a las operaciones que forman parte de la actividad principal de la empresa. Pueden mostrarse por el método directo o por el indirecto, pero al ser este último el obligatorio en la normativa española, vamos a centrar este apartado en su de­ sarrollo. Su estructura se sintetiza en la figura 4.2. © Ediciones Pirámide 123 Estados financieros. Interpretación y análisis +/− Resultado del ejercicio antes de impuestos +/− Ajustes de resultado +/− Variaciones en el capital corriente de explotación +/− Otros flujos de efectivo de actividades de explotación por el método directo = Variaciones de efectivo actividades explotación del ejercicio antes de impuestos Figura 4.2. EFE de explotación. Para calcular el EFE de las actividades de explotación se parte del resultado del ejercicio antes de impuestos, dato que se obtiene de la cuenta de pérdidas y ganancias. Sobre este importe se realizan los siguientes ajustes al resultado: 1.º Se suman aquellos gastos que figuran en el resultado y que no se han pagado en el ejercicio y se restan los ingresos que no se han cobrado. Por tanto, se ajustarán los siguientes importes: + Gastos de amortización del ejercicio de inmovilizado material, intangible e inversiones inmobiliarias. + Gastos por registro de deterioro de activos. − Ingresos por reversión de deterioro de activos. − Ingresos por exceso de provisiones. − Ingresos por imputación de subvenciones de capital a resultado del ejer­ cicio. − Ingresos por diferencias en cambio positivas. + Gastos por diferencias en cambio negativas. − Ingresos por aplicación de valor razonable a instrumentos financieros reco­ nocidos como resultado del ejercicio. + Gastos por aplicación de valor razonable a instrumentos financieros reco­ nocidos como resultado del ejercicio. 2.º Se eliminan aquellos resultados que figuran en el resultado del ejercicio y que se consideran actividades de inversión ya que se trata de ingresos y gastos cuyos cobros y pagos figurarán en actividades diferentes a la explotación. Por 124 © Ediciones Pirámide El estado de flujos de efectivo ejemplo, el resultado de la venta de una máquina deberá eliminarse de la cifra de resultado que se utiliza para calcular el EFE de explotación, y el cobro correspon­ diente a dicha venta debe figurar en el EFE de inversión. En concreto se ajustarán las siguientes partidas: + Pérdidas por bajas o ventas de inmovilizados materiales, intangibles e inver­ siones inmobiliarias. − Beneficios por bajas o ventas de inmovilizados materiales, intangibles e in­ versiones inmobiliarias. + Pérdidas por ventas de inversiones financieras. − Beneficios por ventas de inversiones financieras. 3.º Se eliminan aquellos ingresos y gastos cuyos cobros y pagos se van a mostrar por el método directo en el EFE de explotación y que figuran en el saldo de la cuenta de pérdidas y ganancias antes de impuestos. En concreto, los referi­ dos a intereses, por lo que se ajustarán las partidas relativas a: + Gastos por intereses. − Ingresos por intereses y dividendos. Una vez realizados estos ajustes al resultado, se calcula la variación de capital corriente de explotación o, lo que es lo mismo, la variación del fondo de maniobra de explotación. De esta forma se ajustan las ventas que se han cobrado en el ejercicio presente y que se refieren a ventas de ejercicios anteriores, así como las ventas reconocidas como ingresos en el ejercicio actual pero que se encuentran pendientes de cobrar a su cierre. De igual forma, se ajustarán las compras. En general, un aumento de la cuenta de clientes supone que parte de las ventas registradas en el resultado no se han cobrado. Por tanto, para que los in­ gresos que figuran en la cuenta de resultados representen los cobros será nece­ sario reducir su importe en la variación positiva de la cuenta de clientes. En sentido contrario, si nos encontramos con una disminución de la cuenta de clientes, entonces la entrada de efectivo habrá sido mayor que el importe regis­ trado como ingreso en la cuenta de resultados, por lo que será necesario aumen­ tar éste en dicha variación negativa de la cuenta de clientes. Lo mismo puede aplicarse a las cuentas de proveedores y los flujos de efectivo derivados de las compras teniendo en cuenta que el sentido de las variaciones será el inverso. También se ajustarán las cuentas de existencias, de forma que la cuenta de variación de existencias, que representa un ajuste de éstas al cierre del ejercicio pero que no responde a un movimiento de flujos de efectivo, queda cancelada. Si por ejemplo las mercaderías han disminuido en el ejercicio, el registro de este au­ mento se habrá realizado contra la cuenta de variación de existencias y represen­ tará un gasto en la cuenta de resultados del ejercicio que no supondrá nunca una salida de efectivo, por lo que será necesario ajustarla. © Ediciones Pirámide 125 Estados financieros. Interpretación y análisis En la figura 4.3 se muestra de forma esquemática la influencia en el EFE de las variaciones de las cuentas del activo y pasivo corriente relativas a las opera­ ciones de explotación: CUENTAS DE ACTIVO CORRIENTE EXPLOTACIÓN (existencias, clientes, deudores, etc.) CUENTAS DE PASIVO CORRIENTE EXPLOTACIÓN (proveedores, acreedores, etc.) Aumento del saldo Disminución de efectivo Disminución del saldo Aumento de efectivo Aumento del saldo Aumento de efectivo Disminución del saldo Disminución de efectivo Figura 4.3. Variación de las cuentas de capital corriente de explotación. (Fuente: Elabora­ ción propia.) Por último, en el EFE de explotación se muestran otros flujos de efectivo de operaciones de explotación. En este apartado se reflejan cobros y pagos por el mé­ todo directo, como son los cobros por dividendos y los cobros/pagos por impues­ tos sobre beneficios. También se incluyen los cobros y pagos por intereses, cuyos ingresos y gastos correspondientes han sido eliminados del saldo de la cuenta de pérdidas y ganancias antes de impuestos en el apartado 3.º. En concreto, en este apartado se indicarán los importes relativos a: a) b) c) d) Los pagos por intereses. Los cobros por intereses. Los cobros por dividendos. Los cobros/pagos por impuesto sobre beneficios. En la tabla 4.2 se muestra el modelo del EFE de las operaciones de explota­ ción que se propone en el PGC español (PGC, 2007) y que estructura el método indirecto descrito. 126 © Ediciones Pirámide El estado de flujos de efectivo TABLA 4.2 Modelo de EFE de explotación del PGC (2007) Notas en la memoria 200X 200X-1 A) Flujos de efectivo de las operaciones de explotación. 1. Resultado del ejercicio antes de impuestos. 2. Ajustes al resultado. a) b) c) d) e) f) g) h) i) j) k) + Amortización del inmovilizado. ± Correcciones valorativas por deterioros. ± Variación de provisiones. − Imputación de subvenciones. ± Resultados por bajas y enajenación del inmovilizado. ± Resultados por bajas y enajenación de instrumentos financieros. − Ingresos financieros. + Gastos financieros. ± Diferencias en cambio. ± Variación de valor razonable en instrumentos financieros. ± Otros ingresos y gastos. 3. Cambios en el capital corriente. a) b) c) d) e) f) ± Existencias. ± Deudores comerciales y otros. ± Otros activos corrientes. ± Acreedores y otras cuentas a pagar. ± Otros pasivos corrientes. ± Otros activos y pasivos no corrientes. 4. Otros flujos de efectivo de operaciones de explotación. a) b) c) d) e) − Pagos por intereses. + Cobros por dividendos. + Cobros por intereses. ± Cobros/pagos por impuesto s/beneficios. ± Otros cobros/pagos. 5. Flujos de efectivo de las actividades de explotación (± 1 ± 2 ± 3 ± 4). 4. LOS FLUJOS DE EFECTIVO DE LAS ACTIVIDADES DE INVERSIÓN Los flujos de efectivo que se refieren a actividades de inversión muestran las entradas y salidas de efectivo que se producen como consecuencia de la adquisi­ ción o de la venta de activos no corrientes, como son los inmovilizados materiales, intangibles o inversiones inmobiliarias, así como las inversiones financieras, tanto a largo como a corto plazo. Se muestran por el método directo, indicándose los pagos que se han llevado a cabo por dichas inversiones durante el ejercicio y los © Ediciones Pirámide 127 Estados financieros. Interpretación y análisis cobros por las operaciones de desinversión de los mismos. Evidentemente, si cual­ quiera de estas operaciones no se cobra o paga en efectivo durante el ejercicio o bien su adquisición o venta se realiza a través de una contraprestación no mone­ taria, no figurará en el EFE. Ahora bien, en este caso, cuando su importe sea significativo, deberá ser registrado en la memoria o notas a los estados financieros. Por ejemplo, una ampliación de capital que los inversores desembolsan a través de aportaciones no monetarias. En la tabla 4.3 se muestra el modelo del EFE de las operaciones de inversión que se propone en el PGC español (PGC, 2007), siguiendo el método directo. TABLA 4.3 Modelo de EFE de inversión del PGC (2007) Notas en la memoria 200X 200X-1 B) Flujos de efectivo de las operaciones de inversión. 6. Pagos por inversiones. a) b) c) d) e) f) g) Empresas del grupo y asociadas. Inmovilizado intangible. Inmovilizado material. Inversiones inmobiliarias. Otros activos financieros. Activos no corrientes mantenidos para la venta. Otros activos. 7. Cobros por desinversiones. a) b) c) d) e) f) g) Empresas del grupo y asociadas. Inmovilizado intangible. Inmovilizado material. Inversiones inmobiliarias. Otros activos financieros. Activos no corrientes mantenidos para la venta. Otros activos. 8. Flujos de efectivo de las actividades de inversión (7-6). 5. LOS FLUJOS DE EFECTIVO DE LAS ACTIVIDADES DE FINANCIACIÓN Los movimientos de efectivo relativos a la financiación son los que modifican la estructura de financiación no comercial de la empresa. Es decir, aumentan o disminuyen los fondos propios y/o el pasivo no comercial, los préstamos tomados por la empresa. Ejemplo de ello puede ser el efectivo que llega a la empresa a tra­ 128 © Ediciones Pirámide El estado de flujos de efectivo vés de una emisión de capital o de obligaciones, o la concesión de un préstamo bancario. Las salidas de efectivo se referirán a la devolución a los socios de sus aportaciones o a los obligacionistas, así como la devolución de las cantidades prestadas por las entidades de crédito. Al igual que en los flujos de las actividades de inversión, cuando una opera­ ción de financiación no suponga una entrada o salida de efectivo, no deberá figu­ rar en el EFE, como sería el caso de la amortización de obligaciones convertibles a través de acciones. En caso de que el importe que represente la operación sea considerado suficientemente importante, ésta deberá ser registrada en la memoria o notas. En la tabla 4.4 se muestra el modelo de EFE de actividades de financiación propuesto por el PGC que sigue el método directo, y distingue entre los cobros y TABLA 4.4 Modelo de EFE de inversión del PGC (2007) Notas en la memoria 200X 200X-1 C) Flujos de efectivo de las operaciones de financiación. 9. Cobros y pagos por instrumentos de patrimonio. a) b) c) d) e) + Emisiones de instrumentos de patrimonio. − Amortización de instrumentos de patrimonio. − Adquisición de instrumentos de patrimonio propio. + Enajenación de instrumentos de patrimonio propio. + Subvenciones, donaciones y legados recibidos. 10. Cobros y pagos por instrumentos de pasivo financiero. a) Emisión. 1. 2. 3. 4. + Obligaciones y otros valores negociables. + Deudas con entidades de crédito. + Deudas con empresas del grupo y asociadas. + Otras. b) Devolución y amortización. 1. 2. 3. 4. + Obligaciones y otros valores negociables. + Deudas con entidades de crédito. + Deudas con empresas del grupo y asociadas. + Otras. 11. Pagos de dividendos y remuneraciones de otros instrumentos de patri­ monio. a) − Dividendos. b) − Remuneraciones de otros instrumentos de patrimonio. 12. Flujos de efectivo de las actividades de financiación (± 9 ± 10-11). © Ediciones Pirámide 129 Estados financieros. Interpretación y análisis pagos que tienen su origen en los aumentos y disminuciones de los instrumentos de patrimonio y los movimientos de efectivo que se producen a causa de los ins­ trumentos de pasivo financiero. 6. LA VARIACIÓN NETA DE EFECTIVO Y EQUIVALENTES Una vez calculados los movimientos de efectivo que se han producido a lo largo del ejercicio, clasificados en los tres tipos de operaciones definidas, se obtie­ ne a través de su suma el importe de la variación neta de la tesorería de la empre­ sa durante el ejercicio. A este importe debe añadirse un ajuste, que si bien no produce entradas ni salidas de efectivo, sí que incide en la valoración de éste. Cuando la empresa posee efectivo en moneda distinta a la denominada moneda funcional en la que se expre­ san las cuentas anuales, estas divisas deben valorarse en dicha moneda. De los ajustes que se lleven a cabo al cierre del ejercicio debidos a esta conversión pueden derivarse diferencias, denominadas diferencias de cambio, que aumenten o dismi­ nuyan el contravalor de las divisas en la moneda en la que se expresen las cuentas anuales. Por ejemplo, supongamos que una empresa adquirió 1.000 $ USA que fue­ ron ingresados en una cuenta corriente en divisas y valorados a fecha de la ad­ quisición en 850 euros. Posteriormente, al cierre del ejercicio, el contravalor de esos 1.000 $ es de 900 euros. El efectivo en la tesorería de la empresa registrado contablemente en euros habrá aumentado en 50 y, sin embargo, no se habrá producido ningún movimiento de flujos de efectivo, es decir, no habrán aumen­ tado los dólares depositados en la cuenta corriente. Se trata de un incremento que se refiere únicamente a una valoración de las divisas. Éste es el tipo de va­ riación que habrá que añadir a los movimientos calculados por las distintas operaciones de explotación, financiación e inversión, de forma que la suma de estos cuatro conceptos coincida con la diferencia entre el saldo de las cuentas de efectivo y equivalentes al cierre del ejercicio y el saldo de éstas al inicio del mismo. La síntesis final del estado de flujos de efectivo se muestra a continuación, siguiendo el modelo indicado en el PGC español. 130 © Ediciones Pirámide El estado de flujos de efectivo TABLA 4.5 Modelo de EFE del PGC (2007) Notas en la memoria 200X 200X-1 A) Flujos de efectivo de las operaciones de explotación. B) Flujos de efectivo de las operaciones de inversión. C) Flujos de efectivo de las operaciones de financiación. D) Efecto de las variaciones de los tipos de cambio. E) Aumento o disminución neta del efectivo y equivalentes (± A ± B ± C ± D = II - I). I. Efectivo y equivalentes al comienzo del ejercicio. II. Efectivo y equivalentes al final del ejercicio. 7. CASO PRÁCTICO SOBRE LA INFORMACIÓN QUE PROPORCIONA EL EFE Veamos a continuación un estado de flujos de efectivo de una empresa real y analicemos la información que podemos obtener de él. En la tabla 4.6 se muestra el EFE de la sociedad anónima DIA (Distribuidora Internacional de Alimenta­ ción, S. A.) del ejercicio 2010 elaborado según el modelo propuesto por el PGC español. En primer lugar podemos observar que la empresa ha disminuido su efectivo y equivalentes en 966.000 € en 2010 y en 13.861 € en 2009. ¿Significa esto que su liquidez ha disminuido? En un principio podríamos concluir que cuanto más efec­ tivo posea la empresa, mejor atenderá las obligaciones con sus acreedores. Ahora bien, si pensamos en la liquidez como la capacidad de la empresa de hacer frente a sus deudas a corto plazo, está claro que dicha capacidad está directamente re­ lacionada con la forma en que la empresa obtiene ese efectivo. No es lo mismo aumentar la tesorería con el efectivo obtenido a través de un préstamo bancario que tener un incremento debido al cobro de su actividad operacional. Aquí radi­ ca el interés del EFE a la hora de analizar aspectos tan decisivos en la marcha de una compañía como es la liquidez. Por tanto, es esencial preguntarse por la generación interna de flujos de efec­ tivo (Palepu et al., 2002), si son positivos o negativos. En este último caso con­ vendría analizar si es que la empresa no está creciendo lo suficiente o es que no es rentable su actividad. En el ejemplo que nos ocupa podemos ver que la com­ pañía ha generado flujos de efectivo de explotación positivos en ambos ejerci­ cios, 299 millones en 2010 y 316 millones en 2009. Esto quiere decir que la acti­ vidad a la que se dedica la empresa, la distribución minorista de productos © Ediciones Pirámide 131 Estados financieros. Interpretación y análisis alimentarios, genera efectivo por sí misma. O, lo que es lo mismo, los cobros derivados de su actividad habitual son mayores que los pagos relacionados con ella. La siguiente pregunta que puede plantearse es en qué se han utilizado estos flujos positivos de explotación si al final del ejercicio la compañía ha visto redu­ cido su efectivo en ambos ejercicios. Para ello debemos analizar el movimiento de los flujos de los otros dos tipos de actividad que se muestran en el EFE. Si analizamos los flujos de efectivo de las actividades de inversión, vemos que en el ejercicio 2010 la compañía obtuvo un saldo positivo, es decir, consiguió que los cobros por desinversiones fueran 8,5 millones de euros superiores a los pagos por inversiones. Podemos ver que los cobros por desinversiones se refieren funda­ mentalmente a la venta de participaciones en empresas del grupo (en las notas 11 y 25 g de la memoria se indica que se trata de la venta de DIA HELLAS, A. E., a Carrefour Marinopoulos, A. E., por un importe de 96 millones de euros que generó una plusvalía de 79,34 millones de euros). Ello explica que a pesar de ha­ berse pagado 90,28 millones de euros en inversiones en inmovilizados, fundamen­ talmente inmovilizado material, la actividad de inversión haya conseguido un flujo de efectivo neto positivo. Si nos fijamos en el ejercicio anterior, en el que no se produjo ninguna operación de desinversión de la magnitud de la anteriormen­ te descrita, las operaciones de inversión arrojaron un saldo efectivo negativo, es decir, que se produjeron mayores pagos por inversiones en activos no corrientes que cobros por ventas de éstos. Del análisis de los flujos de efectivo de las actividades de financiación pode­ mos deducir que en ambos ejercicios su saldo neto es negativo y que el movimien­ to se debe fundamentalmente a los instrumentos de pasivo financiero y al pago de dividendos. En el ejercicio 2010 la compañía cobra un préstamo otorgado por una empresa del grupo (en la nota 21 a de la memoria se indica que se trata de un préstamo a seis meses de 200 millones de euros concedidos por Carrefour Finan­ ce, S. A.). Ahora bien, a pesar de este cobro, no obtiene un saldo positivo en las actividades de financiación puesto que paga dividendos por un importe de 532 millones (en la nota 15 c de la memoria se indica que la sociedad ha realizado un reparto extraordinario de dividendos por un importe de 452 millones con cargo a reservas voluntarias y remanente), y por ello el saldo neto es negativo por un im­ porte de 309,21 millones de euros. Por tanto, podemos concluir que en 2010 la compañía consigue obtener flujos de efectivo positivos por sus operaciones en el ejercicio, así como por sus opera­ ciones de inversión, en este caso debido a la venta de la participación de una em­ presa del grupo. Ahora bien, ambos saldos positivos no son suficientes como para hacer frente al pago del dividendo extraordinario, a pesar de que la empresa cobra un préstamo a corto plazo de 200 millones de euros concedido por una sociedad del grupo. Por ello, el saldo neto de los movimientos de efectivo del ejercicio pre­ senta un signo negativo y la tesorería de la compañía se ve reducida en 966 miles de euros. 132 © Ediciones Pirámide El estado de flujos de efectivo TABLA 4.6 Distribuidora Internacional de Alimentación, S. A. Estado de flujos de efectivo correspondientes a los ejercicios terminados al 31 de diciembre de 2010 y 2009 (miles euros) Notas en la memoria A) Flujos de efectivo de las operaciones de explotación. 1. Resultado del ejercicio antes de impuestos. 2. Ajustes al resultado. 5, 6 a) + Amortización del inmovilizado. b) ± Correcciones valorativas por deterioros. c) ± Variación de provisiones. 16 d) − Imputación de subvenciones. 25 d e) ± Resultados por bajas y enajenación del inmovilizado. 25 g f ) ± Resultados por bajas y enajenación de instrumentos ­financieros. g) − Ingresos financieros. h) + Gastos financieros. i) ± Diferencias en cambio. 25 f j) ± Variación de valor razonable en instrumentos financieros. k) ± Otros ingresos y gastos. 3. Cambios en el capital corriente. 13 a) ± Existencias. 12 c b) ± Deudores comerciales y otros. 12, 14 c) ± Otros activos corrientes. 21 d) ± Acreedores y otras cuentas a pagar. 20 e) ± Provisiones. 21 f) ± Otros pasivos corrientes. 12 c, 14 g) ± Otros activos y pasivos no corrientes. 4. Otros flujos de efectivo de operaciones de explotación. a) − Pagos por intereses. 11 b) + Cobros por dividendos. c) + Cobros por intereses. d) ± Cobros/pagos por impuesto s/beneficios. e) ± Otros cobros/ pagos. 5. Flujos de efectivo de las actividades de explotación. B) Flujos de efectivo de las operaciones de inversión. 6. Pagos por inversiones. a) Empresas del grupo y asociadas. 11 b) Inmovilizado intangible. 5 c) Inmovilizado material. 6 d) Inversiones inmobiliarias. e) Otros activos financieros. 12 b f) Activos no corrientes mantenidos para la venta. g) Otros activos. © Ediciones Pirámide 2010 2009 257.682 (12.226) 118.013 (16.333) (5.590) (288) 11.203 (79.340) (52.980) 9.477 (58) (6) 3.676 51.545 21.500 3.831 51.777 7.914 1.699 (27.654) (7.522) 2.718 (1.459) 50.000 652 (46.475) 175.901 43.542 115.765 (27.942) (9.233) (124) 4.395 — (52.710) 9.153 (172) (186) 4.596 61.888 18.999 9.595 122.541 (24.018) 663 (60.615) (5.277) 35.086 (2.357) 50.000 646 (13.203) 299.719 316.417 (90.288) — (1.355) (88.785) — (148) — — (214.826) (69.329) (1.726) (143.506) — (263) — — 133 Estados financieros. Interpretación y análisis TABLA 4.6 (continuación) Notas en la memoria 7. Cobros por desinversiones. a) b) c) d) e) f) g) Empresas del grupo y asociadas. Inmovilizado intangible. Inmovilizado material. Inversiones inmobiliarias. Otros activos financieros. Activos no corrientes mantenidos para la venta. Otros activos. 11 5 6 8. Flujos de efectivo de las actividades de inversión. 2010 2009 98.815 15.733 96.000 26 2.786 — — — — 3.664 — 12.069 — — — — 8.527 (199.093) 423 536 — — — — 423 — — — — 536 222.365 (56.721) C) Flujos de efectivo de las operaciones de financiación. 9. Cobros y pagos por instrumentos de patrimonio. a) b) c) d) e) + Emisiones de instrumentos de patrimonio. − Amortización de instrumentos de patrimonio. − Adquisición de instrumentos de patrimonio propio. + Enajenación de instrumentos de patrimonio propio. + Subvenciones, donaciones y legados recibidos. 16 10. Cobros y pagos por instrumentos de pasivo financiero. a) Emisión. 1. 2. 3. 4. + Obligaciones y otros valores negociables. + Deudas con entidades de crédito. + Deudas con empresas del grupo y asociadas. + Otras. 21 a 21 b) Devolución y amortización. 1. 2. 3. 4. + Obligaciones y otros valores negociables. + Deudas con entidades de crédito. + Deudas con empresas del grupo y asociadas. + Otras. 11. Pagos de dividendos y remuneraciones de otros instrumentos de patrimonio. a) − Dividendos. b) − Remuneraciones de otros instrumentos de patrimonio. 12. Flujos de efectivo de las actividades de financiación. 15 c, 3 222.365 — — — 222.343 22 — — — — — (56.721) — — — — — — (55.395) (1.326) (532.000) (75.000) (532.000) (75.000) (309.212) (131.185) D) Efecto de las variaciones de los tipos de cambio. — E) Aumento o disminución neta del efectivo y equivalentes. (13.861) Efectivo y equivalentes al comienzo del ejercicio. 39.705 53.566 Efectivo y equivalentes al final del ejercicio. 38.739 39.705 Fuente: Cuentas anuales de DIA del ejercicio 2010. 134 © Ediciones Pirámide El estado de flujos de efectivo CUESTIONARIO DE AUTOEVALUACIÓN 1. a) Los flujos de gastos e ingresos del ejercicio. b) Los flujos de entrada y salida de efec­ tivo del ejercicio. c) Los flujos de gastos e ingresos desde que se creó la compañía. d) Los flujos de entrada y salida de efec­ tivo desde que se creó la compañía. 2. tiene ubicadas sus oficinas es un pago del ejercicio. d) La concesión de un préstamo banca­ rio supone un cobro en el ejercicio. El EFE informa sobre: 4. a) Los flujos de efectivo de explotación únicamente comprenden aquellos que se producen por la actividad princi­ pal de la empresa. b) Los flujos de efectivo de financiación comprenden, entre otros, los cobros de las ampliaciones de capital y los pagos por reducciones de éste. c) El cobro de la venta de un inmovili­ zado se considera un flujo de efectivo de financiación puesto que con el efectivo obtenido se puede financiar la empresa. d) Los pagos por intereses que desembol­ sa la compañía siempre se consideran flujos de efectivo de financiación. Indique qué afirmación es correcta en re­ lación con la información que proporcio­ na el EFE: a) No sólo es interesante para evaluar la liquidez, sino también el rendimiento de explotación al eliminar el efecto de determinadas hipótesis con las que se elabora la información contable. b) Solamente es útil para conocer los flu­ jos de tesorería durante el ejer­cicio. c) El EFE se fundamenta en el principio de devengo. d) Todas las respuestas son correctas. 3. Sobre los diferentes movimientos de flu­ jos que pueden producirse a lo largo de un ejercicio en una compañía, podemos afir­ mar que: a) Una ampliación de capital de la so­ ciedad totalmente desembolsada a través de una aportación dineraria de los socios es un ingreso del ejercicio. b) La adquisición de un camión que la empresa va a utilizar para el trans­ porte de sus productos durante diez años es un gasto del ejercicio. c) La amortización de un edificio pro­ piedad de la empresa en el que ésta © Ediciones Pirámide Indicar cuál de las siguientes afirmaciones es correcta: 5. Sobre los diferentes métodos para presen­ tar un EFE es cierto que: a) El método directo presenta de forma separada los cobros y pagos que han tenido lugar durante el ejercicio. b) El método indirecto sólo puede apli­ carse a los flujos de efectivo de las operaciones de explotación. c) La normativa española difiere de la internacional en que la primera obliga a presentar los flujos de efecti­ vo de explotación por el método indi­ recto mientras que la segunda permi­ te también el método directo. 135 Estados financieros. Interpretación y análisis d) Todas las afirmaciones anteriores son correctas. 6. En los ajustes al resultado que se llevan a cabo cuando se utiliza el método indirecto en el EFE: a) Se suman los gastos por intereses al saldo de la cuenta de resultados para posteriormente, en la última parte del EFE de explotación, mostrar los pa­ gos que se han llevado a cabo duran­ te el ejercicio por este concepto. b) Se restan los gastos que no se han pa­ gado y se suman los ingresos que no se han cobrado durante el ejercicio al saldo de la cuenta de resultados. c) Se restan los gastos que se han paga­ do y se suman los ingresos que se han cobrado durante el ejercicio al saldo de la cuenta de resultados. 136 d) Se suman al saldo de la cuenta de re­ sultados las pérdidas por venta de in­ movilizados que han tenido lugar du­ rante el ejercicio. 7. Con respecto a las variaciones de capital circulante, podemos afirmar que: a) Un aumento durante el ejercicio de la cuenta de clientes supone un aumen­ to del efectivo. b) Un aumento durante el ejercicio de la cuenta de proveedores supone un au­ mento del efectivo. c) Una disminución durante el ejercicio de la cuenta de clientes supone una disminución del efectivo. d) Una disminución durante el ejercicio de la cuenta de proveedores supone un aumento del efectivo. © Ediciones Pirámide 5 Estado de cambios en el patrimonio neto OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es conocer, entender y ser capaz de utilizar la información que proporcionan los documentos contenidos en el estado de cambios de patrimonio neto (ECPN). Por tanto, tras la lectura de este capítulo, el lector deberá dominar las siguientes cuestiones: — Conocer cuáles son los documentos que componen el ECPN y su estructura. — Dónde podemos encontrar la información referida a los diferentes tipos de resultados que figuran en el patrimonio neto: resultado glo­ bal, resultado del ejercicio y otro resultado global. — Dónde podemos encontrar la información referida a los cambios en el patrimonio neto que no se refieran a gastos e ingresos reconocidos. — Entender los documentos que conforman el ECPN y la información que se desprende de ellos. 1. LA ESTRUCTURA E INFORMACIÓN PROPORCIONADA POR EL ECPN El estado de cambios en el patrimonio neto es un estado financiero que forma parte de las cuentas anuales que emiten las empresas en el que, como se despren­ de de su nombre, se informa sobre los cambios que se han producido durante el ejercicio en el conjunto del patrimonio neto de la compañía. Estamos, por tanto, ante un estado financiero que muestra variables flujo, es decir, movimientos a lo largo de un período de tiempo. Estos movimientos se refieren a los cambios en la riqueza global de la entidad, es decir, al patrimonio neto. PATRIMONIO NETO al 01/01/X0 Estado cambios patrimonio neto del ejercicio X0 PATRIMONIO NETO al 31/12/X0 Figura 5.1. Movimientos del estado de cambios de patrimonio neto en el ejercicio. Dentro de este concepto de variación de la riqueza global de la empresa, cabe destacar aquella que se produce como consecuencia del «cambio en el patrimonio neto durante un ejercicio, que procede de transacciones y otros sucesos, distintos © Ediciones Pirámide 139 Estados financieros. Interpretación y análisis de aquellos cambios derivados de transacciones con los propietarios en su condi­ ción de tales» (IASB, 2008). Es lo que en la normativa internacional se define como resultado global y que, como analizamos en el capítulo 3 de este libro, inclu­ ye dos grupos de ingresos y gastos: a) Los ingresos y gastos que tradicionalmente se han denominado resultado del ejercicio, cuya diferencia conforma el saldo de la cuenta de pérdidas y ganancias y cuyo importe es la base del cálculo del impuesto de beneficios y el reparto de dividendos. Este resultado es el que se muestra desglosado en el estado financiero cuenta de resultados o de pérdidas y ganancias que hemos analizado en el capítulo 3. b) Los ingresos y gastos que, si bien suponen aumentos o disminuciones del patrimonio neto, no se reconocerán como realizados. Por ello, no forman parte de la base del impuesto sobre beneficios hasta que no se den determinadas condiciones. Estos movimientos de patrimonio neto pueden tener su origen en los ajustes por valoración a valor razonable de determinados activos o en las subvenciones de capital, entre otros. El resultado global de la compañía no comprenderá los movimientos en el pa­ trimonio neto que se produzcan en el ejercicio que estén derivados de cambios relacionados con sus propietarios, como son por ejemplo las variaciones en el capital social, las aportaciones de los socios para compensar pérdidas o el repar­ to de dividendos. Como ya se ha indicado, el estado de cambios en el patrimonio neto muestra cómo se ha generado la riqueza total de la empresa durante el ejercicio y com­ prenderá dos tipos de movimientos del patrimonio neto: a) Cambios en el resultado global de la empresa. b) Otros cambios en el patrimonio neto, como aquellos relacionados con los propietarios en su condición de tales. Se trata de transacciones o eventos que darán lugar a cambios en el PN y que se derivan de su condición de poseedores de instrumentos de patrimonio. Por tanto, no se incluirán los préstamos1 de los socios a la entidad pero sí las aportaciones para com­ pensar pérdidas. Como consecuencia de todo ello, este estado financiero se divide en dos par­ tes: un primer documento que recoge el resultado global del ejercicio tal y como lo 1 Siempre que no se trate de préstamos con características especiales, como ciertos préstamos participativos (préstamo destinado a empresas que se caracteriza por la participación de la entidad prestamista en los beneficios de la compañía financiada, además del cobro, por regla general, de un interés fijo) o con opción de conversión (préstamos que incluyen alguna cláusula que permite opcio­ nalmente su devolución por medio de acciones de la empresa prestataria). 140 © Ediciones Pirámide Estado de cambios en el patrimonio neto hemos definido y que en el PGC se denomina «estado de ingresos y gastos reco­ nocidos en el ejercicio» y, en segundo lugar, otro documento que muestra el cam­ bio total en el patrimonio neto y que comprende tanto el resultado global como cualquier otro tipo de variación en el patrimonio neto durante el ejercicio. En el PGC español este segundo documento se denomina «estado de cambios en el patrimonio neto del ejercicio». ESTADO DE INGRESOS Y GASTOS RECONOCIDOS RESULTADO DEL EJERCICIO OTRO RESULTADO GLOBAL ESTADO DE CAMBIOS EN EL PATRIMONIO NETO INGRESOS Y GASTOS RECONOCIDOS OTROS CAMBIOS EN PN (capital social, dividendos, aportaciones socios para compensar pérdidas, etc.) Figura 5.2. Estructura del estado de cambios en patrimonio neto (PGC, 2007). 2. ESTADO DE INGRESOS Y GASTOS RECONOCIDOS Este primer documento que conforma el ECPN muestra lo que se denomina resultado global del ejercicio, que, como hemos visto, está conformado por el re­ sultado el ejercicio que figura en la cuenta de pérdidas y ganancias y los otros resultados globales, que no se integran en el mencionado resultado del ejercicio. El esquema de este documento se muestra en la tabla 5.1. © Ediciones Pirámide 141 Estados financieros. Interpretación y análisis TABLA 5.1 Esquema del estado de ingresos y gastos reconocidos en el ejercicio X Notas en la memoria Año X Año X-1 A) Resultado de la cuenta de pérdidas y ganancias. B) Total ingresos y gastos imputados directamente en el patrimonio neto. C) Total transferencias a la cuenta de pérdidas y ganancias. TOTAL INGRESOS Y GASTOS RECONOCIDOS (A + B + C). A) RESULTADO DE LA CUENTA DE PÉRDIDAS Y GANANCIAS: El resultado que figura en la cuenta de pérdidas y ganancias se refiere al que hemos venido denominando resultado del ejercicio y se utiliza como base para el cálculo del impuesto sobre beneficios. Aunque tradicionalmente se ha definido este resultado como «repartible», en el sentido de que forma la base del reparto del dividendo a los socios, hay que tener en cuenta que dicho reparto puede incluir también el denominado otro resultado global, a excepción del resultado derivado de los instrumentos de cobertura de flujos de efectivo (código de comercio, ar­ tículo 36.1c). Figurará por su saldo neto en el estado de ingresos y gastos reconocidos ya que sus componentes se muestran desglosados en el estado financiero cuenta de pérdidas y ganancias. B) TOTAL DE INGRESOS Y GASTOS IMPUTADOS DIRECTAMENTE EN EL PATRIMONIO NETO En este apartado se recogen los movimientos de ingresos y gastos que se han registrado en cuentas de patrimonio neto diferentes de la cuenta de pérdidas y ganancias y que, por tanto, no se consideran resultado del ejercicio hasta que se cumplan determinadas condiciones. Todos los movimientos figuran junto a su efecto impositivo. Comprenden los siguientes conceptos: b.1. Ingresos y gastos relativos a valoración de instrumentos financieros Los activos financieros que se califican como disponibles para la venta se valo­ ran a valor razonable, tanto a su adquisición como en valoraciones posteriores. Los cambios que se puedan producir en el valor por el que figurarán en el activo debido a este criterio se reconocerán en cuentas de patrimonio neto diferentes de pérdidas y ganancias. 142 © Ediciones Pirámide Estado de cambios en el patrimonio neto Un caso específico será el de los ingresos y gastos que se hayan registrado por esta causa en inversiones financieras de acciones u otros instrumentos de patri­ monio de empresas que posteriormente han adquirido la consideración de empre­ sas del grupo o asociadas. En este caso, estos resultados se mantendrán en la cuenta de patrimonio neto en la que fueron registrados hasta que se produzca alguna de las razones por las que deban reconocerse como resultado del ejercicio. b.2. Coberturas de flujos de efectivo Como ya hemos visto en el capítulo dedicado al balance de situación, las co­ berturas son operaciones cuyo objeto es cubrir determinados riesgos adquiriendo instrumentos financieros. Su tratamiento contable dependerá del tipo de instru­ mento de cobertura utilizado, por lo que las variaciones en los criterios valorati­ vos aplicados se reconocerán como resultado del ejercicio en la cuenta de pérdidas y ganancias o en cuentas de patrimonio neto. Sólo en dos casos se reconocerá la variación del valor del instrumento en cuentas­ de patrimonio neto diferentes de pérdidas y ganancias: en las coberturas sobre ­flujos de efectivo y en las coberturas sobre inversiones netas en negocios en el extranjero. b.3. Subvenciones, donaciones y legados Siempre que se trate de subvenciones no reintegrables y, en general, para todas las donaciones y legados recibidos, se reconocerá un ingreso en el patrimonio neto que se irá imputando gradualmente a resultado del ejercicio. b.4. Pérdidas y ganancias actuariales Este tipo de pérdidas y ganancias se refiere a las variaciones que puede sufrir el registro de las retribuciones a largo plazo acordadas con los empleados. Las empresas pueden acordar con sus trabajadores retribuciones a largo pla­ zo, como son las retribuciones postempleo (por ejemplo, pensiones y otras pres­ taciones por jubilación o retiro) o cualquier otra retribución con carácter diferido que se recibe mientras el empleado continúa en la compañía (por ejemplo, los premios de antigüedad). Estas retribuciones a largo plazo pueden referirse a una aportación definida o bien a una prestación definida. En el primer caso, cuando se trata de una aporta­ ción definida, la empresa se compromete a aportar una cantidad determinada a una entidad separada de ella (una aseguradora o una entidad de planes de pen­ siones) que será la encargada de pagar la retribución acordada. En este caso, el riesgo actuarial lo asume la entidad externa puesto que la empresa sólo se com­ promete a realizar una aportación determinada a dicha entidad. Sin embargo, en el segundo caso la empresa acuerda con sus empleados una prestación definida, es decir, se compromete a determinados pagos a sus trabajadores en unos momen­ © Ediciones Pirámide 143 Estados financieros. Interpretación y análisis tos concretos, como por ejemplo pagar a sus empleados complementos a sus pen­ siones por una cantidad específica. Para hacer frente a estas retribuciones pueden existir activos afectos a éstas que no sean propiedad de la empresa, sino de una entidad legalmente diferente de ella y de los que sólo se puede disponer para li­ quidar las retribuciones acordadas. Puede tratarse de pólizas de seguros o de ac­ tivos poseídos por un fondo de pensiones. En este caso hay dos posibles ajustes que se reconocerán como variación en patrimonio neto diferente a resultado del ejercicio, concretamente, en cuentas de re­servas: — Los ajustes que se realicen cuando el límite del valor de los activos afectos supere el valor de las prestaciones económicas comprometidas, ya que es­ tos excesos deberán retornar a la empresa. — Las variaciones que se hayan producido al cierre del ejercicio en el valor actual de las retribuciones comprometidas o en el valor del activo afecto debido exclusivamente a resultados actuariales, es decir, a variaciones que tienen su origen en cambios en las hipótesis actuariales o en las diferencias entre los cálculos y los sucesos realmente ocurridos. b.5. Diferencias de conversión Cuando una entidad elabore sus cuentas anuales en una moneda distinta a la moneda funcional, deberá convertir sus importes a ésta. Este hecho puede produ­ cirse si las compañías poseen empresas filiales en el extranjero, negocios conjuntos con otras entidades fuera del país, delegaciones o sucursales. Las empresas domi­ ciliadas en España deben presentar sus cuentas anuales en euros, y en caso de poseer intereses como los mencionados, que estén registrados en monedas dife­ rentes al euro, deberán realizar su conversión. Las diferencias que se produzcan en esta conversión se reconocerán como un resultado en el patrimonio neto en cuentas diferentes de pérdidas y ganancias. b.6. Pérdidas y ganancias por valoración de activos y grupos enajenables de elementos mantenidos para la venta Como se ha indicado en el capítulo dedicado al balance, cuando un activo no corriente o un grupo de activos y pasivos se clasifican como elementos mantenidos para la venta, se valorarán a su valor razonable menos los costes de ventas, excepto si este importe es superior a su valor contable, en cuyo caso éste no se mantendrá. Sin embargo, esta regla de valoración no será aplicable a los activos por impues­ tos diferidos, los activos procedentes de retribuciones a largo plazo a los empleados y los activos financieros (excepto para las inversiones en empresas del grupo, mul­ tigrupo y asociadas) que hayan sido clasificados como mantenidos para la venta. Un ejemplo de ello serían activos financieros clasificados como inversiones financieras mantenidas para la venta que formen parte de grupos enajenables. 144 © Ediciones Pirámide Estado de cambios en el patrimonio neto Como sabemos, este tipo de activos se valoran a valor razonable y las variaciones a que ello dé lugar no se registran como resultado del ejercicio sino en cuentas del patrimonio neto. Pues bien, cuando estos activos se clasifican como elementos mantenidos para la venta, los ingresos y gastos derivados de la aplicación del cri­ terio de valor razonable se registran en una cuenta específica2 a cuyos movimien­ tos se refiere este apartado y que recoge los resultados que se han producido tanto antes como después de dicha clasificación. C) TOTAL DE TRANSFERENCIAS A LA CUENTA DE PÉRDIDAS Y GANANCIAS De los casos que acabamos de comentar, únicamente las pérdidas y ganancias actuariales se registran en cuentas de reservas3 y se mantienen en ellas sin ser tras­ pasadas a resultado del ejercicio. Los otros casos se considerarán resultado del ejercicio en la cuenta de pérdidas y ganancias cuando tengan lugar determinadas condiciones, reduciendo el valor de las cuentas de patrimonio neto en las que se encuentran contabilizados, cancelándose el efecto impositivo registrado y recono­ ciéndose como ingresos o gastos del ejercicio. c.1. Valoración de instrumentos financieros Las variaciones en el valor razonable de los activos financieros calificados como inversiones financieras mantenidas para la venta se considerarán realizadas cuando se dé de baja el activo en el balance, cuando se recalifique como otro tipo de activo financiero o bien cuando sufra un deterioro. c.2. Cobertura de flujos de efectivo Las variaciones recogidas en las cuentas de patrimonio neto relativas a las cober­ turas de flujos de efectivo se traspasarán a la cuenta de pérdidas y ganancias en el ejercicio o ejercicios en que la operación cubierta afecte al resultado del ejercicio. La excepción a esta regla general se produce si la operación finaliza con el reconoci­ miento de un activo o pasivo no financiero, en cuyo caso las variaciones registradas­en el patrimonio neto se contabilizarán como mayor importe de dichos activos o ­pasivos. En cuanto a las inversiones netas en un negocio en el extranjero, las variacio­ nes del instrumento de cobertura recogidas en el patrimonio neto se reconocerán como resultado del ejercicio cuando se venda o se disponga por otra vía el men­ cionado negocio. 2 En el PGC español se utiliza la cuenta (136) Ajustes por valoración en activos no corrientes grupos enajenables de elementos mantenidos para la venta. 3 En el PGC español se utiliza la cuenta (115) Reservas por pérdidas y ganancias actuariales y otros ajustes. © Ediciones Pirámide 145 Estados financieros. Interpretación y análisis c.3. Subvenciones, donaciones y legados Las subvenciones de capital se traspasarán a resultado del ejercicio siguiendo el mismo criterio de amortización de los activos subvencionados. En el caso de tratarse de bienes no amortizables, como por ejemplo los terrenos, la subvención se reconocerá como ingreso del ejercicio cuando se produzca su baja. En el caso de las donaciones y legados recibidos, se utilizará el mismo criterio que para las subvenciones de capital, excepto para las recibidas de socios o pro­ pietarios. En este caso, estas ayudas recibidas se mantendrán en cuentas de patri­ monio neto. c.4. Diferencias de conversión Las pérdidas o ganancias resultado de la conversión a la moneda funcional de negocios conjuntos, delegaciones, activos, etc., denominados en moneda distinta a la funcional se reconocerán como resultado del ejercicio cuando se den de baja, se cancelen o se enajenen los elementos patrimoniales a los que se refiera el resul­ tado de conversión. c.5. Pérdidas y ganancias por valoración de activos y grupos enajenables de elementos mantenidos para la venta Los ingresos y gastos reconocidos en cuentas de patrimonio neto de los activos o de los grupos enajenables calificados para la venta se reconocerán como resul­ tado del ejercicio cuando se den de baja en balance o tenga lugar su venta. A continuación se muestra el modelo de estado de ingresos y gastos reconocidos del ejercicio propuesto por el Plan General Contable Español en la tabla 5.2. TABLA 5.2 Estado de ingresos y gastos reconocidos (PGC, 2007) ESTADO DE INGRESOS Y GASTOS RECONOCIDOS CORRESPONDIENTE AL EJERCICIO X Notas en la memoria Año X Año X-1 A) Resultado de la cuenta de pérdidas y ganancias. Ingresos y gastos imputados directamente al patrimonio neto. I. Por valoración de instrumentos financieros. II. Por coberturas de flujos de efectivo. III. Subvenciones, donaciones y legados. IV. Por ganancias y pérdidas actuariales. V. Efecto impositivo. VI. Diferencias de conversión. VII.Por valoración de activos y grupos enajenables mantenidos para la ­venta. 146 © Ediciones Pirámide Estado de cambios en el patrimonio neto TABLA 5.2 (continuación) Notas en la memoria Año X Año X-1 B) Total ingresos y gastos imputados directamente en el patrimonio neto. Transferencias a la cuenta de pérdidas y ganancias. VIII. Por valoración de instrumentos financieros. IX. Por coberturas de flujos de efectivo. X. Subvenciones, donaciones y legados. XI. Efecto impositivo. XII. Diferencias de conversión. XIII. Por valoración de activos y grupos enajenables mantenidos para la venta. C) Total transferencias a la cuenta de pérdidas y ganancias. TOTAL INGRESOS Y GASTOS RECONOCIDOS (A + B + C). 3. ESTADO TOTAL DE CAMBIOS EN EL PATRIMONIO NETO En este segundo documento del estado financiero ECPN se recogen todos los cambios que se han producido en la totalidad de las cuentas de patrimonio neto durante el ejercicio. La información sobre dichas variaciones se estructura de la siguiente forma: I. Ajustes por cambios de criterios y errores de ejercicios anteriores II. Total de ingresos y gastos reconocidos en el ejercicio III. Operaciones con socios y propietarios IV. Otras variaciones de patrimonio neto Figura 5.3. Estructura del estado total de cambios de patrimonio neto. Como en todos los estados financieros, se muestra la información del ejercicio actual y la del precedente. Para un ejercicio que podemos denominar X, se partirá de los valores de las diferentes cuentas de patrimonio neto al cierre del ejercicio X-1, © Ediciones Pirámide 147 Estados financieros. Interpretación y análisis a los que se le añaden los cambios por criterios y errores de ejercicios anteriores, obteniéndose los valores ajustados al inicio del ejercicio X. A éstos se agregan los movimientos relativos a los ingresos y gastos reconocidos en el ejercicio (II), las ope­ raciones con socios y propietarios (III) y otras variaciones de patrimonio neto (IV), de forma que se obtiene el saldo de todas las cuentas de patrimonio neto al cierre del ejercicio X. La misma información se proporciona para el ejercicio precedente X-1. A continuación se desarrolla el contenido de estos cuatro apartados que con­ forman este segundo documento del ECPN. 3.1. Ajustes por cambios de criterios y corrección de errores del ejercicio anterior Una vez cerrado el ejercicio económico, pueden tener lugar cambios relativos a criterios aplicados o a las estimaciones contables realizadas, así como también puede detectarse algún tipo de error en los estados financieros. El tratamiento de estas cuestiones en ejercicios posteriores diferirá en función del tipo de variación que éstas impliquen. Los cambios en las estimaciones contables se reconocerán de forma prospectiva, es decir, a partir del ejercicio en el que se realicen estas nuevas estimaciones, mien­ tras que los cambios en los criterios y los errores de ejercicios anteriores se aplicarán de forma retroactiva, registrándose su efecto en cuentas de patrimonio neto y cal­ culándose su valor desde el ejercicio más antiguo del que se tenga información. Cambios en estimaciones contables son, por ejemplo, las variaciones que pue­ dan producirse en la vida útil de los activos amortizables, mientras que un ejemplo de un cambio en un criterio contable podría ser una variación del método de va­ loración de existencias utilizado. En el primer caso, el cambio se empezaría a aplicar a partir del momento en el que se considerase la variación de la vida útil del activo, es decir, prospectivamente, mientras que en el segundo caso debería calcularse el efecto de la variación desde el momento más antiguo del que se tu­ viera información, registrándose dicha variación en cuentas de patrimonio neto. Un error, como indica su nombre, significa localizar algún registro incorrecto en el pasado, como por ejemplo haber calculado la amortización de un activo en base a una vida útil distinta de la que sería correcta, movimientos o transacciones no registrados, etc. En cualquier caso, un error tendrá el mismo tratamiento que los cambios en los criterios contables, es decir, retroactivamente. Por tanto, en el estado total de patrimonio neto sólo figurarán aquellas varia­ ciones que tengan un tratamiento retroactivo, es decir, los errores y los cambios en criterios. Los importes de estas variaciones se añaden al valor del saldo de las cuentas del patrimonio neto al cierre del ejercicio precedente de forma que se ob­ tiene el valor de dichas cuentas ajustado al inicio del ejercicio. En la tabla 5.3 se muestra la estructura de los ajustes por cambios de criterios y corrección de errores del ejercicio anterior en el estado total de patrimonio neto. 148 © Ediciones Pirámide © Ediciones Pirámide Saldo ajustado inicio año X Ajustes errores Ajustes cambios crite­ rio Saldo final año X-1 Escriturado No exigido Capital social Prima Acciones Reservas emisión propias Rdo. ejercicios anteriores Otras aport. socios Rdo. ejercicio Div. a cuenta Otros Ajustes instr. cambio Subvenciones TOTAL valor PN Estructura de los ajustes por cambios de criterios y corrección de errores del ejercicio anterior en el ETPN TABLA 5.3 Estado de cambios en el patrimonio neto 149 Estados financieros. Interpretación y análisis TABLA 5.4 Modelo de estado total de cambios en el patrimonio neto del ejercicio ESTADO TOTAL CAMBIOS EN EL PATRIMONIO NETO DEL EJERCICIO X Capital social Escriturado Prima emisión Reservas No exigido Saldo al final año X-2. Ajustes cambios de criterio de los años X-2 y anteriores. Ajustes errores de los años X-2 y anteriores. Saldo ajustado al inicio año X-1. I. Total ingresos y gastos reconocidos. II. Operaciones con socios o propietarios. 1. Aumentos de capital. 2. (−) Reducciones de capital. 3. Conversión pasivos financieros en patrimonio neto. 4. (−) Distribución de dividendos. 5. Operaciones con acciones propias. 6. Variación de patrimonio neto resultante de una combina­ ción de negocios. 7. Otras operaciones con socios y propietarios. III. Otras variaciones de patrimonio neto. Saldo al final del año X-1. Ajustes cambios de criterio del año X-1 y anteriores. Ajustes errores del año X-1 y anteriores. Saldo ajustado al inicio año X. I. Total ingresos y gastos reconocidos. II. Operaciones con socios o propietarios. 1. Aumentos de capital. 2. (−) Reducciones de capital. 3. Conversión pasivos financieros en patrimonio neto. 4. (−) Distribución de dividendos. 5. Operaciones con acciones propias. 6. Variación de patrimonio neto resultante de una combina­ ción de negocios. 7. Otras operaciones con socios y propietarios. III. Otras variaciones de patrimonio neto. Saldo al final del año X. Fuente: Plan General Contable (PGC, 2007). 150 © Ediciones Pirámide Estado de cambios en el patrimonio neto Acciones propias Rdo. ejercicios anteriores © Ediciones Pirámide Otras aport. socios Rdo. ejercicio Div. a cuenta Otros instr. PN Ajustes cambio valor Subvenciones TOTAL 151 Estados financieros. Interpretación y análisis 3.2. Total de ingresos y gastos reconocidos Como hemos visto a lo largo de este capítulo, este apartado se refiere a lo que hemos venido denominando resultado global del ejercicio y cuyos movimientos se muestran en el primer documento del ECPN. Por tanto, en este segundo docu­ mento sólo se incluirán los saldos totales, ya que la información desglosada se muestra en el primer documento indicado. 3.3. Operaciones con socios y propietarios En este apartado se recogen los movimientos de las cuentas de patrimonio neto relacionadas con los socios y propietarios, entre las que cabe destacar: — Ampliaciones y reducciones de capital social. — Solicitud del pago del dividendo pasivo. — Conversión de pasivos financieros en instrumentos de patrimonio neto, como conversión de obligaciones, condonación de deudas, etc. — Distribución de dividendos, incluyendo el dividendo a cuenta. — Operaciones con acciones o participaciones propias. — Variaciones del patrimonio neto resultantes de una combinación de ne­ gocios. — Otras operaciones con socios o propietarios, como las aportaciones de socios para compensar pérdidas. 3.4. Otras variaciones de patrimonio neto En este apartado se incluirán movimientos en las cuentas de patrimonio neto que no se contemplen en los apartados anteriores. Concretamente, todas aquellas que se refieran a reclasificaciones dentro de las cuentas. Por ejemplo, una aplica­ ción del resultado del ejercicio a reservas o a compensación de resultados negati­ vos de ejercicios anteriores. En la tabla 5.4 (páginas 150 y 151) se muestra el modelo normal del estado total de cambios del patrimonio neto propuesto por el Plan General Contable Español (PGC, 2007). 152 © Ediciones Pirámide Estado de cambios en el patrimonio neto 4. UN CASO PRÁCTICO Vamos a analizar la información proporcionada por un ECPN de una empresa real, concretamente NEURON BIOPHARMA, empresa biotecnológica española que cotiza en el MAB (Mercado Alternativo Bursátil) y que presentaba la siguiente información en sus cuentas anuales del ejercicio 2012: Figura 5.4. En el primer documento (estado de ingresos y gastos reconocidos) podemos ver que el resultado global de la empresa durante el ejercicio 2012 ascendió a 611.430 €, de los cuales 98.668 € son los beneficios que figuran en la cuenta de pérdidas y ganancias y que, por tanto, se distribuirán según el acuerdo que se haya tomado en la junta general de accionistas, en la que también se aprueben las cuentas anuales. La diferencia entre ambas cifras son los ingresos y gastos que se reconocieron en patrimonio neto durante el ejercicio y no se traspasaron a resulta© Ediciones Pirámide 153 Estados financieros. Interpretación y análisis do del ejercicio. Concretamente, podemos ver que se reconocieron beneficios por valor de 964.525 € de los que se han traspasado a resultado del ejercicio 451.663 €. Estos beneficios tienen su origen en ingresos por subvenciones reconocidas por 1.286.035 € (menos 321.508 € de efecto impositivo), de los que se traspasaron a ingreso del ejercicio 606.974 € (menos 155.311 € de efecto impositivo). En el apar­ tado 12 de la memoria se muestran los movimientos que se han producido duran­ te el ejercicio en relación con las subvenciones reconocidas en este estado finan­ ciero. En el segundo documento del ECPN referido a los cambios totales en las cuentas del patrimonio neto durante el ejercicio (estado total de cambios en el patrimonio neto) podemos ver que éste ha pasado de 9,92 millones de euros a 10,15 millones. Además del mencionado resultado global del ejercicio de 611.530 €, podemos ver que se han producido los siguientes movimientos: 1. 2. 3. 154 La empresa poseía al cierre del ejercicio 2011 acciones propias valoradas en 877.236 €. Durante el ejercicio se han realizado operaciones de com­ praventa de acciones propias que han supuesto un aumento neto de éstas en 44.373 € y cuyo resultado ha sido reconocido en reservas por un im­ porte de 60.706. Más información sobre este aspecto se puede encontrar en la nota 11.5 de la memoria sobre acciones propias. Se ha traspasado a resultados negativos de ejercicios anteriores el importe de 631.289 € correspondiente a la pérdida del ejercicio 2011 que se registró en la cuenta de pérdidas y ganancias. Al cierre del ejercicio, esta cuenta presenta un saldo de 98.668 €, que es el beneficio reconocido en 2012 como resultado del ejercicio. También figura una reducción del importe de las subvenciones en 401.055 € del que nos podemos informar en la nota 1.2 de la memoria. En ella se indica que el consejo de administración de la compañía aprobó una segregación en una sociedad independiente de la rama de actividad bio­ industrial. La segregación y creación de la nueva entidad se llevaron a cabo en julio de 2012, y le fueron traspasadas subvenciones concedidas por un importe de 401.055 €. © Ediciones Pirámide Estado de cambios en el patrimonio neto CUESTIONARIO DE AUTOEVALUACIÓN 1. a) Se trata de un estado financiero que muestra variables flujo, es decir, mo­ vimientos de recursos durante un pe­ ríodo de tiempo determinado, habi­ tualmente el ejercicio contable. b) Se trata de un estado financiero com­ puesto de dos documentos: el estado de gastos e ingresos reconocidos y el estado de cambios en el patrimonio neto. c) Se trata de un estado financiero que muestra cómo se ha generado la ri­ queza global de la empresa en un pe­ ríodo de tiempo dado. d) Todas las respuestas son correctas. 2. 4. Ejemplos de ingresos/gastos que figuran en el estado de ingresos y gastos recono­ cidos pueden ser: © Ediciones Pirámide En el estado de ingresos y gastos recono­ cidos podemos encontrar información so­ bre: a) A cuánto ha ascendido el gasto de amortización de los inmovilizados del ejercicio. b) El resultado que se ha obtenido en el ejercicio por enajenación de inmovili­ zados. c) El importe de las subvenciones de ca­ pital que se han reconocido como in­ gresos del ejercicio. d) El importe de los activos no corrien­ tes que se han clasificado como mantenidos para la venta. El resultado global al que se refiere el ECPN: a) Incluye cualquier cambio que se haya producido durante el ejercicio en el patrimonio neto. b) Incluye únicamente los ingresos y gastos representados en la cuenta de pérdidas y ganancias. c) Incluye únicamente los ingresos y gastos que no se consideran realiza­ dos en el ejercicio y que, por tanto, no figuran en la cuenta de pérdidas y ga­ nancias. d) Incluye tanto los ingresos y gastos de la cuenta de pérdidas y ganancias como aquellos que no se consideran realizados en el ejercicio y que, por tanto, no figuran en el saldo de ésta. 3. a) La adquisición de un instrumento fi­ nanciero que se califica como disponible para la venta. b) La variación del valor razonable de un instrumento financiero que ha califi­ cado como disponible para la venta. c) Una ampliación de capital social. d) Las respuestas a) y b) son correctas. Sobre el ECPN podemos afirmar que: 5. El estado total de cambios de patrimonio neto comprende únicamente: a) Los cambios en el patrimonio neto que se han producido en el ejercicio por operaciones con los socios, como puede ser una ampliación de capital o un reparto de dividendos. b) Además de las operaciones que han tenido lugar con los socios durante el ejercicio, incluye los ingresos y gastos reconocidos durante el ejercicio. c) Además de las operaciones que han tenido lugar con los socios durante el 155 Estados financieros. Interpretación y análisis ejercicio, incluye otras operaciones re­ lativas al patrimonio neto que se refie­ ren a reclasificaciones de éste, como puede ser una aplicación del resultado de pérdidas y ganancias a ­reservas. d) Ajustes por cambios de criterios y errores de ejercicios anteriores, el to­ tal de ingresos y gastos reconocidos durante el ejercicio, operaciones con socios y propietarios que se hayan producido durante el ejercicio y otras variaciones del patrimonio neto. 6. En el estado total de patrimonio neto fi­ gurarán: a) Los cambios respecto al ejercicio an­ terior en las estimaciones contables, ya que éstos tienen un tratamiento prospectivo. b) Los cambios respecto al ejercicio an­ terior en las estimaciones contables, 156 ya que éstos tienen un tratamiento re­ troactivo. c) Los errores de ejercicios anteriores, ya que éstos tienen un tratamiento re­ troactivo. d) Los errores de ejercicios anteriores, ya que éstos tienen un tratamiento prospectivo. 7. Entre las operaciones con socios que figu­ ran en el estado total de patrimonio po­ dremos encontrar: a) Operaciones con acciones propias. b) La aplicación del saldo de pérdi­ das y ganancias a resultados nega­ tivos de ejercicios anteriores, si el ­resultado del ejercicio ha sido de pérdidas. c) Un préstamo de un socio a devolver en un año con interés cero. d) Todas las operaciones anteriores. © Ediciones Pirámide 6 La memoria y el informe de gestión OBJETIVOS DEL CAPÍTULO El objeto de este capítulo es conocer y comprender la información que proporcionan tanto la memoria o notas a los estados financieros como el informe de gestión que acompaña a las cuentas anuales. Cuando el lector finalice este capítulo, deberá haber conseguido: — Conocer las principales características de la memoria o notas a los estados financieros. — Entender la estructura e información mínima que debe incluirse en la memoria o notas a los estados financieros. — Distinguir las principales diferencias entre la memoria y el informe de gestión. — Conocer la información mínima obligatoria que debe incluir un infor­ me de gestión y sus características. 1. LA ESTRUCTURA E INFORMACIÓN PROPORCIONADA EN LA MEMORIA O EN LAS NOTAS A LOS ESTADOS FINANCIEROS El quinto estado financiero que comprende las cuentas anuales es la memoria, también denominada notas a los estados financieros. Se trata de un estado finan­ ciero que «completa, amplía y comenta la información contenida en los otros documentos que integran las cuentas anuales» (PGC, 2007). Estamos, por tanto, ante un documento de fundamental importancia para poder comprender la posi­ ción económica y financiera de la empresa y sin el cual los otros estados financie­ ros resultan incompletos. Siguiendo al profesor Carmona (Carmona y Carrasco, 1996), las principales características de este documento se pueden sintetizar en los siguientes aspectos: — La memoria es el único estado financiero cuya información no sigue la metodología de la partida doble. Es un documento redactado, con informa­ ción adicional a la obtenida en los otros estados financieros que han sido elaborados siguiendo el método contable por excelencia, la partida doble. — Se trata de un documento que presenta información tanto cuantitativa como cualitativa y que puede tener carácter tanto narrativo como numérico. — La memoria presenta información histórica, referida al ejercicio en el que se emiten las cuentas anuales. Trata, por tanto, de información sobre su­ cesos que han acontecido y no incluye información prospectiva, esto es, previsiones sobre posibles sucesos. — La información que presenta este documento es auditable, es decir, es veri­ ficable en los mismos términos que el resto de los estados financieros que componen las cuentas anuales. © Ediciones Pirámide 159 Estados financieros. Interpretación y análisis La normativa, tanto nacional como internacional, plantea una estructura e infor­mación de contenido mínimo, si bien en el caso de que esta información no se considere significativa, no será obligatoria su inclusión en dicho estado. Con ello, la normativa deja a decisión de la entidad emisora la posibilidad de incluir información o no en función de la relevancia que ésta considere que tiene para la consecución del objetivo fundamental de las cuentas anuales, es decir, para mostrar «la imagen fiel del patrimonio, de la situación financiera y de los resultados de la empresa»­ (PGC, 2007). Como en los otros estados financieros, el Plan General Contable español (PGC, 2007) define un modelo normal y otro abreviado de memoria para su presentación, en función del cumplimiento, durante al menos los dos ejercicios anteriores, de dos de las mismas condiciones que definen los modelos de balance (véase el capítulo 1). El modelo normal contiene 25 apartados y el abreviado consta únicamente de 13. En cuanto a las normas internacionales, siguiendo la misma pauta que para el resto de los estados financieros, no presentan ningún modelo, sino unos requerimientos míni­mos a cumplir en la información que figure en las notas a los estados f­ inancieros. A continuación vamos a sintetizar las principales características de la infor­ mación a presentar en la memoria siguiendo el esquema de la normativa aproba­ da en el PGC (2007) que podemos agrupar en cuatro grandes bloques: — Información relativa a la empresa. — Cuestiones sobre la elaboración de las cuentas anuales. — Información sobre las diferentes partidas que componen los elementos de las cuentas anuales. — Información sobre cuestiones específicas. 2. INFORMACIÓN RELATIVA A LA EMPRESA EN LA MEMORIA En este bloque se agrupan aquellos apartados que informan sobre la actividad de la empresa, así como la propuesta de distribución de resultados y otro tipo de información. 2.1. Nota sobre la actividad de la empresa En este apartado se describen el objeto social y las actividades a las que se de­ dica la compañía, el domicilio social y el lugar donde se desarrolla dichas activida­ des. En caso de pertenecer a un grupo de empresas, debe informarse sobre la socie­ dad ­dominante. Vemo en la figura 6.1 cómo DURO FELGUERA, S. A., informa sobre e­ stos aspectos en la memoria de sus cuentas anuales cerradas a 31 de diciembre de 2011. 160 © Ediciones Pirámide La memoria y el informe de gestión Figura 6.1. 2.2. Nota sobre la aplicación del resultado En este apartado se muestra la propuesta de distribución de resultado del ejercicio que deberá aprobarse en la junta general de accionistas durante la cual se presenten y aprueben las cuentas anuales de la entidad. Además, en caso de que la propuesta contemple un reparto de dividendos, será necesario incluir un estado de tesorería previsional a un año que muestre que existe suficiente liquidez en la empresa para poder hacer frente a tal pago, así como indicar si existen limitaciones a la distribución de dividendos (por ejemplo, que la reserva legal no alcance el 20 % del capital social de la empresa). La empresa INDITEX, S. A., obtuvo en el ejercicio 2009 un beneficio después de impuestos de 873.047 € y presentaba en la memoria de sus cuentas anuales de ese ejercicio la propuesta de distribución de resultados que se muestra en la figura 6.2. 2.3. Nota sobre otras informaciones relativas a la empresa Se trata de un apartado con información variada sobre la empresa organizada en los apartados que se muestran en la tabla 6.1: © Ediciones Pirámide 161 Estados financieros. Interpretación y análisis Figura 6.2. TABLA 6.1 Apartado de la memoria con otras informaciones sobre la empresa Información Contenido Sobre los empleados. — Número por categorías y sexos. Aplicación de normas internaciones de contabilidad. — Para empresas que coticen en mercados de la UE y que no formen cuentas anuales consolidadas según las NIC/NIIF, informar sobre las variaciones que se producirían en el patrimonio neto y el resultado si éstas se aplicaran. Auditores. — Honorarios por auditoría y otros servicios prestados, en su caso. Otros acuerdos de la empresa que no figuran en balance. — Naturaleza y propósito de los acuerdos. 162 © Ediciones Pirámide La memoria y el informe de gestión TABLA 6.1 (continuación) Información Contenido Sobre grupos sin obli­ gación de emitir cuen­ tas anuales consolida­ das. — Aquellas empresas que sean la sociedad de mayor activo1 de un grupo no obli­ gado a presentar cuentas anuales consolidadas deberán mostrar información sobre el grupo: descripción de las sociedades que lo conforman, importe agre­ gado de los activos, pasivos, patrimonio neto, cifra de negocios y resultado conjunto de las sociedades indicadas. — Las empresas que no sean la sociedad de mayor activo de un grupo no obligado a presentar cuentas anuales consolidadas únicamente deberán informar de la ca­ becera de grupo y el registro mercantil donde ésta presente sus cuentas anuales. 1 Se entiende como sociedad de mayor activo aquella que en el momento de su incorporación al grupo presente una cifra mayor en el total del activo de su balance (PGC, 2007, 3.ª parte, contenido de la memoria, apartado 24.6). Fuente: PGC (2007). 3. INFORMACIÓN SOBRE CÓMO SE HAN ELABORADO LAS CUENTAS ANUALES En este bloque de apartados se muestran el objeto y la metodología que ha utilizado la empresa para elaborar sus cuentas anuales. 3.1. Nota sobre las bases de presentación de las cuentas anuales En esta nota deben mostrarse todos aquellos aspectos relacionados con la metodología utilizada en la elaboración de las cuentas anuales que tienen un ca­ rácter básico y general. A continuación, se detallan estos aspectos, que se mues­ tran en la tabla 6.2. TABLA 6.2 Información en la nota de la memoria sobre las bases de presentación de las cuentas anuales Información Contenido Imagen fiel. — Declaración explícita de que las cuentas anuales reflejan la imagen fiel del patri­ monio, la situación financiera, los resultados de la empresa y los flujos recogidos en el estado de flujos de efectivo. Principios contables obligatorios. — Indicación de aquellos que no se han aplicado. Empresa en funciona­ miento. — Aspectos críticos de la estimación de incertidumbres. — Cambios significativos en las estimaciones contables. — Incertidumbres que pudieran afectar a la posibilidad de que la empresa siguiera funcionando. © Ediciones Pirámide 163 Estados financieros. Interpretación y análisis TABLA 6.2 (continuación) Información Contenido Comparabilidad de la ­información. — Sí hay razones que impidan la comparación con la información de ejercicios pre­ cedentes en caso de que se hayan llevado a cabo variaciones en la estructura de los estados financieros. — Si las cifras se han reexpresado, se explicará cómo se ha realizado su cálculo. — Se indicará si se ha llevado a cabo una agrupación de partidas o bien un desglose de ellas. — Naturaleza del cambio, razones de éste, importe de la corrección, etc. Presentación de parti­ das. Cambios en criterios contables. Corrección de e­ rrores. — Explicación de los ajustes registrados en el ejercicio contable: naturaleza del error, ejercicio en el que tuvo lugar, importe, etc. Fuente: PGC (2007). 3.2. Nota sobre las normas de registro y valoración aplicadas en las cuentas anuales En esta nota se muestran con carácter general las principales normas que se han aplicado en la elaboración de las cuentas anuales sobre los aspectos que se sintetizan en la tabla 6.3. TABLA 6.3 Nota sobre las normas de registro y valoración aplicadas en las cuentas anuales Elemento Normas y criterios utilizados Inmovilizado intan­ — Criterios de capitalización, amortización y correcciones v­ alorativas. gible. — Criterio de valoración del valor de recuperación del fondo de comercio. Inmovilizado mate­ — Criterios de amortización, deterioro, reversión de deterioros y capitalización de rial. gastos financieros. — Criterio de capitalización de gastos de ampliación, modernización, mejoras y cos­ tes de desmantelamiento. — Criterio del cálculo del coste de los trabajos realizados por la empresa para su inmovilizado. Inversiones inmobi­ — Criterios para clasificar los terrenos y construcciones como inversiones inmobiliarias. liarias. — Criterios utilizados para los mismos aspectos señalados en el apartado sobre in­ movilizado material. Arrendamientos. — Criterios para contabilizar los arrendamientos como financieros u operativos. Permutas. — Criterios para definir una operación como permuta comercial o no comercial. Instrumentos finan­ — Criterios para calificar y valorar las diferentes categorías de activos y pasivos fi­ cieros. nancieros. — Criterios para determinar la existencia de deterioro de los activos financieros, es­ pecialmente las deudas comerciales a cobrar. — Criterios de registro y valoración de instrumentos híbridos, compuestos1, contratos de garantías financieras y de instrumentos de patrimonio propio en poder de la empresa. 164 © Ediciones Pirámide La memoria y el informe de gestión TABLA 6.3 (continuación) Elemento Normas y criterios utilizados Coberturas contables. — Criterios de valoración utilizados distinguiendo entre los diferentes tipos de cober­ tura. Existencias. — Criterios de valoración, de correcciones valorativas y capitalización de gastos fi­ nancieros. Transacciones en mo­ — Criterios de valoración e imputación de diferencias en cambio. neda extranjera. — Criterio de conversión a la moneda de presentación. Impuesto sobre bene­ — Registro y valoración de activos y pasivos por impuesto diferido. ficios. Ingresos y gastos. — Criterios de valoración de ingresos y gastos. — Método de determinación del porcentaje de realización de prestación de servicios. Provisiones y contin­ — Criterios de valoración. gencias. — Métodos de estimación y cálculo de los riesgos. Elementos patrimo­ — Criterios de valoración y de activación de gastos. niales de naturaleza — Métodos de estimación y cálculo de las provisiones medioambientales. medioambiental. Gastos de personal. — Métodos de registro y valoración. — Compromisos por pensiones. Pagos basados en ac­ — Criterios de contabilización. ciones. Subvenciones, dona­ — Criterios de clasificación y de imputación a resultados. ciones y legados. Combinaciones de — Criterios de registro y valoración. negocios. Negocios conjuntos. — Criterios de integración en las cuentas anuales. Transacción con par­ — Criterios de valoración y registro. tes vinculadas. Activos no corrientes — Criterios para valorar y clasificar los activos y pasivos. mantenidos para la venta. Operaciones interrum­ — Criterios para identificar y calificar las actividades. — Criterios para registrar los ingresos y gastos originados en operaciones interrum­ pidas. pidas. 1 Instrumento financiero híbrido es aquel que combina un contrato principal no derivado y un «derivado financiero», denominado derivado implícito, que no puede ser transmitido de forma independiente y cuyo efecto es que algunos de los flujos del instrumento híbrido varían de forma similar a los flujos de efectivo del derivado considerado de forma independien­ te. Por ejemplo, unos bonos referenciados a un índice bursátil (PGC, 2007, 2.ª parte, norma de valoración 9.ª. 5.1.). Instrumento financiero compuesto es un instrumento no derivado que incluye un componente de pasivo y de patrimonio neto simultáneamente. Un ejemplo son los bonos convertibles (PGC, 2007, 2.ª parte, norma de valoración 9.ª. 5.2.). Fuente: PGC (2007). © Ediciones Pirámide 165 Estados financieros. Interpretación y análisis 4. NOTAS SOBRE LAS DIFERENTES PARTIDAS QUE COMPONEN LOS ELEMENTOS DE LAS CUENTAS ANUALES En este bloque de notas se proporciona información complementaria sobre los distintos activos, pasivos, patrimonio neto, ingresos y gastos que figuran en los distintos estados financieros de las cuentas anuales. En la tabla 6.4 se sintetizan los principales aspectos a mencionar en la memoria sobre ellos. TABLA 6.4 Notas sobre las diferentes partidas que componen los elementos de las cuentas anuales 166 Notas sobre Información a revelar Inmovilizado material. — Tabla en la que se informa de los movimientos durante el ejercicio de cada partida del balance: altas, bajas, amortizaciones, deterioros, re­ versiones, traspasos. — Costes de desmantelamiento o retiro. — Vidas útiles por elementos, métodos de amortización utilizados. — Amplia información sobre deterioros (sucesos que los han provocado, criterios y métodos de estimación, etc.). — Importe y características de inmovilizados totalmente amortizados. — Otros: bienes afectos a garantías, compromisos firmes de venta o compra, etc. Inversiones in­ mobiliarias. — Idéntica información que para el inmovilizado material. — Tipos de inversiones inmobiliarias y destino de las mismas. — Ingresos y gastos relacionados con estas inversiones. — Otros: restricciones a la realización de las inversiones, obligaciones sobre los inmuebles, etc. Inmovilizado intangible. — Idéntica información que para el inmovilizado material. — Importe de los gastos en I+D reconocidos como resultado del ejerci­ cio, así como de aquellos que se han capitalizado, junto a la justifica­ ción de la activación de estos últimos. — Información específica del fondo de comercio: combinaciones de ne­ gocio del ejercicio, razones del reconocimiento del fondo de comercio, deterioro de éste, etc. Arrendamien­ tos. — Sobre arrendamientos financieros: información del arrendador y del arrendatario (valoración de los activos arrendados, descripción de los acuerdos, cobros/pagos mínimos a recibir/pagar, etc.). — Sobre arrendamientos operativos: información del arrendador y del arrendatario (importe total de los cobros/pagos futuros, descripción de los acuerdos significativos, etc.). © Ediciones Pirámide La memoria y el informe de gestión TABLA 6.4 (continuación) © Ediciones Pirámide Notas sobre Información a revelar Instrumentos financieros. — Sobre activos y pasivos financieros clasificados por categorías (excep­ to los referidos a empresas del grupo). — Sobre activos y pasivos financieros a valor razonable con cambios en PyG (valoración, cambios en el ejercicio, método de cálculo, etc.). — Reclasificaciones, clasificaciones por vencimiento, transferencias al resultado del ejercicio, activos cedidos y aceptados en garantía, co­ rrecciones por deterioro, deudas de carácter especial. — Sobre contabilidad de coberturas (operaciones de cobertura realiza­ das, valoración al cierre, etc.). — Inversiones financieras en empresas del grupo y asociadas (informa­ ción sobre las empresas, sobre la inversión, sobre correcciones valo­ rativas, sobre bajas). — Información sobre riesgo procedente de los instrumentos financieros diferenciando entre riesgo de crédito, de liquidez y de mercado (infor­ mación cuantitativa respecto a la exposición de cada tipo y sobre las concentraciones de riesgo). Fondos pro­ pios. — Información sobre el capital social: número acciones, valor nominal, clases, posibles restricciones a los derechos otorgados, desembolsos pendientes sobre acciones. — Ampliaciones de capital. — Información sobre autocartera. — Capital poseído por otras empresas igual o superior al 10 %. — Acciones admitidas a cotización. — Información opciones sobre acciones emitidas. Existencias. — Correcciones valorativas y reversiones. — Gastos financieros capitalizados. — Compromisos en firme de compra o venta, limitaciones a su disponi­ bilidad, etc. Moneda tranjera. ex­ — Importe global de activos y pasivos, ventas y gastos denominados en moneda extranjera. — Diferencias en cambio reconocidas en el resultado del ejercicio y en patrimonio neto (diferencias de conversión). Impuesto so­ bre beneficios. — Conciliación del resultado contable y el resultado fiscal. — Explicación de los impuestos diferidos, las diferencias temporarias y las diferencias permanentes. — Otros aspectos: cambios en tipos impositivos, provisiones sobre im­ puestos, contingencias, ejercicios pendientes de comprobación, etc. Ingresos y gas­ tos. — Desglose de las partidas de consumos del apartado de aprovisio­ namientos de la cuenta de PyG, entre compras y variación de exis­ tencias. 167 Estados financieros. Interpretación y análisis TABLA 6.4 (continuación) Notas sobre Información a revelar Provisiones y contingencias. — Para cada provisión reconocida: altas, bajas y otros ajustes. — Descripción de la naturaleza de la obligación asumida, métodos de estimación utilizados, etc. — Para cada pasivo/activo contingente: descripción de su naturaleza, evolución previsible, estimación cuantificada. Retribuciones a largo plazo al personal. — Descripción general de los planes de retribuciones a largo plazo al personal de aportación o prestación definida. — En los planes de prestación definida, información sobre las provisio­ nes, los activos/pasivos reconocidos e hipótesis actuariales utilizadas. Transacciones con pagos ba­ sados en ins­ trumentos de patrimonio. — Descripción de los acuerdos de pagos basados en acciones del ejer­ cicio. — Información específica sobre opciones: número, precio medio de ejer­ cicio, etc. Subvenciones, donaciones y legados. — Características e importe de las subvenciones, donaciones y legados recibidos y los imputados al resultado del ejercicio. — Análisis del movimiento de estos conceptos en el ejercicio. Activos no co­ rrientes man­ tenidos para la venta y opera­ ciones inte­ rrumpidas. — Para cada actividad clasificada como interrumpida o para cada activo no corriente clasificado como mantenido para la venta: ingresos, gas­ tos, impuesto s/beneficios, flujos de efectivo, elementos patrimoniales adscritos a la actividad o a los activos no corrientes, ajustes efectua­ dos a los mismos a causa de su clasificación, etc. Fuente: PGC (2007). 5. NOTAS CON INFORMACIÓN SOBRE CUESTIONES ESPECÍFICAS Por último, debe informarse sobre cuestiones específicas de la empresa de di­ verso contenido, como son las relativas a las actuaciones medioambientales, la relación de la compañía con empresas con las que tiene una vinculación específi­ ca (las empresas del grupo, las asociadas, los negocios conjuntos, etc.), la infor­ mación por segmentos y los hechos que puedan haberse producido una vez se han cerrado las cuentas anuales y que sean de especial relevancia para una mejor comprensión de la imagen fiel de la empresa. A continuación se muestra la tabla 6.5, en la que se sintetizan las principales cuestiones específicas que se deben revelar en la memoria: 168 © Ediciones Pirámide La memoria y el informe de gestión TABLA 6.5 Notas con información sobre cuestiones específicas Notas sobre Información a revelar Información me­ — Descripción y características del inmovilizado material cuyo fin sea dioambiental. minimizar el impacto medioambiental y la protección del medio am­ biente. — Riesgos cubiertos por las provisiones medioambientales, contingen­ cias y compensaciones a recibir por terceros. — Gastos del ejercicio e inversiones realizadas de carácter medioam­ biental. Combinaciones — Información amplia sobre las combinaciones de negocio realizadas de negocios. en el ejercicio en las que la compañía sea la empresa adquiriente: empresas que se combinan, fecha de adquisición, forma jurídica, motivos de la operación, coste, elementos adquiridos, importe de éstos, etc. — Información específica tanto del fondo de comercio generado en el ejercicio como del ya existente (véase nota sobre inmovilizado­­intangible). Intereses en nego­ — Descripción de las explotaciones controladas conjuntamente y los cios conjuntos. activos controlados conjuntamente con otras entidades. — Información sobre las contingencias que puedan derivarse de estos intereses, así como de los compromisos adquiridos en los mismos. Hechos posterio­ — Información sobre hechos que se hayan producido con posterioridad res al cierre. al cierre cuya no inclusión en las cuentas anuales puede reducir la capacidad de evaluarlas. — Información sobre hechos posteriores que puedan afectar al princi­ pio de empresa en funcionamiento. Operaciones con — Información sobre operaciones como ventas, compras de activos co­ rrientes o no corrientes, arrendamientos financieros, transferencias partes ­vinculadas. de I+D, acuerdos sobre licencias, acuerdos financieros, intereses, di­ videndos, etc. — Información separada por categorías de las operaciones con: entidad dominante, otras empresas del grupo, negocios conjuntos, empresas asociadas, empresas con control conjunto, personal clave de la direc­ ción de la empresa o de la dominante. Información seg­ — Información sobre el importe neto de negocios de sus actividades mentada. ordinarias por categorías y por mercados geográficos. Fuente: PGC (2007). 6. EL INFORME DE GESTIÓN El informe de gestión es un documento que debe acompañar a las cuentas anuales pero que no forma parte de ellas. Por ello siempre veremos que la infor­ © Ediciones Pirámide 169 Estados financieros. Interpretación y análisis mación financiera que emiten las compañías se denomina cuentas anuales e informe de gestión del ejercicio. Su presentación es obligatoria siempre que se formule el balance con el modelo normal y viene regulada en el artículo 262 de la Ley de Sociedades de Capital (RDL 1/2010 de 2 de julio), en donde se definen los aspec­ tos mínimos sobre los que debe versar este informe. En términos generales, el informe de gestión deberá presentar una «exposición fiel sobre la evolución de los negocios y la situación de la sociedad, junto con una descripción de los principales riesgos e incertidumbres a los que se enfrenta la empresa»1. Se trata, por tanto, de un informe que debe permitir conocer tanto la evolución de los resultados de la compañía como sus perspectivas futuras. Como indica el profesor Gonzalo (Gonzalo, 2012), «si las cuentas anuales describen qué ha pasado, el informe de gestión debe contener una explicación de las causas, internas o externas, que han llevado a las cifras mostradas en las cuen­ tas. Este análisis se debe completar con una visión de la evolución previsible de la sociedad». Se trata del estado financiero menos estandarizado cuya estructura se define a través de un contenido mínimo que debe comprender, al menos, los apartados que se detallan a continuación: 6.1. Evolución de los negocios de la sociedad y perspectivas de futuro Como se indica en el Libro Blanco para la Reforma de la Contabilidad en España (ICAC, 2002), «el núcleo fundamental del informe de gestión es la expli­ cación de la actividad llevada a cabo en el ejercicio, enmarcada dentro de la estra­ tegia económica y la visión de los negocios de la entidad, que permita al usuario de la información enjuiciar la capacidad que tienen los gestores para abordar el futuro partiendo de esta estrategia y los compromisos que asumen al respecto». Para una mejor comprensión de la evolución de la compañía, se utilizarán los indicadores que se consideren claves, tanto de carácter financiero como no financie­ ro. También pueden utilizarse referencias y explicaciones complementarias a los im­ portes que se hayan detallado en las cuentas anuales. Se trata de incluir toda aquella información que pueda explicar la evolución del negocio, como por ejemplo los factores que han influido en los resultados obtenidos en el ejercicio, en términos globales y por segmentos, y su relación con el entorno económico y sectorial. O tam­ bién el impacto que todo ello haya podido tener en la evolución de los indicadores de rentabilidad, en la situación patrimonial de la empresa y en su nivel de solvencia. Pero no sólo debe analizarse la evolución del negocio en base a los hechos pasados, sino que además se debe aportar la visión que la dirección tiene de las perspectivas de futuro, sus planes de actuación y de desarrollo del negocio y los 1 170 RDL 1/2010 Texto Refundido de la Ley de Sociedades de Capital, artículo 262.1. © Ediciones Pirámide La memoria y el informe de gestión proyectos más significativos ligados a dicha evolución. Para ello deberían mostrarse tanto los objetivos a medio y largo plazo de la compañía como la política de crecimiento y expansión de la empresa. Con estas premisas, las compañías presentan información muy variada sobre este apartado, en algunos casos muy completa y en otros reducida a un mínimo que apenas aporta datos relevantes. La figura 6.3 recoge la información que presenta MEDCOM TECH, S. A., relativa a este apartado en su informe de gestión del ejercicio 2012. La compañía Figura 6.3. © Ediciones Pirámide 171 Estados financieros. Interpretación y análisis es mayorista de instrumentos médicos y ortopédicos y describe de forma sintética la evolución de sus principales variables (ventas, EDBITA, gastos operativos), así como los elementos que desarrollan su estrategia global (incremento del catálogo de productos, optimización de la red comercial) y la mejora de su posición económico-financiera (gestión de inventarios, renegociación de la deuda, refuerzo de la liquidez). 6.2. Hechos ocurridos tras el cierre En este apartado se deberán incluir aquellos hechos que puedan haberse producido desde la fecha de cierre de las cuentas anuales hasta la fecha de su aprobación por la junta general de accionistas de la sociedad, y que pueden afectar o no a las mencionadas cuentas pero que resultan de interés para conocer la evolución futura de los negocios. Como ya hemos visto, la memoria comprende un apartado específico dedicado a este aspecto, por lo que en nuestra opinión se trata de una información redundante. De hecho, en este apartado muchas compañías remiten a la información proporcionada en la nota de la memoria sobre hechos posteriores. Un ejemplo sobre el tipo de sucesos sobre los que se informa en este apartado podemos verlo en el informe de gestión de Indo Internacional, S. A., del ejercicio 2012 que se muestra a continuación. Figura 6.4. Al leer este apartado podemos ver que alguno no afecta a las cuentas, como los cambios en dos comités (de auditoría y de nombramientos y retribuciones), pero sin embargo otras informaciones sí que influyen en dichos estados financieros, como es el proceso de liquidación de una empresa filial o la aprobación del convenio de acreedores para otras dos filiales. Por último, la información sobre la firmeza de la sentencia sobre el convenio de acreedores de la propia Indo Inter- 172 © Ediciones Pirámide La memoria y el informe de gestión nacional, S. A., es la que presenta una mayor relevancia en la medida en que afecta al principio de empresa en funcionamiento, que es uno de los pilares básicos de las cuentas anuales. 6.3. Actividades de investigación y desarrollo En este apartado, deberá complementarse la información que se proporciona en la memoria sobre los gastos de I+D, que como se recordará sólo se refieren a los importes de los desembolsos por I+D que se hayan reconocido como gastos del ejercicio, así como la justificación de las condiciones que permiten la activación de dichos gastos y su cuantificación. En el informe de gestión habrá que mostrar la política de I+D y las actividades que de ella se derivan. En la figura 6.5, se muestra la información que sobre este aspecto proporcionan los Laboratorios Farmacéuticos ROVI, S. A., en su informe de gestión del ejercicio 2012. La compañía informa de tres grandes áreas de investigación: el sistema de liberación de fármacos (estudios sobre la administración de fármacos Figura 6.5. © Ediciones Pirámide 173 Estados financieros. Interpretación y análisis como el sistema depot), la tecnología ISM (en torno a la administración parental de medicamentos) y el área de la glicómica (relativa a los anticoagulantes). 6.4. Adquisiciones de acciones propias Como ya hemos visto en otros apartados, la información requerida en éste es de obligada presentación en la memoria, concretamente en el dedicado a los fondos propios. Por tanto, volvemos a encontrarnos con un requerimiento que no parece que aporte nueva información sobre un aspecto concreto. Por ello, encontramos que numerosas compañías remiten al apartado correspondiente de la memoria para informar sobre su autocartera. En su informe de gestión de 2012, la compañía Zinkia Entertainment, S. A., proporcionaba la siguiente información sobre las operaciones llevadas a cabo en el ejercicio en relación con su autocartera que versaba sobre la adquisición de acciones propias en cumplimiento de un acuerdo de liquidez con una entidad financiera, el volumen de ventas de autocartera del ejercicio y el total de acciones propias que posee la empresa al cierre del ejercicio. Figura 6.6. 6.5. Sobre los instrumentos financieros de la sociedad Este apartado tiene por objetivo dar cumplimiento a la información sobre los riesgos derivados de los instrumentos financieros. Podemos dividir en dos áreas la información a revelar sobre este aspecto: a) Objetivos y políticas de gestión del riesgo financiero adoptadas, así como sus coberturas, metodología utilizada para cuantificar la exposición al riesgo y métodos de control sobre dicha exposición. 174 © Ediciones Pirámide La memoria y el informe de gestión b) Desarrollo de la exposición de la sociedad a los distintos tipos de riesgo: riesgo de precio, de crédito, de liquidez, de tipo de cambio y de flujo de efectivo, según cada caso concreto. En la figura 6.7 se muestra la información que proporciona Adolfo Domín­ guez, S. A., en su informe de gestión del ejercicio cerrado a 28 de febrero de 2013 y que podemos ver que se centra en cuatro tipos: riesgo de crédito (básicamente de operaciones comerciales que se encuentran poco concentradas y para las que se ha contratado un seguro de crédito, así como garantías y avales personales), riesgo de tipo de interés (en operaciones de préstamos a tipo variable referencia­ dos al Euribor, cuyo comportamiento viene siendo estable y, por tanto, con un nivel de riesgo reducido), riesgo de liquidez (en el que se indica el nivel de efectivo y equivalentes, así como de líneas de crédito sin disponer) y riesgo de cambio (centrado en las compras realizadas en dólares y al respecto de las cuales la socie­ dad no informa sobre las medidas que haya podido tomar). En síntesis, el informe de gestión es un estado financiero que acompaña a las cuentas anuales de las compañías en el que éstas deben sintetizar los principales aspectos de la gestión realizada y futura, ampliando y complementando la infor­ mación proporcionada por los otros estados financieros. Sin embargo, debido al carácter general de los requerimientos mínimos de su estructura, las compañías presentan informes cuyo interés es muy diverso. Algunas empresas presentan do­ cumentos muy completos y de gran interés mientras que otras se limitan a cumplir la obligación mínima requerida sin recoger ninguna información relevante para la toma de decisiones. © Ediciones Pirámide 175 Estados financieros. Interpretación y análisis Figura 6.7. 176 © Ediciones Pirámide La memoria y el informe de gestión CUESTIONARIO DE AUTOEVALUACIÓN 1. a) Siempre forma parte de las cuentas anuales. b) Sólo es obligatoria si la empresa cum­ ple una serie de condiciones relativas a su tamaño durante dos años conse­ cutivos. c) Es un estado financiero que no forma parte de las cuentas anuales pero que las acompaña obligatoriamente. d) Es un estado financiero que no forma parte de las cuentas anuales pero que las acompaña opcionalmente. 2. b) 4. ¿Qué normativa obliga a elaborar la me­ moria siguiendo un modelo normali­ zado? a) La normativa internacional del IASB. © Ediciones Pirámide En la nota sobre aplicación del resultado se informa de: a) Cómo debe repartir obligatoriamen­ te la compañía el resultado del ejer­ cicio. b) Una propuesta de reparto del resul­ tado­global de la compañía que debe­ rá aprobar la junta general de accio­ nistas. c) Si en la nota se propone repartir divi­ dendos, ésta deberá informar sobre la existencia de liquidez suficiente para ello a través de un estado de tesorería previsional a un año. d) Las respuestas b) y c) son correctas. En relación con las características de la memoria, podemos afirmar que: a) Es un estado financiero que, como el resto de los que componen las cuen­ tas anuales, sigue la metodología de la partida doble en la que se funda­ menta la contabilidad. b) Presenta información de tipo cualita­ tivo y cuantitativo, de carácter numé­ rico y narrativo. c) Incluye información prospectiva so­ bre la empresa, es decir, sobre aconte­ cimientos futuros que se prevé que puedan tener lugar. d) Es un estado financiero que, debido a sus características, no es posible audi­ tar como el resto de los estados fi­ nancieros que componen las cuentas anuales. 3. La normativa internacional del IASB y el Plan General Contable español. c) El Plan General Contable español. d) Ninguna normativa obliga a elaborar la memoria siguiendo un modelo normalizado. La memoria es un estado financiero que: 5. El informe de gestión es un documento que: a) Se adjunta a las cuentas anuales, pero no forma parte de ellas. b) Forma parte integrante de las cuentas anuales. c) Las empresas deben emitir siempre. d) Las respuestas b) y c) son correctas. 6. El informe de gestión permite conocer: a) Tanto información prospectiva como retrospectiva sobre la compañía. b) La evolución de los negocios, de la sociedad y de sus principales riesgos. 177 Estados financieros. Interpretación y análisis Tanto causas internas como externas de las cifras mostradas en las cuentas anuales. d) Todas las respuestas son correctas. c) 7. Indique cuál de las siguientes afirmacio­ nes es cierta sobre el informe de gestión: a) La normativa del Plan General Con­ table obliga a elaborar el informe se­ gún un modelo estandarizado. 178 b) No existe un modelo estandarizado de informe en ninguna de las norma­ tivas contables, únicamente una in­ formación mínima a presentar. c) Los datos que se muestran en el infor­ me deben verificarse a través de una auditoría. d) Ninguna respuesta es correcta. © Ediciones Pirámide 7 Los estados financieros intermedios y el informe de auditoría OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es que el lector conozca otros informes finan­ cieros que emiten las compañías y que son distintos de los que conforman las cuentas anuales y el informe de gestión. En concreto, los estados finan­ cieros intermedios y el informe de auditoría. Al finalizar este capítulo el lector deberá: — Conocer a qué se denomina un estado financiero intermedio y los di­ ferentes tipos de informes financieros intermedios que presentan las empresas. — Saber qué normativa regula estos estados financieros: la NIC 34 y la normativa aplicable a las empresas cotizadas españolas. — Entender cómo se elaboran los informes financieros intermedios y cuál es la información mínima requerida. — Saber cuándo una empresa está obligada a presentar un informe de auditoría de sus cuentas anuales. — Entender las diferentes opiniones que puede expresar un informe de auditoría y su significado. 1. LOS ESTADOS FINANCIEROS INTERMEDIOS El término información financiera intermedia o estados financieros intermedios engloba aquella información de tipo contable y/o financiero que emiten de forma regular las empresas y que se refiere a períodos de tiempo inferiores a los de las cuentas anuales, como pueden ser los estados financieros trimestrales o semestra­ les. La selección del período anual como lapso de tiempo para emitir información por parte de las empresas es en cierto modo arbitraria. En principio, las compa­ ñías se crean con un horizonte temporal ilimitado y lo que existe es una costumbre generalmente aceptada de utilizar el período anual como período para realizar la planificación e información sobre la empresa. Es decir, que se podría haber utili­ zado períodos mayores o menores como límites para recoger la información pe­ riódica, por lo que la selección del período anual no deja de ser una convención. Sin embargo, debido a la rapidez en los cambios que se producen en el mundo financiero y en el entorno económico actual, también existe un acuerdo generali­ zado de la necesidad de que las empresas emitan información relativa a períodos de tiempo inferiores al año, por ejemplo semestral o trimestralmente, para que las partes interesadas (inversores, clientes, proveedores, Administraciones Públicas, etcétera) puedan tomar decisiones más acertadas. Generalmente, los datos más requeridos son el volumen de actividad y los beneficios. La información propor­ cionada en estos estados intermedios es utilizada para la valoración de empresas, por lo que los inversores están interesados en disponer de datos lo más actualiza­ dos posible. Aunque una mayor asiduidad de la información parece deseable, sin embargo reducir el período de tiempo al que ésta se refiere acentúa los problemas derivados de la imputación de ingresos y gastos para un determinado segmento temporal. En empresas con una actividad uniforme a lo largo del tiempo, no habrá ningún © Ediciones Pirámide 181 Estados financieros. Interpretación y análisis problema, ya que los gastos pueden asignarse proporcionalmente al período de tiempo al que se refieran puesto que los ingresos son estables a lo largo del ejer­ cicio, de forma que, por ejemplo, para la información trimestral los gastos a impu­ tar serán los anuales divididos entre los cuatro trimestres. Sin embargo, cuanto más estacional o cíclica sea la actividad, más difícil resulta este reparto. Según el profesor Carmona (Carmona y Carrasco, 1996), las fluctuaciones que pueden afectar a la actividad de la empresa pueden sintetizarse en cuatro ti­ pos: las fluctuaciones estacionales (derivadas de la actividad específica de la em­ presa como la comentada anteriormente), las fluctuaciones aleatorias (resultantes de las condiciones del mercado y que definen, por ejemplo, el nivel de demanda), las fluctuaciones de inventarios (que se producen por exceso de existencias o, por el contrario, por problemas de suministros) y las fluctuaciones cíclicas (originadas por la evolución de la economía, como por ejemplo una crisis, recesión, expan­ sión, etc.). Esta última es la única que no se resuelve anualmente, ya que los otros tres tipos de fluctuaciones se compensan a lo largo del ejercicio y no inciden en la información anual. En cuanto a la información financiera intermedia que emiten las empresas, conviene señalar que la norma contable española por excelencia, el Plan General Contable (2007), no regula prácticamente nada sobre ella. Únicamente en el apar­ tado 14 de su tercera parte, dedicada a las normas para la elaboración de cuentas anuales, dice textualmente que «los estados financieros intermedios se presentarán con la forma y los criterios establecidos para las cuentas anuales». Por tanto, deja sin aclarar cuestiones tan relevantes como su periodicidad, contenido mínimo o cuáles son las entidades que deberían estar obligadas a su presentación. En este sentido, es la Comisión Nacional del Mercado de Valores (CNMV) la que regula la información intermedia a emitir puesto que es sobre las empresas cotizadas, las de mayor tamaño e impacto económico, sobre las que los usuarios pueden verse necesitados de una información más actualizada. También la nor­ mativa internacional, y en concreto el IASB, se ha ocupado de este aspecto emi­ tiendo la NIC 34 sobre información financiera intermedia (IASB, 2012), que es de obligado cumplimiento para aquellas entidades que cotizan en mercados secun­ darios de la Unión Europea y que presenten estados financieros consolidados. En los próximos dos apartados de este capítulo sintetizaremos los principales aspec­ tos de ambas normativas, que son las guías para las empresas españolas que ela­ boran información financiera intermedia. 2. LA INFORMACIÓN FINANCIERA INTERMEDIA: NIC 34 Esta norma, emitida por el IASB e incorporada a la normativa de la Unión Europea a través del reglamento (CE) n.º 1725/2003, establece el contenido míni­ mo de la información financiera intermedia, así como los criterios de reconoci­ miento y valoración de los elementos de estos estados financieros. Sin embargo, 182 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría no indica qué entidades deben emitirlos ni cuándo deben hacerlo. Ahora bien, se aconseja que las entidades con valores cotizados en Bolsa al menos publiquen estados financieros semestrales y que su plazo de presentación no supere los 60 días desde la finalización del período intermedio. Según esta NIC, las empresas pueden optar por presentar los estados finan­ cieros intermedios siguiendo los estados financieros completos con la información mínima que se muestra en la NIC 1 sobre presentación de estados financieros (IASB, 2007) o bien unos estados financieros condensados que deben comprender al menos los siguientes componentes: — Un balance de situación financiero condensado. — Una cuenta de resultado integral condensada. — Un estado de cambios de patrimonio condensado. — Un estado de flujos de efectivo condensado. — Notas explicativas seleccionadas. En cuanto a la información mínima a presentar, estos estados condensados de­ berán comprender al menos cada uno de los grandes grupos y subtotales que se hayan incluido en las cuentas anuales más recientes de la entidad. En cuanto a las notas explicativas seleccionadas, deberán referirse a sucesos y hechos que hayan tenido lugar desde el último cierre anual sobre el que se haya emitido información. En la tabla 7.1 se sintetiza la información mínima a presentar en las denominadas notas seleccionadas. TABLA 7.1 Información mínima a presentar en las notas explicativas seleccionadas de los estados condensados © Ediciones Pirámide Políticas y métodos contables Declaración de que se han seguido los mismos que en las cuentas anua­ les y, en caso contrario, descripción de los cambios y sus consecuencias. Carácter de las transacciones Explicación del carácter cíclico o estacionalidad de las transacciones de la entidad. Partidas no usuales Naturaleza, importe e incidencia de partidas no habituales. Cambios de estimaciones Naturaleza e importe de aquellos cambios que tengan efecto s­ ignificativo. Títulos de deuda y de capital Emisiones, compras y recompras. Dividendos Pagados en el período intermedio. 183 Estados financieros. Interpretación y análisis TABLA 7.1 (continuación) Información segmentada Ingresos ordinarios, resultados, activos con variación significativa, con­ ciliación de la información segmentada con la total de la entidad. Hechos posteriores De carácter significativo y que hayan tenido lugar tras el cierre de la información intermedia. Cambios en la entidad Combinaciones de negocios, pérdidas de control de subsidiarias, inver­ siones a l/p, reestructuraciones, etc. Activos/pasivos contingentes Cambios en el período intermedio. Fuente: NIC 34 (IASB, 2012). Sí la entidad presenta estados financieros consolidados, entonces los estados financieros intermedios deberán referirse al consolidado; en caso contrario, debe­ rán ser individuales. Ahora bien, si la dominante emite estados financieros inter­ medios consolidados, no tiene obligación de elaborar información financiera in­ termedia individual. En cuanto a los períodos a los que se refiere la información intermedia, la NIC 34 indica que ésta se presente, tanto para su formato completo como condensado, referida al cierre del período contable intermedio y al del ejercicio contable anual último. Por ejemplo, una empresa que presente la información financiera trimes­ tral y que cierra el 31 de diciembre su ejercicio anual deberá presentar la informa­ ción intermedia a 30 de junio del ejercicio X1, tal como muestra la tabla 7.2: TABLA 7.2 Información financiera intermedia a presentar Balance 30/06/X1 PyG ECPN EFE 01/04/X1 al 30/06/X1 01/01/X1 al 30/06/X1 01/01/X1 al 30/06/X1 01/01/X0 al 30/06/X0 01/01/X0 al 30/06/X0 01/01/X1 al 30/06/X1 30/12/X0 01/04/X1 al 30/06/X0 01/04/X1 al 30/06/X0 Fuente: NIC 34 (IASB, 2012). En empresas con actividad fuertemente estacional, se recomienda presen­ tar información financiera relativa a los doce meses que terminan al final del período intermedio para obtener una visión más completa de su evolución. 184 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría Las políticas contables aplicadas para la elaboración de los estados financieros intermedios deben ser las mismas que las que la entidad utiliza para los estados financieros anuales. Esto no quiere decir que las mediciones de cada estado finan­ ciero intermedio se realicen de forma aislada, sino que deben abarcar todo el in­ tervalo transcurrido desde el principio del período anual hasta la fecha de cierre del período intermedio, incluyendo la revisión de los datos de la información in­ termedia precedente. Por ejemplo, supongamos que una empresa dota todos los ejercicios una provisión por devolución de productos del 1 % de sus ventas. En el primer trimestre sus ventas son de 1.000.000 €, por lo que reconoce una provisión de 10.000 € en la información intermedia de dicho período. En el segundo trimes­ tre las ventas ascienden a 2.000.000 €, por lo que la provisión al cierre de ese tri­ mestre deberá ascender a 30.000 € (1 %/ 1.000.000 + 2.000.000). En cuanto a los ingresos de las actividades ordinarias de carácter estacional, cíclico u ocasional, no deben ser anticipados o diferidos en una fecha intermedia y deben reconocerse cuando se hayan producido realmente. Por ejemplo, supon­ gamos que una empresa juguetera obtiene el 80 % de sus ingresos en los meses de diciembre y enero. La información intermedia deberá registrar dichos ingresos en los estados intermedios relativos al último y primer trimestre del ejercicio pero no prorratearlos a lo largo de la información trimestral anual. El mismo tratamiento deberá darse a ingresos ocasionales como los dividendos, regalías o subvenciones oficiales. Para el caso de los costes incurridos de manera no uniforme, la norma indica que pueden ser anticipados o diferidos en la medida en que ello fuera apropiado al final del período contable anual. Por ejemplo, una pérdida por venta de un ac­ tivo financiero no podrá diferirse mientras que un gasto de arrendamiento de una máquina que cubre los siguientes seis meses deberá diferirse a lo largo de ellos como se haría en la información contable anual. La norma destaca que, si bien cualquier información financiera debe contener estimaciones y criterios que son imprescindibles para su elaboración, en la infor­ mación intermedia se requerirá un mayor uso de éstos que en la información anual. Por ejemplo, en los estados intermedios puede no ser necesario llevar a cabo un inventario de existencias a la fecha de cierre como se realiza en los estados anuales, y será suficiente una estimación del mismo a la fecha de cierre a partir de los márgenes de ventas. En general, el uso de estas estimaciones y criterios deberá estar fundamentado en la materialidad o importancia relativa de las partidas. Si­ guiendo con el ejemplo anterior, el coste de la realización de un inventario deta­ llado de los almacenes de la empresa puede ser muy superior a la información que proporciona y, por tanto, ser más recomendable realizar una estimación. En ge­ neral, en partidas no usuales, cambios en políticas contables, en estimaciones o errores que tengan lugar durante el período al que se refieren los estados interme­ dios, la norma recomienda que sean recogidas en la medida en que resulten rele­ vantes para comprender la situación y el rendimiento financiero de la entidad durante el período intermedio. © Ediciones Pirámide 185 Estados financieros. Interpretación y análisis Por último, otra cuestión importante sobre la que trata esta norma es la aplicación uniforme de los criterios contables a lo largo de las informaciones interme­ dias. Se proponen dos procedimientos alternativos para tratar los cambios en las políticas contables: el denominado tratamiento de referencia, por el que deben reexpresarse los estados financieros intermedios del período presente y del ejerci­ cio anterior, y el tratamiento alternativo, por el que sólo se reexpresan los estados financieros intermedios del presente ejercicio. 3. LA INFORMACIÓN FINANCIERA INTERMEDIA OBLIGATORIA PARA EMPRESAS COTIZADAS Las empresas cotizadas en mercados españoles o las empresas españolas que coticen en mercados de la Unión Europea están obligadas a presentar y publicar información financiera intermedia. Esta obligación se inscribe den­ tro del conjunto de medidas acordadas por la Unión Europea con el objeto de alcanzar el mercado único de servicios financieros y entre las que cabe desta­ car la Directiva 2004/109/CE, en la que se diseñó el régimen de información a emitir y publicar por parte de los emisores. Siguiendo la orientación marcada por esta normativa, en España se aprobó en 2007 el RD/1362 por el que se re­ gula la i­nformación que deben proporcionar las empresas cotizadas y en el que se desarrolla la información financiera intermedia a emitir por estas com­ pañías. Las empresas que emitan acciones u obligaciones que coticen en mercados secundarios de la Unión Europea estarán obligadas a presentar y difundir la si­ guiente información: a) Dos informes financieros semestrales, uno al finalizar los primeros seis meses y otro al concluir el segundo semestre, además del informe finan­ ciero anual. Estos informes financieros semestrales estarán compuestos por unas cuentas anuales resumidas y un informe de gestión intermedio individual o consolidado dependiendo del caso. Estas cuentas anuales resumidas deben elaborarse siguiendo la nor­ mativa que utilice la compañía en sus cuentas anuales. Así, los grupos que cotizan deberán emitir su información intermedia siguiendo las normas internacionales y los grupos no cotizados y empresas individuales deberán elaborar ésta siguiendo la normativa del estado en el que se encuentren domiciliadas. En concreto, para aquellas domiciliadas en España, el RD 1362/2007 indica que la información mínima a presentar en las cuentas anuales resumidas será la siguiente: — El balance, la cuenta de resultados y los otros estados financieros que esté obligada a presentar la empresa emisora deberán tener una agru­ 186 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría pación, epígrafes y partidas similares a los de los estados financieros anuales. — Todos los estados financieros semestrales mostrarán la información sobre los seis meses a los que se refieran, así como la información comparativa respecto al período similar del ejercicio anterior. Es decir, en la información financiera del primer semestre se presentarán los datos de dicho semestre y los del primer semestre del ejercicio anterior. — En cuanto a las notas explicativas o memoria, la información mínima que deben incluir será aquella que permita al usuario la comprensión de los cambios significativos que se hayan producido durante el pe­ ríodo. No existe obligación de auditar la información financiera semestral. En el caso de que se decida auditar, el informe de auditoría debe ser pu­ blicado íntegramente. Si se decide no auditar, entonces debe incluirse una declaración en la que se manifieste que la información semestral no ha sido auditada ni revisada. En cuanto al informe de gestión intermedio, deberá incluir al menos información sobre los hechos importantes acaecidos durante el período, su incidencia y principales riesgos e incertidumbres para el siguiente pe­ ríodo intermedio. Por último, en el caso de que en la formulación de las cuentas anuales del ejercicio la empresa corrigiera errores, introdujera cambios en las po­ líticas o criterios contables relativos a la información financiera de los semestres precedentes, deberá informar a la Comisión Nacional del Mer­ cado de Valores sobre estas correcciones o cambios y sobre sus motivos. b) Dos declaraciones intermedias durante el primer y segundo semestres, es decir, que tendrán un carácter trimestral. Como su nombre indica, esta información no tiene la estructura de las cuentas anuales sino que se presentará en un formato de informe o decla­ ración que contendrá como mínimo los siguientes aspectos: — Una explicación de los hechos y operaciones significativos que hayan tenido lugar durante el período correspondiente y su incidencia en la situación financiera de la empresa y, en su caso, de sus empresas con­ troladas. — La descripción general de la situación financiera y de los resultados de la empresa y, en su caso, de sus empresas controladas durante el período correspondiente. Al igual que para la información financiera semestral, las magnitudes conta­ bles relativas al grupo consolidado de la empresa que se incluyan en las declara­ ciones intermedias serán elaboradas aplicando las normas internacionales de con­ © Ediciones Pirámide 187 Estados financieros. Interpretación y análisis tabilidad adoptadas por los reglamentos de la Comisión Europea. En cambio, las que se refieran a las magnitudes contables individuales se elaborarán con los mis­ mos principios contables de reconocimiento y medición utilizados al preparar las cuentas anuales individuales. Las empresas no estarán obligadas a presentar estas dos declaraciones inter­ medias cuando presenten de forma voluntaria información financiera trimestral al final del primer y tercer trimestres. Toda esta normativa ha sido posteriormente desarrollada por la Comisión Nacional del Mercado de Valores en su circular 1/2008, donde se aprueban los modelos de información a presentar por las entidades cotizadas y, en concreto, los relativos a la información semestral y trimestral que se regulan en el RD 1362/2007. 4. EL INFORME DE AUDITORÍA Las cuentas anuales y el informe de gestión deberán ir acompañados de un informe de auditoría realizado por una firma externa o auditor independiente. Esta obligación viene regulada por el artículo 263.1 de la Ley de Sociedades de Capital (RDL 1/2010) y de ella están exentas aquellas sociedades que puedan pre­ sentar balance de situación abreviado (art. 263.2 RDL 1/2010). Sin embargo, están obligadas a presentar informe de auditoría en cualquier caso y de forma obligato­ ria las siguientes sociedades (RDL 1/2011 LAC Disposición Adicional Primera): — Las que emitan valores admitidos a negociación en mercados regulados. — Las que emitan obligaciones en oferta pública. — Las que se dediquen de forma habitual a la intermediación financiera. — Las entidades de crédito, las empresas de servicios de inversión, las socie­ dades rectoras de mercados secundarios oficiales, las sociedades de Bolsa, las sociedades gestoras de fondos de garantía de inversiones, otras institu­ ciones de inversión colectiva, fondos de titulización y sus gestoras. — Las entidades de seguros, dentro de los límites que se establezcan regla­ mentariamente. — Las que reciban subvenciones o ayudas, realicen obras, prestaciones de servicios o suministro de bienes al Estado y demás organismos públicos. — Los grupos de empresas que presenten cuentas anuales consolidadas. Éstas deberán ser auditadas aunque las cuentas anuales de las empresas indivi­ duales que compongan el grupo no estén obligadas a ello. El objetivo del informe de auditoría es la revisión y verificación de las cuentas anuales y del informe de gestión elaborados siguiendo las normas y principios contables que sean de aplicación para cada caso concreto. Por ello, la actividad de auditoría de cuentas anuales consiste en verificar dichas cuentas y emitir un 188 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría dictamen sobre si éstas expresan la imagen fiel del patrimonio, de la situación fi­ nanciera y de los resultados de la entidad, de acuerdo con el marco normativo de información financiera que resulte de aplicación. En relación con el informe de gestión, el informe de auditoría expresará únicamente la concordancia entre éste y los datos de las cuentas anuales. Con el informe de auditoría se pretende cumplir una de las principales carac­ terísticas de la información contenida en las cuentas anuales como es su fiabilidad, es decir, que la información emitida no contenga errores materiales, esté libre de sesgos y los usuarios puedan confiar en que muestra la imagen fiel de aquello que pretende representar. Por tanto, nos encontramos ante un informe clave para la comprensión de la información financiera de la empresa y la toma de decisiones que se realiza en base a ella. El informe de auditoría debe comprender al menos los siguientes elementos: TABLA 7.3 Información mínima a incluir en el informe de auditoría 1. 2. 3. Identificación. Alcance del informe. Opinión técnica. — Opinión favorable (informe limpio). — Opinión con salvedades: por incertidumbre. Por limitación en el alcance. Por incumplimiento de normas y principios. — Opinión denegada. — Opinión desfavorable. 4. 5. Opinión sobre el informe de gestión. Fecha y firma. Fuente: Elaboración propia. a) Identificación: el informe debe indicar qué entidad es auditada, qué infor­ mación es objeto de ella y el marco normativo aplicado para la elaboración de las cuentas anuales auditadas. En la figura 7.1 se muestra el párrafo correspondiente a la identificación del informe de auditoría de las cuentas anuales de Repsol, S. A., del ejercicio 2012. b) Alcance de la auditoría realizada: en este apartado debe indicarse el ámbi­ to que abarca el informe, es decir, qué documentos se han auditado (identificación de las cuentas anuales revisadas), normas de auditoría utilizadas para realizar el trabajo y responsabilidad del auditor en la expresión de su opinión. En el caso de © Ediciones Pirámide 189 Estados financieros. Interpretación y análisis que hayan existido limitaciones en el desarrollo del trabajo de auditoría, deberá exponerse la existencia de dichas limitaciones. Sí no se indica nada a este respecto, se entenderá que se han podido llevar a cabo todos los procedimientos requeridos por las normas técnicas de auditoría. Figura 7.1. Siguiendo con el informe de auditoría de Repsol, S. A., de las cuentas anuales del ejercicio 2012, el siguiente párrafo muestra su alcance. Figura 7.2. c) Opinión técnica: en ella el auditor deberá mostrar de forma clara que las cuentas anuales auditadas muestran la imagen fiel del patrimonio, de la situación financiera y de los resultados de la entidad auditada, de acuerdo con el marco normativo de aplicación y sus principios contables. Pueden mostrarse cuatro tipos de opinión del auditor: — Opinión favorable: cuando no exista ningún tipo de reservas sobre que las cuentas anuales muestran la imagen fiel de la entidad auditada. En el informe de auditoría de Repsol que venimos comentando, la opinión favorable se mostraba en el siguiente párrafo: 190 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría Figura 7.3. — Opinión con salvedades: se producirá cuando el auditor indique que exis­ te alguna o algunas cuestiones que inciden negativamente en que las cuentas anuales muestren la imagen fiel. En este caso, se hará referencia a estas cues­ tiones explicando en qué consiste su incidencia en las cuentas anuales e indi­ cando el tipo de salvedad. Se puede tratar de una salvedad por incertidumbre, por limitación en el alcance o por un error o incumplimiento de algún prin­ cipio. En el caso de salvedad por incertidumbre, se trata de resaltar hechos o situa­ ciones sobre los que no existe una percepción de seguridad en cuanto a las conse­ cuencias que puedan tener en la consecución de la imagen fiel. En las figuras 7.4 y 7.5, se muestran como ejemplo de este tipo de salvedades las que presentaba el informe de auditoría de las cuentas anuales consolidadas del ejercicio 2008 del Grupo Funespaña. La primera a) se refiere a la indefinición de la continuación de las actividades de la Empresa Municipal de Servicios Funera­ rios de Madrid (EMSFM) y la segunda b) alude a los problemas relativos a la concesión de la gestión del cementerio y tanatorio de Estepona. Figura 7.4. © Ediciones Pirámide 191 Estados financieros. Interpretación y análisis Figura 7.5. En el caso de la salvedad por limitación en el alcance, el informe del auditor debe hacer mención del tipo de limitación a que se refiere. Generalmente, suele tratarse de la imposibilidad de acceder a información que impide realizar el tra­ bajo o algún aspecto esencial de éste. Igualmente ocurrirá en el caso de que la salvedad se refiera al incumplimiento de normas y principios. A continuación se muestra el informe de auditoría de la empresa Rústi­ cas, S. A., relativo a las cuentas anuales del ejercicio 2010. Presentaba una salve­ dad por limitación en el alcance al no haber podido acceder a determinada infor­ mación (concretamente los estados financieros de una entidad participada por la empresa auditada) que imposibilitaba cálculos de importes necesarios para poder emitir una opinión favorable por completo. Adicionalmente presentaba otra rela­ tiva al incumplimiento de normas y principios derivada del no reconocimiento de un deterioro por aplicación del principio de prudencia. Figura 7.6. 192 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría Figura 7.6. (continuación) — Opinión desfavorable: en la que el auditor indica que no considera que las cuentas anuales reflejen la imagen fiel. Como en el caso anterior, deberá hacer constar las causas que le llevan a esta conclusión y que pueden ser debidas a erro­ res muy graves o incumplimientos de principios muy significativos que afecten a la imagen fiel de forma definitiva. — Opinión denegada: en este caso el auditor considera que no puede expresar una opinión sobre las cuentas anuales y deberá, como en los casos anteriores, indicar las causas de ello. Habitualmente, éstas suelen referirse a limitaciones al alcance o a incertidumbres tan significativas que impiden que el auditor pueda expresar una opinión con solvencia. A continuación se muestra un ejemplo de opinión denegada del informe de auditoría de Recolnetwoks, S. A., del año 2000 basada en limitaciones e incerti­ dumbres que impiden al auditor expresar una opinión sobre ellas: © Ediciones Pirámide 193 Estados financieros. Interpretación y análisis Figura 7.7. 194 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría d) Opinión sobre el informe de gestión: suele figurar en el último párrafo del informe y en él el auditor debe manifestar si la información que se muestra en el informe de gestión concuerda con la información contable contenida en las cuen­ tas anuales del ejercicio al que se refiere. En el informe de auditoría de Repsol del ejercicio 2012, el párrafo dedicado al informe de gestión indicaba lo siguiente: Figura 7.8. e) Fecha y firma: el informe de auditoría finaliza con la fecha, que será aque­ lla en la que el auditor y la entidad auditada han completado los procedimientos de auditoría para poder expresar una opinión sobre las cuentas anuales. El infor­ me deberá ser firmado por el auditor independiente o por la compañía de audi­ toría que haya realizado el trabajo y que esté convenientemente autorizado para ello por la normativa vigente. Además de estos apartados, que debe contener siempre un informe de audito­ ría de cuentas anuales e informe de gestión, pueden figurar los llamados párrafos de énfasis. Este tipo de párrafos no son salvedades y su objetivo es incidir, hacer hincapié en alguna cuestión o determinado hecho relativo a las cuentas anuales y que el auditor considera relevante. A continuación, se muestra un párrafo de énfasis en el informe de auditoría que acompaña a las cuentas anuales consolidadas del Grupo San José del ejercicio 2012 y que hace mención de la difícil situación por la que atravesaba en ese mo­ mento el sector inmobiliario en el que desarrolla su actividad el grupo y cómo éste debe afrontar importantes vencimientos de deuda en el 2013 tras haber sido rene­ gociada en el 2009: Figura 7.9. © Ediciones Pirámide 195 Estados financieros. Interpretación y análisis En base a todo ello podemos concluir que el informe de auditoría proporcio­ na una importante información a tener en cuenta cuando se analizan los estados financieros de una empresa. Para su interpretación es recomendable comenzar por el párrafo de opinión y ver si la opinión es favorable, lo que suele llamarse un informe limpio. En este caso también hay que tener en cuenta que podemos encon­ trarnos sin salvedades pero con algún párrafo de énfasis que nos informe de algu­ na circunstancia a tener en cuenta cuando leamos la información financiera. Si la opinión no es favorable, habrá que buscar las causas. Es diferente una opinión con salvedades que implica que las cuentas anuales muestran la imagen fiel si se tienen en cuenta una serie de cuestiones que pueden enturbiarla de una opinión desfavo­ rable o denegada, en la que dichas cuestiones son de tal magnitud que se conside­ ra que impiden que las cuentas anuales muestren la imagen fiel de la entidad. Adicionalmente también es importante atender al párrafo de alcance, en el que se indica qué información financiera se ha revisado. Por ejemplo, en el caso de las auditorías de grupos de empresas es interesante conocer cuál es el ámbito que se ha auditado, la matriz, las filiales o ambas. 196 © Ediciones Pirámide Los estados financieros intermedios y el informe de auditoría CUESTIONARIO DE AUTOEVALUACIÓN 1. a) A información financiera emitida por las compañías para períodos de tiem­ po inferiores al ejercicio contable al que se refieren sus cuentas anuales. b) Siempre a información trimestral de las compañías. c) Información financiera que se regula en el Plan General Contable español de forma clara y concisa sobre todas las cuestiones relativas a su elaboración. d) Información financiera regulada por la Comisión Nacional del Mercado de Valores para cualquier compañía española. 2. 4. Según la normativa de la Comisión Na­ cional del Mercado de Valores, las em­ presas cuyas acciones coticen en merca­ dos de valores de la Unión Europea o emitan valores cotizados en éstos estarán obligadas a: © Ediciones Pirámide El informe de auditoría indica si: a) Las cuentas anuales están bien elabo­ radas. b) Las cuentas anuales expresan la imagen fiel del patrimonio, de la situación fi­ nanciera y de los resultados de la com­ pañía, de acuerdo con los principios y normas que resulten de aplicación. c) La información que contienen las cuentas anuales es objetiva. d) Los datos que se muestran en el infor­ me de gestión que acompaña a las cuentas anuales son correctos. La NIC 34 sobre estados financieros intermedios indica: a) Qué compañías deben emitirlos y cuándo deben hacerlo. b) Su contenido mínimo, así como los criterios de reconocimiento y valora­ ción de los elementos contenidos en ellos. c) Que las compañías están obligadas a presentar siempre estados financieros completos con la información míni­ ma requerida por la NIC 1 sobre pre­ sentación de estados financieros. d) Las respuestas a), b) y c) son correctas. 3. a) Emitir informes financieros semestra­ les compuestos por cuentas anuales resumidas e informe de gestión inter­ medio. b) Emitir dos declaraciones semestrales que no tendrán el formato de cuentas anuales sino de informe con informa­ ción mínima obligatoria, siempre y cuando no presenten información fi­ nanciera trimestral. c) Un informe financiero anual, además de la información financiera interme­ dia que emitan. d) Las respuestas a), b) y c) son co­rrectas. Los estados financieros intermedios se re­ fieren: 5. Sobre la afirmación «todas las empresas están obligadas a emitir un informe de au­ ditoría» indique cuál de los siguientes apartados es correcto: a) Esta afirmación es cierta. b) Esta afirmación sólo es cierta para empresas que puedan presentar ba­ lance de situación abreviado según el artículo 263.2 de la Ley de Socieda­ des de Capital. 197 Estados financieros. Interpretación y análisis Esta afirmación es cierta, entre otros casos, para empresas que coticen en Bolsa. d) Esta afirmación es cierta únicamente para empresas que coticen en Bolsa y para grupos de empresas. c) 6. Un informe de auditoría puede mostrar una opinión: a) Favorable, es decir, que no existe nin­ guna reserva sobre las cuentas anua­ les auditadas. 198 Con salvedad por incertidumbre, cuan­ do hay imposibilidad de acceder a in­ formación que permita realizar el tra­ bajo. c) Con salvedad por limitación en el al­ cance, en caso de que no exista segu­ ridad en cuanto a las consecuencias sobre la imagen fiel de determinados hechos o situaciones. d) Denegada, cuando el auditor conside­ ra que las cuentas anuales no mues­ tran la imagen fiel. b) © Ediciones Pirámide 8 La información financiera consolidada OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es que el lector pueda entender la información que se desprende de unos estados financieros consolidados y las principales diferencias que éstos presentan con respecto a los estados financieros individuales. Cuando finalice este capítulo, el lector deberá: — Conocer los principales conceptos en los que se fundamenta el proceso de consolidación: tipos de vinculación entre empresas (dependientes, multigrupo y asociadas) y métodos de consolidación (integración global, proporcional y puesta en equivalencia o método de la participación). — Saber cuál es la normativa que se debe utilizar en la elaboración de los estados financieros consolidados y en función de qué criterios se aplica una u otra. — Conocer las diferentes cuentas que se generan en el proceso de consolidación y entender su contenido. — Ser capaz de leer unos estados financieros consolidados comprendiendo la información que se desprende de ellos. 1. LOS ESTADOS FINANCIEROS CONSOLIDADOS Desde el siglo pasado, el proceso de concentración empresarial ha sido una cuestión que caracteriza la evolución de las diferentes economías. Las razones de esta concentración son muy diversas, y van desde objetivos estratégicos, como el acceso a nuevos mercados o el beneficio de sinergias, hasta objetivos legales de tipo tributario o societario. La cuestión es que estos grandes grupos empresariales forman una unidad económica en los aspectos más esenciales y a la hora de analizar su evolución y posición económico-financiera lo relevante es evaluar al conjunto del conglomerado y no a las entidades de forma aislada. Veamos un ejemplo muy sencillo: se trata de algunos datos del balance y la cuenta de resultados de la empresa Telefónica, S. A. (individual), y del grupo empresarial Telefónica (consolidado) del que ésta es cabecera (véase la tabla 8.1). Una rápida revisión de estos datos nos muestra que el activo de la empresa matriz está constituido fundamentalmente por inversiones financieras en empresas del grupo Telefónica y que sus ingresos provienen de los dividendos obtenidos de estas inversiones. Por tanto, si queremos conocer la actividad de Telefónica, debemos acudir a las cuentas anuales del grupo empresarial para obtener información del conglomerado empresarial. En el activo de los estados financieros consolidados nos encontramos con activos inmovilizados con los que se desarrolla la actividad y en la cuenta de resultados vemos tanto la facturación que obtiene por ésta como los costes para su desarrollo. Por tanto, a la hora de evaluar un grupo empresarial, deberemos fijarnos en sus cuentas anuales consolidadas, que nos mostrarán la posición económica y financiera del conglomerado como si de una sola empresa se tratara. Las cuentas anuales consolidadas y el informe de gestión consolidado se elaboran partiendo de las cuentas anuales e informe de gestión individuales de las entidades que componen el grupo empresarial. Se trata de una técnica contable, © Ediciones Pirámide 201 Estados financieros. Interpretación y análisis TABLA 8.1 Algunos datos de los balances y cuenta de resultados individual y consolidado de Telefónica Datos del balance de situación de Telefónica a 31/12/2010 (Millones de euros) Individual Consolidado 87.748 108.721 Inversiones en empresas del grupo y asociadas 81.726 5.512 Inmovilizado material 381 35.797 ACTIVOS CORRIENTES 5.369 21.054 ACTIVOS NO CORRIENTES Inversiones en empresas del grupo y asociadas 3.335 TOTAL ACTIVO 93.117 129.775 PASIVO NO CORRIENTE 43.693 64.599 Deudas con empresas del grupo y asociadas PASIVO CORRIENTE Deudas con empresas del grupo y asociadas 34.864 20.024 33.492 16.009 Datos de la cuenta de resultados de Telefónica de 2010 (Millones de euros) IMPORTE NETO CIFRA DE NEGOCIOS Individual Consolidado 7.439 66.606 Prestaciones de servicios en empresas del grupo y asociadas 583 Dividendos de empresas del grupo y asociadas 6.474 Ventas netas y prestaciones servicios fuera del grupo Inversiones en empresas del grupo y asociadas RESULTADO DESPUÉS DE IMPUESTOS 4 50.737 3.335 4.130 10.072 Fuente: Cuentas anuales individuales y consolidadas de Telefónica (2010). la consolidación, fundamentada en normas internacionales y normativa específica de los estados miembros de la UE que puede alcanzar un grado de complejidad importante. Por tanto, no es el objetivo de este capítulo explicar cómo se lleva a cabo este proceso sino, partiendo de unos conceptos básicos, mostrar las principales diferencias entre la información consolidada de los grupos y la que proporcionan las empresas individuales. 202 © Ediciones Pirámide La información financiera consolidada 2. ALGUNAS CUESTIONES BÁSICAS SOBRE CONSOLIDACIÓN DE ESTADOS FINANCIEROS Para conocer a qué normativa deben acogerse las diferentes opciones debemos tener en cuenta si las empresas que forman parte de los grupos cotizan o no en mercados secundarios de la UE. En caso de que alguna de las entidades que forman parte del grupo cotice, se deben elaborar las cuentas anuales consolidadas siguiendo las normas internacionales del IASB aprobadas por la Comisión Europea. Si ninguna empresa del grupo empresarial cotizara en Bolsas de la UE, entonces se puede optar por elaborar las cuentas anuales consolidadas siguiendo las NIC o bien acogerse a la normativa española sobre consolidación. Es conveniente tener en cuenta que esta última se ha adaptado a la normativa internacional y actualmente ambas presentan reducidas diferencias. A continuación se muestra la tabla 8.2, en la que se sintetizan tanto la normativa internacional del IASB como la nacional a aplicar en el proceso de c­ onsolidación. TABLA 8.2 Principales normas de consolidación Normativa internacional NORMAS INTERNACIONALES DE CONTABILIDAD DEL IASB aprobadas por los reglamentos de la UE. NIIF 3: Combinaciones de negocios. NIIF 10: Estados financieros consolidados. Normativa española Código de Comercio (art. 42-49). Ley de Sociedades de Capital (cap. IV) RDL 1/2010. PGC, RDL 1514/2007. NIIF 11: Acuerdos conjuntos. RD 1159/2010 sobre normas para la formulación de cuentas anuales consolidadas. NIIF 12: Revelación de participación en otras entidades. Orden JUS/1698/2011 modelos de cuentas anuales consolidadas. Fuente: Elaboración propia. Las cuentas anuales consolidadas las emite la empresa matriz, que en la terminología contable se denomina sociedad dominante. Se considera que una sociedad es dominante si ejerce o puede ejercer el control de forma directa o indirecta sobre otra u otras, calificadas como sociedades dependientes. A efectos de consolidación, se considera que el control es el poder de dirigir políticas financieras y de explotación de una entidad con la finalidad de obtener beneficios económicos. Existen numerosas formas de obtener dicho control, como poseer la mayoría de votos, tener la facultad de nombrar o destituir a la mayoría del consejo de administración, obtener la mayoría de votos gracias a acuerdos con otros accionistas, etc. © Ediciones Pirámide 203 Estados financieros. Interpretación y análisis Para que exista un grupo a efectos contables será, por tanto, necesario que haya al menos una empresa dominante y una dependiente. Pero además existe otro tipo de vinculaciones con empresas sobre las que la matriz no ejerce control pero cuya relación es suficientemente importante como para que se integren en los estados financieros consolidados. Tal es el caso de las llamadas sociedades multigrupo, cuya gestión se lleva a cabo conjuntamente por una sociedad del grupo y otra u otras no pertenecientes a él. También se incluyen en la consolidación las denominadas sociedades asociadas, que son aquellas en las que una o varias sociedades del grupo ejercen una influencia significativa en su gestión. El proceso de consolidación contable consiste en agregar las cuentas anuales individuales de la sociedad dominante junto a todas las dependientes, multigrupo y asociadas y elaborar un único estado financiero denominado «cuentas anuales consolidadas». Para llegar a ello, será necesario realizar una serie de ajustes que cancelen las partidas que representen relaciones entre las diferentes empresas de forma que se eviten las duplicidades que se generan al agregar los activos, pasivos, patrimonio neto, ingresos y gastos de todas las entidades que conforman el grupo empresarial. Este proceso de consolidación contable se lleva a cabo a través de diferentes métodos en función del tipo de vinculación que se mantiene entre las diferentes entidades. A continuación se muestra la tabla 8.3, en la que se indican los métodos de consolidación y el tipo de empresa sobre la que se aplican. TABLA 8.3 Métodos de consolidación Tipo de empresas en las que se utiliza Método consolidación Descripción del método Integración global o de la adquisición. Incorporación del total de los activos, pasivos, patrimonio neto, ingresos y gastos de las empresas. Empresas dependientes. Integración proporcional. Incorporación de los activos, pasivos, patrimonio neto, ingresos y gastos en la proporción de la partici­ pación del grupo en las empresas. Empresas multigrupo (este método es opcional). Puesta en equivalencia o método de la participación. Actualización del valor de la ­participación en la empresa del grupo. Empresas asociadas y empresas multigrupo que no hayan optado por el método de integración proporcional. Fuente: Elaboración propia. 204 © Ediciones Pirámide La información financiera consolidada Dentro del grupo empresarial, y a efectos de consolidación, podremos distinguir entre el conjunto consolidable, formado por las empresas dependientes y las multigrupo que hayan optado por el método de la integración proporcional, y el perímetro de consolidación, que incluye el conjunto consolidable más todas las entidades consolidadas a través del método de puesta en equivalencia. Método de puesta en equivalencia Método de integración global Método de integración proporcional Sociedades del grupo (Dominante + + Dependientes) Sociedades multigrupo (optativo) CONJUNTO CONSOLIDABLE Sociedades asociadas + Multigrupo (MIP) PERÍMETRO DE CONSOLIDACIÓN MIP: Método de integración proporcional. Figura 8.1. Conjunto consolidable y perímetro de consolidación. (Fuente: Elaboración ­propia.) Las cuentas anuales consolidadas se emiten por la empresa dominante y están compuestas por los mismos cinco estados financieros que las individuales: balance de situación consolidado, cuenta de pérdidas y ganancias consolidada, estados de cambios de patrimonio neto consolidados, estado de flujos de efectivo consolidado y memoria o notas consolidadas. Las cuentas anuales deberán ir acompañadas de un informe de gestión consolidado, al igual que las cuentas anuales individuales. 3. ASPECTOS ESPECÍFICOS DE LOS ESTADOS FINANCIEROS CONSOLIDADOS Como hemos indicado, el proceso de consolidación es una técnica contable con un objetivo concreto: obtener unas cuentas anuales que representen al grupo como si se tratase de una única empresa. Los estados financieros que obtendre© Ediciones Pirámide 205 Estados financieros. Interpretación y análisis mos serán similares a los individuales, pero debido al propio proceso de consolidación se generan una serie de magnitudes que se plasman en unas cuentas de balance y cuenta de resultados que son específicas de los estados consolidados. En el presente apartado revisaremos estas nuevas cuentas con el objeto de conseguir una mejor comprensión de la información financiera para su análisis y evaluación. 3.1. El fondo de comercio de consolidación y la diferencia negativa de consolidación La cuenta fondo de comercio de consolidación figurará en el activo del balance consolidado y representa el sobreprecio pagado por el grupo una entidad dependiente o una multigrupo (que haya optado por el método de integración proporcional) con respecto al valor que representa dicha participación en el patrimonio neto de la entidad participada. Se trata de recursos cuyo valor no es asignable a ningún otro activo o pasivo y que se reconocen en la consolidación en el concepto de fondo de comercio. De forma muy sencilla, supongamos que una empresa A adquiere el 80 % de las acciones de la empresa B por un importe de 100.000 euros. En ese momento, el valor del patrimonio neto de B asciende a 90.000 euros. Por tanto, la empresa A habrá adquirido por 100.000 euros un patrimonio neto de B cuyo valor es de 72.000 euros (80 % de 90.000). La diferencia entre el precio pagado por la participación en B, 100.000 euros, y el importe que representa el patrimonio neto de B adquirido, 72.000 euros, será el fondo de comercio de consolidación, que en este caso ascenderá a 28.000 euros. El fondo de comercio de consolidación figurará en el activo no corriente, pero no se amortizará. Sin embargo, anualmente o cuando surja un evento que nos haga pensar que ha podido perder valor, deberá realizarse un análisis de su posible deterioro, aplicándose una reducción de valor en caso de que se considere que su valor recuperable es inferior al valor registrado contablemente. En la memoria consolidada se incluirá un apartado específico en el que debe informarse de los diferentes componentes del fondo de comercio consolidado y de las posibles pruebas de deterioro a que haya sido sometido. En la página 207 se muestra la información que sobre el fondo de comercio consolidado aparecía en la memoria consolidada del grupo NH Hoteles del ejercicio 2012. En el caso de que el importe de la adquisición de la participación sea inferior al patrimonio neto que corresponda de la participada, este exceso deberá figurar en la cuenta de pérdidas y ganancias consolidada como un resultado positivo en una cuenta denominada diferencias negativas en combinaciones de negocios. Siguiendo con el ejemplo anterior, supongamos que la empresa A ha adquirido el 80 % de B por los 100.000 euros indicados, pero que el patrimonio neto de B a la 206 © Ediciones Pirámide La información financiera consolidada © Ediciones Pirámide 207 Estados financieros. Interpretación y análisis adquisición presentaba un valor de 150.000 euros. En este caso, A habría adqui­ rido por 100.000 euros un patrimonio neto de B de 120.000 euros (80 % de 150.000), lo que supondría una ganancia de 20.000 que deberá quedar reflejada en la cuenta de resultados consolidada como un beneficio. Este caso es excepcional, y antes de registrar dicho beneficio es necesario ana­ lizar si éste se debe a una sobrevaloración del patrimonio neto de la entidad ad­ quirida, porque existan bien pasivos infravalorados, bien activos sobrevalorados. Si esto fuera así, entonces se valorará el activo o pasivo por su valor correcto únicamente a efectos de consolidación. 3.2. Socios externos o socios minoritarios Esta cuenta refleja la parte del patrimonio neto del balance consolidado que corresponde a entidades que no pertenecen al grupo y que, por tanto, son mino­ ritarios en él. Como en el método de integración global se agrega el total de los activos y pasivos de las entidades dependientes, sea cual sea la participación en el capital social, entonces el patrimonio neto que figura en el balance consolida­ do es el patrimonio neto total de todas las entidades que conforman el grupo. Ahora bien, una parte de él pertenecerá al grupo, a la empresa dominante (di­ recta o indirectamente a través de empresas dependientes), y otra a sociedades cuya participación no es mayoritaria, que es el importe que muestra esta cuenta. Siguiendo con las cuentas anuales consolidadas de NH Hoteles del ejercicio 2012, veamos el balance consolidado, en el que se muestra el valor total del patri­ monio neto del grupo por 999.833 miles € de los que únicamente 158.909 miles € corresponden a socios diferentes a la entidad dominante (NH Hoteles, S. A.), también llamados socios minoritarios. 208 © Ediciones Pirámide La información financiera consolidada Para conocer más información sobre estos socios del grupo que se encuentran en minoría en el grupo empresarial debemos ir al apartado 16.5 de la memoria consolidada que se muestra a continuación, en el que vemos los movimientos que se han producido (ampliaciones de capital, resultados atribuibles a estos inver­ sores, cambios en el porcentaje de participación, etc.) y una explicación sobre ellos. 3.3. Reservas en sociedades consolidadas por el método de integración global e integración proporcional Desde que se adquiere la participación en una entidad dependiente o multi­ grupo, el patrimonio neto de ésta puede variar. El porcentaje de esta variación que le corresponde al grupo por su participación en la entidad se recoge en el patrimonio neto del balance consolidado en cuentas denominadas reservas en sociedades consolidadas. En el patrimonio neto consolidado de NH Hoteles que se muestra en el epí­ grafe anterior podemos ver los saldos de las cuentas de reservas en sociedades consolidadas por el método de la integración global, proporcional y puesta en equivalencia. 3.4. Participaciones puestas en equivalencia o inversiones valoradas por el método de la participación Las empresas asociadas y las multigrupo que no se integren por el método proporcional deben consolidarse a través del método de puesta en equivalencia o método de la participación. Este método consiste es una reclasificación y reeva­ © Ediciones Pirámide 209 Estados financieros. Interpretación y análisis luación de la inversión en estas entidades que figura en el balance de la empresa dominante y que se agrega al balance consolidado. En el activo del balance de la matriz figurará una cuenta denominada «inversiones financieras c/p o l/p en em­ presas asociadas» que deberá ser traspasada a otra con el nombre de «participacio­ nes puestas en equivalencia o inversiones valoradas por el método de la partici­ pación». El importe que debe figurar en esta nueva cuenta debe ser el porcentaje de inversión del grupo en la asociada sobre el patrimonio neto de ésta. El fondo de comercio que pueda producirse deberá incluirse en esta partida y recogerse en la memoria. Supongamos, por ejemplo, que la empresa A es la matriz de un grupo y posee un 30 % del capital de una empresa asociada B que adquirió por 10.000 euros. Dicho importe es el que figura como inversión financiera en el balance de situa­ ción de A. El patrimonio neto de B a la adquisición de la participación era de 25.000 euros, luego el patrimonio neto de B que le corresponde a A por su 30 % de participación es de 7.500 euros. El fondo de comercio que se ha generado por la operación es de 2.500 euros (10.000 menos 7.500). El importe que figurará en la cuenta «participaciones puestas en equivalencia» del activo del balance consoli­ dado será de 10.000 euros, compuesto por 7.500 euros correspondientes al valor puesto en equivalencia de la participación y 2.500 euros del fondo de comercio generado en la adquisición de la participación. Siguiendo con el caso del balance consolidado de NH Hoteles, podemos ver que en su activo no corriente figura la inversión en empresas asociadas puestas en equivalencia por un importe de 70.239 miles € en la cuenta inversiones valoradas por el método de la participación: 210 © Ediciones Pirámide La información financiera consolidada El apartado 10 de la memoria consolidada nos ofrece la siguiente información sobre el valor de las empresas asociadas del grupo: En un anexo a la memoria consolidada se ofrece información sobre las dife­ rentes empresas asociadas del grupo, como es su actividad, participación de la matriz, porcentaje de derechos de votos controlados por el grupo y datos patri­ moniales de las entidades. © Ediciones Pirámide 211 Estados financieros. Interpretación y análisis 3.5. Participación en beneficios/pérdidas de sociedades puestas en equivalencia o valoradas por el método de la participación Las variaciones de valor del patrimonio neto de las entidades puestas en equi­ valencia que tengan su origen en la cuenta de resultados del ejercicio se mostrarán en una cuenta independiente en la cuenta de resultados del ejercicio consolidada bajo el epígrafe de participación en beneficios/pérdidas de sociedades puestas en equivalencia o valoradas por el método de la participación. En esta cuenta, como indica su nombre, figurará el resultado del ejercicio de las empresas asociadas en el porcentaje de la participación del grupo en estas entidades. En la cuenta de resultados consolidada de NH Hoteles vemos que el resultado de 2012 de las empresas asociadas atribuible al grupo es una pérdida de 4.232 mi­ les €. El desglose de esta cifra podemos obtenerlo de la nota 10 de la memoria con­ solidada que se mostró en el apartado anterior y que informa de los importes de los resultados de las diferentes empresas asociadas que han contribuido a esta cifra. 3.6. Resultado atribuido a la sociedad dominante y resultado atribuido a socios externos En la cuenta de resultados consolidada se obtiene el importe total del resulta­ do del ejercicio total del grupo. Además, se muestra en dos epígrafes qué parte de 212 © Ediciones Pirámide La información financiera consolidada este resultado total corresponde a la empresa matriz y qué parte a otros socios no mayoritarios, los denominados socios externos o minoritarios. En la cuenta de resultados consolidada de NH Hoteles vemos que el resultado total del grupo en el ejercicio 2012 ascendió a una pérdida de 336.095 miles €, de los que 292.110 miles € corresponden a la sociedad dominante y el resto, 43.985 miles €, es atribuible a las participaciones en el grupo de inversores minoritarios. 3.7. Modelos de balance y cuenta de pérdidas y ganancias Siguiendo la pauta marcada por la normativa relativa a las cuentas anuales in­ dividuales, la legislación española sobre consolidación de estados financieros obliga a elaborar las cuentas anuales consolidadas siguiendo un modelo determinado. A continuación se muestran en la tabla 8.4 los modelos de balance y cuenta de resul­ tados que figuran en el RD 1159/2010 para la formulación de cuentas anuales con­ solidadas. En ellos podemos apreciar la ubicación de aquellas cuentas que se gene­ ran en el proceso de consolidación y que hemos visto en los apartados anteriores. TABLA 8.4 Modelos de balance y cuenta de pérdidas y ganancias consolidados ACTIVO Notas de la memoria 200X 200X-1 A) ACTIVO NO CORRIENTE. I.Inmovilizado intangible. 1. Fondo de comercio de consolidación. 2. Otro inmovilizado intangible. II.Inmovilizado material. 1. Terrenos y construcciones. 2. Instalaciones técnicas y otro inmovilizado material. 3. Inmovilizado en curso y anticipos. III.Inversiones inmobiliarias. © Ediciones Pirámide 213 Estados financieros. Interpretación y análisis TABLA 8.4 (continuación) ACTIVO Notas de la memoria 200X 200X-1 Notas de la memoria 200X 200X-1 IV.Inversiones en empresas del grupo y asociadas a largo plazo. 1. Participaciones puestas en equivalencia. 2. Créditos a sociedades puestas en e­ quivalencia. 3. Otros activos financieros. V.Inversiones financieras a largo plazo. VI.Activos por impuesto diferido. B) ACTIVO CORRIENTE. I. Activos no corrientes mantenidos para la venta. II.Existencias. III.Deudores comerciales y otras cuentas a cobrar. 1. Clientes por ventas y prestaciones de s­ ervicios. 2. Sociedades puestas en equivalencia. 3. Activos por impuesto corriente. 4. Otros deudores. IV.Inversiones en empresas del grupo y asociadas a corto plazo. 1. Créditos a sociedades puestas en e­ quivalencia. 2. Otros activos financieros. V.Inversiones financieras a corto plazo. VI.Periodificaciones a corto plazo. VII.Efectivo y otros activos líquidos equivalentes. TOTAL ACTIVO (A + B). PATRIMONIO NETO Y PASIVO A) PATRIMONIO NETO. A-1) Fondos propios. I.Capital. 1. Capital escriturado. 2. (Capital no exigido.) II.Prima de emisión. III.Reservas. IV.(Acciones y participaciones de la sociedad dominante.) V.Otras aportaciones de socios. VI.Resultado del ejercicio atribuido a la sociedad dominante. VII.(Dividendo a cuenta.) VIII.Otros instrumentos de patrimonio neto. 214 © Ediciones Pirámide La información financiera consolidada TABLA 8.4 (continuación) PATRIMONIO NETO Y PASIVO Notas de la memoria 200X 200X-1 A-2) Ajustes por cambios de valor. I.Diferencia de conversión. II.Otros ajustes por cambios de valor. A-3) Subvenciones, donaciones y legados reci­bidos. A-4) Socios externos. B) PASIVO NO CORRIENTE. I.Provisiones a largo plazo. II.Deudas a largo plazo. 1. Obligaciones y otros valores negociables. 2. Deudas con entidades de crédito. 3. Acreedores por arrendamiento financiero. 4. Otros pasivos financieros. III.Deudas con empresas del grupo y asociadas a largo plazo. 1. Deudas con sociedades puestas en equiva­ lencia. 2. Otras deudas. IV.Pasivos por impuesto diferido. V.Periodificaciones a largo plazo. C) PASIVO CORRIENTE. I.Pasivos vinculados con activos no corrientes mantenidos para la venta. II.Provisiones a corto plazo. III.Deudas a corto plazo. 1. Obligaciones y otros valores negociables. 2. Deudas con entidades de crédito. 3. Acreedores por arrendamiento financiero. 4. Otros pasivos financieros. IV.Deudas con empresas del grupo y asociadas a corto plazo. 1. Deudas con sociedades puestas en equivalencia. 2. Otras deudas. V.Acreedores comerciales y otras cuentas a pagar. 1. Proveedores. 2. Proveedores, sociedades puestas en equivalencia. 3. Pasivos por impuesto corriente. 4. Otros acreedores. VI.Periodificaciones a corto plazo. TOTAL PATRIMONIO NETO Y PASIVO (A + B + C). © Ediciones Pirámide 215 Estados financieros. Interpretación y análisis TABLA 8.4 (continuación) ACTIVO Nota (Debe) Haber 200X 200X-1 A) OPERACIONES CONTINUADAS. 1. Importe neto de la cifra de negocios. a) Ventas. b) Prestaciones de servicios. 2. Variación de existencias de productos terminados y en curso de fabricación. 3. Trabajos realizados por el grupo para su activo. 4. Aprovisionamientos. a) Consumo de mercaderías. b) Consumo de materias primas y otras materias consumibles. c) Trabajos realizados por otras empresas. d) Deterioro de mercaderías, materias primas y otros aprovisionamientos. 5. Otros ingresos de explotación. a) Ingresos accesorios y otros de gestión corriente. b) Subvenciones de explotación incorporadas al resultado del ejercicio. 6. Gastos de personal. a) Sueldos, salarios y asimilados. b) Cargas sociales. c) Provisiones. 7. Otros gastos de explotación. a) Pérdidas, deterioro y variación de provisiones por operaciones comerciales. b) Otros gastos de gestión corriente. 8. Amortización del inmovilizado. 9. Imputación de subvenciones de inmovilizado no financiero y otras. 10. Excesos de provisiones. 11. Deterioro y resultado por enajenaciones del inmovilizado. a) Deterioros y pérdidas. b) Resultados por enajenaciones y otras. 12. Resultado por la pérdida de control de participaciones consolidadas. a) Resultado por la pérdida de control de una dependiente. b) Resultado atribuido a la participación retenida. 13. Diferencia negativa en combinaciones de negocio. A.1) RESULTADO DE EXPLOTACIÓN (1 + 2 + 3 + 4 + + 5 + 6 + 7 + 8 + 9 + 10 + 11). 216 © Ediciones Pirámide La información financiera consolidada TABLA 8.4 (continuación) ACTIVO Nota (Debe) Haber 200X 200X-1 14. Ingresos financieros. a) De participaciones en instrumentos de patrimonio. b) De valores negociables y otros instrumentos financieros. 15. Gastos financieros. 16. Variación de valor razonable en instrumentos financieros. a) Cartera de negociación y otros. b) Imputación al resultado del ejercicio por activos financieros disponibles para la venta. 17. Diferencias de cambio. a) Imputación al resultado del ejercicio de la diferencia de conversión. b) Otras diferencias de cambio. 18. Deterioro y resultado por enajenaciones de instrumentos financieros. a) Deterioros y pérdidas. b) Resultados por enajenaciones y otras. A.2) RESULTADO FINANCIERO (12 + 13 + 14 + 15 + 16). 19. Participación en beneficios (pérdidas) de sociedades puestas en equivalencia. 20. Deterioro y resultado por pérdida de influencia significativa de participaciones puestas en equivalencia o del control conjunto sobre una sociedad multigrupo. 21. Diferencia negativa de consolidación de sociedades puestas en equivalencia. A.3) RESULTADO ANTES DE IMPUESTOS (A.1 + A.2). 22. Impuestos sobre beneficios. A.4) RESULTADO DEL EJERCICIO PROCEDENTE DE OPERACIONES CONTINUADAS (A.3 + 22). B) OPERACIONES INTERRUMPIDAS. 23. Resultado del ejercicio procedente de operaciones interrumpidas neto de impuestos. A.5) RESULTADO DEL EJERCICIO (A.4 + 18). Resultado atribuido a la sociedad dominante.......................... Resultado atribuido a socios externos.................................... Fuente: RD 1159/2010. © Ediciones Pirámide 217 Estados financieros. Interpretación y análisis 3.8. Información relativa al grupo en la memoria o notas consolidadas En las notas a los estados financieros consolidados o memoria consolidada se informa de todos los aspectos que hemos visto para la memoria de las cuentas anuales individuales y una serie de cuestiones que se refieren específicamente al grupo y al método de consolidación utilizado. a) Información sobre sociedades que conforman el grupo, la sociedad dominante y dependientes: identificación de las sociedades, porcentaje de participación, actividad, etc. b) Información sobre sociedades multigrupo y asociadas: identificación de las sociedades, porcentaje de participación, criterios para determinar su tipo de vinculación, actividad, etc. c) Normas de registro y valoración: incluirán los criterios contables que se han utilizado en la consolidación, como los criterios de homogeneización, los utilizados para calcular el fondo de comercio y su deterioro, los criterios de valoración de los activos y pasivos de las sociedades dependientes y los utilizados en la eliminación de las partidas intergrupo. d) Información sobre las combinaciones de negocios que hayan tenido lugar durante el ejercicio. e) Fondo de comercio: se informará del fondo de comercio al inicio y al final de ejercicio, así como de sus variaciones y de cómo se ha calculado su deterioro, en caso de que se haya producido. f) Negocios conjuntos: se informará de las sociedades multigrupo a las que se les aplique el método de integración proporcional y de aspectos como su participación, compromisos y cualquier otra cuestión de interés. g) Participaciones puestas en equivalencia o inversiones valoradas por el método de la participación: desglose de la partida de activo relativa a la inversión financiera en sociedades asociadas, movimientos del ejercicio y sus causas. Información sobre las partidas de activo y pasivo relacionadas con estas participaciones, así como de los resultados del ejercicio. h) Patrimonio neto consolidado: se informará de las cuentas de reservas consolidadas y de socios externos, mostrando tanto su composición como variaciones en el ejercicio. También se mostrará qué parte del patrimonio neto consolidado es atribuible a la sociedad dominante y cuál lo es a los socios minoritarios del grupo. Habitualmente en las memorias consolidadas suelen incluirse en anexos adjuntos listados con las empresas que componen el perímetro de consolidación ordenadas por su tipo de vinculación (dependientes, multigrupo y asociadas) y en 218 © Ediciones Pirámide La información financiera consolidada los que se recoge información como el porcentaje de participación, entidad tenedora de la participación, actividad empresarial, etc. 3.9. Información relativa al grupo en el informe de gestión consolidado Este informe no forma parte de las cuentas anuales consolidadas, pero debe acompañarlas siempre. Su estructura y contenido aplicado al grupo son similares al informe de gestión elaborado para empresas individuales. Es decir, como indica el Código de Comercio en su artículo 49, el informe de gestión consolidado deberá reflejar una exposición fiel sobre la evolución de los negocios y la situación actual de las sociedades incluidas en la consolidación, junto con una descripción de los principales riesgos e incertidumbres a los que se enfrenta. Los aspectos que debe cubrir obligatoriamente este informe se refieren a: — Análisis de la evolución y los resultados de los negocios y la situación de las empresas consolidadas, mostrando tanto indicadores clave financieros como no financieros cuando se considere procedente para el objetivo del informe. — Información sobre medio ambiente y personal, con datos complementarios sobre los importes mostrados en las cuentas anuales consolidadas, si procede. — Información sobre hechos relevantes posteriores al cierre de las cuentas anuales consolidadas que hayan tenido lugar en las sociedades del grupo. — Evolución prevista del conjunto de las sociedades del grupo. — Actividades del grupo en investigación y desarrollo. — Información sobre autocartera, en concreto, sobre el número y valor nominal de las acciones de la dominante poseídas por ella o por sociedades del grupo o por terceras personas que, actuando en nombre propio, sin embargo operen por cuenta del grupo. — Información sobre la gestión del riesgo financiero de la sociedad (objetivos, políticas de gestión en general y específica de coberturas), la exposición de la sociedad al riesgo de precio, de crédito, de liquidez y de flujos de efectivo, siempre que resulte relevante para la valoración de los instrumentos financieros. © Ediciones Pirámide 219 Estados financieros. Interpretación y análisis CUESTIONARIO DE AUTOEVALUACIÓN 1. a) La normativa internacional del IASB aprobada por la Unión Europea de forma obligatoria, únicamente en el caso de que alguna empresa del grupo tenga acciones o deuda emitida que coticen en un mercado regulado de la Unión Europea. b) Pueden elaborarse siguiendo la normativa internacional del IASB aprobada por la Unión Europea o alternativamente la normativa española para la formulación de cuentas anuales consolidadas, para cualquier grupo cuyas acciones o deuda emitida no coticen en ningún mercado regulado de la Unión Europea. c) En el caso de un grupo que no cotice en ningún mercado de la Unión Europea, deberá mantener en el tiempo la normativa de elaboración de cuentas anuales que haya seleccionado entre las opciones posibles. d) Todas las respuestas son correctas. 2. gación en función de la vinculación entre las empresas del grupo. En este sentido es cierto que: Las cuentas anuales consolidadas deberán elaborarse siguiendo: a) Las empresas dependientes se consolidan a través del método de integración global. b) Las empresas dependientes se consolidan a través del método de la participación. c) Las empresas multigrupo se consolidan a través del método de integración global. d) Las empresas asociadas se consolidan a través del método de integración proporcional. 4. a) La empresa dominante y el conjunto de empresas dependientes. b) La empresa dominante, el conjunto de empresas dependientes y las multigrupo. c) La empresa dominante, el conjunto de empresas dependientes y las multigrupo que se consolidan por el método de integración proporcional. d) La empresa dominante, el conjunto de empresas dependientes, las multigrupo y las asociadas. A efectos de consolidación, una empresa es dependiente de otra denominada dominante cuando esta última: Ejerce la gestión de la dependiente de forma conjunta con otra/s sociedad/es. b) Ejerce el control de la dependiente. c) Ejerce una influencia significativa en la gestión de la dependiente. d) En cualquiera de los casos a), b) y c). a) 3. El proceso de consolidación es una técnica que utiliza diferentes métodos de agre- 220 El perímetro de consolidación está compuesto por: 5. En relación con la cuenta de activo fondo de comercio de consolidación es cierto que: a) Puede figurar en el activo o en el pasivo del balance consolidado. b) Se genera en la consolidación de empresas dependientes, multigrupo o asociadas. © Ediciones Pirámide La información financiera consolidada c) d) 6. Es el sobreprecio pagado por el grupo por una empresa dependiente o multigrupo, no asignable a un activo o pasivo concreto. Las respuestas a), b) y c) son correctas. La cuenta socios externos o intereses minoritarios representa: a) El importe del patrimonio neto del grupo que les corresponde a los socios minoritarios de las empresas que lo conforman. b) Cuáles son los activos y los pasivos del grupo que les corresponden a los socios minoritarios de las empresas del grupo. c) El resultado de las empresas del grupo que les corresponde a los socios © Ediciones Pirámide d) 7. minoritarios de las empresas asociadas del grupo. El resultado de las empresas del grupo que les corresponde a los socios minoritarios de las empresas multigrupo. La cuenta de reservas en sociedades consolidadas muestra: a) El importe de la variación del patrimonio neto de una empresa dependiente desde que se adquirió. b) El importe de la variación del patrimonio neto de una sociedad multigrupo desde que se adquirió. c) El importe de la variación del patrimonio neto de una sociedad asociada desde que se adquirió. d) Las respuestas a) y b) son correctas. 221 9 La contabilidad creativa OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es que el lector comprenda en qué consiste la contabilidad creativa y cómo puede llevarse a cabo. Cuando el lector finalice este capítulo, deberá tener claras las siguientes cuestiones: — Por qué existe la contabilidad creativa y cuáles son sus objetivos. — La diferencia entre la contabilidad creativa y el fraude contable. — Qué factores favorecen que se desarrolle la contabilidad creativa. — Qué técnicas se utilizan para realizar la contabilidad creativa, así como los métodos y elementos en los que nos podemos apoyar para detectarla. — Las posibles soluciones para evitar que se realice contabilidad ­creativa. 1. ¿QUÉ ES LA CONTABILIDAD CREATIVA Y POR QUÉ EXISTE? 1.1. Qué se entiende por contabilidad creativa El objetivo de la contabilidad es obtener unos estados financieros que mues­ tren la imagen fiel del patrimonio y del resultado de la empresa. Este objetivo se consigue a través de la aplicación de unos medios como son los principios, nor­ mas y criterios de valoración que vienen reflejados en las diferentes normativas vigentes a nivel europeo y nacional. Dicho objetivo y los medios que en principio parecen netamente definidos a veces dejan abiertas diferentes posibilidades de aplicación, es decir, presentan un cierto nivel de discrecionalidad que puede dar lugar a diferentes interpretaciones con resultados no siempre idénticos. Por ejem­ plo, por aplicación del principio de prudencia debe dotarse un deterioro de valor de un activo, una pérdida, siempre y cuando su valor recuperable sea inferior al contable. Si en el activo figura una factura de un cliente y éste no paga en el mo­ mento previsto, ¿deberíamos considerar deteriorado ese activo? Una aplicación estricta del principio de prudencia nos llevaría a hacerlo inmediatamente después del impago, pero ¿si no se cobra en la fecha prevista eso significa que dejaremos de cobrar en el futuro? La decisión no es automática, puesto que ello puede llevar a una aplicación del principio de prudencia con unos resultados conservadores en exceso. Tan perjudicial es para la imagen fiel una aplicación extrema de los principios como un planteamiento laxo de ellos. Por tanto, el grado de discrecionalidad que se plantea en la contabilidad en relación con la aplicación de los principios y nor­ mas tiene su lógica en la diferente casuística empresarial y en una mejor utiliza­ ción de los mismos para obtener una información financiera que cumpla los men­ cionados objetivos. © Ediciones Pirámide 225 Estados financieros. Interpretación y análisis Ahora bien, a pesar de que es cierto, que es necesario un cierto grado de dis­ crecionalidad, la cuestión que se plantea es la utilización de ésta con un objetivo diferente a la consecución de la imagen fiel para obtener unos estados financieros que respondan a intereses específicos de la dirección y/o propiedad de la empresa y que no están relacionados con emitir la mejor información financiera, sino la que conviene más a dichos intereses. Llegados a este punto, no es fácil determinar la frontera que existe entre la contabilidad creativa, la manipulación o incluso el fraude. En este estrecho espacio tan difícilmente evaluable se encuentra la contabili­ dad creativa, sobre cuya definición no existe un acuerdo entre los diferentes au­ tores que han trabajado en el tema. Así por ejemplo, Amat y Blake (2002) plan­ tean un concepto de la contabilidad creativa centrado en la manipulación de la información cuando indican que se trata de un «proceso mediante el cual los contables utilizan su conocimiento de las normas contables para manipular las cifras incluidas en las cuentas de una empresa». Sin embargo, para otros autores como Nasser (1993) este proceso tiene un objetivo claro, como es el «de manipu­ lación de la contabilidad para aprovecharse de los vacíos de la normativa contable y de las posibles elecciones entre diferentes prácticas de valoración y contabiliza­ ción que ésta ofrece, para transformar las cuentas anuales de lo que tiene que ser a lo que, quienes las preparan, prefieren que sean». Para Rojo (1993) la contabi­ lidad creativa es «un sistema de contabilidad creado por y para las necesidades de la imagen de la empresa... es causada por el pensamiento especulativo a corto plazo». Otras definiciones están más centradas en la manipulación de los resulta­ dos, como plantea García Osma (2005) cuando indica que «se trata de cualquier práctica llevada a cabo intencionadamente por la gerencia, con fines oportunistas y/o informativos, para reportar una cifra de resultados deseada, distinta de la real». Ahora bien, todas estas definiciones coinciden en el carácter manipulador de esta práctica, en el sentido de que la información contable sea elaborada para obtener unas cifras deseadas al margen de que éstas se identifiquen o no con la imagen fiel del patrimonio y los resultados de la empresa. Sin embargo, es conveniente tener en cuenta que cuando hablamos de conta­ bilidad creativa no nos referimos a conductas fraudulentas. Ambas coinciden en su carácter manipulador, pero la contabilidad creativa implica actuaciones que se encuentran situadas dentro de la ley, mientras que el fraude trasgrede claramente ésta. En la tabla 9.1 se muestra una síntesis de la clasificación de las prácticas que persiguen la manipulación de cuentas. 226 © Ediciones Pirámide La contabilidad creativa TABLA 9.1 Clasificación de prácticas que persiguen la manipulación de las cuentas Maquillajes contables Transacciones reales Legales Contabilidad creativa, que aprovecha la existencia de diferentes opciones en la normativa contable para obtener una información financiera acorde con los deseos de la dirección y/o pro­ piedad de la empresa. Operaciones reales que afectan a la in­ formación financiera de la empresa, por ejemplo adelantar o atrasar tran­ sacciones para obtener una informa­ ción financiera con un determinado resultado. Prácticas contables contrarias a la le­ gislación vigente, como ocultar ingre­ sos o gastos. Operaciones reales que no son legales. Ilegales Fuente: Amat y Oliveras (2004). 1.2. Factores que favorecen la existencia de contabilidad creativa Una cuestión muy importante es conocer qué factores favorecen la contabili­ dad creativa. Hasta ahora, hemos puesto de manifiesto que son las propias nor­ mas contables las que permiten una interpretación de ellas que puede originar resultados diferentes sin incumplirlas. Decidir cuándo aplicar o no un determina­ do principio, qué criterio de valoración utilizar o con qué técnica realizar una estimación puede dar lugar a información financiera distinta según la decisión que tomemos, aunque nos mantengamos dentro de la normativa contable. Ahora bien, la selección de las diferentes opciones puede realizarse para conseguir unas u otras cifras en función de que la dirección o la propiedad de la empresa prefie­ ra presentar un mejor o peor resultado, o un mayor o menor volumen de activos o pasivos respectivamente. Además de este grado de discrecionalidad de la normativa contable, también hay que tener en cuenta la imprecisión del objeto de la aplicación de estas normas, como es la obtención de la imagen fiel de los resultados y patrimonio empresarial. El concepto de imagen fiel en el que se centra la información financiera presenta unos límites poco definidos, de forma que, siendo el objetivo central de la aplica­ ción de principios y normas, se muestra como otra posible causa de prácticas contables orientadas al beneficio de los empresarios más que a los usuarios de la información. Otro factor que favorece las prácticas creativas es la asimetría de la información contable entre los que la elaboran y sus usuarios. Como indica Monterrey (1997), «la asimetría de información entre los que elaboran la contabilidad y los usuarios de la misma favorece la aparición de estas técnicas, al ser prácticamente impercep­ tibles por los usuarios potenciales que apenas cuentan con más datos y perciben © Ediciones Pirámide 227 Estados financieros. Interpretación y análisis los estados financieros como la fuente de información más fiable a la que pueden recurrir... sin tener en cuenta que esta información puede haber sido alterada para provocar una determinada reacción en su decisión». Por tanto, es importante tener en cuenta que difícilmente los usuarios pueden saber si en la información que van a utilizar se han realizado prácticas de contabilidad creativa ya que éstas se encuen­ tran ocultas entre la gran cantidad de datos que se proporcionan. También la cultura empresarial y ética del entorno en el que se desenvuelven las personas que elaboran dicha información pueden influir en la realización de este tipo de prácticas creativas. La dificultad de obtener información fiable en las empresas sobre este aspecto ha dado lugar a que la investigación se haya orienta­ do a la opinión de los auditores. En el trabajo de Guevara y Cosenza (2004) sobre la actitud de los auditores con respecto a la contabilidad creativa es interesante destacar la percepción entre la mayoría de los encuestados de que, si bien se con­ sidera un problema importante, no se tiene en cuenta en la formación de auditores ni en la planificación del trabajo de auditoría y se rechaza cualquier tipo de res­ ponsabilidad al respecto, aun cuando una parte de ellos reconoce que no es in­ usual su participación en el diseño de prácticas creativas con el cliente. Estas conclusiones sugieren un alto grado de permisividad y de aceptación de la conta­ bilidad creativa como una práctica habitual y no indeseable. TABLA 9.2 Principales factores que favorecen la contabilidad creativa Principales factores que favorecen la contabilidad creativa — Discrecionalidad de la normativa y aplicación de los principios y criterios de valoración. — Carácter impreciso del concepto de imagen fiel. — Asimetría de la información financiera. — Cultura empresarial y ética de los negocios. — Permisividad de los auditores. Fuente: Elaboración propia. 1.3. ¿Por qué pueden estar interesadas las empresas en la contabilidad creativa? Para que una práctica tenga lugar es imprescindible que existan factores que permitan llevarla a cabo, como los que acabamos de indicar. Pero también es ne­ cesario que estas prácticas cumplan algún objetivo o, lo que es lo mismo, que las empresas tengan algún interés en aplicar contabilidad creativa. Los motivos pue­ den ser numerosos y en grandes rasgos se pueden sintetizar en tres posibilidades: las empresas pueden querer mejorar su imagen, empeorarla o mantenerla estable en el tiempo. Veamos a continuación qué beneficios pueden obtenerse de cada uno de estos objetivos. 228 © Ediciones Pirámide La contabilidad creativa En primer lugar, buscar una mejor imagen parece el objetivo más deseable. Se trataría de conseguir unos datos que proporcionaran mejores resultados, solvencia y/o liquidez de modo que permitieran a la empresa una situación más óptima para atraer inversores y mejorar la capacidad de endeudamiento. Pero las empresas también pueden buscar empeorar su imagen con el objetivo, por ejemplo, de con­ seguir que los ejercicios futuros parezcan mejores que el presente (big bath) o bien de reservar beneficios actuales para tiempos peores. Por último, el objetivo de la contabilidad creativa puede buscar una imagen estable en el tiempo, evitando mo­ vimientos bruscos en los resultados o el patrimonio que pongan en entredicho la capacidad de la empresa para mantener sus beneficios o su equilibrio patrimonial. Veamos a continuación una síntesis de las motivaciones que pueden tener las empresas para llevar adelante prácticas contables orientadas a mejorar, empeorar o estabilizar los datos de la información financiera: a) Motivaciones relacionadas con el precio de las acciones: según las investi­ gaciones realizadas, existe una estrecha relación entre los resultados y el precio de las acciones, a lo que hay que añadir que las técnicas de valoración de empresas tienen como variable fundamental datos relacionados con los resultados. Por tanto, la posibilidad de que éstos sean orientados en uno u otro sentido puede dar lugar a que se obtenga una valoración determinada de la empresa y/o de la cotización de sus acciones. Las políticas de mejora de la imagen pueden interesar para mejorar el precio de las acciones en diferentes situaciones: en ampliaciones de capital y en general para atraer a inversionistas, así como para una evaluación más favorable de los analistas, también para mejorar el nivel salarial cuan­ do los directivos son retribuidos con opciones sobre acciones o bien para beneficiarse del prestigio que conllevan los buenos resultados. La dirección también puede estar interesada en llevar a cabo políticas de estabilidad de la imagen que reducirían el riesgo atribuido a la empresa y mejorarían la valoración de sus acciones. Habitualmente, este tipo de políticas contables se denominan alisamiento de beneficios y consisten en reducir la variabilidad de los resultados. Ello daría lugar a la consiguien­ te reacción positiva del mercado bursátil debido a una percepción más positiva de la gestión, lo que puede repercutir en la remuneración y el prestigio profesional de la dirección. Por último, una política de empeoramiento de la imagen que conlleve una reducción del valor de las acciones podría estar relacionada con si­ tuaciones como las que se producen en procesos de management buy-out. Este tipo de procesos consisten en la adquisición por parte de los directi­ vos de las acciones de su empresa. En estos casos, la dirección podría estar interesada en una reducción del valor de las acciones para pagar un me­ nor precio y conseguirlo a través de una manipulación a la baja de los resultados. © Ediciones Pirámide 229 Estados financieros. Interpretación y análisis b) Motivaciones relacionadas con contratos basados en cifras contables: mu­ chos de los contratos que firman las empresas presentan cláusulas cuya aplicación está fundamentada en datos extraídos de la contabilidad, como son los resultados, el endeudamiento, la solvencia, la liquidez, etc. Princi­ palmente se trata de contratos de deuda o bien relacionados con retribu­ ciones a directivos basadas en resultados. Una política de mejora de la imagen resultará útil cuando se pretenda maquillar determinados ratios para la celebración de contratos de deuda, préstamos con entidades financieras o acuerdos con acreedores. En otros casos lo que se busca es el cumplimiento de determinadas cláusulas acor­ dadas y que están relacionadas con dichos ratios, como puede ser la con­ secución de un determinado nivel de liquidez o endeudamiento. En el caso de las retribuciones basadas en beneficios, resulta obvio que una mejora de éstos provoca una mayor retribución para los directivos. También una política de empeoramiento de la imagen puede tener sus motivaciones en los contratos firmados por la compañía. Unos ratios más negativos también pueden ser útiles, en casos excepcionales, como en la renegociación de los contratos para mejorar sus condiciones o si se preten­ de reducir la participación de inversores minoritarios. En el caso de los contratos con directivos basados en resultados, si existen cláusulas por las cuales los bonus tienen un límite máximo, entonces los directivos pueden estar interesados en no presentar la parte de los beneficios que no van a proporcionar retribución variable y «guardarlos» para el siguiente ejercicio. Otro caso puede producirse con la entrada de un nuevo equipo gestor cuya permanencia estará ligada a los resultados que obtenga en el futuro. Si el nuevo equipo reduce artificialmente el resultado del anterior, puede conse­ guir la percepción de una mayor mejora de la situación gracias a su gestión. Por último, las políticas de estabilidad de la imagen generan confianza y pueden ser útiles para mejorar las condiciones de los contratos financie­ ros o con acreedores, en la medida en que proporcionan una visión más estable de la empresa y/o una visión más positiva de la imagen de la di­ rección. c) Motivaciones relacionadas con la normativa: un motivo para manipular la información financiera puede ser la normativa fiscal, dado que los im­ puestos que se pagan toman como dato de partida el resultado contable para el cálculo de la base imponible. Ahora bien, las posibilidades son múltiples. Por ejemplo, el sector público puede tener competencias espe­ cíficas en determinados sectores de actividad que impliquen transferen­ cias de riqueza desde las empresas hacia los consumidores. Tal es el caso de los sectores que operan con tarifas reguladas legalmente a través de la manipulación de sus costes. Por otra parte, los directivos de las empresas también pueden tener interés en mostrar determinadas cifras cuando de­ sean cumplir los requisitos exigidos para cotizar, para conseguir subven­ 230 © Ediciones Pirámide La contabilidad creativa ciones, para cumplir con las leyes antimonopolio o para proponer rees­ tructuraciones empresariales o sectoriales. Una política de mejora de la imagen puede estar motivada por la con­ secución de mejores ratios para poder acceder a mercados regulados o alcanzar los niveles exigidos de éstos en un determinado sector y, en ge­ neral, para conseguir una imagen de confianza. Sin embargo, la dirección de la compañía puede estar interesada en una política de empeoramiento de la imagen cuando busque pagar menos impuestos o trasladar los beneficios a períodos impositivos en los que la presión fiscal resulte menor, obtener subvenciones o ayudas públicas para compensar pérdidas o ayudar a superar dificultades económicas, evitar que se reduzcan las tarifas en los sectores regulados o conseguir reestruc­ turaciones empresariales. Por último, una política de estabilidad en las cifras contables también puede tener su motivación en la normativa vigente. Así, si la compañía muestra cifras sin oscilaciones, con un nivel similar de pago de impuestos, puede existir una menor probabilidad de inspecciones no habituales y, en general, la imagen que se transmite es de confianza, lo que puede resultar de interés para determinadas ayudas públicas. En la tabla 9.3 se sintetizan las principales motivaciones y objetivos que puede tener la empresa para desarrollar prácticas de contabilidad creativa: TABLA 9.3 Motivaciones y objetivos para realizar contabilidad creativa Motivaciones Influir en el precio de las acciones a través de la manipulación del resultado Contratos basados en cifras contables © Ediciones Pirámide Objetivos Mejorar la imagen Empeorar la imagen Aumentar el beneficio: Reducir el beneficio: — En ampliaciones de capital. — Para atraer inversio­ nistas. — Para mejorar la eva­ luación de analistas. — En procesos de ma­ nagement buy-out. — Mejorar determina­ dos ratios para la ne­ gociación de présta­ mos y contratos con proveedores. — Retribuciones de di­ rectivos basadas en objetivos fundamenta­ dos en cifras ­contables. — Renegociación de contratos con enti­ dades financieras y acreedores para me­ jorar condiciones. — Retribuciones de di­ rectivos basadas en cifras contables con limitaciones. Mantener la imagen Alisamiento de bene­ ficios: — Percepción de esta­ bilidad y de reduc­ ción del riesgo. — Mantenimiento de contratos con enti­ dades financieras y proveedores. 231 Estados financieros. Interpretación y análisis TABLA 9.3 (continuación) Motivaciones Objetivos Mejorar la imagen Empeorar la imagen Mantener la imagen — Mejorar ratios para acceder a mercados regulados. — Pagar menos im­ puestos. — Conseguir subven­ ciones y ayudas pú­ blicas. — Realizar reestructu­ raciones empresa­ riales. — Menor probabilidad de inspecciones fis­ cales. — Conseguir subven­ ciones y ayudas pú­ blicas. Normativa vigente Fuente: Elaboración propia. 2. TÉCNICAS E INSTRUMENTOS DE CONTABILIDAD CREATIVA Una vez hemos visto cuáles son las motivaciones más habituales para mani­ pular las cifras de la información financiera y los objetivos que éstas pueden per­ seguir, vamos a revisar los diferentes instrumentos y técnicas de que disponen las compañías para llevar a cabo las prácticas de contabilidad creativa que les permi­ ten alcanzarlos. Los instrumentos son las cuentas anuales y sus componentes, es decir, los ac­ tivos, los pasivos, el patrimonio neto, los ingresos y los gastos. El valor de estos instrumentos puede aumentarse o disminuirse, así como reclasificarse en los esta­ dos financieros en los que se presentan. A ello hay que añadir también la mani­ pulación en el planteamiento de la consolidación, así como la información que se proporciona en la memoria y en los informes de gestión y auditoría, respectiva­ mente (Amat y Blake, 2002). 2.1. Aumentos o reducciones de activos Existe cierta discrecionalidad en la cuantificación de los activos, así como en su reconocimiento. Ello puede dar lugar a que éstos presenten mayor o menor valor en el balance e incluso puede determinar su presencia o no en él, como es el caso de las activaciones de gastos. A continuación, en la tabla 9.4 se muestran los diferentes aspectos que, debido a su grado de discrecionalidad, pueden ser plan­ teados por la dirección con la intención de obtener unos activos con determinados valores. 232 © Ediciones Pirámide La contabilidad creativa TABLA 9.4 Aspectos discrecionales sobre activos que favorecen la aplicación de contabilidad creativa © Ediciones Pirámide Concepto Aspectos discrecionales Precio de adquisición de los inmovilizados — El precio de adquisición de un inmovilizado incluye no sólo el contravalor pagado por el activo sino también todos los gastos necesarios para que el activo se encuentre en condiciones de fun­ cionamiento. La decisión de qué gastos incluir como tales pre­ senta un cierto grado de discrecionalidad que puede ser apro­ vechado por la contabilidad creativa. — En aquellos inmovilizados cuya instalación y montaje duren más de doce meses, deberán incluirse como más importe de los mismos los gastos financieros devengados antes de su puesta en funcionamiento y relativos a su financiación tanto directa como genérica. El método de cálculo financiero de esta última que se seleccione puede dar lugar a diferentes valoraciones que influyan en un mayor o menor gasto a activar. Coste de producción de los inmovilizados — En el caso en el que la compañía fabrique su propio inmovili­ zado, éste será valorado por su coste de producción, al que, además de los costes directamente imputables, deberá añadirse la parte que razonablemente corresponda de los costes indirectos (PGC 2007, NV 2ª.1.2.). El cálculo de estos costes indirectos presenta un grado de discrecionalidad que puede ser utilizado por la dirección para aumentar, en mayor o menor importe, el precio del activo. Permutas y donacio­ nes de inmovilizados — En la valoración de los bienes que se reciben a través de per­ mutas y de donaciones el criterio del valor razonable figura tanto en las permutas comerciales como en las no comerciales. El cálculo de dicho valor para bienes sin un mercado activo se realiza a través de métodos y técnicas de valoración cuya se­ lección implica un grado de discrecionalidad que puede ser utilizado para incrementar o reducir el valor del activo recibi­ do, según el caso. Activos adquiridos a través de arrenda­ miento financiero — Para considerar un contrato de arrendamiento como financie­ ro debe presumirse que a través de él se van a transferir sus­ tancialmente todos los riesgos y beneficios inherentes a su pro­ piedad. Entre otras condiciones, esto puede suceder en el caso de los contratos de arrendamiento con opción de compra. La decisión de ejercer dicha opción puede venir mediatizada por el objetivo de que el activo figure o no en el balance, ya que en caso de que se decida no ejercerla se tratará como un arrendamiento operativo y figurará como un gasto del ejer­ cicio. 233 Estados financieros. Interpretación y análisis TABLA 9.4 (continuación) 234 Concepto Aspectos discrecionales Activación de gastos de I+D — La normativa española permite la activación de los gastos de investigación y desarrollo siempre que se cumplan una serie de requisitos. La capitalización de estos gastos es opcional, por lo que la empresa puede decidir que, aunque se cumplan las con­ diciones para ello, los mantendrá como resultado del ejercicio. La incidencia de esta decisión, tanto en el balance como en la cuenta de resultados, es importante dado que para muchas em­ presas estos gastos representan un gran volumen de sus resul­ tados. Valoración del fondo de comercio — Para que se registre un fondo de comercio es necesario que se haya adquirido otra empresa a título oneroso. En la valoración de dicho activo se tiene en cuenta el valor razonable de los acti­ vos adquiridos y pasivos asumidos de la empresa adquirida. Como en otros casos, el criterio del valor razonable tiene un grado de discrecionalidad que puede ser utilizado en la con­ tabilidad creativa para aumentar o disminuir el valor de este activo. Clasificación conta­ ble de las inversiones financieras — Cuando una empresa adquiere una inversión financiera, debe clasificarla en alguno de los seis tipos de activos financieros que definen el PGC o las NIC, de forma que en función de la mis­ ma se valora y registra el activo. Una inversión financiera se incluirá en una categoría u otra en función del destino que le dé la compañía y no en base a las características intrínsecas del activo. Así, un título de una sociedad puede utilizarse para ne­ gociar en el corto plazo (se registrará a valor razonable con cambios en el resultado) o bien como una inversión en una sociedad del grupo empresarial (se registrará al coste), o no tendrá ninguno de estos destinos y se considerará disponible para la venta (se registrará a valor razonable con cambios en cuentas de patrimonio neto). En cualquier caso, cualquiera de las alternativas presenta criterios de valoración diferentes, por lo que la clasificación puede utilizarse como un sistema para aumentar o disminuir el valor de los activos. Activos por impuestos diferidos — La legislación permite compensar las pérdidas fiscales con be­ neficios futuros en los siguientes ejercicios. El impuesto menor a pagar en el futuro se registra como un activo por impuesto diferido. Siguiendo el principio de prudencia, sólo se deberá reconocer este tipo de activos en el caso de que resulte proba­ ble que la compañía tenga beneficios en el futuro para poder compensar dichos activos. Por tanto, la dirección puede utili­ zar las expectativas futuras para poder aumentar su volumen de activo total, reconociendo estos activos como impuestos diferidos. © Ediciones Pirámide La contabilidad creativa TABLA 9.4 (continuación) Concepto Aspectos discrecionales Valoración de exis­ tencias — La valoración del almacén de existencias puede llevarse a cabo por el método del precio medio ponderado o el método FIFO. El objeto de utilizar uno u otro método será aumentar o disminuir el valor de las existencias finales que figuran en el balance. — Al igual que en los inmovilizados de producción propia, en el caso de los productos fabricados por la empresa deberá incluir­ se en el coste de producción la parte que razonablemente co­ rresponda de los costes que les son indirectamente imputables. La selección de este criterio de imputación puede realizarse de forma que beneficie a los objetivos de la dirección y no a la imagen fiel de la empresa. Deterioro de activos — Para determinar si existe deterioro de valor de los activos es necesario calcular el valor de recuperación del activo, que se de­ fine como el mayor entre el valor razonable menos los costes de venta y el valor en uso. Ambos criterios presentan un grado de discrecionalidad en su cálculo que puede ser aprovechado para la práctica de contabilidad creativa y la alteración del valor de los activos. — En el caso concreto de los derechos de cobro, habrá que calcular el valor actual de los flujos de efectivo futuros que se estima que se van a cobrar. Dicha estimación agrega un nivel de dis­ crecionalidad que, como en el caso anterior, puede ser utilizado por la dirección con el fin de aumentar o disminuir el volumen de activos en balance. Fuente: Elaboración propia. 2.2. Aumentos o disminuciones de pasivos La manipulación de los pasivos se realiza a través de las provisiones, elemen­ tos cuyo nivel de discrecionalidad los hace susceptibles de reconocimiento y valo­ ración interesada, así como también a través de las deudas por medio de la deno­ minada financiación fuera de balance y/o la reclasificación de las deudas con el objeto de mejorar/empeorar la imagen de la empresa (este último caso lo estudia­ remos más detenidamente en el apartado 2.6 de este capítulo). A continuación, en la tabla 9.5 detallamos los principales aspectos que pueden ser utilizados para proporcionar unas cuentas determinadas. © Ediciones Pirámide 235 Estados financieros. Interpretación y análisis TABLA 9.5 Aspectos discrecionales sobre pasivos que favorecen la aplicación de contabilidad creativa 236 Concepto Aspectos discrecionales Probabilidad de ocu­ rrencia de las provi­ siones — Las provisiones son obligaciones de pago cuya probabilidad de ocurrencia es muy superior a la de no ocurrencia. La estima­ ción de esta probabilidad presenta un grado de discrecionali­ dad que puede ser utilizado en contabilidad creativa. Un ejem­ plo típico son las provisiones por responsabilidades debidas a litigios en curso o las relativas a impuestos por posibles san­ ciones. Valoración del impor­ te de la provisión — Las provisiones son obligaciones que al cierre del ejercicio pue­ den presentar un importe no exacto y/o una fecha de pago inde­ terminados. Por tanto, la estimación de su valor puede ser uti­ lizada según los intereses de los directivos. Por ejemplo, el valor de una posible sanción. — Valoración de las provisiones para retribuciones al personal por postempleo de prestaciones definidas. En este caso las empresas se comprometen con su personal a pagar una retribución defi­ nida a su jubilación y la cuantificación del pasivo de este com­ promiso implica cálculos actuariales que suponen estimaciones basadas en criterios que pueden utilizarse para obtener un de­ terminado volumen de deuda. Manipulación de la cifra de deuda — La denominada financiación fuera de balance, que consiste en no incluir en él deudas que posee la empresa o el grupo. Por ejemplo, para gran número de autores, el arrendamiento ope­ rativo genera un pasivo que queda fuera del balance. De hecho el IASB lleva tiempo discutiendo la posibilidad de cambiar su NIC 17 sobre arrendamientos de forma que el pasivo generado por un arrendamiento operativo se refleje en el balance, como ya ocurre cuando se considera financiero. Otra situación que se ha dado a menudo, y que se encuentra más próxima al fraude que a la contabilidad creativa, es la financiación a través de una filial que se ha dejado fuera de la consolidación1. — Cualquier compromiso de compra o de inversión de tipo incondi­ cional debería figurar en el pasivo del balance siempre que se trate de entrega de bienes y/o servicios en el futuro a cambio de pagos sin que pueda haber renuncia a ello en cuanto a cantida­ des y/o precios. — Como se ha indicado en el apartado dedicado a los activos, registrar como arrendamiento operativo operaciones que real­ mente son adquisiciones de activos reduce el nivel de activos y, por tanto, mejora el retorno de las inversiones. Pero también reduce la deuda reconocida y el nivel de apalancamiento de la empresa. © Ediciones Pirámide La contabilidad creativa TABLA 9.5 (continuación) Concepto Aspectos discrecionales La venta de derechos de cobro a través de factoring o de tituli­ zación debe generar un pasivo si se demuestra que no se han traspasado de forma significativa los riesgos y beneficios inhe­ rentes al activo. Los contratos y acuerdos de este tipo de ope­ raciones son complejos, y esa falta de claridad puede utilizarse para no incluir la deuda que generan. 1 Sobre financiación fuera de balance es interesante el artículo de José Miguel Rodríguez y Ramón Fernández, «Innovación financiera y riesgos fuera de balance», en Instituciones de Depósito. Anales de estudios económicos y empresariales, n.º 6, 1991. Fuente: Elaboración propia. 2.3. Aumentos o disminuciones de patrimonio neto Las diferentes partidas que componen el patrimonio neto también son sus­ ceptibles de manipulación en su registro y valoración. En algunos casos, la dis­ crecionalidad se aplica a su posible inclusión o no en el balance, y en otros, al importe por el que figurarán en él. Veamos los casos más habituales en la ­tabla 9.6. TABLA 9.6 Aspectos discrecionales sobre patrimonio neto que favorecen la aplicación de contabilidad creativa © Ediciones Pirámide Concepto Aspectos discrecionales Aportaciones no dine­ rarias — El capital escriturado puede desembolsarse a través de aporta­ ciones dinerarias o no dinerarias. En el caso de las sociedades de responsabilidad limitada, no se exige que las aportaciones no dinerarias sean valoradas por un experto designado por el re­ gistro mercantil, lo que puede dar lugar a valoraciones intere­ sadas por parte de los accionistas. Dotación de re­servas — Las reservas por pérdidas y ganancias actuariales surgen de los resultados actuariales de las retribuciones postempleo al per­ sonal por prestaciones definidas, así como por los ajustes en el valor de los activos por dichas retribuciones. En ambos ca­ sos se utilizan cálculos actuariales que, como se ha indicado en el apartado anterior, presentan un cierto grado de discre­ cionalidad que puede ser utilizado para realizar contabilidad creativa. 237 Estados financieros. Interpretación y análisis TABLA 9.6 (continuación) Concepto Aspectos discrecionales Donaciones y le­gados — La contrapartida de un activo donado es un ingreso que figura en el patrimonio neto y su valoración se realiza a través de su valor razonable. Por tanto, la aplicación de esta valoración in­ fluirá tanto en el valor del activo como en el del patrimonio neto y puede ser utilizada para obtener una determinada cuan­ tificación de los mismos. Subvenciones de ca­ pital — Las subvenciones de capital se registran como ingresos en cuentas de patrimonio neto diferentes de la cuenta de resultado del ejercicio. Su reconocimiento en esta última se lleva a cabo siguiendo el criterio de amortización del bien subvencionado. Por tanto, sí la dirección desea retrasar o acelerar su registro como ingreso del ejercicio, puede utilizar el criterio de amorti­ zación para adaptarlo a los objetivos que se haya marcado en las cifras y/o componentes del patrimonio neto. Fuente: Elaboración propia. 2.4. Aumentos o disminuciones de ingresos En los apartados anteriores hemos visto opciones de alteración de los valores de activos, pasivos y patrimonio neto, algunas de las cuales pueden tener como contrapartida alteraciones del valor de los ingresos, como es el caso de la valora­ ción de donaciones y legados, la clasificación de los instrumentos financieros o la imputación de las subvenciones de capital. Ahora bien, los ingresos también pueden manipularse llevando a cabo una variación absoluta o bien una variación temporal de los datos. En el primer caso, las cifras cambian de forma definitiva mientras que en el segundo lo que varía es el momento en que se imputan. La manipulación temporal de los ingresos se puede llevar a cabo a través de la aplicación del principio de devengo, según el cual el registro de cualquier hecho contable debe realizarse cuando tenga lugar la corriente real de bienes y servicios. Por tanto, la pregunta a responder sería: ¿cuándo tiene lugar la entrega de bienes y servicios? En la tabla 9.7 veremos algunos casos en los que el reconocimiento de dicha entrega puede ser susceptible de manipulación. Por otra parte el aumento o disminución de ingresos puede llevarse a cabo a través de la manipulación absoluta de los datos, es decir, reconocer ingresos que no se han producido como tales. Algunos ejemplos se recogen en la tabla 9.8. En algunos de estos casos, en la medida en que las opciones de la normativa contable no contemplen como válidos los tratamientos dados a los ingresos y además se trate de importes significativos, estaríamos fuera de la contabilidad creativa y entraríamos en el ámbito de la ilegalidad. 238 © Ediciones Pirámide La contabilidad creativa TABLA 9.7 Aspectos discrecionales que favorecen la manipulación temporal de ingresos Concepto Aspectos discrecionales Contratos de venta de bienes con servicios plurianuales En el caso en el que, junto a la venta de un bien, se pague un ser­ vicio de mantenimiento, reparación, etc., que cubra más de un ejer­ cicio, el ingreso derivado de este último deberá reconocerse según se vaya prestando el servicio y no a la firma del contrato. Una práctica habitual en las empresas es reconocer el contrato íntegra­ mente como ingreso cuando se vende el bien, lo que supone el in­ cumplimiento del principio de devengo. Contratos en los que no hay venta en firme Los contratos en los que existen cláusulas con derecho a devolución de los productos, las ventas en depósito o las ventas a prueba en las que el cliente tiene el derecho de devolución tras un período de prue­ ba, son todos ellos casos en los que se entregan bienes pero la trans­ ferencia de riesgos y beneficios inherentes a ellos se mantiene por la empresa vendedora; luego no deberían reconocerse como ingresos hasta que no hayan sido totalmente transferidos. Contratos con acuer­ do de permanencia En los contratos en los que existe un compromiso de permanencia en la prestación del servicio, el ingreso o el gasto derivado del con­ trato debe registrarse a lo largo de la vida del mismo, ya que será ­ actado. durante ésta cuando se preste el servicio p Fuente: Elaboración propia. TABLA 9.8 Aspectos discrecionales que favorecen la manipulación absoluta de los datos sobre ingresos Concepto Aspectos discrecionales Comisiones sobre ven­ tas Registrar como ingreso el importe total vendido en vez de la comi­ sión obtenida por la venta. De esta forma se reconoce como ingre­ so el precio de la venta del bien/servicio y como coste el precio de venta menos la comisión. Con ello, el resultado no varía pero la compañía presenta unos ingresos mucho mayores. Únicamente se­ ría aceptable el reconocimiento de la totalidad del ingreso de la venta a comisión en caso de que el comisionista se hiciera cargo de los riesgos/beneficios inherentes a la propiedad. Descuentos en com­ pras Contabilización de los descuentos en compras como mayor impor­ te de las ventas. Tal sería el caso de considerar los rappels sobre compras como ingresos obteniéndose de esta forma una cifra de negocios mayor. De nuevo es un caso en el que el resultado no va­ ría pero se incrementan ficticiamente los ingresos. Fuente: Elaboración propia. © Ediciones Pirámide 239 Estados financieros. Interpretación y análisis 2.5. Aumentos o disminuciones de gastos Un gran número de las posibles manipulaciones de los gastos ha sido revisado en los apartados anteriores, en los que se comentaban las diferentes actuaciones que se pueden llevar a cabo para aumentar o disminuir partidas de activo, pasivo o patrimonio neto. Por ejemplo, las activaciones de cualquier tipo de gasto (gastos de I+D, gastos que se generan hasta la entrada en condiciones de funcionamiento de un activo, gastos financieros, costes indirectos de productos fabricados), los deterioros de activos o los reconocimientos de provisiones. Al igual que en los ingresos, cualquiera de estas prácticas puede suponer una manipulación de los datos de carácter temporal, es decir, lo que se variaría se­ ría el momento de la imputación, pero el importe del gasto total continuaría siendo el mismo, o bien tratarse de una manipulación de las cantidades en los datos. Las prácticas más habituales en la manipulación temporal de la imputación de los gastos se centran en los gastos de amortización de activos y el reconocimiento de pérdidas por deterioro, como se sintetiza en la tabla 9.9. TABLA 9.9 Aspectos discrecionales que favorecen la manipulación temporal de gastos Concepto Aspectos discrecionales Coeficiente de amor­ tización Se puede realizar su cálculo para obtener un gasto por este concep­ to que permita alcanzar el resultado deseado y no en función del consumo real del inmovilizado amortizado. Deterioro de activos El retraso en el reconocimiento de deterioros, como es el reconoci­ miento de la morosidad, es una práctica que puede mejorar el re­ sultado del ejercicio actual trasladando la imputación de pérdidas por deterioros sobre ingresos de los que existen serias dudas de cobro o bien empeorar de forma interesada el resultado con una aplicación conservadora del principio de prudencia, lo que permi­ tiría crear una «bolsa» de beneficios que puede aplicarse en ejerci­ cios futuros con malos resultados. Fuente: Elaboración propia. Como en el caso de los ingresos, también pueden realizarse prácticas que lle­ ven a cabo una manipulación absoluta de datos en los referidos a los gastos de amortización y pérdidas por deterioro. Otros casos de registro interesado de va­ loraciones pueden ser los que se muestran en la tabla 9.10. 240 © Ediciones Pirámide La contabilidad creativa TABLA 9.10 Aspectos discrecionales que favorecen la manipulación absoluta de datos sobre gastos Concepto Aspectos discrecionales Variación de existen­ cias El criterio de valoración de las existencias y, por tanto, el ingreso o la pérdida por la variación de éstas en el ejercicio pueden dar lugar a diferencias significativas en el resultado. El uso del método LIFO, ampliamente utilizado por las compañías estadounidenses y prohibido por las NIC, provoca una variación importante en el resultado en comparación con el que se obtendría con otros méto­ dos (FIFO o PMP). Valor residual del ac­ tivo a amortizar Se puede adaptar la valoración del valor residual a un objetivo relacionado con un resultado y no con la recuperación real estima­ da del activo. Fuente: Elaboración propia. 2.6. Reclasificación de partidas Una de las prácticas de contabilidad creativa consiste en clasificar partidas, tan­ to en el balance como en la cuenta de resultados, de forma interesada. En este caso lo que se pretendería sería una visión determinada de los activos/pasivos y/o de los ingresos/gastos. La clasificación interesada de las partidas también puede realizarse en el estado de flujos de efectivo. Veamos algunos casos en la tabla 9.11. TABLA 9.11 Aspectos discrecionales sobre reclasificación de partidas que favorecen la contabilidad creativa © Ediciones Pirámide Concepto Aspectos discrecionales Variar el plazo de li­ quidación de los acti­ vos o de exigibilidad de los pasivos La reclasificación del plazo de los activos y pasivos puede conseguir una mejor visión de la liquidez de la empresa, en el caso de que se registren como pasivos a largo plazo deudas que deben liquidarse en el corto plazo o bien contemplando como activos corrientes activos que permanecerán en la compañía más de un ejercicio. Contabilizar indebi­ damente un activo o pasivo financiero Puede registrarse un instrumento financiero de forma que mejore de forma intencionada la posición de liquidez de la empresa. Por ejemplo, contabilizar como venta un activo con un pacto de recompra (REPO). Este tipo de operaciones constituyen una forma de financiación en la que se entrega un activo financiero con la obligación de recomprar­ lo en un plazo estipulado, lo cual genera una entrada de efectivo y una deuda por la obligación de recompra. Si se registra como una venta de un activo, no figuraría la deuda, sólo el aumento de efectivo. 241 Estados financieros. Interpretación y análisis TABLA 9.11 (continuación) Concepto Aspectos discrecionales Registrar ingresos fi­ nancieros como in­ gresos por ventas Se trata de reconocer los beneficios que se obtienen por venta de ins­ trumentos financieros como otros ingresos de explotación. El resulta­do del ejercicio se mantiene idéntico pero mejora su margen o ­ perativo. Contabilizar ingre­ sos extraordinarios como ingresos ope­ rativos Esta práctica se ha utilizado frecuentemente para mejorar el resulta­ do operativo. Por ello, desde 2003 el IASB y desde 2007 el PGC espa­ ñol no contemplan la clasificación de resultado extraordinario. Úni­ camente existe el concepto de resultado excepcional, encuadrado en el resultado operativo y que, como su nombre indica, son gastos/ingre­ sos de carácter no habitual, excepcional, como son las inundaciones, incendios, sanciones, multas, etc. El resto de las operaciones con in­ movilizados figuran como resultados operativos, en el caso de los relacionados con intangibles o materiales, y como resultados finan­ cieros los relacionados con la cartera de control. Manipulación del EBITDA (resultado antes de intereses, impuestos, depreciaciones y amortizaciones) Esta medida suele tomarse como referencia para las remuneraciones variables de los directivos, lo que anima a su manipulación tanto al alza, para conseguir el objetivo marcado, como a la baja. Este últi­ mo caso sería interesante cuando el objetivo se encuentre muy ale­ jado, de forma que lo que pueda interesar es transferir los posibles beneficios al ejercicio siguiente. Para evaluar la idoneidad del EBITDA es aconsejable ­compararlo con el EFE de las operaciones, con el que las diferencias no deberían ser muy llamativas. Lo contrario supondría que el EBITDA contemplara ajustes por devengo importantes, que son uno de los instrumen­tos más utilizados en la manipulación de la información financiera. Manipulación en la clasificación de las operaciones del EFE — Considerar pagos de inversión gastos que son operativos: un caso muy habitual es presentar como pagos de inversión los gas­ tos de mantenimiento o reparación de inmovilizados fijos, que son gastos corrientes y deberían considerarse pagos operativos. De esta forma se reduce el efectivo desembolsado por operacio­ nes de explotación. — Reconocer como cobros operativos ingresos de inversiones: éste sería el caso en el que se clasifica como un cobro de explotación la venta de un activo no corriente, que debería figurar como un ingreso por desinversión. De esta forma se mejora el efectivo obtenido por operaciones de explotación. — Clasificar cobros por préstamos como cobros operativos: este caso suele darse en préstamos que tienen como garantía algún bien, de forma que la operación se trata como una venta del bien que constituye la garantía del préstamo. Cuando se produce la devolución del préstamo y se recupera el bien entregado en ga­ rantía, se contabiliza como una devolución de ventas. A través de este método se incrementa la cifra de cobros/ventas actual y se reduce la del futuro. Fuente: Elaboración propia. 242 © Ediciones Pirámide La contabilidad creativa 2.7. El proceso de consolidación El proceso de consolidación de estados financieros es complejo y la aplicación de su normativa puede dar lugar a que ésta sea utilizada para presentar una in­ formación interesada sobre los resultados y la posición económica y financiera del grupo empresarial. Esta manipulación puede referirse a diferentes aspectos relativos tanto a las empresas que se consolidan (cuáles y cómo se valoran) como al tratamiento de las partidas de las cuentas consolidadas (valoración del fondo de comercio, precios de transferencia de las operaciones intergrupo, etc.). Veamos a continuación, en la tabla 9.12, algunas de las principales cuestiones en las que se puede introducir la contabilidad creativa en los estados financieros consoli­dados. TABLA 9.12 Aspectos discrecionales sobre consolidación que favorecen la contabilidad creativa © Ediciones Pirámide Concepto Aspectos discrecionales Método de consoli­ dación — El control sobre una sociedad puede ejercerse a través de otras vías diferentes a la participación mayoritaria, como puede ser disponer de la mayoría de los votos a través de acuerdos o ha­ ber nombrado a la mayoría de los componentes del órgano de administración, entre otras posibilidades. Estas otras condicio­ nes son más fácilmente manipulables y en base a ellas se puede dejar de considerar dependiente a una empresa y reconocerla úni­ camente como asociada. Cuando la posición financiera de la filial es negativa, entonces consolidar a través de la puesta en equivalencia consigue que las pérdidas sólo figuren en el resul­ tado por el porcentaje de participación y además no se conso­ liden tampoco las deudas. — Las sociedades de gestión conjunta pueden consolidarse opcio­ nalmente por el método de integración proporcional o por puesta en equivalencia. La selección del método de las multigru­ po puede dar lugar a diferencias sustanciales en ciertas partidas de los estados financieros consolidados. — Las entidades de propósito especial (EPE) son sociedades en las que la dominante puede tener o no participación pero sí inter­ viene en sus decisiones económicas y financieras, asumiendo sus beneficios y riesgos. Aunque estas sociedades deben formar parte del perímetro de consolidación, su inclusión puede elu­ dirse interesadamente ya que, al no ser obligatoria la participa­ ción accionarial de la sociedad matriz, su localización puede presentar dificultades. — En la normativa española sobre consolidación existe una dis­ pensa referida a sociedades dependientes que no posean interés significativo para la imagen fiel del grupo empresarial. El carác­ ter no significativo del interés de la consolidación de determi- 243 Estados financieros. Interpretación y análisis TABLA 9.12 (continuación) Concepto Aspectos discrecionales nadas sociedades dependientes puede dar lugar a interpretacio­ nes subjetivas que sean utilizadas de forma interesada por el grupo empresarial Valoración de las par­ tidas consolidadas — La valoración de activos y pasivos de las sociedades dependien­ tes a fecha de su adquisición se realiza a su valor razonable. Como ya se ha comentado, el cálculo de éste está supeditado a numerosas hipótesis que pueden ser utilizadas interesadamente para obtener una valoración determinada, tanto de los activos y pasivos que se incorporan al balance consolidado como del valor del fondo de comercio inicial o el beneficio generado por el fondo de comercio negativo. — El fondo de comercio de consolidación no se amortiza, sino que se reevalúa anualmente y se calcula su posible deterioro. El cálculo de dicha reevaluación es complejo y se encuentra sujeto a hipótesis que pueden ser utilizadas de forma interesada. — En el caso de que el valor razonable de los activos adquiridos menos los pasivos asumidos en una combinación de negocios sea superior al precio pagado por ella, esta diferencia debe re­ conocerse como un beneficio en la cuenta de resultados conso­ lidada. Ahora bien, antes de ello es obligatorio reevaluar los activos y pasivos de la sociedad adquirida por si dicha diferen­ cia pudiera adscribirse a un activo sobrevalorado o a un pasivo infravalorado. Como en los casos anteriores, dicha evaluación supone la aplicación de métodos de valoración que parten de hipótesis y datos que pueden ser utilizados de forma intere­ sada. Operaciones grupo — En el proceso de consolidación se puede evitar la eliminación de las operaciones a través de una sociedad interpuesta de for­ ma que se simula una operación extragrupo que en realidad es intragrupo1. inter­ 1 En este caso estaríamos ante operaciones más próximas a la llamada «ingeniería financiera», ya que implicaría no sólo manejar interesadamente criterios y valoraciones sino la realización de operaciones con un fin diferente del que parece que existe a primera vista. Fuente: Elaboración propia. 3. DETECCIÓN DE LA CONTABILIDAD CREATIVA Como hemos visto a lo largo de este capítulo, las prácticas a través de las cua­ les puede llevarse a cabo la contabilidad creativa son numerosas, razón por la cual para descubrirlas se puede recurrir a diferentes medios. Revisamos a continuación 244 © Ediciones Pirámide La contabilidad creativa los principales medios y aspectos que nos pueden informar sobre si una compañía lleva a cabo operaciones de contabilidad creativa. 3.1. Informes y pruebas de auditoría Los informes de auditoría son un elemento esencial para el análisis de los esta­ dos financieros y, en concreto, de la posible aplicación de prácticas de contabilidad creativa. Por tanto, es imprescindible conocer si el informe de auditoría está limpio y, en caso contrario, analizar las salvedades u opiniones expresadas en él. Ahora bien, si la contabilidad creativa se mueve dentro de la legalidad, no resultará fácil incluir una salvedad en la opinión del auditor en caso de que se considere que se han aplicado las normas y principios contables de forma intere­ sada. Únicamente se podría alegar que las cuentas anuales no reflejan la imagen fiel, que como sabemos es un concepto que no es fácilmente determinable. En un estudio realizado por I. Guevara y J. P. Cosenza (2004) sobre los auditores y la contabilidad creativa, los profesionales encuestados contestaron mayoritariamen­ te que únicamente informarían en su dictamen sobre prácticas creativas en la empresa auditada si se incumpliera el Plan General Contable o se distorsionaran los estados financieros, y que no se considerarían responsables de la posible emi­ sión de información distorsionada en caso contrario. De todas formas, los auditores en su trabajo, para conocer si se aplican nor­ mas y principios correctamente y si se muestra la imagen fiel, pueden fijarse en determinados aspectos que claramente guardan relación con la contabilidad crea­ tiva, como por ejemplo: — La aplicación de los criterios de valoración, en el caso de que sean opcio­ nales. — Las estimaciones realizadas en los casos en los que éstas sean necesarias, como por ejemplo estimaciones de flujos de efectivo futuros, tasas de ac­ tualización, etc. — Prácticas habituales en aquellos aspectos que implican especial grado de discrecionalidad, como el reconocimiento de deterioros, de ­provisiones, etc. — Cambios en los criterios contables de un ejercicio a otro y en la aplicación uniforme de los principios contables. — Cambios en las cuentas a cobrar, a pagar, en las existencias y, en general, variaciones no habituales de estas cuentas. — Grandes diferencias entre el resultado y el flujo de efectivo. Por otra parte, pruebas que son habituales en el trabajo de los auditores t­ambién facilitan la detección de prácticas de contabilidad creativa, como por ejemplo: © Ediciones Pirámide 245 Estados financieros. Interpretación y análisis — Las pruebas de circularización de saldos, en las que se solicita a los bancos, los clientes o los proveedores que informen de los saldos que mantienen con la empresa auditada, lo que permite detectar registros indebidos. — Las pruebas de cobros y pagos posteriores al cierre que parten de la idea de que una factura de un cliente no estaría sobrevalorada o que una fac­ tura pendiente con un proveedor no estaría infravalorada si se ha cancela­ do en un período de tiempo relativamente próximo al cierre. — Las pruebas de corte de operaciones en las que se analiza la correcta con­ tabilización de los gastos e ingresos a través de la revisión de las facturas emitidas y recibidas tras el cierre. Como conclusión, tanto los informes de auditoría como las pruebas realizadas durante el proceso facilitan la detección de la contabilidad creativa y son, por tanto, elementos esenciales a tener en cuenta para ello. 3.2. Los ajustes por devengo Cuando hablamos de ajustes por devengo nos referimos a ingresos y gastos que no suponen cobros o pagos en el ejercicio y que se registran en aplicación del principio de devengo y/o de prudencia. Como ya hemos comentado a lo largo de este capítulo, la aplicación de estos principios implica un nivel de discrecionalidad que puede ser utilizado con fines distintos de la consecución de la imagen fiel. Los ajustes por devengo se pueden estimar de forma indirecta como diferencia entre el resultado del ejercicio y los flujos de efectivo. Estos últimos se calculan siguiendo el criterio de caja, es decir, en función de la corriente monetaria, que es más difícilmente manipulable. Lo que nos mostrará esta diferencia, por tanto, serán aquellos movimientos que se han registrado aplicando los principios de de­ vengo o de prudencia y que deberán ser analizados para la detección de prácticas de contabilidad creativa. Resultado del ejercicio − Flujos de efectivo del ejercicio = Ajustes por devengo Los ajustes por devengo tienen su origen, por tanto, en los ingresos y gastos no cobrados o pagados en el ejercicio: — Ingresos no cobrados: provienen tanto de las ventas no cobradas y los au­ mentos de las variaciones de existencias como del reconocimiento de ingre­ sos plurianuales (subvenciones, donaciones, etc.), la activación de gastos y la reversión de provisiones y dete­rioros. — Gastos no cobrados: se originan no sólo por compras pendientes de pago o reducciones de existencias sino también por el registro de los gastos de 246 © Ediciones Pirámide La contabilidad creativa amortización de inmovilizados, el reconocimiento de deterioros y de pro­ visiones. En la tabla 9.13 se muestra una síntesis de los principales ajustes por devengo y las cuentas que se ven afectadas por ellos. TABLA 9.13 Principales ajustes por devengo y cuentas que se ven afectadas por ellos Ajustes por devengo Concepto Cuentas afectadas — Por ventas e ingresos del ejercicio no cobrados. — Aumento de cuentas de clientes y deudores. — Aumento de ingresos operativos. — Por las variaciones de las existen­ cias en los almacenes. — Aumento de las cuentas de exis­ tencias. — Aumento de ingresos por variación de existencias positiva. — Por imputación de ingresos plu­ rianuales. — Aumento de los ingresos por sub­ venciones o donaciones. — Reducción de cuentas de patrimonio neto de subvenciones/donaciones. — Por activación de gastos. — Aumento de inmovilizado material e intangible. — Aumento de ingresos por trabajos realizados para el inmovilizado de la empresa que compensa los gas­ tos ocasionados por ellos. — Aplicación de provisiones o dete­ rioros de activos. — Reducción de provisiones o aumen­ tos de valor de activos anterior­ mente deterio­rados. — Aumento de ingresos por cancela­ ción de pérdidas y gastos de ejer­ cicios anteriores relativos a estos conceptos. — Por compras y gastos del ejercicio no cobrados. — Aumento de cuentas de proveedores y acreedores diversos. — Aumento de gastos operativos. — Por las variaciones de las existen­ cias en los almacenes. — Reducción de las cuentas de existencias. — Aumento de gastos por variación de existencias negativa. Ingresos Gastos © Ediciones Pirámide 247 Estados financieros. Interpretación y análisis TABLA 9.13 (continuación) Ajustes por devengo Gastos Concepto Cuentas afectadas — Por amortización de inmovilizado material e intangible. — Aumento/reducción del valor neto del inmovilizado material e intan­ gible. — Reducción/aumento del gasto de amortización del ejercicio. — Dotación de provisiones o deterio­ ros de activos. — Aumento de provisiones o reduc­ ción de valor de activos deterio­ rados. — Aumento de gastos o pérdidas por la dotación de las provisiones y las pérdidas por deterioro de ac­ tivos. Fuente: Elaboración propia. Es importante tener en cuenta que no todos los ajustes por devengo influyen de igual forma en el resultado. Una política agresiva en la que se busque mejorar la imagen de la empresa y, por tanto, incrementar el resultado aumentará los ­ajustes por devengo. Una política agresiva se orientará a anticipar ingresos, dife­ rir gastos, reconocer variaciones de existencias positivas, activar gastos, reducir las amortizaciones de activos y las dotaciones de deterioros y provisiones. Sin embargo, una política más conservadora tenderá a realizar menos ajustes por de­ vengo. Ahora bien, la existencia de ajustes por devengo no implica por sí misma la existencia de contabilidad creativa. Sin embargo, sí que es cierto que los ajustes por devengo son condición necesaria pero no suficiente para que ésta se lleve a cabo. Esto es debido a que no todos los ajustes por devengo son igualmente mani­ pulables, por lo que cabe distinguir entre aquellos ajustes que se producen en el funcionamiento habitual de la empresa y aquellos que responden a una intención específica de la dirección. Esta distinción entre ajustes por devengo no discrecionales y discrecionales se utiliza en los modelos en los que los ajustes por devengo son el criterio para medir la discrecionalidad aplicada en la elaboración de los estados financieros1. 1 Sobre los modelos de valoración de ajustes por devengo, se recomienda el artículo de Azofra et al. (2006): «Evaluación de los modelos de ajustes por devengo: ajustes discrecionales e informes de auditoría con salvedades», Partida Doble, n.º 181, octubre 2006. 248 © Ediciones Pirámide La contabilidad creativa 3.3. Aspectos cualitativos También podemos distinguir una serie de características de tipo cualitativo que hacen que las empresas sean más proclives a las prácticas creativas en conta­ bilidad y que están relacionadas tanto con el tipo de dirección o de empresa como con el sector en el que ésta se ubica. En lo relativo a las características de la dirección de la compañía, ya hemos visto que cuando la remuneración de sus directivos se encuentra vinculada a las cifras contables existen motivos para orientar dichas cifras en su beneficio. Tam­ bién la proximidad de una renovación del consejo de administración puede ser un motivo para utilizar la información financiera a favor de la dirección. Incluso las características de dichos consejos pueden darnos pistas sobre el interés en presen­ tar estados financieros manipulados. Así, por ejemplo, cuando el consejo de ad­ ministración se encuentra dominado por un grupo reducido de consejeros, éstos pueden estar interesados en presentar una determinada visión de la compañía que justifique su presencia al frente de ella. Por el contrario, estudios sobre prácticas creativas han constatado que la presencia de consejeros externos constituye un freno a éstas (García Osma et al., 2005). En general, cualquier dirección que pre­ sente un alto grado de concentración de poder puede ser proclive a mostrar una información interesada. También los casos en los que la dirección y la propiedad recaen en la misma persona o en los que existe un enorme interés en mantener la propiedad de las acciones pueden llevar a la dirección a presentar unos resultados orientados a objetivos personales. Las características de la empresa desempeñan también un importante papel a la hora de detectar posibles manipulaciones en la información financiera. Las compañías que presentan posiciones financieras debilitadas por su incapacidad de generar flujos de caja procedentes de sus operaciones, junto con aquellas que por estar inmersas en procesos de inversión tienen grandes necesidades de obtener financiación, pueden tener interés en presentar sus estados financieros orientados en una determinada dirección. También es importante fijarse en empresas cuyo crecimiento es inusualmente rápido en comparación con otras empresas de su sector, ya que estas situaciones son proclives a prácticas creativas. Por último, también las características del sector en el que opera la empresa nos pueden proporcionar pistas en la detección de contabilidad creativa. Convie­ ne estar atentos a los sectores altamente competitivos o con rápidos cambios en su tecnología pues pueden tener interés en mostrar buenos resultados de cara a sus posibles inversores. En la situación contraria, es decir, los sectores en declive, también las compañías pueden estar interesadas en hacer uso de prácticas mani­ puladoras para ocultar sus resultados negativos. Por último, las empresas que operan en sectores con precios regulados pueden conseguir objetivos determina­ dos y necesarios en el contexto regulador a través de prácticas de contabilidad creativa. © Ediciones Pirámide 249 Estados financieros. Interpretación y análisis TABLA 9.14 Principales señales de alarma para la detección de la contabilidad creativa — Cambios en las políticas contables insuficientemente justificados. — Cambios importantes en cuentas a pagar y/o a cobrar. — Cambios anómalos en la relación entre las ventas y el resultado. — Variaciones en el volumen de existencias no suficientemente justificadas. — Incremento de la diferencia entre el resultado y los flujos de efectivo. — Resultados extraordinarios que suponen un alto porcentaje del resultado total. — Informes de auditoría con salvedades. — Auditores externos que realizan otras funciones para la compañía auditada. — Compañías con el poder muy concentrado. — Directivos con remuneraciones fuertemente vinculadas a resultados. — Circunstancias en las que se emite la información financiera (proximidad de la renova­ ción del consejo de administración, ampliaciones de capital, fusiones, etc.). — Compañías con grandes necesidades de financiación. — Sectores muy competitivos, en declive o con cambios rápidos en su tecnología. 4. SOLUCIONES A LA CONTABILIDAD CREATIVA A la vista de los diferentes incentivos y factores que animan las prácticas de contabilidad creativa, podemos afirmar que su solución no es sencilla. Para comba­ tir estar prácticas o desalentarlas se pueden llevar a cabo numerosas acciones y/o recomendaciones que podemos agrupar en dos áreas: acciones relacionadas con las normas contables y la emisión de información financiera y, por otra parte, conside­ raciones relacionadas con las personas que tienen a su cargo la emisión de dicha información, así como con las que tienen la misión de revisarla. 4.1. Acciones relacionadas con la normativa contable — Reducir los aspectos discrecionales de la normativa y, en el caso de que éstos sean necesarios y deseables, articular mecanismos de control para que su aplicación no sea interesada. Por ejemplo, en el caso de que nos encontre­ mos con diferentes criterios contables o cuando sea necesario realizar pre­ dicciones, la normativa debería ser más exhaustiva en cuanto a las condi­ ciones que deben producirse para la elección de un determinado criterio o 250 © Ediciones Pirámide La contabilidad creativa en cuanto a la justificación de las predicciones. En el caso de que la posi­ bilidad de la elección se refiera a estimación de valoraciones, éstas debe­ rían estar realizadas o verificadas por expertos independientes que confir­ maran su corrección. — Reducir las operaciones extraordinarias que vienen habitualmente relacio­ nadas con la valoración de los activos inmovilizados. En este sentido, au­ tores como Amat (Amat y Olivera, 2004) vienen reivindicando la aplica­ ción del valor razonable para todos los inmovilizados como sistema para evitar la utilización interesada de dichas operaciones. — Exigir una mayor calidad en la información financiera que permita una me­ jor detección de prácticas interesadas. Sería necesaria no sólo una mayor cantidad de información sino también una mejor calidad en la informa­ ción sobre criterios aplicados, estimaciones, contingencias, hechos poste­ riores, etc. Una mayor calidad en la información permite un nivel de trans­ parencia deseable que protegerá al usuario de la desinformación. 4.2. Acciones relacionadas con las personas que elaboran la información financiera — Fortalecimiento de los códigos éticos de los implicados en la elaboración y revisión de los estados financieros. Los códigos de buen gobierno de las compañías deben incluir y promover códigos éticos relativos a la informa­ ción financiera que emiten y que los usuarios utilizan para tomar sus de­ cisiones. Los directivos deberían realizar una gestión en la que los códigos éticos formaran parte indisoluble de su quehacer. Los auditores tendrían que incluir en sus actuaciones la detección de prácticas contables creativas y mantener una actitud firme frente a ellas. — Incremento del control a través de medidas que impidieran o redujeran las situaciones de manipulación de la información financiera. En este sentido, se ha venido sugiriendo que la implementación de comités de auditoría en la empresa es una medida que mejora la fiabilidad de la información emi­ tida y, por tanto, controla las prácticas creativas. También son interesantes medidas que eviten la concentración del poder en los consejos de adminis­ tración, como por ejemplo la ampliación del número de consejeros inde­ pendientes. Como es lógico, las posibles medidas planteadas son muy diversas, tanto en su carácter como en su ámbito de aplicación, ya que el problema al que nos en­ frentamos también lo es. Depende de la normativa en sí misma, de su aplicación y de la ética de las personas, por lo que su solución es compleja y amplia en el tiempo. © Ediciones Pirámide 251 Estados financieros. Interpretación y análisis CUESTIONARIO DE AUTOEVALUACIÓN 1. a) Con la contabilidad creativa se ocul­ tan deliberadamente ingresos y gas­ tos o se reconocen ingresos y gastos inexistentes. b) La contabilidad creativa realiza prác­ ticas al margen de la normativa vi­ gente. c) La contabilidad creativa aprovecha los aspectos discrecionales de la nor­ mativa contable para elaborar esta­ dos financie­ros que provean de infor­ mación que responda a intereses de la dirección o la propiedad de la em­ presa en vez de mostrar su imagen fiel. d) Las afirmaciones a), b) y c) son c­ iertas. 2. 4. Cuando una empresa practica contabili­ dad creativa, estará interesada en: a) Mejorar su imagen únicamente. 252 Una empresa que realiza una práctica creativa cuyo objetivo es proporcionar una imagen de estabilidad... a) Está llevando a cabo políticas de alisamiento de beneficios. b) Está llevando a cabo big bath. c) Aprovecha los procesos de management buy-out. d) Presenta mejores resultados para ani­ mar a los inversionistas. 5. Las empresas pueden utilizar aspectos de la valoración de los activos para favorecer sus intereses a través de... a) La valoración de los activos a precio de reposición. b) La selección interesada de los gastos financieros a capitalizar como mayor importe de los activos. c) Los costes directos que imputa a los productos que fabrica y que figuran en la valoración de las existencias del balance. d) Las respuestas a), b) y c) son correctas. Entre las principales cuestiones que favo­ recen la existencia de contabilidad creati­ va se encuentran: a) La discrecionalidad en diferentes as­ pectos de la normativa contable e in­ cluso la imprecisión de su objetivo, es decir, del concepto de imagen fiel. b) El hecho de que exista un grado de asimetría de la información contable entre los que la elaboran y los que la usan. c) La cultura empresarial y una ética empresarial permisiva con la manipu­ lación de la información. d) Las afirmaciones a), b) y c) son c­ iertas. 3. b) Empeorar su imagen únicamente. c) Mejorar o empeorar su imagen. d) No estará nunca interesada en mejo­ rar o en empeorar su imagen. Indicar cuál de las siguientes afirmacio­ nes es cierta en relación con la contabili­ dad creativa: 6. Indique cuál de las siguientes afirmacio­ nes es cierta: a) La manipulación temporal de ingre­ sos se realiza fundamentalmente a través de una aplicación interesada del principio de devengo. b) La manipulación absoluta de ingre­ sos se realiza fundamentalmente a © Ediciones Pirámide La contabilidad creativa través de una aplicación interesada del principio de devengo. c) La manipulación temporal de ingre­ sos se realiza fundamentalmente a través de una aplicación interesada del principio de prudencia. d) La manipulación absoluta de ingre­ sos se realiza fundamentalmente a través de una aplicación interesada del principio de prudencia. © Ediciones Pirámide 7. Para detectar la práctica de contabilidad creativa debemos tener en cuenta: a) Los informes y pruebas de auditoría. b) Los ajustes por devengo que se prac­ tiquen en la contabilidad. c) Determinadas características de la compañía, de su dirección o del sec­ tor en el que opera. d) Las respuestas a), b) y c) son ciertas. 253 PARTE SEGUNDA Análisis de los estados financieros 10 Introducción al análisis de estados financieros OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es proporcionar al lector una primera aproximación al análisis de estados financieros, presentando sus objetivos, usuarios, fuentes e instrumentos. Al finalizar su lectura, deberá tener claras las siguientes cuestiones en relación con el análisis de estados financieros: — Comprender sus objetivos. — Diferenciar los distintos usuarios interesados en la información derivada de él. — Conocer las fuentes de información y los instrumentos que utiliza. — Ser conscientes de las limitaciones que presenta. 1. OBJETIVOS DEL ANÁLISIS DE ESTADOS FINANCIEROS Las empresas elaboran regularmente sus estados financieros con el fin de proporcionar a los distintos usuarios la información contable. Adicionalmente, algunas compañías informan públicamente sobre sus previsiones financieras, es decir, deben analizar cómo los hechos contables relevantes impactarán en sus estados financieros con el fin de proyectarlos al futuro. Los estados financieros formulados informarán siempre sobre el presente y el pasado, y se dirigen a distintos usuarios, tal y como desarrollamos en el epígrafe siguiente. Sin embargo, la información que estos usuarios demandan a estos estados financieros no siempre es directamente deducible de ellos, ya que las preguntas que éstos se harán sólo encontrarán contestación tras una etapa de cálculo y posterior análisis sobre el resultado de éstos. Por tanto, debemos entender el análisis financiero como el conjunto de técnicas y herramientas, así como la interpretación de éstas, que nos permitirá responder a las necesidades de los usuarios de la información contable y que además posibilitará la proyección de los datos financieros en el futuro, con el fin de ayudar en la toma de decisiones. Otros autores1 han definido el análisis financiero de forma similar haciendo hincapié también en la ayuda en la toma de decisiones y en la proyección del futuro. 1 Bernstein, L. A. (1993): «Dado que los ratios, al igual que otros instrumentos de análisis, están orientados al futuro, el analista debe poder ajustar los factores existentes en una relación a su probable forma y tamaño en el futuro». — Lev, B. (1978): «El análisis de los estados financieros forma parte de un sistema o proceso de información cuya misión es la de aportar datos para la toma de decisiones». — Urias, J. (1995): «El análisis de estados financieros, utilizando ciertas técnicas, trata de investigar y de enjuiciar, a través de la información contable, cuáles han sido las causas y los efectos de la © Ediciones Pirámide 259 Estados financieros. Interpretación y análisis Siguiendo a Urías (1995): «El contable interpreta los hechos, los traduce al lenguaje contable, los registra y los recopila. El analista recorre el camino inverso, se enfrenta a unos datos y ha de interpretar cuáles fueron los hechos que dieron lugar a los mismos, enjuiciándolos». Nosotros compartimos esta afirmación, y añadimos que el analista además de recorrer el camino inverso debe recorrer un camino hacia el futuro proyectando cómo las estimaciones presentadas por las empresas impactarán en los ratios contables y enjuiciando si son viables de acuerdo con la situación actual. Las interpretaciones que realicen los analistas serán en cualquier caso complicadas y no exentas de incertidumbre. Deben entenderse en sentido amplio; incluso a veces nos deberemos conformar con comentar la tendencia de los datos y su evolución respecto a los del sector al que pertenecen. Por último, al estar dirigido el análisis de estados financieros a distintos usuarios, tal y como destacamos en el epígrafe siguiente, su objetivo debe ser amplio con el fin de cumplir las expectativas de todos ellos. 2. USUARIOS DE LA INFORMACIÓN DEL ANÁLISIS DE ESTADOS FINANCIEROS 2.1. Los usuarios y sus necesidades Este epígrafe está dedicado al desarrollo de los distintos usuarios de la información contable, así como a las necesidades que ésta pretende satisfacer. Los usuarios mantienen distintas relaciones con la empresa, por lo que la información que demanden cubrirá distintos fines. La figura 10.1 ilustra lo expuesto anteriormente. De ella parece desprenderse que la finalidad del análisis de estados financieros es fácil de cumplirse en la medida en que se satisfaga la información que los distintos usuarios necesitan. Sin embargo, esto no es así, ya que en muchas ocasiones las conclusiones se deberán limitar a evaluar la tendencia e intentar predecir el futuro, siempre y cuando las premisas sobre las que éste se construya no varíen, por lo que encontrar respuestas absolutas no debe ser el fin de los usuarios, que se han de conformar con obtener una guía que les ayude en la toma de sus decisiones. gestión de la empresa para llegar a su actual situación y, así, predecir, dentro de ciertos limites, cuál será su desarrollo en el futuro, para tomar decisiones consecuentes». — Rivero, J. y Rivero, M. J. (2002): «El análisis de estados financieros constituye el estudio de las relaciones que existen entre distintos estados contables en un momento dado y la evolución de los mismos y de dichas relaciones en el futuro». 260 © Ediciones Pirámide Introducción al análisis de estados financieros Usuario de la información del análisis de estados financieros Propietarios Acreedores Trabajadores Sindicatos Posible rentabilidad Seguridad cobro deudas Seguridad trabajo Negociación convenios Organismos públicos Subvenciones y contratación pública Necesidad de información Figura 10.1. Usuarios de la información del análisis de estados financieros y sus necesidades. (Fuente: Elaboración propia.) 2.2. Detalle de los distintos usuarios Seguidamente desarrollamos las necesidades de los distintos usuarios y qué respuestas desean encontrar en las posibles conclusiones que se obtengan del análisis de estados finan­cieros. 2.2.1. Propietarios A los propietarios de la empresa, sobre todo a aquellos cuyos títulos representativos de su participación tengan una liquidez alta por cotizar en algún mercado, se les presenta continuamente la oportunidad de vender sus títulos o mantener su inversión. Con el fin de contestar a esta pregunta, el análisis de estados financieros les debe informar de la rentabilidad que obtienen y de la prevista. Adicionalmente, desearán comparar estos valores con los de empresas de similar riesgo para ayudarles en su toma de decisión. Cuando hablamos de propietarios, no nos referimos sólo a los propietarios actuales, sino que debemos incluir a los inversores potenciales, que evaluarán los posibles retornos que obtendrían de su inversión y el riesgo que asumen con ella. 2.2.2. Acreedores Incluimos dentro de los acreedores tanto a los acreedores comerciales como a los financieros, ya que ambos desearán conocer la capacidad que tiene la empresa para satisfacer sus compromisos financieros. © Ediciones Pirámide 261 Estados financieros. Interpretación y análisis Normalmente, los acreedores comerciales cobran sus deudas en el corto plazo, por lo que desearán conocer si la empresa contará con recursos suficientes para hacer frente a sus pagos. Es decir, demandarán información acerca de su liquidez presente y futura. Sin embargo, los acreedores financieros no sólo desearán conocer la liquidez, sino también la capacidad de hacer frente a sus pagos en el largo plazo, es decir, la solvencia, ya que en numerosas ocasiones el reembolso de ciertos préstamos se extiende a lo largo de varios ejercicios económicos. En base a la información facilitada por el análisis de estados financieros se deberán tomar las decisiones que se exponen en la tabla 10.1. TABLA 10.1 Decisiones que deberán tomar los acreedores comerciales y financieros en base a la información del análisis de estados financieros Acreedores comerciales Acreedores financieros Suministrar mercancías o servicios a la empresa o no hacerlo. Otorgar préstamo o no hacerlo. Volumen máximo de pedido. Importe máximo del préstamo. Margen que se exigirá en la operación. Interés que se exigirá en la operación. Plazo en el que se deberá satisfacer la deuda, pudiendo incluso llegar a exigir anticipos totales o parciales. Plazo de vencimiento. Clausulado de los contratos de compraventa o prestación de servicios. Clausulado de los contratos de concesión de préstamos. Fuente: Elaboración propia. Por simplicidad, no hemos incluido a los clientes como uno de los usuarios de la información contable. Sin embargo, no cabe duda de que en muchos casos los clientes desearán tener información financiera de sus proveedores. El hecho de que sean los clientes los que efectúen los pagos a los proveedores no es motivo suficiente para que no deseen conocer su situación presente y futura. Este deseo proviene de las inversiones que los clientes realizan para vender en numerosas ocasiones los bienes y servicios de sus proveedores, ya que a veces colaboran en la construcción de la red comercial, del conocimiento de marca, o incluso añaden otro tipo de valor al producto o servicio, por lo que la rentabilidad que obtengan de estas inversiones dependerá de la capacidad de los proveedores de continuar con sus operaciones en el futuro. 262 © Ediciones Pirámide Introducción al análisis de estados financieros 2.2.3. Trabajadores Los propios trabajadores de la empresa en numerosas ocasiones demandarán información de la situación financiera de ésta y de su futuro más probable. La siguiente figura resume algunas de las situaciones más frecuentes en las que los empleados de una empresa o sus potenciales trabajadores demandan información financiera acerca de ella: Conocer el futuro probable de la empresa para evaluar la conveniencia de su continuidad Conocer riesgos del cobro de su pensión o indemnización diferida Finalidad información contable para los trabajadores Aceptar o rechazar una oferta de trabajo Estimar el valor futuro de las opciones sobre acciones Negociar una jubilación anticipada Figura 10.2. Los trabajadores y las situaciones en las que demandan información financiera. 2.2.4. Sindicatos Los sindicatos, como representantes de los trabajadores, también van a requerir información contable. El caso más frecuente es la negociación de la actualización de salarios, para la cual ambas partes utilizan como argumento la situación económica financiera de la empresa. Esta información también es utilizada en situaciones excepcionales, como la negociación de un expediente de regulación de empleo. 2.2.5. Organismos públicos Diversos organismos públicos nacionales e internacionales pueden necesitar información contable de las empresas en las siguientes situaciones: © Ediciones Pirámide 263 Estados financieros. Interpretación y análisis — Ejecución de deudas: en los procedimientos ejecutorios la Administración necesitará contar con información de la tesorería de la empresa, de sus derechos de cobro vivos y de sus bienes, entre otros, con el fin de analizar las diferentes posibilidades con las que cuenta para embargar las deudas pendientes. — Cobro de tributos: algunos tributos, como el impuesto de sociedades, están basados en la información contable. — Contratación pública: cada vez es más frecuente en la legislación la necesidad de cumplir ciertos requerimientos financieros para poder participar en las licitaciones públicas. — Subvenciones: para ser beneficiario de ciertas subvenciones, en muchos casos se requerirá también reunir ciertos requisitos financieros. Otros autores, utilizando un enfoque más amplio, incluyen como usuarios de la información contable a analistas externos, auditores e investigadores. Nosotros no los hemos incluido en nuestra relación porque no los consideramos usuarios de la información derivada del análisis de estados financieros sino agentes externos que colaboran en su interpretación, por lo que no los reconocemos como usuarios directos sino como intermediarios. 3. FUENTES E INSTRUMENTOS DEL ANÁLISIS DE ESTADOS FINANCIEROS 3.1. Fuentes del análisis de estados financieros Las principales fuentes de información que se utilizan para analizar una empresa desde un punto de vista financiero se resumen en la figura 10.3. Como se desprende de ella, los estados financieros son una de las fuentes de información utilizadas en el análisis de estados financieros. No sólo los estados financieros anuales serán fuente de información, ya que los usuarios de la información contable requieren en muchas ocasiones datos actualizados para su toma de decisiones, por lo que los estados financieros intermedios son utilizados frecuentemente. Adicionalmente, también se utilizan los estados financieros previsionales, que son aquellos que las empresas construyen en base a sus estimaciones futuras y anexan en la presentación de sus planes estratégicos. Sin embargo, la información que contienen los estados financieros no es suficiente para cumplir con los objetivos del análisis de estados financieros, por lo que se necesita al menos contar con la siguiente información: 264 © Ediciones Pirámide Introducción al análisis de estados financieros Fuentes de la información financiera 1. Estados financieros 2. Información complementaria — Balance — Mercados financieros — Cuenta de resultados — Informes sectoriales — Estados flujo de efectivo — Información económica general — Estado de cambios en el PN — Memoria — Informe de gestión Figura 10.3. Fuentes de la información financiera. — Mercados financieros: se necesita información de los mercados de valores. Deberemos contar con la evolución de la cotización para aquellas empresas que coticen. Incluso en el caso de empresas no cotizadas es conveniente tener información disponible relativa a la capitalización bursátil de compañías similares. También es relevante la información relativa a la política de dividendos, la evolución de los tipos de interés y de cambio, etc. — Informes sectoriales: la información derivada de los estados financieros de la empresa debe ser comparada con la evolución del sector. De esta forma podemos detectar si la empresa está teniendo un comportamiento similar al de las compañías del sector o no con el fin de poder enjuiciar su gestión. — Información económica general: la información de la empresa debe ser completada con datos de índole general, como la evolución de la demanda, el crecimiento del producto interior bruto (PIB), el precio del petróleo o los posibles cambios regulatorios en el sector al que pertenezca la empresa. El analista debe conocer qué magnitudes económicas inciden en la evolución del sector analizado y estudiar la evolución de éstas, con el fin de buscar explicación a algunas de las tendencias detectadas en los datos contables analizados y poder enjuiciar cuáles son lógicas o esperadas y cuáles se deben a factores específicos de la empresa. © Ediciones Pirámide 265 Estados financieros. Interpretación y análisis 3.2. Instrumentos del análisis de estados financieros Varios de los capítulos siguientes de este libro están dedicados a la exposición de los instrumentos que se utilizan en el análisis de estados financieros y a la interpretación de sus resultados. En este capítulo introductorio, nos limitaremos a enumerarlos, describiendo brevemente en qué consisten. De esta forma el lector se familiarizará con ellos, ya desde este capítulo, con el fin de que adquiera una visión global al respecto. Estos instrumentos son: 3.2.1. Análisis intraempresa Este análisis tiene un doble objetivo: — Conocer la evolución de las magnitudes contenidas en los estados financieros en un período de tiempo determinado. — Determinar la composición porcentual de las distintas masas patrimoniales del balance o de las distintas partidas de la cuenta de resultados. El primer objetivo descrito se logra mediante el análisis horizontal. Se denomina así porque se colocan los distintos estados financieros, balance y cuenta de resultados, de los diferentes años en columnas, una para cada ejercicio analizado, y se calculan las variaciones «horizontales». De la simple observación de las diferencias, positivas o negativas, de las distintas partidas de los estados financieros, obtendremos una primera información muy valiosa, y sobre todo muy sencilla y fácilmente entendible. Como estudia la evolución a lo largo de un período de tiempo se le denomina también análisis dinámico. En la tabla 10.2 mostramos una aplicación del análisis horizontal a un balance de situación abreviado. El segundo objetivo descrito se logra mediante el análisis vertical. Se denomina así porque su cálculo nos permite conocer: los porcentajes que las distintas masas patrimoniales representan sobre el total del activo o pasivo y el porcentaje que las diferentes partidas o epígrafes de la cuenta de resultados representan sobre el total de ingresos; por tanto calculamos los denominados pesos o porcentajes «verticales». La simple observación de estos porcentajes nos permite conocer las principales partidas en las que invierte la empresa y cómo las financia. Al igual que sucedía en el análisis vertical, se trata de primera información muy valiosa, y sobre todo muy sencilla y fácilmente entendible. Como estudia la composición del balance y de la cuenta de resultados en un ejercicio determinado, se le denomina también análisis estático. 266 © Ediciones Pirámide Introducción al análisis de estados financieros TABLA 10.2 Análisis horizontal aplicado a un balance simplificado Período X + 1 Período X Activo no corriente: Activo no corriente: Activo 1: (ANC1)X + 1 ... Activo 1: (ANC1)X ... Variación 1: [(ANC1)X + 1 − (ANC1)X]/(ANC1)X ... Activo X: (ANCX)X + 1 Activo X: (ANCX)X Variación X: [(ANCX)X + 1 − (ANCX)X]/(ANCX)X Variación Activo corriente: Activo corriente: Activo 1: (AC1)X + 1 ... Activo 1: (AC1)X ... Variación 1: [(AC1)X + 1 − (AC1)X]/(AC1)X ... Activo X: (AC1)X + 1 Activo X: (AC1)X Variación X: [(ACX)X + 1 − (ACXX)X]/(ACX)X Total activo Total activo Total variación Patrimonio neto (PN): Patrimonio neto (PN): PN 1: (PN1)X + 1 ... PN 1: (PN1)X ... Variación 1: [(PN1)X + 1 − (PN1)X]/(PN1)X ... PN X: (PNX)X + 1 PN X: (PNX)X Variación X: [(PNX)X + 1 − (PNX)X]/(PNX)X Pasivo: Pasivo: Pasivo 1: (P1)X + 1 ... Pasivo 1: (P1)X ... Variación 1: [(P1)X + 1 − (P1)X]/(P1)X ... Pasivo X: (PX)X + 1 Pasivo 2: (PX)X Variación X: [(PX)X + 1 − (PX)X]/(PX)X Total PN y pasivo Total PN y pasivo Total variación En la tabla 10.3 mostramos una aplicación del análisis vertical a un balance de situación abreviado. La combinación del análisis dinámico y el estático se conoce como análisis global. 3.2.2. Análisis de ratios La información financiera es muy amplia, y en numerosas ocasiones los datos son muy diversos, repetitivos e incluso contradictorios. Por ello la simple lectura © Ediciones Pirámide 267 Estados financieros. Interpretación y análisis TABLA 10.3 Análisis vertical aplicado a un balance simplificado Período X + 1 Pesos porcentuales Activo no corriente: Activo 1: (ANC1)X + 1 ... (ANC1)X + 1/TA ... Activo X: (ANCX)X + 1 (ANC1)X + 1/TA Activo corriente: Activo 1: (AC1)X + 1 ... (AC1)X + 1/TA ... Activo X: (ACX)X + 1 (ACX)X + 1/TA Total Activo (TA) 100 % Patrimonio neto (PN): PN 1: (PN1)X + 1 ... (PN1)X + 1/(T PN y P) ... PN X: (PNX)X + 1 (PNX)X + 1/(T PN y P) Pasivo: Pasivo 1: (P1)X + 1 ... (P1)X + 1/(T PN y P) ... Pasivo X: (PX)X + 1 (PX)X + 1/(T PN y P) Total PN y pasivo (T PN y P) 100 % de estos datos no permite a los usuarios de la información contable la toma de decisiones. Un ratio es una razón o cociente de dos números. Aplicado al análisis de estados financieros, estos números serán magnitudes contables o de mercado. Su resultado debe ser interpretable financieramente, es decir, el cociente debe tener un sentido económico. Una de las ventajas de los ratios es que eliminan el factor tamaño de las magnitudes absolutas derivadas de los estados financieros, lo que permite su comparabilidad. Si por ejemplo una empresa tiene un mayor activo corriente que otra, se podría pensar que su liquidez es más alta, ya que cuenta con un volumen mayor de recursos líquidos. Sin embargo, este razonamiento sería erróneo, ya que esta magnitud lleva incorporado un factor tamaño que hace que no sea comparable entre empresas. La obtención de un ratio, dividiendo el activo corriente por ejem- 268 © Ediciones Pirámide Introducción al análisis de estados financieros plo entre el pasivo corriente, nos daría un punto de partida para realizar comparaciones al eliminar el factor tamaño. Simplificando, podríamos decir que existen magnitudes «buenas», como el patrimonio neto, las ventas, etc., y magnitudes «malas», como los gastos o los p ­ asivos. Basándonos en esos dos tipos de magnitudes, se podría argumentar que cuando un ratio está compuesto por una magnitud «buena» y una «mala», el ratio representará una situación más favorable cuanto más grande sea si la magnitud «buena» está en el numerador, o cuanto más pequeño sea si está en el denominador. Pero, sin embargo, ni siquiera esta última situación es siempre directamente interpretable de la forma descrita. Pensemos en un hipotético cociente constituido por el patrimonio neto dividido por el pasivo. En base a la simplificación descrita anteriormente, cuanto mayor fuera el resultado del cociente, más favorable sería su interpretación; pero pensemos que el hecho de que una empresa disponga de un elevado patrimonio neto podría tener un coste de oportunidad para los socios, o se podría dar la situación de que no estuviera aprovechando las ventajas que en ciertas ocasiones se derivan de estar endeudado, además de disminuir la rentabilidad para los socios. Los ratios permiten a los usuarios contar con una herramienta que les guíe en la toma de sus decisiones al sintetizar2 y homogeneizar la información contable. Sin embargo, del resultado de los ratios no debemos esperar respuestas inmediatas y categóricas que nos proporcionen normas de actuación en la toma de decisiones. Sí debemos esperar, y además exigir, que nos desvelen información relevante con el fin de contrastarla posteriormente, al centrarnos ahora sólo en aquello que hemos detectado como significativo, bien por haber puesto al descubierto una situación de riesgo o una tendencia potencialmente peligrosa, o al menos no deseada. Habrá situaciones en las que el análisis posterior no resultará necesario porque las conclusiones que extraigamos de los ratios serán lo suficientemente esclarecedoras; sin embargo esto no será muy frecuente. En este mismo sentido se expresa Bernstein (1993): «Los ratios son un instrumento de análisis que, en la mayoría de los casos, proporcionan pistas e indicaciones al analista sobre las condiciones subyacentes. Los ratios, debidamente interpretados, pueden también señalar aquellos campos que requieren ulterior investigación y análisis. El análisis de ratios pone al descubierto relaciones y bases de comparación que revelen situaciones y tendencias que no puedan descubrirse mediante el examen de los componentes individuales del ratio». Para la interpretación del ratio será necesario comparar los datos con los obtenidos de la empresa en años anteriores, como prolongación del análisis intraempresa, o con los de otras empresas del sector o ciertos estándares establecidos, como a continuación expondremos en el análisis inter-empresas. 2 Lev, B. (1978): «Los ratios reducen el gran número de datos que contienen los estados financieros a un conjunto relativamente pequeño de ratios». © Ediciones Pirámide 269 Estados financieros. Interpretación y análisis 3.2.3. Análisis comparativo con el sector o análisis interempresas La interpretación de los resultados obtenidos en el análisis intraempresa, y en el análisis de ratios, requiere su comparación con los obtenidos por otras empresas. Incluso las variaciones horizontales de los estados financieros (análisis horizontal) de la compañía deben ser comparadas con las de otras empresas para analizar si está teniendo mejor comportamiento que otras compañías del sector, o no, y estimar a priori si las variaciones se deben a efectos globales o al éxito o fracaso de su gestión. Asimismo, los pesos porcentuales extraídos del análisis vertical deben ser comparados con los obtenidos para otras empresas del sector. De esta comparación se derivarán pistas iniciales que nos guiarán en la continuación de nuestro análisis. Nos podrían surgir preguntas como: ¿Por qué la empresa tiene un peso porcentual del activo corriente mayor que otras compañías similares del sector? ¿Por qué la empresa tiene un porcentaje de amortizaciones sobre ventas mayor que empresas similares del sector? De igual forma, debemos comparar los ratios obtenidos con los de otras empresas del sector. Así podremos no sólo evaluar la tendencia sino también su situación relativa en el sector. La comparación de los ratios se debe realizar con un promedio del sector; sin embargo, no siempre debe ser la media la medida elegida, ya que numerosos trabajos de investigación concluyen que las distribuciones de observaciones de ratios no se adaptan a la distribución normal3. Antes de elegir las pruebas a realizar, se debe analizar si las distribuciones de los ratios del sector se aproximan de forma significativa a la distribución normal o no. Puede encontrar información detallada del procedimiento del contraste de la normalidad en Peña (2008)4. Dependiendo del resultado de la prueba de normalidad, usaremos los siguientes contrastes: — Contrastes paramétricos: en el caso de aceptar la hipótesis nula. Podremos contrastar la diferencia de medias a través del test de comparación de medias (t de Student). 3 Lev, B. (1978): «La evidencia de que se dispone indica que no es corriente encontrar distribuciones normales, sino que tienden a ser asimétricas y generalmente inclinadas hacia la derecha». 4 Para testar la normalidad se utiliza la prueba de Lilliefors, que es una aproximación a la de Kolmogorov-Smirnov, cuando se quiere probar la normalidad de una distribución y además los parámetros son desconocidos, por lo que deben ser estimados a partir de los estadísticos muestrales. La hipótesis que contrasta la prueba de Lilliefors es la siguiente: H0: F (y) = F0 (y) = Distribución normal. H1: F (y) = F0 (y) ≠ Distribución normal. 270 © Ediciones Pirámide Introducción al análisis de estados financieros Antes de proceder al cálculo de la media, se deben eliminar los valores extremos mediante la realización del diagrama de caja desarrollado por Tukey (1977). — Contrastes no paramétricos: en el caso de rechazar la hipótesis nula. Pérez López (2005)5 recomienda la utilización del test de Wilcoxon para contrastar la igualdad de medianas. Hay autores6 que plantean la posibilidad de que no se realice la comparación con un promedio, sino con la empresa con más éxito del sector. Nosotros consideramos que ambos análisis son complementarios y en cualquier caso no son excluyentes, y recomendamos que si se dispone de los datos, o éstos no son muy costosos de obtener, se determine en qué percentil se encuentra la empresa analizada dentro de su sector para cada uno de los ratios seleccionados. 4. LIMITACIONES DEL ANÁLISIS DE ESTADOS FINANCIEROS La información que se obtenga del análisis de estados financieros contiene ciertas limitaciones. En primer lugar, su validez vendrá determinada por la calidad de los estados financieros. Si el informe de auditoría de la sociedad no contiene salvedades ni limitaciones relevantes, el riesgo de que la información no sea de calidad se reduce considerablemente, aunque existen otras variables que hay que tener en cuenta: — Las normas de valoración utilizadas pueden introducir sesgos importantes en los resultados de los ratios. Se recomienda que el lector reflexione sobre las diferencias que puede implicar la valoración de un activo a su coste o a valor razonable. Si la empresa valora un volumen importe de activos a valor histórico, porque la jurisdicción contable que le es de aplicación se lo permite, o incluso se lo exige, las rentabilidades aparentes que se obtengan de esos activos serán mayores. — Como el análisis de estados financieros implica proyectar los hechos previstos en el futuro, y analizar su impacto en éstos, siempre existe un riesgo, pues las previsiones pueden no cumplirse en su totalidad, o pueden surgir hechos no considerados en el análisis que cambien el escenario previsto. Imagine por ejemplo que un analista concluye que la liquidez de la empresa está seriamente comprometida para el ejercicio siguiente en base a los pagos que deberá realizar, a la generación de flujos de caja de explo5 «La prueba de Wilcoxon gana en precisión ya que aprovecha mejor la información disponible. Tiene en cuenta, a la vez que el signo de las diferencias, si las hay más grandes o más pequeñas, ordenándolas, por lo que la prueba se conoce también como prueba de rangos y signos». 6 Bernstein (1993) y Rivero y Rivero (2002). © Ediciones Pirámide 271 Estados financieros. Interpretación y análisis tación y a su alto endeudamiento, que no le permite captar nuevos recursos. Sin embargo, el analista puede no haber tenido en cuenta, por no contar con esta información, que los socios están comprometidos con la empresa y han decidido seguir apoyándola financieramente. De ser así, la empresa no tendrá tensiones en su liquidez y las conclusiones y previsiones extraídos de su análisis no se cumplirían. De acuerdo con Weygandt, Kieso y Kell (1987; pp. 804 y 805), podríamos añadir las siguientes limitaciones a las ya expuestas: — «Los estados financieros en muchas ocasiones se basan en estimaciones, por ejemplo para el cálculo de las provisiones por depreciación de mercaderías, por lo que los ratios aplicados pueden ofrecer información poco precisa». — «En ocasiones, las firmas han cambiado su política de valoración de mercaderías, lo que se ha de tener en cuenta a la hora de realizar determinadas comparaciones de datos». — «Algunas de las grandes empresas están tan diversificadas que resulta difícil situarlas en un sector definido, y encontrar empresas comparables». 272 © Ediciones Pirámide Introducción al análisis de estados financieros CUESTIONARIO DE AUTOEVALUACIÓN 1. La información derivada del análisis de estados financieros interesará a: a) b) c) d) 2. Propietarios y acreedores. Trabajadores y sindicatos. Organismos públicos. Todas las anteriores. El análisis de estados financieros puede utilizar como fuente de información: a) Exclusivamente los estados financieros derivados de las cuentas anuales. b) Exclusivamente los estados financieros derivados de las cuentas anuales y los estados financieros intermedios. c) Exclusivamente los estados financieros derivados de las cuentas anuales, los estados financieros intermedios y los estados financieros previsionales. d) Los estados financieros derivados de las cuentas anuales, los estados financieros intermedios, los estados fi­ nancieros previsionales e información complementaria como la derivada del mercado financiero. 3. 5. La aplicación de los ratios al análisis de estados financieros tiene, entre otras, las siguientes ventajas: a) Reduce el efecto tamaño, lo que favorece la comparabilidad. © Ediciones Pirámide Elija la afirmación verdadera: a) Los resultados del análisis intraempresa deben ser comparados con los del sector. b) La comparación con el sector se deberá basar siempre en la media de los datos de éste. c) Las conclusiones de los ratios son tan esclarecedoras que no necesitan ningún análisis ni contrastación posteriores. d) Las respuestas a) y b) son verdaderas. 6. La comparación entre ratios de distintas empresas... a) Es una labor sencilla y se puede realizar de forma directa sin necesidad de precauciones. b) Se complica por las normas de valoración adoptadas por la empresa. c) Debe ser precedida de la lectura del informe de auditoría. d) Las respuestas b) y c) son verdaderas. Elija la respuesta verdadera: a) El análisis horizontal es parte del análisis intraempresa. b) El análisis vertical es parte del análisis intraempresa. c) Las respuestas a) y b) son verdaderas. d) Todas son falsas. 4. b) Simplifica las interpretaciones, ya que cuanto mayor es el ratio, más favorables serán las conclusiones. c) Proporciona normas de actuación en la toma de decisiones. d) Las respuestas b) y c) son verdaderas. 7. ¿Cuál de las siguientes afirmaciones es falsa? a) Los ratios podrían ofrecer información poco precisa porque los estados financieros en muchas ocasiones se basan en estimaciones. 273 Estados financieros. Interpretación y análisis b) No siempre es fácil encontrar empresas comparables para completar nues­ tro análisis. c) Uno de los motivos de éxito del análisis de estados financieros radica en 274 que no existen limitaciones relevantes en su utilización. d) El análisis mediante ratios y los análisis horizontal y vertical son complementarios. © Ediciones Pirámide 11 Análisis horizontal y vertical OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es la presentación de las técnicas que nos permitan una primera aproximación al análisis mediante el estudio tanto de la tendencia descrita por las magnitudes financieras como de la estructura interna de éstas. Cuando el lector finalice este capítulo, deberá ser capaz de: — Conocer la utilidad del análisis horizontal en el estudio de la tendencia y su aplicación al balance y a la cuenta de resultados. — Conocer la utilidad del análisis vertical en el estudio de la estructura interna de los estados financieros y su aplicación al balance y a la cuenta de resultados. — Asimilar la utilidad de agrupar el activo corriente y no corriente en un única magnitud (fondo de maniobra) al estudiar el análisis v­ ertical. — Diferenciar el tipo de empresa, al menos comercial o industrial, de la simple observación de los porcentajes del análisis vertical. — Comprender la importancia de analizar y vigilar una serie de indicadores al estudiar los porcentajes horizontales y verticales, con la finalidad de dirigir y centrar análisis posteriores más detallados. 1. ANÁLISIS HORIZONTAL El análisis horizontal tiene como objetivo el estudio de la tendencia descrita por las magnitudes financieras del balance y la cuenta de resultados. Para ello se analizará el sentido y velocidad de ésta. Como se estudia la evolución a lo largo de un espacio temporal, se le denomina también «análisis dinámico», «análisis de estados financieros comparativos» o «análisis de tendencia». 1.1. Análisis horizontal mediante porcentajes Los pasos que hay que seguir son sencillos: a) Cálculo de la variación anual en términos absolutos. b) Cálculo de la variación porcentual: dividiendo la variación experimentada en el ejercicio por su valor inicial. 1.1.1. Aplicación al balance A continuación se muestra la aplicación del análisis horizontal sobre el balance de la sociedad «XYZ» para un período de dos ejercicios, años X + 1 y X (véase la tabla 11.1). © Ediciones Pirámide 277 Estados financieros. Interpretación y análisis TABLA 11.1 Aplicación del análisis horizontal mediante porcentajes al balance. Sociedad XYZ 110-170 (60)/170 % Balance de situación Año X + 1 Año X Variación % A.H. Activo no corriente (ANC): ANC 1 ANC 2 110 70 170 — (60) 70 (35,29) % N.A. Total activo no corriente 180 170 10 5,88 % Activo corriente (AC): AC 1 AC 2 175 — 120 90 55 (90) 45,83 % (100,00) % Total activo corriente 175 210 (35) (16,67) % TOTAL ACTIVO 355 380 (25) (6,58) % Patrimonio neto (PN): PN 1 PN 2 80 45 85 40 (5) 5 (5,88) % 12,50 % Total patrimonio neto 125 125 — 0,00 % Pasivo no corriente (PNC): PNC 1 PNC 2 110 30 125 30 (15) 0 (12,00) % 0,00 % Total pasivo no corriente 140 155 (15) (9,68) % Pasivo corriente (PC): PC 1 PC 2 35 55 40 60 (5) (5) (12,50) % (8,33) % Total pasivo corriente 90 100 (10) (10,00) % TOTAL PASIVO y PN 355 380 (25) (6,58) % 1.1.2. Aplicación a la cuenta de resultados La aplicación del análisis horizontal a la cuenta de resultados de la s­ ociedad «XYZ» es similar, tal y como se muestra en la tabla 11.2. El cálculo de las variaciones mediante el método descrito es aconsejable cuando el número de ejercicios a comparar es reducido, dos o tres ejercicios. 278 © Ediciones Pirámide Análisis horizontal y vertical TABLA 11.2 Aplicación del análisis horizontal mediante porcentajes a la cuenta de resultados. Sociedad XYZ 103,30-101,00 (2,30/101,00) % Cuenta de resultados consolidada Año X + 1 Año X Variación % A.V. Importe neto de la cifra de negocios 103,30 101,00 2,30 2,28 % Coste de ventas (42,50) (43,50) 1,00 (2,30) % Beneficio bruto 60,80 57,50 3,30 5,74 % Gastos de explotación (28,00) (25,00) (3,00) 12,00 % Amortizaciones (9,50) (10,00) 0,50 (5,00) % Resultado de explotación 23,30 22,50 0,80 3,56 % Resultado financiero neto (6,50) (5,00) (1,50) 30,00 % Resultado antes de impuestos procedentes operaciones continuadas 16,80 17,50 (0,70) (4,00) % Impuesto sobre beneficios (2,50) (3,00) 0,50 (16,67) % Resultado del ejercicio 14,30 14,50 (0,20) (1,38) % Atribuido a los intereses minoritarios 2,25 2,00 0,25 12,50 % Atribuidos accionistas sociedad dominante 12,05 12,50 (0,45) (3,60) % Sin embargo, no será suficiente con mostrar la variación porcentual, ya que una variación porcentual muy alta merecerá mayor o menor atención dependiendo de la significatividad de sus importes. De acuerdo con Bernstein (1993), debemos tener en cuenta lo siguiente en relación con las variaciones anuales: — «Cuando en el ejercicio base aparece una cantidad negativa y en el ejercicio siguiente una cantidad positiva, o viceversa, no tiene sentido calcular una variación porcentual. — Cuando una partida tiene un valor en el ejercicio base y ninguno en el siguiente, la reducción es del 100 %. — Cuando no existe ninguna cifra para el ejercicio base, no puede calcularse ninguna variación porcentual». De acuerdo con Urías (1995): «Cuanto mayor sea la serie de datos con que el analista cuente, más aquilatado será el análisis, al poder anularse movimientos atípicos o extraordinarios y poner la atención en la tendencia de valores». © Ediciones Pirámide 279 Estados financieros. Interpretación y análisis Alternativamente, podemos calcular las variaciones respecto al promedio del espacio temporal analizado; de esta forma evitaremos que fluctuaciones erráticas o excepcionales distraigan nuestra atención respecto a la verdadera tendencia. Sin embargo, cuando el número de ejercicios que deseamos comparar se extiende a mas años, el método descrito pierde claridad, ya que su lectura puede incluir variaciones positivas y negativas, por lo que a menudo no será fácil vislumbrar su tendencia. 1.2. Análisis horizontal mediante números índices Cuando queremos comparar más de tres años, es conveniente la utilización de números índices. Los pasos que hay que seguir son los siguientes: a) Elección del año base: normalmente será el primer ejercicio. Sin embargo, si éste no es un año típico, deberemos elegir otro que sí cumpla esta condición. b) Cálculo de las variaciones en relación con el año base. Si las variaciones son positivas, el porcentaje será > 100 %. Si, por el contrario, las variaciones son negativas, el porcentaje será < 100 %. 1.2.1. Aplicación al balance A continuación mostramos también el balance de la sociedad «XYZ», pero no sólo para los años X y X + 1, sino también para los ejercicios X + 2, X + 3 y X + 4 (véase la tabla 11.3). TABLA 11.3 Balances de situación de la sociedad XYZ 280 Balance de situación Año X + 4 Año X + 3 Año X + 2 Año X + 1 Año X Activo no corriente (ANC): ANC 1 ANC 2 135 73 130 80 120 75 110 70 170 — Total activo no corriente 208 210 195 180 170 Activo corriente (AC): AC 1 AC 2 128 40 160 25 130 80 175 — 120 90 Total activo corriente 168 185 210 175 210 © Ediciones Pirámide Análisis horizontal y vertical TABLA 11.3 (continuación) Balance de situación Año X + 4 Año X + 3 Año X + 2 Año X + 1 Año X TOTAL ACTIVO 376 395 405 355 380 Patrimonio neto (PN): PN 1 PN 2 80 60 80 55 80 50 80 45 85 40 Total patrimonio neto 140 135 130 125 125 Pasivo no corriente (PNC): PNC 1 PNC 2 132 27 138 28 136 25 110 30 125 30 Total pasivo no corriente 159 166 161 140 155 Pasivo corriente (PC): PC 1 PC 2 35 42 36 58 36 78 35 55 40 60 Total pasivo corriente 77 94 114 90 100 TOTAL PASIVO y PN 376 395 405 355 380 Siguiendo las recomendaciones expresadas anteriormente, proponemos la aplicación de números índices. A continuación se muestra su cálculo (véase la tabla 11.4). TABLA 11.4 Aplicación del análisis horizontal mediante índices al balance. Sociedad XYZ (135/170) % © Ediciones Pirámide (130/170) % (120/170) % (110/170) % Balance de situación Año X + 4 Año X + 3 Año X + 2 Año X + 1 Año X Activo no corriente (ANC): ANC 1 ANC 2 79,41 % N.A. 76,47 % N.A. 70,59 % N.A. 64,71 % N.A. 100,00 % — Total activo no corriente 122,35 % 123,53 % 114,71 % 105,88 % 100,00 % Activo corriente (AC): AC 1 AC 2 106,67 % 44,44 % 133,33 % 27,78 % 108,33 % 88,89 % 145,83 0,00 % 100,00 % 100,00 % Total activo corriente 80,00 % 88,10 % 100,00 % 83,33 % 100,00 % TOTAL ACTIVO 98,95 % 103,95 % 106,58 % 93,42 % 100,00 % 281 Estados financieros. Interpretación y análisis TABLA 11.4 (continuación) Balance de situación Año X + 4 Año X + 3 Año X + 2 Año X + 1 Año X Patrimonio neto (PN): PN 1 PN 2 94,12 % 150,00 % 94,12 % 137,50 94,12 % 125,00 % 94,12 % 112,50 % 100,00 % 100,00 % Total patrimonio neto 112,00 % 108,00 % 104,00 % 100,00 % 100,00 % Pasivo no corriente (PNC): PNC 1 PNC 2 105,60 % 90,00 % 110,40 % 93,33 % 108,80 % 83,33 % 88,00 % 100,00 % 100,00 % 100,00 % Total pasivo no corriente 102,58 % 107,10 % 103,87 % 90,32 % 100,00 % Pasivo corriente (PC): PC 1 PC 2 87,50 % 70,00 % 90,00 % 96,67 % 90,00 % 130,00 % 87,50 % 91,67 % 100,00 % 100,00 % Total pasivo corriente 77,00 % 94,00 % 114,00 % 90,00 % 100,00 % TOTAL PASIVO y PN 98,95 % 103,95 % 106,58 % 93,42 % 100,00 % 1.2.2. Aplicación a la cuenta de resultados La aplicación de los números índices a la cuenta de resultados es similar, tal y como se muestra en la tabla 11.5. Para ello utilizamos de nuevo la cuenta de resultados de la sociedad «XYZ»: TABLA 11.5 Cuentas de resultados de la sociedad XYZ Cuenta de resultados consolidada Año X + 4 Año X + 3 Año X + 2 Año X + 1 Año X Importe neto de la cifra de negocios 99,00 98,00 108,00 103,30 101,00 Coste de ventas (42,00) (41,50) (44,00) (42,50) (43,50) Beneficio bruto 57,00 56,50 64,00 60,80 57,50 Gastos de explotación (28,00) (28,51) (28,50) (28,00) (25,00) Amortizaciones (9,30) (9,40) (9,50) (9,50) (10,00) Resultado de explotación 19,70 18,59 26,00 23,30 22,50 Resultado financiero neto (10,00) (5,00) 10,00 (6,50) (5,00) 9,70 13,59 36,00 16,80 17,50 Resultado antes de impuestos procedentes operaciones continuadas 282 © Ediciones Pirámide Análisis horizontal y vertical TABLA 11.5 (continuación) Cuenta de resultados consolidada Año X + 4 Año X + 3 Año X + 2 Año X + 1 Año X Impuesto sobre beneficios (2,80) (2,75) (4,00) (2,50) (3,00) Resultado del ejercicio 6,90 10,84 32,00 14,30 14,50 Atribuido a los intereses ­minoritarios 2,45 2,40 3,00 2,25 2,00 Atribuidos accionistas sociedad dominante 4,45 8,44 29,00 12,05 12,50 TABLA 11.6 Aplicación del análisis horizontal mediante índices a la cuenta de resultados. Sociedad XYZ (99,00/101,00) % (98,00/101,00) % (108,00/101,00) % (103,00/101,00) % Cuenta de resultados consolidada Importe neto de la cifra de negocios Año X + 4 Año X + 3 Año X + 2 Año X + 1 98,02 % 97,03 % Año X 106,93 % 102,28 % 10,000 % Coste de ventas 96,55 % 95,40 % 101,15 % Beneficio bruto 99,13 % 98,26 % 111,30 % 105,74 % 100,00 % 97,70 % 100,00 % Gastos de explotación 112,00 % 114,04 % 114,00 % 112,00 % 100,00 % Amortizaciones 93,00 % 94,00 % 95,00 % 95,00 % 100,00 % 115,56 % 103,56 % 100,00 % Resultado de explotación 87,56 % 82,62 % Resultado financiero neto 200,00 % 100,00 % N.A. 130,00 % 100,00 % Resultado antes de impuestos procedentes operaciones continuadas 55,43 % 77,66 % 205,71 % 96,00 % 100,00 % Impuesto sobre beneficios 93,33 % 91,67 % 133,33 % 83,33 % 100,00 % Resultado del ejercicio 47,59 % 74,76 % 220,69 % 98,62 % 100,00 % Atribuido a los intereses ­minoritarios 122,50 % 120,00 % 150,00 % 112,50 % 100,00 % Atribuidos accionistas sociedad dominante 67,52 % 232,00 % 96,40 % 100,00 % 35,60 % La correcta interpretación de los números índices debe tener en cuenta lo siguiente: — La lectura de las variaciones sólo podrá realizarse en relación con el año base. Es decir, no se pueden comparar directamente dos años si ninguno de ellos es el año base. — Adicionalmente, el analista debe tener presente que cuanto más largo sea el período de comparación, mayor será el impacto de la variación de ­precios. © Ediciones Pirámide 283 Estados financieros. Interpretación y análisis 2. ANÁLISIS VERTICAL El análisis vertical tiene como objetivo el estudio de la estructura interna de los estados financieros. Para ello relacionaremos las distintas partidas del balance y de la cuenta de resultados con el total del activo y con el importe total de la cifra de negocios, respectivamente, tal y como se expone en la tabla 11.7. TABLA 11.7 Porcentajes verticales del balance y de la cuenta de resultados Estado contable Cantidad base Porcentaje vertical Balance Total activo Partida balance/cantidad base Cuenta de resultados Ingresos Partida cta. rdos./cantidad base A continuación diferenciamos entre su aplicación al balance y a la cuenta de resultados. 2.1. Aplicación al balance La aplicación del análisis vertical al balance nos permite: — Determinar el peso relativo de cada una de las distintas fuentes de financiación. — Informar sobre la composición porcentual del activo. La tabla 11.8 muestra la aplicación del análisis vertical al balance de la sociedad «XYZ» para los ejercicios X + 1 y X. Una variación de un porcentaje vertical de un ejercicio a otro no tiene ­por qué significar necesariamente que el elemento analizado haya variado, ya que la variación puede venir motivada por la variación total del activo o del ­pasivo. Por tanto, una interpretación más en profundidad requerirá un análisis complementario de la variación de las cifras del numerador y del denominador. Adicionalmente, el análisis puede completarse calculando los pesos porcentuales de cada uno de los elementos patrimoniales sobre el activo corriente y no corriente. De manera similar podemos calcular los pesos que las distintas fuentes de financiación representan sobre el patrimonio neto, el pasivo no corriente y el pasivo corriente. 284 © Ediciones Pirámide Análisis horizontal y vertical TABLA 11.8 Aplicación del análisis vertical al balance. Cantidad base: total activo y pasivo. Sociedad XYZ (170/380) % Balance de situación Año X + 1 Año X Activo no corriente (ANC): ANC 1 ANC 2 30,99 % 19,72 % 44,74 % 0,00 % Total activo no corriente 50,70 % 44,74 % Activo corriente (AC): AC 1 AC 2 49,30 % 0,00 % 31,58 % 23,68 % Total activo corriente 49,30 % 55,26 % TOTAL ACTIVO 100,00 % 100,00 % Patrimonio neto (PN): PN 1 PN 2 22,54 % 12,68 % 22,37 % 10,53 % Total patrimonio neto 35,21 % 32,89 % Pasivo no corriente (PNC): PNC 1 PNC 2 30,99 % 8,45 % 32,89 % 7,89 % Total pasivo no corriente 39,44 % 40,79 % Pasivo corriente (PC): PC 1 PC 2 9,86 % 15,49 % 10,53 % 15,79 % Total pasivo corriente 23,35 % 26,32 % TOTAL PASIVO y PN 100,00 % 100,00 % Así obtendremos información adicional sobre la composición de las distintas masas patrimoniales. En la tabla 11.9 presentamos estos cálculos para la sociedad «XYZ». Si en lugar de mostrar el activo corriente y el pasivo corriente de forma separada los integramos en un único componente, realizando la diferencia AC-PC, obtenemos el fondo de maniobra (véase el capítulo 12 dedicado al análisis de la situación a corto plazo). © Ediciones Pirámide 285 Estados financieros. Interpretación y análisis TABLA 11.9 Aplicación del análisis vertical al balance. Cantidad base: distintas masas patrimoniales. Sociedad XYZ (170/170) % Balance de situación Año X + 1 Año X Activo no corriente (ANC): ANC 1 ANC 2 61,11 % 38,89 % 100,00 % 0,00 % Total activo no corriente 100,00 % 100,00 % Activo corriente (AC): AC 1 AC 2 100,00 % 0,00 % 57,14 % 42,86 % Total activo corriente 100,00 % 100,00 % Patrimonio neto (PN): PN 1 PN 2 64,00 % 36,00 % 68,00 % 32,00 % Total patrimonio neto 100,00 % 100,00 % Pasivo no corriente (PNC): PNC 1 PNC 2 78,57 % 21,43 % 80,65 % 19,35 % Total pasivo no corriente 100,00 % 100,00 % Pasivo corriente (PC): PC 1 PC 2 38,89 % 61,11 % 40,00 % 60,00 % Total pasivo corriente 100,00 % 100,00 % TOTAL ACTIVO TOTAL PASIVO y PN Si el fondo de maniobra es positivo, debe ser interpretado como una inversión fija que será financiada, en consecuencia, con fondos de financiamiento a largo plazo, es decir, patrimonio neto y pasivo no corriente. Si por el contrario el fondo de maniobra es negativo, debe ser interpretado como un fondo de financiamiento a largo plazo, que financiará parte de los activos no corrientes. A continuación hemos calculado el fondo de maniobra de la sociedad «XYZ» en los ejercicios X + 1 y X. Tal y como se muestra en la tabla 11.10, éste 286 © Ediciones Pirámide Análisis horizontal y vertical es positivo en ambos ejercicios, por lo que tiene la consideración de inversión fija. TABLA 11.10 Aplicación del análisis vertical al balance. Cantidad base: total inversiones y total financiación. Sociedad XYZ Balance de situación Año X + 1 Año X Activo no corriente (ANC): ANC 1 ANC 2 30,99 % 19,72 % 44,74 % 0,00 % Total activo no corriente 50,70 % 44,74 % Fondo de maniobra: Activo corriente (Pasivo corriente) 49,30 % (25,35) % 55,26 % (26,32 %) Total fondo de maniobra 23,94 % 28,94 % TOTAL INVERSIONES 74,65 % 73,68 % Patrimonio neto (PN): PN 1 PN 2 22,54 % 12,68 % 22,37 % 10,53 % Total patrimonio neto 35,21 % 32,89 % Pasivo no corriente (PNC): PNC 1 PNC 2 30,99 % 8,45 % 32,89 % 7,89 % Total pasivo no corriente 39,44 % 40,79 % TOTAL FINANCIACIONES 74,65 % 73,68 % En base al resultado obtenido en el anterior análisis vertical, podríamos afirmar que el 74,65 % y el 73,68 % del total de activo para los años X + 1 y X, respectivamente, está compuesto por inversiones fijas (activo no corriente y fondo de maniobra) y, consecuentemente, está financiado por fondos de financiamiento a largo plazo (patrimonio neto y pasivo no corriente). El conocimiento de los porcentajes facilitados por el análisis vertical nos puede ayudar en muchos casos a determinar a qué sector pertenece la empresa analizada sin mayor información que la facilitada por aquél. Como ejemplo demostrativo figuran a continuación (tabla 11.11) los porcentajes verticales obtenidos para tres empresas pertenecientes a tres tipos de negocio distintos: hipermercado, cadena hotelera y fabricante de electrodomésticos. © Ediciones Pirámide 287 Estados financieros. Interpretación y análisis TABLA 11.11 Ejemplo de análisis vertical del balance aplicado a tres sectores diferentes Balance de situación Empresa A Empresa B Empresa C Activo no corriente (ANC): Inmovilizado material Inmovilizado inmaterial Inmovilizado financiero Otros activos fijos 50,00 % 19,00 % 1,00 % 3,00 % 70,00 % 10,00 % 2,00 % 8,20 % 39,10 % 17,20 % 0,20 % 4,10 % Total activo no corriente 73,00 % 90,20 % 60,60 % Activo corriente (AC): Existencias Clientes Efectivo y equivalente Otros activos corrientes 13,00 % 5,00 % 5,00 % 4,00 % 1,00 % 6,50 % 1,10 % 1,20 % 18,00 % 12,40 % 4,00 % 5,00 % Total activo corriente 27,00 % 9,80 % 39,40 % TOTAL ACTIVO 100,00 % 100,00 % 100,00 % Total patrimonio neto 10,00 % 15,30 % 37,50 % Pasivo no corriente (PNC): Deudas a largo plazo Otros pasivos no corrientes 34,00 % 9,10 % 65,80 % 12,10 % 19,40 % 9,50 % Total pasivo no corriente 43,10 % 77,90 % 28,90 % Pasivo corriente (PC): Deudas a corto plazo Acreedores comerciales Otras deudas a corto plazo 4,00 % 30,00 % 12,90 % 0,10 % 6,60 % 0,10 % 9,90 % 7,20 % 16,50 % Total pasivo corriente 46,90 % 6,80 % 33,60 % TOTAL PASIVO y PN 100,00 % 100,00 % 100,00 % ¿Es posible saber cuál es cada una de ellas simplemente en base a los porcentajes verticales? Sí, ya que estos porcentajes nos revelan la siguiente información: — Empresa A: se trata del hipermercado por los siguientes motivos: el fondo de maniobra es negativo. Es frecuente que este tipo de empresas se pueda permitir que su activo corriente sea inferior a su pasivo corriente, ya que las existencias deben alcanzar altos niveles de rotación (no pueden perma- 288 © Ediciones Pirámide Análisis horizontal y vertical necer mucho tiempo en los lineales), especialmente los productos perecederos o con fecha de caducidad en el corto plazo, lo que hace que las existencias no puedan representar un gran volumen. Además, muchos clientes pagan en efectivo o con tarjeta de débito, lo que también contribuye a que el saldo del activo corriente no alcance saldos significativos relacionados con saldos a cobrar de los clientes. Por último, el poder de negociación sobre algunos proveedores es muy grande, lo que permite períodos de pago muy dilatados, favoreciendo el incremento de la partida de acreedores comerciales. — Empresa B: se trata de la cadena hotelera por los siguientes motivos: más del 90 % del total del activo se corresponde con activos no corrientes; el inmovilizado material asciende al 70 %, siendo en consecuencia poco significativo el activo corriente; en concreto las existencias ascienden tan sólo al 1 % del activo total. — Empresa C: se trata de la empresa industrial. Este tipo de empresas suelen requerir con frecuencia un fondo de maniobra positivo, ya que si el ciclo de producción es largo, el saldo de las existencias también lo será, al estar compuesto por materias primas, productos en curso, productos semiterminados y productos terminados. Además, a diferencia de los hipermercados y las cadenas hoteleras, es norma general otorgar un plazo de pago a los clientes más dilatado. Todo ello contribuye a que el activo corriente tenga más peso, y aunque el activo no corriente también requerirá cifras significativas por las inversiones asociadas a la planta industrial, éstas, en cualquier caso, serán porcentualmente menos importantes que las de una cadena hotelera. 2.2. Aplicación a la cuenta de resultados La aplicación del análisis vertical a la cuenta de resultados es especialmente reveladora, ya que la propia estructura de ésta se adapta muy bien a dicho a­ nálisis. De esta forma, si el resultado es positivo, el porcentaje que represente el resultado neto sobre las ventas será aquel que la empresa obtiene como ganancia después de restar todos los gastos en que ha incurrido. Sin embargo, si el porcentaje que representan los gastos sobre las ventas es mayor que cien, el resultado neto será negativo. Desarrollaremos el análisis de los márgenes en el tema 14, dedicado a la rentabilidad. Éste no es otra cosa que la aplicación del análisis vertical a la cuenta de resultados. De esta forma, mostraremos el margen que representa cada uno de los resultados intermedios de la cuenta de resultados simplemente dividiéndolo por las ventas. © Ediciones Pirámide 289 Estados financieros. Interpretación y análisis En la tabla 11.12 presentamos el resultado del análisis vertical sobre la cuenta de resultados de los ejercicios X + 1 y X de la sociedad «XYZ». TABLA 11.12 Aplicación del análisis vertical a la cuenta de resultados. Sociedad XYZ (101,00/101,00)% Cuenta de resultados consolidada Año X + 1 Año X Importe neto de la cifra de negocios 100,00 % 100,00 % Coste de ventas (41,14) % (43,07) % Beneficio bruto 58,86 % 56,93 % Gastos de explotación (27,11) % (24,75) % Amortizaciones (9,20) % (9,90) % Resultado de explotación 22,56 % 22,28 % Resultado financiero neto (6,29) % (4,95) % Resultado antes de impuestos procedentes de operaciones continuadas 16,26 % 17,33 % Impuesto sobre beneficios (2,42) % (2,97) % Resultado del ejercicio 13,84 % 14,36 % Atribuido a los intereses minoritarios 2,18 % 1,98 % Atribuidos accionistas sociedad dominante 11,67 % 12,38 % (12,50/101,00)% 3. INDICADORES A VIGILAR Además de los objetivos descritos anteriormente, los análisis horizontal y vertical pueden contribuir a centrar la atención sobre algunos indicadores, en caso de que éstos describan un comportamiento anómalo. Permitiéndonos hacer un símil con la medicina, los resultados de una analítica de sangre pueden arrojar algunos parámetros que se sitúan fuera de los rangos establecidos como normales. Si esto sucede, llamará la atención del profesional médico, que centrará sus pruebas y exploraciones posteriores en detectar los motivos por los que ciertos valores se comportan de forma anómala. 290 © Ediciones Pirámide Análisis horizontal y vertical De forma similar, el analista financiero deberá indagar en las circunstancias que han motivado el comportamiento anómalo de algunas variables, con la finalidad de que no interfieran en sus conclusiones, y descubrir si existen causas subyacentes distintas de la gestión y estrategia de la compañía que han provocado esta evolución. Por ejemplo, podría suceder que el nivel de existencias aumentara significativamente en un ejercicio sin que las ventas tuvieran un comportamiento similar. Esto no necesariamente se explicaría por una mala gestión del activo circulante, ya que también se podría deber a un cambio en las políticas de valoración o a un aumento de precios de las existencias. A continuación recogemos algunas de las señales que deben llamar la atención del analista y encaminarle a obtener una respuesta con los indicadores y análisis que realice a posteriori: — Cambio anómalo en la relación entre ventas y resultado. — Cambio anómalo en la relación entre ventas y cuentas a cobrar. — Cambios extraños en las existencias. — Cambios extraños en cuentas a cobrar y/o a pagar. — Grandes y crecientes diferencias entre flujo de caja y resultado. — Ingresos extraordinarios anómalos. — Cambios significativos en el total del activo o pasivo. Si se producen cambios significativos en el total del activo, en muchos casos no se deberán al crecimiento orgánico del negocio, sino al efecto lógico derivado de los procesos de adquisiciones de otras empresas (fusiones), denominados combinaciones de negocio. Este efecto deberá ser tenido en cuenta en la interpretación de la evolución de los indicadores financieros y operativos. Adicionalmente a la información que se derive del análisis vertical y horizontal, el analista deberá también prestar atención a otro tipo de indicadores como: — Cambios extraños en la política contable. — Salvedades de los auditores. — Incentivos a manipular la contabilidad. © Ediciones Pirámide 291 Estados financieros. Interpretación y análisis CUESTIONARIO DE AUTOEVALUACIÓN 1. Si deseamos conocer la evolución financiera de una empresa durante diez años, y no tanto la estructura de sus estados financieros, sería recomendable: 4. La lectura de las variaciones podrá realizarse entre cualquiera de los años de la serie. b) La aplicación de los números índices no elimina el efecto de las variaciones de los precios. c) Las respuestas a) y b) son verdaderas. d) En ningún caso se debe elegir como base un ejercicio distinto al primero de la serie. a) a) El análisis horizontal mediante porcentajes. b) El análisis horizontal mediante­ín­ dices. c) El análisis vertical aplicado al ba­ lance. d) El análisis vertical aplicado al balance y a la cuenta de resultados. 2. El análisis vertical de la cuenta de re­ sultados toma como base «__________», y el análisis vertical del balance «___________». a) b) c) d) 3. a) Una variación porcentual muy alta pero cuyos importes no sean muy ­relevantes no merecerá gran atención. b) Cuando en el ejercicio base aparece una cantidad negativa y en el ejercicio siguiente una cantidad positiva, o viceversa, no tiene sentido el cálculo del índice. c) Las respuestas a) y b) son verdaderas. d) Sólo será útil si los ejercicios a analizar son pocos. 292 5. Si el fondo de maniobra es positivo... a) Debe ser interpretado como una inversión fija. b) Debe ser interpretado como una inversión a corto plazo. c) Debe ser interpretado como un fondo de financiamiento a corto plazo. d) Debe ser interpretado como un fondo de financiamiento a largo plazo. Resultado neto; patrimonio neto. Ingresos; activo. Resultados neto; activo. Ingresos; patrimonio neto. En relación con el análisis horizontal mediante índices de la cuenta de resultados podemos afirmar: En relación con los números índices aplicados al análisis contable se debe tener en cuenta lo siguiente: 6. Adicionalmente a la información que se derive del análisis vertical y horizontal, el analista deberá también prestar atención en un primer estadio de su estudio a: a) Cambios extraños en la política contable. b) Salvedades de los auditores. c) Incentivos a manipular la contabi­ lidad. d) Todas son verdaderas. 7. Sería una señal que debe llamar la atención del analista y encaminarle a obtener © Ediciones Pirámide Análisis horizontal y vertical una respuesta con los indicadores y análisis que realice a posteriori... a) Variaciones significativas entre los flujos de caja y los resultados. © Ediciones Pirámide b) Aumento significativo de las ventas en un ejercicio. c) Variaciones significativas entre las ventas y las cuentas a cobrar. d) Las respuestas a) y c) son verdaderas. 293 12 Análisis de la situación financiera a corto plazo OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es exponer los conceptos y los indicadores que nos permitan enjuiciar la evolución y la posición de liquidez de una empresa. Cuando el lector finalice este capítulo, deberá ser capaz de: — Conocer la magnitud del fondo de maniobra y las diferencias que suele presentar dependiendo del sector de que se trate. — Entender la relevancia y las limitaciones del ratio de circulante (RC) al dictaminar en relación con la liquidez de la empresa. — Asimilar la importancia de paliar las limitaciones del RC mediante su descomposición, la utilización de otros ratios y el estudio de la calidad del ratio a través de la rotación de sus componentes. — Completar el análisis estático de la liquidez con ratios dinámicos ex­ traídos del estado de flujo de efectivo, teniendo en cuenta que éstos son los indicadores más robustos, por lo que las opiniones que se emitan siempre deben darles especial importancia. 1. INTRODUCCIÓN El análisis de la situación a corto plazo se centra en la capacidad que tiene la empresa para atender sus compromisos financieros en ese plazo. Como analizaremos el corto plazo, nos centraremos en las partidas de los ac­ tivos y pasivos corrientes. Como primera aproximación, la simple comparación del total del activo co­ rriente con el total del pasivo corriente nos informará de los activos líquidos, o susceptibles de convertirse en efectivo, con los que cuenta la empresa para atender sus pagos en el corto plazo. En la medida en que el total de activos corrientes sea mayor que el total de pasivos corrientes podríamos decir que la situación finan­ ciera a corto plazo no entraña problemas, ya que los pagos podrán ser atendidos con los activos ya líquidos o que se convertirán en efectivo en el corto plazo. Sin embargo, esta afirmación deberá ser matizada y contrastada con análisis complementarios que desarrollaremos a lo largo de este tema, ya que el simple hecho de que el activo corriente sea mayor que el pasivo corriente no nos asegura que nuestra situación financiera a corto plazo esté carente de riesgos ni tensiones. Por otra parte, la situación contraria tampoco tendría por qué significar en todos los casos la imposibilidad de atender nuestros compromisos financieros en el cor­ to plazo. 2. EL FONDO DE MANIOBRA Como mencionamos anteriormente, nuestro análisis se debe centrar en el fon­ do de maniobra, también llamado capital circulante, fondo de rotación o working capital, en inglés. © Ediciones Pirámide 297 Estados financieros. Interpretación y análisis El fondo de maniobra es el exceso del activo corriente sobre el pasivo corrien­ te o, lo que es lo mismo, la parte de los fondos de financiamiento a largo plazo (patrimonio neto y pasivo no corriente) que financian el activo corriente. A continuación mostramos un gráfico en el que hemos destacado el área que representa el fondo de maniobra. Activo Pasivo Patrimonio neto Activo no corriente Fondo de maniobra Activo corriente Pasivo no corriente Pasivo corriente Figura 12.1. Fondo de maniobra positivo. Al ser el activo corriente mayor que el pasivo no corriente, decimos que el fondo de maniobra es positivo. Si el pasivo corriente es mayor que el activo corriente, entonces el fondo de maniobra es negativo, y el pasivo corriente financia la totalidad del activo corrien­ te e incluso una parte del activo no corriente. La figura 12.2 muestra la situación descrita. Activo Pasivo Patrimonio neto Pasivo no corriente Activo no corriente Fondo de maniobra Activo corriente Pasivo corriente Figura 12.2. Fondo de maniobra negativo. 298 © Ediciones Pirámide Análisis de la situación financiera a corto plazo La existencia de un fondo de maniobra negativo podría entrañar el riesgo de que, llegado el vencimiento de los pasivos corrientes, éstos no pudieran ser satis­ fechos ya que parte de ellos financian activos no corrientes, que, al no estar liga­ dos al ciclo de explotación de la empresa, no se harán previsiblemente líquidos en el corto plazo. Sin embargo, esta visión es demasiado simplista por los siguientes motivos: — No todas las partidas del activo corriente son igual de líquidas, ni todas las partidas del pasivo corriente tienen la misma exigibilidad. En efecto, estamos comparando dos rectángulos como si se tratara de un todo homogéneo cuando sabemos que el activo corriente puede estar compuesto por partidas muy líquidas, como el efectivo y equivalen­ te, o por otras mucho menos líquidas, como son por ejemplo las materias primas. Por su parte, los distintos conceptos del pasivo corriente, ya se trate por ejemplo de pagos a proveedores o de deudas con entidades de crédito, en­ tre otras, podrían vencer en solo un día desde hoy o hasta en un año. — La calidad de las distintas partidas: independientemente del tiempo que quede para que una partida se convierta en efectivo, o sea exigible, también habrá que tener en cuenta el número de veces que se liquida al año, o el número de veces que la partida es exigible de media al año. Este último hecho es fácilmente entendible si pensamos, por ejemplo, en una empresa que cobra el 100 % de sus ventas a un mes y paga el 100 % de sus compras y suministros a tres meses. Esto significa que la partida de clientes se hace líquida doce veces al año y sin embargo la partida de pro­ veedores sólo es exigible cuatro veces al año. Siguiendo con el ejemplo anterior, si el importe de las ventas ascien­ de a 12.000 euros al año, sin estacionalidad, y el importe de las compras, que también se realizan de forma lineal a lo largo del año, asciende a 6.000 euros, podríamos decir que el saldo medio de clientes es de 1.000 euros y el de proveedores de 1.500. Si el activo y el pasivo corrientes estuvieran compuestos básicamente por estas partidas, la empresa ten­ dría fondo de maniobra negativo pero no tendríamos que esperar ten­ siones en sus pagos en el corto plazo, ya que el activo corriente se liqui­ da más veces que el número de veces que es exigible al año el pasivo corriente. De las reflexiones anteriores podríamos concluir que el fondo de maniobra que deba tener una empresa dependerá de la composición del activo corriente y del pasivo corriente, así como de la calidad de sus partidas. Adicionalmente, estos dos factores van a estar fuertemente condicionados por el sector al que pertenezca la empresa: © Ediciones Pirámide 299 Estados financieros. Interpretación y análisis — Empresas comercializadoras: al dedicarse a la compraventa de productos, su ciclo de explotación es corto, por lo que no tienen necesidad de mante­ ner gran cantidad de activos corrientes. Como el saldo de proveedores contiene las compras a precio de coste, y el saldo de clientes las ventas a precio de venta, se puede esperar que el activo corriente sea mayor que el pasivo corriente, siempre y cuando el margen sea positivo, y por tanto el fondo de maniobra será positivo, pero sin necesitar a priori que una parte significativa de los fondos de financia­ miento a largo plazo financie activos corrientes. Sin embargo, de acuerdo con nuestra argumentación anterior, el volu­ men del fondo de maniobra e incluso su signo vendrán en última instancia determinados por la calidad de sus componentes. Puede haber empresas comercializadoras o distribuidoras cuya situa­ ción natural sea la de contar con un fondo de maniobra negativo sin que ello implique en ningún caso el riesgo de no poder hacer frente a sus com­ promisos financieros en el corto plazo. Esto último sucedería simplemente si contamos con activos de gran calidad. Un tipo de negocio en el que se suele dar esta situación es un supermercado. Si su gestión es adecuada, probablemente cuente con fon­ do de maniobra negativo, ya que una gran cantidad de clientes paga al contado (efectivo o tarjeta de débito), el resto lo hace con tarjeta de crédito (lo que significa una permanencia media máxima en el balance de 15 días), sus mercaderías no deben permanecer mucho tiempo en los lineales, quizá dos semanas de media, y a los proveedores en muchos casos se les exige que acepten un período de pago de tres meses, o inclu­ so más. — Empresas fabricantes: su ciclo de explotación es más largo, ya que las em­ presas transforman las materias primas añadiéndoles valor a lo largo de todo su proceso de producción, por lo que este tipo de empresas pueden tener los siguientes tipos de inventario: • Materias primas. • Productos en curso. • Productos semiterminados. • Productos terminados. Por tanto, es de esperar que las empresas fabriles tengan fondo de ma­ niobra positivo, cuyo tamaño dependerá de los siguientes factores: • El tiempo que dure su proceso productivo: cuanto más largo sea, más ne­ cesidad de mantener inventarios tendrá, por lo que el fondo de manio­ bra será mayor. 300 © Ediciones Pirámide Análisis de la situación financiera a corto plazo • El valor que añada la empresa al producto que fábrica: cuanto mayor sea el porcentaje del valor añadido, dividido por la materia prima adquiri­ da y los servicios obtenidos en el exterior, mayor será el fondo de ma­ niobra. El coste de la materia prima y los servicios adquiridos en el exterior afectan tanto al pasivo corriente (deuda con proveedores) como al acti­ vo corriente (existencias). Si el ciclo de producción sumado al período que los productos terminados permanecen en el almacén hasta su venta es mayor que el período de pago a proveedores, estas dos partidas (cos­ te de la materia prima y los servicios adquiridos en el exterior) contri­ buirán a aumentar el fondo de maniobra, y lo contrario sucedería si el período de pago a proveedores fuera mayor. Sin embargo, frecuentemente desequilibrará la igualdad entre el ac­ tivo corriente y el pasivo corriente, a favor del primero, el valor añadido por la empresa a los productos, es decir, la mano de obra directa y los costes indirectos de fabricación imputados a los productos, ya que incre­ menta el valor del activo corriente, pero su paso por el pasivo corriente a través de las facturas asociadas y el pago de la nómina suele ser más fugaz. • El margen con el que la empresa venda sus productos: cuanto mayor sea el margen, mayor será la partida de clientes y por tanto mayor será el fondo de maniobra. • La calidad de las partidas del activo corriente y del pasivo corriente. — Empresas de servicios: se caracterizan por no necesitar mantener grandes inversiones en activos corrientes. Sin embargo, la diversidad de empresas de servicios hace que sea muy difícil generalizar cómo será el fondo de maniobra que esperamos encontrar. Como ejemplo de esta diversidad citaremos dos casos muy distintos: • Empresa consultora: en la medida en que la empresa se dedique a la eje­ cución de grandes proyectos de consultoría, los recursos empleados (principalmente el sueldo de los consultores) en los distintos proyectos se irán acumulando en lo que se podría denominar «proyecto en curso», que formará parte del activo corriente. Además, si la empresa no subcontrata los servicios de otras empre­ sas, por realizar los proyectos exclusivamente con personal propio, el pasivo corriente será en principio muy reducido, por lo que es de esperar que este tipo de empresas cuenten con fondo de maniobra positivo. • Aerolínea: una empresa de transporte aéreo de pasajeros contará con un activo corriente muy reducido, ya que apenas tiene existencias y en mu­ chas ocasiones los clientes pagan incluso antes de usar el servicio, por lo que se podría esperar que el fondo de maniobra fuera negativo. © Ediciones Pirámide 301 Estados financieros. Interpretación y análisis Por tanto, podemos concluir que no se puede establecer ninguna regla a prio­ ri de la existencia de un fondo de maniobra ideal, ya que éste vendrá determinado por la estructura del balance y por la calidad de los activos corrientes y los pasivos corrientes. Serán el sector al que pertenezca la empresa y la mejor o peor gestión de sus partidas del circulante los que determinen el importe que la empresa deberá des­ tinar a su capital circulante. En cualquier caso, los importes destinados al capital circulante no deben ser mayores ni menores de los necesarios por los siguientes motivos: — Si el fondo de maniobra es mayor del necesario implicará una inmoviliza­ ción innecesaria de inversiones en capital circulante, lo que reducirá la rentabilidad de la empresa. — Si el fondo de maniobra es menor del necesario podría implicar tensiones para afrontar los compromisos financieros en el corto plazo. La empresa podría optar por alguna de estas vías para reducir estas tensiones si se mantienen en el tiempo: • Vender existencias por debajo de su precio normal para captar liquidez extraordinaria. • Ceder cuentas de cobrar a una entidad financiera para anticipar su co­ bro asumiendo el coste financiero que esto supone. • Solicitar a los proveedores un retraso en los pagos negociando las con­ diciones de éste. • Aumentar la financiación a corto plazo por alguna de las siguientes vías: – Incrementar los créditos a corto plazo con entidades financieras: si se trata de importes no significativos, en situaciones normales su nego­ ciación no debería plantear grandes problemas. – Incrementar la financiación a corto plazo recibida de la matriz o de alguna sociedad del grupo: si la sociedad pertenece a un grupo, es práctica habitual que la matriz u otras sociedades financien las nece­ sidades operativas de sus filiales, por lo que estos desajustes entre co­ bros y pagos no deberían ocasionar grandes problemas si se trata de cifras asumibles. – Utilización de líneas de créditos: en muchas ocasiones las empresas ya han previsto esta situación y tienen negociadas líneas de crédito con alguna entidad financiera, por lo que simplemente deben solicitar su utilización. Este crédito no lo recoge el balance, por lo que debemos buscar esta información en la memoria para no llegar a conclusiones erróneas en relación con la capacidad de satisfacer los compromisos financieros en el corto plazo. • Renegociar el plazo de la deuda a corto. 302 © Ediciones Pirámide Análisis de la situación financiera a corto plazo Si el fondo de maniobra es positivo, éste será una inversión que deberá ser financiada, y si es negativo, supondrá una fuente de financiación para la empresa. Además esta inversión será no corriente, ya que se deberá mantener a largo plazo. En efecto, la razón de ser de una empresa es llevar a cabo sus operaciones de explotación, por lo que la inversión en capital circulante debe ser entendida como inversión fija y financiada con fondos de financiamiento permanentes. Si se trata de una fuente de financiación, por ser el capital circulante negativo, también debemos entender que se trata de una fuente de financiación permanen­ te, por lo que financiará parte del activo no corriente. 3. LA LIQUIDEZ La liquidez de una empresa viene dada por la capacidad que tenga para hacer frente a sus obligaciones a corto plazo. A su vez, la liquidez de un activo dependerá de su capacidad de convertirse en efectivo. De esta forma el activo más líquido será el efectivo y equivalente, seguido del resto de inversiones financieras temporales, los deudores y las exis­ tencias. Una primera aproximación a la liquidez de una empresa y a su evolución nos la proporcionarán las diferentes comparaciones que realicemos de las partidas del activo corriente con las del pasivo corriente. Sin embargo, éstas tienen ciertas li­ mitaciones, algunas de las cuales ya anticipamos previamente, por lo que no de­ bemos sacar conclusiones basándonos exclusivamente en ellas sin disponer de información adicional. No obstante, las ventajas de estas comparaciones son su simplicidad y la fa­ cilidad de cálculo. Por ello decimos que estos ratios son indicadores débiles de la liquidez de una empresa. Un análisis más exhaustivo de la liquidez de la empresa requerirá la inclusión de indicadores fuertes. Éstos son los que provienen de la capacidad de la empresa para generar fondos, prestando especial atención a los flujos de caja de explota­ ción. Para evaluar si la liquidez de una empresa mejora con el transcurso de los años será suficiente contar con los estados financieros formulados por ella, en especial los estados de flujo de efectivo y el balance. Sin embargo, dictaminar sobre la li­ quidez actual de la empresa supondrá un ejercicio de prospección, ya que las obligaciones que se harán exigibles en el corto plazo se deberán satisfacer con los flujos de caja que se generen o capten en el corto plazo. Por tanto, será necesario proyectar los estados financieros al futuro, con las estimaciones que nos aporte el plan de negocio de la empresa y las previsiones económicas generales y del sector. © Ediciones Pirámide 303 Estados financieros. Interpretación y análisis Estas previsiones financieras nos pueden ser útiles para nuestros análisis, aun­ que deberíamos contrastar su viabilidad y valorar la confianza que nos merecen en base a lo realistas que sean. Nuestras conclusiones en base a estos últimos datos serán muy fiables, espe­ cialmente si las proyecciones o estimaciones de los estados financieros son de calidad. Sin embargo, sólo podremos afirmar que la empresa no tendrá dificulta­ des para satisfacer sus compromisos financieros en el corto plazo si disponemos de un calendario de pagos y cobros. 3.1. El ratio de circulante El importe del fondo de maniobra, al que dedicamos el epígrafe segundo de este capítulo, no nos informa directamente de la liquidez de una empresa, ya que, como es lógico, estará fuertemente condicionado por el tamaño de la empresa. Evitaremos esta limitación al relacionar el activo corriente de una empresa con su pasivo corriente. Denominamos ratio de circulante a la siguiente relación o cociente: TABLA 12.1 Ratio de circulante Ratio de circulante (RC) = Activo corriente Pasivo corriente Este ratio indica cuántos euros de activo corriente tiene la empresa por cada euro de pasivo corriente. De acuerdo con Bernstein (1993; p. 61), las razones básicas del uso general del ratio de liquidez son: a) «Este ratio mide el grado de cobertura del activo circulante respecto del pasivo circulante. Cuanto mayor sea el activo circulante respecto del pa­ sivo circulante, tanto mayor será la seguridad de poder pagar las deudas con dichos activos. b) El exceso del activo circulante sobre el pasivo circulante proporciona un margen de seguridad contra las posibles pérdidas en la enajenación o li­ quidación de activos circulantes distintos del efectivo. Cuanto mayor sea este margen de seguridad, mejor para los acreedores. El margen de sol­ vencia mide pues el margen de seguridad disponible para cubrir posibles pérdidas en el valor del activo circulante. c) Este ratio mide la reserva de fondos líquidos en relación con las obliga­ ciones a corto plazo disponibles como margen de seguridad frente a la 304 © Ediciones Pirámide Análisis de la situación financiera a corto plazo incertidumbre y aleatoriedad a que están sometidos los flujos de la em­ presa. Sucesos aleatorios tales como huelgas, pérdidas extraordinarias y otras incertidumbres pueden temporalmente y de forma imprevista inte­ rrumpir o reducir el flujo de fondos». 3.1.1. Limitaciones del ratio de circulante El ratio de circulante está sujeto a varias limitaciones, algunas de las cuales ya anticipamos anteriormente. La siguiente figura las resume: a b No diferencia las distintas partidas No tiene en cuenta la calidad de las partidas Limitaciones del ratio de circulante c No tiene en cuenta la generación de caja No tiene en cuenta el futuro d Figura 12.3. Limitaciones del ratio de circulante. A continuación detallamos cómo afrontar las distintas limitaciones para mi­ nimizar su impacto y no cometer errores al enjuiciar la liquidez de una empresa: a) No diferencia las distintas partidas: trata todas las partidas como si tuvie­ ran la misma liquidez, ya que todas forman parte del numerador o deno­ minador del ratio, como un todo, sin discriminar su liquidez. Esta limita­ ción se puede evitar de dos formas distintas que realmente son la misma: — Descomponiendo el ratio en sus distintos elementos. Dedicaremos el siguiente epígrafe a su exposición. — Utilizando ratios derivados del ratio de circulante que agrupen las partidas teniendo en cuenta su liquidez. Dentro de este mismo tema dedicamos un epígrafe a su explicación. © Ediciones Pirámide 305 Estados financieros. Interpretación y análisis b) No tiene en cuenta la calidad de las partidas: incluso si las partidas tienen similar liquidez, se debe tener en cuenta su calidad o, lo que es lo mis­ mo, sus rotaciones. No debemos tratar de la misma manera las partidas de clientes de una empresa que se liquidan doce veces al año, es decir, que rotan doce veces, lo que significa que su período de pago es de un mes, que las de otra empresa que se liquidan seis veces al año, es decir, que rotan seis veces, lo que significa que su período de pago es de dos meses. Es decir, la liquidez debe ser completada con una medida de eficiencia, como la descrita anteriormente, ya que un saldo de clientes de 1.000 euros puede significar una generación de caja de 12.000 euros en la primera empresa y de sólo 6.000 en la segunda. c) No tiene en cuenta la generación de caja: tanto el ratio de circulante como los ratios derivados de él no contemplan la capacidad de generar flujos de caja de explotación que tiene la empresa. Como las obligaciones de pago en el corto plazo serán satisfechas con la liquidez disponible a la fecha actual más los flujos de caja generados en el corto plazo, será necesario completar nuestro análisis con indicadores fuertes que incluyan medidas de generación de caja puestas en relación con las obligaciones de pago. d) No tiene en cuenta el futuro: las obligaciones de pago actuales y las con­ traídas en el corto plazo deberán ser satisfechas con los recursos dis­ ponibles a la fecha actual más los generados en el corto plazo, para lo cual debemos estimar si éstos serán similares a los generados en el pa­ sado reciente o si por el contrario sufrirán oscila­ciones. Si además disponemos de un calendario realista de los cobros y pagos previstos, el riesgo de error en nuestro juicio acerca de la liquidez de una empresa se verá minimizado. Ejemplo Empresas A y B TABLA 12.2 Cálculo del ratio de circulante. Empresa A Empresa A 306 Año X + 1 Año X Activo corriente 240 220 Pasivo corriente 140 145 Ratio de circulante (RC) 1,71 1,52 © Ediciones Pirámide Análisis de la situación financiera a corto plazo TABLA 12.3 Cálculo del ratio de circulante. Empresa B Empresa B Año X + 1 Año X Activo corriente 180 170 Pasivo corriente 140 145 Ratio de circulante (RC) 1,29 1,17 Partiendo de los datos de las empresas A y B podríamos enjuiciar la liquidez en los siguientes términos: — Aparentemente la liquidez ha mejorado en las dos empresas, ya que el RC se ha incrementado en ambas del año X al año X + 1. — Aparentemente la empresa A presenta mayor liquidez que la B, tanto en el ejercicio X + 1 como en el X, ya que sus ratios de circulante son mayores. Para contrastar estos hechos deberemos contar con información adi­ cional que nos permita realizar otros análisis con el fin de evitar que nues­ tras conclusiones se vean afectadas por las limitaciones del ratio de circu­ lante. 3.1.2. Descomposición del ratio de circulante Una de las limitaciones del ratio de circulante radicaba en que trataba todas las partidas como si tuvieran la misma liquidez, ya que todas forman parte del numerador o denominador del ratio, como un todo, sin discriminar su liquidez. En la tabla 12.4 presentamos el cálculo del ratio descompuesto en las distintas partidas, de acuerdo con su liquidez, con el objeto de poder tener información acerca de en qué partidas se concentra el mayor peso porcentual del ratio. TABLA 12.4 Descomposición del ratio de circulante. Empresa A © Ediciones Pirámide Empresa A X+1 X Existencias Clientes Inversiones financieras temporales (IFT)* Efectivo y equivalentes (E y Eq.) 120 85 20 15 95 70 30 25 Total activo corriente 240 220 307 Estados financieros. Interpretación y análisis TABLA 12.4 (continuación) Empresa A X+1 X Proveedores Deudas c.p. entidades de crédito 95 45 90 55 Total pasivo corriente 140 145 Descomposición del RC Ratio % Ratio % E y Eq./PC (E y Eq. + IFT)/PC (E y Eq. + IFT + Clientes)/PC (E y Eq. + IFT + Clientes + Existencias)/PC 0,11 0,25 0,86 1,71 6 % 15 % 50 % 100 % 0,17 0,38 0,86 1,52 11 % 25 % 57 % 100 % * IFT: Inversiones financieras a corto. TABLA 12.5 Descomposición del ratio de circulante. Empresa B Empresa B X+1 X Existencias Clientes Inversiones financieras temporales (IFT)* Efectivo y equivalentes (E y Eq.) 60 50 40 30 60 55 30 25 Total activo corriente 180 170 Proveedores Deudas c.p. entidades de crédito 95 45 90 55 Total pasivo corriente 140 145 Descomposición del RC Ratio % Ratio % E y Eq./PC (E y Eq. + IFT)/PC (E y Eq. + IFT + Clientes)/PC (E y Eq. + IFT + Clientes + Existencias)/PC 0,21 0,50 0,86 1,29 17 % 39 % 67 % 100 % 0,17 0,38 0,76 1,17 15 % 32 % 65 % 100 % * IFT: Inversiones financieras a corto. El análisis del ratio de circulante sugería que aparentemente la liquidez mejo­ raba tanto para la sociedad A como para la B. Sin embargo, la descomposición del ratio contradice esta afirmación para la sociedad A, ya que ha disminuido el peso de las partidas más líquidas en el ratio. En concreto, eliminando las merca­ 308 © Ediciones Pirámide Análisis de la situación financiera a corto plazo derías, que es la partida menos líquida, los activos corrientes sólo cubren el 50 % de los pasivos corrientes, cuando en el año X cubrían el 57 %. Por otra parte, de acuerdo con nuestras consideraciones previas, la empresa A presentaba, aparentemente, mejor liquidez que la B, al ser mayor su ratio de cir­ culante. Sin embargo, observando la descomposición del ratio, esto no parece ser así, ya que concentra mayor porcentaje de su ratio de circulante en todas las par­ tidas más líquidas. 3.2. Otros ratios del balance que estudian la liquidez A continuación presentamos otros ratios que estudian la liquidez, utilizando también partidas del activo y pasivo corrientes. La mayoría de estos ratios se co­ rresponden con los distintos cocientes en que hemos descompuesto el ratio de circulante anteriormente. 3.2.1. Prueba ácida La prueba ácida resta la partida menos líquida del activo corriente, las exis­ tencias, con el fin de obtener un nuevo ratio no influido por la partida que más tarda en convertirse en efectivo. TABLA 12.6 Ratio de la prueba ácida Prueba del ácido (PA) = Activo corriente − Existencias Pasivo corriente 3.2.2. Disponibilidad inmediata El ratio de disponibilidad inmediata resta al numerador de la prueba ácida los clientes y las inversiones financieras temporales menos líquidas, con lo que mues­ tra el porcentaje que representan sobre el pasivo corriente las partidas totalmente líquidas y las que son susceptibles de convertirse en efectivo en tres meses, es decir, el efectivo y los equivalentes. TABLA 12.7 Ratio de la disponibilidad inmediata Disponibilidad inmediata (DI) = © Ediciones Pirámide Efectivo + Equivalentes al efectivo Pasivo corriente 309 Estados financieros. Interpretación y análisis 3.2.3. Liquidez inmediata El ratio de liquidez inmediata nos informa del porcentaje, procedente del aná­ lisis vertical, que representan las partidas más líquidas sobre el total del activo corriente. TABLA 12.8 Ratio de la liquidez inmediata Liquidez inmediata (LI) = Efectivo + Equivalentes al efectivo Activo corriente Cuanto más alejados del valor del ratio de circulante estén los valores de PA y LI, menos líquido será su activo, ya que existirá un porcentaje significativo de activos corrientes que necesitan un período de tiempo relativamente prolongado para convertirse en efectivo. En la tabla 12.9 presentamos los resultados de las empresas A y B para los ratios PA, DI y LI. Las conclusiones que se extraen de éstos son las mismas que las expuestas para la descomposición del ratio de circulante, al ser ambos proce­ dimientos muy similares. TABLA 12.9 Cálculo de PA, DI y LI. Empresas A y B Empresa A Año X + 1 Año X Empresa B Año X + 1 Año X PA 0,86 0,86 PA 0,86 0,76 DI 0,25 0,38 DI 0,50 0,38 LI 0,15 0,25 LI 0,39 0,22 3.3. Generación de flujos de caja Hasta ahora hemos analizado la liquidez tan sólo con datos estáticos extraídos del balance de situación. Sin embargo, es necesario completar nuestro análisis con magnitudes que nos informen de la capacidad que tiene la empresa de generar flu­ jos de caja en el corto plazo, ya que de éstos dependerá en gran medida la capaci­ dad de la empresa para cumplir con sus compromisos financieros en el corto plazo. Bernstein (1993; p. 86) se manifiesta de manera similar al afirmar: «la natura­ leza estática del ratio de liquidez, que mide la relación entre el activo y el pasivo circulante en un determinado momento, y el hecho de que esta medida de liquidez 310 © Ediciones Pirámide Análisis de la situación financiera a corto plazo no tome en consideración la gran importancia que tienen los flujos de fondo para la capacidad de la empresa de hacer frente a sus obligaciones vencidas, han con­ ducido a la búsqueda de medidas más dinámicas». Con la finalidad de dinamizar el análisis de la liquidez es muy recomendable la utilización del ratio de flujos de caja de explotación sobre el pasivo corriente. TABLA 12.10 Ratio de flujo de caja de explotación sobre pasivo corriente FCE/PC = Flujo de caja de explotación* Pasivo corriente * EFE de explotación. Este ratio mide las veces que podríamos satisfacer nuestras obligaciones de pago exigibles a lo largo del próximo año con los flujos de caja que ha generado nuestra actividad de explotación en el último año. Por tanto, aunque hemos dinamizado el ratio, sigue adoleciendo todavía, al igual que el ratio de circulante, de no tener en cuenta el futuro. Sin embargo, en la medida en que se estime que los flujos de caja de explotación se mantendrán estables, será un indicador fuerte de la liquidez de la empresa. Si disponemos de una proyección fiable del flujo de caja de explotación para el año siguiente, en base a las estimaciones realizadas por la empresa, podemos sustituir el numerador del ratio por el flujo de caja de explotación estimado para el ejercicio siguiente. Aun cuando hayamos resuelto las limitaciones del ratio de circulante, al con­ templar ahora la generación de caja, e incluso las estimaciones futuras, para tener total certeza de que no se producirán tensiones en la liquidez debemos contar con un calendario de cobros y pagos. No obstante, si se producen simples desajustes temporales entre los cobros y los pagos, las líneas de créditos de las entidades fi­ nancieras ayudarán en la mayoría de los casos a amortiguar estas diferencias. Lev (1978; p. 26) también resalta este último punto: «El hecho de que los activos ­ eterminado es sola­ líquidos constituyan un potencial suficiente en un momento d mente un aspecto de la situación de solvencia de la empresa. Otro, quizá más im­ portante, será el emparejamiento periódico de las entradas y salidas de fondos. Para mantener una adecuada situación de liquidez (y por tanto de solvencia) es ­necesario, evidentemente, que las entradas y salidas de fondos estén sincronizadas. Una técni­ ca más afinada para evaluar la solvencia de una empresa no puede olvidar, por tan­ to, la relación que debe existir entre las entradas y salidas de fondos a lo largo del período, así como la existencia de unos remanentes suficientes de activos líquidos». Siguiendo la recomendación de Lev, vamos a proponer un último ratio para medir la liquidez, muy utilizado en la literatura contable, y que extractamos de Bernstein (1993). © Ediciones Pirámide 311 Estados financieros. Interpretación y análisis TABLA 12.11 Ratio de disponibles más realizables sobre el total de gastos a pagar en el ejercicio Efectivo + Activos fácilmente realizables + Cuentas a cobrar Gastos a pagar en el ejercicio Por simplificación, si entendemos que los gastos durante el ejercicio son linea­ les, el resultado del ratio propuesto anteriormente nos indicará el porcentaje de días del año durante los cuales la empresa podría atender sus pagos, incluso si se interrumpiera su actividad. Beaver (1966) identificó un ratio similar, al que denominó no credit interval, como uno de los ratios más eficaces a la hora de discriminar las empresas que iban a tener problemas para atender sus compromisos financieros de las que no los tendrían. Este autor define el ratio como el número de días estimado que una compañía podría proseguir con su actividad, al mismo nivel, aunque se paralizaran las ventas, simple­ mente utilizando los recursos líquidos de los que dispone en un momento dado. 3.4. La eficiencia aplicada a las rotaciones de las partidas del capital circulante Hasta ahora hemos buscando soluciones a todas las limitaciones del ratio de circulante a excepción de una de ellas, a la que dedicamos este epígrafe. Se trata de la calidad de las partidas, ya que el ratio de circulante no contempla la rotación de sus distintos componentes. De esta forma, además de tener en cuenta la liquidez de cada una de las par­ tidas, es necesario considerar también el número de veces al año que se liquidan, ya que este número nos indicará su potencial para generar liquidez. Imaginemos por ejemplo que dos empresas mantienen a cierta fecha un saldo de cuentas a cobrar por importe de 100 u.m., y además en ambos casos la partida se hará líquida al día siguiente. Podríamos pensar que la liquidez que aporta esta partida es la misma, pero esta conclusión sería errónea si antes no nos preguntá­ ramos: ¿Cuántas veces al año se convierte en efectivo la partida de cuentas a co­ brar? Si la respuesta fuera: una de ellas 365 veces al año, y la otra, doce veces al año, significaría que una cobra sus ventas a un día y la otra a 30 días. Por tanto, si el importe medio del saldo de clientes en ambas empresas es 100 u.m., las ventas de una de ellas generarían un efectivo de 36.500 u.m. al año mientras que las de la otra sólo supondrían 1.200, cuando aparentemente la liqui­ dez que aportaba la partida era la misma. Esto se debe a que en una de las empresas el saldo de clientes tiene una anti­ güedad media de 29 días mientras que en la otra la antigüedad del saldo es de un día. 312 © Ediciones Pirámide Análisis de la situación financiera a corto plazo 3.4.1. Rotación de materias primas. Período medio de almacenamiento de materias primas (PMMP) Cuanto más tiempo permanezcan en el almacén las materias primas hasta que se incorporen a la producción, menos líquida será la partida, ya que tardará más en convertirse en liquidez. Debemos entender la rotación de materias primas como las veces al año que se vaciaría el almacén de materias primas por incorporarse éstas a la producción, o, lo que es lo mismo, el número de veces que sería necesario reponerlo. Esto sería así si la reposición del almacén se hiciera siempre cuando se vaciara completamen­ te y por el mismo importe. La rotación de las materias primas es una medida de la eficiencia en la gestión de las materias primas. A mayor rotación, mayor eficiencia, ya que se reduce el período medio de almacenamiento de las materias primas contribuyendo a la mejora de la liquidez. A continuación mostramos dos vías para calcular el período medio de alma­ cenamiento de las materias primas. En una de ellas calculamos antes la rotación, lo que no es necesario en la segunda. TABLA 12.12 Ratio de rotación de materias primas y período medio materias primas Rotación de materias primas = Consumo materias primas Saldo medio materias primas Período medio materias primas (PMMP) = Período medio materias primas (PMMP) = 365 Rotación materias primas Saldo medio materias primas Consumo diario materias primas Razonando sobre la base de simplificación expuesta anteriormente, consisten­ te en que el almacén se repone siempre por el mismo importe una vez que éste se vacía completamente, si por ejemplo se consumen 1.200 u.m. anuales de materias primas y el saldo medio de materias primas es de 100 u.m., eso significaría que el almacén se ha vaciado doce veces al año. Además, si la salida de materias primas a la producción se realiza de manera continua y lineal a lo largo del ejercicio, po­ dríamos afirmar que el almacén se repone por valor de 200 u.m., cada vez que se vacía, ya que si el saldo medio es de 100 u.m., éste se irá reduciendo gradualmen­ te de 200 u.m. a 0 u.m. © Ediciones Pirámide 313 Estados financieros. Interpretación y análisis El período medio de almacenamiento de las materias primas sería de 30 días aproximadamente (365/12), ya que éstas permanecerían en almacén este tiempo hasta que se incorporaran a la producción. Podríamos mejorar nuestra eficiencia, y de esta manera nuestra liquidez y por ende nuestra rentabilidad, si las necesidades del proceso productivo nos permitie­ ran hacer el doble de reposiciones, es decir, reponer cada 15 días, con lo que el importe de las reposiciones podría reducirse a la mitad. De esta forma, con el mismo consumo de mercaderías, habríamos reducido nuestro saldo medio de materias primas a la mitad, es decir, 50 u.m., con lo que la rotación de materias primas se habría doblado, ascendiendo ahora a 24, y el perío­ do medio de almacenamiento se habría reducido a 15 días aproximadamente (365/24). 3.4.2. Rotación de la producción. Período medio de producción (PMPC) La rotación de la producción mide el número de veces que se ha completado el ciclo de producción en un ejercicio. Cuanto más alta sea la rotación de la pro­ ducción, menor será el período medio de la producción. La partida que aparecerá en el balance, dentro del activo corriente, serán los productos en curso, ya que éstos representan, como es conocido, el importe de la producción que aún no se ha terminado. Cuando se terminen, su saldo se traspa­ sa al epígrafe de productos terminados. Pues bien, la calidad de la partida de productos en curso vendrá dada por su rotación: cuanto más alta sea, mayor será su liquidez, ya que al reducirse su pe­ ríodo medio de producción, tardarán menos en convertirse en efectivo. Podemos calcular el período medio de producción a través de la rotación de la producción o directamente conociendo el saldo medio de los productos en cur­ so durante el ejercicio y el coste de producción o transformación del período. TABLA 12.13 Ratio de rotación de la producción y período medio de productos en curso Rotación de la producción = Coste de la producción Saldo medio productos en curso Período medio PPCC o producción (PMPC) = Período medio PPCC (PMPC) = 314 365 Rotación producción Saldo medio productos en curso Coste de la producción diario © Ediciones Pirámide Análisis de la situación financiera a corto plazo 3.4.3. Rotación de los productos terminados. Período medio de almacenamiento de los productos terminados (PMPT) De manera similar a lo expuesto para la rotación de materias primas, la rota­ ción de los productos terminados la podemos definir como el número de veces al año que se vaciaría el almacén de productos terminados por haberse vendido todas las unidades, o, lo que es lo mismo, el número de veces que sería necesario reponerlo. Este escenario, que constituye una simplificación del proceso normal, sólo sería posible si la reposición del almacén no se hiciera de forma parcial, es decir, sólo cuando se vaciara totalmente y siempre por el mismo importe. Cuanto más frecuentemente se hagan las reposiciones, más baratas resultarán; desde luego su importe será menor que el que supondría reponer un almacén v­ acío. La rotación de los productos terminados supone una medida de la eficiencia de su gestión. A mayor rotación, mayor eficiencia o, lo que es lo mismo, menor período medio de almacenamiento de los productos terminados, lo que contribu­ ye a la mejora de la liquidez. Podemos calcular el período medio de almacenamiento de los productos ter­ minados conociendo previamente su rotación o directamente a través del saldo medio de los productos terminados y del coste de las ventas. TABLA 12.14 Ratio de rotación de los productos terminados y período medio de los productos terminados Rotación de productos terminados = Período medio PPTT (PMPT) = Período medio PPTT (PMPT) = Coste de ventas Saldo medio productos terminados 365 Rotación productos terminados Saldo medio productos terminados Coste de las ventas diario 3.4.4. Rotación de los clientes. Período medio de cobro a clientes (PMC) La rotación de clientes muestra el número medio de veces que cobramos de nuestros clientes. Este ratio pondera los importes de cada una de las ventas y pos­ teriores cobros, de tal manera que la rotación está referida a la media ponderada. © Ediciones Pirámide 315 Estados financieros. Interpretación y análisis Si las ventas del ejercicio ascienden a 400 u.m., cuyo detalle es una venta de 200 u.m. (período de cobro cuatro meses) y dos ventas de 100 u.m. (perío­ do de cobro dos meses), el período medio de cobro será tres meses, una vez ponderados los importes con sus respectivos plazos, por lo que la rotación as­ cenderá a 4. Una mayor rotación de la partida de clientes significará una gestión más efi­ ciente de ésta y un menor período de cobro, por lo que la calidad de la partida mejorará al incrementar la rotación, ya que será menor el tiempo que ha de trans­ currir para su conversión en efectivo. Podemos calcular el período medio de cobro a clientes conociendo previamen­ te su rotación o directamente a través del saldo medio de clientes y del importe de las ventas diarias medias. TABLA 12.15 Ratio de rotación de clientes y período medio de cobro a clientes Rotación de clientes = Ventas Saldo medio clientes Período medio cobro clientes (PMC) = 365 Rotación de clientes Período medio cobro clientes (PMC) = Saldo medio clientes Ventas diarias medias 3.4.5. Rotación de los proveedores. Período medio de pago a proveedores (PMP) La rotación de proveedores muestra el número medio de veces que pagamos a nuestros proveedores. Esta rotación es también un indicador de la gestión del capital circulante. Sin embargo, en este caso una mejor gestión vendrá dada por una menor rotación de la partida de proveedores, ya que esto significará un mayor período medio de pago a proveedores. En efecto, cuanto mayor sea el período de pago a proveedores, mayor será la ca­ lidad de la partida, ya que su importe tendrá que ser satisfecho en un plazo más largo. Sin embargo, hemos de tener en cuenta que en muchas ocasiones obtener un diferimiento en el pago de los proveedores supone perder el derecho a ciertos des­ cuentos asociados al pronto pago, por lo que, aunque no exista un coste explícito, sí puede existir un coste implícito ligado a esta circunstancia. 316 © Ediciones Pirámide Análisis de la situación financiera a corto plazo Podemos calcular el período medio de pago a proveedores conociendo previa­ mente su rotación o directamente a través del saldo medio de proveedores y del importe de las compras diarias medias. TABLA 12.16 Ratio de rotación de proveedores y período medio de pago a proveedores Rotación de proveedores = Compras Saldo medio proveedores Período medio pago proveedores (PMP) = 365 Rotación de proveedores Período medio pago proveedores (PMP) = Saldo medio proveedores Compras diarias medias Si no disponemos del importe de las compras, podemos calcularlo1 a través del importe del coste de las ventas y de la variación de existencias. 3.5. Ejemplo de análisis de la liquidez. Empresas A y B Seguidamente se presenta un extracto de la cuenta de resultados y del estado de flujos de efectivo de las empresas A y B. En base a estos datos, y a los presentados anteriormente en relación con es­ tas dos empresas, se desea completar el análisis sobre su liquidez y evaluar su eficiencia. Adicionalmente se debe tener en cuenta lo siguiente: — Ambas empresas no sufrieron alteraciones en sus saldos de clientes, pro­ veedores y existencias durante el ejercicio X. — La empresa A y la B son empresas comerciales, por lo que sus únicas exis­ tencias son los productos que compran y venden y no tienen materia prima ni productos en curso. Existencias iniciales + Compras = Coste de ventas + Existencias finales, por lo que Compras = = Coste de ventas + Existencias finales − Existencias iniciales. 1 © Ediciones Pirámide 317 Estados financieros. Interpretación y análisis TABLA 12.17 Extracto de la cuenta de resultados y del estado de flujos de efectivo. Empresas A y B. Ejercicios X + 1 y X Empresa A X+1 X Ventas 400 350 (Coste de ventas) (140) (125) Margen bruto 260 225 Flujos de caja de explotación 202 210 Flujos de caja de inversión (180) (220) Flujos de caja de financiación (32) 15 Variación del efectivo y equivalentes (10) 5 X+1 X Ventas 360 350 (Coste de ventas) (125) (130) Margen bruto 235 220 EFE de explotación 240 210 EFE de inversión (220) (197) EFE de financiación (15) (8) Variación del efectivo y equivalentes 5 5 Empresa B En la tabla 12.18 presentamos los cálculos referentes a los períodos medios de almacén, cobro a clientes, así como las rotaciones o ratios de giro de las existen­ cias, clientes y proveedores y el ratio FCE/PC. Tal y como puede observarse en la mencionada tabla, hemos calculado los períodos medios a través de dos procedimientos, que en el fondo son el mismo: — Dividiendo el respectivo saldo medio de balance por la magnitud diaria correspondiente de la cuenta de resultados. — Calculando la rotación o ratio de giro y dividiéndolo por 365 días. Por último, en base a la información facilitada de las cifras de los estados de flujo de efectivo, hemos calculado el ratio de FCE/PC, al que nos referimos ante­ riormente como un indicador fuerte de la liquidez (véase tabla 12.19). 318 © Ediciones Pirámide Análisis de la situación financiera a corto plazo TABLA 12.18 Rotación de productos terminados, clientes y proveedores. PMPT, PMC y PMP. Empresas A y B. Ejercicios X + 1 y X Empresa A Empresa B X+1 X X+1 X Período medio almacén existencias (PMPT) Saldo medio de existencias (A)** Coste de ventas medio diario (coste ventas/365) (B) 107,50 0,3836 95,00 0,3425 60,00 0,3425 60,00 0,3562 PMPT (A/B) 280,24 277,37 175,18 168,44 Rotación de PPTT (B/A) Coste de ventas (B) Saldo medio de existencias (A)** PMPT (365/rotación de PPTT)* 1,30 140,00 107,50 280,24 1,32 125,00 95,00 277,37 2,08 125,00 60,00 175,18 2,17 130,00 60,00 168,44 Período medio cobro clientes (PMC) Saldo medio de clientes (C)** Ventas medias diarias (ventas/365) (D) PMC (C/D) 77,50 1,0959 70,72 70,00 0,9589 73,00 52,50 0,9863 53,23 55,00 0,9589 57,36 Rotación de clientes (D/C) Ventas (D) Saldo medio de clientes (C)** PMC (365/rotación de clientes)* 5,16 400,00 77,50 70,72 5,00 350,00 70,00 73,00 6,86 360,00 52,50 53,23 6,36 350,00 55,00 57,36 Período medio pago proveedores (PMP) Saldo medio de proveedores (E)** Compras medias diarias (compras/365) (F) PMP (E/F) 92,50 0,4521 204,60 90,00 0,3425 262,77 92,50 0,3425 270,07 90,00 0,3562 252,67 Rotación de proveedores (F/E) Compras (F) Saldo medio de proveedores (E)** PMP (365/Rotación de Proveedores)* 1,78 165,00 92,50 204,60 1,39 125,00 90,00 262,77 1,35 125,00 92,50 270,07 1,44 130,00 90,00 252,67 * Las pequeñas diferencias que pueden surgir al realizar los cálculos con los datos de las rotaciones que aquí mostramos se deben a que sólo hemos detallado dos decimales para éstas. ** Los datos del año X son los saldos a final del ejercicio y no son media al no disponer de los datos del ejercicio X – 1. En cualquier caso, en el enunciado se nos indicaba: «Ambas empresas no sufrieron al­ teraciones en sus saldos de clientes, proveedores y existencias durante el ejercicio X. © Ediciones Pirámide 319 Estados financieros. Interpretación y análisis TABLA 12.19 Cálculo del ratio flujos de caja de explotación sobre pasivo corriente empresas A y B. Ejercicios X + 1 y X Empresa A Empresa B X+1 X X+1 X EFE de explotación EFE de inversiones EFE de financiación 202 (180) (32) 210 (220) 15 240 (220) (15) 210 (197) (8) Variación efectivo y equivalentes (10) 5 5 5 Saldo inicial efectivo y equivalentes Saldo final efectivo y equivalentes 25 15 20 25 25 30 20 25 FEC/PC 1,44 1,45 1,71 1,45 Anteriormente, en base al análisis del ratio de circulante y su descomposición, habíamos llegado a las siguientes conclusiones: — En el último ejercicio la liquidez ha mejorado en la empresa B pero no así en la A, ya que en esta ha disminuido el peso de las partidas más líquidas en el ratio RC. — La empresa B es más líquida que la A ya que concentra mayor porcentaje de su ratio de circulante en las partidas más líquidas. Ahora podemos completar estas conclusiones previas, ya que conocer las ro­ taciones nos permite ampliar el alcance de nuestro análisis al poder enjuiciar también la calidad del ratio. Además, disponemos de un indicador fuerte de la liquidez, calculado en base a la generación de flujos de caja de explotación en relación con su pasivo a corto­­plazo. En base a ellos, debemos matizar nuestras consideraciones previas de la si­ guiente forma: a) Evolución de la liquidez — Empresa A: la rotación de las existencias ha disminuido levemente, por lo que su período medio de almacenamiento aumenta en tres días aproxima­ damente. Sin embargo, apreciamos un aumento en la rotación de clientes de 5 a 5,16, disminuyendo en consecuencia el período medio de cobro de clientes en dos días aproximadamente. Por tanto, en el año X el tiempo total que discurría desde que la em­ presa adquiría las existencias hasta que cobraba sus ventas ascendía a 350,37 días, manteniéndose estable en el ejercicio X + 1 en 350,96 días. Este 320 © Ediciones Pirámide Análisis de la situación financiera a corto plazo número de días se obtiene sumando los períodos medios de almacén de existencias y de cobro a clientes. Por otra parte, la rotación o ratio de giro de proveedores ha aumenta­ do, por lo que su período medio de pago disminuye, concretamente de 262,77 días a 204,60 días. Es decir, ha aumentado su exigibilidad, como consecuencia de una disminución de la eficiencia. Adicionalmente, el ratio FCE/PC nos indica que la liquidez de la em­ presa se ha mantenido estable. Por tanto, como conclusión podríamos afirmar que la liquidez de la empresa A se ha mantenido estable (aunque sería necesario contrastar la evolución prevista de los flujos de caja de explotación en el ejercicio X + 2), a pesar del aumento de las partidas menos líquidas al descomponer el ratio de circulante y de la mayor exigibilidad de la partida de proveedores. — Empresa B: la rotación de las existencias ha disminuido de 2,17 a 2,08, por lo que su período medio de almacenamiento aumenta en siete días aproxi­ madamente. Sin embargo, apreciamos un aumento en la rotación de clien­ tes de 6,36 a 6,86, disminuyendo en consecuencia el período medio de cobro de clientes en cuatro días aproximadamente. En consecuencia, en el año X el tiempo total que discurría desde que la empresa adquiría las existencias hasta que cobraba sus ventas ascendía a 225,80 días, aumentando levemente en el ejercicio X + 1 hasta 228,41 días. Por otra parte, la rotación o ratio de giro de proveedores ha disminui­ do, por lo que su período medio de pago aumenta, concretamente desde 252,67 días hasta 270,07 días. Es decir, ha disminuido su exigibilidad, como consecuencia de un aumento de la eficiencia. Se podría pensar que al ser mayor el número de días que ha aumenta­ do el pago a proveedores que la disminución neta de la suma de los perío­ dos de almacenamiento y cobro, la calidad de las partidas corrientes ha contribuido a la mejora de la liquidez en cualquier caso. Sin embargo, esto no siempre es cierto, ya que, en última instancia, siem­ pre y cuando las unidades físicas compradas y vendidas sean similares, de­ penderá del margen con el que vendamos nuestros productos. Si por ejemplo obtenemos un margen bruto sobre ventas del 50 %, y los períodos de cobro a clientes, pago a proveedores y almacenamiento experimentan la misma va­ riación, el impacto en la liquidez de la variación del período de cobro a clien­ tes duplicará el que supondrían las del período de almacenamiento y pago a proveedores, ya que el precio de venta sería el doble que el precio de coste. En nuestro caso, el margen bruto sobre ventas asciende al 65 % (235/360), es decir, que el precio de venta casi triplica al de coste, por lo que la disminución de cuatro días en el período de cobro, homogeneizado con los días de proveedores y almacén, ascendería a 12 días aproximada­ mente. Por tanto, el PMPT empeora en 7 días, el PMC mejora en 12 días (4 días × 3), una vez homogeneizado, y el PMP mejora en 12 días. © Ediciones Pirámide 321 Estados financieros. Interpretación y análisis Es decir, que la calidad de las partidas del circulante ha contribuido a la mejora de la liquidez. Adicionalmente, la evolución del ratio FCE/PC nos indica que la liqui­ dez de la empresa ha aumentado significativamente. En conclusión, podríamos afirmar que la liquidez de la empresa B ha evolucionado positivamente (aunque sería necesario contrastar la evolución prevista de los flujos de caja de explotación en el ejercicio X + 2). Además, tanto el RC de circulante como sus partidas más líquidas y la calidad de éstas han aumentado. b) Comparación de la liquidez de las empresas A y B El ratio de giro de las existencias es más alto en la empresa B que en la A, es decir, la primera de ellas gestiona de una forma más eficiente sus existencias, lo que le permite que su período medio de almacén sea de aproximadamente 105 días menos en el ejercicio X + 1. También es mayor la rotación de clientes de la empresa B, lo que le permite cobrar sus ventas 17 días antes en el ejercicio X + 1. Por último, la empresa B también es más eficiente en la gestión de los pagos a sus proveedores, ya que su período de pago es 65 días mayor que en la empresa B. Adicionalmente, el ratio FCE/PC nos indica que la liquidez de la empresa B es mayor, ya que este ratio asciende a 1,71, por 1,44 en la empresa A. Por tanto, podríamos concluir que la empresa B es más líquida que la A, ya que aunque su ratio de circulante es menor, concentra mayor porcentaje de éste en las partidas más líquidas, y además los epígrafes de clientes, existencias y proveedores muestran mayor calidad de acuerdo con sus rotaciones. Por último, el ratio FCE/PC es también significativamente superior en la empresa B. 322 © Ediciones Pirámide Análisis de la situación financiera a corto plazo CUESTIONARIO DE AUTOEVALUACIÓN 1. Si una empresa tiene un fondo de manio­ bra negativo: a) No podrá hacer frente a sus pagos ya que el pasivo corriente es mayor que el activo corriente. b) Debemos ser conscientes de que pue­ de ser normal en algunos sectores. c) Antes de dictaminar acerca de la si­ tuación, debemos estudiar la compo­ sición de las masas patrimoniales in­ volucradas y la calidad de su partidas. d) Las respuestas b) y c) son correctas. 2. Es verdadero que: a) La disponibilidad inmediata se basa en un porcentaje vertical del balance. © Ediciones Pirámide ¿Cuál de las siguientes afirmaciones es falsa? La liquidez será mayor en la medi­ da en que: a) b) c) d) 6. La rotación de mercaderías sea mayor. La rotación de clientes sea mayor. La rotación de proveedores sea mayor. El período medio de cobro de clientes sea menor. El indicador más robusto de la liquidez es: a) RC, ya que compara el activo co­ rriente con el pasivo corriente. b) PA, ya que no tiene en cuenta las exis­ tencias, que es la partida menos líquida. c) LI, ya que incluye en el numerador exclusivamente la partida de Efectivo + Equivalentes al efectivo, que es la partida más líquida. d) FCE/PC, ya que nos describe la capa­ cidad que tiene la empresa para pagar sus compromisos a corto con la gene­ ración de efectivo. Si dos empresas tienen un RC con el mis­ mo valor: a) Su nivel de liquidez puede ser distin­ to dependiendo de la descomposición del ratio de circulante. b) Su nivel de liquidez puede ser distinto dependiendo de la calidad de las par­ tidas del circulante. c) Las respuestas a) y b) son correctas. d) Su nivel de liquidez será siempre el mismo. 4. 5. Elija la respuesta correcta: a) Si el fondo de maniobra es una inver­ sión, entonces RC > 1. b) Si el fondo de maniobra es una inver­ sión, entonces RC < 1. c) Si el fondo de maniobra es un fondo de financiación, entonces RC > 1. d) Si el fondo de maniobra es positivo, entonces RC < 1. 3. b) La liquidez inmediata se basa en un porcentaje vertical del balance. c) RC no puede en ningún caso ser igual a PA. d) Las respuestas a) y c) son correctas. 7. ¿Cuál de las siguientes son limitaciones de RC? a) No diferencia entre las distintas par­ tidas ni tiene en cuenta la calidad de éstas. b) No tiene en cuenta la generación de caja. c) No tiene en cuenta el futuro. d) Las respuestas a), b) y c) son correctas. 323 13 Análisis de la situación financiera a largo plazo OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es exponer los conceptos y los indicadores que nos permitan enjuiciar la evolución y la posición de solvencia de la empresa. Cuando el lector finalice este capítulo, deberá tener claras las siguientes cues­ tiones: — Conocer la información que las relaciones entre el pasivo, el patrimo­ nio neto y el total de pasivo + patrimonio neto nos proporcionan a través de los distintos ratios estáticos. — Entender que la solvencia debe tener en cuenta la generación futura de beneficios. Sólo éstos nos garantizarán que la empresa podrá sa­ tisfacer sus compromisos a largo plazo. — La necesidad de completar el análisis estático con ratios dinámicos, derivados de la cuenta de resultados, como la cobertura de cargas fi­ nancieras (CCF). — Comprender que la información derivada del estado de flujos de efec­ tivo nos permitirá obtener indicadores especialmente relevantes para dictaminar en relación con la solvencia, al permitir comparar la ca­ pacidad de generar flujos de explotación con la necesidad de inversión y los compromisos derivados de las fuentes de financiación. — Conocer que las agencias de calificación crediticia emiten juicios de la solvencia de ciertas empresas. Esta información la debemos incor­ porar como un indicador más de nuestro análisis y darle el valor que merece. 1. INTRODUCCIÓN El análisis de la situación a largo plazo se centra en la capacidad que tiene la empresa de atender sus compromisos financieros en ese plazo. Como analizaremos el largo plazo, ya no basta que la empresa cuente con suficientes recursos líquidos en la actualidad, porque esto de por sí solo no nos asegura que vaya a poder satisfacer sus compromisos a lo largo de los años. Ahora la variable fundamental es la generación de beneficios, ya que en el largo plazo una empresa, para ser solvente, deberá generar beneficios suficientes. La generación de beneficios en el futuro será la fuente más fiable para el pago a largo plazo de los intereses y del principal. Al igual que hicimos en el análisis de la situación financiera a corto plazo, vamos en primer lugar a presentar ratios extraídos exclusivamente de magnitudes del balance, que nos ofrecerán una visión estática que deberá ser completada con el análisis dinámico, que incluye magnitudes de la cuenta de resultados o del es­ tado de flujos de efectivo. 2. LA ESTRUCTURA ECONÓMICO-FINANCIERA El análisis estático de la solvencia comprende el estudio de ciertos ratios que detallan la composición del pasivo, así como de otros que analizan la cobertura de la deuda con el activo fijo. A continuación desarrollaremos ambos tipos de ratios. © Ediciones Pirámide 327 Estados financieros. Interpretación y análisis 2.1. Ratios que estudian la relación entre el pasivo y el patrimonio neto 2.1.1. Ratio de apalancamiento El ratio de apalancamiento o endeudamiento describe la estructura de capital de la empresa y se define como la siguiente relación o cociente: TABLA 13.1 Ratio de apalancamiento Apalancamiento (AP) = Pasivo Patrimonio neto Su resultado debe ser interpretado como las unidades monetarias exigibles por la deuda por cada unidad monetaria de patrimonio neto. Cuanto mayor sea su importe, menor será la protección de los acreedores, o, lo que es lo mismo, menor será la solvencia. La medición del grado de solvencia será más acorde con la realidad en la me­ dida en que los activos estén valorados a su valor razonable. Si por el contrario los activos no están adecuadamente valorados, el importe del patrimonio neto puede ser mayor o menor que su importe real. Si por ejemplo ciertos activos no han sido valorados a valor razonable, siendo éste mayor que su valor histórico, el ratio de apalancamiento mostrará una visión más pesimista que la real, ya que la garantía con la que cuentan los acreedores de la empresa es mayor que la indicada por el ratio al estar el patrimonio neto infra­ valorado. Si el ratio es superior a 1, al ser la deuda total mayor que patrimonio neto, la compañía obtiene menos financiación de los socios que de los acreedores. Un ratio igual a 2 indica que los acreedores tendrán como garantía 1 u.m. de patrimonio neto por cada 2 u.m. de deuda que la empresa tiene con ellos. Aunque, como ya hemos expuesto anteriormente, esto será así siempre y cuando los activos hayan sido adecuadamente valorados. También es necesario tener en cuenta que la protección de las diferentes deu­ das no será la misma, ya que los distintos contratos de crédito pueden contener cláusulas que detallen su prelación en caso de quiebra, e incluso el derecho a ha­ cerse con el control de la compañía si se dan ciertas circunstancias. Este ratio constituye también una medida del riesgo financiero asociado al ca­ pital propio, ya que cuanto mayor sea el grado de apalancamiento, mayor será el riesgo financiero, puesto que incrementará la volatilidad de los beneficios netos. Esto es así porque el coste de la deuda es un coste fijo en el corto plazo, por lo que 328 © Ediciones Pirámide Análisis de la situación financiera a largo plazo si un año disminuye la actividad de la empresa, lo hará también su resultado antes de intereses, que será incluso mayor que el porcentaje de disminución del resultado después de intereses al ser los intereses de la deuda un coste fijo que favorece la vo­ latilidad ante cambios en la cuenta de resultados derivados del nivel de actividad. Por tanto, este ratio no sólo indica el riesgo para los acreedores, sino también para los accionistas de la empresa. 2.1.2. Ratio de autonomía financiera El ratio de autonomía financiera muestra el porcentaje de financiación apor­ tada por los socios sobre la financiación total. Un mayor ratio de autonomía in­ dicará un menor riesgo para los acreedores, o, lo que es lo mismo, mostrará una mejor situación de solvencia para la empresa. TABLA 13.2 Ratio de autonomía financiera Autonomía financiera (AF) = Patrimonio neto Pasivo + Patrimonio neto 2.1.3. Ratio de dependencia financiera El ratio de dependencia financiera es el complementario del ratio de autono­ mía financiera, por lo que muestra el porcentaje de financiación aportada por los acreedores sobre la financiación total. Un mayor ratio de dependencia indicará un mayor riesgo para los acreedores, o, lo que es lo mismo, mostrará una peor situación de solvencia para la empresa. TABLA 13.3 Ratio de dependencia financiera Dependencia financiera (DF) = Pasivo Pasivo + Patrimonio neto 2.1.4. Ratio de endeudamiento a corto plazo El ratio de endeudamiento a corto plazo indica la proporción de deuda que la empresa debe devolver a corto plazo. © Ediciones Pirámide 329 Estados financieros. Interpretación y análisis TABLA 13.4 Ratio de endeudamiento a corto plazo Ratio endeudamiento c.p. (RECP) = Pasivo corriente Pasivo Este ratio nunca debe analizarse de forma aislada, ya que el porcentaje de deuda a corto plazo sobre el total de deuda que pueda permitirse una empresa dependerá de varios factores: — El propio importe total del pasivo exigible, ya que en la medida en que el ratio de autonomía financiera muestre mayores valores, el hecho de que un porcentaje más significativo del total del pasivo exigible venza en el corto plazo puede en principio ser más viable que si el ratio de autonomía finan­ ciera mostrara un menor resultado. — Su análisis debe ser completado con la liquidez con que cuenta la empresa, ya que los pasivos que se hagan exigibles a lo largo del próximo ejercicio serán reembolsados al menos en parte con los activos líquidos actuales. — Sería muy conveniente contar con una estimación del flujo de caja de ex­ plotación que la empresa generará en el próximo ejercicio, así como de sus necesidades de inversión, ya que en principio el exceso del primero sobre las segundas será el importe que la empresa pueda destinar a reembolsar sus deudas a corto plazo. Además, hemos de tener mucha precaución al interpretar un valor muy alto del ratio de endeudamiento a corto plazo, ya que podría significar cualquiera de las dos circunstancias extremas siguientes: — Empresa muy solvente: si una empresa tiene grandes recursos líquidos o genera volúmenes muy importantes de flujos de caja de explotación en relación con su deuda, se podría permitir que una parte muy significativa de ésta venciera en el corto plazo. — Empresa con serios problemas de solvencia: si por el contrario una empre­ sa tiene un ratio de dependencia financiera muy elevado para su nivel de generación de flujos de caja de explotación y además un porcentaje muy significativo vence en el corto plazo, la compañía puede tener problemas para afrontar estos vencimientos. 2.2. Estudio de la relación del activo con la deuda total El ratio de solvencia total mide el número de veces que podríamos pagar el total del pasivo exigible liquidando nuestro activo. 330 © Ediciones Pirámide Análisis de la situación financiera a largo plazo En principio, cuanto más se acerque a 1 el ratio, tanto más peligrosa es la si­ tuación. Si es menor que 1, la empresa estaría en quiebra técnica. TABLA 13.5 Ratio de solvencia total Solvencia total (ST) = Total activo Pasivo Bernstein (1993; p. 134) destaca la relevancia de la cobertura del pasivo exigi­ ble con activo al evaluar la solvencia en el siguiente párrafo: «El activo de valor cierto proporciona protección a los titulares de obligaciones tanto por su poder de generación de beneficios como por su valor de liquidación. El activo constitu­ ye también un elemento mediante el cual la empresa puede obtener los recursos financieros necesarios en períodos de restricciones financieras». Aunque estamos de acuerdo con las afirmaciones de Bernstein, consideramos que deben ser matizadas de la siguiente manera: — El ratio está fuertemente influido por las normas de valoración del acti­ vo, por lo que deberíamos analizar si su valor está próximo al de reali­ zación. — Algunas empresas pueden no necesitar gran cantidad de activos para su funcionamiento, por lo que las necesidades de capital no serán muy gran­ des y por tanto el ratio de solvencia total no será muy alto; sin embargo, esto no tiene por qué traducirse en situaciones de solvencia desfavorables. — El hecho de que en épocas de restricción financiera la empresa enajene activos para la obtención de recursos financieros nos sugeriría dos posibles situaciones: • La empresa dispone de activos no necesarios para la explotación, que han detraído rentabilidad hasta su enajenación. • En el caso de que sí generaran flujos de caja de explotación, su enajena­ ción impactaría en dos direcciones en los niveles de solvencia futuros: por una parte permitiría reducir la deuda, pero por otra la capacidad de la empresa de generar flujos de caja de explotación se vería limitada. 3. ANÁLISIS DINÁMICO DE LA SITUACIÓN FINANCIERA A LARGO PLAZO La visión estática debe ser complementada con el análisis dinámico. Éste es­ tudia la capacidad que tiene la empresa de generar beneficios, ya que a largo pla­ © Ediciones Pirámide 331 Estados financieros. Interpretación y análisis zo éstos son la única variable que puede asegurarnos que se mantendrán o alcan­ zarán los niveles de solvencia deseados. Si limitamos nuestro análisis al estudio de la evolución de la situación estática, podríamos cometer los siguientes errores: a) El simple hecho de haber disminuido el ratio de apalancamiento no signifi­ ca que haya mejorado nuestra capacidad para atender compromisos fi­ nancieros en el futuro. Se podrían producir las siguientes situaciones en las que esto no ocurriría: — Si el coste de la deuda es variable, un incremento del tipo de interés o del tipo de cambio podría tener como consecuencia un aumento del coste de la deuda mayor que la reducción del mismo asociada a una posible disminución del endeudamiento. — También se podría dar el caso de que en años sucesivos tuviéramos que atender a iguales o incluso mayores vencimientos, en caso de amortiza­ ción creciente, y la empresa no generase los mismos o superiores ­fondos. — Si la disminución del ratio de apalancamiento va acompañada de una disminución de la generación de recursos con los que afrontar los pa­ gos asociados a esta deuda, tampoco se habrá producido un incremen­ to en la solvencia de la empresa. b) La disminución del ratio de apalancamiento se puede producir incluso si la deuda aumenta, siempre y cuando el incremento del patrimonio neto sea superior. Ello, por tanto, puede ser consecuencia, de un aumento de la deuda menor que el del patrimonio neto, con lo que en años sucesivos habrá que atender en principio a unos desembolsos mayores relacionados con el servicio de la deuda. La importancia de incluir en nuestro análisis la variable relativa a la genera­ ción de beneficios proviene de los siguientes hechos: — Los beneficios futuros no repartidos contribuirán a incrementar la autofi­ nanciación, con lo que aumentará la autonomía financiera. — Los beneficios no repartidos pueden permitir reembolsar las deudas o rea­ lizar nuevas inversiones sin necesidad de contraer nuevos préstamos. — Un nivel de beneficios que permita el pago del coste de la deuda con hol­ gura será garantía de solvencia en el futuro. No obstante, la variable más relevante que nos asegura la capacidad de pagar intereses y de atender los vencimientos de la deuda, así como contribuir a la fi­ nanciación de nuevas inversiones, es la generación de flujos de caja de explota­ ción, por lo que le prestaremos especial atención en la elección de las magnitudes de los ratios que utilizaremos. 332 © Ediciones Pirámide Análisis de la situación financiera a largo plazo 3.1. Ratio de cobertura de las cargas financieras El ratio de cobertura de las cargas financieras se define como el siguiente co­ ciente: TABLA 13.6 Ratio de cobertura de las cargas financieras Cobertura carga financiera (CCF) = Resultado neto + Gastos financieros (1 − t*) Gastos financieros *Tipo impositivo. En la medida en que el ratio sea mayor, aumentará la seguridad de los acree­ dores financieros. El resultado del ratio puede ser interpretado como el número de veces que podríamos pagar los actuales gastos por intereses sin entrar en pérdidas. Si el ra­ tio se acerca a uno, ello indicará que el margen de seguridad que tenemos es más pequeño. Además, en este caso, si el resultado es volátil, en un mal año podríamos no poder pagar el coste de la deuda sin entrar en pérdidas. Las partidas que debemos incluir en el numerador y denominador, respectiva­ mente, son: — Numerador: simula el resultado que generaría la empresa si no hubiera tenido gastos financieros asociados al coste de la deuda, ya que este im­ porte es el que podría dedicar a pagar intereses. En la gran mayoría de los casos este gasto financiero es una partida deducible en el impuesto de sociedades, por lo que al simular la elimina­ ción del coste de la deuda el resultado aumentará, por la disminución del gasto financiero bruto, pero simultáneamente se reducirá el ingreso aso­ ciado al menor gasto por impuesto de sociedades al tratarse de un partida deducible. Esta última disminución será igual a la tasa impositiva (t) mul­ tiplicada por el coste bruto de la deuda. Por tanto, debemos sumar al resultado neto el coste neto de la deuda, es decir: gastos financieros × (1 − t). — Denominador: deberemos incluir todos los costes asociados a la deuda. También nos podríamos plantear no incluir en un único coste fijo como son los gastos financieros y calcular este mismo ratio, pero con­ templando otros costes fijos como pueden ser los arrendamientos. La interpretación sería similar, y su finalidad la misma: conocer ante épocas de adversidad el margen con que cuenta la empresa para atender sus costes fijos, ya que éstos no se podrán reducir en el corto plazo, aunque disminuya la actividad. © Ediciones Pirámide 333 Estados financieros. Interpretación y análisis 3.2. Flujos de caja de explotación: ratios de cobertura 3.2.1. Ratio de flujo de caja de explotación sobre intereses pagados Anteriormente hemos expuesto cómo el ratio de cobertura de cargas financie­ ras estudiaba el margen de que dispone la empresa para atender los costes fijos asociados al servicio de la deuda sin entrar en pérdidas. Sin embargo, estos costes deberán ser satisfechos con los flujos de caja que genere la actividad de la empre­ sa, es decir, con los flujos de caja de explotación. Si los flujos de caja de explotación no son suficientes para cubrir los pagos por intereses, la empresa podría: — Vender activos. — Endeudarse o ampliar capital. — Reducir el efectivo y equivalentes. El ratio de flujo de caja de explotación sobre intereses pagados es igual al si­ guiente cociente o relación: TABLA 13.7 Ratio de flujos de caja de explotación sobre intereses pagados FCE/Intereses pagados = Flujo de caja de explotación Interés pagado Cuanto mayor sea el ratio de flujos de caja de explotación sobre intereses pa­ gados, mayor facilidad tendrá la empresa para atender los pagos por intereses de la deuda. Que el ratio sea menor que 1 indicaría que la empresa no genera fondos suficien­ tes para atender el pago de intereses. Esto por sí solo no hace inviable a la empresa, pero no es una situación mantenible a largo plazo. A continuación citamos algunas de las situaciones en las que transitoriamente se podría dar esta circunstancia: — Empresa de nueva creación, que está empezando a desarrollar su plan de negocio, cuenta con el respaldo financiero de sus socios y además puede acceder a financiación externa, ya que las entidades financieras confían en el plan estratégico de la sociedad. — La empresa está atravesando unos ejercicios económicos difíciles debido al ciclo económico o a un agotamiento de su modelo de negocio, que tendrá que rediseñar. Sin embargo, si la empresa dispone de recursos suficientes 334 © Ediciones Pirámide Análisis de la situación financiera a largo plazo acumulados durante los años de bonanza, o bien su bajo endeudamiento y la confianza de los acreedores en que la situación es coyuntural le per­ miten captar financiación externa, o cuenta con el apoyo financiero de sus socios, podrá asumir esta situación transitoriamente. Por otra parte, hemos de tener en cuenta que el hecho de que el ratio sea ma­ yor que uno no quiere decir que la empresa no pueda tener dificultades para afrontar sus compromisos financieros en el largo plazo, ya que también deberá afrontar los respectivos vencimientos de la deuda, por lo que hemos de comple­ mentar este ratio con el desarrollado en el siguiente epígrafe. Por último, destacar, al igual que hicimos en el análisis de la liquidez, que el análisis está construido sobre magnitudes pasadas, por lo que en la medida en que el futuro difiera del pasado no será un buen instrumento para evaluar la solvencia futura. La sustitución de los intereses pagados por los intereses a pagar en base a nuestro actual endeudamiento es un ejercicio sencillo, que sólo entrañaría el pro­ blema de estimar los intereses a pagar en caso de que el interés fuera variable, bien por estar ligado a algún indicador, bien por estar referenciada la deuda en mone­ da extrajera y no tener contratado en ninguno de los dos casos instrumentos de cobertura para mitigar las posibles fluctuaciones. Por tanto un ratio intermedio, en el sentido de que incluyera una magnitud del pasado, como es el flujo de caja de explotación de un período contable ce­ rrado, con una magnitud del futuro, como son los intereses a pagar en el futu­ ro, mejoraría la capacidad predictiva del ratio en la medida en que los flujos de caja de explotación de años venideros no difieran significativamente de los del pasado. También puede resultar interesante la simulación de escenarios, estudiando cómo las distintas variaciones de los flujos de caja de explotación afectan al ratio, con lo que este análisis de sensibilidad nos informará del impacto de la volatilidad en la generación de flujos de caja de explotación en la solvencia de la empresa. Adicionalmente, si se dispone de datos fiables basados en estimaciones futuras realizadas por la empresa y contrastables en función de las hipótesis sobre las que se han construido, será muy recomendable la utilización de las magnitudes futuras previstas de los flujos de caja de explotación. 3.2.2. Ratio de flujo de caja de explotación sobre deuda total Como ya anticipamos anteriormente, es interesante contrastar el porcentaje de deuda total cubierta con los flujos de caja de explotación, ya que si la situación de los mercados no nos permite la refinanciación de nuestras deudas, éstas debe­ © Ediciones Pirámide 335 Estados financieros. Interpretación y análisis rán ser amortizadas si no deseamos o no somos capaces de aumentar capital, y tampoco deseamos o no es posible trabajar con un menor nivel de actividad, lo que podría permitirnos la venta de parte del activo fijo o exigir menos financia­ ción circulante. A continuación se muestra el ratio de flujo de caja de explotación sobre deuda total: TABLA 13.8 Ratio de flujos de caja de explotación sobre deuda total FCE/Deuda total = Flujo de caja de explotación Deuda total El resultado del ratio se puede interpretar como el número de años nece­ sarios para que la deuda total pudiera ser satisfecha mediante los flujos de caja de explotación. A medida que el ratio disminuye aumenta el nivel de sol­ vencia. Sin embargo, hemos de tener en cuenta los siguientes factores antes de tomar ninguna decisión basada en este ratio: — La generación de flujos de caja de explotación puede variar en el futuro, por lo que es recomendable contar con una estimación. Además, la empre­ sa podría tener previsto aumentar su nivel de apalancamiento, por lo que la cobertura futura no sería la mostrada por el ratio a la fecha. — Aunque este ratio muestre el número de años necesario para amortizar la totalidad de la deuda mediante la generación de flujos de caja de explota­ ción, quizá no se pueda disponer de la totalidad de éstos por ser necesarios para financiar las inversiones que a su vez se necesitan para mantener los flujos de caja mencionados en unos niveles deseados, o para remunerar a los accionistas. 3.2.3. Ratio indicativo del flujo de caja de explotación disponible después de pagar las inversiones y los dividendos El ratio de flujo de caja de explotación sobre la suma de los pagos por opera­ ciones de inversión y dividendos pagados nos indica si la empresa cubre sus nece­ sidades de inversión y la remuneración a sus accionistas,con los flujos de caja generados por las actividades de explotación. A continuación presentamos el mencionado ratio. 336 © Ediciones Pirámide Análisis de la situación financiera a largo plazo TABLA 13.9 Ratio indicativo del flujo de caja de explotación disponible después de pagar las inversiones y los dividendos Σ3 años Flujo de caja de explotación Σ3 años (Flujo de caja de inversión + Dividendos pagados) Hemos incluido tanto en el numerador como en el denominador el sumatorio de tres ejercicios con el fin de evitar que la volatilidad de un ejercicio pudiera ses­ gar el resultado del ratio. Si el ratio es mayor que uno, nos indicará que la empresa puede atender al menos parte de los intereses de la deuda con los recursos generados por ella des­ pués de pagar sus inversiones y remunerar a los accionistas, e incluso si además: (flujos de caja de explotación − flujos de caja de inversión − pago de dividendos − pago de intereses) > 0, podría optar por reducir su apalancamiento o aumentar su efectivo y equivalentes. Si por el contrario el ratio presentado, o el obtenido para cualquiera de los años, sin necesidad de sumatorios, fuera menor que la unidad, eso no necesariamente sig­ nificaría que la empresa necesita aumentar su apalancamiento para afrontar la tota­ lidad de los pagos, ya que quizá cuente con efectivo y equivalente suficiente para ello. Al igual que hemos hecho para el resto de ratios relativos al análisis dinámico, es necesario llamar la atención sobre la conveniencia de contar con predicciones sobre el futuro para poder estimar el ratio, y no recurrir sólo a datos históricos. 3.3. Otros ratios de solvencia A continuación mostramos dos ratios que nos indican el destino del resultado del ejercicio. Sin embargo su mayor o menor valor no necesariamente irá ligado a la evolución de la solvencia. 3.3.1. Payout El payout muestra el porcentaje del resultado neto repartido a los socios me­ diante dividendos. Su composición es la siguiente: TABLA 13.10 Ratio de pay out Pay out = © Ediciones Pirámide Dividendo Resultado neto 337 Estados financieros. Interpretación y análisis Que el payout presentara niveles altos sería en principio una señal de fortaleza, ya que significaría que la empresa puede atender todos sus compromisos finan­ cieros y además permitirse destinar un porcentaje importante a remunerar al los socios. Sin embargo, es interesante estudiar su evolución en relación con la del resul­ tado neto, pues pueden darse las siguientes situaciones: — El payout ha aumentado en los últimos ejercicios, y también lo ha hecho el resultado neto, pero en menor medida, o incluso ha permanecido estable. En principio, esta situación nos estaría indicando que la solvencia de la empresa ha aumentado. No obstante, el aumento de los desembolsos por dividendo puede deberse exclusivamente a las menores necesidades de inversiones y no al menor pago de intereses, ni tampoco a una disminución de la deuda. En cualquier caso, si esto fuera así, pero las menores necesidades de desembolsos por inversiones fueran susceptibles de mantenerse en el tiem­ po, sin afectar negativamente al resultado de la empresa y por ende a su generación, eso significaría que existen más recursos líquidos disponibles para remunerar al capital propio y ajeno, respectivamente. Será por tanto la empresa, en este último caso, la que deberá elegir si continuar con una política expansiva de dividendos o disminuir el apalan­ camiento. — El payout ha aumentado en los últimos ejercicios, pero sin embargo el resultado neto ha disminuido. Indicaría que la empresa ha mantenido el dividendo a pesar de la dis­ minución del resultado. Sería una señal de que la empresa tiene una situa­ ción de solvencia aceptable, ya que incluso habiendo disminuido el resul­ tado ha mantenido el dividendo. Sin embargo, conviene tener en cuenta lo siguiente: • El dividendo puede ser una partida no significativa y por tanto su man­ tenimiento no es problemático incluso si se ha reducido el beneficio, por lo que en este caso no sería indicativo de nada. • Si el dividendo es una partida significativa, habría que analizar si la em­ presa está poniendo en peligro la solvencia al mantener la remuneración al accionista. Quizá esté asumiendo niveles de apalancamiento no via­ bles, en especial si la situación se mantiene en el tiempo. Además, si los dividendos son mayores que el resultado, la empresa estará disminuyen­ do sus reservas, lo que también provocará disminuciones de la solvencia en la medida en que el ratio de autonomía financiera se reducirá. Por último, señalar que el ratio suele oscilar entre 0 y 1 pero podría no estar comprendido en ese rango en los siguientes casos: 338 © Ediciones Pirámide Análisis de la situación financiera a largo plazo — Una empresa con resultado negativo que reparte dividendos: el ratio sería negativo. — Una empresa que reparte un dividendo superior a su resultado: el ratio sería mayor que 1. En ambos casos, al ser mayor la cifra de dividendos que el resultado del ejer­ cicio, el reparto de éstos se deberá hacer con cargo a alguna partida disponible del patrimonio neto, como puede ser la prima de emisión o ciertas reservas de libre disposición, siempre que se respeten las limitaciones y requisitos contenidos en el Texto Refundido de la Ley de Sociedades de Capital1. 3.3.2. Ratio de autofinanciación El ratio de autofinanciación muestra el porcentaje del resultado neto, retenido en la empresa, al no ser repartido a los socios mediante dividendos. Su composi­ ción es la siguiente. TABLA 13.11 Ratio de autofinanciación Autofinanciación = Resultado no distribuido Resultado neto 3.3.3. Riesgo atribuido por el mercado Existen empresas conocidas como agencias de calificación crediticia o de ra­ ting, entre las que destacan Moody’s, Standard & Poor’s y Fitch, que otorgan calificaciones a la calidad de las emisiones de deuda de empresas, entidades finan­ cieras e incluso de emisiones soberanas. De acuerdo con Bernstein (1993; p. 156), «la clasificación crediticia de un tí­ tulo es una expresión general de valoración de la solvencia crediticia del emisor, así como de la calidad del propio título clasificado. La clasificación mide el riesgo crediticio, es decir, la probabilidad de que se produzcan acontecimientos que va­ yan contra los intereses del acreedor». Los grados de solvencia que otorga Standard & Poor’s, de acuerdo con Stan­ dard & Poor’s (2009), se corresponden con las siguientes situaciones o niveles de solvencia: 1 Véase artículo 273.2 párrafo 1 del Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el Texto Refundido de la Ley de Sociedades de Capital. © Ediciones Pirámide 339 Estados financieros. Interpretación y análisis AAA: ésta es la máxima calificación otorgada por Standard & Poor’s. La ca­ pacidad del deudor para cumplir con sus compromisos financieros es extremadamente fuerte. AA: la capacidad del deudor para cumplir con sus compromisos financieros es muy fuerte. A: la capacidad del deudor todavía es fuerte, pero sin embargo es más vulnerable a ciertos efectos adversos y a variaciones en las circunstancias económicas. BBB: los niveles de protección y seguridad son adecuados, pero los efectos adversos y las variaciones en las circunstancias económicas tienen más posibilida­ des de debilitar la capacidad para que el emisor cumpla con sus compromisos financieros. BB, B, CCC, CC, y C: tienen características especulativas. BB mostraría el menor nivel de especulación, y C, el mayor. Aunque existen ciertos niveles de pro­ tección, la capacidad de repago de las deudas está sujeta a grandes incertidum­ bres, y el emisor está sujeto a ciertas condiciones adversas. A continuación se detalla cada uno de ellos: BB: aunque este tipo de emisiones son las menos vulnerables dentro de las que hemos denominado especulativas, afrontan incertidumbres y exposición a una situación económica adversa que podría llevar al emisor a no poder cumplir con sus compromisos financieros. B: el emisor actualmente cuenta con capacidad para el pago de sus deudas. Sin embargo, es probable que la situación económica adversa pueda provocar que éste no tenga capacidad para atender sus compromisos financieros. CCC: una emisión con esta calificación ya es actualmente vulnerable al impago. El emisor depende de que se produzcan situaciones económicas favorables para poder cumplir con el pago de sus deudas. CC: esta calificación se otorga a emisiones que actualmente son muy vulnerables al impago. C: esta calificación se asocia a emisiones con pagos vencidos no satisfechos. D: emisiones que han caído en incumplimiento (default). En el caso de que existan agencias de calificación que sigan los títulos emitidos por una sociedad cuya solvencia estemos dictaminando, contar con esta informa­ ción nos puede ser de gran ayuda. Sin embargo, debemos tener en cuenta que a menudo los cambios en las calificaciones se producen con un cierto retraso, por lo que podrían no recoger la situación financiera actual completa. De acuerdo con Bernstein (1993; p. 157), «los criterios que intervienen en la determinación de la clasificación del crédito no han sido nunca definidos exacta­ mente, interviniendo en la misma tanto factores cuantitativos (por ejemplo, el análisis de ratios) como factores cualitativos como la situación de mercado y la calidad de la gestión. Las principales agencias de calificación se han negado siem­ pre a determinar exactamente el conjunto de factores que intervienen en su pro­ ceso de calificación (que es una decisión del comité) puesto que ello es un arte y 340 © Ediciones Pirámide Análisis de la situación financiera a largo plazo una ciencia, y también porque hacerlo daría lugar a cuestionar con una serie in­ finita de argumentos la validez del gran número de factores de valoración que intervienen en la decisión de calificación». Sin embargo, sí conocemos las variables que de forma general influyen en es­ tas calificaciones. Wild, Subramayan y Halsey (2007; p. 539) citan los siguientes factores: — Protección de activos: se basa principalmente en el ratio de solvencia to­ tal (ST). — Recursos financieros: mide los recursos líquidos y la eficiencia a través de las rotaciones. — Capacidad para generar utilidades en el futuro: esta capacidad le permitirá cumplir con sus compromisos financieros a largo plazo, y es un criterio más fiable que la protección de activos. — Cláusulas de protección de la deuda: las agencias de calificación examinan las cláusulas que protegen los intereses de los tenedores de los títulos ante las distintas circunstancias que pueden presentarse, incluidos el impago o su prelación ante futuras emisiones de deudas. En ciertos casos, una situa­ ción de incumplimiento puede provocar el control de la sociedad por par­ te de los bonistas. Adicionalmente, existen otros factores que son tenidos en cuenta, como la calidad de la dirección, el tamaño de la compañía, su cuota de participación en el mercado, el ciclo económico y las condiciones económicas generales. Conocer los ratings otorgados por las agencias de calificación nos permiti­ ría, por ejemplo, saber los ratios medios que tienen las distintas compañías cu­ yas emisiones cuentan con una calificación de AAA. En la medida en que la empresa que estemos analizando se acerque más a estas medias podríamos decir que su capacidad para cumplir con sus compromisos financieros es extremadamen­ te fuerte. 4. EJEMPLO PRÁCTICO COMPLETO DE ANÁLISIS DE LA SOLVENCIA 4.1. Enunciado: empresas X y Z A continuación se presenta un extracto del balance, de la cuenta de resulta­ dos y del estado de flujo de efectivo de las empresas X y Z para los ejercicios X + 1 y X. © Ediciones Pirámide 341 Estados financieros. Interpretación y análisis Adicionalmente, los datos relativos al estado de flujo de efectivo se extienden al ejercicio X − 1, con la finalidad de no sesgar las conclusiones de nuestro análi­ sis por centrarnos en algún año atípico en lo concerniente a la generación de flu­ jos de caja. Se pide: a) Evaluar la evolución de la solvencia de ambas empresas, así como la si­ tuación de su solvencia. b) ¿Qué empresa presenta un mayor nivel de solvencia? Justifique su res­ puesta Ejemplo solvencia TABLA 13.12 Balance de situación de la empresa X. Ejercicios X + 1 y X Activo Total activos Pasivo Año X + 1 Año X 1.100,00 1.100,00 Año X + 1 Año X Patrimonio neto (PN) Pasivo no corriente Pasivo corriente 500,00 400,00 200,00 500,00 300,00 200,00 Total pasivo y PN 1.100,00 1.000,00 TABLA 13.13 Balance de situación de la empresa Z. Ejercicios X + 1 y X Activo Total activos 342 Pasivo Año X + 1 Año X 1.600,00 1.500,00 Año X + 1 Año X Patrimonio neto (PN) Pasivo no corriente Pasivo corriente 800,00 400,00 400,00 700,00 400,00 400,00 Total pasivo y PN 1.600,00 1.500,00 © Ediciones Pirámide Análisis de la situación financiera a largo plazo TABLA 13.14 Cuenta de resultados de las empresas X y Z. Ejercicios X + 1 y X Empresa A Empresa B Año X + 1 Año X Año X + 1 Año X Ventas 500,00 480,00 600,00 650,00 Coste ventas (220,00) (215,00) (280,00) (320,00) Margen bruto 280,00 265,00 320,00 330,00 Gastos de explotación (80,00) (75,00) (42,00) (45,00) Amortizaciones (55,00) (50,00) (45,00) (40,00) BAII 145,00 140,00 233,00 245,00 Gastos financieros (20,00) (22,00) (15,00) (12,00) BAI 125,00 118,00 218,20 233,00 Impuestos (30 %) (37,50) (35,40) (65,40) (69,90) Beneficio neto 87,50 82,60 152,60 163,10 TABLA 13.15 Aplicación de resultados de las empresas X y Z. Ejercicios X + 1 y X Empresa A Empresa B Año X + 1 Año X Año X + 1 Año X Dividendo 43,75 33,04 45,78 32,62 Aplicación a reservas 43,75 49,56 106,82 130,48 Beneficio neto 87,50 82,60 152,60 163,10 TABLA 13.16 Resumen estado flujo de efectivos empresas X y Z. Ejercicios X + 1, X y X − 1 Empresa A Empresa B Año X + 1 Año X Año X − 1 Año X + 1 Año X Año X − 1 Flujos de caja de explotación 95,00 90,00 90,00 150,00 170,00 180,00 Flujos de caja de inversiones (155,00) (130,00) (110,00) (145,00) (120,00) (160,00) Flujos de caja de financiación 41,25 (8,04) 5,00 34,22 72,38 (155,00) © Ediciones Pirámide 343 Estados financieros. Interpretación y análisis TABLA 13.16 (continuación) Empresa A Empresa B Año X + 1 Año X Año X − 1 Año X + 1 Año X Año X − 1 Aportaciones socios — — — 100,00 — — Cobros por préstamos 150,00 75,00 55,00 — 140,00 (120,00) Reembolsos de préstamos (50,00) (25,00) — — (20,00) — Pago intereses (15,00) (25,00) (20,00) (20,00) (15,00) (5,00) Dividendos (43,75) (33,04) (30,00) (45,78) (32,62) (30,00) Variación efectivo y equivalentes (18,75) (48,04) (15,00) 39,22 122,38 (135,00) Saldo inicial efectivo y equivalentes 30,00 55,00 50,00 232,38 95,00 200,00 Saldo final efectivo y equivalentes 11,25 6,96 35,00 271,60 217,38 65,00 4.2. Solución: empresas X y Z 4.2.1. Análisis estático: cálculos En primer lugar, presentamos los cálculos y resultados obtenidos para los distintos ratios estáticos: EMPRESA X TABLA 13.17 Cálculo AP, AF, DF, RECP y ST. Empresa X. Años X + 1 y X 344 Año X + 1 Año X Numerador: pasivo Denominador: patrimonio neto Ratio de apalancamiento (AP) 600,00 500,00 1,20 500,00 500,00 1,00 Numerador: patrimonio neto Denominador: pasivo + patrimonio neto Ratio de autonomía financiera (AF) 500,00 1.100,00 0,45 500,00 1.000,00 0,50 Numerador: pasivo Denominador: pasivo + patrimonio neto Ratio de dependencia financiera (DF) 600,00 1.100,00 0,55 500,00 1.000,00 0,50 © Ediciones Pirámide Análisis de la situación financiera a largo plazo TABLA 13.17 (continuación) Año X + 1 Año X Numerador: pasivo corriente Denominador: pasivo Ratio endeudamiento corto plazo (RECP) 200,00 600,00 0,33 200,00 500,00 0,40 Numerador: activo Denominador: pasivo Ratio de solvencia total (ST) 1.100,00 600,00 1,83 1.000,00 500,00 2,00 EMPRESA Z TABLA 13.18 Cálculo AP, AF, DF, RECP y ST. Empresa Z. Años X + 1 y X Año X + 1 Año X Numerador: pasivo Denominador: patrimonio neto Ratio de apalancamiento (AP) 800,00 800,00 1,00 800,00 700,00 1,14 Numerador: patrimonio neto Denominador: pasivo + patrimonio neto Ratio de autonomía financiera (AF) 800,00 1.600,00 0,50 700,00 1.500,00 0,47 Numerador: pasivo Denominador: pasivo + patrimonio neto Ratio de dependencia financiera (DF) 800,00 1.600,00 0,50 800,00 1.500,00 0,53 Numerador: pasivo corriente Denominador: pasivo Ratio endeudamiento corto plazo (RECP) 400,00 800,00 0,50 400,00 800,00 0,50 Numerador: activo Denominador: pasivo Ratio de solvencia total (ST) 1.600,00 800,00 2,00 1.500,00 800,00 1,88 4.2.2. Análisis dinámico: cálculos A continuación se muestra el detalle de los cálculos relativos a los ratios diná­ micos, así como sus resultados. © Ediciones Pirámide 345 Estados financieros. Interpretación y análisis EMPRESA X TABLA 13.19 Cálculo ratios dinámicos de solvencia. Empresa X. Años X + 1, X y X − 1 Año X + 1 Año X Año X − 1 Numerador: resultado neto + gastos financieros (1-0,30) Denominador: gastos financieros Ratio de coberturas de cargas fijas (CCF) 101,50 20,00 5,08 98,20 22,00 4,45 — — N.D. Numerador: flujos de caja de explotación Denominador: intereses pagados FCE/Intereses pagados 95,00 15,00 6,33 90,00 25,00 3,60 90,00 20,00 4,50 Numerador: flujos de caja de explotación Denominador: deuda total FCE/Deuda total 95,00 600,00 0,16 90,00 500,00 0,18 — — N.D. Numerador: Σ flujos de caja de explotación Denominador: Σ (flujos caja inversión + dividendos pagados) Σ FCE/Σ(FCI + dividendos pagados)* 275,00 501,79 0,55 180,00 303,04 0,59 90,00 140,00 0,64 * El año X + 1 recoge el sumatorio del X + 1, X y X − 1; el X, la suma del X y X − 1, y el X − 1 es sólo el resultado de sus propios datos. EMPRESA Z TABLA 13.20 Cálculo ratios dinámicos de solvencia. Empresa Z. Años X + 1, X y X − 1 Año X + 1 Año X Año X − 1 Numerador: resultado neto + gastos financieros (1-0,30) Denominador: gastos financieros Ratio de coberturas de cargas fijas (CCF) 163,10 15,00 10,87 171,50 12,00 14,29 — — N.D. Numerador: flujos de caja de explotación Denominador: intereses pagados FCE/Intereses pagados 150,00 20,00 7,50 170,00 15,00 11,33 180,00 5,00 36,00 Numerador: flujos de caja de explotación Denominador: deuda total FCE/Deuda total 150,00 800,00 0,19 170,00 800,00 0,21 — — N.D. Numerador: Σ flujos de caja de explotación Denominador: Σ (flujos caja inversión + dividendos pagados) Σ FCE/Σ(FCI + dividendos pagados)* 500,00 533,40 0,94 350,00 342,62 1,02 180,00 190,00 0,95 * El año X + 1 recoge el sumatorio del X + 1, X y X − 1; el X, la suma del X y X − 1, y el X − 1 es sólo el resultado de sus propios datos. 346 © Ediciones Pirámide Análisis de la situación financiera a largo plazo 4.2.3. Otros ratios: cálculos Por último, se detallan a continuación los resultados obtenidos para el payout y el ratio de autofinanciación. EMPRESA X TABLA 13.21 Cálculo del payout y del ratio de autofinanciación. Empresa X. Años X + 1 y X Año X + 1 Año X Numerador: dividendo Denominador: resultado neto Payout 43,75 87,50 0,50 33,04 82,60 0,40 Numerador: resultado no distribuido Denominador: resultado neto Ratio de autofinanciación 43,75 87,50 0,50 49,56 82,60 0,60 EMPRESA Z TABLA 13.22 Cálculo del payout y del ratio de autofinanciación. Empresa Z. Años X + 1 y X Año X + 1 Año X Numerador: dividendo Denominador: resultado neto Payout 45,78 152,60 0,30 32,62 163,10 0,20 Numerador: resultado no distribuido Denominador: resultado neto Ratio de autofinanciación 106,82 152,60 0,70 130,48 163,10 0,80 4.2.4. Análisis razonado de la situación de la solvencia: empresas X y Z a) Evaluar la evolución de la solvencia de ambas empresas, así como la situación de su solvencia Empresa X De acuerdo con la información contenida en los ratios estáticos, la solvencia de la «empresa X» muestra aparentemente una evolución ligeramente negativa, al disminuir AF (de 0,50 a 0,45) y ST (de 2,00 a 1,83) y aumentar AP (de 1,00 a 1,20) y DF (de 0,50 a 0,45). © Ediciones Pirámide 347 Estados financieros. Interpretación y análisis Por otra parte, el ratio de RECP ha disminuido de 0,40 a 0,33, pero no es de­ bido a la reducción del volumen de deudas a corto plazo, que permanece invaria­ ble, sino al aumento del endeudamiento total, por lo que ahora el porcentaje de deudas a corto plazo es menor, sin que esta variación por sí sola introduzca nin­ gún matiz positivo. En línea con los resultados obtenidos para los ratios estáticos, el ratio FCE/ Deuda total muestra un ligero empeoramiento (de 0,18 a 0,16), fruto de haber aumentado la deuda total más que la generación de flujos de caja de explotación, y el ratio Σ FCE/Σ(FCI + dividendos pagados) también evoluciona negativamen­ te (desde 0,64 hasta 0,55). En este último caso la evolución negativa se debe al mayor aumento experi­ mentado tanto por las necesidades de inversión como por la retribución al accio­ nista que a los flujos de caja de explotación, aunque estos últimos también evo­ lucionan positivamente. En consecuencia, el payout ha aumentado (de 0,40 a 0,50) al haber incremen­ tado más el dividendo repartido que el beneficio neto. Sin embargo, la capacidad para afrontar el pago de los intereses se ha visto fortalecida, de acuerdo con el aumento experimentado por los ratios CCF (de 4,45 a 5,08) y FCE/Intereses pagados (desde 4,50 hasta 6,33). Por tanto, aunque aparentemente la solvencia de «la empresa X» ha disminui­ do levemente fruto del incremento del pasivo exigible, su capacidad para atender los compromisos derivados de los intereses ha aumentado. Adicionalmente, debemos subrayar que el porcentaje que representan los flujos de caja de explotación sobre las necesidades de inversión + los dividendos ha dismi­ nuido, pero no fruto de la evolución de los flujos de caja de explotación sino por el aumento de las inversiones y de los dividendos, lo que podría indicar dos cosas: — Sería lógico que el incremento en las inversiones experimentado en los úl­ timos años se tradujera en incrementos en la generación de flujos de caja de explotación en años sucesivos, siempre y cuando la estrategia de la em­ presa tuviera éxito. — Aun cuando se han requerido más recursos para afrontar un mayor núme­ ro de inversiones, la empresa ha incrementado su payout, aumentando el dividendo en mayor proporción que el incremento del beneficio, lo que aparentemente podría indicar la confianza de la compañía en el futuro, al no acompañar los incrementos de inversiones con disminuciones del pay­ out. También puede indicar la confianza de los mercados financieros en el devenir de la empresa, pues probablemente se haya mantenido su rating, ya que incluso aumentando su endeudamiento disminuyen sus gastos fi­ nancieros y sus pagos por intereses. Por tanto, aunque en un sentido estricto debemos afirmar que la evolución de la solvencia es negativa, los factores que desencadenan esta evolución nos indican que 348 © Ediciones Pirámide Análisis de la situación financiera a largo plazo la confianza de la empresa y de los propios mercados financieros podrían hacer revertir esta situación en el futuro, aunque para ello deberíamos conocer el plan estratégico de la compañía. Éste nos informaría de si existen nuevas necesidades de inversión en los años futuros, de la política prevista de dividendos y de las ex­ pectativas de generación de flujos de caja de explotación en años venideros. La confianza que la comunidad financiera otorgue a este plan estratégico nos ayudaría por último a evaluar si el incremento del endeudamiento, y su consi­ guiente impacto aparente en la solvencia, es temporal o por el contrario es sus­ ceptible de perdurar en el tiempo o incluso de agravarse. Como conclusión, podríamos indicar que la situación de la solvencia es aceptable, pero si el plan de negocio de la compañía no tuviera el éxito necesario, el empeoramiento mostrado en los últimos años podría afectar negativamente a su calidad, en especial al representar el volumen de flujos de caja de explotación sólo el 55 % de la suma de sus necesidades de inversión y de la remuneración a sus ac­ cionistas. Empresa Z De acuerdo con la información contenida en los ratios estáticos, la solvencia de «la empresa Z» muestra aparentemente una evolución ligeramente positiva, al aumentar AF (de 0,47 a 0,50) y ST (de 1,88 a 2,00) y disminuir AP (de 1,14 a 1,00) y DF (de 0,53 a 0,50). El aumento aparente que muestran los ratios de solvencia es consecuencia del incremento experimentado en el patrimonio neto, fruto de una ampliación de capital realizada y desembolsada en el ejercicio X + 1. Por otra parte, el ratio de RECP ha permanecido estable al no haber variado ni el importe de la deuda a corto plazo ni el total de la deuda. El aumento que muestran los indicadores estáticos o débiles no se ve refren­ dado por los ratios dinámicos, que como sabemos son indicadores más robustos. En concreto, disminuyen CCF (de 14,29 a 10,87), FCE/Intereses pagados (desde 36,00 hasta 7,50) y FCE/Deuda total (de 0,21 a 0,19). La evolución de los ratios dinámicos se debe a los siguientes factores: — Los gastos financieros asociados al coste de la deuda, así como los pagos por intereses, han aumentado, aun cuando la deuda ha permanecido ­estable. — El resultado neto y los flujos de caja de explotación han disminuido. En concreto, este último disminuye desde 180,00 en el año X-1 hasta 150 en el año X + 1. Por tanto, aun cuando los ratios estáticos muestran una situación de mejoría, fruto de la ampliación de capital, la capacidad de atender los compromisos financieros derivados de las deudas ha evolucionado negativamente por los motivos ex­ puestos anteriormente. © Ediciones Pirámide 349 Estados financieros. Interpretación y análisis Sin embargo, la empresa goza de una buena situación de solvencia, ya que con los flujos de caja de explotación que genera podría pagar siete veces y media los intereses de sus deudas, y además con éstos hacer frente a la casi totalidad de sus inversiones y pagos por dividendos, ya que el ratio Σ FCE/Σ(FCI + dividendos pagados) se sitúa en torno a 1. Por otra parte, la empresa ha elevado su payout (de 0,20 a 0,30) al aumentar el dividendo incluso cuando ha disminuido el beneficio neto. Quizá se deba a un intento de hacer atractiva la ampliación de capital mediante los dividendos futu­ ros a percibir. En cualquier caso, sería necesario contar con información adicional relativa a: a) el destino de los fondos captados; b) el grado de cobertura de las necesidades de financiación incluidas en su plan estratégico, alcanzado tras la ampliación de capital, y c) las estimaciones de los flujos de caja de explotación futuros. Contan­ do con esta información, podríamos contrastar si está previsto que el deterioro se mantenga a lo largo de los períodos futuros, ya que si la tendencia continuara, la empresa tendría las siguientes opciones: — Reducir el nivel de sus inversiones, lo que haría peligrar el cumplimiento de su plan de negocio. — Reducir los dividendos repartidos, lo que complicaría futuras ampliacio­ nes de capital. — Aumentar el apalancamiento: supondría una nueva disminución de CCF, FCE/Intereses pagados y FCE/Deuda total. — Aumentar capital de nuevo: supondría una nueva dilución de las acciones actuales que podría no ser bien recibida por el mercado. No obstante, quizá ni siquiera en el caso mencionado fueran necesarias las medidas indicadas, siempre y cuando el deterioro no se agudizara en exceso ni se mantuviera mucho en el tiempo, dado el elevado saldo de efectivo y equivalentes que mantiene la empresa. b) ¿Qué empresa presenta un mayor nivel de solvencia? Justifique su respuesta De acuerdo con los ratios estáticos (AP, AF, DF y ST), la «empresa Z» mues­ tra una mayor solvencia que la «empresa X». El hecho aislado de que el RECP de la «empresa Z» sea mayor que el de la «empresa X», como sabemos, no tiene por qué ser indicativo de nada, ya que puede deberse a diversos factores. Los ratios dinámicos ratifican la información proporcionada por los ratios estáticos, ya que la «empresa B» tiene mayores CCF, FCE/Intereses pagados y Σ FCE/Σ(FCI + dividendos pagados) que la «empresa A» y por el contrario me­ nor FCE/Deuda total. 350 © Ediciones Pirámide Análisis de la situación financiera a largo plazo CUESTIONARIO DE AUTOEVALUACIÓN 1. En principio podríamos decir que habría aumentado la solvencia habrá aumentado en la medida en que lo haya hecho: a) b) c) d) 2. AP. DF. AF. Las respuestas a) y b) son correctas. Si RECP muestra un valor muy alto: a) La empresa tendrá serios problemas de liquidez. b) Podría incluso tratarse de un empresa muy solvente. c) Podría no tener relevancia por vencer a corto por ejemplo un empréstito de obligación cuya refinanciación ya está asegurada. d) Las respuestas b) y c) son correctas. 3. 5. Es necesario completar el análisis estático de la situación financiera con el análisis dinámico porque... a) A largo plazo los beneficios son la única variable que puede asegurarnos que se mantendrán o alcanzarán los niveles de solvencia deseados. © Ediciones Pirámide Si el ratio Σ FCE/Σ(FCI + dividendos pa­ gados)... a) Es mayor que 1, entonces la empresa podría reducir deuda. b) Es menor que 1, entonces la empresa en ningún caso podría reducir deuda. c) Las respuestas a) y b) son falsas. d) Las respuestas a) y b) son verdaderas. 6. En relación con el ratio de solvencia total (ST) es falso que... a) Mide el número de veces que podría­ mos pagar el total del pasivo liqui­ dando nuestro activo. b) Está influido por las normas de valo­ ración del activo. c) Tiene la ventaja de ser muy compara­ ble entre distintas empresas. d) Si es menor que uno, la empresa esta­ ría en quiebra técnica. 4. b) La disminución de AP no significa necesariamente que haya mejorado nuestra capacidad para atender com­ promisos financieros en el futuro. c) La disminución del ratio de apalanca­ miento se puede producir incluso si la deuda aumenta. d) Las respuestas a), b) y c) son correctas. En relación con los diferentes grados de solvencia otorgados por las agencias de calificación, ¿cuál de las siguientes afirma­ ciones es verdadera? a) AAA es la máxima calificación. b) BBB significa que los niveles de pro­ tección y seguridad son adecuados. c) CCC significa que la compañía ya es actualmente vulnerable al impago. d) Todas son verdaderas. 7. Si una empresa tiene un beneficio de 100 y reparte dividendos por 110: a) Payout > 1 y ratio de autofinancia­ ción < 1. b) Payout < 1 y ratio de autofinancia­ ción > 1. c) No puede suceder. d) Payout = 1 y ratio de autofinancia­ ción = 0. 351 14 Análisis de la rentabilidad OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es conocer las distintas medidas de rentabili­ dad y las relaciones entre ellas. Cuando el lector finalice este capítulo, debe­ rá tener claras las siguientes cuestiones: — Comprender que la rentabilidad de los activos (ROA) mide los rendi­ mientos generados por éstos y que es independiente de la estructura de financiación de la empresa. — Conocer los factores que explican el ROA a través de su descomposi­ ción en márgenes y rotaciones. — Calcular e interpretar la rentabilidad financiera (ROE) y conocer los factores que lo explican a través de su descomposición. — Conocer las relaciones entre el ROE y el ROA y cómo el apalanca­ miento financiero explica las diferencias entre ambos. — Ser capaces de calcular el BPA y el BPA diluido y entender las situa­ ciones potencialmente dilusivas. — Comprender que la evolución positiva de los márgenes asociados a la operativa del negocio será señal de fortaleza financiera para el futuro. 1. INTRODUCCIÓN Como es sabido, las inversiones de una empresa se materializan en los activos del balance. Estas inversiones requieren financiación que encontraremos en el pasivo del balance. Esta financiación, a su vez, puede provenir de fondos propios (patrimonio neto) o de fondos ajenos (pasivo corriente y pasivo no corriente). La rentabilidad medirá los retornos de las inversiones de la empresa, así como los retornos que obtienen la financiación propia y la financiación ajena. Por tanto, los ratios de rentabilidad se compondrán de un numerador provenien­ te de la cuenta de resultados, que medirá los distintos retornos, y de un denomina­ dor compuesto por una base de inversión, proveniente del balance de la empresa. De esta forma, el rendimiento del capital invertido se calcula de la siguiente forma. TABLA 14.1 Ratio de capital invertido Rendimiento del capital invertido = Beneficio Capital invertido Este rendimiento se conoce como rendimiento de la inversión en español. De­ pendiendo del beneficio (numerador) y del capital invertido (denominador) que utilicemos, obtendremos los siguientes rendimientos: — Rentabilidad total de los activos, o, lo que es lo mismo, la rentabilidad to­ tal de la financiación ajena y propia. © Ediciones Pirámide 355 Estados financieros. Interpretación y análisis — Rentabilidad de la financiación propia. — Rentabilidad de la financiación ajena. De acuerdo con Wild, Subramayan y Halsey (2007), «el análisis del rendimien­ to del capital invertido compara el ingreso de una compañía, u otra medida de desempeño, con la cuantía y origen del financiamiento de la empresa. Determina la capacidad que tiene una compañía de triunfar, atraer financiamiento, pagar a los acreedores y recompensar a los propietarios. El rendimiento del capital inver­ tido se usa en varias áreas del análisis, entre otras: 1) eficacia de la gerencia, 2) nivel de rentabilidad y 3) planeación y control». Bernstein (1993) añade a estos objetivos su utilización como instrumento de previsión del beneficio. Lev (1978) subraya que los ratios que miden el rendimiento del capital inver­ tido «dan una indicación de la eficiencia de la empresa en la utilización del capital invertido por los accionistas y por los acreedores». A continuación detallamos estos posibles usos del rendimiento del capital in­ vertido en el análisis financiero: — Medición de la eficacia en la gestión de la dirección: la dirección deberá evaluar y decidir el nivel de activos que desea mantener para cumplir los objetivos de la empresa descritos en su plan de negocio. De esta forma, si tomamos períodos temporales lo suficientemente amplios, podemos enjui­ ciar el éxito de la dirección de la empresa al obtener los retornos deseados sobre el nivel de inversión realizada. Palepu, Healy y Bernard (2002) se manifiestan de forma similar1. — Medición de la rentabilidad: permite medir la rentabilidad obtenida para las distintas fuentes financiadoras del activo. La utilización de distintas definiciones de beneficio, y capital invertido, respectivamente, permitirá el cálculo de la rentabilidad del capital propio, de la financiación ajena y del total de las fuentes de financiación. — Medición para la planificación y el control: la decisión de incorporar un nuevo producto, servicio o segmento en la empresa se puede tomar con la ayuda del rendimiento estimado que se obtendrá de éstos, mediante la 1 «El ratio que mide el rendimiento del capital invertido es un indicador amplio del desempeño de una empresa porque indica qué tan bien los administradores están utilizando los fondos invertidos por los accionistas para generar un rendimiento.» «En el largo plazo, el valor del capital de una empresa está determinado por la relación entre su rendimiento del capital invertido y su costo de capital. En otras palabras, aquellas organizaciones que se espera que generen ingresos en el largo plazo por arriba del costo de capital deben tener un valor de mercado por arriba de su valor en libros, y viceversa. Una comparación de este rendimien­ to con el costo de capital es útil también para considerar la ruta de la posible rentabilidad futura.» 356 © Ediciones Pirámide Análisis de la rentabilidad comparación del beneficio diferencial que reportará a la compañía y las nuevas inversiones que requerirá. De manera similar, se puede a posteriori controlar el éxito de los dis­ tintos segmentos de la empresa mediante el cálculo de la rentabilidad de cada uno de ellos. Esto nos permitirá conocer los negocios, mercados y segmentos que aportan más rentabilidad a la empresa con el objeto de priorizar futuras inversiones e incluso plantearse desinversiones. — Instrumento de previsión del beneficio: si la empresa analizada se encuadra dentro de un sector con beneficios estables y por tanto previsibles, en la medida en que la empresa realice nuevas inversiones en mercados no satu­ rados se podría estimar el beneficio futuro en base a las rentabilidades históricas y a las inversiones futuras. 2. LA RENTABILIDAD ECONÓMICA 2.1. Concepto La rentabilidad económica o rentabilidad de los activos se conoce como ROA (return on assets). También se conoce al ROA como rendimiento de los activos. Este ratio centra su atención en la rentabilidad de las operaciones de la com­ pañía, independientemente de su estructura de financiación. Por tanto, pretende medir la eficacia de la empresa en la gestión de su activo sin tener en cuenta cómo se ha financiado este activo. El denominador del ratio estará compuesto por la base de la inversión, cuya rentabilidad pretendemos medir, es decir, los activos o inversiones totales de la empresa que se han confiado a ésta para la obtención de retornos. Sin embargo, debemos tener en cuenta las siguientes puntualizaciones y reflexiones acerca de este denominador: — No todos los activos de la empresa contribuyen siempre a la generación de los retornos de ésta. Algunos no lo hacen porque no están acabados, como por ejemplo los inmovilizados en curso o los gastos de desarrollo activados de proyectos no finalizados. Otros activos no contribuyen a la generación de retornos porque se encuentran infrautilizados, como sería el caso de ciertos edificios no utilizados. Si la empresa desea enajenar estos activos, su importe lucirá en el balance bajo la rúbrica «activos disponibles para la venta», lo que facilitará cualquier decisión relativa a su inclusión o no en la base de las inversiones. — La decisión relativa a la exclusión del inmovilizado en curso requiere, a nuestro juicio, un análisis adicional consistente en diferenciar aquellas in­ versiones en curso que simplemente tienen como objeto reemplazar activos © Ediciones Pirámide 357 Estados financieros. Interpretación y análisis que han llegado al final de su vida útil de aquellas inversiones en curso que permitirán un aumento significativo de la capacidad operativa de la em­ presa. Si se trata de meras inversiones de reposición, cuyo objeto es el mante­ nimiento del nivel de actividad de las operaciones actuales, su exclusión no estaría justificada, ya que los retornos de las inversiones en el futuro no se verán afectados y tampoco lo será el denominador. Además, los activos que han llegado al final de su vida útil estarán amortizados en casi su t­ otalidad. Sin embargo, si los activos en curso van a suponer un aumento de la capacidad operativa de la empresa, y el mercado al que van dirigidos nues­ tros productos o servicios va a ser capaz de absorber estos aumentos, in­ cluir estas inversiones en el denominador del ratio no facilitaría la compa­ ración con otras empresas que no estuvieran aumentando su capacidad, ni sería útil para predecir la rentabilidad económica futura de la empresa. Ésta en el futuro debería ser mayor, ya que en la actualidad tenemos unas inversiones que no están generando retornos pero que sí lo harán en el futuro. — Los gastos que la empresa haya activado fruto del desarrollo de productos en los que ya se haya superado una primera fase con éxito de investigación y cuyos proyectos no hayan finalizado no estarán generando todavía re­ tornos, pero, sin embargo, consideramos que no deben ser excluidos del denominador por los siguientes motivos: a) Las activaciones de estos gastos aumentan el denominador al ser ma­ yor la base de inversión, pero también aumentan el numerador, al ser mayor el resultado fruto de la activación de los gastos. b) Las empresas que realizan I+D, como por ejemplo las farmacéuticas o las energéticas, necesitan realizar estas investigaciones de forma continua, ya que la innovación es un factor clave de éxito para con­ servar unos niveles estándar de rentabilidad, por lo que tenderán a mantener de manera constante un volumen fijo de proyectos de I+D en curso. — El valor de los activos con vida útil finita disminuye en función del trans­ curso del tiempo o de su utilización si su vida útil está ligada a un factor de agotamiento, de tal manera que el valor de la inversión irá disminuyen­ do a lo largo del tiempo. Se nos presenta, en este caso, la posibilidad de utilizar como base de la inversión el valor neto contable, el coste de adqui­ sición del bien o incluso su valor de reposición. Si la empresa opta por valorar estos activos a valor razonable, no se presentaría este problema, ya que el valor al que se reflejarían en el balan­ ce en todo momento, en caso de existir un valor fiable por referencia a un valor de mercado, sería la inversión que la empresa tiene inmovilizada para 358 © Ediciones Pirámide Análisis de la rentabilidad la realización de sus operaciones. Este valor sería su coste de oportuni­ dad, al poder la empresa obtenerlo si decidiera enajenar estos activos en el mercado. Si estos activos no se valoran a valor razonable, debemos ser conscien­ tes de que normalmente su valor en libros se va a ir distanciando gradual­ mente de su coste de reposición, por la inflación y por la amortización que irá reduciendo su valor neto contable. Por tanto, la rentabilidad de los activos debería ir aumentando a lo largo de los años. Sin embargo, no creemos que esto sea suficiente motivo para que no se utilice como base de la inversión el valor neto contable por las siguientes razones: • El resultado que utilizamos en el numerador del ratio es neto de amor­ tizaciones. Además, estas amortizaciones tienen como efecto que el re­ sultado del ejercicio sea menor que los flujos de explotación generados por la empresa y, por tanto, ésta reflejará un superávit de activos proce­ dentes de los flujos de caja de explotación no repartidos que drenarán rentabilidad en los años futuros si no somos capaces de que generen retornos adicionales. • A medida que transcurre la vida útil de un bien, y por tanto disminuye su valor neto contable, será necesario aumentar los gastos en conserva­ ción y mantenimiento si se quiere garantizar el nivel de retorno constan­ te. Por esta razón, en la medida en que disminuye la base de la inversión, también lo hará el beneficio al ser mayores los gastos de conservación y mantenimiento. • Desde un punto de vista práctico, y si manejamos un nivel de datos ele­ vados, será mucho más sencilla la comparación de niveles de rentabili­ dad mediante la utilización de valores netos contables ya que éstos son más fácilmente obtenibles para los analistas externos. Las cuentas anuales de las distintas empresas recogerán esta informa­ ción en las diferentes notas que desarrollen la información de los activos materiales e inmateriales, pero puede llegar a ser un trabajo muy tedioso la localización de estos datos para un nivel elevado de empresas. Además, este esfuerzo no estaría justificado a tenor de los argumentos expuestos anteriormente. En cualquier caso, si estamos realizando compa­ raciones entre empresas, consideramos interesante conocer cuáles han rea­ lizado grandes inversiones en los últimos años y cuáles no con el fin de tener en cuenta los efectos descritos anteriormente, antes de emitir juicios erróneos. Adicionalmente, sólo deberíamos comparar entre sí las empresas que usan criterios de valoración similares, o, si realizamos estas comparacio­ nes, tener en cuenta qué parte de las diferencias en los resultados será motivada por los distintos criterios de valoración. © Ediciones Pirámide 359 Estados financieros. Interpretación y análisis — En la medida en que estimemos que el verdadero valor del activo no está adecuadamente reflejado en el balance de la empresa, o que las diferencias de valoración de éste entre las distintas empresas no faciliten su compara­ ción, podríamos sustituir el valor total del activo en el balance por la va­ loración del pasivo más el patrimonio neto en los mercados financieros, representada por su capitalización bursátil más el valor de su deuda. La adopción de este método supondría aceptar que el valor contable del patrimonio neto de la empresa es idéntico a su valor de mercado o capitalización bursátil, lo cual sólo sería cierto si se acepta que los mer­ cados financieros son siempre eficientes. Otro problema de la aplicación de este método es que sólo se puede utilizar con compañías cotizadas, lo que excluye a un importante número de empresas en la posible compa­ rativa. El numerador del ratio debe representar el retorno obtenido de las inversiones. Como el ROA mide la rentabilidad de las operaciones de la empresa independien­ temente de su estructura financiera, deberemos simular cuál habría sido el resul­ tado obtenido por la empresa si no hubiera tenido que remunerar ni a los capita­ les ajenos ni a los propios. De esta forma, el resultado simulado representará los retornos provenientes de las actividades de la empresa, es decir, de los activos confiados a sus gestores antes de remunerar a sus financiadores, lo que permitirá las comparaciones entre las distintas compañías independientemente de su estructura de financiación. Los dividendos repartidos a los accionistas no se detraen de la cuenta de re­ sultados, ya que son una de las aplicaciones o destinos de su resultado neto, por lo que la retribución de la financiación propia no requerirá ningún ajuste para el cálculo de la rentabilidad económica. Sin embargo, la retribución de la financiación ajena sí que forma parte de la cuenta de resultados, en concreto será parte de los gastos financieros. Por tanto, debemos eliminar la remuneración de la deuda con coste, con lo que el resultado neto aumentará. No obstante, hemos de tener en cuenta que el incremento del resultado neto no será igual al importe del gasto financiero eliminado, ya que el coste de la deu­ da es deducible en el impuesto de sociedades. Por ello, el importe asociado al gasto por impuesto de sociedades habrá aumentado al haberse reducido un gasto deducible. Por tanto, la simulación del resultado buscado tiene dos efectos en el resulta­ do neto: por una parte, la reducción de un gasto (gasto financiero), y por otra, el aumento de un gasto (impuesto de sociedades). Por último, es necesario ser conscientes de que si estamos utilizando para nuestros análisis estados financieros consolidados, el total de activos del balance se corresponde en todos los casos con los activos atribuibles tanto a la sociedad dominante como a los intereses minoritarios, por lo que hemos de utilizar tam­ 360 © Ediciones Pirámide Análisis de la rentabilidad bién la suma del resultado neto atribuible a la sociedad dominante y a los intere­ ses minoritarios. Después del razonamiento expuesto, podemos calcular la rentabilidad econó­ mica mediante el siguiente cociente: TABLA 14.2 Ratio de rentabilidad económica Rentabilidad económica (ROA) = Resultado neto + Gasto financiero × (1 − t) Total activo En base a nuestras argumentaciones anteriores, los componentes del cociente descrito deberán tener en cuenta lo siguiente: — En el caso de los estados financieros consolidados, el resultado neto será la suma del atribuible a la sociedad dominante y a los intereses minori­ tarios. — Los gastos financieros se refieren exclusivamente al importe asociado al coste explícito de la deuda. Por tanto, en muchos casos éste no se podrá obtener directamente de la cuenta de resultados, ya que la partida de gas­ tos financieros puede incluir otros conceptos distintos, por lo que será necesario conocer el detalle de la nota del resultado financiero en la me­ moria. Si trabajamos directamente con datos extraídos de los estados fi­ nancieros, debemos ser conscientes de que el error en su cálculo depende­ rá de si el coste de la deuda representa un importe significativo del total de gastos financieros o no. — El tipo del impuesto de sociedades a utilizar, t, debe ser el tipo nominal aplicable en el año de la elaboración de los estados financieros analizados. — El activo a utilizar será el activo total, es decir, incluyendo el inmovilizado en curso, los gastos activados y los activos depreciables por su valor con­ table neto. Sin embargo, sí debemos tener en cuenta al presentar los resul­ tados de nuestros análisis los siguientes puntos: a) Las diferencias en los criterios de valoración de los activos pueden sesgar las comparaciones entre los valores de la rentabilidad eco­ nómica. b) Si una empresa está realizando fuertes inversiones, que no compren­ den exclusivamente inversiones de reposición, y acumula el importe de estas inversiones hasta que estén en disposición de entrar en fun­ cionamiento en el epígrafe de inmovilizado en curso, la cifra obtenida © Ediciones Pirámide 361 Estados financieros. Interpretación y análisis c) para el ROA en este ejercicio no será un buen predictor de su ROA en el futuro. Además, la rentabilidad económica actual se verá pena­ lizada porque estas inversiones todavía no obtienen retornos, por lo que podría sesgar las comparaciones con otras empresas. Si la vida media útil restante de los activos amortizables difiere signi­ ficativamente entre las empresas cuyo ROA queremos comparar, y además se valoran de acuerdo con su coste, la base de la inversión puede ser muy distinta, pero este efecto será compensado, tal y como expusimos anteriormente, por los mayores gastos en conservación y reparaciones y por el incremento de la base de la inversión asociado a las reducciones del beneficio ligadas a la amortización. Sin embargo, asociado a estas diferencias significativas en las dis­ tintas fechas de adquisición de los activos, todavía quedaría un efecto no contemplado, que es el efecto derivado de la inflación. Incluso los saldos netos, es decir, una vez reflejado el efecto de las amortizacio­ nes, pueden contener importantes diferencias por el incremento de los precios entre las distintas fechas de adquisición. Por ello, en caso de ser significativas estas diferencias, deben ser tenidas en cuenta a la hora de emitir nuestras conclusiones relativas a la rentabilidad eco­ nómica. Adicionalmente, debemos considerar que el ratio relaciona una magnitud flu­ jo, el numerador, que está extraído de la cuenta de resultados y se refiere a un período temporal, con una magnitud fondo o estática, el activo extractado del balance de situación. Por tanto, en la medida en que el volumen de activos no se haya mantenido estable a lo largo del año, la cifra a cierre del período contable no será representativa de las inversiones mantenidas a lo largo del período. Si la sociedad analizada ha realizado importantes inversiones al final del ejer­ cicio, el cálculo del ROA en base a los activos existentes a cierre del año estaría informando de una rentabilidad económica inferior a la real. Lo mismo sucedería si la empresa o el grupo de empresas analizado ha inte­ grado en su balance una empresa adquirida a final de ejercicio. El beneficio de la empresa adquirida hasta la fecha de compra forma parte del coste de adquisición, y sólo se integra en la cuenta de resultados de la empresa o grupo adquiriente el generado a partir de esta fecha. Como solución, es recomendable, siempre que el volumen de activos no haya sido estable a lo largo del ejercicio, utilizar una media de los activos de todos los cierres mensuales del ejercicio. Si como analistas externos no disponemos de esta información, deberemos al menos utilizar la media entre el activo a final del ejer­ cicio y el activo a principio del ejercicio. Si las variaciones más significativas en los activos se han producido a mitad del ejercicio, esta última solución nos proporcionará una buena aproximación al valor real. Sin embargo, si esto no es así y por ejemplo el grupo consolidado ana­ 362 © Ediciones Pirámide Análisis de la rentabilidad lizado integra a final de año una nueva empresa con un peso muy significativo fruto de una nueva adquisición, podríamos optar por descomponer el ejercicio en dos partes y hallar una media ponderada del ratio. Para ello necesitaríamos saber el volumen de activos, el resultado generado por el grupo hasta la fecha de com­ pra y, por supuesto, la fecha de la adquisición. Como ejemplo de lo expuesto anteriormente, si un grupo consolidado integra una nueva sociedad el 1 de diciembre de un ejercicio, podría obtener un ROA para los primeros once meses del año y multiplicarlo por 11/12; a continuación obtener un ROA para el mes de diciembre y multiplicarlo por 1/12 y finalmente sumar ambos resultados. Seguidamente, se muestra un nuevo cociente para el cálculo del ROA en el que utilizamos un nuevo denominador, resultado de realizar la media entre los activos iniciales y finales: TABLA 14.3 Ratio de rentabilidad económica. Aplicación de medias a la base Rentabilidad económica (ROA) = Resultado neto + Gasto financiero × (1 − t) (Activo final + Activo inicial)/2 Otros autores como Wild, Subramayan y Halsey (2007) emplean para anali­ zar la rentabilidad de los activos el RNOA (rendimiento de los activos netos de operación), que definen como: TABLA 14.4 Ratio de rendimiento de activos netos de operación Rendimiento de activos = Resultado neto de operación después de impuestos netos de operación (RNOA) Promedio de activos netos de operación Se entiende como «activos de operación» los necesarios para las actividades operativas de la compañía, por lo que no se incluyen los activos financieros. Ade­ más, se emplean los activos netos, lo que significa que los pasivos operativos se detraen de los activos operativos. Por su parte el resultado neto de operaciones recoge los resultados obtenidos por los activos netos de operación, por lo que se excluyen los ingresos y gastos por intereses, los ingresos por dividendos, las ganancias y pérdidas de inversiones no operativas y el ingreso y la pérdida de operaciones discontinuadas. © Ediciones Pirámide 363 Estados financieros. Interpretación y análisis 2.2. Descomposición de la rentabilidad económica (ROA) 2.2.1. Introducción a la descomposición del ROA El análisis de la rentabilidad económica requiere profundizar en los factores responsables de sus variaciones. A continuación demostramos a través de una sencilla transformación cómo podemos expresar la relación que define el ROA como un margen multiplicado por la rotación de activos: TABLA 14.5 Descomposición del ratio de rentabilidad económica Rentabilidad económica (ROA) = Resultado neto + Gasto financiero × (1 − t) Ventas × Total activo Ventas Rentabilidad económica (ROA) = Resultado neto + Gasto financiero × (1 − t) Ventas × Ventas Activo Rentabilidad económica (ROA) = Margen generado por el activo × Rotación de activos Por tanto, ya sea a través de mejoras en el margen, que hemos denominado margen generado por el activo, o bien a través de aumentos en la eficiencia en la utilización de los activos, podemos conseguir incrementos en los rendimientos generados por ellos. A continuación desarrollamos el concepto de rotación de activos, ya que éste nos mide su eficiencia. Más adelante en este mismo capítulo hemos dedicado el epígrafe 4 al análisis de los márgenes. 2.2.2. La eficiencia aplicada a la rotación del activo fijo La calidad de la gestión del activo fijo se medirá de acuerdo con su eficiencia. A su vez, ésta dependerá del nivel de ventas que obtengamos para un volumen de activo determinado. En la medida en que seamos capaces de generar más actividad con un mismo volumen de activo, o el mismo nivel de actividad con menos volumen de activos, seremos más eficientes. La rotación del activo la definimos como las veces que las ventas contienen al activo. En la tabla 14.6 mostramos este cociente. El nivel de la rotación de activos va a estar fuertemente ligado al sector al que pertenezca la empresa. El sector industrial, al necesitar más inversiones para su funcionamiento, tendrá normalmente un ratio de rotación sensiblemente in­ ferior al que suelen tener empresas comerciales o pertenecientes al sector servi­ 364 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.6 Ratio de rotación de activos Rotación de activos (RA) = Ventas Activo cios. Adicionalmente estará afectado también lógicamente por los siguientes fac­ tores: a) El porcentaje del total de activo que se valore a valor razonable. En la medida en que éste sea una cifra significativa y el valor de los activos se hubiera incrementado a lo largo de su vida útil, podría enmascarar niveles de eficiencia más bajos que otras empresas del sector en las que no estaría soportado por la realidad de la gestión real, sino tan sólo por las normas de valoración aplicadas. b) Si la empresa no valora su activo fijo a valor razonable, los niveles de efi­ ciencia aparentes estarán fuertemente influidos por la antigüedad media de éstos, ya que de ello dependerán su valor neto contable y el posible impacto de la inflación. Por tanto, a mayor nivel de rotación de activos, mayor será la eficiencia en su utilización, pero no debemos sacar conclusiones al respecto sin antes cerciorarnos de las posibles diferencias significativas en las políticas contables o en las fechas de adquisición o activación de los activos. Adicionalmente, la rotación del activo puede ser un indicador del nivel de utilización de éste, de tal manera que si una empresa obtiene un nivel significati­ vamente más alto que la media o la mediana del sector, ello podría indicar que está trabajando al borde de su capacidad. De igual manera, si el es nivel significativamente inferior a la media o la me­ diana del sector, podría indicar que está trabajando con capacidad ociosa. En ese último caso se podría incrementar la rentabilidad de dos maneras: a) Si fuera posible reducir la capacidad ociosa y encajara con nuestra estra­ tegia, aumentarían la rotación del activo y como consecuencia también la rentabilidad de éste. b) Si fuéramos capaces de introducir nuevos productos o servicios o nuevos clientes para los ya existentes, también aumentarían la rotación del activo y su rentabilidad. Además, el incremento de ésta se vería positivamente influido por el apalancamiento operativo, ya que se produciría un incre­ mento del resultado después de costes variables pero sin aumentar los costes fijos, al menos en la parte del activo no utilizado anteriormente. © Ediciones Pirámide 365 Estados financieros. Interpretación y análisis Posteriormente, en este mismo tema desarrollamos el concepto de apalanca­ miento operativo y su aplicación práctica. 2.2.3. Análisis de la descomposición de la rentabilidad económica (ROA) Al margen que obtenemos de dividir el numerador del ROA entre las ventas le hemos denominado margen generado por el activo, ya que con él podemos re­ tribuir a la financiación ajena y a la financiación propia, que constituyen en defi­ nitiva el total de recursos captados por la empresa para financiar su activo. Algunas compañías que requieren grandes inversiones en activo, como ciertas empresas industriales o las pertenecientes al sector siderúrgico o eléctrico, necesi­ tarán obtener un margen generado por el activo significativamente mayor que otras empresas que no requieran tanta inversión en activo, como las empresas de servicio o de distribución, para alcanzar el mismo nivel de rentabilidad eco­nómica. También el posicionamiento estratégico de la empresa definirá en gran medida la forma en la que se pretende obtener rentabilidad de los activos. De esta mane­ ra, una tienda de bisutería deberá rotar mucho su inventario para realizar un gran número de ventas con un margen reducido que le permita obtener una meta de rentabilidad deseada. Sin embargo, una joyería alcanzará dicha meta con una rotación mucho menor pero con un margen muy superior. A continuación se muestra una tabla resumen de la descomposición del ratio de rentabilidad económica de tres empresas: TABLA 14.7 Descomposición ratio de la rentabilidad económica. Empresas A, B y C Empresa A Empresa B Empresa C Margen generado por el activo 5,00 % 2,00 % 10,00 % Rotación de activo 1,00 % 2,50 % 0,50 % Rentabilidad económica 5,00 % 5,00 % 5,00 % Como se desprende de la tabla, las tres empresas obtienen un rendimiento de sus activos del 5,00 %, aunque cada una de ellas tiene valores distintos para el margen y la rotación, respectivamente. De esta forma, vemos cómo la misma rentabilidad económica se puede alcan­ zar de distintas formas. Si se quiere alcanzar una meta superior de rentabilidad económica, se podría optar por incidir en la mejora del margen o la rotación de activos. 366 © Ediciones Pirámide Análisis de la rentabilidad Sin embargo, no podemos caer en la simplificación de pensar que siempre es posible aumentar el margen y mantener la rotación. En efecto, si pretendemos obtener un mayor margen, lo podríamos conseguir a través de las siguientes vías: — Aumentando las ventas: muchas veces requerirá aumentar nuestra capaci­ dad productiva, por lo que si el incremento en las ventas no compensa el aumento de la inversión, el aumento del margen irá ligado a una disminu­ ción de la rotación. — Reducir el coste de ventas: en numerosas ocasiones será necesario redefinir los procesos productivos para ser más competitivos en la producción de nuestros bienes o en la prestación de nuestros servicios, lo que puede reque­ rir nuevas inversiones, con la consiguiente disminución de la rotación. — Reducir las amortizaciones: si reducimos el importe de las amortizaciones fruto de un alargamiento de la vida útil de nuestros activos, aunque no varíen las ventas, aumentará el margen generado por nuestros activos. Ahora bien, en años sucesivos el valor neto contable de los bienes será mayor que el obtenido en años venideros sin el alargamiento de la vida útil, con lo que la rotación de activos sería menor. — Reducir los gastos de explotación: si la empresa eliminara ciertos alquileres, requeriría para seguir trabajando con el mismo volumen de actividad nue­ vas inversiones que a su vez reducirían las rotaciones. Si prescindiera de mano de obra, sucedería algo similar, al requerir en algunos casos, tras esta reducción, procesos más intensivos en capital. No obstante, sí que existe un efecto positivo sobre el margen al aumentar la rotación de activos mediante el incremento de las ventas. Es decir, que si aumenta la rotación, al incrementarse más las ventas que el activo, su impacto sobre el ROA se verá amplificado por el aumento del margen porcentual generado por los activos. Este efecto se explica mediante el apalancamiento operativo. Éste se en­ tiende, como el efecto que los costes fijos tienen en el resultado neto, como con­ secuencia de una variación en el resultado después de costes variables al variar las unidades vendidas. Se define como la siguiente relación: TABLA 14.8 Ratio de apalancamiento operativo Apalancamiento operativo = Resultado después de coste variables Resultado neto A continuación desarrollamos un ejemplo en el que descomponemos la varia­ ción del ROA en la variación del margen generado por los activos y en la rotación del activo. © Ediciones Pirámide 367 Estados financieros. Interpretación y análisis En primer lugar, detallamos las unidades vendidas, el coste de ventas, los cos­ tes variables y fijos y el activo total de la sociedad Jupasa para los ejercicios X + 1 y X, respectivamente. TABLA 14.9 Ejemplo sociedad Jupasa. Años X + 1 y X Año X + 1 Ventas − Importe (10 euros/udad.) Ventas unidades Costes variables − (8 euros/udad.) Resultado después de costes variables Costes fijos: coste de la deuda Restos de costes fijos Resultado neto 1.000 110 (880) 220 30 150 40 Total activos 1.000 Margen Año X Margen 20 % 1.000 100 (800) 200 30 150 20 20 % 3,63 % 2,00 % 1.000 Tal y como se desprende de la tabla anterior, el aumento del resultado neto es atribuible exclusivamente al incremento de las unidades vendidas. Este aumento ha permitido que el ROA aumente del 4,10 % al 6,10 %, gracias al incremento del numerador del ROA, que hemos denominado «resultado gene­ rado por los activos». El detalle de estos cálculos se presenta a continuación: TABLA 14.10 Ratio de rentabilidad económica. Sociedad Jupasa. Años X + 1 y X Año X + 1 Año X Numerador ROA: resultado neto + gastos financieros (1 − t *) 61 41 Denominador ROA: total activo 1.000 1.000 Rentabilidad económica (ROA) 6,10 % 4,10 % * t: tipo impositivo (30 %). Esta misma variación la obtenemos descomponiendo el ROA en el margen generado por los activos y en su rotación (véase la tabla 14.11). La variación de la rentabilidad de Jupasa es consecuencia, por tanto, de la rotación de activos y del margen generado por éstos. Es decir, el incremento de las ventas ha posibilitado el aumento tanto de las rotaciones como de los márgenes. Este efecto se produce debido a la existencia de costes fijos, que permite que el 368 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.11 Descomposición del ratio de rentabilidad económica. Sociedad Jupasa. Años X + 1 y X Año X + 1 Año X Margen generado activos (A): (resultado neto + gastos finan­ cieros × 0,70)/ventas) 0,06 % 0,04 % Rotación de activos (B): ventas/activos 1,10 1,00 Rentabilidad económica (A) × (B)* 6,10 % 4,10 % * Los valores de todas las magnitudes se muestras con dos decimales, pero los cálculos emplean más. incremento en el margen porcentual después de costes fijos y variables sea mayor que el experimentado por el margen porcentual después de costes variables. En concreto, en nuestro caso el margen después de costes variables se ha mantenido en el 20 %, y el margen neto (una vez restados todos los costes fijos y variables) ha aumentado del 2,00 % al 3,63 %. A continuación analizamos cómo el apalancamiento operativo posibilita el aumento en el margen generado por los activos. TABLA 14.12 Apalancamiento operativo a efectos del cálculo del ROA Año X + 1 Apalancamiento operativo: Resultado después de costes variables Resultado neto Apalancamiento operativo Apalancamiento operativo a efectos del cálculo del ROA: Resultado después de costes variables Resultado generado por los activos Apalancamiento operativo 220 40 Año X 200 20 5,50 % 10,00 % Año X + 1 Año X 220 61 3,61 % 200 41 4,88 % En primer lugar hemos calculado el apalancamiento operativo de acuerdo con la fórmula expuesta anteriormente. En ella hemos utilizado el resultado neto, es decir, el resultante de restar todos los costes variables y fijos. © Ediciones Pirámide 369 Estados financieros. Interpretación y análisis Sin embargo, si entendemos que los costes financieros son fijos a corto plazo, como es el caso de Jupasa, a efectos de descomposición del ROA sólo debemos tener en cuenta los costes fijos no relacionados con el coste financiero de la deuda, ya que como sabemos en el cálculo de la rentabilidad económica no se tienen en cuenta. Por tanto, hemos calculado también el apalancamiento operativo sin tener en cuenta los costes fijos asociados al coste de la deuda. Para ello hemos utilizado el resultado generado por los activos, en vez del resultado neto. Al incluir ahora menos costes fijos, el apalancamiento operativo se reduce del 10,00 % al 4,88 %, y del 5,50 % al 3,61 %, en los ejercicios X y X + 1, respectivamente. El resultado después de costes variables ha aumentado de 200 a 220, lo que representa un 10 %. Para obtener el incremento del resultado generado por los activos en el año X + 1 bastará con multiplicar el mencionado 10 % por el apalan­ camiento operativo (4,88 %), con lo que éste será del 48,8 %. En efecto, 48,8 % × × 41 + 41 = 61. 3. LA RENTABILIDAD FINANCIERA 3.1. Concepto La rentabilidad financiera o rentabilidad de los fondos propios se conoce como ROE (return on equity). La rentabilidad de los fondos propios no tiene por qué coincidir con la ge­ nerada por los activos de la empresa. Téngase en cuenta que los activos de la empresa pueden estar financiados con financiación propia y ajena, por lo que en la medida en que el coste de la financiación ajena difiera del rendimiento generado por los activos, la rentabilidad financiera no coincidirá con la renta­ bilidad económica. A este fenómeno se le denomina «apalancamiento financiero», y lo abordare­ mos ampliamente, más adelante, en este mismo capítulo. Sin embargo ­anticipamos que si la empresa no tiene deuda, y por tanto el total de los activos está financia­ do con patrimonio neto, la rentabilidad financiera y la rentabilidad económica coincidirán. También es necesario aclarar que el ROE está referido al rendimiento obtenido por la empresa con el patrimonio neto y no al rendimiento obtenido por un accionis­ ta, ya que la base de la inversión de éste será generalmente distinta del valor con­ table. Esto es debido a que el valor de la acción en el mercado incluye, principal­ mente, las expectativas que los inversores tengan en la generación de flujos de caja en el futuro por la compañía. La rentabilidad financiera se define a través del siguiente cociente. 370 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.13 Ratio de rentabilidad financiera Rentabilidad financiera (ROE) = Resultado neto Patrimonio neto El numerador del ratio contempla los retornos asignables al patrimonio neto, que se corresponden con el resultado neto, ya que en éste se han deducido todos los gastos del período incluidos el impuesto de sociedades y la retribución a la financiación ajena. Por su parte, el denominador contempla todas las aportaciones realizadas por los socios a la empresa, así como los resultados no distribuidos o las pérdi­ das acumuladas, y las variaciones del patrimonio incluidas en el otro resultado global. En relación con la definición del numerador y del denominador, es necesario tener en cuenta las siguientes consideraciones: — La rentabilidad financiera calcula la rentabilidad de las acciones ordina­ rias, por lo que en caso de existir acciones preferentes, es necesario restar del resultado neto la retribución de éstas, ya que en la cuenta de resultados no se detraen. — De manera similar a como hicimos para la rentabilidad económica, al comparar una magnitud flujo, como es el resultado neto, referida a un período temporal, con una magnitud fondo, y por tanto referida exclusi­ vamente a una fecha, es necesario calcular un promedio mensual o al me­ nos la media entre los valores a principio y final del ejercicio, en caso de existir variaciones significativas. — Si analizamos unos estados financieros consolidados, el patrimonio neto estará compuesto del patrimonio neto atribuible a la sociedad dominante y del patrimonio neto atribuible a los socios externos. La cuenta de resul­ tados desglosará también el resultado neto en atribuible a la sociedad do­ minante y atribuible a los socios externos. Si utilizamos los rendimientos atribuibles a la sociedad dominante, de­ beremos usar también exclusivamente el patrimonio neto atribuible a ésta. Si por el contrario utilizamos el resultado neto total, deberemos emplear como denominador el patrimonio neto total. Sin embargo, hemos de tener en cuenta que en la medida en que desee­ mos realizar análisis que expliquen las diferencias entre el ROE y el ROA, debemos utilizar los rendimientos totales y el patrimonio neto total, ya que el activo que usamos en el denominador del ROA no diferencia entre la par­ te atribuible a la sociedad dominante y la atribuible a los socios externos. © Ediciones Pirámide 371 Estados financieros. Interpretación y análisis En base a las anteriores consideraciones, podemos redefinir el cociente del ROE de la siguiente manera: TABLA 14.14 Ratio de rentabilidad financiera. Sociedad dominante Resultado neto atribuible sociedad dominante − − Dividendos acciones preferentes Rentabilidad financiera (ROE) = Promedio de patrimonio neto atribuible sociedad dominante o, preferiblemente, con el fin de poder explicar las diferencias con el ROA: TABLA 14.15 Ratio de rentabilidad financiera. Sociedad dominante (promedio) Rentabilidad financiera (ROE) = Resultado neto total − Dividendos acciones preferentes Promedio del patrimonio neto total 3.2. Descomposición de la rentabilidad financiera (ROE) 3.2.1. Demostración de la descomposición del ROE Partiendo de la fórmula original de la rentabilidad financiera, y multiplicando ésta por (ventas/ventas) y (activo/activo), respectivamente, obtenemos, después de transponer los términos, una ecuación con gran poder analítico. A continuación se muestran los cálculos: TABLA 14.16 Descomposición del ratio de rentabilidad financiera Resultado neto Ventas Activo × × PN* Ventas Activo Resultado neto Ventas Activo × × Rentabilidad financiera (ROE) = Ventas Activo PN* Resultado neto Ventas Pasivo + PN* × × Rentabilidad financiera (ROE) = Ventas Activo PN* 1 Rentabilidad financiera (ROE) = Margen neto × Rotación activos × Autonomía financiera Rentabilidad financiera (ROE) = * PN: Patrimonio neto. 372 © Ediciones Pirámide Análisis de la rentabilidad Por tanto, podemos descomponer el ratio de rentabilidad financiera en un producto del margen neto, de la rotación de activos y de la inversa de la autono­ mía financiera. Es decir, la rentabilidad financiera variará en el mismo sentido en que lo hagan las variaciones del margen neto, y de la eficiencia en la gestión de los activos, y en dirección contraria a las variaciones de la autonomía financiera. Como la autonomía financiera (AF) = PN/(pasivo + PN), entonces: 1/AF = = (pasivo + PN)/PN. Por ello disminuciones en la autonomía financiera causa­ dos por decrementos del PN tendrán como consecuencia lógicamente un aumen­ to del ROE. A su vez los incrementos del margen neto y la rotación de activos impactarán positivamente en la evolución del ROE. 3.2.2. Ejemplos de la descomposición del ROE — Ejemplo n.º 1: efecto en el ROE del incremento del patrimonio neto sin variar el total del PN + pasivo En este ejemplo n.º 1 (tablas 14.18, 14.19 y 14.20) la empresa aumenta su auto­ nomía financiera del ejercicio X al X + 1 variando el patrimonio neto (aumento) y el pasivo (disminución) en el mismo importe. Esta disminución del pasivo per­ mite aumentar el margen neto al disminuir el coste financiero en la cuenta de re­ sultados. Por simplicidad hemos dejado el resto de las partidas sin variaciones, con lo que la rotación de activos permanece también estable. Analizamos la variación para tres situaciones distintas, que sólo se diferencian en el coste de la deuda, que es del 10 %, 12 % y 8 %, respectivamente. Para el caso a), en el que el coste de la deuda asciende al 10 %, la rentabilidad financiera se mantiene en el 7,0 % en ambos ejercicios. Observando la descom­ posición del ratio, podíamos haber concluido también fácilmente que el ROE se mantendría en el mismo nivel, ya que el margen neto se duplica, es decir, sube un 100 %, y la autonomía financiera también se duplica, lo que implica que el patrimonio neto es ahora el doble que en el ejercicio anterior. Es decir, que el margen neto y el patrimonio neto aumentan exactamente en el mismo por­ centaje, por lo que el ROE permanece estable al haberse mantenido la rotación de activos. Además, si calculamos el ROA del ejercicio X, éste asciende al 7 %: (3,5 + 5 × × 0,7)/100, por lo que la financiación total de la empresa obtendrá como media un 7 % de rendimiento. Este rendimiento coincide lógicamente con los retornos de los activos que financian. En ese ejercicio X el coste financiero neto de la financiación ajena asciende también al 7 %: [5 × (1 − 0,30)]/50, por lo que, una vez detraído el coste de la fi­ © Ediciones Pirámide 373 Estados financieros. Interpretación y análisis nanciación ajena, a la financiación propia le corresponde también un 7 %. Es decir, que cambiar deuda por patrimonio neto no altera para nada el rendimiento de los fondos propios. En el caso b), el coste de la deuda asciende al 12 %, lo que equivale a un coste financiero neto del 8,40 %: [6 × (1 − 0,30)]/50, ya que el impuesto de sociedades asciende al 30 %. En vista de este coste, podríamos ya adelantar que cualquier reducción del endeudamiento aparejada a un incremento del patrimonio neto tendrá como efecto un aumento de la rentabilidad financiera. Esto es así porque la retribución de la financiación ajena es superior al rendi­ miento de los activos, por lo que la financiación propia deberá conformarse con obtener un rendimiento inferior al obtenido por los activos; por tanto, en la me­ dida en que reducimos la financiación ajena, aunque aumente el patrimonio neto en la misma proporción, su rentabilidad aumentará. Analizando la descomposición del ratio, observamos que el margen neto ha aumentado un 150 %, mientras que la autonomía financiera se incrementa en un 100 %. Es decir, el incremento del margen neto supera al de la autonomía fi­ nanciera en un 50 %, que deberá ser repartido en el año X + 1 entre el doble de patrimonio neto. Por tanto el incremento de la rentabilidad financiera será del 25 %. Por último, en el caso c), el coste de la deuda asciende al 8 %, lo que equivale a un coste financiero neto del 5,6 %: [4 × (1 − 0,30)]/50. Es decir, la remuneración de la deuda es menor que la rentabilidad obtenida de los activos, lo que permite que la rentabilidad de los fondos propios sea superior a la rentabilidad de los ac­ tivos. Por tanto, en este caso, cualquier disminución de la deuda y consiguiente au­ mento del patrimonio neto llevaran aparejada una disminución de la rentabilidad financiera. Si observamos la descomposición del ratio, la eliminación del coste financiero ha permitido que el margen neto aumente en 66,67 %, pero sin embargo la auto­ nomía financiera ha aumentado más, concretamente en un 100 %. Es decir, el menor crecimiento del margen neto asciende al 33,33 % (66,67 % − 100,00 %), que deberá ser absorbido en el año X + 1 entre el doble del patrimonio neto, por lo que la disminución del ROE será del 16,67 % (33,33 %/2), al permanecer la rota­ ción de activos estable. A continuación resumimos en la tabla 14.17 los efectos descritos anterior­ mente. Como conclusión podemos afirmar que si suponemos RA constante, las empresas cuyo diferencial entre la variación de MN y AF sea mayor experimentarán un efecto más positi­ vo en el ROE. Para ello consideraremos positivos los aumentos de MN y las disminuciones de AF. 374 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.17 Resumen cálculos y conclusiones ejemplo n.º 1 Año X Año X Año X + 1 Año X + 1 Año X + 1 Existe endeudamiento Coste bruto deuda Se capitaliza la deuda Efecto en la cuenta de resultados Efecto en el ROE Caso A MN: 3,5 % 10 % Variación AF +100 % MN: 7,0 % Var. +100 % Neutro Var. MN = Var. AF Caso B MN: 2,8 % 12 % Variación AF +100 % MN: 7,0 % Var. +150 % Neutro Var. MN > Var. AF Caso C MN: 4,2 % 8% Variación AF +100 % MN: 7,0 % Neutro Var. +66,67 % Var. MN < Var. AF Situaciones Única diferencia entre las tres situaciones Adicionalmente consideramos que RA se mantiene estable Ejemplo n.º 1: aumento de autonomía financiera debido a incremento del patrimonio neto y disminución del pasivo (en el mismo importe) TABLA 14.18 Balance de situación de los ejercicios X + 1 y X (común para los casos A, B y C) PN + Pasivo Activo Activos Total activos © Ediciones Pirámide Año X + 1 Año X 100 100 100 100 Año X + 1 Año X Patrimonio neto 100 50 Pasivo — 50 Total PN + Pasivo 100 100 375 Estados financieros. Interpretación y análisis TABLA 14.19 Cuenta de resultados de los ejercicios X + 1 y X (casos A, B y C) Caso A: coste deuda 10 % Caso B: coste deuda 12 % Caso C: coste deuda 8 % Año X + 1 Año X Año X + 1 Año X Año X + 1 Año X Ventas 100 100 100 100 100 100 Coste ventas 80 80 80 80 80 80 Margen bruto 20 20 20 20 20 20 Gastos de explotación 10 10 10 10 10 10 BAII 10 10 10 10 10 10 Gastos financieros — 5 — 6 — 4 BAI 10 5 10 4 10 6 Impuestos (30 %) 3,0 1,5 3,0 1,2 3,0 1,8 Beneficio neto 7,0 3,5 7,0 2,8 7,0 4,2 TABLA 14.20 Descomposición de la rentabilidad financiera (casos A, B y C) Caso A: coste deuda 10 % Caso B: coste deuda 12 % Caso C: coste deuda 8 % Año X + 1 Año X % variación Año X + 1 Año X % variación Año X + 1 Año X % variación MN 7,0 % 3,5 % 100,00 % 7,0 % 2,8 % 150,00 % 7,0 % 4,2 % 66,67 % RA 1,0 1,0 0,00 % 1,0 1,0 0,00 % 1,0 1,0 0,00 % AF 1,0 0,5 100,00 % 1,0 0,5 100,00 % 1,0 0,5 100,00 % 1/AF 1,0 2,0 (50,00 %) 1,0 2,0 (50,00 %) 1,0 2,0 (50,00 %) ROE 7,0 % 7,0 % 0,00 % 7,0 % 5,6 % 25,00 % 7,0 % 8,4 % (16,67) % — Ejemplo n.º 2: incremento del pasivo sin variar el patrimonio neto En este segundo ejemplo, cuyos datos se encuentran a continuación de es­ tas explicaciones (tablas 14.22, 14.23 y 14.24), la empresa aumenta su autonomía financiera del ejercicio X al X + 1 al disminuir el pasivo, aunque el patrimonio neto permanece invariable. Esta disminución del pasivo permite aumentar el margen neto al disminuir el coste financiero en la cuenta de resultados. ésta es la única variación que se pro­ duce en la cuenta de resultados. Por su parte, el total de PN + pasivo se ve reducido al producirse la variación mencionada anteriormente en el pasivo. En consecuencia, disminuye también el activo, y al mantenerse las ventas, aumenta la rotación de activos. 376 © Ediciones Pirámide Análisis de la rentabilidad En el primero de los supuestos, el caso d), el coste de la deuda asciende al 10 %, es decir, un 7 % de coste neto. El ROA del ejercicio X, en este caso, es igual al 21 % (17,50 + 5*0,7)/100, por lo que cualquier intercambio de pasivo exigible por pa­ trimonio neto disminuiría la rentabilidad financiera. Sin embargo, en nuestro ejemplo n.º 2, no se produce un intercambio, sino simplemente una disminución del pasivo, sin variar el patrimonio neto. Analizando la descomposición del ratio, observamos cómo el margen neto se ha incrementado en un 4 %, efecto que se ve potenciado por el aumento de la ro­ tación del activo en un 11,11 %, por lo que su impacto conjunto es del 44,44 % (4 % × 11,11 %). Sin embargo, al haber aumentado la autonomía financiera en un 11,11 %, el incremento final del ROE asciende al 4,00 %: (4 %*11,11 %)/11,11 %. En el segundo de los supuestos, el caso e), la única variación respecto al caso d) es que el coste de la deuda asciende al 12 %. Por tanto, ahora es de esperar un mayor aumento en el ROE, ya que el incremento en la cuenta de resultado será mayor. Analizando la descomposición del ratio, observamos cómo el margen neto se ha incrementado en un 5 %, efecto que se ve potenciado por el aumento de la ro­ tación del activo en un 11,11 %, por lo que su impacto conjunto es del 55,55 % (5 % × 11,11 %). Sin embargo, al haber aumentado la autonomía financiera en un 11,11 %, el incremento final del ROE asciende al 5,00 %: (5 %*11,11 %)/11,11 %. Por tanto, hemos confirmado que el aumento en el ROE ha sido mayor en este caso e) que en el d) por los motivos indicados anteriormente. A continuación resumimos en una tabla los efectos descritos anteriormente: TABLA 14.21 Resumen cálculos y conclusiones ejemplo n.º 2 Año X Año X + 1 Año X + 1 Año X + 1 Año X + 1 Coste bruto deuda Se reduce deuda Incremento de MN Incremento de RA Efecto en el ROE Caso D 10 % Variación AF +11,11 % Variación MN +4,0 % Variación RA +11,11 % +4,0 % Caso E 12 % Variación AF +11,11 % Variación MN +5,0 % Variación RA +11,11 % +5,0 % Situaciones Única diferencia entre los dos casos © Ediciones Pirámide En ambos casos se compensan las variaciones de AF y RA 377 Estados financieros. Interpretación y análisis Podemos concluir afirmando que si aumenta AF mediante la disminución del pasivo con coste (sin incremento del patrimonio neto), en la medida en que los efectos de AF y RA tiendan a compensarse, la empresa que tenga un coste mayor de la deuda experimentará un efecto más positivo en el ROE. Ejemplo n.º 2: aumento de autonomía financiera debido a disminución del pasivo TABLA 14.22 Balance de situación de los ejercicios X + 1 y X (común para los casos D, E) PN + Pasivo Activo Año X + 1 Año X 90 100 Activos Total activos 90 100 Año X + 1 Año X Patrimonio neto 50 50 Pasivo 40 50 Total PN + Pasivo 90 100 TABLA 14.23 Cuenta de resultados de los ejercicios X + 1 y X (casos D, E) 378 Caso D: coste deuda 10 % Caso E: coste deuda 12 % Año X + 1 Año X Año X + 1 Año X Ventas 100 100 100 100 Coste ventas 60 60 60 60 Margen bruto 40 40 40 40 Gastos de explotación 10 10 10 10 BAII 30 30 30 30 Gastos financieros 4,00 5,00 4,80 6,00 BAI 26,00 25,00 25,20 24,00 Impuestos (30 %) 7,80 7,50 7,56 7,20 Beneficio neto 18,20 17,50 17,64 16,80 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.24 Descomposición de la rentabilidad financiera (casos D, E) Caso D: coste deuda 10 % Caso E: coste deuda 12 % Año X + 1 Año X % variación Año X + 1 Año X % variación MN 18,20 % 17,50 % 4,00 % 17,64 % 16,80 % 5,00 % RA 1,11 1,00 11,11 % 1,11 1,00 11,11 % AF 0,56* 0,50 11,11 % 0,56* 0,50 11,11 % 1/AF 1,80 2,00 (10,00 %) 1,80 2,00 (10,00 %) ROE 36,40 % 35,00 % 4,00 % 35,28 % 33,60 % 5,00 % * Redondeado a dos decimales: 0,5556. 3.3. Apalancamiento financiero 3.3.1. Concepto En el capítulo dedicado al análisis de la situación financiera a largo plazo de­ finimos varios ratios que describen la estructura financiera. Estos ratios se basan principalmente en la relación existente entre el patrimonio neto y el pasivo. La estructura financiera de la empresa es fruto de las decisiones que ésta tome en relación con las fuentes de financiación que utilice para financiar sus i­ nversiones. La financiación a través de recursos ajenos tiene las siguientes ventajas: a) El coste de la deuda es deducible en el impuesto de sociedades, por lo que contribuye a reducir la carga impositiva. Es decir, que el coste neto de la financiación ajena es inferior a su coste bruto al tener en cuenta su efecto fiscal. Incluso si la empresa no obtiene beneficios, y siempre de acuerdo con la normativa fiscal de cada país, será posible la compensación de las bases imponibles negativas en años posteriores. A continuación mostramos el cociente que nos define el coste neto de la deuda. TABLA 14.25 Ratio de coste neto de la deuda Coste neto de la deuda (Ki) = Coste bruto de la deuda × (1 − t) Pasivo t: tipo nominal del impuesto de sociedades. © Ediciones Pirámide 379 Estados financieros. Interpretación y análisis Utilizamos como denominador el pasivo, lo que implica incluir no sólo la deuda con coste explícito sino también la que tiene coste implícito, como los proveedores. Esta forma de calcular el ratio tiene la desventaja de no facilitarnos el dato relativo a la deuda con coste explícito. Sin em­ bargo, nosotros hemos optado por esta forma de cálculo porque es la que nos facilita las relaciones entre el ROA y el ROE que más adelante en este mismo epígrafe presentamos. b) Al tratarse de un coste fijo, al menos en el corto plazo, si la rentabilidad que obtenemos con las inversiones que financian estos fondos es mayor que su coste, se generará un remanente de rentabilidad que incrementará la rentabilidad del patrimonio neto. Sin embargo, esto hace que aumente la volatilidad de la rentabilidad de los fondos propios, y por tanto, ante caídas de la rentabilidad de los activos, la reducción del ROE será mayor. Analizaremos más adelante estos efectos. Wild, Subramayan y Halsey (2007; p. 522) añaden otras ventajas: «Una com­ pañía en crecimiento puede evitar la dilución de las utilidades por acción median­ te la emisión de deuda. Además, si las tasas de interés van en aumento, una em­ presa apalancada que paga una tasa de interés fijo baja es más rentable que un competidor no apalancado. Sin embargo, lo contrario también es verdad. Por último, en épocas de inflación, los pasivos monetarios (como casi todo el capital de deuda) producen ganancias al nivel de precios». Sin embargo, las decisiones de las empresas no podrán, obviamente, estar ex­ clusivamente dirigidas a la maximización de estas ventajas por dos motivos prin­ cipalmente: — La situación de los mercados financieros puede aconsejar acudir a finan­ ciación propia o ajena, dependiendo de distintas circunstancias. — Las ventajas de endeudarse tienen un límite. A partir de un determinado nivel de apalancamiento, el sobrecoste que nos exigirían nuestros acreedo­ res, debido al mayor riesgo en el que incurrirían, podría implicar que estas ventajas se tornen en desventajas. De lo expuesto anteriormente debemos resaltar que la diferencia entre el ROE y el ROA, ya sea positiva o negativa, estará ligada al ratio de apalancamien­ to y al coste neto de la financiación ajena. En la tabla 14.26 se demuestra esta relación. Al cociente ROE/ROA se le denomina «coeficiente de apalancamiento finan­ ciero». Se pueden presentar las tres situaciones que se muestran en la tabla 14.27. A continuación detallamos estas situaciones citando los factores que las mo­ tivan, para lo cual nos basaremos en la fórmula demostrada anteriormente, de acuerdo con la cual la rentabilidad financiera (ROE) es igual a la rentabilidad 380 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.26 Efecto del apalancamiento financiero en la rentabilidad financiera Rentabilidad financiera (ROE) = Resultado neto RGA − Gf × (1 − t) = PN PN y como ROA = RGA PN + P ya que PN + P = Total activo y Ki = Gf × (1 − t) P por lo que ROE = ROA × (PN + P) − Ki × P PN o lo que es lo mismo: ROE = ROA + P (ROA − Ki) N PN: Patrimonio neto; P: Pasivo; Gf: Coste bruto de la deuda ; RGA: Rentabilidad generada por los activos. TABLA 14.27 Interpretación del apalancamiento financiero Coeficiente de apalancamiento financiero © Ediciones Pirámide Apalancamiento financiero ROE >1 ROA Positivo ROE =1 ROA Nulo ROE <1 ROA Negativo Significado El nivel de endeudamiento contribuye positivamente a la evolución del ROE. Opciones: — El endeudamiento no afecta al ROE (ROA = Ki). — No existe endeudamiento. El nivel de endeudamiento contribuye negativamente a la evolución del ROE. 381 Estados financieros. Interpretación y análisis económica (ROA) más el diferencial existente entre el ROA y el coste neto de la financiación ajena (Ki) multiplicado por el apalancamiento: Apalancamiento financiero positivo: se produce si la rentabilidad económi­ ca > Ki, y su efecto en el ROE dependerá del efecto palanca medido por el nivel de apalancamiento (AP). Es decir, a medida que aumentemos el nivel de apalancamiento, siempre y cuando se mantenga el mencionado diferen­ cial positivo, mayor será el efecto en la rentabilidad de los fondos propios. No obstante, como es lógico, a partir de un cierto nivel de apalanca­ miento el riesgo financiero atribuido a la empresa aumentará, por lo que el coste financiero tenderá a incrementarse y el diferencial se reducirá. b) Apalancamiento financiero nulo: se produce si la rentabilidad económi­ ca = Ki. Como el coste neto de la financiación ajena coincide exactamen­ te con la rentabilidad de los activos, no tiene efecto sobre la rentabilidad de los fondos propios, por lo que a éstos les corresponde una rentabilidad equivalente a la obtenida con los activos de la empresa. Esta situación también se produce si no existe financiación ajena, ya que, al no compartir los accionistas con nadie la rentabilidad de los acti­ vos, le corresponde justo ésta, por lo que ROE = ROA. c) Apalancamiento financiero negativo: se produce si la rentabilidad económi­ ca < Ki, y su efecto en el ROE dependerá del efecto palanca medido por el nivel de apalancamiento (AP). Es decir, a medida que aumentemos el nivel de apalancamiento, siempre y cuando se mantenga el mencionado diferen­ ­ ropios. cial, mayor será el impacto negativo en la rentabilidad de los fondos p a) 3.3.2. Ejemplos del impacto del apalancamiento financiero en el ROE — Ejemplo n.º 3: análisis del impacto de la variación del ratio AP en tres empresas con el mismo ROA pero con distintos costes de la deuda Las tres empresas analizadas en el anterior ejemplo n.º 1 a las que hemos de­ nominado casos A, B y C obtienen la misma rentabilidad de sus activos, concre­ tamente un 7 %. También tienen el mismo ratio de apalancamiento, ya que para las tres éste es igual a 1 en el año X y cero en el X + 1. Sin embargo, cada una de ella tiene un coste neto distinto de su deuda. Además, una de ellas tiene un coste neto de la deuda igual a su ROA (empre­ sa A), otra superior (empresa B) y la última de ellas inferior (empresa C). Como consecuencia de ello, en el ejercicio X observamos lo siguiente: a) La empresa A obtiene un ROE (7,0 %) equivalente a su ROA (7,0 %) al ser el ROA = Ki (apalancamiento financiero nulo). 382 © Ediciones Pirámide Análisis de la rentabilidad b) c) La empresa B obtiene un ROE (5,6 %) inferior a su ROA (7,0 %), ya que su ROA < Ki (8,4 %). Además, como el efecto palanca es 1 (AP), la dife­ rencia ROE-ROA es igual ROA-Ki (apalancamiento financiero n­ egativo). La empresa C obtiene un ROE (8,4 %) superior a su ROA (7,0 %), ya que su ROA > Ki (5,6 %). Además, como el efecto palanca es 1 (AP), la dife­ rencia ROE-ROA es igual ROA-Ki (apalancamiento financiero ­positivo). Posteriormente, a 1 de enero del ejercicio X + 1 las empresas convierten su deuda en capital, con lo que el ratio de apalancamiento es cero (AP = 0). El resto del balance y la cuenta de resultados permanecen invariables, con la excepción lógica del gasto financiero, que pasa a ser cero, y de su correspondiente impacto en el impuesto de sociedades. ¿Qué cambios debemos esperar en el ROE ante esta nueva situación?: a) No tiene efecto en la empresa A, ya que ante esta nueva situación el ROE será igual a ROA en todos los casos al ser AP = 0. Es decir, el ROE será 7,0 %, que es el que ya obtenía A en el ejercicio X. Por tanto, aquellas empresas cuyo ROA = Ki no verán alterado su ROE por variaciones en el ratio de apalancamiento. b) Tiene efecto positivo en la empresa B, ya que ahora no cuenta con el im­ pacto negativo del diferencial (ROA-Ki) sobre la rentabilidad financiera. Es decir, toda empresa cuyo (ROA-Ki) sea negativo verá incrementado su ROE al disminuir su AP. Si AP se redujera hasta cero, como es el caso, el ROE crecería hasta igualarse con el ROA. c) Tiene efecto negativo en la empresa C, ya que ahora no cuenta con el im­ pacto positivo del diferencial (ROA-Ki) sobre la rentabilidad financie­ ra. Es decir, toda empresa cuyo (ROA-Ki) sea positivo verá disminuir su ROE al reducirse su AP. Si AP se redujera hasta cero, como es el caso, el ROE decrece hasta igualarse con el ROA. A continuación resumimos en una tabla los efectos descritos anteriormente: TABLA 14.28 Resumen cálculos y conclusiones ejemplo n.º 3 Año X (existe endeudamiento) Año X (apalancamiento financiero) A ROA = Ki Nulo La deuda se capitaliza Sin efecto B ROA < Ki Negativo La deuda se capitaliza Positivo C ROA > Ki Positivo La deuda se capitaliza Negativo Empresas © Ediciones Pirámide Año X + 1 Año X + 1 (efecto en el ROE) 383 Estados financieros. Interpretación y análisis Ejemplo n.º 3: efecto de la variación del ratio de apalancamiento en la rentabilidad financiera. Estudio para diferentes costes de la deuda TABLA 14.29 Balance de situación de los ejercicios X + 1 y X (común para los casos A, B y C) PN + Pasivo Activo Año X + 1 Año X 100 100 Activo Total activos 100 100 Año X + 1 Año X Patrimonio neto 100 50 Pasivo — 50 Total PN + Pasivo 100 100 TABLA 14.30 Cuenta de resultados de los ejercicios X + 1 y X (casos A, B y C) Caso A: coste deuda 10 % Caso B: coste deuda 12 % Caso C: coste deuda 8 % Año X + 1 Año X Año X + 1 Año X Año X + 1 Año X Ventas 100 100 100 100 100 100 Coste ventas 80 80 80 80 80 80 Margen bruto 20 20 20 20 20 20 Gastos de explotación 10 10 10 10 10 10 BAII 10 10 10 10 10 10 Gastos financieros — 5 — 6 — 4 BAI 10 5 10 4 10 6 Impuestos (30 %) 3,0 1,5 3,0 1,2 3,0 1,8 Beneficio neto 7,0 3,5 7,0 2,8 7,0 4,2 TABLA 14.31 Analisis del apalancamiento financiero (casos A, B y C) Caso A: coste deuda 10 % Año X + 1 Año X % variación Caso B: coste deuda 12 % Año X + 1 Año X % variación Caso C: coste deuda 8 % Año X + 1 Año X % variación ROA 7,0 % 7,0 % 0,0 7,0 % 7,0 % 0,0 7,0 % 7,0 % 0,0 AP 0,0 1,0 — 0,0 1,0 — 0,0 1,0 — Ki — 7,0 % — — 8,4 % — — 5,6 % — ROA-Ki — 0,0 % — — (1,4 %) — — 1,4 % — ROE 7,0 % 7,0 % 0,0 7,0 % 5,6 % 25,0 7,0 % 8,4 % (16,67) ROE/ROA 1,0 1,0 0,0 1,0 0,8 25,0 1,0 1,2 (16,67) 384 © Ediciones Pirámide Análisis de la rentabilidad — Ejemplo n.º 4: análisis del impacto en el ROE de la variación de Ki La empresa analizada en este ejemplo (véanse tablas 14.33, 14.34 y 14.35) pre­ senta en el ejercicio X un ROE (7,0 %) = ROA (7,0 %), ya que el ROA = Ki. Sin embargo, en el ejercicio X + 1 el ROA se mantiene, pero Ki baja en el caso 4.1, y sube en el caso 4.2. Además, el ratio de endeudamiento se mantiene estable en ambos casos. ¿Cómo afectan estas variaciones a la rentabilidad financiera? A continuación analizamos ambos casos: Caso 4.1.: Ki (3,5 %) se sitúa ahora por debajo del ROA (7,0 %). Como este diferencial positivo asciende a 3,5 % y el efecto palanca es igual a 1 (AP = 1), el ROE (10,5 %) es igual al ROA (7,0 %) más el mencionado diferencial. Caso 4.2.: Ki (10,5 %) se sitúa ahora por encima del ROA (7,0 %). Como este diferencial positivo asciende a 3,5 % y el efecto palanca es igual a 1 (AP = 1), el ROE (3,5 %) es igual al ROA (7,0 %) menos el mencionado diferencial. A continuación resumimos en una tabla los efectos descritos anteriormente: TABLA 14.32 Resumen cálculos y conclusiones ejemplo n.º 4 Año X Apalancamiento financiero Año X + 1 (AP estable) Año X + 1 (efecto en el ROE) Empresa F Año X Caso 4.1 ROA = Ki Nulo ROA estable Ki baja Positivo Caso 4.2 ROA = Ki Nulo ROA estable Ki sube Negativo Ejemplo n.º 4: efecto de la variación del coste de la deuda en el apalancamiento financiero TABLA 14.33 Balance de situación de los ejercicios X + 1 y X. Empresa F PN + Pasivo Activo Activo Total activos © Ediciones Pirámide Año X + 1 Año X 100 100 100 100 Año X + 1 Año X Patrimonio neto 50 50 Pasivo 50 50 Total PN + Pasivo 100 100 385 Estados financieros. Interpretación y análisis TABLA 14.34 Cuenta de resultados de los ejercicios X + 1 y X. Empresa F Caso 4.1: Ki disminuye Caso 4.2: Ki aumenta Año X + 1 (Ki = 3,5 %) Año X (Ki = 7 %) Año X + 1 (Ki = 10,5 %) Año X (Ki = 7 %) Ventas 100,00 100,00 100,00 100,00 Coste ventas 80,00 80,00 80,00 80,00 Margen bruto 20,00 20,00 20,00 20,00 Gastos de explotación 10,00 10,00 10,00 10,00 BAII 10,00 10,00 10,00 10,00 Gastos financieros 2,50 5,00 7,50 5,00 BAI 7,50 5,00 2,50 5,00 Impuestos (30 %) 2,25 1,50 0,75 1,50 Beneficio neto 5,25 3,50 1,75 3,50 TABLA 14.35 Analisis del apalancamiento financiero Caso 4.1: Ki disminuye de 10 % a 5 % Caso 4.2: Ki aumenta del 10 % al 15 % Año X + 1 Año X % variación Año X + 1 Año X % variación ROA 7,0 % 7,0 % 0,0 7,0 % 7,0 % 0,0 AP 1,0 1,0 0,0 1,0 1,0 0,0 Ki 3,5 % 7,0 % (50,0 %) 10,5 % 7,0 % 50,0 % ROA-Ki 3,5 % 0,0 % n.a. (3,5 %) 0,0 % n.a. ROE 10,5 % 7,0 % 50,0 % 3,5 % 7,0 % (50,0 %) ROE/ROA 1,5 1,0 50,0 % 0,5 1,0 50,0 % — Ejemplo n.º 5: volatilidad del ROE como consecuencia del grado de apalancamiento En este ejemplo analizamos cómo la variación del resultado puede provocar variaciones de distinta amplitud en el ROE dependiendo del nivel de apalanca­ miento. 386 © Ediciones Pirámide Análisis de la rentabilidad Para ello analizamos dos empresas, a las que hemos denominado G y H (véan­ se tablas 14.37, 14.38 y 14.39) y cuya estructura de financiación no varía en el período analizado, ejercicios X y X + 1. Para la empresa G, AP = 0, y para la empresa H, AP = 1. Ambas empresas presentan la misma cuenta de resultados en los ejercicios X y X + 1 con la única excepción del gasto financiero y su impacto en el impuesto de sociedades. Además, en ambas sociedades el ROA cae un 20 % del año X al X + 1, fruto del descenso de las ventas. ¿Qué impacto debemos esperar en el ROE? A conti­ nuación contestamos a esta pregunta: a) Empresa G: como AP = 0, el ROE siempre será igual al ROA, por lo que la volatilidad del ROE será exclusivamente la asociada a los componentes del ROA. Por tanto, si el ROA se ha reducido un 20 %, el ROE disminuye en ese mismo porcentaje. b) Empresa H: esta empresa verá penalizada la variación de su rentabilidad financiera no sólo por la reducción de su ROA sino también por la existen­ cia de endeudamiento. Efectivamente, el ROA sólo asciende a un 5,6 % en el año X + 1, pero a esta cifra habrá que detraer la reducción que, a causa de la disminución del ROA, se produce en el diferencial (ROA − Ki) y que presenta un valor de −1,4 %. Como el ratio de endeudamiento asciende a 1, entonces la rentabilidad financiera será 4,2 % [= 5,6 % + 1 × × (5,6 % − 7 %)]. Esta volatilidad se explica por la existencia de costes fijos a corto pla­ zo, ya que el gasto financiero asociado a la deuda se mantiene en principio invariable independientemente de la evolución de los resultados. De esta manera, en años de recesión se amplificará el impacto negativo del ROE en relación con el ROA, pero en años de crecimiento pasará lo contrario. A continuación presentamos una tabla con los efectos descritos a­ nteriormente: TABLA 14.36 Resumen cálculos y conclusiones ejemplo n.º 5 © Ediciones Pirámide Empresas Año X (AP) Año X [Coste neto deuda (Ki)] Año X (ROA) Año X + 1 (decremento del ROA) Efecto en el ROE G 0,00 n.a. 7,00 % 5,60 % Var.: −20 % Var.: −20 % H 1,00 7,00 % 7,00 % 5,60 % Var.: −20 % Var.: −25 % 387 Estados financieros. Interpretación y análisis Concluimos afirmando que si una empresa presenta un ratio de apalancamiento distinto de cero, el ROE amplificará las variaciones del ROA siempre que ROA ≠ Ki. Esto implicará una mayor volatilidad en el ROE ante variaciones de la rentabilidad de los activos. Ejemplo 5: efecto de la variación del resultado en dos empresas con estructura financiera distinta: una sin deuda (empresa G) y la otra con ella (empresa H) TABLA 14.37 Balance de situación de los ejercicios X + 1 y X (empresas G y H) Total activos Activo (años X + 1 y X) PN + Pasivo (años X + 1 y X) Empresa G Empresa G Empresa H Patrimonio neto 100 50 Pasivo — 50 Total PN + Pasivo 100 100 100 Empresa H 100 TABLA 14.38 Cuenta de resultados de los ejercicios X + 1 y X (empresas G y H) Empresa G 388 Empresa H Año X + 1 Año X Año X + 1 Año X Ventas 90,00 100,00 90,00 100,00 Coste ventas 72,00 80,00 72,00 80,00 Margen bruto 18,00 20,00 18,00 20,00 Gastos de explotación 10,00 10,00 10,00 10,00 BAII 8,00 10,00 8,00 10,00 Gastos financieros — — 5,00 5,00 BAI 8,00 10,00 3,00 5,00 Impuestos (30 %) 2,40 3,00 0,90 1,50 Beneficio neto 5,60 7,00 2,10 3,50 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.39 Analisis del apalancamiento financiero (empresas G y H) Empresa G Empresa H Año X + 1 Año X % variación Año X + 1 Año X % variación ROA 5,60 % 7,00 % (20,0) 5,60 % 7,00 % (20,0) AP 0,0 0,0 1,0 1,0 0,0 Ki — — 7,0 % 7,0 % 0,0 ROA-Ki n.a. n.a. n.a. (1,40 %) 0,0 % n.a. ROE 5,60 % 7,00 % (20,0) 4,20 % 7,00 % (40,0) ROE/ROA 1,00 1,00 (0,0) 0,75 1,00 (25,0) 0,0 — Ejemplo n.º 6: cálculo del ROE en base exclusivamente al ROA y a los importes y costes de la financiación ajena A continuación desarrollamos un último ejemplo relativo al apalancamiento financiero. Tiene como peculiaridad que en él demostramos cómo el diferencial ROE-ROA se debe al exceso o defecto de rentabilidad que obtengamos con los fondos captados con la financiación ajena en relación con su coste neto. En este sentido debemos tener en cuenta que la rentabilidad que obtiene la empresa con los fondos captados, ya sea mediante financiación propia o ajena, se corresponderá con el ROA. Por tanto, en la medida en que el ROA sea mayor que el coste neto de la financiación ajena, permitirá que el ROE sea mayor que el ROA. Seguidamente presentamos el balance de situación y la cuenta de resultados correspondientes al año XX de la empresa «MNO» (véase la tabla 14.40). En la tabla 14.41 desglosamos: a) para cada uno de los conceptos incluidos en el pasivo, su coste bruto y su coste neto, que es el que se obtiene una vez deducido el 30 % correspondiente al impuesto de sociedades en los casos en que procede su deducibilidad. Los mismos datos relativos al dividendo preferente de las acciones privilegiadas; b) la rentabilidad que obtenemos con la fondos captados, que es lógicamente la rentabilidad de los activos, c) y por último el exceso o defecto de rentabilidad sobre el coste neto. Este exceso o defecto de rentabilidad significará un aumento o una disminu­ ción de la rentabilidad obtenida por el patrimonio neto. Si el sumatorio de exceso y defectos es positivo, la rentabilidad financiera será mayor que la rentabilidad económica; si es negativo, sucederá al revés, y si fuera igual a cero, entonces ROE = ROA (véase la tabla 14.41). Seguidamente, calculamos el ROA y el ROE con la información contenida en los estados financieros mostrados previamente. Para ello, téngase en cuenta © Ediciones Pirámide 389 Estados financieros. Interpretación y análisis TABLA 14.40 Balance de situación y cuenta de resultados de la empresa MNO. Año XX Balance de situación 31/12/XX Cuenta de resultados año XX Inmovilizado material Existencias Clientes Efectivo 3.000 4.000 2.000 1.000 Ventas Coste de ventas Margen bruto Gastos de explotación 1.500,00 (400,00) 1.100,00 250,00 Total activo............................... 10.000 Resultado de explotación............. 850,00 Capital Reservas Acciones privilegiadas* 3.000 1.000 500 Gastos financieros Resultado antes de impuestos Impuestos 242,60 607,40 182,22 Total patrimonio neto Obligaciones a largo plazo Deudas financieras largo plazo Deudas financieras corto plazo Proveedores 4.500 2.000 1.000 500 2.000 Resultado neto............................. 425,18 Total pasivo.............................. 5.500 Total pasivo + PN..................... 10.000 * Reciben dividendo ordinario + dividendo preferente que depende del importe del dividendo ordina­ rio. En caso de no haber dividendo ordinario, no recibirían tampoco dividendo preferente. Por ello tienen la consideración de PN. que el gasto financiero se corresponde en su totalidad con el coste de la finan­ ciación ajena y que el tipo del impuesto de sociedades asciende al 30 % (véase la tabla 14.42). De acuerdo con los datos anteriores y con sus explicaciones podemos resumir la contribución de cada una de las fuentes de financiación contenidas en la ta­ bla 14.41 a la rentabilidad financiera de la siguiente manera: a) Deudas con entidades de crédito a corto plazo: su coste bruto asciende al 5 %, por lo que incluso antes de deducir el impuesto de sociedades su cos­ te ya es inferior al ROA, de modo que contribuye al incremento de la rentabilidad financiera. b) Las deudas con entidades de crédito a largo plazo y el empréstito de obligaciones presentan un coste bruto superior al ROA. Sin embargo, con­ tribuyen también positivamente a la rentabilidad financiera, ya que, una vez deducido el efecto fiscal, su coste se sitúa por debajo de la rentabilidad financiera. 390 © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.41 Exceso (defecto) de rentabilidad obtenida con las distintas partidas de la financiación ajena. Empresa MNO. Año XX Pasivos + Acciones privilegiadas Importe Coste en %* Coste bruto (importe) Coste neto (importe**) Rentabilidad obtenida con los fondos*** Rentabilidad menos coste neto Obligaciones 2.000 7,38 147,60 103,32 119,00 15,68 Deudas entida­ des crédito l. p. 1.000 7,00 70,00 49,00 59,50 10,50 Deudas entida­ des crédito c. p. 500 5,00 25,00 17,50 29,75 12,25 Proveedores 2.000 0,00 0,00 0,00 119,00 119,00 Acciones privi­ legiadas 500 7,48 37,40 37,40 29,75 (7,65) Total 6.000 280,00 207,22 357,00 149,78 Gastos financieros * Coste explícito de cada una de las fuentes de financiación detalladas. Dato adicional del ejemplo. ** Se corresponde con el coste bruto deducido el impuesto de sociedades (30 %). Hemos supuesto la no deducibilidad del dividendo preferente correspondiente a las acciones privilegiadas. *** Importe de la financiación X ROA (5,95 %). Éste se calcula más adelante. TABLA 14.42 Ratios de rentabilidad económica y financiera. Empresa MNO. Año XX Año XX Numerador ROA: resultado neto + gastos financiero (1 − t) 595,00 Denominador ROA: total activo 10.000,00 Rentabilidad económica (ROA) 5,95 % Año XX Resultado neto 425,18 (Dividendo acciones privilegiadas) (37,40) Numerador ROE* 387,78 Denominador ROE: total patrimonio Rentabilidad financiera (ROE)* 4.000,00 9,69 % * Hemos calculado la rentabilidad financiera de las acciones ordinarias. En el numerador restamos el dividendo preferente y en el numerador tenemos en cuenta también las acciones privilegiadas, ya que le corresponderán adicionalmente también los mismos derechos económicos que a las ordinarias. © Ediciones Pirámide 391 Estados financieros. Interpretación y análisis Las acciones preferentes tienen un coste del 7,48 %, es decir, superior al 5,95 % de rentabilidad de los activos. Además, el dividendo que reciben las acciones preferentes es un reparto de beneficio y por tanto, no es un gasto en la cuenta de resultados, por lo que no es deducible. En definitiva, en el caso expuesto estarían detrayendo rentabilidad a los fondos propios. d) La financiación obtenida de los proveedores no tiene coste explícito, por lo que la porción de activo financiada con esta fuente revierte íntegramen­ te en la rentabilidad de los fondos propios. Por supuesto que habría que tener en cuenta el posible sobrecoste que pagaríamos en algunos casos por diferir los pagos a los proveedores por encima de la media del sec­ tor, ya que reduciría nuestro beneficio y en consecuencia nuestro ROE; sin embargo, obviamos a nuestros efectos este posible impacto por sim­ plicidad. c) Como conclusión podemos afirmar que el exceso neto total asciende a 149,78 euros, lo que significa un 3,74 % (149,78/4.000) de rentabilidad adicional para los fondos propios, que, sumado a la rentabilidad de los activos, que equivale a 5,95 %, permite que el ROE ascienda a 9,69 %. 4. EL BENEFICIO POR ACCIÓN (BPA) 4.1. Concepto de BPA El beneficio por acción expresa el importe atribuible del beneficio a cada una de las acciones ordinarias de una compañía. De su definición, se desprenden los componentes del numerador y denomi­ nador: — El numerador estará integrado por el resultado neto menos los dividendos preferentes, en caso de existir acciones preferentes, ya que éste sería el be­ neficio disponible para las acciones ordinarias. — El denominador se corresponderá con el número de acciones ordinarias. Por tanto, el BPA será igual al siguiente cociente: TABLA 14.43 Ratio de beneficio por acción Beneficio por acción (BPA) = 392 Resultado neto − Dividendos preferentes Número de acciones ordinarias © Ediciones Pirámide Análisis de la rentabilidad La norma internacional de contabilidad n.º 33 ganancias por acción, IASB (2005 c), establece los principios para la determinación y presentación de la cifra de ganancias por acción y requiere que la cuenta de resultados informe de este ratio. De acuerdo con esta norma: «La entidad presentará en la cuenta de resulta­ dos las ganancias por acción, básicas y diluidas, para el resultado del ejercicio proveniente de las actividades continuadas atribuible a los tenedores de instrumen­ tos ordinarios de patrimonio neto de la dominante, así como para el resultado del ejercicio atribuible a los tenedores de instrumentos ordinarios de patrimonio neto de la dominante durante el período, para cada clase de acciones ordinarias que tenga diferentes derechos sobre el reparto de las ganancias del período». De acuerdo con este requerimiento, podemos añadir las siguientes caracterís­ ticas del ratio: — Si se trata de estados financieros consolidados, el resultado que utilizare­ mos será el atribuible a la sociedad dominante, ya que el número de accio­ nes en unos estados financieros consolidados siempre se corresponde con el capital social de la matriz. — Se debe informar tanto de la ganancia por acción proveniente del resulta­ do de las actividades continuadas como del resultado total de ejercicio. — Se debe presentar el beneficio por acción básico, que se corresponde con el cociente presentado anteriormente, como el diluido, que incluye todas las fuentes de dilución potencial del beneficio para los accionistas actuales. Dedicaremos un apartado dentro de este mismo epígrafe a desarrollar el BPA diluido. El BPA es un dato muy utilizado para evaluar la evolución de la rentabilidad de una compañía. También es muy frecuente que los presidentes y altos directivos2 de las compañías justifiquen la conveniencia de las adquisiciones de otras compa­ ñías en base a aumentos del BPA. Esto se debe a que frecuentemente los mercados financieros dictaminan acer­ ca de la conveniencia de posibles adquisiciones y fusiones en base al análisis del posible efecto dilusivo en el beneficio por acción que podrían desencadenar las ampliaciones de capital que financian estas adquisiciones. Para que esto no suce­ da, los beneficios adicionales reportados por la empresa adquirida, junto a las 2 El 21 de octubre de 2004 el entonces consejero delegado del grupo BSCH Alfredo Sáenz de­ claró en relación con la compra del Abbey: «incrementará el beneficio por acción del grupo ya en 2006». Sin embargo, el banco ha aclarado posteriormente que, lejos de bajar o estancarse, el benefi­ cio por acción (BPA) va a seguir creciendo, aunque en 2005 lo hará por debajo de lo que estimaba el mercado en sus previsiones anteriores al anuncio de la compra de Abbey. Por lo pronto, y para com­ pensar el impacto dilusivo que tendrá en la cotización la ampliación de capital necesaria para adqui­ rir Abbey y las posibles ventas por parte de pequeños accionistas procedentes del banco británico, Santander ha ampliado hasta el 31 de diciembre de este año el programa de recompra de acciones por hasta 190 millones de títulos, alrededor del 4 % del capital. © Ediciones Pirámide 393 Estados financieros. Interpretación y análisis posibles sinergias que pueden surgir, deben superar el efecto dilusivo3 del mayor número de acciones. La interpretación del beneficio por acción debe tener presentes los siguientes fenómenos: — La comparación del nivel de BPA entre dos empresas no es posible, ya que el resultado del ratio está influido por una variable carente de significado financiero como es el número de acciones. De esta manera, dos empresas con el mismo desempeño económico y cifras de patrimonio neto similares podrían obtener niveles de BPA muy diferentes debido al número de ac­ ciones que cada una tenga, ya que éste dependerá del nominal de la acción, de si fueron emitidas con prima de emisión o incluso del año en el que se emitieron, puesto que el efecto de la inflación también puede introducir un efecto diferencial. — La comparabilidad del ratio para una misma empresa a lo largo del tiem­ po también podría estar afectada por la posible variación del valor nomi­ nal de las acciones, o los splits4 o contrasplits5 que la empresa haya podido efectuar. — La evolución del BPA puede no coincidir con la del ROE, incluso cuando ambos son medidas de la rentabilidad de los accionistas. Esta divergencia surge por el efecto de la retención de beneficios, ya que el aumento de las reservas incrementa el patrimonio neto, lo que provoca disminuciones en el ROE. De esta manera, una empresa que no hubiera variado su número de acciones y cuyo resultado neto se hubiera mantenido constante tendría el mismo nivel de BPA, pero su ROE podría haber disminuido si parte de los beneficios no se han distribuido a los accionistas. — El ratio del BPA tal y como lo hemos definido es válido para estructuras de capital simple, es decir, aquellas estructuras de capital que no incluyen valores convertibles o potencialmente dilusivos, por lo que al ratio expues­ to hasta el momento le denominamos BPA básico, en contraposición al BPA diluido, que abordaremos a continuación, y que será necesario calcu­ lar en aquellas compañías con estructura de capital compleja. Esta presen­ tación doble tiene como objetivo advertir a los usuarios del potencial efec­ to dilusivo en los beneficios por acción. 3 Efecto dilusivo es la reducción en las ganancias por acción o el aumento en las pérdidas por acción que resulta en este caso de considerar las nuevas acciones procedentes de la ampliación de capital que permitirá la adquisición. 4 Splits: división del valor nominal de las acciones mediante el aumento del número de acciones, de tal manera que el capital social no varía. 5 Contrasplits: incremento del valor nominal de las acciones mediante la disminución del núme­ ro de acciones, de tal manera que el capital social no varía. 394 © Ediciones Pirámide Análisis de la rentabilidad 4.2. Beneficio por acción diluido De acuerdo con la NIC 33, apartados 31 y 32: «31. Para calcular las ganancias por acción diluidas, la entidad ajustará el resultado del ejercicio atribuible a los tenedores de instrumentos ordina­ rios de patrimonio neto, y el promedio ponderado del número de acciones en circulación por todos los efectos dilusivos6 inherentes a las acciones or­ dinarias potenciales. 32. El objetivo de las ganancias por acción diluidas es el mismo que el de las ganancias por acción básicas —dar una medida de la participación de cada acción ordinaria en el rendimiento de la entidad—, pero teniendo en cuenta los efectos dilusivos inherentes a las acciones ordinarias potenciales en circu­ lación durante el ejercicio. Como resultado de lo anterior: a) el resultado del ejercicio atribuible a los tenedores de instrumentos ordinarios de patrimonio neto se incrementará por el importe de los divi­ dendos e intereses, después de impuestos, reconocidos en el período res­ pecto a las acciones ordinarias potenciales con efectos dilusivos, y se ajus­ tará por cualquier otro cambio en los ingresos y gastos que pudiera resultar de la conversión de las acciones ordinarias potenciales con efectos dilusivos; b) el promedio ponderado del número de acciones ordinarias en circula­ ción se incrementará con el promedio ponderado del número de acciones ordinarias adicionales que habrían estado en circulación si se hubieran con­ vertido todas las acciones ordinarias potenciales con efectos dilusivos». Por el contrario, no se incluirán en el cálculo del BPA diluido aquellas ac­ ciones ordinarias potenciales con efecto antidilusivo, es decir, aquellas cuya con­ versión en acciones ordinarias podría dar lugar a un incremento en las ganan­ cias por acción o una disminución de las pérdidas por acción de las actividades continuadas. A continuación presentamos de forma resumida algunos de los productos fi­ nancieros que podrían convertirse potencialmente en acciones ordinarias con efectos dilusivos: a) Opciones y certificados de opción para suscribir títulos (warrants): de acuerdo con el apartado 45 de la NIC 33, «la entidad supondrá que se ejercitan las opciones y certificados de opción para suscribir títulos 6 Dilución es la reducción en las ganancias por acción o el aumento en las pérdidas por acción que resulta de asumir que los instrumentos convertibles se van a convertir, que las opciones o certi­ ficados de opción para suscribir títulos (warrants) van a ser ejercitados o que se emitirán acciones ordinarias, si se cumplen las condiciones previstas. © Ediciones Pirámide 395 Estados financieros. Interpretación y análisis (warrants) con efectos dilusivos de la entidad. Se considerará que los su­ puestos importes recibidos de estos instrumentos, al proceder a la emisión de acciones ordinarias, son iguales al precio medio de mercado de las mis­ mas durante el ejercicio. La diferencia entre el número de acciones ordina­ rias emitidas y el número de acciones ordinarias, que habrían sido emitidas al precio medio de mercado de las acciones ordinarias durante el período, se tratará como una emisión de acciones ordinarias a título gratuito». Ejemplo: cierta empresa otorgó warrants a sus antiguos obligacionis­ tas a cambio de que éstos accedieran a la cancelación de sus obligaciones por debajo del valor de reembolso. Se emitieron 100.000 warrants que dan derecho a sus tenedores a la adquisición de 1 acción por cada warrant, a un precio de 0,18 céntimos de euros por acción. Los tenedores de los warrants pueden ejercitarlos en cualquier momento durante un período de tres años. El precio medio de cotización de las acciones durante el ejercicio ascendió a 0,30 euros/ac­ ción. El numerador del ratio no sufrirá ninguna transformación, ya que estos warrants no tienen ninguna remuneración. Sin embargo, sí será ne­ cesario emitir nuevas acciones que tendrán un efecto dilusivo en el bene­ ficio por acción actual. El número de acciones que será necesario emitir, a efectos del cálculo del BPA diluido, será igual a [100.000 × (0,30 − 0,18)/0,30], es decir, 40.000 acciones, ya que las restantes 60.000 acciones podrían ser adquiridas con los 0,18 euros que deberán ser abonados por cada warrant ejercitado. Por tanto, cuando la acción cotiza por encima del valor de ejercicio del warrant, es decir, cuando se encuentra in the money, tiene efectos dilu­ sivos. b) Instrumentos convertibles: de acuerdo con el apartado 50 de la NIC 33: «Las acciones preferentes convertibles tendrán efectos antidilusivos cuan­ do el importe de los dividendos sobre dichas acciones, declarados en el período en curso o acumulados para el mismo, por acción ordinaria que se obtendría de la conversión, sobrepase las ganancias por acción básicas. De la misma forma, la deuda convertible tendrá efectos antidilusivos cuando el interés (neto de impuestos y otros cambios en los ingresos o los gastos) por acción ordinaria que se obtendría en la conversión sea supe­ rior a las ganancias por acción básicas. Por tanto, sólo si no se cumple lo estipulado en el apartado 50 y los instrumentos convertibles tienen efectos dilusivos, deberán ser objeto de ajuste en el BPA diluido. Ejemplo: un grupo consolidado ha obtenido un beneficio atribuido a la sociedad dominante de 1.000.000 de euros. Su capital social está com­ puesto por 500.000 acciones ordinarias de 1 euro nominal. Adicionalmen­ te, se sabe que: 396 © Ediciones Pirámide Análisis de la rentabilidad • La compañía emitió 100.000 acciones preferentes de 1 euro nominal, que tienen derecho a un dividendo preferente del 5 %, y son canjeables por acciones en la proporción de una acción ordinaria por cada acción pre­ ferente. • La compañía cuenta con una financiación procedente de 1.000.000 de obligaciones de 1 euro de nominal, convertibles en acciones a razón de 1 acción por cada 10 obligaciones. El cupón de estas obligaciones ascien­ de al 4 % anual. Las acciones preferentes son dilutivas en este caso, ya que el BPA bá­ sico actualmente asciende a 1,99 euros/acción ordinaria (1000.000 − 0,05 × × 100.000)/500.000 acciones. Sin embargo, si se convirtieran las acciones preferentes, el BPA ascendería a 1,66 euros/acción (1000.000/600.000 ac­ ciones). Por tanto, sí deben ser tenidas en cuenta en el cálculo del BPA diluido. También son dilusivas las obligaciones convertibles, ya que si éstas se convirtieran, el resultado ascendería a 1.000.000 + (1.000.000 × 0,04 × (10,30)], es decir, 1.028.000 euros, y el nuevo número de acciones ordinarias ascendería a 600.000, por lo que el nuevo BPA básico sería igual a 1.028.000/600.000, que equivale a 1,71 euros/acción. c) Acciones de emisión condicionada7: de acuerdo con el apartado 52 de la NIC 33: «Para calcular las ganancias por acción básicas, las acciones ordi­narias de emisión condicionada se tratarán como si estuviesen en circu­lación, y se incluirán en el cálculo de las ganancias por acción dilui­ das si se cumplen las condiciones (es decir, si los hechos han tenido lugar). Las acciones de emisión condicionada se incluirán desde el comienzo del período (o desde la fecha del acuerdo de emisión condicionada, si fuera posterior). Si las condiciones no se cumplieran, el número de acciones de emisión con­dicionada, incluidas en el cálculo de las ganancias por acción diluidas, se basará en el número de acciones que se emitirían si el final del período coincidiera con el final del período para el cumplimiento de las condiciones». d) Contratos que pueden ser liquidados en acciones ordinarias o en efectivo: de acuerdo con el apartado 58: «Cuando una entidad haya suscrito un contrato que pueda ser liquidado en acciones ordinarias o en efectivo, a elección de la entidad, ésta presumirá que el contrato será liquidado en acciones ordinarias, y las acciones ordinarias potenciales resultantes se incluirán en las ganancias por acción diluidas siempre que tengan efec­ to dilusivo». 7 Se emitirán siempre y cuando se satisfagan las condiciones predeterminadas en un acuerdo condicionado de emisión de acciones. © Ediciones Pirámide 397 Estados financieros. Interpretación y análisis 4.3. Ejemplo completo de cálculo de BPA básico y BPA diluido La cuenta de resultados del grupo consolidado XYZ y sociedades dependientes muestra un resultado neto en el ejercicio por valor de 80.000 euros, de los cuales 75.000 € son atribuibles a la sociedad dominante y 5.000 a socios externos. El capital social de la matriz, la sociedad XYZ, está compuesto por 25.000 acciones de 1 euro nominal/acción. Además, se dispone de la siguiente información: — La compañía cuenta con financiación procedente de 1.000 acciones prefe­ rentes convertibles de 1 euro nominal. El ratio de conversión es 1 acción ordinaria por 10 acciones preferentes. Su dividendo asciende al 10 %. — 10.000 obligaciones convertibles en acciones con un valor nominal de 1 euro por obligación, con un ratio de conversión de 1 acción por cada 50 obliga­ ciones. El coste bruto de estas obligaciones asciende al 12 % de interés anual. — La empresa ha concedido opciones de compra de acciones a algunos de sus directivos. Éstos tienen derecho a comprar acciones a un precio de 10 eu­ ros/acción. Actualmente el precio de cotización asciende a 12 euros. El total de opciones sobre acciones es de 5.000 opciones. — La empresa ha suscrito un contrato de alquiler por 50 años. El coste anual del alquiler asciende a 10.000 euros. La empresa arrendadora podría exigir que durante cualquiera de las cinco primeras anualidades se satisficiera el importe total equivalente al resto de anualidades mediante la entrega de 1.500 acciones de la compañía, para lo cual XYZ tendría que ampliar ca­ pital. El contrato se firmó hace dos años. Solución: A continuación se muestran los datos correspondientes al cálculo del BPA ­básico: TABLA 14.44 Ratio de beneficio por acción. Grupo XYZ BPA básico grupo XYZ 398 Resultado atribuido a la sociedad dominante 75.000 Dividendo preferente (100) Total numerador 74.900 Número acciones capital social sociedad dominante 25.000 Total denominador 25.000 BPA básico 2,9960 © Ediciones Pirámide Análisis de la rentabilidad Una vez calculado el BPA básico, debemos analizar la información adicional con el fin de concluir si existen instrumentos potencialmente convertibles en ac­ ciones ordinarios con efectos dilusivos. En la siguiente tabla presentamos este análisis. TABLA 14.45 Análisis efectos dilusivos. Grupo XYZ A) Acciones preferentes B) Obligaciones convertibles C) Opciones acciones D) Contrato de alquiler 75.000 75.000 75.000 75.000 Dividendo preferente — (100) (100) (100) Cupón obligación neto impuestos — 840 — — Arrendamiento neto impuestos — — — 7.000 Total numerador 75.000 75.740 74.900 81.900 N.º acciones actuales 25.000 25.000 25.000 25.000 Nuevas acciones a emitir 100 200 834 1.500 Total denominador 25.100 25.200 25.834 26.500 BPA diluido 2,9880 3,0056 2,8993 3,0906 BPA básico 2,9960 2,9960 2,9960 2,9960 Dilusivo Antidilusivo Dilusivo Antidilusivo Ahorro por acción nueva 1,0000 4,2000 — 4,6667 Ahorro 100 840 0 7.000 Nuevas acciones 100 200 834 1.500 Resultado atribuido a la sociedad dominante Cada uno de los instrumentos será dilusivo si, una vez convertido en acciones, la empresa presentara un nuevo BPA menor que el actual (2,9960). A esta misma conclusión llegamos si calculamos el posible ahorro en la cuenta de resultados por cada una de las acciones nuevas, asociado a la ampliación de capital. De esta manera, si el ahorro por acción nueva es menor que el BPA básico, la potencial emisión tendrá efecto dilusivo, ya que el ahorro logrado por acción no reporta resultado suficiente para mantener el BPA básico actual para el nuevo número total de acciones, por lo que el nuevo BPA será menor. A continuación detallamos estos efectos para cada uno de los productos que potencialmente puede dar lugar a nuevas emisiones de acciones: © Ediciones Pirámide 399 Estados financieros. Interpretación y análisis a) Acciones preferentes: si las acciones preferentes se convierten en acciones ordinarias, la sociedad no tendrá que retribuir, lógicamente, a las prefe­ rentes, por lo que el numerador del BPA diluido coincidirá con el resulta­ do atribuido a la sociedad dominante. De acuerdo con el ratio de conversión, las nuevas acciones ordinarias ascenderían a 100 acciones, por lo que el ahorro por cada una de las nue­ vas acciones sería de 1 euro. Al ser menor que el BPA básico, ya podemos anticipar que el nuevo BPA disminuiría, por lo que es dilusivo. Si calculamos el nuevo BPA, éste asciende a 2,9880, lo que confirma lo comentado anteriormente. b) Obligaciones convertibles: el incremento en el numerador se corresponde con el cupón después de impuestos (30 %) que dejaríamos de abonar. Este importe asciende 840 euros, y es el ahorro potencial en la cuenta de resul­ tados. Si dividimos este ahorro por el número de acciones a emitir, 200 ac­ ciones consecuencia de la ecuación de canje, obtenemos 4,20 euros de ahorro por cada acción nueva. Como esta cifra es mayor que el BPA ac­ tual, la conversión permitiría un aumento del nuevo BPA, por lo que tendría un efecto antidilusivo. Si calculamos el nuevo BPA, comprobaremos que asciende a 3,0056 > > 2,9960. c) Opciones sobre acciones: siempre que la cotización de la acción sea ma­ yor que el precio de ejercicio de la opción, se tratará de una opción con efecto dilusivo, ya que, al no reportar ningún ahorro en la cuenta de resultados por no tener coste, cualquier emisión de nuevas acciones será dilusiva. Éste es el caso de la sociedad XYZ, ya que la acción cotiza a 12 euros y su precio de ejercicio es de 10. El importe total del valor de mercado de las acciones asociadas a estas opciones asciende a 60.000 euros. Los tene­ dores de las opciones pagarán el precio de ejercicio, es decir, 10 euros por acción, lo que totaliza 50.000. Es decir, que la ampliación de capital que deberá acometer la empresa será de 10.000 euros (60.000 − 50.000). Como la cotización asciende a 12 euros, el número de acciones nuevas a emitir equivale a 834 (10.000/12). d) Contrato de alquiler: si la empresa arrendadora decidiera aplicar la cláu­ sula del contrato de arrendamiento, que le permite el cobro anticipado del resto de anualidades convirtiéndose en accionista, el resultado anual au­ mentaría en 7.000 euros, equivalente al arrendamiento una vez deducido el impuesto de sociedades. Esto supondría un ahorro de 4,6667 euros por cada una de las 1.500 acciones nuevas emitidas. Al ser el ahorro por acción mayor que el BPA básico, podemos concluir que este instrumento es antidilusivo. 400 © Ediciones Pirámide Análisis de la rentabilidad En conclusión, sólo las acciones preferentes y las opciones sobre acciones son dilusivas, por lo que el BPA diluido de la compañía deberá contener únicamente estos instrumentos. A continuación detallamos los cálculos relativos al mismo: TABLA 14.46 BPA diluido. Grupo XYZ BPA diluido grupo XYZ Resultado atribuido a la sociedad dominante 75.000 Total numerador 75.000 N.º acciones actual 25.000 Nuevas acciones dilusivas 934 Total denominador 25.934 BPA diluido 2,8920 5. ANÁLISIS DE LOS MÁRGENES 5.1. Conceptos y definiciones El análisis de los márgenes es una aplicación del análisis vertical de la cuenta de resultados. Se puede calcular para cada uno de los resultados intermedios de la cuenta de resultados, pero en cualquier caso debemos separar las operaciones básicas de las financieras y de las no continuadas. Este análisis se utiliza para opinar sobre la calidad del beneficio. Entendere­ mos que los márgenes tienen «calidad» cuando se cumplan dos premisas: — Alcanzan un nivel alto en relación con la media del sector o con el alcan­ zado por empresas competidoras. — El nivel alcanzado está basado fundamentalmente en las operaciones de explotación, lo que garantiza su continuidad, ya que se trata de resultados recurrentes que se mantendrán en el tiempo. Sin embargo, si los resultados estuvieran basados en las operaciones no continuadas o en beneficios atí­ picos, no se podría garantizar su continuidad en el tiempo. No se puede hablar de unos niveles de márgenes ideales, ya que éstos depen­ derán del sector en el que opere la empresa y de su estrategia dentro de él. Algunas empresas se pueden posicionar como líderes en costes (márgenes bajos) y otras en cambio diferenciar sus productos (márgenes altos), siempre y cuando el consumi­ dor los perciba como de alto valor añadido. © Ediciones Pirámide 401 Estados financieros. Interpretación y análisis Las empresas con márgenes más bajos no necesariamente serán las menos rentables, ya que como sabemos la rentabilidad de los activos dependerá tanto de los márgenes como de la rotación. Por esta razón, para conseguir una buena ren­ tabilidad los productos de bajo margen deberán tener más rotación. Aunque no existan valores ideales, sí existen ciertos patrones deseables: — Lógicamente los márgenes deben ser positivos, ya que sólo así significará que los beneficios son positivos. — Los márgenes deben ser estables a lo largo del tiempo, ya que esto nos in­ dicaría que la empresa ha sabido adaptarse a las distintas situaciones por las que ha atravesado el mercado, lo que es un indicio de su perdurabilidad en el tiempo. — Es importante que un porcentaje significativo de los márgenes se concentre en la parte superior de la cuenta de resultados (margen bruto y margen de explotación), ya que esto supondrá una garantía de continuidad en el fu­ turo. Estos márgenes son los que se obtienen con las operaciones princi­ pales de la compañía, por lo que son una garantía de mantenimiento en el tiempo. — No obstante, dentro del margen de explotación, se incluirán, siempre y cuando no se traten como operaciones discontinuadas, el resultado de la venta o la variación del valor de ciertos activos fijos. Por ello será necesa­ rio analizar los motivos de la posible variación del margen de explotación para detectar el imposible impacto de resultados atípicos. A continuación mostramos una cuenta de resultados estándar en la que hemos calculado todos los márgenes intermedios, diferenciando entre las operaciones continuadas y discontinuadas y las operaciones de explotación de las financieras: TABLA 14.47 Definición de los distintos márgenes de la cuenta de resultados 402 Cuenta de resultados Año X Importe neto de la cifra de negocios..................... I Coste de la mercancía vendida (CV) Beneficio bruto.................................................... BB Gastos de explotación (GE) Otras pérdidas y ganancias netas (OPyGN) Resultado de explotación antes de amortizaciones (EBITDA)........................................................... EBITDA Márgenes BB/I % EBITDA/I % © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.47 (continuación) Cuenta de resultados Año X Amortizaciones Márgenes (A) Resultado de explotación después de amortizacio­ nes (EBIT).......................................................... (EBIT) Resultado financiero neto RFN Resultados antes de impuestos procedente opera­ ciones continuadas............................................... RAIOC EBIT/I % RAIOC/I % Impuestos sobre beneficios (IS) Resultado del ejercicio procedente de las operacio­ nes continuadas................................................... ROC ROC/I % Resultado después de impuestos procedente de las operaciones en discontinuación............................ ROD ROD/I % Resultado neto del ejercicio.................................. RN RN/I % Atribuido a los intereses minoritarios Atribuidos accionistas sociedad dominante Por tanto podemos diferenciar los siguientes márgenes: — Margen bruto: TABLA 14.48 Ratio de margen bruto Margen bruto (MB) = Beneficio bruto Importe neto cifra de negocio — Margen de explotación antes de amortizaciones: TABLA 14.49 Ratio de margen de explotación EBITDA Margen explotación (MEEBITDA) = © Ediciones Pirámide Resultado de explotación antes de amortizaciones (EBITDA) Importe neto cifra de negocio 403 Estados financieros. Interpretación y análisis — Margen de explotación después de amortizaciones: TABLA 14.50 Ratio de margen de explotación EBIT Margen explotación (MEEBIT) = Resultado de explotación antes de amortizaciones (EBIT) Importe neto cifra de negocio — Margen neto: TABLA 14.51 Ratio de margen neto Margen neto (MN) = Resultado neto del ejercicio Importe neto cifra de negocio Adicionalmente, si las operaciones discontinuadas de la empresa han gene­ rado resultado, ya sea positivo o negativo, será necesario conocer el porcentaje del MN atribuible a las operaciones continuadas y discontinuadas. 5.2. Ejemplo de análisis de márgenes A continuación se presenta la evolución de la cuenta de resultados consolida­ da de la empresa DEF, S. A., y filiales dependientes durante tres ejercicios, así como sus márgenes. Se pide dar respuesta a los siguientes enunciados: a) b) c) d) 404 Describir la evolución de los márgenes. ¿A qué se han debido las variaciones? ¿Es de esperar que se mantengan las variaciones experimentadas? Enjuicie de manera global la evolución de los márgenes. © Ediciones Pirámide Análisis de la rentabilidad TABLA 14.52 Cuenta de resultados consolidada grupo DEF. Años X, X − 1 y X − 2 Cuenta de resultados consolidada DEF Año X Márgenes Año X − 1 Márgenes Año X − 2 Márgenes Importe neto de la cifra de negocios 10.600 100,00 % 10.500 100,00 % 10.000 100,00 % Coste de ventas (3.000) (28,30) % (3.200) (30,48) % (3.200) (32,00) % Beneficio bruto 7.600 71,70 % 7.300 69,52 % 6.800 68,00 % Gastos de explotación (3.350) (31,60) % (3.000) (28,57) % (2.800) (28,00) % Otros ingresos (gastos) netos 105 0,99 % 110 1,05 % 100 1,00 % Beneficio (pérdida) venta activos fijos (495) (4,67) % 1.000 9,52 % (500) (5,00) % Bajas fondos de comercio y otros acti­ (18) (0,17) % vos fijos (20) (0,19) % (10) (0,10) % Resultado explotación antes amortiza­ ciones 3.842 36,25 % 5.390 51,33 % 3.590 35,90 % Amortizaciones (1.060) (10,00) % (1.050) (10,00) % (1.000) (10,00) % Resultado explotación después amorti­ zaciones 2.782 26,25 % 4.340 41,33 % 2.590 25,90 % Participación resultados empresas aso­ ciadas 950 8,96 % 900 8,57 % 1.000 10,00 % Resultado financiero neto positivo (ne­ gativo) (1.475) (13,92) % (1.450) (13,81) % (1.500) (15,00) % Resultados antes de impuestos proce­ dentes operaciones continuadas 2.257 21,29 % 3.790 36,10 % 2.090 20,90 % (525) (4,95) % (650) (6,19) % (500) (5,00) % 16,34 % 3.140 29,90 % 1.590 15,90 % Resultado después de impuestos proce­ (800) (7,55) % dente de las operaciones en disconti­ nuación 100 0,95 % 100 1,00 % Resultado del ejercicio 932 8,79 % 3.240 30,86 % 1.690 16,90 % Atribuido a los intereses minoritarios 140 1,32 % 486 4,63 % 254 2,54 % Atribuidos accionistas sociedad domi­ nante 792 7,47 % 2.754 26,23 % 1.437 14,37 % Impuestos sobre beneficios Resultado del ejercicio procedente de las operaciones continuadas © Ediciones Pirámide 1.732 405 Estados financieros. Interpretación y análisis Solución: a) Describir la evolución de los márgenes: — Del año X − 2 al X − 1: El margen neto (MN) sube aproximadamente 14 puntos porcen­ tuales, al pasar del 16,90 % al 30,86 %. La variación se debe en casi su totalidad a las operaciones continuadas, y más en concreto al margen de explotación antes de amortizaciones. Además, la mejora se centra entre el margen bruto y el margen de explotación antes de amortiza­ ciones, ya que la mejoría del margen bruto se limita al 1,5 %. — Del año X − 1 al X: El margen neto (MN) desciende drásticamente en aproximada­ mente 22 puntos porcentuales, al pasar del 30,86 % al 8,79 %. La variación se debe tanto a la evolución negativa del margen proceden­ te de las operaciones discontinuadas, al descender de 0,95 % a −7,55 %, como a las propias operaciones continuadas, más en con­ creto al margen de explotación antes de amortizaciones, que descien­ de del 51,33 % al 36,25 %. En este caso la variación más significativa producida en el ejercicio se centra también entre el margen bruto y el margen de explotación antes de amortizaciones, ya que el margen bruto ha continuado con su evolución positiva al aumentar del 69,52 % al 71,70 % — Análisis conjunto de ambos ejercicios (del año X − 2 al X): El margen neto (MN) desciende drásticamente en aproximada­ mente 8 puntos porcentuales, al pasar del 16,90 % al 8,79 %. La varia­ ción negativa se debe a la evolución del margen procedente de las operaciones discontinuadas, al descender de 1,00 % a −7,55 %. Esta evolución se ve parcialmente compensado por el incremento del mar­ gen bruto en más de 3 %. b) ¿A qué se han debido las variaciones? — Del año X − 2 al X − 1: habíamos identificado la variación del margen neto fundamentalmente por la referida al margen de explotación antes de amortizaciones. Sin embargo, podemos observar cómo el principal responsable de la mejora de éste son los beneficios generados con la venta de activos fijos, ya que el margen bruto sólo contribuye con un incremento del 68,00 % al 69,52 %. — Del año X − 1 al X: el deterioro de los márgenes se debe, además de a las operaciones discontinuadas, al retorno a niveles del año X − 2 del margen generado por el resultado de venta de activos fijos. El deterio­ ro habría sido mayor si el margen bruto no hubiera continuado con su mejora gradual. 406 © Ediciones Pirámide Análisis de la rentabilidad ¿Es de esperar que se mantengan las variaciones experimentadas? No, ya que las variaciones han sido causadas por resultados atípicos, como la variación del resultados de la venta de activos fijos y por los re­ sultados procedentes de las operaciones en discontinuación. Por otra parte, las partidas más relacionadas con la actividad opera­ tiva de la empresa y que, por tanto, previsiblemente seguirán formando parte de las futuras cuentas de resultados han tenido distintas evolucio­ nes: el coste de ventas ha disminuido del 32,00 % al 28,30 % y, en cambio, los gastos de explotación han incrementado del 28,00 % al 31,60 %, por lo que su efecto conjunto es prácticamente nulo. d) Enjuicie de manera global la evolución de los márgenes. Como la variación experimentada se ha debido a factores no necesa­ riamente susceptibles de mantenerse en el tiempo, la calidad de los már­ genes ha permanecido estable. En línea con nuestra argumentación, se puede observar cómo el margen generado por las operaciones continua­ das ha sufrido una mínima variación del 20,90 % al 21,29 % del ejercicio X − 2 al ejercicio X. c) © Ediciones Pirámide 407 Estados financieros. Interpretación y análisis CUESTIONARIO DE AUTOEVALUACIÓN 1. a) Estará influida por los már­genes. b) Estará influida por las rota­ciones. c) Las respuestas a) y b) son verda­ deras. d) Estará influida por los gastos finan­ cieros. 2. b) La volatilidad en el ROE se incre­ menta a medida que aumenta el nivel de patrimonio neto. c) La volatilidad en el ROA se incre­ menta a medida que aumenta el nivel de deuda. d) Todas son verdaderas. Podemos afirmar que la rentabilidad eco­ nómica: 5. Elija la afirmación correcta: a) Si se trata de estados financieros con­ solidados, utilizaremos el resultado atribuible a la sociedad dominante. b) Se debe informar de las ganancias por acción provenientes del resultado de las actividades continuadas y del resultado total del ejercicio. c) Se debe informar tanto del beneficio por acción básico como del diluido. d) Todas son verdaderas. a) Si ROE > ROA, entonces el apalanca­ miento financiero es negativo. b) Si ROE < ROA, entonces el apalanca­ miento financiero es positivo. c) Las respuestas a) y b) son verda­ deras. d) Todas son falsas. 3. 4. Elija la afirmación correcta: a) Si (ROA − Ki) > 0, entonces incre­ mentos de AP impactarán negativa­ mente en el ROE. b) Si (ROA − Ki) > 0, entonces incre­ mentos de AP impactarán positiva­ mente en el ROE. c) Si (ROA − Ki) < 0, entonces incre­ mentos de AP impactarán positiva­ mente en el ROE. d) Si (ROA − Ki) < 0, entonces el apa­ lancamiento financiero es positivo. 6. Elija la afirmación correcta: 7. a) La volatilidad en el ROE se incre­ menta a medida que aumenta el nivel de deuda. 408 En relación con el BPA, ¿cuál de las si­ guientes afirmaciones es verdadera?: Elija la afirmación correcta: a) La comparación del nivel de BPA en­ tre dos empresas nos proporcionará información muy valiosa. b) Siempre será posible la comparación directa entre valores de BPA a lo lar­ go del tiempo para una empresa. c) El BPA y el ROE siempre se moverán en el mismo sentido. d) Todas son falsas. Elija la afirmación correcta: a) El análisis de los márgenes es una aplicación del análisis vertical de la cuenta de resultados. © Ediciones Pirámide Análisis de la rentabilidad b) Si el nivel alcanzado en los márgenes se fundamenta en las operaciones de explotación y además éste es alto, po­ dremos afirmar que se basa en már­ genes de calidad. © Ediciones Pirámide Una empresa puede tener márgenes más bajos que otra y sin embargo presentar mayor rentabilidad. d) Todas son verdaderas. c) 409 15 Análisis de los ratios de mercado OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es conocer la rentabilidad que obtiene un inversor, así como la percepción que tiene el mercado de la empresa. Cuando el lector finalice este capítulo, deberá tener claras las siguientes cuestiones: — Comprender el significado del PER y cómo éste mide las expectativas de la empresa. — Distinguir cuándo un PER puede delatar una sobrevaloración o por el contrario anticipa incrementos del BPA. — Conocer el concepto de dividend yield (DY) y saber analizar sus posibles variaciones. — Explicar la rentabilidad del accionista a través de la variación del market value (MV) y del total shareholder return (TSR). 1. INTRODUCCIÓN Los ratios de mercado incorporan magnitudes procedentes de los mercados financieros y que no son extraídas por tanto de la contabilidad. Esto nos permite evaluar la percepción que los mercados de capitales tienen de las actividades y del futuro de la empresa. En concreto, se persigue un doble objetivo: — Evaluar la rentabilidad que los accionistas de la empresa obtienen de la tenencia de los títulos de ésta en los mercados de capitales. — Analizar la solvencia percibida por el mercado. 2. EL PRICE EARNINGS RATIO (PER) La utilidad principal del PER proviene de su capacidad informativa acerca de las expectativas de la empresa. Adicionalmente, y siempre de forma complementaria a la información ofrecida por otros ratios, se pueden utilizar las conclusiones que obtengamos del price earnings ratio para conocer cómo valora el mercado los riesgos atribuibles a la empresa. A continuación desarrollaremos ambos aspectos. 2.1. Concepto y expectativas El PER muestra cuánto está dispuesto a pagar un inversor (cotización) por un porcentaje de la empresa o por toda ella a cambio de tener derecho a un porcen© Ediciones Pirámide 413 Estados financieros. Interpretación y análisis taje de los retornos procedentes de las actividades de la empresa (BPA × número de acciones adquiridas) o a la totalidad de éstos (beneficio neto). Por tanto, su cociente se calcula de la siguiente forma: TABLA 15.1 Ratio del PER PER = Cotización BPA Es conveniente calcular la cotización media del período, especialmente si la volatilidad del título es alta. Se puede interpretar como el número de años que tardaremos en recuperar nuestra inversión (cotización) mediante los retornos que obtengamos de ella (BPA). Alternativamente podemos calcular el PER en base al valor total de la compañía (capitalización bursátil) y al beneficio que se obtiene de la totalidad de las acciones de ésta (beneficio neto). A partir de la fórmula basada en los valores por acción, y realizando una sencilla transformación al multiplicar su cociente por 1 (número de acciones/número de acciones), obtenemos la siguiente relación: TABLA 15.2 Ratio del PER basado en el valor total de la compañía PER = Cotización BPA PER = × Número de acción Número de acciones Capitalización bursátil Beneficio neto Si multiplicamos la cotización de la acción por el número de acciones, obtenemos el valor del total de las acciones, es decir, la capitalización bursátil de la compañía. Por otra parte, en relación con la transformación del denominador (BPA × número de acciones), si multiplicamos el beneficio de una acción (BPA) por el total de las acciones obtendremos lógicamente el beneficio total. La interpretación del PER debe tener en cuenta lo siguiente: — No tiene significado en caso de pérdidas. 414 © Ediciones Pirámide Análisis de los ratios de mercado — La comparación del ratio entre distintas empresas sólo es posible dentro de la misma jurisdicción contable, del mismo sector y de similar dimensión. — Un PER alto puede tener distintos significados: • Interpretación pesimista del ratio: el precio de la acción es cara, ya que ha descontado un escenario demasiado optimista. En consecuencia, la cotización ha alcanzado valores que no justifican el incremento previsto de los beneficios. Esto sucede cuando los mercados sobrerreaccionan de forma positiva a las expectativas generadas por los planes de negocio presentados por las compañías. • Interpretación optimista del ratio: la cotización de la acción es razonable o incluso conservadora, ya que el alto crecimiento previsto en el beneficio para los ejercicios siguientes justifica el elevado valor del ratio. Esto sucede cuando los mercados descuentan adecuadamente el potencial de crecimiento de una empresa. — Consecuentemente, un PER bajo puede tener distintos significados: • Interpretación optimista del ratio: la acción está barata, ya que ha descontado un escenario demasiado pesimista. En consecuencia, la cotización ha alcanzado valores que no están justificados por el deterioro previsto de los beneficios. Esto sucede cuando los mercados sobrerreaccionan de forma negativa a los hechos relevantes publicados por la empresa o a noticias relativas al sector. • Interpretación pesimista del ratio: la cotización de la acción es razonable o incluso elevada, ya que el alto deterioro previsto en el beneficio para los ejercicios siguientes justifica el valor del ratio. Esto sucede cuando los mercados descuentan adecuadamente el deterioro previsto en los resultados futuros de una empresa. De acuerdo con Lev (1978; p. 22): «Dado que los precios del mercado de valores deben reflejar, normalmente, las expectativas de las inversiones en relación con las ganancias que esperan conseguir en el futuro, el PER correspondiente a ­ ayor (en empresas con expectativas de alto crecimiento en sus beneficios será m circunstancias similares) que el de aquellas compañías con una perspectiva de crecimiento inferior. Las diferencias en el PER (para una determinada empresa o para distintas empresas) reflejarán, por tanto, las distintas expectativas de los inversores en relación con el crecimiento futuro de la empresa». Por tanto, este autor destaca la capacidad del ratio para informarnos de las expectativas de generación de beneficios futuros de la empresa. Es decir, un PER alto indica expectativas positivas, y un PER bajo, expectativas negativas. © Ediciones Pirámide 415 Estados financieros. Interpretación y análisis No obstante, el ratio no es capaz de informarnos de si la reacción del mercado ha sido excesiva o no. Esto se debe a que comparamos la cotización con el beneficio correspondiente a un período ya cerrado. Si construyéramos el ratio con los beneficios futuros, podríamos evaluar si la reacción del mercado ha sido la adecuada. Sin embargo, este ejercicio no está carente de riesgos por los siguientes motivos: — El analista debe proyectar los beneficios futuros en base a la credibilidad que otorgue al plan de negocio presentado por la compañía. — Incluso si acertamos con la predicción de los beneficios futuros, deberemos evaluar correctamente si el PER es alto o bajo. Para ello deberemos hacerlo comparando el valor obtenido con el de otras empresas de similar tamaño, riesgo y sector, y que pertenezcan a la misma jurisdicción contable. Esta comparación entraña nuevos riesgos, ya que, dependiendo del momento temporal en el que la realicemos, las conclusiones pueden ser distintas puesto que el PER medio vendrá determinado no sólo por las expectativas de beneficios sino también por la percepción del riesgo que exista en el mercado, por lo que en ciertos momentos los valores de este ratio pueden ser más bajos, como consecuencia de una prima de riesgo excepcional. 2.2. Riesgo En cualquier mercado, incluido el mercado de capitales, el valor de un bien (cotización, en nuestro caso) equivale a la actualización de los rendimientos futuros (beneficios, en nuestro caso), tal y como expresa la siguiente igualdad: TABLA 15.3 Valor de la acción en función de los beneficios futuros Cotización = Beneficio año 1 (1 + Tasa descuento) + Beneficio año 2 (1 + Tasa descuento) 2 + ... + Beneficio año n (1 + Tasa descuento)n Por tanto, la cotización depende directamente del nivel de beneficios futuros. Éstos deberán ser descontados a una tasa de descuento que puede ser entendida como el coste del capital propio, de tal manera que si la generación de beneficios futuros de la empresa presenta una alto nivel de riesgo, los accionistas de la compañía exigirán un rentabilidad mayor (mayor tasa de descuento), por lo que la cotización deberá ser menor. Si esperamos que los beneficios tiendan a mantenerse estables en el futuro, podemos utilizar el siguiente cociente, que también incluye el nivel de riesgo en el denominador a través de la tasa descuento: 416 © Ediciones Pirámide Análisis de los ratios de mercado TABLA 15.4 Valor terminal en base a beneficios futuros constantes Cotización = Beneficio futuro Tasa de descuento La siguiente tabla resume la relación entre el riesgo percibido por el mercado y el PER: TABLA 15.5 Relación entre el riesgo y el PER Riesgo Tasa descuento Cotización PER Riesgo Tasa descuento Cotización PER Sin embargo, existen empresas con alto nivel de riesgo y PER muy elevado. Esto sucedería en los casos en los que el nivel esperado de crecimiento sea muy alto. Además, es frecuente que crecimientos significativos vayan ligados a niveles altos de riesgo. En cualquier caso, la información que ofrece el PER en relación con el riesgo es limitada, ya que habría que atribuir qué parte es asignable a las expectativas para poder enjuiciar el riesgo. No obstante, sí que es posible evaluar el nivel de riesgo entre empresas con expectativas similares. 3. DIVIDEND YIELD (DY) (RENTABILIDAD POR DIVIDENDO) 3.1. Concepto Este ratio se calcula mediante el siguiente cociente: TABLA 15.6 Ratio de dividend yield DY = © Ediciones Pirámide Dividendo por acción Cotización de la acción 417 Estados financieros. Interpretación y análisis El resultado se expresa como un porcentaje y nos informa sobre la rentabilidad percibida por un accionista. Los dividendos pueden proceder del reparto de beneficio del ejercicio o ser dividendos especiales asociados a devoluciones de primas de emisión o nominal de las acciones, entre otros. Esta rentabilidad es independiente del precio de adquisición, ya que lo relevante en este caso es el valor de mercado, que sería el importe que el accionista podría dedicar a otras inversiones y, por tanto, nos servirá como base para comparar y analizar los posibles costes de oportunidad de otras inversiones. Debemos calcular la cotización media de la acción durante el período al que esté referido el dividendo, en especial si ésta ha tenido mucha volatilidad. En cualquier caso, debemos tener en cuenta que si un título reparte un importe significativo de dividendo en un único pago, el día en que se abone el dividiendo la cotización descontará su importe. Por ello, si utilizamos la cotización en los días anteriores a éste, obtendremos un DY más bajo que el real, mientras que si por el contrario utilizáramos la cotización una vez repartido el dividendo, obtendríamos un DY probablemente más alto que si empleáramos una media. Los dividendos que una empresa reparte durante un año natural no suelen coincidir con los dividendos abonados con cargo a los resultados de ese ejercicio1, por lo que debemos seleccionar y sumar los dividendos abonados con cargo al ejercicio que estemos analizando. Estos dividendos se han podido abonar en los siguientes momentos: — Como dividendo a cuenta durante el ejercicio, o en el ejercicio siguiente, pero antes de la junta general de accionistas que apruebe la distribución del beneficio. — En el ejercicio siguiente, como dividendo complementario, después de la junta general de accionistas que aprueba la distribución del beneficio del último ejercicio cerrado (año anterior). Si una empresa no acostumbra a abonar el mismo número de dividendos a cuenta, en las mismas fechas y en porcentajes similares, comparar la cotización de un ejercicio con los dividendos abonados durante ese año natural puede arrojar ratios no reales en favor del año en el que se hayan abonado más dividendos a cuenta. 1 Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el Texto Refundido de la Ley de Sociedades de Capital. Artículo 277. Cantidades a cuenta de dividendos. «La distribución entre los accionistas de cantidades a cuenta de dividendos sólo podrá acordarse por la junta general o por los administradores bajo las siguientes condiciones: a) b) 418 Los administradores formularán un estado contable en el que se ponga de manifiesto que existe liquidez suficiente para la distribución. Dicho estado se incluirá posteriormente en la memoria. La cantidad a distribuir no podrá exceder de la cuantía de los resultados obtenidos desde el fin del último ejercicio deducidas las pérdidas procedentes de ejercicios anteriores y las cantidades con las que deban dotarse las reservas obligatorias por Ley o por disposición estatutaria, así como la estimación del impuesto a pagar sobre dichos resultados.» © Ediciones Pirámide Análisis de los ratios de mercado También es posible calcular el ratio de forma prospectiva de tal manera que comparemos la cotización en un período determinado con los dividendos que la compañía tiene previsto repartir con cargo a ese ejercicio, aunque todavía no lo haya hecho ni haya concluido el período. 3.2. Análisis de las variaciones Un aumento del ratio se puede derivar de varias combinaciones: — El dividendo aumenta más que la cotización. — Aumento del dividendo habiendo permanecido estable la cotización. — Aumento del dividendo y disminución de la cotización. — El dividendo disminuye menos que la cotización. En cualquier caso, que una empresa aumente el dividendo abonado por acción y mantenga estable su nivel de deuda será una señal de fortaleza de su solvencia, ya que en principio podríamos afirmar que como mínimo sus necesidades de inversión habrán aumentado menos que su generación de flujos de efectivo de explotación. Sin embargo, sería necesario realizar dos comprobaciones: — Que el incremento en el abono del dividendo no proceda de disminuciones en el efectivo y equivalentes existentes a principio del ejercicio. — Que la empresa no haya realizado ampliaciones de capital, o, si las ha realizado, sean una cifra inferior al aumento del dividendo, ya que en aquellos períodos en los que el acceso al crédito es complicado las empresas necesitan dedicar los recursos que generan a refinanciar sus deudas, por lo que realizan ampliaciones de capital como remuneración a sus accionistas, lo que se denomina scrip dividend 2. 4. RENTABILIDAD DEL ACCIONISTA 4.1. Variación del market value La rentabilidad del accionista la medimos con el porcentaje de variación que haya experimentado la cotización, a través de la variación de la capitalización bursátil o market value: 2 Expansión (28.04.2012): «El mecanismo del scrip dividend es común. La empresa, una vez fijado el dividendo a cobrar, distribuye derechos gratuitos de suscripción de acciones nuevas entre sus inversores. A cada derecho se le asigna un valor (equiparándolo al dividendo a cobrar). En paralelo, se hace una ampliación de capital liberada, y se establece una ecuación para recibir esas acciones: para cada acción nueva se necesitarán un número de derechos. Con esos derechos, el accionista puede hacer tres cosas: 1) ejercitarlos y así tener más acciones; 2) venderlos a la compañía a un precio garantizado (en la práctica, cobrar el dividendo en efectivo), y 3) venderlos en el mercado por libre (también se consigue efectivo pero no a un precio garantizado)». © Ediciones Pirámide 419 Estados financieros. Interpretación y análisis TABLA 15.7 Ratio de la variación del market value Variación MV = Cotización final – Cotización inicial Cotización inicial Podemos realizar los cálculos a nivel unitario con la cotización de cada uno de los títulos o con la capitalización total de la compañía (capitalización bursátil). Si calculamos el ratio mediante la variación de la capitalización bursátil, debemos realizar las siguientes comprobaciones: — ¿Se han realizado ampliaciones de capital? 3 En caso afirmativo, el cálculo de la verdadera rentabilidad exigiría detraer el importe de éstas. — ¿Se han realizado reducciones de capital? En caso afirmativo habría que sumar éstas para calcular la verdadera rentabilidad. — ¿Ha aumentado el porcentaje de la compañía que cotiza en Bolsa? Quizá ha aumentado la capitalización bursátil de la compañía, pero no como consecuencia de la revalorización de sus acciones, sino simplemente por el hecho de que existe un mayor porcentaje de acciones que cotiza en Bolsa. En este caso deberíamos comparar la capitalización bursátil inicial con el porcentaje equivalente de capitalización bursátil final. Si por el contrario calculamos el ratio mediante la variación de la cotización de sus acciones, debemos realizar las siguientes comprobaciones: — ¿Ha habido ampliaciones de capital liberadas? — ¿Se han producido splits (desdoblamiento de acciones) o contrasplits (agrupaciones de acciones)?: • Si la empresa ha realizado un desdoblamiento de acciones, seguirá teniendo el mismo capital social, ya que simultáneamente habrá aumentado el número de acciones y disminuido el valor nominal de la acción. Como consecuencia, la cotización unitaria habrá disminuido al existir ahora más acciones. Será necesario homogeneizar el número de acciones comparando la cotización inicial con la cotización final multiplicada por la razón de desdoblamiento. • Si la empresa ha realizado una agrupación de acciones, seguirá teniendo el mismo capital social, ya que simultáneamente habrá disminuido el número de acciones y aumentado el valor nominal de la acción. Como 3 Exceptuaríamos las ampliaciones de capital liberadas, ya que no implican desembolso y no varía la participación de los antiguos accionistas. Simplemente varía el número de acciones, con lo cual la cotización descendería proporcionalmente. 420 © Ediciones Pirámide Análisis de los ratios de mercado consecuencia, la cotización unitaria habrá aumentado al existir ahora menos acciones. Será necesario homogeneizar el número de acciones comparando la cotización inicial con la cotización final dividida por la razón de desdoblamiento. 4.2. Total shareholder return En algunos casos, los accionistas no obtienen sólo los hipotéticos retornos mediante la variación de la cotización, ya que muchas compañías distribuyen dividendos, por lo que será necesario introducir éstos en la fórmula para obtener el retorno total del accionista o total shareholder return (TSR): TABLA 15.8 Ratio del total shareholder return TSR = (Cotización final – Cotización inicial) Cotización inicial En este caso, a diferencia del DY, obtenemos la variación de la cotización y no una media de ésta, por lo que nos parece más lógico añadir todos los dividendos recibidos durante el ejercicio, ya que tanto la cotización final como la inicial habrán descontado estos pagos. Además, la rentabilidad de cada accionista dependerá de su fecha de compra y de venta, así como de los cobros de dividendos percibidos entre estas dos fechas independientemente del ejercicio al que pertenezcan. 5. EJERCICIO RATIOS DE MERCADO A continuación, se facilitan datos de la cotización, número de acciones, nominal de las acciones y reparto de dividendo de las empresas ABC e XYZ: TABLA 15.9 Datos empresas ABC y XYZ. Ejercicio ratios de mercado Datos Cotización (01/01. Año X) Cotización (31/12. Año X) Cotización media año X © Ediciones Pirámide Empresa ABC Empresa XYZ 19,00 10,20 10,50 5,10 5,30 5,00 421 Estados financieros. Interpretación y análisis TABLA 15.9 (continuación) Datos Empresa ABC Empresa XYZ Número de acciones (01/01. Año X) Nominal total de las acciones (01/01. Año X) Número de acciones (31/12. Año X) Nominal total de las acciones (31/12. Año X) 5.000.000 5.000.000 10.000.000* 5.000.000 2.500.000 2.500.000 2.500.000 2.500.000 Resultado neto año X BPA año X 7.500.000 0,75 1.500.000 0,60 0,20 0,20 0,20 0,25 0,25 0,30 0,08 0,08 0,08 0,10 0,10 0,10 Dividendo a cuenta año X − 1 (abono año X − 1) Dividendo a cuenta año X − 1 (abono año X) Dividendo complementario año X − 1 (abono año X) Dividendo a cuenta año X (abono año X) Dividendo a cuenta año X (abono año X + 1) Dividendo complementario año X (abono año X + 1) Para cada una de las 10.000 acciones * Durante el año X se realiza un split (desdoblamiento) de dos acciones por una, reduciéndose su nominal a la mitad. Adicionalmente, se sabe que el consenso de los analistas confía en un incremento del beneficio del 20 % anual durante los tres siguientes ejercicios para la empresa ABC y del 3 % para la empresa XYZ. Se pide a) ¿Qué expectativas descuenta el mercado de cada una de las empresas a 31-12-XX? ¿Las considera razonables? b) ¿Qué rentabilidad han obtenido los accionistas de la tenencia de sus títulos en el ejercicio X? Solución a) ¿Qué expectativas descuenta el mercado de cada una de las empresas a 31/12/XX? Para evaluar las expectativas que el mercado tiene sobre una compañía, debemos estudiar el PER. A continuación se muestra sus cálculos, a nivel unitario (acción) y a nivel total (compañía), del año X. 422 © Ediciones Pirámide Análisis de los ratios de mercado TABLA 15.10 Cálculo del PER. Empresas ABC y XYZ. Año X Empresa ABC Numerador: cotización media Denominador: BPA Price earnings ratio (PER) año X Numerador: capitalización bursátil media Denominador: resultado neto Price earnings ratio (PER) año X Empresa XYZ 10,50 0,75 14,00 5,00 0,60 8,33 105.000.000,00 7.500.000,00 14,00 12.500.000,00 1.500.000,00 8,33 De acuerdo con los cálculos mostrados, la empresa ABC tiene un PER de 14,00 y la empresa XYZ de 8,33. Es decir, en la primera de ellas un accionista tardaría 14 años en recuperar su inversión vía beneficios, independientemente de que se repartan o no, y 8,33 años en la segunda. Por tanto, el mercado está descontando unas expectativas mejores para la empresa ABC que para la empresa XYZ, ya que la cotización se ha anticipado al BPA actual, lo que indica que si el comportamiento del mercado es eficiente, el BPA por acción de la empresa ABC debería crecer más que el de la empresa XYZ. ¿Considera razonables las expectativas? En base a los datos ofrecidos por el consenso de los analistas, en relación con la evolución prevista del beneficio, hemos calculado el PER prospectivo utilizando la cotización actual: TABLA 15.11 PER prospectivo. Empresas ABC y XYZ Resultado previsto año X + 1 Resultado previsto año X + 2 Resultado previsto año X + 3 PER previsto año X + 1 PER previsto año X + 2 PER previsto año X + 3 © Ediciones Pirámide Empresa ABC Empresa XYZ 9.000.000 10.800.000 12.960.000 1.545.000 1.591.350 1.639.090 11,67 9,72 8,10 8,09 7,85 7,63 423 Estados financieros. Interpretación y análisis Como puede verse, si las expectativas de los analistas se cumplen, el PER de las dos compañías tenderá a converger, siempre y cuando no varíen la cotización ni el número de acciones. Por tanto, al menos, el sobreprecio de la compañía ABC respecto a la empresa XYZ estaría justificado por la evolución prevista de sus resultados, por lo que el mercado sí sería eficiente. Sin embargo, como es lógico, con los datos disponibles no podemos enjuiciar si la compañía está sobrevalorada o no. Para ello necesitaríamos datos sobre la generación futura de flujos de caja libre, o datos medios del sector que nos permitiera comparar sus multiplicadores con los de éste. b) ¿Qué rentabilidad han obtenido los accionistas de la tenencia de sus títulos en el ejercicio X? En primer lugar calculamos el DY. Para ello, relacionamos los dividendos totales abonados con cargo al beneficio del año X (ya sean a cuenta o complementarios) con la cotización media del año X. En el caso de la empresa ABC, antes de realizar la media, homogeneizamos las cotizaciones4, ya que durante el año X se produce un split de dos acciones nuevas por cada acción antigua, tal y como se nos informa en la tabla 15.9. Hemos homogenizado la cotización inicial a la final, ya que el dividendo aprobado para el año X está basado en el nuevo número de acciones, es decir, el dividiendo total abonado con cargo al beneficio del año X es 800.000 euros (0,80 euros/acción X 10.000.000 acciones). A continuación se muestran los cálculos: TABLA 15.12 Cálculo del dividend yield. Empresas ABC y XYZ Numerador: total dividendos con cargo a B.º año X Denominador: cotización media año X Dividend yield (DY) año X Empresa ABC Empresa XYZ 0,80 10,50 7,62% 0,30 5,00 6,00% Por tanto la rentabilidad por dividendo de la empresa ABC asciende a 7,62 %, y a 6,00 % la de la compañía XYZ. El accionista también puede obtener rentabilidad por la variación del valor de cotización. A continuación presentamos la variación del MV, y el retorno total 4 424 Las cotizaciones antes del split se dividen por 2 antes de hacer la media de todo el ejercicio. © Ediciones Pirámide Análisis de los ratios de mercado obtenido por el accionista como suma de la variación de la cotización y del dividendo percibido. Se ha de tener en cuenta lo siguiente: — La variación de la cotización de la empresa ABC se realiza dividiendo la cotización inicial entre dos, ya que se produce un split 2 × 1 durante el ejercicio. — El TSR incluye la variación de la cotización y el dividendo total percibido durante el ejercicio, ya sea a cargo del ejercicio cerrado (año X − 1) o a cuenta del ejercicio actual (año X). A continuación se muestran estos cálculos: TABLA 15.13 Cálculo de MV y TSR. Empresas ABC y XYZ Empresa ABC Empresa XYZ Numerador: variación de la cotización Denominador: cotización inicial homogeneizada Market value (MV) año X 0,70 9,50 7,37% 0,20 5,10 3,92% Numerador: variación cotización + dividendo Denominador: cotización inicial homogeneizada Total shareholder return (TSR) año X 1,35 9,50 14,21% 0,46 5,10 9,02% Por tanto, la variación porcentual de la cotización (MV) y la rentabilidad total percibida por el accionista (TSR) son mayores para la empresa ABC que para la empresa XYZ. Se trata de rentabilidades obtenidas para accionistas que hayan mantenido su inversión a lo largo de todo el ejercicio X. Como es lógico, estas rentabilidades no pueden ser utilizadas como argumento para garantizar rentabilidades futuras, ya que éstas dependerán de las políticas futuras de dividendos, de la reacción del mercado a las noticias o expectativas generadas por la empresa, de la variación de la prima riesgo que los inversores perciban de la renta variable, de los tipos de interés, de la evolución del índice de confianza, etc. © Ediciones Pirámide 425 Estados financieros. Interpretación y análisis CUESTIONARIO DE AUTOEVALUACIÓN 1. ¿Qué nos informará acerca de las expectativas de la empresa? a) b) c) d) 2. Los dividendos a cuenta de ese año y los complementarios a cuenta de ese año ya abonados o pendientes de abo­ nar. d) El total de dividendos abonados durante un ejercicio independientemente de con cargo a qué ejercicio sean. c) DY. PER. Ratio de variación de MV. TSR. En relación con el PER, elija la afirmación correcta: 5. a) No tiene significado en caso de pérdidas. b) Es posible la comparación entre empresas. c) Un nivel alto del ratio puede tener distintos significados. d) Todas son verdaderas. 3. Para calcular el DY de un año s­ eleccionaré: a) Los dividendos a cuenta de ese año y los complementarios del año pasado. b) Los dividendos complementarios de ese año y los a cuenta del ejercicio siguiente. c) Los dividendos a cuenta de ese año y los complementarios a cuenta de ese año ya abonados o pendientes de abonar. d) Los dividendos a cuenta de ese año y los complementarios a cuenta de ese año ya abonados. 4. Para calcular el TSR de un año seleccionaré: a) Los dividendos a cuenta de ese año y los complementarios del año pasado. b) Los dividendos complementarios de ese año y los a cuenta del ejercicio siguiente. 426 Si una empresa ha realizado durante el ejercicio un split de 2 × 1, para calcular la variación del MV podremos: a) Dividir la cotización inicial entre dos. b) Multiplicar la cotización inicial por dos. c) Dividir la cotización final por dos. d) Las respuestas b) y c) son verdaderas. 6. Si le dieran a elegir entre una de las siguientes informaciones para utilizarla como base para la toma de decisión de una posible adquisición de acciones, ¿cuál de ellas elegiría? a) El ratio de variación de MV. b) TSR. c) El PER y el crecimiento esperado del BPA. d) El DY y su variación esperada para el ejercicio siguiente. 7. Si una empresa decide retribuir a sus accionistas de manera excepcional mediante reducción y reparto de parte del nominal de sus acciones, esto afectará a: a) b) c) d) DY. TSR. Las respuestas a) y b) son correctas. Todas son falsas. © Ediciones Pirámide 16 Metodología de análisis global de ratios OBJETIVOS DEL CAPÍTULO El objetivo de este capítulo es establecer una metodología que permita un análisis global de la posición operativa y financiera de la empresa. Cuando el lector finalice este capítulo, deberá tener claras las siguientes cuestiones: — Conocer la pirámide de ratios DuPont. — Ser capaz de sacar conclusiones en base a las relaciones entre los ratios que contiene la pirámide de DuPont. — Comprender las limitaciones de la pirámide de DuPont. — Asimilar cómo la metodología basada en un decálogo de ratios e indicadores reduce las limitaciones de la pirámide de DuPont al reducir la normalización e incluir variables del mercado y ratios dinámicos. — Entender que la pirámide de DuPont y el análisis basado en un decálogo de ratios e indicadores son complementarios. 1. INTRODUCCIÓN Las metodologías de análisis que presentaremos en este capítulo tienen como objetivo explicar la evolución de las distintas magnitudes y ratios financieros con el fin de conocer los motivos de la situación financiera y operativa. Esto se consigue utilizando las relaciones existentes entre los distintos ratios explicadas en los temas anteriores. Partiendo de la desagregación del ROE, se construye el gráfico de DuPont (en adelante pirámide de DuPont), que nos permite abordar el llamado análisis piramidal. Se conoce así porque ésta fue la primera empresa en utilizarlo y además lo divulgó. Esta técnica tiene múltiples ventajas, entre las que destaca su sencillez. Sin embargo, su aplicación tiene algunos inconvenientes y limitaciones. Dedicamos un epígrafe más adelante a su exposición. Con el fin de mitigar estas limitaciones, propondremos un segundo análisis global basado en una serie de ratios e indicadores. En nuestra opinión, ambos análisis no son excluyentes y su realización conjunta potenciará la calidad de nuestro análisis global, por lo que consideramos que pueden ser complementarios. 2. ANÁLISIS GLOBAL BASADO EN LA PIRÁMIDE DE DUPONT 2.1. Concepto La pirámide de DuPont se basa en la descomposición del ROE y del ROA. Tal y como demostramos en el capítulo dedicado al análisis de la rentabilidad: © Ediciones Pirámide 429 Estados financieros. Interpretación y análisis TABLA 16.1 Efecto del apalancamiento financiero en el ROE Apalancamiento financiero ROE = ROA + P PN (ROA − Ki) ROA = MGA × RA Por tanto, las variaciones del ROE se explican a través de las variaciones del ROA y del apalancamiento financiero. Asimismo, el ROA se desglosa en el margen generado por los activos (MGA) y en la rotación del activo (RA), y por último las variaciones del apalancamiento financiero se explican a su vez por las variaciones experimentas por el ratio de apalancamiento y por el diferencial entre el ROA y el coste neto de la deuda. Cuervo y Rivero (1986), utilizando este razonamiento, afirman: «La rentabilidad de los fondos propios es, pues, consecuencia de la eficiencia operativa (técnicoorganizativa) de la empresa (aumento de rotación y reducción de costes) y del grado de libertad en la fijación de precios (grado de monopolio) que determina la rentabilidad económica, así como de las decisiones financieras consecuencia de que los fondos ajenos, el capital deuda, son empleados con unas tasas de rentabilidad superiores o inferiores a los intereses pagados (efecto apalancamiento)». 2.2. Metodología de análisis En base a las relaciones desarrolladas anteriormente, en la figura 16.1 presentamos la pirámide de DuPont. Como podemos observar, la pirámide no se limita a un primer nivel de ratios, como son ROA y apalancamiento financiero, ya que a su vez incluye sus respectivos desgloses. Incluso conocer si las variaciones del ROA han sido motivadas vía MGA, RA o por una mezcla de ambos no es suficiente, ya que es necesario conocer a qué nivel de la cuenta de resultados se produce la variación de los márgenes y qué elementos patrimoniales son los responsables de las variaciones de las rotaciones. Por tanto, el análisis global en este punto debe utilizar las variaciones experimentadas por los porcentajes verticales de la cuenta de resultados. 430 © Ediciones Pirámide Metodología de análisis global de ratios ROE Apalancamiento financiero ROA MGA AP RA ME EBIT RANC ME EBITDA — Rotación clientes. — Rotación mercaderías. — Rotación productos terminados. — ... MB ROA-Ki RAC Figura 16.1. Pirámide de DuPont. Con este fin, es necesario recordar que el margen generado por los activos se encuentra entre el margen neto (MN) y el margen de explotación (ME)EBIT. La pirámide de DuPont, al explicar el efecto de los márgenes en el ROA, debe tener en cuenta todas las posibles variaciones experimentadas en todas las partidas hasta llegar al MGA. Esto requiere recorrer la cuenta de resultados en sentido inverso hasta llegar a las ventas. Sin embargo, desde un punto de vista metodológico, será más sencillo proceder al análisis de los márgenes en el sentido natural de la cuenta de resultados, tal y como proponemos (véase la figura 16.2). De acuerdo con la figura anterior, debemos hallar al responsable o responsables de las variaciones de los márgenes. Esto requiere responder a las siguientes preguntas: — ¿La variación porcentual del coste de ventas ha sido significativamente distinta a la variación porcentual de las ventas?: si la respuesta es afirmativa, el MB (margen bruto) habrá contribuido a la variación del ROA. — ¿La variación porcentual de los gastos de explotación ha sido significativamente distinta a la variación porcentual de las ventas?: si la respuesta es afirmativa, el ME (margen de explotación) EBITDA habrá contribuido a la variación del ROA. © Ediciones Pirámide 431 Estados financieros. Interpretación y análisis Ventas ROA Coste ventas MB RA MGA ME EBITDA MN ME EBIT Amortizaciones ME EBIT Resultado financiero Impuesto sociedades ME EBITDA MB Ventas Gastos explotación MN MGA Coste deuda neto impacto fiscal Figura 16.2. Análisis de los márgenes. Pirámide de DuPont. — ¿La variación porcentual de las amortizaciones ha sido significativamente distinta a la variación porcentual de las ventas?: si la respuesta es afirmativa, el ME (margen de explotación) EBIT habrá contribuido a la variación del ROA. — ¿La variación porcentual del resultado financiero sumada a la del gasto/in­greso procedente del impuesto de sociedades, excluida la variación neta de impuestos del coste de la deuda, ha sido significativamente distinta a la variación de las ventas?: si la respuesta es afirmativa, el MGA (margen generado por los activos) habrá contribuido a la variación del ROA. Es necesario puntualizar que si, por ejemplo, sólo el coste de ventas hubiera experimentado una variación porcentual distinta a las ventas, tanto el MB como el MEEBITDA, el MEEBIT y el MGA habrían experimentado variaciones. Sin embargo, el responsable de todas estas variaciones sería el coste de las ventas que se localiza al nivel del MB. De manera similar, se podría dar el caso de que existieran sólo variaciones significativas en el coste de las ventas y en los gastos de explotación, con impacto similar pero signo contrario. Esto significaría que ni el MEEBITDA, ni el MEEBIT ni el MGA variarían. Sin embargo, la explicación de la evolución del ROA requeriría citar que el impacto del MGA habría sido neutro al existir dos impactos, uno a nivel del MB y otro entre el MB y el MEEBITDA, que se compensarían. 432 © Ediciones Pirámide Metodología de análisis global de ratios Si las cuentas de resultados que estamos analizando contienen operaciones discontinuadas, será necesario diferenciar las variaciones atribuidas a las operaciones continuadas de las procedentes de las operaciones discontinuadas. Adicionalmente al análisis de las partidas que explican las variaciones del MGA, deberemos determinar los motivos de las posibles variaciones de la RA. Para ello será necesario separar las variaciones atribuidas a los activos no corrientes (RANC) de las procedentes del activo corriente (RAC). Posteriormente, habrá que analizar qué elementos patrimoniales dentro del activo no corriente y corriente son los que motivan la variación en la RANC y en la RAC. Para ello será necesario el cálculo desagregado de las distintas rotaciones de los elementos patrimoniales del activo no corriente y corriente. 2.3. Limitaciones de la pirámide de DuPont Como ya anticipamos en la introducción de este tema, la pirámide de DuPont no está exenta de limitaciones. A continuación se detallan éstas: — Excesiva normalización en el procedimiento propuesto para el análisis financiero. En este sentido, Bernstein (1993; p. 264) afirma: «La clasificación, ordenación y presentación de datos, efectos del análisis de estados financieros, pueden normalizarse hasta cierto grado en interés de la coherencia y eficacia de la organización. Pero el proceso real de análisis debe dejarse al criterio del analista para que éste pueda hacer frente a la gran diversidad de situaciones y circunstancias que, con toda seguridad, se encontrará en la práctica, confiando plenamente en su propia iniciativa, originalidad y habilidad. No obstante, existen algunas normas y directrices generales que pueden establecerse y que pueden ser de gran utilidad como marco general del análisis de estados financieros». Si asumimos que el objetivo del análisis piramidal es explicar la rentabilidad, pueden existir otro tipo de análisis cuyos objetivos no serían cubiertos en su totalidad por este análisis, como son la situación de solvencia y liquidez. El propio Bernstein (1993; p. 264) comenta: «El análisis de estados financieros está orientado al logro de determinados objetivos. Para que el análisis pueda alcanzar dichos objetivos, lo primero que hay que hacer es definirlos pormenorizadamente. El trabajo previo de definición y clarificación que conduzca a la determinación de estos objetivos es una parte muy importante del proceso de análisis». Por tanto, al aplicar la pirámide de DuPont estamos asumiendo que el objetivo del análisis es la rentabilidad. Si nuestro objetivo fuera otro, este método no sería el recomendado, ya que invertiríamos tiempo y recursos en explicar un objetivo que no es el deseado, y a lo mejor no nos propor© Ediciones Pirámide 433 Estados financieros. Interpretación y análisis cionaría los instrumentos necesarios para cubrir nuestro verdadero obje­ tivo. — El análisis no incluye la perspectiva del mercado; por tanto, no se tiene en cuenta la rentabilidad que el accionista obtiene del mercado, y qué expectativas descuenta éste. Incidiremos en este punto en el siguiente subepígrafe de este capítulo dedicado a las familias de ratios. No obstante, de acuerdo con Cuervo y Rivero (1986), la rentabilidad de los fondos propios se puede considerar indicador del objetivo financiero de la empresa, maximizar su valor para los accionistas, ya que existe una alta y positiva correlación entre el valor en el mercado de los fondos propios y la rentabilidad de éstos. — Las relaciones que utiliza la pirámide de DuPont proceden en su gran mayoría, a excepción de los márgenes, del balance de situación, por lo que se trata de ratios estáticos. La capacidad de predicción de éstos aumentaría notablemente dinamizando algunas relaciones al incluir variables de la cuenta de resultados y del estado de flujos de caja. 2.4. La pirámide de DuPont y las familias de ratios Anteriormente, hemos expuesto que la aplicación de la pirámide de DuPont presenta algunos inconvenientes al explicar fundamentalmente la rentabilidad. Además, no incluye en profundidad todas las categorías de ratios en el análisis. En efecto, tal y como detallamos a continuación, la descomposición del ROE adolece de no abordar un examen integral al no incluir en el análisis variables procedentes del mercado ni variables procedentes del estado de flujos de efec­tivo. Además, la liquidez sólo se explica parcialmente, como veremos más adelante. Por eso nuestro análisis, siguiendo la pirámide de DuPont, estará sujeto a la descomposición del ROE y del ROA. En la figura 16.3 hemos señalado las categorías de ratios incluidas en el análisis de la pirámide de DuPont. De acuerdo con la anterior figura, la pirámide de DuPont incluye variables explicativas de la rentabilidad, la solvencia, la liquidez y la eficiencia. Los indicadores de la eficiencia incluidos en la pirámide son las distintas rotaciones y los porcentajes verticales de la cuenta de resultados. El análisis de la rentabilidad es bastante completo, al incluir el ROE, el ROA, los motivos de sus variaciones y el análisis de márgenes. Sin embargo, no se incluye ningún indicador procedente de la rentabilidad del mercado ni se tiene en cuenta la información que proporciona sobre la rentabilidad el BPA, que, como sabemos, puede diferir de las conclusiones del análisis del ROE. 434 © Ediciones Pirámide Metodología de análisis global de ratios Rentabilidad ROE Apalancamiento financiero ROA MGA RA Liquidez AP ROA-Ki Eficiencia Gastos/ventas MB Solvencia Rentabilidad Figura 16.3. Las familias de ratios en la pirámide de DuPont. Por su parte, la solvencia se limita a ser explicada con un ratio estático, como es AP, extraído del balance, por lo que no contempla los efectos que explicarían su dinamización al incluir variables extraídas de la cuenta del resultados y del estado de flujos de efectivo, respectivamente. La liquidez sería el bloque de ratios menos explicado por la pirámide de DuPont. Tan sólo, tal y como hemos indicado en la figura 16.3, la descomposición de la rotación de activos al detallar las rotaciones de las distintas partidas del activo corriente sería un indicador de la liquidez, ya que como sabemos la rotación del activo corriente puede expresarse a través de los períodos de maduración de sus componentes. Si utilizáramos el RNOA (rendimiento de los activos netos de operación)1 definido por Wild, Subramayan y Halsey (2007) en lugar del ROA, la capacidad explicativa de la pirámide relativa a la liquidez aumentaría, ya que, al emplear los activos netos, los pasivos operativos se detraerían de los activos operativos. En consecuencia el denominador de RA ya no sería el total de activos sino las inversiones fijas2, fruto de restar a los activos fijos el fondo de maniobra. 1 Resultado neto de operación después de impuestos/promedio de activos netos de operación. Si el fondo de maniobra es positivo, debe ser interpretado como una inversión fija que será financiada, en consecuencia, con fondos de financiamiento a largo plazo, es decir, patrimonio neto 2 © Ediciones Pirámide 435 Estados financieros. Interpretación y análisis De esta manera, las variaciones de la partida de proveedores también quedarían recogidas en el modelo. Esto permitiría no sólo incluir PMMA sino también RC, ya que si el fondo de maniobra aumentara, también lo haría RC, y en consecuencia disminuirían la rotación de activos netos, el RNOA y, por último, el ROE. Por tanto, el impacto de la liquidez en la eficiencia y, a su vez, en la rentabilidad quedaría explicado de una forma más completa. 3. ANÁLISIS GLOBAL BASADO EN UN DECÁLOGO DE RATIOS E INDICADORES 3.1. Objetivo La metodología desarrollada por el «análisis global basado en un decálogo de ratios e indicadores» pretende satisfacer los distintos objetivos del análisis financiero, a la vez que trata de reducir las limitaciones que presenta la pirámide de DuPont. En concreto se propone una metodología menos normalizada con el fin de que el analista pueda hacer frente a la gran diversidad de situaciones y circunstancias que pueden presentarse. De esta forma, se puede adaptar la metodología haciendo hincapié en las distintas áreas o familias de ratios dependiendo del objetivo del análisis, así como de las debilidades o fortalezas que se detecten en las primeras fases del análisis. 3.2. Metodología de análisis 3.2.1. Introducción a la metodología La metodología que proponemos se nutre de ratios financieros de todos los bloques o familias de ratios: solvencia, rentabilidad, liquidez, eficiencia y mercado. A continuación detallamos algunos de los indicadores que utilizaremos en cada bloque de análisis, resaltando que algunos de ellos, los situados en las áreas de sola­ pamiento, son indicadores de dos familias o bloques de ratios (véase la figura 16.4). La metodología de análisis que propondremos tiene la ventaja de no tratarse de un procedimiento tan encorsetado como el aplicado en la pirámide de DuPont, por lo que puede ser flexibilizado dependiendo de las circunstancias propias de cada empresa. Proponemos empezar el análisis observando la evolución de las variables procedentes de la cuenta de resultados (ventas, EBITDA, EBIT y BDI), así como del ROE y el BPA. Las magnitudes observadas se adaptarán a los distintos objetivos de nuestro análisis. y pasivo no corriente. Si por el contrario el fondo de maniobra es negativo, debe ser interpretado como un fondo de financiamiento a largo plazo, que financiará parte de los activos no corrientes. 436 © Ediciones Pirámide Metodología de análisis global de ratios De este modo podremos discernir si las causas de la evolución, así como de la situación de la empresa, se centran en motivos financieros o económicos. Solvencia AP Rentabilidad Payout ROE BPA Liquidez BDI Ratios EFT RC PER TSR Mercado es ion tac Ro Ratios EFT M gas árge tos nes /ve nta s EBITDA Eficiencia Figura 16.4. Decálogo de ratios e indicadores. Si la empresa experimenta una evolución positiva de las ventas y de los MEEBITDA y EBIT, pero sin embargo un deterioro del MN, y del ROE y/o BPA, probablemente la empresa tendría un problema financiero a pesar de la buena evolución económica u operativa. Por tanto, nos deberíamos centrar en explicar los motivos del deterioro financiero. Si por el contrario la empresa experimentara una evolución negativa de las ventas y de los MEEBITDA y EBIT, el problema se centraría, al menos, en las variables económicas. Para dictaminar si el problema se extiende también a las variables financieras, deberemos observar si el deterioro del MN se agrava respecto al mostrado por el MEEBIT o por el contrario su deterioro se explica por el experimentado por el MEEBIT o incluso se atenúa. Adicionalmente, la evolución del ROE y del BPA nos ayudará a interpretar estas tendencias. 3.2.2. Situación económica Si del análisis expuesto concluyéramos que la evolución se debe a un deterioro económico, deberíamos plantearnos las siguientes cuestiones: © Ediciones Pirámide 437 Estados financieros. Interpretación y análisis — ¿La causa se centra en la rotación de activos o en los márgenes? — Si la causa es la rotación de activos, deberemos determinar si se trata de un fenómeno que afecta de forma general a la economía, o al menos al sector al que pertenezca la empresa, o si por el contrario se trata de problemas internos. — Si son causas internas, deberemos analizar la posible obsolescencia y si se ha producido una acumulación de stocks por pérdida de cuota de mercado, produciendo en este último caso un aumento de RI. Si los activos son obsoletos, quizá no alcancen los estándares de eficiencia necesarios, por lo que RA se verá afectado. Sin embargo, el efecto podría quedar enmascarado si la baja eficiencia se ve compensada por un valor del activo muy bajo, al ser la amortización acumulada un porcentaje alto del total del coste del bien, por lo que RA podría mostrar un valor medio dentro del sector al compensarse ambos efectos. Adicionalmente, será necesario determinar los elementos patrimoniales que han afectado a la variación de RA, de igual manera que hicimos al aplicar la pirámide de DuPont. — Si el deterioro económico es atribuible a los márgenes, deberemos analizar la cuenta de resultados para determinar el área en la que se produce el deterioro. Esto requerirá completar nuestro estudio con un análisis de los márgenes (rentabilidad) y de la estructura de costes (eficiencia). 3.2.3. Situación financiera Si, por el contrario, de nuestro análisis concluyéramos que la evolución se debe a un deterioro financiero, deberíamos plantearnos las siguientes cuestiones: — ¿Los ratios estáticos de solvencia confirman el deterioro financiero? — ¿La dinamización de los ratios de solvencia conduce a la misma conclusión? Recordamos que la dinamización se logra con el CCF, con datos de la cuenta de pérdidas y ganancias y con el FCE/Deuda total, con datos del estado de flujos de efectivo. — ¿El deterioro financiero afecta también a la liquidez? Para responder a esta pregunta estudiaremos los ratios estáticos de liquidez, la descomposición de RC y la calidad de estos ratios, a través de las rotaciones. Por último, contrastaremos nuestras conclusiones con las extraídas de la dinamización de estos ratios de liquidez, al incluir variables del estado de flujos de efectivo. Si el problema se centrara en el corto plazo, sería interesante saber si está causado por las deudas financieras o comerciales. La evolución del análisis vertical de la cuenta de resultados, junto a los ratios PMMA, PMMD y CCF, nos pueden ayudar a responder esta pregunta. El estudio de la liquidez debe completarse con el análisis de las posibles líneas de crédito de las que disponga la empresa para poder dictaminar las 438 © Ediciones Pirámide Metodología de análisis global de ratios alternativas que ésta tiene para hacer frente a las tensiones en los pagos que se pudieran originar. — Una vez analizadas la solvencia y la liquidez, nos debemos plantear si es acertada la política de dividendos a través del análisis de la evolución del payout. En ciertas ocasiones, incluso ante deterioros significativos en la cuenta de resultados, algunas empresas deciden mantener el importe de dividendos que reparten, lo que incrementa drásticamente el payout, pudiendo superar el reparto de dividendos al resultado neto. Esta decisión impacta negativamente en la solvencia de la empresa, e incluso en su liquidez, en el caso de no generar recursos a corto plazo suficientes para hacer frente a su pago o no disponer de esta liquidez. — Por último, es necesario contrastar si el deterioro financiero se ha traslado a la rentabilidad percibida por los accionistas (TSR) o las expectativas generadas por la empresa en el mercado. En el modelo propuesto nos hemos basado en un hipotético deterioro de la situación económica y/o financiera de la empresa. Sin embargo, como es lógico en épocas de crecimiento económico, son muchas las empresas que experimentan mejoras en sus indicadores. En este caso, el modelo también será aplicable, y la misión del analista será detectar los motivos de la mejoría. Incluso podrían permanecer estables las ventas y el resultado neto, pero experimentar las posiciones operativa (económica) y financiera efectos contrarios, que al compensarse arrojen un resultado neto similar al del ejercicio anterior. En este caso el analista financiero debería utilizar el procedimiento descrito anteriormente para justificar los motivos de que el margen del resultado neto entre las ventas se haya mantenido estable incluso cuando los desempeños económico y financiero han tenido variaciones significativas. Por último, debemos llamar la atención sobre la posibilidad de existencia de cambios en la estructura económica y/o financiera provocados por el crecimiento inorgánico de las empresas, fruto de fusiones y adquisiciones, que pueden dar lugar a movimientos bruscos en los ratios que, a veces, impiden la comparabilidad directa. Para ello la propia empresa o el analista deberán elaborar un balance proforma que eliminará el crecimiento inorgánico, con el fin de poder evaluar la evolución de la empresa y, por tanto, su posible crecimiento o decrecimiento orgánico. 3.3. Reducción de las limitaciones Planteamos como uno de los objetivos del «análisis global basado en un decálogo de ratios e indicadores» la reducción de las limitaciones de la pirámide de DuPont. A continuación, argumentamos su consecución: © Ediciones Pirámide 439 Estados financieros. Interpretación y análisis — Normalización: la metodología propuesta es flexible y puede adaptarse a los distintos objetivos del análisis financiero, así como a los hallazgos obtenidos en las primeras fases de análisis, con lo que se reducen el tiempo y los recursos dedicados al análisis. En efecto, si el objetivo del análisis no fuera estudiar la rentabilidad, entonces no sería necesario descomponer el ROE tal y como hace la pirámide de DuPont. Si por ejemplo el objetivo fuera estudiar la concesión de un crédito a la compañía, empezaríamos el análisis observando la evolución de las variables procedentes de la cuenta de resultados (ventas, EBITDA, EBIT y BDI) y no sería necesario estudiar la evolución del ROE y del BPA. Además de la observación de las variables mencionadas, podríamos concluir si es necesario hacer hincapié en la situación económica y/o financiera. — Perspectiva del mercado: queda incluida en esta metodología, a diferencia de la pirámide de DuPont que no la contemplaba. — Ratios estáticos: tanto la solvencia como la liquidez incluyen ratios dinámicos, que utilizan datos extraídos de la cuenta de resultados y del estado de flujos de caja. Esto enriquece nuestro análisis y permite un dictamen más certero y completo. Por tanto, podemos concluir en base a nuestra argumentación que la metodología desarrollada suple las limitaciones de la pirámide de DuPont. 3.4. Complementariedad de las metodologías En la introducción de este capítulo ya señalábamos que las metodologías de la pirámide de DuPont y del análisis global basado en el decálogo de ratios e indicadores no son excluyentes, y que la realización de ambas de forma conjunta potenciará la calidad de nuestro análisis global, por lo que consideramos que pueden ser complementarios. Esta complementariedad se producirá cuando el objetivo del análisis sea la rentabilidad. Tal y como expusimos anteriormente, si concluyéramos que la evolución de las variables observadas en una primera fase se debe a un deterioro económico, deberemos plantearnos si la causa se centra en la rotación de activos o en los márgenes, lo que significará que deberemos recurrir al análisis piramidal. En este caso también podríamos utilizar las relaciones empleadas por la pirámide de DuPont para enjuiciar cómo el apalancamiento financiero amplifica o reduce la rentabilidad de los fondos propios (ROE) en relación con la rentabilidad de los activos (ROA). 440 © Ediciones Pirámide Metodología de análisis global de ratios CUESTIONARIO DE AUTOEVALUACIÓN 1. a) Conocer si la evolución del ROA se debe a los márgenes o las rotaciones, pero no a cuáles de ellos, en ninguno de los dos casos. b) Conocer si la evolución del ROA se debe a los márgenes o las rotaciones. Además, permite determinar los márgenes y las rotaciones respon­ sables. c) Conocer si la evolución del ROA se debe a los márgenes o las rotaciones. Además, permite determinar los márgenes responsables pero no las rotaciones. d) Conocer si la evolución del ROA se debe a los márgenes o las rotaciones. Además, permite determinar las rotaciones responsables pero no los márgenes. 2. 4. La pirámide de DuPont puede ser criticada por: a) Excesiva normalización. b) No incluye la perspectiva del mer­ cado. © Ediciones Pirámide La pirámide de DuPont no aborda en profundidad principalmente las siguientes familias de ratios: a) b) c) d) 5. Liquidez y mercado. Liquidez y solvencia. Solvencia y mercado. Mercado y eficiencia. Es falso que el análisis global basado en un decálogo de ratios e indicadores: a) Utiliza ratios de solvencia, renta­bi­ lidad, liquidez, eficiencia y mer­cado. b) Sigue un procedimiento normalizado para el análisis. c) Se centra en determinar si la evolución se debe a factores operativos o financieros. d) A diferencia de la pirámide de DuPont, el método no está basado en la descomposición del ROE. La pirámide de DuPont permite explicar las variaciones del ROE: a) En base al ROA, AP y el diferencial (ROA-Ki). b) En base al ROA y AP, pero no al diferencial (ROA-Ki). c) En base al ROA y al diferencial (ROA-Ki), pero no a AP. d) En base a AP y el diferencial (ROAKi), pero no en base al ROA. 3. c) No incluye ratios dinámicos. d) Todas son verdaderas. La pirámide de DuPont permite: 6. El análisis global basado en un decálogo de ratios e indicadores: a) Satisface los distintos objetivos del análisis financiero. b) Permite al analista su utilización en una gran diversidad de situaciones. c) Permite distinguir si los motivos de la evolución de la empresa se centran en aspectos económicos o financieros. d) Todas son verdaderas. 441 Estados financieros. Interpretación y análisis 7. La utilización del decálogo de ratios e indicadores: a) Puede ser complementaria con la pirámide de DuPont. 442 b) Reduce las limitaciones de la pirámide de DuPont. c) Las respuestas a) y b) son correctas. d) Todas son falsas. © Ediciones Pirámide 17 Análisis financiero de los grupos consolidados Campofrío y Viscofán 1. INTRODUCCIÓN En este capítulo final analizaremos dos empresas pertenecientes al sector de la alimentación, Campofrío y Viscofán. El motivo de esta elección es que nos permitirán contrastar cómo dos empresas pertenecientes al mismo sector presentan una evolución muy distinta en su desempeño económico-financiero durante el mismo período temporal. A continuación detallamos el objeto social de cada una de estas dos empresas: El objeto social de Campofrío consiste en la elaboración y comercialización de productos destinados a la alimentación humana y animal. Su actividad principal consiste en la elaboración y distribución de toda clase de embutidos, conservas cárnicas y sus derivados con aprovechamiento de las reses porcinas y vacunas y otros productos de alimentación. El objeto social de Viscofán consiste en la fabricación de todo tipo de envolturas cárnicas, celulósicas, plásticas y de colágeno para embutidos u otras aplicaciones. 2. ANÁLISIS HORIZONTAL Y VERTICAL 2.1. Grupo Campofrío Una primera observación del análisis horizontal de la cuenta de resultados (anexo II) nos delata que los ingresos se doblan del año 2008 al 2009, decrecen un 12,82 % y posteriormente crecen un 13,57 % en 2011 y un 5,15 % en 2012. © Ediciones Pirámide 445 Estados financieros. Interpretación y análisis Es importante conocer si estas variaciones son atribuibles a variaciones orgánicas1 del volumen de negocio o si por el contrario se corresponden con cambios en el perímetro de consolidación. Si además estos cambios se producen a final de año, la cuenta de resultados sólo recogerá estas variaciones desde la fecha de alteración del perímetro de consolidación, y sin embargo el balance las recogerá lógicamente en su totalidad, por lo que los ratios dinámicos no tendrán sentido. De acuerdo con la información contenida en las cuentas anuales de los distintos ejercicios, debemos contemplar lo siguiente al enjuiciar la evolución de las magnitudes contables: — Año 2009 versus 2008: el 30 de diciembre de 2008 se adquiere Groupe Smithfield Holdings, S. L. Esta adquisición es la responsable principal de la variación del importe neto de la cifra de negocios del año 2009 al 20082. Por tanto el importe neto de la cifra de negocios del ejercicio 2008, teniendo en cuenta la facturación de la sociedad adquirida, habría ascendido a 2.045 miles de euros, por lo que realmente en el ejercicio 2009, al margen de otras variaciones del perímetro de consolidación de menor calado, se está produciendo un decremento orgánico en las ventas hasta los 1.845. Ante esta situación, podríamos utilizar unos estados proforma que simularán la cuenta de resultados incluyendo la sociedad adquirida o usar como año base el 2009. Nosotros simplemente tendremos en cuenta que las variaciones experimentadas del año 2009 al 2008 son principalmente fruto de la adquisición de Groupe Smithfield Holdings, S. L., al no haber homogeneizado el año 2008 por no disponer de los mencionados estados proforma. — Año 2010 versus 2009: al cierre del ejercicio 2011 el Grupo Campofrío reexpresó la cuenta de resultados correspondiente al ejercicio terminado el 31 de diciembre de 2010 efectuando reclasificaciones para homogeneizar la cuenta de resultados del 2010 con la del 2011. Estas reclasificaciones fueron fruto de tratar ciertos activos y pasivos no corrientes como mante1 Crecimiento de la cifra de negocio obtenido gracias a un volumen más elevado de actividad (mayores ventas a los clientes ya existentes o a los nuevos), en contraposición al crecimiento inorgánico que se logra mediante la adquisición de negocios de otras empresas. 2 Nota 7. Cuentas anuales consolidadas 2009: «Con fecha 30 de diciembre de 2008 la sociedad dominante adquirió el control de la Sociedad española Groupe Smithfield Holdings, S. L., mediante la fusión por absorción de dicha sociedad, la cual transmitió en bloque su patrimonio neto a la sociedad dominante». «Dado que el negocio fue adquirido el 30 de noviembre de 2008, no aportó cantidad alguna a la cifra de negocios consolidada ni al resultado neto consolidado del ejercicio 2008. Si la adquisición hubiera tenido lugar el 1 de enero de 2008, el importe de la cifra de negocios aportada habría ascendido a 1.123.915 miles de euros, y el resultado neto (pérdida) aportado habría sido de (21.973) miles de ­euros». «El valor razonable de los activos adquiridos ascendió a 834.200 miles de euros, y los pasivos a 724.558.» 446 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán nidos para la venta y de la decisión de interrumpir determinadas activi­ dades3. Nosotros hemos utilizado la cuentas reexpresadas en vez de las originales formuladas en el 2010 con la finalidad de que éstas estuvieran homogeneizadas con los últimos ejercicios analizados, es decir, con 2012 y 2011. En concreto la disminución del importe de la cifra de negocios por estos conceptos ascendió a 221 millones de euros, de 1.830 a 1.609, una vez reexpresados los estados financieros. — Año 2011 versus 2010: a principios del año 2011 se adquirió la sociedad italiana Cesare Fiorucci, S.p.A4. Desde la fecha de adquisición hasta el cierre del ejercicio 2011, aportó 193 millones de euros, por lo que, una vez restada esta cantidad, el incremento de la cifra de negocios habría sido exclusivamente de 26 millones de euros. — Año 2012 versus 2011: no se han producido variaciones en el perímetro de consolidación que afecten significativamente a los estados financieros. Una vez conocidos los detonantes principales de las variaciones experimentadas durante el período analizado, procederemos a presentar de forma resumida los hallazgos más relevantes: 2.1.1. Cuenta de resultados a) Análisis horizontal (anexo II) — El beneficio bruto crece un 86,46 % durante los cinco períodos analizados. El crecimiento del coste de ventas ha sido superior al de los 3 Nota 15. Cuentas anuales consolidadas 2011: «al 31 de diciembre de 2011 la sociedad dominante del Grupo ha clasificado el total de sus activos y pasivos relacionados con el negocio de jamón cocido en Francia de la filial francesa Jean Caby SAS en activos y pasivos no corrientes mantenidos para la venta, al haber tomado la decisión de discontinuar esta actividad y haber iniciado de forma activa el proceso de venta. Igualmente la sociedad dominante ha decidido interrumpir la actividad de cría y engorde de cerdos en España que venía realizando a través de la filial La Montanera, S. A. En aplicación de la NIIF 5 se ha procedido a reclasificar a la línea de “Resultado neto de operaciones discontinuadas” el resultado del ejercicio 2011 correspondiente a las actividades de ambas sociedades. De igual forma, se ha procedido a reexpresar la cuenta de resultados separada correspondiente al ejercicio terminado el 31 de diciembre de 2010, efectuando la misma reclasificación». 4 Nota 7. Cuentas anuales consolidadas 2011: «con fecha 13 de enero de 2011 la sociedad dominante firmó un contrato de compraventa de acciones con las entidades titulares de la totalidad de las acciones representativas del 100 % del capital social de la sociedad italiana Cesare Fiorucci, S.p.A., que a su vez controla y es sociedad matriz de diversas sociedades. La sociedad adquirida aportó a la cifra de negocios consolidada 193.182 miles de euros, siendo el resultado neto aportado al estado de resultado global consolidado (pérdidas) 13.548 miles de euros. Si la adquisición hubiera tenido lugar el 1 de enero de 2011, el importe de la cifra de negocios aportada habría ascendido a 255.501 miles de euros, y el resultado neto aportado habría sido de 15.629 miles de euros (pérdidas)». © Ediciones Pirámide 447 Estados financieros. Interpretación y análisis ingresos, por lo que el aumento del beneficio bruto es inferior al de los ingresos. — El crecimiento del EBIT (79,93 %) es menor que el del beneficio bruto. Esto se produce a pesar de que la variación de los gastos de explotación está en línea con la del beneficio bruto, ya que el crecimiento de las amortizaciones se sitúa por encima. Es destacable la fuerte reducción del EBIT del año 2010 al 2011; ésta se recoge ya en EBITDA y se proyecta también al resultado antes de impuestos. El origen de la reducción se localiza en el incremento de los gastos de explotación atribuible, al menos en un porcentaje importante, a la adquisición de la sociedad deficitaria Cesare Fiorucci, S.p.A. — Sin embargo, el resultado antes de impuestos se reduce en un 30 % aproximadamente como consecuencia de la disminución de los ingresos financieros (86 %), el aumento de los gastos financieros (18 %) y el incremento de las pérdidas provenientes de las empresas consolidadas mediante el método de la participación. Además, el impacto de estas variaciones es significativo al serlo también sus importes. — La variación del resultado después de impuestos es positiva (69 %), al pasar de ser un gasto el impuesto de sociedades a ser un ingreso en los ejercicios 2012 y 2011. — Finalmente, no está disponible la variación del índice del resultado neto atribuible a la sociedad dominante, del período 2012-2008, al cambiar el signo de negativo a positivo. Contribuye a esta mejora la disminución del resultado neto aportado por las operaciones discontinuadas, una vez superados los ejercicios 2011 y 2010. b) Análisis vertical (anexo II) — Como consecuencia de que las ventas aumentan menos que el coste de las ventas mismas, el beneficio bruto desciende desde el 50,09 % del total de ingresos hasta el 44,84 %. — Sin embargo, el porcentaje vertical del EBIT desciende sólo del 4,86 % al 4,20 %. Este menor descenso se debe a que el aumento de los gastos de explotación es inferior al del importe neto de la cifra de negocios. Son destacables también las variaciones experimentadas en 2010 y 2011. En concreto en 2010 suben significativamente los márgenes de EBITDA y EBIT al reclasificar a operaciones discontinuadas ciertos negocios deficitarios5. Posteriormente en 2011 bajan estos márgenes al adquirir Cesare Fiorucci, S.p.A6. 5 6 448 Véase nota 3. Véase nota 4. © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán — La reducción del margen del resultado antes de impuestos asciende a casi dos puntos porcentuales, debido principalmente a la menor contribución de los ingresos financieros. — Sin embargo, al descender por la cuenta de resultados las disminuciones en los márgenes se tornan en incrementos para el resultado neto atribuible a la sociedad dominante, que pasa de ser negativo (0,63 %) a positivo (0,81 %). A continuación presentamos de forma resumida lo más resaltable en relación con el análisis horizontal y vertical de la cuenta de resultados del Grupo Campofrío en el período 2012-2008: Principalmente las adquisiciones realizadas por el Grupo Campofrío han permitido que el importe de la cifra de negocios experimente un incremento superior al 100 %. Sin embargo, los márgenes de beneficio bruto, EBITDA y EBIT experimentan incrementos más modestos debido al mayor incremento del coste de las ventas. El deterioro del resultado financiero hace que el resultado antes de impuestos descienda en el período analizado. Sin embargo, el resultado después de impuestos aumenta debido al ingreso proveniente del impuesto de sociedades. Como consecuencia de todo ello, el resultado antes de impuestos disminuye desde un 2,83 % sobre el total de ingresos hasta un 0,96 %. 2.1.2. Balance a) Análisis horizontal (anexo II) — La suma total del balance aumenta en el período analizado (20122008) un 14,54 %. La variación es significativamente más modesta que la del importe neto de la cifra de negocios, ya que con fecha 30 de diciembre de 2008 la sociedad dominante adquirió el control de la sociedad española Groupe Smithfield Holdings7, por lo que el balance de 2008, a diferencia de la cuenta de resultados, ya recoge este efecto. — El incremento del activo no es parejo, ya que aumenta más el activo no corriente, 19,24 %, que el activo corriente, 5,89 %. El incremento del activo no corriente se debe principalmente al aumento de dos partidas que además son significativas en sus importes, como son el fondo de comercio y otros activos intangibles, derivados de los procesos de combinación de negocios. 7 © Ediciones Pirámide Véase nota 1. 449 Estados financieros. Interpretación y análisis En relación con el activo corriente es destacable el aumento del 41,83 % en el efectivo y otros medios líquidos equivalentes, y cómo los deudores comerciales disminuyen en aproximadamente un 6 % (desde 2009), cuando el importe neto de la cifra de negocios aumenta en aproximadamente un 8 % desde 2009. — Las variaciones del patrimonio neto y el pasivo son incluso menos uniformes que las del activo, ya que el patrimonio neto desciende más del 3 % y el pasivo aumenta más del 23 %. — A su vez, el pasivo no corriente aumenta el 34,37 % debido principalmente a la evolución de la partida de bonos emitidos y de las provisiones, y el pasivo corriente lo hace en un 13,86 %. El aumento de este último se debe al incremento del importe de los acreedores comerciales, 32,90 %, significativamente por encima de la variación del importe del coste de ventas. b) Análisis vertical (anexo II) — Como consecuencia de la evolución descrita en el análisis horizontal, el activo corriente casi pierde tres puntos porcentuales (destaca el descenso del porcentaje parcial de los deudores comerciales) sobre el total del activo. En consecuencia, el activo no corriente incrementa tres puntos porcentuales (destacan el descenso del porcentaje parcial del inmovilizado material y el aumento a su vez de este porcentaje experimentado por los otros activos intangibles). En línea también con las tendencias descritas en el análisis horizontal, el patrimonio neto reduce en un 5 % aproximadamente su peso sobre el total del PN + pasivo. Esta disminución se ve compensada por un aumento en un porcentaje similar del pasivo no corriente, fruto del aumento, hasta casi doblarse su peso porcentual, del epígrafe de emisión de bonos (desde un 11,69 % hasta un 22,08 %), contrarestado sólo de forma parcial por la reducción de las deudas con entidades de crédito desde un 7,76 % hasta un 2,69 %. Como consecuencia de estas variaciones, la emisión de bonos representa un 57,85 % del pasivo no corriente en el ejercicio 2012. A continuación presentamos de forma resumida lo más resaltable en relación con el análisis horizontal y vertical del balance del Grupo Campofrío en el período 2012-2008. En el transcurso de los cinco ejercicios analizados se ha transformado principalmente la composición del patrimonio neto y pasivo, al reducirse el peso del primero y aumentar el del segundo debido a la emisión de bonos. Además, tanto el activo corriente como el no corriente aumentan, aunque este último lo hace en mayor medida destacando el incremento de otros activos intangibles. 450 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán 2.2. Grupo Viscofán 2.2.1. Cuenta de resultados a) Análisis horizontal (anexo II) A lo largo del período 2008-2012 el importe neto de la cifra de negocios ha aumentado paulatinamente hasta alcanzar un incremento total superior al 36 %. Este incremento no está relacionado con variaciones en el perímetro de consolidación, como pasaba en el caso de Campofrío. Además, el incremento del resultado después de impuestos ha sido superior al 104 %. Hay factores que han contribuido positivamente al tener una evolución más favorable que el importe neto de la cifra de negocios, existiendo otros cuya evolución ha sido más desfavorable. A continuación resumimos estos efectos: — Con efecto favorable: los gastos de explotación, las amortizaciones y los gastos financieros. — Con efecto desfavorable: el coste de ventas y el impuesto sobre sociedades. b) Análisis vertical (anexo II) El beneficio bruto desciende del 69,74 % al 67,92 % ya que el incremento del coste de ventas es superior al importe neto de la cifra de negocios. Sin embargo, la evolución de los porcentajes del resto de márgenes es positiva debido a los efectos favorables descritos anteriormente. De esta forma el porcentaje del resultado después de impuestos sobre el total de ingresos se incrementa del 9,19 % al 13,85 %. A continuación resumimos las principales conclusiones del análisis de la evolución de la cuenta de resultados: El incremento de las ventas no ha sido suficiente para que el margen de beneficio bruto ascendiera, al ser mayor el incremento del coste de las ventas. Sin embargo el resultado neto se incrementa más de cuatro puntos porcentuales gracias a la evolución de la amortización y los gastos de explotación y financieros. 2.2.2. Balance a) Análisis horizontal (anexo II) El total de activo aumenta en más de un 30 %. A su vez, el incremento del activo corriente se sitúa por encima de este porcentaje (debido a la evolución de otros activos a corto plazo y del efectivo y otros medios líquidos equivalentes), y el del activo no corriente, por debajo del referido 30 %, debido principalmente a la evolución del inmovilizado material. © Ediciones Pirámide 451 Estados financieros. Interpretación y análisis La evolución del patrimonio neto y el pasivo es menos uniforme, ya que el patrimonio neto experimenta un alza continuada hasta alcanzar un incremento del 64,40 % en 2012 sobre 2008, y sin embargo el pasivo desciende alrededor del 5 % en este período, tras registrar un decremento máximo en 2011. Centrándonos en el patrimonio neto, el capital social registra un ascenso del 133,34 % en 20118 tras experimentar un leve retroceso en 20099. Sin embargo, de la lectura de las notas a pie de página se deduce que no existen aportaciones por parte de los accionistas, sino, al contrario, que se han producido devoluciones de las aportaciones de éstos, y que el aumento viene motivado por la capitalización de reservas de libre disposición. Adicionalmente se han producido también devoluciones de la prima de emisión10. Es destacable cómo las reservas aumentan en un 73,76 % a pesar de haber sido utilizadas para ampliar capital. Esta evolución se produce gracias a los continuos aumentos del resultado, que se sitúa por encima del 104 % en el período. La disminución del pasivo se debe fundamentalmente a la reducción de los préstamos y créditos a largo plazo en aproximadamente un 65 %, lo que permite que el pasivo no corriente descienda un 33 %. b) Análisis vertical (anexo II) La evolución del activo descrita anteriormente permite que el activo corriente incremente su peso sobre el total activo hasta el 52,00 % (debido al incremento de sus partidas más líquidas); de esta forma estas partidas suponen alrededor del 17 % sobre el total de activo corriente en el año 2012, frente al 5 % de 2008. A su vez, los activos no corrientes descienden hasta el 48,00 % debido a la pérdida porcentual de más de dos puntos del inmovilizado material sobre el total del activo. 8 Nota 14.1. Cuentas anuales 2011: «a 31 de diciembre de 2010, el capital de la sociedad dominante estaba compuesto por 46.603.682 acciones al portador de 0,30 euros de valor nominal cada una. Las acciones estaban totalmente suscritas y desembolsadas. El 14 de abril de 2011 la junta general de accionistas de la sociedad aprobó una reducción de capital de 13.515 miles de euros por reducción del valor nominal de las acciones que pasan de 0,30 a 0,01 euros por acción, para proceder a una devolución parcial del valor de las aportaciones. Por su parte en esa misma junta general de accionistas se aprobó una ampliación de capital de 32.157 miles de euros por elevación del valor nominal de las acciones en 0,69 euros. La ampliación de capital ha sido realizada con cargo a las reservas de libre disposición. Al 31 de diciembre de 2011 el capital social de la sociedad dominante está representado por 46.603.682 acciones al portador de 0,70 euros nominales cada una, totalmente suscritas y desembolsadas. Todas las acciones gozan de los mismos derechos políticos y económicos, excepto las acciones propias». 9 Nota 13. Cuentas anuales 2009: la reducción de capital se ha realizado mediante la amortización de acciones propias. 10 Nota 14.2. Cuentas anuales 2011: durante el ejercicio 2010 se produjo una devolución parcial de la prima de emisión de acciones a los accionistas por un importe total de 16.638 miles de euros. 452 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán Por su parte, el pasivo y el patrimonio neto evolucionan desde estar casi igualados en el 2008 hasta representar el pasivo un 35,88 % y el patrimonio neto un 64,12 %. En línea con lo descrito en el análisis horizontal, el incremento del patrimonio neto se debe al incremento de todos sus epígrafes a excepción de la prima de emisión, y el descenso del pasivo, a la reducción de los préstamos y créditos a largo plazo, que desciende del 8,91 % del total del balance al 2,44 %. Las conclusiones más destacables del análisis de la evolución del balance son: El incremento continuo del beneficio ha permitido aumentar las reservas y el capital, incluso cuando se han devuelto aportaciones a los accionistas, a la vez que se han reducido los préstamos y créditos a largo plazo. Tanto el activo corriente como el no corriente aumentan, pero lo hace en mayor proporción el corriente gracias al incremento de las partidas más líquidas (efectivo y otros medios líquidos equivalentes). 3. LIQUIDEZ 3.1. Grupo Campofrío (anexo III) De acuerdo con el ratio de circulante, la liquidez desciende ligeramente, de una forma progresiva, durante el período analizado después de alcanzar un máximo en el ejercicio 2009. Sin embargo, la descomposición del ratio nos muestra que la partida más líquida, efectivo y otros medios líquidos, asciende del 17 % al 22 % sobre el total de pasivo corriente. Si eliminamos las existencias mediante el cálculo de PA, el ratio muestra valores mucho más reducidos. Esto sería una señal de que los valores de RC se alcanzan gracias a la contribución de la partida menos líquida. En el análisis de las rotaciones y períodos medios partiremos del año 2009, ya que a finales del año 2008 se produce una adquisición muy significativa, por lo que todos los ratios que utilicen una magnitud de cuenta de resultados o estado de flujos de caja, y una magnitud de balance, no deberán ser tenidos en cuenta en nuestro análisis, ya que el balance recoge la adquisición, y la cuenta de resultados y el estado de flujos de caja sólo lo hacen desde la fecha de adquisición. En base a ello, podemos afirmar que las rotaciones del activo circulante en el período analizado (2012-2009) fluctúan ligeramente, y aunque caen del 2,76 al 2,64, la tendencia ha sido positiva en los tres últimos ejercicios. Las existencias han contribuido negativamente a la evolución de las rotaciones, ya que el período medio de almacén asciende de 108,75 a 115,21. Sin embargo los clientes lo hacen de forma positiva, ya que el período medio de cobro disminuye de 45,56 a 41,09. © Ediciones Pirámide 453 Estados financieros. Interpretación y análisis Por último, la empresa tarda más en pagar a los proveedores, lo que contribuye a una mayor calidad del ratio de circulante. FCE/PC, el indicador más robusto, muestra una tendencia negativa en la liquidez del grupo al descender de 0,23 a 0,15. La evolución de la liquidez del Grupo Campofrío la podemos resumir de la siguiente manera: RC y FCE/PC muestran un ligero deterioro de los niveles de liquidez. Sin embargo, la descomposición del ratio de circulante nos indica que las partidas más líquidas son más representativas. Además, del análisis de la calidad del ratio podemos deducir que existen indicios de mejora, como son PMC y PMP, que se ven oscurecidos por el aumento del período medio de almacén. 3.2. Grupo Viscofán (anexo III) El ratio de circulante nos indica que aparentemente la liquidez del grupo ha ido aumentando paulatinamente al hacerlo este ratio desde el 1,72 hasta el 2,07. Esta afirmación se confirma con la observación de la descomposición del ratio, ya que las partidas más líquidas se incrementan también significativamente. Además, tanto las rotaciones de las partidas de clientes como las existencias son más altas (períodos medios más bajos). La evolución positiva de la liquidez sólo se vería levemente puesta en duda por la disminución del período medio de proveedores. Además, FCE/PC, el indicador más robusto, ha aumentado de 0,33 hasta 0,53, aunque alcanzó niveles más altos en los ejercicios 2011, 2010 y 2009. A continuación resumimos la evolución de la liquidez del Grupo Viscofán: La liquidez del Grupo Viscofán ha aumentado en el período analizado, ya que lo hacen RC y FCE/PC. Además, esta conclusión se ve confirmada por la descomposición del ratio de circulante y casi por la evolución de la calidad de todas sus partidas. 3.3. Liquidez de Campofrío versus Viscofán El ratio de circulante de Viscofán es muy superior al de Campofrío. Sin embargo, no existe tanta diferencia en los porcentajes alcanzados por las partidas más líquidas. 454 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán Además, la calidad del ratio de Campofrío es superior, ya que el período medio de clientes y el de almacén son menores, y además se paga a los proveedores más tarde. Por otra parte, el ratio de FCE/PC de Campofrío asciende a 0,15, frente al 0,53 de Viscofán. La evolución comparada de la liquidez de ambos grupos se podría sintetizar como sigue: La liquidez del Grupo Viscofán es superior a la del Grupo Campofrío, ya que el indicador FCE/PC lo es, al igual que RC. Sin embargo, la diferencia en la liquidez no es tan grande como la que podría desprenderse del diferencial entre ambos RC, ya que no existe tanta diferencia en lo referente a las partidas más líquidas, y además Campofrío parece poder permitirse un RC menor porque la calidad de sus partidas es mayor. 4. SOLVENCIA 4.1. Grupo Campofrío (anexo III) AP y DF tienden a aumentar en el período analizado, y en consecuencia AF disminuye. Esta evolución de los ratios estáticos de solvencia se corresponde lógicamente con la tendencia descrita en el análisis horizontal del balance, ya que el patrimonio neto desciende más del 3 % y el pasivo aumenta más del 23 % (en especial debido a la partida de bonos emitidos). Por tanto, de acuerdo con los ratios estáticos, la solvencia del Grupo Campofrío ha disminuido a lo largo del período. Sin embargo, las conclusiones que extraigamos de estos ratios siempre deben ser contrastadas con los ratios dinámicos. El CCF muestra valores reducidos como consecuencia de que incluso en dos ejercicios los resultados son negativos. Aunque la tendencia es al alza, su evolución es muy errática, y sería un indicio de debilidad en la solvencia. FCE/Intereses pagados y FCE/Deuda disminuyen en línea con los resultados mostrados por los ratios dinámicos. Sin embargo, ΣFCE/(ΣFCI + ΣDividendos pagados) aumenta. Este aumento viene motivado por la drástica reducción que sufre el dividendo a partir de 2009, hasta su eliminación en 2012. Como consecuencia de esto último, el ratio de autofinanciación asciende a lo largo del período analizado hasta llegar a 1 en 2012. A continuación resumimos la evolución de la solvencia del Grupo Campofrío: Los ratios estáticos, FCE/Intereses pagados y FCE/Deuda, muestran cómo la solvencia ha tenido una trayectoria descendente. Sin embargo, la empresa, consciente del descenso de los flujos de caja de explotación y del aumento de la deuda, ha disminuido el pago de dividendos hasta eliminarlo, ya que cada © Ediciones Pirámide 455 Estados financieros. Interpretación y análisis vez debe dedicar más efectivo al pago de intereses aun cuando la generación de flujos de caja de explotación haya disminuido. Como consecuencia de ello, ΣFCE/(ΣFCI + ΣDividendos pagados) ha aumentado. Sólo conociendo las estimaciones de los flujos de caja de explotación de los años futuros, así como las necesidades de inversión que requerirá para conseguirlos, podremos enjuiciar si la empresa podrá atender sus obligaciones financieras en el futuro. Ahora bien, sí podemos afirmar que actualmente su capacidad de atender sus compromisos financieros a largo plazo es menor que al principio del período, siempre y cuando no se invierta la tendencia descrita anteriormente. 4.2. Grupo Viscofán (anexo III) AP y DF tienden a disminuir en el período analizado, y en consecuencia AF aumenta. Esta evolución de los ratios estáticos de solvencia se corresponde lógicamente con la tendencia descrita en el análisis horizontal del balance, ya que el patrimonio neto experimenta un alza continuada hasta alcanzar un incremento del 64,40 % en 2012 sobre 2008, y sin embargo el pasivo desciende alrededor del 5 % en este período, tras alcanzar un decremento máximo en 2011. CCF, FCE/Intereses pagados, FCE/Deuda y ΣFCE/(ΣFCI + ΣDividendos pagados) evolucionan al alza, lo que corrobora la tendencia descrita para los indicadores estáticos. No obstante, en el año 2012 FCE/Deuda y ΣFCE/(ΣFCI + + ΣDividendos pagados) disminuyen como consecuencia de una reducción de los flujos de caja de explotación y un aumento del pago por dividendos, no sólo en términos absolutos, sino también relativos, ya que el payout también aumenta. Los puntos más destacables de la evolución de la solvencia del Grupo Viscofán son: En términos generales, tanto los ratios estáticos como los dinámicos muestran una mejora de la solvencia. En el año 2012, incluso cuando los flujos de caja de explotación han disminuido, la empresa se permite aumentar el pago por dividendos, lo que demuestra confianza en su capacidad financiera. Será necesario vigilar la evolución de los flujos de caja de explotación y de sus estimaciones futuras para enjuiciar si la solvencia actual se mantendrá a lo largo de los ejercicios venideros. 4.3. Solvencia de Campofrío versus Viscofán Los ratios estáticos (AP, AF y DF) anticipan una solvencia mayor de Viscofán en relación con Campofrío. Esta situación se ve confirmada al analizar los resultados de CCF, FCE/Intereses pagados y FCE/Deuda. 456 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán Tan sólo ΣFCE/(ΣFCI + ΣDividendos pagados) muestra un mayor valor para Campofrío, fruto de la eliminación del dividendo, es decir, consecuencia de la propia decisión de la empresa al haber detectado la necesidad de reducir las salidas de caja, lo que ya de por sí es un indicador de deterioro de la solvencia. El hecho de que RECP sea significativamente mayor para Viscofán (70,12 %) que para Campofrío (48,10 %) no tiene por qué ser indicativo de una mayor solvencia para Campofrío por los siguientes motivos: — Campofrío tiene una dependencia financiera de 73,56 % frente al 35,88 % de Viscofán, por lo que realmente la deuda a corto plazo sobre el total del balance representa un 35,38 % para Campofrío frente a un 25,16 % para Viscofán. — En caso de ser necesario, todo nos indica que Viscofán podría refinanciar sus deudas con más facilidad al presentar mejores ratios estáticos y dinámicos. 5. RENTABILIDAD 5.1. Grupo Campofrío (anexo III) Los ratios de rentabilidad del Grupo Campofrío sufren bruscas variaciones a lo largo del período analizado. Éstas son consecuencia de los crecimientos inorgánicos al adquirir sociedades deficitarias (Groupe Smithfield Holdings, S. L., y Cesare Fiorucci, S.p.A) que, una vez integradas en el grupo, se ven favorecidas a medio plazo por la aparición de diversas sinergias, así como de decrecimientos orgánicos al discontinuar las actividades desarrolladas por la filial francesa Jean Caby SAS. Más adelante, en el próximo epígrafe descompondremos el ROE y el ROA al realizar un análisis global. En el caso de los márgenes sí podemos analizar los datos desde 2008, pero no así en el caso del ROE y ROA, ya que tal y como comentamos anteriormente se produce la adquisición del Groupe Smithfield Holdings, S. L., a final de año. El MB tiene una tendencia decreciente a lo largo del período analizado. Sus variaciones son consecuencia de crecimientos y decrecimientos procedentes de variaciones en el perímetro de consolidación, disminuyendo en 2009 y 2011 tras la adquisición de empresas que aportan un MB inferior al del grupo y aumentando en el 2010 al reclasificar a actividades discontinuadas uno de los negocios con menor MB. ME (antes de amortizaciones) y ME (después de amortizaciones) se mantienen estables con ligeros descensos, pero con variaciones a lo largo de los ejercicios fruto de los movimientos corporativos mencionados. © Ediciones Pirámide 457 Estados financieros. Interpretación y análisis MN consigue acabar el período analizado en positivo, aunque con un valor muy reducido, 0,81 %, después de superar el ejercicio 2011, en el que todos los márgenes sufren descensos significativos como consecuencia de la adquisición de una empresa que aporta pérdidas significativas. En 2012 la mejora en los márgenes se atribuye tanto a las operaciones continuadas como a las discontinuadas, que aportan pérdidas significativamente menores, lo que permite que MN sea positivo. A continuación resumimos los hallazgos más destacables en la rentabilidad del Grupo Campofrío: Las variaciones del ROE y el ROA a lo largo del período analizado se deben principalmente a crecimientos y decrecimientos inorgánicos. Una vez superados éstos, y comparando 2012 con 2009, el ROE asciende levemente a pesar de descender también levemente el ROA. El MN aumenta hasta tornarse levemente positivo gracias a la disminución de los gastos de explotación y del gasto por impuesto de sociedades y a la reducción de las pérdidas en operaciones discontinuadas, a pesar del descenso de más de cinco puntos porcentuales experimentado por el MB. 5.2. Grupo Viscofán (anexo III) Tanto el ROE como el ROA ascienden gradualmente a lo largo del período analizado, a excepción del ejercicio 2012, en el que sufren un ligero retroceso. Más adelante, en el próximo epígrafe descompondremos el ROE y el ROA al realizar un análisis global. Como consecuencia de que el incremento del coste de las ventas ha sido mayor que el de las ventas, el MB desciende casi 2 puntos porcentuales. Sin embargo, por lo que respecta al ME (antes de amortizaciones) y al ME (después de amortizaciones), el aumento de las rentabilidades asciende a 6 puntos porcentuales aproximadamente, gracias a la evolución comparada de los gastos de explotación y amortizaciones con las ventas. Sin embargo, los aumentos del MN se limitan a algo más de 4 puntos porcentuales, por el incremento del gasto del impuesto de sociedades. El siguiente párrafo resume la evolución de la rentabilidad del Grupo Viscofán: El Grupo Viscofán ha experimentado incrementos significativos y graduales en el rentabilidad financiera y económica y en sus márgenes. Solamente el MB ha descendido en los dos últimos ejercicios al haber sacrificado la rentabilidad asociada a este margen para continuar incrementando las ventas. 458 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán 5.3. Rentabilidad de Campofrío versus Viscofán La evolución de los indicadores de rentabilidad del Grupo Viscofán es significativamente más positiva que la del Grupo Campofrío. Además, también muestran unos valores absolutos claramente más altos. Tanto el ROA como el ROE son más altos para Viscofán, además de ser positivos en todos los ejercicios y beneficiarse de un apalancamiento financiero positivo, como explicaremos en el epígrafe dedicado al análisis global. Para lograr un MN mayor, es especialmente importante el comportamiento del MB de Viscofán, ya que éste es alrededor de 25-30 puntos porcentuales ­superior al de Campofrío. A partir de este margen, el diferencial entre los márgenes de los dos grupos de empresas se mantiene estable (es decir, no arrojan nuevas variaciones importantes en relación con la ya experimentada por el MB), siendo incluso mayor la pérdida que se produce en la cuenta de resultados de Viscofán del ME (antes de amortizaciones) al ME (después de amortiza­ ciones). 6. MERCADO 6.1. Grupo Campofrío (anexo III) El accionista no puede estar contento con las alteraciones producidas en su patrimonio particular derivadas de la posesión de acciones de Campofrío. El TSR y la variación del MV han sido negativos en todos los ejercicios, a excepción de 2010. Además, la sociedad suspende el abono de dividendos en 2012, con lo cual su DY asciende a 0,00 %, representando éste un valor exiguo en los ejercicios anteriores, a excepción del año 2009. Por su parte, el mercado descuenta un incremento del BPA para años futuros, ya que la compañía tiene un PER alto en 2012. Algo similar sucedió en 2009, y la realidad no defrauda al mercado porque el BPA subió muy significativamente en 2010, y la acción permaneció casi estable, ya que había anticipado la subida en el ejercicio anterior. 6.2. Grupo Viscofán (anexo III) Los accionistas, a lo largo del período analizado, han obtenido una rentabilidad de aproximadamente un 150 % derivado de la variación del precio de la acción, tal y como se desprende de MV. Además, hay que añadir un DY relativamente modesto pero estable, creciente en los últimos ejercicios. © Ediciones Pirámide 459 Estados financieros. Interpretación y análisis El PER, durante los ejercicios 2011-2008, se mantuvo en valores razonables de alrededor de 12, aumentando hasta 15,56 en 2012. Aunque la cotización ha crecido a lo largo de todos los ejercicios, también lo ha hecho el BPA, por lo que el PER ha permanecido estable. Sólo en 2012 la cotización experimenta incrementos significativamente superiores al BPA, con lo que el PER aumenta. ¿Estará justificado este incremento de expectativas? Sólo observando la evolución real de 2013, o en base al análisis de las previsiones financieras, podríamos responder a esta pregunta. 6.3. Ratios de mercado del Grupo Campofrío versus Grupo Viscofán Contrastan las altas rentabilidades obtenidas por los accionistas del Grupo Viscofan con las sustanciosas pérdidas patrimoniales de los accionistas del Grupo Campofrío. Además, la evolución de la cotización de Campofrío habría sido todavía más negativa si no estuviera descontando incrementos significativos del BPA. En la medida en que esta evolución prevista del BPA se confirme, evitará que la acción sufra nuevos descensos o incluso que experimente incrementos conforme las expectativas mejoren. 7. ANÁLISIS GLOBAL 7.1. Grupo Campofrío Empezaremos nuestro análisis con la descomposición del ROE. Es necesario recordar en este punto que el Grupo Campofrío realizó una adquisición societaria significativa a finales de 2008, por lo que todos los ratios que incluyan una magnitud del balance y otra de la cuenta de resultados no reflejan la realidad del ejercicio, como es el caso del ROE. Por tanto, debemos restringir nuestro análisis al período 2012-2009. La evolución de RA impacta negativamente en el ROE. Sin embargo, al reducirse AF, aumenta 1/AF, lo que contribuye de forma positiva. Como consecuencia del segundo efecto descrito, el aumento del ROE en el período 2012-2009 es mayor que el experimentado por el MN. En la tabla 17.1 detallamos estos valores. El ROE también se puede explicar a través del ROA y del apalancamiento financiero. En el ejercicio 2009 la compañía experimentó apalancamiento financiero negativo ya que el ROE < ROA. Sin embargo, en 2012 el endeudamiento contribuye al incremento de la rentabilidad financiera, por lo que ROE > ROA. 460 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán TABLA 17.1 Descomposición del ROE de Campofrío en MN, RA y AF 2012 2011 2010 2009 Margen neto (MN) Rotación activos (RA) 1/Autonomía financiera (AF) 0,81 % 0,87 3,78 (2,95) % 0,82 3,88 2,48 % 0,83 3,02 0,77 % 0,97 3,06 Rentabilidad financiera (ROE): MN × RA × 1/AF 2,68 % (9,36) % 6,22 % 2,29 % De 2009 a 2012 el ROE de la compañía asciende ligeramente, a pesar del mode­ rado descenso del ROA. Esto se debe a que el diferencial ROA-Ki se vuelve­ positivo­, gracias a la disminución de Ki, y además sube AP, lo que incrementa el efecto palanca. A continuación detallamos estos valores: TABLA 17.2 Descomposición del ROE de Campofrío mediante el apalancamiento financiero 2012 2011 2010 2009 Rentabilidad económica (ROA) Ratio de apalancamiento (AP) Coste neto de la deuda (Ki) ROA-Ki 2,54 % 2,78 2,49 % 0,05 % (0,56) % 2,88 2,50 % (3,06) % 4,32 % 2,02 3,39 % 0,94 % 3,02 % 2,06 3,37 % (0,35) % Rentabilidad financiera (ROE) 2,68 % (9,36) % 6,22 % 2,29 % La evolución negativa del ROA se debe tanto a la evolución desfavorable del margen generado por los activos como a la rotación de los activos. Aunque el mencionado margen sí mejora desde 2008, no lo hace sin embargo tomando como base el ejercicio 2009. Sin embargo, por las razones aducidas anteriormente debemos partir de los valores de 2009. A continuación se detallan estos valores: TABLA 17.3 Descomposición del ROA de Campofrío en margen y rotación © Ediciones Pirámide 2012 2011 2010 2009 Margen generado activos (A): numerador ROA/ventas Rotación de activos (B): ventas/activos 2,91 % 0,87 (0,68) % 0,82 5,21 % 0,83 3,11 % 0,97 Rentabilidad económica (A) × (B) 2,54 % (0,56) % 4,32 % 3,02 % 461 Estados financieros. Interpretación y análisis Adicionalmente, debemos indagar en los detalles que han sido causa de la reducción de la rotación de activos y del margen generado por los activos: — Rotación de activos: el principal detonante es la rotación de activos fijos, que desciende de 1,50 a 1,30. El descenso en la rotación de activos corrientes es menor, ya que existen dos efectos que se compensan: las existencias rotan menos, pero los clientes rotan más. — Margen generado por los activos: el ligero descenso sufrido por el margen generado por los activos de 2009 a 2012 se debe al comportamiento del margen bruto al descender del 46,41 % al 44,84 %. En contraposición, destaca la favorable evolución de los gastos de explotación, que descienden levemente, incluso cuando las ventas aumentan. Seguidamente resumimos las conclusiones principales extraídas del análisis global de Campofrío: La evolución del margen bruto, unida a la rotación de los activos fijos y a la rotación de las existencias, han sido la causa del descenso del ROA. Sin embargo, a pesar del descenso del ROA, el ROE sube en el período 2009-2012, favorecido por una reducción del coste de la deuda (Ki) que permite que el diferencial ROA-Ki sea positivo. Esto permite un efecto palanca positivo, que además se ve amplificado en el período al incrementar AP. 7.2. Grupo Viscofán Empezaremos nuestro análisis con la descomposición del ROE. El incremento del ROE se debe a la continua mejora del MN y de la RA. Más adelante, en este epígrafe, desglosaremos estos efectos. El incremento del ROE habría sido mayor si AF no hubiera aumentado a lo largo del período analizado. A continuación, detallamos estos valores: TABLA 17.4 Descomposición del ROE de Viscofán en MN, RA y AF 2012 2011 2010 2009 2008 Margen neto (MN) Rotación activos (RA) 1/Autonomía financiera (AF) 13,85 % 0,98 1,56 14,94 % 0,97 1,55 12,64 % 0,93 1,70 10,86 % 0,96 1,78 9,19 % 0,94 1,97 Rentabilidad financiera (ROE): MN × RA × 1/AF 21,07 % 22,53 % 20,02 % 18,61 % 16,95 % 462 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán El ROE también se puede explicar a través del ROA y del apalancamiento financiero. A lo largo de todo el período analizado, la compañía experimenta apalancamiento financiero positivo, ya que el ROE > ROA. El incremento del ROE de 2008 a 2011, así como el ligero descenso de 2012, vienen motivados por los siguientes factores: — Mejora continua del ROA de 2008 a 2011. Sin embargo, en 2012 desciende ligeramente. — El coste neto de la deuda (Ki) disminuye, lo que, unido al incremento del ROA, contribuyen a que el diferencial ROA-Ki aumente de 2008 a 2011. Como consecuencia de la disminución del ROA en 2012, este diferencial se reduce en ese período. Sin embargo, la reducción de AP limita el efecto palanca a lo largo del período analizado. Aunque el ROE crece a lo largo de todo el período por la evolución del ROA, el efecto palanca se reduce de 1,80 (16,95 %/9,40 %) en 2008 a 1,52 (21,07 %/13,82 %) en 2012. A continuación detallamos estos valores: TABLA 17.5 Descomposición del ROE de Viscofán mediante el apalancamiento financiero 2012 2011 2010 2009 2008 Rentabilidad económica (ROA) Ratio de apalancamiento (AP) Coste neto de la deuda (Ki) ROA-Ki 13,82 % 0,56 0,86 % 12,96 % 14,84 % 0,55 0,89 % 13,95 % 12,03 % 0,70 0,56 % 11,48 % 10,81 % 0,78 0,86 % 9,95 % 9,40 % 0,97 1,59 % 7,81 % Rentabilidad financiera (ROE) 21,07 % 22,53 % 20,02 % 18,61 % 16,95 % La evolución positiva del ROA se debe tanto a la evolución favorable del margen generado por los activos como a la rotación de los activos. Sólo en 2012 el decremento del mencionado margen es la causa de la ligera reducción del ROA. En la tabla 17.6 se detallan estos valores. Adicionalmente, debemos indagar en los detalles que han sido causa del incremento de la rotación de activos y del margen generado por los activos: — Rotación de activos: la evolución positiva de la rotación de activos tiene como causa la rotación de activos fijos, ya que la rotación de activo circulante disminuye, en especial de 2011 a 2012. A su vez, la evolución de la © Ediciones Pirámide 463 Estados financieros. Interpretación y análisis TABLA 17.6 Descomposición del ROA de Viscofán en margen y rotación 2012 2011 2010 2009 2008 Margen generado activos (A): numerador ROA/ventas Rotación de activos (B): ventas/activos 14,16 % 0,98 15,27 % 0,97 12,88 % 0,93 11,25 % 0,96 10,02 % 0,94 Rentabilidad económica (A) × (B) 13,82 % 14,84 % 12,03 % 10,81 % 9,40 % rotación de activo circulante se debe a la menor rotación que experimentan las existencias. — Margen generado por los activos: el incremento continuado de este margen se debe principalmente a la buena evolución de los gastos de explotación, que permite un incremento de 6 puntos porcentuales en el EBITDA. Adicionalmente, las amortizaciones, aunque de forma mucho menos significativa, también evolucionan positivamente. El descenso de la rentabilidad del margen en el período 2012 reside en la menor contribución de los ingresos financieros derivados de los activos financieros. A continuación resumimos las conclusiones principales extraídas del análisis global de Viscofán: La evolución de los gastos de explotación, cuyos incrementos a lo largo del período analizado son sensiblemente inferiores a los de las ventas, ha permitido un significativo incremento del EBITDA, y en consecuencia del margen generado por los activos. Esto, unido a la evolución de la rotación del activo fijo, ha permitido un incremento del ROA. A su vez, esta evolución del ROA, unida a la disminución de Ki, ha permitido un ensanchamiento del diferencial ROA-Ki. Sin embargo el efecto palanca se reduce por la disminución de AP, lo que limita los incrementos del ROE. 8. CONCLUSIONES 8.1. Campofrío La rentabilidad del Grupo Campofrío sufre varios altibajos a lo largo del período analizado como consecuencia de las alteraciones en el perímetro de consolidación. Una vez superados éstos, el ROA desciende levemente, y además se produce debido principalmente a un descenso de cinco puntos porcentuales en el MB, lo que es especialmente preocupante. En cualquier caso los niveles de rentabilidad son muy bajos. 464 © Ediciones Pirámide Análisis financiero de los grupos consolidados Campofrío y Viscofán Además, la solvencia de la empresa también ha tendido a deteriorarse. Aunque los niveles alcanzados no son preocupantes, han provocado la suspensión del dividendo. Sin embargo, el PER de la compañía anticipa incrementos del BPA. Será necesario constatar en los siguientes ejercicios si la compañía es capaz de estabilizar su situación operativa y mejorar sus márgenes, en especial el MB, lo que le facilitaría una mayor generación de caja, mejorando así su posición financiera y reduciendo sus necesidades de financiación, lo que le volvería a permitir repartir dividendos. 8.2. Viscofán El Grupo ha experimentado una tendencia al alza de sus rentabilidades económica y financiera. Esta evolución se ha visto acompañada de un incremento de la eficiencia y de todos sus márgenes a excepción del MB, sacrificado levemente ante el incremento continuado de las ventas. La mejora operativa ha permitido un incremento de la situación de solvencia y liquidez. Además, el mercado ha premiado esta evolución operativa y financiera con importantes revalorizaciones que se han visto acompañadas de incrementos de la rentabilidad por dividendo. El PER de la compañía, 15,56, invita a pensar que los crecimientos experimentados en el pasado serán difíciles de reproducir en el futuro. ¿Volverá a sorprender Viscofán positivamente al mercado en ejercicios futuros? Sólo el tiempo tendrá la respuesta, pero desde luego su posición operativa y financiera invita a pensar que, en la medida en que la inercia al crecimiento se mantenga y no cambie su exitosa gestión, los accionistas podrían volver a tener nuevas alegrías. © Ediciones Pirámide 465 ANEXO I Balance, cuenta de resultados e información adicional Campofrío: — Balance consolidado de Campofrío y sociedades dependientes (expresado en miles de euros). — Cuenta de pérdidas y ganancias consolidada Campofrío y sociedades dependientes (expresada en miles de euros). Viscofán: — Balance consolidado de Viscofán y sociedades dependientes (expresado en miles de euros). — Cuenta de pérdidas y ganancias consolidada Viscofán y sociedades dependientes (expresada en miles de euros). Campofrío y Viscofán: — Información adicional extraída de los estados financieros de Campofrío y sociedades dependientes (expresado en miles de euros). — Evolución de las cotizaciones bursátiles de Campofrío y Viscofán. © Ediciones Pirámide 467 Estados financieros. Interpretación y análisis Balance consolidado Campofrío y sociedades dependientes (miles de euros) Activo Total activos no corrientes Inmovilizado material Fondo de comercio Otros activos intangibles Inversiones método de la participación Otros activos no corrientes 2012 2011 2010 2009 2008 1.487.146 1.453.308 1.264.907 1.240.109 1.247.175 576.083 579.938 551.654 564.407 579.757 458.978 459.105 418.557 419.565 419.565 272.316 259.687 189.377 183.010 181.570 28.921 28.972 30.467 941 16 150.848 125.606 74.852 72.186 66.267 Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 733.698 339.962 217.153 6.673 169.910 719.757 333.941 239.283 8.259 138.274 675.776 282.600 215.178 8.979 169.019 672.584 273.900 231.797 6.728 160.159 692.890 319.290 247.304 6.495 119.801 Activos clasificados venta y act. discontinuadas 1.270 75.428 5.293 1.555 — Total activo 2.222.114 2.248.493 1.945.976 1.914.278 1.940.065 Patrimonio neto y pasivo Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancias/(Pérdidas) atribuibles sdad. dom. Patrimonio neto atribuido a los socios externos 2012 2011 587.532 579.408 102.221 102.221 411.129 411.129 58.461 120.306 16.721 (54.248) 2010 2009 2008 644.261 102.221 411.129 90.863 40.048 616.017 608.293 102.221 102.221 424.967 429.719 74.864 82.202 13.965 (5.849) 10.014 9.965 — — — Total pasivo no corriente Emisión de bonos Deudas con entidades de crédito Provisiones Otros pasivos no corrientes 848.314 490.733 59.819 108.877 188.885 883.999 488.394 90.409 114.680 190.516 715.184 485.664 1.424 53.019 175.077 754.559 482.888 — 51.312 220.359 631.323 226.806 150.583 39.011 214.923 Total pasivo corriente Emisión de bonos Deudas con entidades de crédito Acreedores comerciales Provisiones Otros pasivos corrientes 786.177 6.875 42.921 607.765 36.545 92.071 726.889 6.875 26.257 571.992 39.942 81.823 586.513 6.875 3.366 480.751 4.378 91.143 533.658 6.760 6.783 449.720 9.318 61.077 690.484 2.658 79.841 457.310 23.899 126.776 91 58.197 18 — — Pasivos mantenidos venta y act. discontinuadas Total pasivos 1.634.582 1.669.085 1.301.715 1.288.217 1.321.807 Total pasivo y patrimonio neto 2.222.114 2.248.493 1.945.976 1.914.248 1.940.065 468 © Ediciones Pirámide Anexo I. Balance, cuenta de resultados e información adicional Cuenta de pérdidas y ganancias consolidada Campofrío y sociedades dependientes (miles de euros) Activo 2012 2011 2010 2009 2008 Importe neto de la cifra de negocios Otros ingresos de explotación Trabajos realizados por el grupo para su activo 1.918.346 10.163 6.584 1.827.240 9.272 4.116 1.608.976 7.386 36 1.845.655 11.474 285 921.829 7.010 460 Total ingresos de explotación 1.935.393 1.840.628 1.616.398 1.857.414 929.299 Coste de ventas (1.067.514) (994.851) (843.038) (995.475) (463.856) Beneficio bruto 867.879 845.777 773.360 861.939 465.443 Gastos de explotación (725.580) (767.509) (602.415) (726.154) (389.410) EBITDA 142.299 78.268 170.945 135.785 76.033 Amortizaciones y deterioros Deterioros (60.719) (284) (57.235) (18.468) (47.987) (1.078) (56.877) — (27.851) (3.000) EBIT 81.296 2.565 121.880 78.908 45.182 Ingresos financieros Gastos financieros Resultado financiero 4,213 (58,648) (54.435) 5.591 (60.415) (54.824) 13.982 (64.256) (50.274) 10.549 (70.437) (59.888) 30.760 (49.483) (18.723) Part. Bº inv. método participación (8.321) (2.314) (920) (19) (202) Resultado antes de impuestos 18.540 (54.573) 70.686 19.001 26.257 Impuestos 4.176 30.204 (9.655) (2.293) (12.848) Resultado después de impuestos 22.716 (24.369) 61.031 16.708 13.409 Resultado atribuido socios externos Resultado neto operaciones discontinuas — (6.995) — (29.879) — (20.983) (383) (2.360) (669) (18.589) Resultado neto atribuible sociedad dominante 15.721 (54.248) 40.048 13.965 (5.849) © Ediciones Pirámide 469 Estados financieros. Interpretación y análisis Balance consolidado Viscofán y sociedades dependientes (miles de euros) Activo 2012 2011 2010 2009 2008 Total activos no corrientes Inmovilizado material Activos intangibles Activos por impuestos diferidos Otros activos financieros no corrientes 373.261 344.536 16.342 11.023 1.360 351.831 322.293 17.545 11.155 838 334.421 300.301 16.918 14.459 2.743 313.338 289.105 14.342 8.051 1.840 306.785 277.940 11.976 15.286 1.583 Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 404.308 197.837 136.942 24.666 44.863 345.465 175.076 128.081 27.560 14.748 354.750 159.258 129.268 8.923 57.301 302.651 150.045 123.796 3.047 25.763 289.681 156.540 118.343 784 14.014 Total activo 777.569 697.296 689.171 615.989 596.466 2012 2011 2010 2009 2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancias/(Pérdidas) atribuibles sdad. dom. 498.569 32.623 12 360.871 105.063 449.436 32.623 12 315.556 101.245 406.369 13.981 12 311.030 81.346 345.207 13.981 16.650 250.317 64.259 303.275 14.020 30.165 207.687 51.403 Patrimonio neto atribuido a los socios externos — — — — — Total pasivo no corriente Préstamos y créditos Otros pasivos financieros no corrientes Provisiones Otros pasivos no corrientes 83.377 19.000 6.856 26.772 30.749 83.656 16.654 5.405 28.461 33.136 101.271 32.928 5.842 27.606 34.895 116.711 46.241 5.007 37.213 28.250 124.978 53.151 5.051 35.392 31.383 Total pasivo corriente Préstamos y créditos Otros pasivos financieros corrientes Acreedores comerciales Provisiones Otros pasivos corrientes 195.623 90.516 11.596 62.458 3.834 27.219 164.204 59.563 10.043 63.654 5.140 25.804 181.531 84.191 8.739 60.816 7.639 20.146 154.071 70.042 3.442 48.161 7.855 24.571 168.213 83.287 4.142 53.558 4.569 22.657 Total pasivos 279.000 247.860 282.802 270.782 293.191 Total pasivo y patrimonio neto 777.569 697.296 689.171 615.989 596.466 Patrimonio neto y pasivo 470 © Ediciones Pirámide Anexo I. Balance, cuenta de resultados e información adicional Cuenta de pérdidas y ganancias consolidada Viscofán y sociedades dependientes (miles de euros) Activo 2012 2011 2010 2009 2008 Importe neto de la cifra de negocios Otros ingresos de explotación Trabajos realizados por el grupo para su activo 752.784 5.549 428 666.812 9.091 1.601 633.726 8.853 998 589.414 8.077 253 551.818 7.094 355 Total ingresos de explotación 758.761 677.504 643.577 591.744 559.267 Coste de ventas (243.441) (209.641) (169.499) (163.929) (169.231) Beneficio bruto 515.320 467.863 474.078 427.815 390.036 Gastos de explotación (329.897) (305.680) (319.914) (298.814) (284.727) EBITDA 185.423 162.183 154.164 129.001 105.309 Amortizaciones y deterioros Deterioros y resultado enajenación inmovilizado (45.010) (390) (42.050) (41) (43.757) (22) (37.735) — (37.459) — EBIT 140.023 120.092 110.385 91.266 67.850 Ingresos financieros Gastos financieros 691 (7.719) 11.363 (3.491) 1.489 (6.238) 15.610 (20.897) 22.730 (30.299) Resultado financiero (7.028) 7.872 (4.749) (5.287) (7.569) Part. Bº inv. método participación — (80) 77 (17) — Resultado antes de impuestos 132.995 127.884 105.713 85.962 60.281 Impuestos (27.932) (26.639) (24.367) (21.703) (8.878) Resultado después de impuestos 105.063 101.245 81.346 64.259 51.403 Información adicional extraída de los estados financieros de Campofrío y sociedades dependientes (miles de euros) 2012 2011 2010 2009 2008 Datos extraídos del estado de flujos de efectivo: Flujo de caja de explotación.......................... Flujo de caja de inversión.............................. Flujo de caja de financiación......................... Pago de dividendos........................................ Pago de intereses............................................ 116.545 (69.692) (16.360) — (52.613) 145.029 (78.753) (96.133) (10.222) (52.812) 154.574 (71.335) (74.124) (7.000) (49.281) 123.008 (44.439) (38.211) (47.150) (33.817) 51.081 (61.916) (93.723) (12.000) (15.043) Datos extraídos de la nota de patrimonio neto: Número de acciones (miles)........................... Reparto de dividendo.................................... 102.221 — 102.221 — 102.221 10.222 102.221 7.000 102.221 47.150 Coste de la deuda según estados financieros 58.090 59.642 63.000 62.100 23.201 © Ediciones Pirámide 471 Estados financieros. Interpretación y análisis Información adicional extraída de los estados financieros de Viscofán y sociedades dependientes (miles de euros) 2012 2011 2010 2009 2008 Datos extraídos del estado de flujos de efectivo: Flujo de caja de explotación.......................... Flujo de caja de inversión.............................. Flujo de caja de financiación......................... Pago de dividendos........................................ Devolución de capital.................................... Devolución prima de emisión........................ Pago de intereses............................................ 104.212 (58.290) (15.781) (48.188) — — (3.390) 112.238 (71.440) (83.299) (26.284) (13.515) — (5.327) 121.470 (61.147) (30.655) (13.981) — (16.638) (3.083) 123.992 (47.191) (64.342) (21.671) — — (4.877) 55.859 (45.473) (10.464) (8.908) — — (7.426) Datos extraídos de la nota de patrimonio neto: Número de acciones (miles)........................... Reparto de dividendo.................................... 46.604 50.894 46.604 46.324 46.604 23.488 46.604 12.117 46.735 9.553 Coste de la deuda según estados financieros 3.409 3.149 2.245 3.318 6.649 Evolución de las cotizaciones bursátiles Campofrío 472 2012 2011 2010 2009 2008 2007 2006 Enero 6,66 8,09 6,48 8,58 8,47 14,40 13,46 Febrero 6,52 8,25 6,36 8,07 9,87 13,53 14,44 Marzo 6,42 8,00 6,98 7,45 9,83 13,70 14,53 Abril 6,30 9,22 6,90 6,70 10,22 14,85 15,04 Mayo 5,77 9,10 6,58 6,43 10,26 14,69 13,49 Junio 6,03 7,15 6,80 6,35 8,59 14,70 13,65 Julio 5,85 6,13 7,28 6,70 8,64 14,30 13,24 Agosto 6,17 6,01 7,25 7,29 9,29 13,70 14,65 Septiembre 5,83 6,35 7,28 7,14 7,85 12,50 14,55 Octubre 5,65 6,15 7,36 6,88 8,74 12,07 13,83 Noviembre 4,64 6,19 6,96 6,99 7,70 10,30 13,52 Diciembre 4,85 6,43 7,42 6,66 7,48 9,04 13,89 Cotización media 5,89 7,26 6,97 7,10 8,91 13,15 14,02 © Ediciones Pirámide Anexo I. Balance, cuenta de resultados e información adicional Viscofán © Ediciones Pirámide 2012 2011 2010 2009 2008 2007 2006 Enero 29,47 26,54 18,82 14,70 14,07 14,81 9,71 Febrero 31,15 25,72 18,26 15,36 14,11 15,62 11,35 Marzo 33,55 28,00 19,44 14,63 14,51 16,89 11,71 Abril 34,15 29,77 20,44 14,14 15,48 17,22 11,80 Mayo 32,71 27,84 21,60 14,96 15,16 17,55 11,46 Junio 33,93 27,45 22,22 15,20 13,61 17,19 11,60 Julio 37,29 25,95 22,23 16,48 13,48 17,89 11,84 Agosto 35,21 26,36 23,18 15,89 13,70 17,60 11,43 Septiembre 35,62 27,03 24,18 16,62 11,59 16,36 12,22 Octubre 37,34 27,81 25,03 17,80 13,45 17,74 13,43 Noviembre 37,60 27,22 26,61 16,99 14,70 15,93 13,84 Diciembre 42,81 28,66 28,36 17,76 14,06 14,48 14,29 Cotización media 35,07 27,36 22,53 15,88 13,99 16,61 12,06 473 ANEXO II Análisis horizontal y vertical Campofrío: — Balance: análisis horizontal mediante índices. — Balance: análisis horizontal mediante variaciones porcentuales. — Balance: análisis vertical calculado sobre el total del balance. — Balance: análisis vertical calculado sobre magnitudes parciales. — Cuenta de pérdidas y ganancias: análisis horizontal mediante índices. — Cuenta de pérdidas y ganancias: análisis horizontal mediante variaciones porcentuales. — Cuenta de pérdidas y ganancias: análisis vertical. Viscofán: — Balance: análisis horizontal mediante índices. — Balance: análisis horizontal mediante variaciones porcentuales. — Balance: análisis vertical calculado sobre el total del balance. — Balance: análisis vertical calculado sobre magnitudes parciales. — Cuenta de pérdidas y ganancias: análisis horizontal mediante índices. — Cuenta de pérdidas y ganancias: análisis horizontal mediante variaciones porcentuales. — Cuenta de pérdidas y ganancias: análisis vertical. © Ediciones Pirámide 475 Estados financieros. Interpretación y análisis ANÁLISIS HORIZONTAL MEDIANTE ÍNDICES Balance consolidado Campofrío y sociedades dependientes Activo Total activos no corrientes Inmovilizado material Fondo de comercio Otros activos intangibles Inversiones método de la participación Otros activos no corrientes 2012 2011 2010 2009 2008 119,24 % 116,53 % 101,42 % 99,43 % 100,00 % 99,37 % 100,03 % 95,15 % 97,35 % 100,00 % 109,39 % 109,42 % 99,76 % 100,00 % 100,00 % 149,98 % 143,02 % 104,30 % 100,79 % 100,00 % 180.756,25 % 181.075,00 % 190.418,75 % 5.881,25 % 100,00 % 189,55 % 112,96 % 108,93 % 100,00 % 227,64 % Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 105,89 % 106,47 % 87,81 % 102,74 % 141,83 % 103,88 % 104,59 % 96,76 % 127,16 % 115,42 % 97,53 % 88,51 % 87,01 % 138,24 % 141,08 % 97,07 % 100,00 % 85,78 % 100,00 % 93,73 % 100,00 % 103,59 % 100,00 % 133,69 % 100,00 % Activos clasificados venta y act. discontinuadas N.A. N.A. N.A. N.A. Total activo 114,54 % 115,90 % 100,30 % 98,67 % 100,00 % Patrimonio neto y pasivo 2012 2011 2010 2009 2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atribuibles sdad. dom 96,59 % 100,00 % 95,67 % 71,12 % N.A. 95,25 % 100,00 % 95,67 % 146,35 % 927,47 % 105,91 % 100,00 % 95,67 % 110,54 % N.A. 101,27 % 100,00 % 98,89 % 91,07 % N.A. 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Patrimonio neto atribuido a los socios externos 0,00 % 0,00 % 0,00 % 100,49 % 100,00 % Total pasivo no corriente Emisión de bonos Deudas con entidades de crédito Provisiones Otros pasivos no corrientes 134,37 % 216,37 % 39,72 % 279,09 % 87,88 % 140,02 % 215,34 % 60,04 % 293,97 % 88,64 % 113,28 % 214,13 % 0,95 % 135,91 % 81,46 % 119,52 % 212,91 % 0,00 % 131,53 % 102,53 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Total pasivo corriente Emisión de bonos Deudas con entidades de crédito Acreedores comerciales Provisiones Otros pasivos corrientes 113,86 % 258,65 % 53,76 % 132,90 % 152,91 % 72,62 % 105,27 % 258,65 % 32,89 % 125,08 % 167,13 % 64,54 % 84,94 % 258,65 % 4,22 % 105,13 % 18,32 % 71,89 % 77,29 % 254,33 % 8,50 % 98,34 % 38,99 % 48,18 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % N.A. N.A. N.A. N.A. — Total pasivos 123,66 % 126,27 % 98,48 % 97,46 % 100,00 % Total pasivo y patrimonio neto 114,54 % 115,90 % 100,30 % 98,67 % 100,00 % Pasivos mantenidos venta y act. discontinuadas 476 — © Ediciones Pirámide ANEXO II. Análisis horizontal y vertical ANÁLISIS HORIZONTAL MEDIANTE VARIACIONES PORCENTUALES Balance consolidado Campofrío y sociedades dependientes Activo 2012/2011 2011/2010 2010/2009 Total activos no corrientes Inmovilizado material Fondo de comercio Otros activos intangibles Inversiones método de la participación Otros activos no corrientes 2,33 % (0,66 %) (0,03 %) 4,86 % (0,18 %) 20,10 % 14,89 % 5,13 % 9,69 % 37,13 % (4,91 %) 67,81 % 2,00 % (0,57 %) (2,26 %) (2,65 %) (0,24 %) 0,00 % 3,48 % 0,79 % 3.137,73 % 5.781,25 % 3,69 % 8,93 % Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 1,94 % 1,80 % (9,25 %) (19,20 %) 22,88 % 6,51 % 18,17 % 11,20 % (8,02 %) (18,19 %) 0,47 % (2,93 %) 3,18 % (14,22 %) (7,17 %) (6,27 %) 33,46 % 3,59 % 5,53 % 33,69 % Activos clasificados venta y act. discontinuadas (98,32 %) 1.325,05 % 240,39 % N.A. Total activo (1,17 %) 15,55 % 1,66 % (1,33 %) 2012/2011 2011/2010 2010/2009 2009/2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atribuibles sdad. dom 1,40 % 0,00 % 0,00 % (51,41 %) (128,98 %) (10,07 %) 0,00 % 0,00 % 32,40 % (235,46 %) 4,58 % 0,00 % (3,26 %) 21,37 % 186,77 % 1,27 % 0,00 % (1,11 %) (8,93 %) (338,76 %) Patrimonio neto atribuido a los socios externos N.A. N.A. (100,00 %) 0,49 % Total pasivo no corriente Emisión de bonos Deudas con entidades de crédito Provisiones Otros pasivos no corrientes (4,04 %) 0,48 % (33,84 %) (5,06 %) (0,86 %) 23,60 % 0,56 % 6.248,95 % 116,30 % 8,82 % (5,22 %) 0,57 % N.A. 3,33 % (20,55 %) 19,52 % 112,91 % (100,00 %) 31,53 % 2,53 % Total pasivo corriente Emisión de bonos Deudas con entidades de crédito Acreedores comerciales Provisiones Otros pasivos corrientes 8,16 % 0,00 % 63,46 % 6,25 % (8,50 %) 12,52 % 23,93 % 0,00 % 680,07 % 18,98 % 812,33 % (10,23 %) 9,90 % 1,70 % (50,38 %) 6,90 % (53,02 %) 49,23 % (22,71 %) 154,33 % (91,50 %) (1,66 %) (61,01 %) (51,82 %) Pasivos mantenidos venta y act. discontinuadas (99,84 %) 323.216,67 % N.A. N.A. Total pasivos (2,07 %) 28,22 % 1,05 % (2,54 %) Total pasivo y patrimonio neto (1,17 %) 15,55 % 1,66 % (1,33 %) Patrimonio neto y pasivo © Ediciones Pirámide 2009/2008 477 Estados financieros. Interpretación y análisis ANÁLISIS VERTICAL CALCULADO SOBRE TOTAL BALANCE Balance consolidado Campofrío y sociedades dependientes Activo 2012 2011 2010 2009 2008 Total activos no corrientes Inmovilizado material Fondo de comercio Otros activos intangibles Inversiones método de la participación Otros activos no corrientes 66,92 % 25,92 % 20,66 % 12,25 % 1,30 % 6,79 % 64,63 % 25,79 % 20,42 % 11,55 % 1,29 % 5,59 % 65,00 % 28,35 % 21,51 % 9,73 % 1,57 % 3,85 % 64,78 % 29,48 % 21,92 % 9,56 % 0,05 % 3,77 % 64,29 % 29,88 % 21,63 % 9,36 % 0,00 % 3,42 % Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 33,02 % 15,30 % 9,77 % 0,30 % 7,65 % 32,01 % 14,85 % 10,64 % 0,37 % 6,15 % 34,73 % 14,52 % 11,06 % 0,46 % 8,69 % 35,14 % 14,31 % 12,11 % 0,35 % 8,37 % 35,71 % 16,46 % 12,75 % 0,33 % 6,18 % Activos clasificados venta y act. discontinuadas 0,06 % 3,35 % 0,27 % 0,08 % 0,00 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % 2012 2011 2010 2009 2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atribuibles sdad. dom 26,44 % 4,60 % 18,50 % 2,63 % 0,71 % 25,77 % 4,55 % 18,28 % 5,35 % (2,41 %) 33,11 % 5,25 % 21,13 % 4,67 % 2,06 % 32,18 % 5,34 % 22,20 % 3,91 % 0,73 % 31,35 % 5,27 % 22,15 % 4,24 % (0,30 %) Patrimonio neto atribuido a los socios externos 0,00 % 0,00 % 0,00 % 0,52 % 0,51 % Total pasivo no corriente Emisión de bonos Deudas con entidades de crédito Provisiones Otros pasivos no corrientes 38,18 % 22,08 % 2,69 % 4,90 % 8,50 % 39,32 % 21,72 % 4,02 % 5,10 % 8,47 % 36,75 % 24,96 % 0,07 % 2,72 % 9,00 % 39,42 % 25,23 % 0,00 % 2,68 % 11,51 % 32,54 % 11,69 % 7,76 % 2,01 % 11,08 % Total pasivo corriente Emisión de bonos Deudas con entidades de crédito Acreedores comerciales Provisiones Otros pasivos corrientes 35,38 % 0,31 % 1,93 % 27,35 % 1,64 % 4,14 % 32,33 % 0,31 % 1,17 % 25,44 % 1,78 % 3,64 % 30,14 % 0,35 % 0,17 % 24,70 % 0,22 % 4,68 % 27,88 % 0,35 % 0,35 % 23,49 % 0,49 % 3,19 % 35,59 % 0,14 % 4,12 % 23,57 % 1,23 % 6,53 % Pasivos mantenidos venta y act. discontinuadas 0,00 % 2,59 % 0,00 % 0,00 % 0,00 % Total pasivos 73,56 % 74,23 % 66,89 % 67,30 % 68,13 % Total pasivo y patrimonio neto 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Total activo Patrimonio neto y pasivo 478 © Ediciones Pirámide ANEXO II. Análisis horizontal y vertical ANÁLISIS VERTICAL CALCULADO SOBRE MAGNITUDES PARCIALES Balance consolidado Campofrío y sociedades dependientes Activo 2012 2011 2010 2009 2008 Total activos no corrientes Inmovilizado material Fondo de comercio Otros activos intangibles Inversiones método de la participación Otros activos no corrientes 100,00 % 38,74 % 30,86 % 18,31 % 1,94 % 10,14 % 100,00 % 39,90 % 31,59 % 17,87 % 1,99 % 8,64 % 100,00 % 43,61 % 33,09 % 14,97 % 2,41 % 5,92 % 100,00 % 45,51 % 33,83 % 14,76 % 0,08 % 5,82 % 100,00 % 46,49 % 33,64 % 14,56 % 0,00 % 5,31 % Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 100,00 % 46,34 % 29,60 % 0,91 % 23,16 % 100,00 % 46,40 % 33,24 % 1,15 % 19,21 % 100,00 % 41,82 % 31,84 % 1,33 % 25,01 % 100,00 % 40,72 % 34,46 % 1,00 % 23,81 % 100,00 % 46,08 % 35,69 % 0,94 % 17,29 % Activos clasificados venta y act. discontinuadas 100,00 % 100,00 % 100,00 % 100,00 % N.A. 2012 2011 2010 2009 2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atribuibles sdad. dom 100,00 % 17,40 % 69,98 % 9,95 % 2,68 % 100,00 % 17,64 % 70,96 % 20,76 % (9,36 %) 100,00 % 15,87 % 63,81 % 14,10 % 6,22 % 100,00 % 16,59 % 68,99 % 12,15 % 2,27 % 100,00 % 16,80 % 70,64 % 13,51 % (0,96 %) Patrimonio neto atribuido a los socios externos N.A. N.A. N.A. 100,00 % 100,00 % Total pasivo no corriente Emisión de bonos Deudas con entidades de crédito Provisiones Otros pasivos no corrientes 100,00 % 57,85 % 7,05 % 12,83 % 22,27 % 100,00 % 55,25 % 10,23 % 12,97 % 21,55 % 100,00 % 67,91 % 0,20 % 7,41 % 24,48 % 100,00 % 64,00 % 0,00 % 6,80 % 29,20 % 100,00 % 35,93 % 23,85 % 6,18 % 34,04 % Total pasivo corriente Emisión de bonos Deudas con entidades de crédito Acreedores comerciales Provisiones Otros pasivos corrientes 100,00 % 0,87 % 5,46 % 77,31 % 4,65 % 11,71 % 100,00 % 0,95 % 3,61 % 78,69 % 5,49 % 11,26 % 100,00 % 1,17 % 0,57 % 81,97 % 0,75 % 15,54 % 100,00 % 1,27 % 1,27 % 84,27 % 1,75 % 11,44 % 100,00 % 0,38 % 11,56 % 66,23 % 3,46 % 18,36 % Pasivos mantenidos venta y act. discontinuadas 100,00 % 100,00 % 100,00 % N.A. N.A. Total pasivos 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Total activo Patrimonio neto y pasivo Total pasivo y patrimonio neto © Ediciones Pirámide 479 Estados financieros. Interpretación y análisis ANÁLISIS HORIZONTAL MEDIANTE ÍNDICES Cuenta de pérdidas y ganancias consolidada Campofrío y sociedades dependientes 2012 2011 2010 2009 2008 Importe neto de la cifra de negocios 208,10 % Otros ingresos de explotación 149,26 % Trabajos realizados por el grupo para su activo 1.431,30 % 198,22 % 132,27 % 894,78 % 174,54 % 105,36 % 7,83 % 200,22 % 163,68 % 61,96 % 100,00 % 100,00 % 100,00 % Total ingresos de explotación 208,26 % 198,07 % 173,94 % 199,87 % 100,00 % Coste de ventas 230,14 % 214,47 % 181,75 % 214,61 % 100,00 % Beneficio bruto 186,46 % 181,71 % 166,16 % 185,19 % 100,00 % Gastos de explotación 186,33 % 197,10 % 154,70 % 186,48 % 100,00 % EBITDA 187,15 % 102,94 % 224,83 % 178,59 % 100,00 % Amortizaciones y deterioros Deterioros 218,01 % 9,47 % 205,50 % 615,60 % 172,30 % 35,93 % 204,22 % 0,00 % 100,00 % 100,00 % EBIT 179,93 % 5,68 % 269,75 % 174,64 % 100,00 % Ingresos financieros Gastos financieros Resultado financiero 13,70 % 118,52 % 290,74 % 18,18 % 122,09 % 292,82 % 45,46 % 129,85 % 268,51 % 34,29 % 142,35 % 319,86 % 100,00 % 100,00 % 100,00 % 4.119,31 % 1.145,54 % 455,45 % 9,41 % 100,00 % Resultado antes de impuestos 70,61 % (207,84 %) 269,21 % 72,37 % 100,00 % Impuestos N.A. N.A. 75,15 % 17,85 % 100,00 % Resultado después de impuestos 169,41 % N.A. 455,15 % 124,60 % 100,00 % Resultado atribuido socios externos Resultado neto operaciones discontinuadas 0,00 % 37,63 % 0,00 % 160,73 % 0,00 % 112,88 % 57,25 % 12,70 % 100,00 % 100,00 % Resultado neto atribuible sociedad dominante N.A. 927,47 % N.A. N.A. 100,00 % Part. Bº inv. método participación 480 © Ediciones Pirámide ANEXO II. Análisis horizontal y vertical ANÁLISIS HORIZONTAL MEDIANTE VARIACIONES PORCENTUALES Cuenta de pérdidas y ganancias consolidada Campofrío y sociedades dependientes 2012/2011 2011/2010 2010/2009 2009/2008 Importe neto de la cifra de negocios Otros ingresos de explotación Trabajos realizados por el grupo para su activo 4,99 % 12,85 % 59,96 % 13,57 % 25,53 % 11.333,33 % (12,82 %) (35,63 %) (87,37 %) 100,22 % 63,68 % (38,04 %) Total ingresos de explotación 5,15 % 13,87 % (12,98 %) 99,87 % Coste de ventas 7,30 % 18,01 % (15,31 %) 114,61 % Beneficio bruto 2,61 % 9,36 % (10,28 %) 85,19 % Gastos de explotación (5,46 %) 27,41 % (17,04 %) 86,48 % EBITDA 81,81 % (54,21 %) 25,89 % 78,59 % Amortizaciones y deterioros Deterioros 6,09 % (98,46 %) 19,27 % 1.613,17 % (15,63 %) N.A. 104,22 % (100,00 %) 3.069,43 % (97,90 %) 54,46 % 74,64 % Ingresos financieros Gastos financieros Resultado financiero (24,65 %) (2,92 %) (0,71 %) (60,01 %) (5,98 %) 9,05 % 32,54 % (8,78 %) (16,05 %) (65,71 %) 42,35 % 219,86 % Part. Bº inv. método participación 259,59 % 151,52 % 4.742,11 % (90,59 %) Resultado antes de impuestos (133,97 %) (177,20 %) 272,01 % (27,63 %) Impuestos (86,17 %) N.A. 321,06 % (82,15 %) Resultado después de impuestos N.A. N.A. 265,28 % 24,60 % Resultado atribuido socios externos Resultado neto operaciones discontinuadas N.A. (76,59 %) N.A. 42,40 % (100,00 %) 789,11 % (42,75 %) (87,30 %) Resultado neto atribuible sdad. dominante N.A. N.A. 186,77 % N.A. EBIT © Ediciones Pirámide 481 Estados financieros. Interpretación y análisis ANÁLISIS VERTICAL Cuenta de pérdidas y ganancias consolidada Campofrío y sociedades dependientes 2012 2011 2010 2009 2008 Importe neto de la cifra de negocios Otros ingresos de explotación Trabajos realizados por el grupo para su activo 99,12 % 0,54 % 0,34 % 99,27 % 0,50 % 0,22 % 99,54 % 0,46 % 0,00 % 99,37 % 0,62 % 0,02 % 99,20 % 0,75 % 0,05 % Total ingresos de explotación 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Coste de ventas (55,16 %) (54,05 %) (52,16 %) (53,59 %) (49,91 %) Beneficio bruto 44,84 % 45,95 % 47,84 % 46,41 % 50,09 % Gastos de explotación (37,49 %) (41,70 %) (37,27 %) (39,09 %) (41,90 %) EBITDA 7,35 % 4,25 % 10,58 % 7,31 % 8,18 % Amortizaciones y deterioros Deterioros (3,14 %) (0,01 %) (3,11 %) (1,00 %) (2,97 %) (0,07 %) (3,06 %) 0,00 % (3,00 %) (0,32 %) EBIT 4,20 % 0,14 % 7,54 % 4,25 % 4,86 % Ingresos financieros Gastos financieros Resultado financiero 0,22 % (3,03 %) (2,81 %) 0,30 % (3,28 %) (2,98 %) 0,87 % (3,98 %) (3,11 %) 0,57 % (3,79 %) (3,22 %) 3,31 % (5,32 %) (2,01 %) Part. Bº inv. método participación (0,43 %) (0,13 %) (0,06 %) (0,00 %) (0,02 %) Resultado antes de impuestos 0,96 % (2,96 %) 4,37 % 1,02 % 2,83 % Impuestos 0,22 % 1,64 % (0,60 %) (0,12 %) (1,38 %) Resultado después de impuestos 1,17 % (1,32 %) 3,78 % 0,90 % 1,44 % Resultado atribuido socios externos Resultado neto operaciones discontinuadas 0,00 % (0,36 %) 0,00 % (1,62 %) 0,00 % (1,30 %) (0,02 %) (0,13 %) (0,07 %) (2,00 %) Resultado neto atribuible sociedad dominante 0,81 % (2,95 %) 2,48 % 0,75 % (0,63 %) 482 © Ediciones Pirámide ANEXO II. Análisis horizontal y vertical ANÁLISIS HORIZONTAL MEDIANTE ÍNDICES Balance consolidado Viscofán y sociedades dependientes Activo Total activos no corrientes Inmovilizado material Activos intangibles Activos por impuestos diferidos Otros activos financieros no corrientes Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes Total activo 2012 2011 2010 2009 2008 121,67 % 123,96 % 136,46 % 72,11 % 85,91 % 114,68 % 115,96 % 146,50 % 72,98 % 52,94 % 109,01 % 108,05 % 141,27 % 94,59 % 173,28 % 102,14 % 104,02 % 119,76 % 52,67 % 116,23 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % 139,57 % 119,26 % 122,46 % 126,38 % 111,84 % 101,74 % 115,72 % 108,23 % 109,23 % 3.146,17 % 3.515,31 % 1.138,14 % 320,13 % 105,24 % 408,88 % 104,48 % 95,85 % 104,61 % 388,65 % 183,84 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % 130,36 % 116,90 % 115,54 % 103,27 % 100,00 % Patrimonio neto y pasivo 2.012 2011 2010 2009 2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atrib. sociedad dominante 164,40 % 232,69 % 0,04 % 173,76 % 204,39 % 148,19 % 232,69 % 0,04 % 151,94 % 196,96 % 133,99 % 99,72 % 0,04 % 149,76 % 158,25 % 113,83 % 99,72 % 55,20 % 120,53 % 125,01 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Patrimonio neto atribuido socios externos N.A. N.A. N.A. N.A. — Total pasivo no corriente Préstamos y créditos Otros pasivos financieros no corrientes Provisiones Otros pasivos no corrientes 66,71 % 35,75 % 135,74 % 75,64 % 97,98 % 66,94 % 31,33 % 107,01 % 80,41 % 105,59 % 81,03 % 61,95 % 115,66 % 78,00 % 111,19 % 93,39 % 87,00 % 99,13 % 105,14 % 90,02 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Total pasivo corriente Préstamos y créditos Otros pasivos financieros corrientes Acreedores comerciales Provisiones Otros pasivos corrientes 116,29 % 108,68 % 279,96 % 116,62 % 83,91 % 120,14 % 97,62 % 71,52 % 242,47 % 118,85 % 112,50 % 113,89 % 107,92 % 101,09 % 210,99 % 113,55 % 167,19 % 88,92 % 91,59 % 84,10 % 83,10 % 89,92 % 171,92 % 108,45 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Total pasivos 95,16 % 84,54 % 96,46 % 92,36 % 100,00 % Total pasivo y patrimonio neto 130,36 % 116,90 % 115,54 % 103,27 % 100,00 % © Ediciones Pirámide 483 Estados financieros. Interpretación y análisis ANÁLISIS HORIZONTAL MEDIANTE VARIACIONES PORCENTUALES Balance consolidado Viscofán y sociedades dependientes Activo 2012/2011 2011/2010 2010/2009 2009/2008 Total activos no corrientes Inmovilizado material Activos intangibles Activos por impuestos diferidos Otros activos financieros no corrientes 6,09 % 6,90 % (6,86 %) (1,18 %) 62,29 % 5,21 % 7,32 % 3,71 % (22,85 %) (69,45 %) 6,73 % 3,87 % 17,96 % 79,59 % 49,08 % 2,14 % 4,02 % 19,76 % (47,33 %) 16,23 % Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 17,03 % 13,00 % 6,92 % (10,50 %) 204,20 % (2,62 %) 9,93 % (0,92 %) 208,86 % (74,26 %) 17,21 % 6,14 % 4,42 % 192,85 % 122,42 % 4,48 % (4,15 %) 4,61 % 288,65 % 83,84 % Total activo 11,51 % 1,18 % 11,88 % 3,27 % 2012/2011 2011/2010 2010/2009 2009/2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atrib. sociedad dominante 10,93 % 0,00 % 0,00 % 14,36 % 3,77 % 10,60 % 133,34 % 0,00 % 1,46 % 24,46 % 17,72 % 0,00 % (99,93 %) 24,25 % 26,59 % 13,83 % (0,28 %) (44,80 %) 20,53 % 25,01 % Patrimonio neto atribuido socios externos N.A. N.A. N.A. N.A. Total pasivo no corriente Préstamos y créditos Otros pasivos financieros no corrientes Provisiones Otros pasivos no corrientes (0,33 %) 14,09 % 26,85 % (5,93 %) (7,20 %) (17,39 %) (49,42 %) (7,48 %) 3,10 % (5,04 %) (13,23 %) (28,79 %) 16,68 % (25,82 %) 23,52 % (6,61 %) (13,00 %) (0,87 %) 5,14 % (9,98 %) Total pasivo corriente Préstamos y créditos Otros pasivos financieros corrientes Acreedores comerciales Provisiones Otros pasivos corrientes 19,13 % 51,97 % 15,46 % (1,88 %) (25,41 %) 5,48 % (9,54 %) (29,25 %) 14,92 % 4,67 % (32,71 %) 28,08 % 17,82 % 20,20 % 153,89 % 26,28 % (2,75 %) (18,01 %) (8,41 %) (15,90 %) (16,90 %) (10,08 %) 71,92 % 8,45 % Total pasivos 12,56 % (12,36 %) 4,44 % (7,64 %) Total pasivo y patrimonio neto 11,51 % 1,18 % 11,88 % 3,27 % Patrimonio neto y pasivo 484 © Ediciones Pirámide ANEXO II. Análisis horizontal y vertical ANÁLISIS VERTICAL CALCULADO SOBRE TOTAL BALANCE Balance consolidado Viscofán y sociedades dependientes Activo 2012 2011 2010 2009 2008 Total activos no corrientes Inmovilizado material Activos intangibles Activos por impuestos diferidos Otros activos financieros no corrientes 48,00 % 44,31 % 2,10 % 1,42 % 0,17 % 50,46 % 46,22 % 2,52 % 1,60 % 0,12 % 48,53 % 43,57 % 2,45 % 2,10 % 0,40 % 50,87 % 46,93 % 2,33 % 1,31 % 0,30 % 51,43 % 46,60 % 2,01 % 2,56 % 0,27 % Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 52,00 % 25,44 % 17,61 % 3,17 % 5,77 % 49,54 % 25,11 % 18,37 % 3,95 % 2,12 % 51,47 % 23,11 % 18,76 % 1,29 % 8,31 % 49,13 % 24,36 % 20,10 % 0,49 % 4,18 % 48,57 % 26,24 % 19,84 % 0,13 % 2,35 % Total activo 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Patrimonio neto y pasivo 2012 2011 2010 2009 2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atrib. sociedad dominante 64,12 % 4,20 % 0,00 % 46,41 % 13,51 % 64,45 % 4,68 % 0,00 % 45,25 % 14,52 % 58,96 % 2,03 % 0,00 % 45,13 % 11,80 % 56,04 % 2,27 % 2,70 % 40,64 % 10,43 % 50,85 % 2,35 % 5,06 % 34,82 % 8,62 % Patrimonio neto atribuido socios externos 0,00 % 0,00 % 0,00 % 0,00 % 0,00 % Total pasivo no corriente Préstamos y créditos Otros pasivos financieros no corrientes Provisiones Otros pasivos no corrientes 10,72 % 2,44 % 0,88 % 3,44 % 3,95 % 12,00 % 2,39 % 0,78 % 4,08 % 4,75 % 14,69 % 4,78 % 0,85 % 4,01 % 5,06 % 18,95 % 7,51 % 0,81 % 6,04 % 4,59 % 20,95 % 8,91 % 0,85 % 5,93 % 5,26 % Total pasivo corriente Préstamos y créditos Otros pasivos financieros corrientes Acreedores comerciales Provisiones Otros pasivos corrientes 25,16 % 11,64 % 1,49 % 8,03 % 0,49 % 3,50 % 23,55 % 8,54 % 1,44 % 9,13 % 0,74 % 3,70 % 26,34 % 12,22 % 1,27 % 8,82 % 1,11 % 2,92 % 25,01 % 11,37 % 0,56 % 7,82 % 1,28 % 3,99 % 28,20 % 13,96 % 0,69 % 8,98 % 0,77 % 3,80 % Total pasivos 35,88 % 35,55 % 41,04 % 43,96 % 49,15 % Total pasivo y patrimonio neto 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % © Ediciones Pirámide 485 Estados financieros. Interpretación y análisis ANÁLISIS VERTICAL CALCULADO SOBRE MAGNITUDES PARCIALES Balance consolidado Viscofán y sociedades dependientes Activo 2012 2011 2010 2009 2008 Total activos no corrientes Inmovilizado material Activos intangibles Activos por impuestos diferidos Otros activos financieros no corrientes 100,00 % 92,30 % 4,38 % 2,95 % 0,36 % 100,00 % 91,60 % 4,99 % 3,17 % 0,24 % 100,00 % 89,80 % 5,06 % 4,32 % 0,82 % 100,00 % 92,27 % 4,58 % 2,57 % 0,59 % 100,00 % 90,60 % 3,90 % 4,98 % 0,52 % Total activos corrientes Existencias Deudores comerciales Otros activos a corto plazo Efectivo y otros medios líquidos equivalentes 100,00 % 48,93 % 33,87 % 6,10 % 11,10 % 100,00 % 50,68 % 37,07 % 7,98 % 4,27 % 100,00 % 44,89 % 36,44 % 2,52 % 16,15 % 100,00 % 49,58 % 40,90 % 1,01 % 8,51 % 100,00 % 54,04 % 40,85 % 0,27 % 4,84 % Patrimonio neto y pasivo 2012 2011 2010 2009 2008 Patrimonio neto de la dominante Capital social Prima de emisión Otras reservas Ganancia/(Pérdidas) atrib. sociedad dominante 100,00 % 6,54 % 0,00 % 72,38 % 21,07 % 100,00 % 7,26 % 0,00 % 70,21 % 22,53 % 100,00 % 3,44 % 0,00 % 76,54 % 20,02 % 100,00 % 4,05 % 4,82 % 72,51 % 18,61 % 100,00 % 4,62 % 9,95 % 68,48 % 16,95 % Patrimonio neto atribuido socios externos N.A. N.A. N.A. N.A. N.A. Total pasivo no corriente Préstamos y créditos Otros pasivos financieros no corrientes Provisiones Otros pasivos no corrientes 100,00 % 22,79 % 8,22 % 32,11 % 36,88 % 100,00 % 19,91 % 6,46 % 34,02 % 39,61 % 100,00 % 32,51 % 5,77 % 27,26 % 34,46 % 100,00 % 39,62 % 4,29 % 31,88 % 24,21 % 100,00 % 42,53 % 4,04 % 28,32 % 25,11 % Total pasivo corriente Préstamos y créditos Otros pasivos financieros corrientes Acreedores comerciales Provisiones Otros pasivos corrientes 100,00 % 46,27 % 5,93 % 31,93 % 1,96 % 13,91 % 100,00 % 36,27 % 6,12 % 38,77 % 3,13 % 15,71 % 100,00 % 46,38 % 4,81 % 33,50 % 4,21 % 11,10 % 100,00 % 45,46 % 2,23 % 31,26 % 5,10 % 15,95 % 100,00 % 49,51 % 2,46 % 31,84 % 2,72 % 13,47 % Total pasivos 100,00 % 100,00 % 100,00 % 100,00 % 100,00 % Total activo Total pasivo y patrimonio neto 486 © Ediciones Pirámide ANEXO II. Análisis horizontal y vertical ANÁLISIS HORIZONTAL MEDIANTE ÍNDICES Cuenta de pérdidas y ganancias consolidada Viscofán y sociedades dependientes 2012 2011 2010 2009 2008 Importe neto de la cifra de negocios Otros ingresos de explotación Trabajos realizados por el grupo para su activo 136,42 % 78,22 % 120,56 % 120,84 % 128,15 % 450,99 % 114,84 % 124,80 % 281,13 % 105,73 % 113,86 % 71,27 % 100,00 % 100,00 % 100,00 % Total ingresos de explotación 135,67 % 121,14 % 115,08 % 105,81 % 100,00 % Coste de ventas 143,85 % 123,88 % 100,16 % 96,87 % 100,00 % Beneficio bruto 132,12 % 119,95 % 121,55 % 109,69 % 100,00 % Gastos de explotación 115,86 % 107,36 % 112,36 % 104,95 % 100,00 % EBITDA 176,08 % 154,01 % 146,39 % 122,50 % 100,00 % Amortizaciones y deterioros 120,16 % 112,26 % 116,81 % 100,74 % 100,00 % N.A. N.A. N.A. N.A. — EBIT 206,37 % 177,00 % 162,69 % 134,51 % 100,00 % Ingresos financieros Gastos financieros Resultado financiero 3,04 % 25,48 % 92,85 % 49,99 % 11,52 % (104,00 %) 6,55 % 20,59 % 62,74 % 68,68 % 68,97 % 69,85 % 100,00 % 100,00 % 100,00 % Part. Bº inv. método participación N.A. N.A. N.A. N.A. — Resultado antes de impuestos 220,63 % 212,15 % 175,37 % 142,60 % 100,00 % Impuestos 314,62 % 300,06 % 274,46 % 244,46 % 100,00 % Resultado después de impuestos 204,39 % 196,96 % 158,25 % 125,01 % 100,00 % Deterioros y resultado por enaj. inmov. © Ediciones Pirámide 487 Estados financieros. Interpretación y análisis ANÁLISIS HORIZONTAL MEDIANTE VARIACIONES PORCENTUALES Cuenta de pérdidas y ganancias consolidada Viscofán y sociedades dependientes 2012 2011 2010 2009 Importe neto de la cifra de negocios Otros ingresos de explotación Trabajos realizados por el grupo para su activo 12,89% (38,96%) (73,27%) 5,22% 2,69% 60,42% 8,62% 9,61% 294,47% 5,73% 13,86% (28,73%) Total ingresos de explotación 11,99% 5,27% 8,76% 5,81% Coste de ventas 16,12% 23,68% 3,40% (3,13%) Beneficio bruto 10,14% (1,31%) 10,81% 9,69% Gastos de explotación 7,92% (4,45%) 7,06% 4,95% EBITDA 14,33% 5,20% 19,51% 22,50% Amortizaciones y deterioros Deterioros y resultado por enaj. inmov. 7,04% 851,22% (3,90%) 86,36% 15,96% N.A. 0,74% N.A. EBIT 16,60% 8,79% 20,95% 34,51% (93,92%) 121,11% (189,28%) (100,00%) 663,13% (44,04%) (265,76%) N.A. (90,46%) (70,15%) (10,18%) N.A. (31,32%) (31,03%) (30,15%) N.A. Resultado antes de impuestos 4,00% 20,97% 22,98% 42,60% Impuestos 4,85% 9,32% 12,27% 144,46% Rdo. después de impuestos 3,77% 24,46% 26,59% 25,01% Ingresos financieros Gastos financieros Resultado financiero Part. B.º inv. método participación 488 © Ediciones Pirámide ANEXO II. Análisis horizontal y vertical ANÁLISIS VERTICAL Cuenta de pérdidas y ganancias consolidada Viscofán y sociedades dependientes 2012 2011 2010 2009 2008 Importe neto de la cifra de ne­gocios Otros ingresos de explotación Trabajos realizados por el grupo para su activo 99,21% 0,73% 0,06% 98,42% 1,34% 0,24% 98,47% 1,38% 0,16% 98,59% 1,36% 0,04% 98,67% 1,27% 0,06% Total ingresos de explotación 100,00% 100,00% 100,00% 100,00% 100,00% Coste de ventas (32,08%) (30,94%) (26,34%) (27,70%) (30,26%) Beneficio bruto 67,92% 69,06% 73,66% 72,30% 69,74% Gastos de explotación (43,48%) (45,12%) (49,71%) (50,50%) (50,91%) EBITDA 24,44% 23,94% 23,95% 21,80% 18,83% Amortizaciones y deterioros Deterioros y resultado por enaj. inmov. (5,93%) (0,05%) (6,21%) (0,01%) (6,80%) (0,00%) (6,38%) 0,00% (6,70%) 0,00% EBIT 18,45% 17,73% 17,15% 15,42% 12,13% Ingresos financieros Gastos financieros Resultado financiero Part. B.º inv. método p ­ articipación 0,09% (1,02%) (0,93%) 0,00% 1,68% (0,52%) 1,16% (0,01%) 0,23% (0,97%) (0,74%) 0,01% 2,64% (3,53%) (0,89%) (0,00%) 4,06% (5,42%) (1,35%) 0,00% Resultado antes de impuestos 17,53% 18,88% 16,43% 14,53% 10,78% Impuestos (3,68%) (3,93%) (3,79%) (3,67%) (1,59%) Resultado después de impuestos 13,85% 14,94% 12,64% 10,86% 9,19% © Ediciones Pirámide 489 ANEXO III Ratios de liquidez, eficiencia, solvencia, rentabilidad y mercado Campofrío: — Ratios de liquidez y eficiencia. — Ratios de solvencia, rentabilidad y mercado. Viscofán: — Ratios de liquidez y eficiencia. — Ratios de solvencia, rentabilidad y mercado. © Ediciones Pirámide 491 Estados financieros. Interpretación y análisis Campofrío y sociedades dependientes. Ratios de liquidez y eficiencia 2012 2011 2010 2009 2008 RC.................................................................. 0,93 0,99 1,15 1,26 1,00 Acumulación del ratio de circulante: Efectivo y otros medios líquidos..................... Otros activos a corto plazo............................. Deudores comerciales..................................... Existencias...................................................... 0,22 0,22 0,50 0,93 0,19 0,20 0,53 0,99 0,29 0,30 0,67 1,15 0,30 0,31 0,75 1,26 0,17 0,18 0,54 1,00 PA................................................................... DI................................................................... LI.................................................................... 0,50 0,22 0,23 0,53 0,19 0,19 0,67 0,29 0,25 0,75 0,30 0,24 0,54 0,17 0,17 FCE/PC.......................................................... 0,15 0,20 0,26 0,23 0,07 RA.................................................................. RAF............................................................... RAC............................................................... 0,87 1,30 2,64 0,82 1,27 2,56 0,83 1,28 2,39 0,97 1,50 2,76 0,48 0,75 1,34 PM almacén.................................................... PMC............................................................... PMP............................................................... 115,21 41,09 200,56 113,10 47,56 183,64 120,47 48,59 199,37 108,75 45,56 174,23 125,62 97,18 359,85 Liquidez Eficiencia Campofrío y sociedades dependientes. Ratios de solvencia, rentabilidad y mercado 2012 2011 2010 2009 2008 AP................................................................... AF................................................................... DF................................................................... RECP.............................................................. CCF................................................................. Payout.............................................................. Ratio de autofinanciación................................ 2,78 26,44 % 73,56 % 48,10 % 0,97 — 1,00 2,88 25,77 % 74,23 % 43,55 % 0,21 — 1,00 2,02 33,11 % 66,89 % 45,06 % 1,34 0,26 0,74 2,06 32,70 % 67,30 % 41,43 % 0,93 0,50 0,50 2,14 31,87 % 68,13 % 52,24 % 0,48 n.d.* n.d.* FCE/Intereses pagados.................................... FCE/Deuda..................................................... ΣFCE/(ΣFCI + ΣDividendos pagados............. 2,22 0,07 1,76 2,75 0,09 1,63 3,14 0,12 1,35 3,64 0,10 1,06 3,40 0,04 0,70 Solvencia * Se ha optado por no mostrar los valores del payout y del ratio de autofinanciación del año 2008 debido a que la empresa reparte un dividendo con cargo a prima de emisión por importe de 47.150 miles de euros y, sin embargo, el grupo tiene unas pérdidas de (5.849) millones de euros, por lo que no serán interpretables. 492 © Ediciones Pirámide ANEXO III. Ratios de liquidez, eficiencia, solvencia, rentabilidad y mercado 2012 2011 2010 2009 2008 2,68 % 2,54 % 44,84 % 7,35 % 4,20 % 0,81 % (9,36 %) (0,56 %) 45,95 % 4,25 % 0,14 % (2,95 %) 6,22 % 4,32 % 47,84 % 10,58 % 7,54 % 2,48 % 2,29 % 3,02 % 46,41 % 7,31 % 4,25 % 0,77 % (0,84 %) 0,57 % 50,09 % 8,18 % 4,86 % (0,56 %) 0,15 38,30 0,00 % (24,57 %) (24,57 %) (0,53) N.A. 1,38 % (13,34 %) (11,96 %) 0,39 17,79 0,98 % 11,41 % 12,39 % 0,14 51,99 6,49 % (10,96 %) (4,47 %) (0,06) N.A. 1,32 % (17,26 %) (15,94 %) Rentabilidad ROE................................................................. ROA................................................................ MB.................................................................. ME (antes amortizaciones).............................. ME (después amortizaciones).......................... MN.................................................................. Mercado BPA................................................................. PER................................................................. DY................................................................... Variación MV.................................................. TSR................................................................. Viscofán y sociedades dependientes. Ratios de liquidez y eficiencia 2012 2011 2010 2009 2008 RC................................................................. 2,07 2,10 1,95 1,96 1,72 Acumulación del ratio de circulante: Efectivo y otros medios líquidos.................... Otros activos a corto plazo............................ Deudores comerciales.................................... Existencias..................................................... 0,23 0,36 1,06 2,07 0,09 0,26 1,04 2,10 0,32 0,36 1,08 1,95 0,17 0,19 0,99 1,96 0,08 0,09 0,79 1,72 PA.................................................................. DI.................................................................. LI................................................................... 1,06 0,23 0,11 1,04 0,09 0,04 1,08 0,32 0,16 0,99 0,17 0,09 0,79 0,08 0,05 FCE/PC......................................................... 0,53 0,68 0,67 0,80 0,33 RA................................................................. RAF.............................................................. RAC.............................................................. 0,98 2,03 1,88 0,97 1,93 1,96 0,93 1,92 1,81 0,96 1,89 1,96 0,94 1,82 1,93 PM almacén................................................... PMC.............................................................. PMP.............................................................. 279,56 65,91 86,46 291,05 69,17 100,75 333,03 73,43 111,29 341,32 76,39 117,91 337,63 77,28 115,51 Liquidez Eficiencia © Ediciones Pirámide 493 Estados financieros. Interpretación y análisis Viscofán y sociedades dependientes. Ratios de solvencia, rentabilidad y mercado 2012 2011 2010 2009 2008 AP................................................................. AF................................................................. DF................................................................. RECP............................................................ CCF............................................................... Payout............................................................ Ratio de autofinanciación.............................. 0,56 64,12 % 35,88 % 70,12 % 31,52 0,48 0,52 0,55 64,45 % 35,55 % 66,25 % 32,85 0,46 0,54 0,70 58,96 % 41,04 % 64,19 % 36,93 0,29 0,71 0,78 56,04 % 43,96 % 56,90 % 20,07 0,19 0,81 0,97 50,85 % 49,15 % 57,37 % 8,43 0,19 0,81 FCE/Intereses pagados.................................. FCE/Deuda................................................... ΣFCE/(ΣFCI + ΣDividendos pagados........... 30,74 0,37 1,21 21,07 0,45 1,48 39,40 0,43 1,52 3,64 0,10 1,06 7,52 0,19 1,03 21,07 % 13,82 % 67,92 % 24,44 % 18,45 % 13,85 % 22,53 % 14,84 % 69,06 % 23,94 % 17,73 % 14,94 % 20,02 % 12,03 % 73,66 % 23,95 % 17,15 % 12,64 % 18,61 % 10,81 % 72,30 % 21,80 % 15,42 % 10,86 % 16,95 % 9,40 % 69,74 % 18,83 % 12,13 % 9,19 % 2,25 15,56 2,95 % 49,37 % 52,32 % 2,17 12,60 2,06 % 2,08 % 4,14 % 1,75 12,91 1,33 % 61,69 % 63,03 % 1,38 11,52 2,93 % 26,32 % 29,24 % 1,10 12,72 1,36 % (2,90 %) (1,54 %) Solvencia Rentabilidad ROE............................................................... ROA.............................................................. MB................................................................ ME (antes amortizaciones)............................ ME (después amortizaciones)........................ MN................................................................ Mercado BPA............................................................... PER............................................................... DY................................................................. Variación MV................................................ TSR............................................................... 494 © Ediciones Pirámide Respuestas a los cuestionarios Soluciones capítulo 1 1 b) 2 c) 3 a) 4 c) 5 b) 6 d) 7 b) 5 d) 6 b) 7 c) 5 a) 6 c) 7 d) 5 d) 6 a) 7 b) 5 d) 6 c) 7 a) 5 a) 6 d) 7 b) 5 c) 6 a) 5 c) 6 a) 7 d) 5 b) 6 a) 7 d) Soluciones capítulo 2 1 c) 2 d) 3 d) 4 a) Soluciones capítulo 3 1 b) 2 c) 3 a) 4 b) Soluciones capítulo 4 1 b) 2 a) 3 d) 4 b) Soluciones capítulo 5 1 d) 2 d) 3 b) 4 c) Soluciones capítulo 6 1 a) 2 b) 3 c) 4 c) Soluciones capítulo 7 1 a) 2 b) 3 d) 4 b) Soluciones capítulo 8 1 d) 2 b) 3 a) 4 d) Soluciones capítulo 9 1 c) © Ediciones Pirámide 2 d) 3 c) 4 a) 495 Estados financieros. Interpretación y análisis Soluciones capítulo 10 1 d) 2 d) 3 c) 4 a) 5 a) 6 d) 7 c) 5 a) 6 d) 7 d) 5 c) 6 d) 7 d) 5 c) 6 d) 7 a) 5 d) 6 d) 7 d) 5 a) 6 c) 7 c) 5 b) 6 d) 7 c) Soluciones capítulo 11 1 b) 2 b) 3 c) 4 c) Soluciones capítulo 12 1 d) 2 a) 3 c) 4 b) Soluciones capítulo 13 1 c) 2 d) 3 c) 4 d) Soluciones capítulo 14 1 c) 2 d) 3 b) 4 a) Soluciones capítulo 15 1 b) 2 d) 3 c) 4 d) Soluciones capítulo 16 1 b) 496 2 a) 3 d) 4 a) © Ediciones Pirámide Bibliografía Amat, O. y Blake, J. (2002): Contabilidad Creativa. Gestión 2000. Amat, O. y Oliveras, E. (2004): «Propuestas para combatir la contabilidad creativa». Universia Bussines Review - Actualidad Económica, primer trimestre. Beaver, W. H. (1966): «Financial Ratios as Predictors of failure». Journal of Accounting Research, vol. 4, pp. 71-111. Bernstein, L. A. (1993): Análisis de estados financieros. Bilbao: Ediciones Deusto, S. A. Carmona, S. y Carrasco, F. (1996): Estados Contables. Madrid: McGraw-Hill. Cuervo, A. y Rivero, P. (1986): «El análisis económico financiero de la empresa». Revista Española de Financiación y Contabilidad, n.º 49, pp. 15-33. FASB (2001): Goodwill and Other Intangible Assets. Financial Accounting Standard Board Foundation. http://www.fasb.org/cs/BlobServer?blobkey=id&blobwhere=1175823288 238&blobheader=application%2Fpdf&blobcol=urldata&blobtable=MungoBlobs. García Osma, B., Gil Albornoz, B. y Gisbert Clemente, A. (2005): «La investigación sobre earnings management». Revista Española de Financiación y Contabilidad, vol. 34, n.º 127 octubre-diciembre, pp. 1001-1033. Gonzalo, J. A. (2012): «¿Estandarizar el informe de Gestión?». XV Encuentro AECA, septiembre. Guevara, I. y Cosenza, J. P. (2004): «Los auditores independientes y la contabilidad creativa: un estudio empírico comparativo». Compendium, Revista de Investigación Científica, n.º 12. IASB (2005a): Norma Internacional de Contabilidad 16: Inmovilizado Material. http://www. icac.meh.es/Temp/20140721105530.pdf. IASB (2005b): Norma Internacional de Contabilidad 38: Activos Intangibles. http://www. icac.meh.es/Temp/20140721110339.pdf. IASB (2005c): Norma Internacional de Contabilidad 33: Ganancias por acción. http://www. icac.meh.es/Temp/20140724134051.pdf. IASB (2007): Norma Internacional de Contabilidad 1: Presentación de Estados Financieros. http://www.icac.meh.es/Temp/20140721105849.pdf. IASB (2008): El Marco Conceptual para la Información Financiera. IASB Foundation. http://www.ifrs.org. © Ediciones Pirámide 497 Estados financieros. Interpretación y análisis IASB (2009): Norma Internacional de Información Financiera 3: Combinaciones de negocios. http://www.ifrs.org. IASB (2012a): Norma Internacional de Contabilidad 34: Estados Financieros Intermedios. http://www.ifrs.org. IASB (2012b): NIC 7: Estado de Flujos de Efectivo. IASB Foundation. http://www.ifrs.org. IASB (2013a): Norma Internacional Información Financiera 10: Estados Financieros Consolidados. http://www.ifrs.org. IASB (2013b): Norma Internacional Información Financiera 11: Acuerdos Conjuntos. http:// www.ifrs.org. IASB (2013c): Norma Internacional de Información Financiera 12: Revelación de Participación en Otras Entidades. http://www.ifrs.org. ICAC (2002): Informe sobre la situación actual de la contabilidad en España y líneas básicas para abordar su reforma (Libro Blanco para la reforma de la contabilidad en España). Madrid: Ministerio de Economía. Instituto de Contabilidad y Auditoría de Cuentas. Lev, B. (1978): Análisis de estados financieros: un nuevo enfoque. Madrid: Ediciones ESIC. Monterrey Mayoral, J. (1997): «Entre la contabilidad creativa y el delito contable, la visión de la contabilidad privada». Ensayos sobre Contabilidad y Economía. Naser (1993): Creative Financial Accounting: its nature and use. Londres: Prentice-Hall. Palepu, K. G., Healy, P. M. y Bernard, V. L. (2002): Análisis y Valuación de negocios. Australia: Editorial Thomson Learning. Peña, D. (2008): Fundamentos de estadística. Madrid: Alianza Editorial. Pérez López, C. (2005): Muestreo estadístico. Prentice-Hall. PGC (2007): Plan General de Contabilidad y de PYMES. RD1514/2007 y RD1515/2007 de 16 de noviembre. Madrid: Tecnos. Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el Texto Refundido de la Ley de Sociedades de Capital. Rivero, J. y Rivero, M. J. (2002): Análisis de estados financieros. Madrid: Edisofer. Rojo, A. (1993): Tendencias de Contabilidad y Contabilidad Creativa. Boletín AECA 36. Standard & Poor’s (2009): Understanding Standard & Poor’s Rating Definitions. Disponible en http://www.standardandpoors.com/spf/delivery/assets/files/Understanding_Rating_ Definitions.pdf. Tukey, J. W. (1977): Exploratory data analysis. Editorial Addison-Wesley. Urías, J. (1995): Análisis de estados Financieros. Madrid: McGraw-Hill. Weigandt, J. J., Kieso, D. E. y Kell, W. G (1987): Accounting principles. Nueva York: John Wiley & Sons. Wild, J. J., Subramayan, K. R. y Halsey, R. F. (2007): Análisis de estados financieros. (9.ª ed.) México: McGraw-Hill. 498 © Ediciones Pirámide TÍTULOS RELACIONADOS Actualizado marzo 2014 8.ª edición Plan General de Contabilidad y de PYMES Reales Decretos 1514/2007 y 1515/2007, de 16 de noviembre Prólogo de Leandro Cañibano Incluye dos desplegables: • PGC: Cuadro de Cuentas, Balance, Cuenta de Pérdidas y Ganancias, el Estado de Cambios en el Patrimonio Neto y el Estado de Flujos de Efectivo. • PGC de PYMES: Cuadro de Cuentas, Balance y Cuenta de Pérdidas y Ganancias. ÍNDICE____________________________________________________________________________ Real Decreto 1514/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad. Plan General de Contabilidad. Real Decreto 1515/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad de Pequeñas y Medianas Empresas y los criterios contables específicos para microempresas. Plan General de Contabilidad para Pequeñas y Medianas Empresas. Anexos. Índice alfabético de cuentas del Plan General de Contabilidad. Índice alfabético de cuentas del Plan General de Contabilidad de Pequeñas y Medianas Empresas. Legislación y normativa relacionada con materias de contabilidad. Legislación de ámbito internacional. Contenido del CD: Real Decreto 1159/2010 • Modelos de cuentas anuales consolidadas • Memoria consolidada • Consultas del ICAC • Modelos de cuentas de sociedades cooperativas • 1/03/2013: Normas de registro y valoración del inmovilizado material e inversiones inmobiliarias • Resolución 28/05/2013: Normas de registro, valoración e información a incluir en la memoria del inmovilizado intangible • Resolución 8/10/2013: Plan de Contabilidad Adaptado a las Formaciones Políticas • Resolución 28/01/2014: Modelo para la presentación en el Registro Mercantil de las cuentas anuales consolidadas. CONTENIDO________________________________________________________________________ En esta nueva edición se incluye un anexo con la actualización de la legislación contable tanto nacional como internacional (NIC y NIIF). Asimismo, para facilitar la búsqueda a los lectores, se facilita un CD con el texto completo del Real Decreto 1159/2010, con las normas para la formulación de las cuentas anuales consolidadas, el modelo de cuentas anuales consolidadas y el contenido de la Memoria consolidada. También la Resolución de 26/03/2013, del Instituto de Contabilidad y Auditoría de Cuentas (ICAC), que aprueba el Plan de Contabilidad de pequeñas y medianas entidades sin fines lucrativos, la Resolución de 26/03/2013, del ICAC, que aprueba el Plan de Contabilidad de las entidades sin fines lucrativos, la Resolución 28/05/2013 sobre normas de registro, valoración e información a incluir en la memoria del inmovilizado intangible, la Resolución 8/10/2013 que aprueba el Plan de Contabilidad adaptado a las formaciones políticas, la Resolución 28/01/2014 que aprueba el modelo de presentación en el Registro Mercantil de las cuentas anuales consolidadas, así como la relación de consultas contestadas por el ICAC desde la entrada en vigor del PGC. 2014; 492 págs.; 17 x 23 cm; rústica; código: 220762; ISBN: 978-84-368-3192-4 www.edicionespiramide.es TÍTULOS RELACIONADOS Casos prácticos de dirección financiera, M. Martín Fernández y P. Martínez Solano. Decisiones óptimas de inversión y financiación en la empresa, A. S. Suárez Suárez. Dirección financiera I. Selección de inversiones, F. Blanco Ramos, M. Ferrando Bolado y M.ª F. Martínez Lobato. Dirección financiera II. Medios de financiación empresarial, C. Lassala Navarré, A. Medal Bartual, V. Navarro Miquel, V. Sanchis Berenguer y A. Soler Movilla. Dirección financiera de la empresa, A. Partal Ureña, F. Moreno Bonilla, M. Cano Rodríguez y P. Gómez Fernández-Aguado. Dirección financiera de la empresa. Teoría y práctica, J. L. Jiménez Caballero, C. Pérez López y A. de la Torre Gallegos. Dirección financiera del riesgo de interés, L. Ferruz Agudo (coord.), M.ª P. Portillo Tarragona y J. L. Sarto Marzal. Economía y gestión bancaria, J. López Pascual y A. de F. Sebastián González. Estados financieros. Interpretación y análisis, J. Palomares y M.ª J. Peset. Financiación del proceso emprendedor, J. Hoyos Iruarrizaga y A. Blanco Mendialdua. Finanzas aplicadas al marketing, D. Ruiz Palomo. Finanzas corporativas, S. Durbán Oliva. Finanzas internacionales para la empresa, J. J. Durán Herrera y F. Gallardo Olmedo. Gestión financiera en el sector turístico. Inversión y financiación a largo plazo, R. García Villanueva, C. Pérez López y M.ª J. Piñas Azpitarte. Gestión patrimonial y banca privada. Manual del asesor financiero, B. Vallejo Alonso y M. Solórzano García (Coords.). Gestión de riesgos financieros en la banca internacional, A. Partal Ureña y P. Gómez Fernández-Aguado (coords.). Impuestos para todos los públicos, F. J. Delgado Rivero y R. Fernández Llera. Introducción a las finanzas, M.ª del C. Valls Martínez (Coord.). Introducción a las finanzas empresariales, A. Partal Ureña, F. Moreno Bonilla, M. Cano Rodríguez y P. Gómez Fernández-Aguado. Inversiones financieras: selección de carteras. Teoría y práctica, J. García Boza. Matemáticas financieras, J. García Boza (coord.). Matemáticas financieras en el nuevo PGC, E. Bustos Contell. Opciones financieras, M. Casanovas Ramón. Operaciones financieras avanzadas, M.ª del C. Valls Martínez y S. Cruz Rambaud. Planes de previsión social, J. I. de la Peña Esteban. Planificación financiera en la práctica empresarial, S. Durbán Oliva, A. I. Irimia Diéguez, M.ª D. Oliver Alfonso y M.ª J. Palacín Sánchez. Problemas resueltos de matemática de las operaciones financieras, J. García Boza, A. Déniz Tadeo, L. Jordán Sale, R. M.ª Cáceres Apolinario y O. Maroto Santana. Supuestos prácticos de dirección financiera, J. F. Rosario Díaz, M.ª del M. Sánchez Cañadas y J. E. Trinidad Segovia. Teoría de la financiación I. Modelos CAPM, APT y aplicaciones, M. Ferrando Bolado, A. R. Gómez Calvet, C. Lassala Navarré, J. A. Piñol Espasa y A. Reig Pérez. Teoría de la financiación II. OPT, estructura de capital y dividendos, A. R. Gómez Calvet, J. A. Piñol Espasa, A. Reig Pérez y A. Rodrigo González. Valoración de empresas y análisis bursátil, A. de la Torre Gallegos y F. Jiménez Naharro. www.edicionespiramide.es