MÓDULO 5 LAS PRÁCTICAS FRAUDULENTAS Y SUS

Anuncio

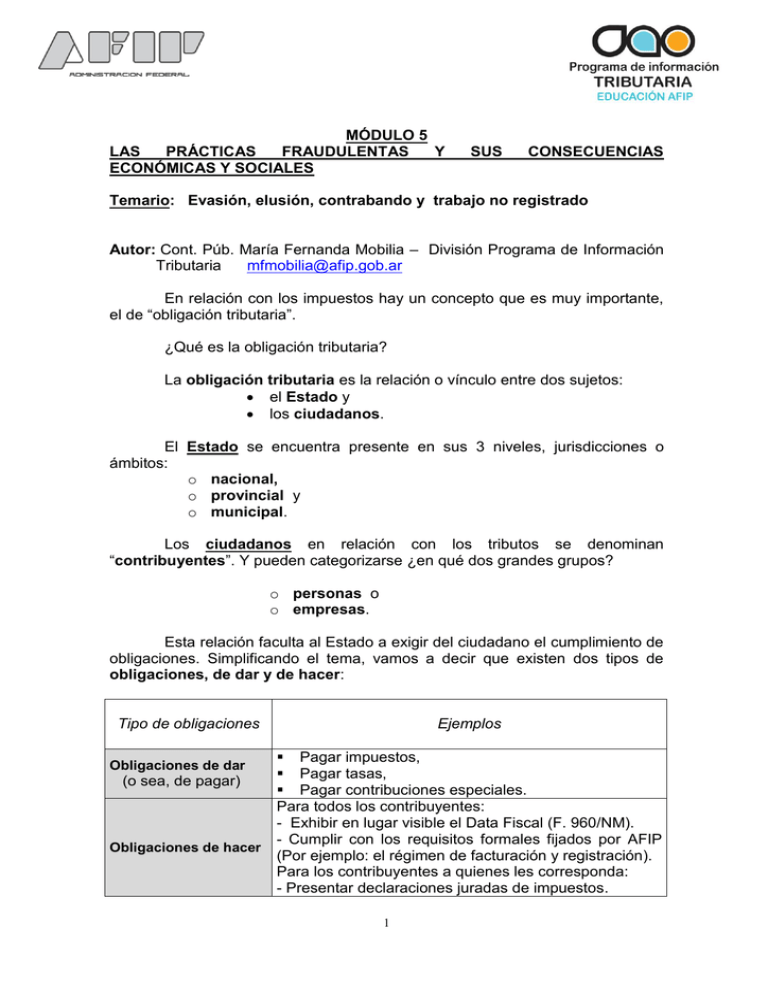

MÓDULO 5 LAS PRÁCTICAS FRAUDULENTAS Y ECONÓMICAS Y SOCIALES SUS CONSECUENCIAS Temario: Evasión, elusión, contrabando y trabajo no registrado Autor: Cont. Púb. María Fernanda Mobilia – División Programa de Información Tributaria mfmobilia@afip.gob.ar En relación con los impuestos hay un concepto que es muy importante, el de “obligación tributaria”. ¿Qué es la obligación tributaria? La obligación tributaria es la relación o vínculo entre dos sujetos: el Estado y los ciudadanos. El Estado se encuentra presente en sus 3 niveles, jurisdicciones o ámbitos: o nacional, o provincial y o municipal. Los ciudadanos en relación con los tributos se denominan “contribuyentes”. Y pueden categorizarse ¿en qué dos grandes grupos? o personas o o empresas. Esta relación faculta al Estado a exigir del ciudadano el cumplimiento de obligaciones. Simplificando el tema, vamos a decir que existen dos tipos de obligaciones, de dar y de hacer: Tipo de obligaciones Obligaciones de dar (o sea, de pagar) Obligaciones de hacer Ejemplos Pagar impuestos, Pagar tasas, Pagar contribuciones especiales. Para todos los contribuyentes: - Exhibir en lugar visible el Data Fiscal (F. 960/NM). - Cumplir con los requisitos formales fijados por AFIP (Por ejemplo: el régimen de facturación y registración). Para los contribuyentes a quienes les corresponda: - Presentar declaraciones juradas de impuestos. 1 El Estado obtiene distintos recursos que utiliza para satisfacer las necesidades públicas: educación, salud, seguridad, justicia, obras de infraestructura, etc y para sostener los lugares públicos: parques, plazas, escuelas, bibliotecas, museos, etc. Los recursos públicos más importantes son los tributos. Los tributos son entradas de dinero que obtiene el Estado y se utilizan para el financiamiento de los gastos públicos. TRIBUTOS Son prestaciones dinerarias (obligaciones de dar dinero). Exigidas mediante una ley (por el principio de legalidad que está expresado en nuestra Constitución Nacional: No hay tributo que no se origine en una ley). Definición de tributos En virtud del poder de coacción que posee el Estado, inherente al gobernar, que es la facultad del Estado de exigir contribuciones a las personas que se hallan en su jurisdicción (llamado también “Poder tributario”, “Potestad tributaria” o “Poder de imperio”, etc). Sirven para cubrir los gastos que demanda la satisfacción de necesidades públicas (educación, salud, seguridad, justicia, defensa exterior, acción social, seguridad social, obras públicas, plazas, parques, playas, etc). Entonces, podemos definir como tributo: “Toda prestación patrimonial obligatoria – habitualmente pecuniaria- establecida por ley, a cargo de las personas físicas y jurídicas que se encuentren en los supuestos de hecho que la propia ley determine, y que vaya dirigida a dar satisfacción a los fines que al Estado y a los restantes entes públicos estén encomendados” (Sainz de Bujanda: “Sistema de Derecho Financiero”). Hecha esta pequeña introducción en la temática tributaria, vamos a situarnos a nivel nacional y a definir someramente las principales problemáticas que enfrenta la Administración Federal de Ingresos Públicos (AFIP): Evasión Elusión Contrabando Trabajo no registrado 2 Hablamos de evasión cuando el contribuyente efectúa falsas declaraciones a fin de disminuir su carga tributaria. Puede ser por ejemplo: omitiendo declarar parte (o de la totalidad) de sus ventas o prestaciones de servicios; incrementando sus costos o gastos; simulando quebrantos; En el caso de los Monotributistas: cuando se encuadran en una categoría inferior a la que le correspondería tributar en función de los parámetros que establece la normativa. etc. También hay evasión cuando directamente el contribuyente no se inscribe ante la AFIP y desarrolla su actividad por fuera del control del organismo recaudador. Además, como ciudadanos cada vez que compramos algún producto o contratamos algún servicio, al “pedir” el tiquet o la factura que respalda la operación estamos colaborando con el sostenimiento de las cosas de todos. Porque en el precio final pagado está incluido el Impuesto al Valor Agregado. Al solicitar nuestro comprobante (fiscalmente válido) contribuimos a evitar la evasión impositiva. “El hecho de intentar evitar la evasión de impuestos es una buena medida en sí misma. La evasión es un flagelo que implica la falta de recursos genuinos, no poder atender a las erogaciones que propone el Estado, la desigualdad entre los contribuyentes y la inequidad horizontal, que significa que todos los que están en iguales condiciones no pagan lo mismo. De modo que todo esfuerzo en este sentido resulta loable.“(Leonel Massad:”La evasión es un grave problema cultural”, Revista F5 N° 4). En cambio hay elusión cuando se buscan vericuetos en la normativa que posibiliten bajar la tributación. Estas maniobras están “al borde” o “en el límite”… No siempre reflejan la “realidad económica” de la empresa en marcha (o grupo de empresas). Por eso, habitualmente entran en contradicción con este principio consagrado en la Ley 11.683: Ley de Procedimiento Fiscal. Decimos que hay contrabando cuando ingresan o salen mercaderías del país sin pasar por los lugares de control habilitados para tal fin por la Aduana Argentina. También puede haber contrabando cuando se ingresan o egresan mercaderías falseando las declaraciones y por lo tanto, las mercaderías declaradas no coinciden con lo que verdaderamente entra o sale del país. La Aduana controla que no ingresen drogas no permitidas a nuestro país y que no egresen especies de flora y fauna en peligro de extinción, patrimonio cultural, etc. En torno de estas mercaderías también pueden originarse maniobras de contrabando. 3 “El concepto de delito de contrabando fue evolucionando con el tiempo, comprendiendo no sólo los actos realizados clandestinamente, con ocultamiento o disimulo o sin intervención de la autoridad aduanera, pero que ardiosa o engañosamente impidan que tal función sea ejercida adecuadamente conforme a las facultades legales. El bien jurídico tutelado es el control aduanero. Es decir que el bien tutelado no es la recaudación fiscal, ni la regulación de políticas económicas del Estado, sino el ejercicio de la función principal encomendada a las aduanas, tal es el control sobre la introducción, extracción y circulación de mercaderías.”(“Introducción al Servicio Aduanero” – Dirección de Capacitación – AFIP). Trabajo registrado es “trabajo en blanco”. Decimos que un trabajador está registrado cuando está inscripto por su empleador ante la AFIP y tiene: recibo de sueldo, obra social, vacaciones pagas, SAC, licencias médicas, asignaciones familiares, ART, tendrá acceso a una jubilación en el futuro, etc. A diferencia de los aspectos nombrados, el trabajador no registrado o “en negro” no recibe el beneficio de todas estas conquistas que las leyes laborales de nuestra nación disponen para los trabajadores en la República Argentina. En virtud de esto, es menester aplicar todos los mecanismos que apunten a reducir a su mínima expresión esta problemática porque todo trabajador debe poder gozar de estos derechos consagrados en la normativa laboral y de la Seguridad Social de nuestro país. Cabe aclarar, además, que generalmente el trabajo no registrado va asociado a la evasión y/o al contrabando. En los casos de venta “en negro” de productos alimenticios se adicionan a los problemas tributarios la falta de controles de otros organismos (bromatológicos; sanitarios) sobre las mercaderías comercializadas en forma marginal. Esto puede ser perjudicial para nuestra salud. Por ejemplo: en el caso de la faena clandestina de ganado vacuno y la posterior comercialización en negro de la carne no hay control del Servicio de Sanidad Animal sobre esas medias reses. Por lo tanto, aquí no sólo se presenta un problema de índole tributario. La AFIP constantemente trabaja sobre varios parámetros con el objeto de combatir la evasión, la elusión, el contrabando y el trabajo no registrado: En el análisis de la percepción del riesgo de evadir. Porque cuando el riesgo de evadir es muy alto el contribuyente comienza a pagar. Cuando la gente percibe que si no paga puede ir presa, debe pagar multas elevadas o puede salir en los diarios, comienza a pagar. Análisis de fiscalización especializada. Un equipo de expertos analistas de la AFIP examina y fiscaliza la operatoria de las diferentes ramas de actividad, evaluando circuitos, actores participantes, normativa 4 específica del sector, maniobras evasivas, estrategias posibles de fiscalización, etc. En la actualización normativa. Anticipando y/o haciendo frente a las nuevas maniobras evasivas que van creando algunos contribuyentes (o los estudios que los asesoran). Es por eso que las normas impositivas son muy dinámicas porque deben ir acompañando la realidad económica. El pedido de tiquet o factura (fiscalmente válidos) por parte de todos los ciudadanos. Trabajando el problema cultural. A través de la Educación Tributaria, buscando desarrollar la concientización y el fomento de una cultura del cumplimiento. Valorizando el sentido social de los impuestos. Esperando que las futuras generaciones vivencien a los impuestos como necesarios para sostener las cosas que son de todos. Última revisión: 31/03/15 5 LAS PRÁCTICAS FRAUDULENTAS ECONÓMICAS Y SOCIALES Y SUS CONSECUENCIAS Autor: Abog. Silvia Traversa – AFIP siltraversa@afip.gob.ar Si la bondad, la solidaridad, y los más altos valores humanos habitaran en el corazón de los hombres, y no sólo estuviesen presentes en sus discursos, definitivamente, si todos fuésemos “rectos” o mejor, “buenos”, no habría necesidad de “Derecho”. El Derecho nació para encauzar la conducta del hombre en la sociedad, para que las libertades y los intereses de cada sujeto, y de cada grupo, tengan un alcance y un “brete”, que haga viable la convivencia y la solidaridad social. Y luego –ya que el Estado es posterior al concepto de pueblo y de Nación-, se invoca el Derecho para regular las relaciones entre los ciudadanos y el Estado. Nuestra Nación se organiza conforme el régimen republicano de gobierno, que establece la división de funciones (o poderes), el Poder Ejecutivo es el encargado de recaudar las rentas de la Nación (art. 10 C.N. y 100 C.N.). Específicamente corresponde al Jefe de Gabinete de Ministros, con responsabilidad política ante el Congreso de la Nación "Hacer recaudar las rentas de la Nación y ejecutar la ley de Presupuesto Nacional" (inc. 7° del artículo 100 de la Constitución Nacional). Si bien la Ley Fundamental de la Nación Argentina reconoce al Poder Ejecutivo Nacional la facultad de dictar decretos por razones de necesidad y urgencia excepcionalmente -cuando circunstancias excepcionales hicieren imposible seguir los trámites ordinarios para la sanción de las leyes-, y de reglamentar o disponer la modalidad de aplicación, excluye expresamente el dictado de normas sobre materia tributaria. Al Poder Judicial de la Nación incumbe la resolución de los conflictos que se generen entre los administrados y el Poder Administrador, velando, sobre todo, por la primacía de los principios y garantías constitucionales. Es un deber el tutelar la supremacía constitucional, control que se debe ejercer en el curso de controversias entre partes con intereses jurídicos contrapuestos (litigiosos). Dentro de los ilícitos tipificados, o descriptos por las normas –como conductas contrarias a las normas del Derecho-, podemos adentrarnos en el concepto de ilícito tributario. EL ILÍCITO TRIBUTARIO Las violaciones a las leyes tributarias integran los denominados “ilícitos tributarios”. Se produce un “ilícito tributario” toda vez que una conducta o un hecho contradice el contenido de una norma legal tributaria. En nuestra legislación, se establecen dos categorías de este tipo de ilícitos: 1. El campo infraccional contemplado por la Ley N° 11.683 6 2. El campo delictual que refiere la Ley N° 24.769 A su vez, el primero de los campos enunciados se subdivide en: Infracciones formales: las genéricas (arts 38, 38 bis y 39 y 39 bis) y las agravadas (art 40 y 40 bis). Infracciones materiales: culposas o fraudulentas –y estas últimas, genéricas (art 46 y 46 bis) o específicas de los agentes de retención o percepción (art 48) Infracciones formales: Los contribuyentes, responsables y terceros están obligados al cumplimiento de deberes jurídicos formales, que son aquellos medios que emplean los sujetos (personas físicas o jurídicas) para que el Fisco tome conocimiento de su estado patrimonial y de los tributos a los que están obligados (declaración jurada, facturas o documento equivalente, suministro de informaciones requeridas, etc., aportados en término a la AFIP). El incumplimiento de esos deberes formales, en los plazos otorgados, constituye una infracción formal. Se trata de omisiones que podrán o no ocasionar perjuicio a la recaudación fiscal, dependiendo de la gravedad de la falta, la posibilidad de rectificar la infracción, y de que exista o no concurso con otra infracción o delito tributario. Infracciones materiales: El artículo 46 de la Ley 11.683 tipifica la defraudación genérica como la declaración engañosa u ocultación maliciosa que perjudica al Fisco: “El que mediante declaraciones engañosas u ocultación maliciosa, sea por acción u omisión, defraudare al Fisco, será reprimido con multa de DOS (2) hasta DIEZ (10) veces el importe del tributo evadido.” Es decir que, para que se configure este ilícito, debe concurrir: DOLO (intención de provocar el daño), MANIOBRA (ardid) O SIMULACIÓN y PERJUICIO FISCAL (no ingreso del tributo en su justa medida). La ley presume que existe esa intención dolosa cuando se establecen las circunstancias señaladas en el art 47-citamos algunas-: o Grave contradicción en los registros, libros, documentos, datos que surjan de anteriores declaraciones juradas. o Cuando en esos documentos se consignen datos inexactos de tal magnitud que ocasionen una grave incidencia sobre la determinación del impuesto. o Si son inexactos los documentos o las declaraciones juradas que sirven de base para el cálculo y se hallan en manifiesta contradicción con las normas y reglamentos vigentes. o Cuando se declaran estructuras jurídicas inadecuadas o impropias, con el propósito de ocultar la realidad económica u obtener beneficios tributarios. En el mismo sentido, se considera la defraudación genérica en el art 22, inc d) de la Ley 24.977 (Monotributo), toda vez que un pequeño contribuyente presenta declaraciones engañosas u ocultaciones maliciosas que perjudican al Fisco, al 7 categorizarse o recategorizarse de manera impropia con la realidad económica del propio contribuyente. En el art 48 de la Ley 11.683 se contempla la defraudación fiscal específica de los agentes de retención o percepción. Este ilícito se conforma cuando un agente de retención o de percepción mantiene el tributo en su poder después de vencidos los plazos de ingreso; este ilícito doloso se sanciona con una multa que va de dos a diez veces el tributo retenido o percibido. EL CAMPO DE LA LEY 24.769 El bien jurídico tutelado por la Ley 24.769 es la hacienda pública nacional –es decir, la actividad financiera del Estado para obtener los recursos y desarrollar su gestión- y el régimen de Seguridad Social. La norma sanciona aquellos ilícitos socioeconómicos capaces de lesionar o poner en peligro la actividad financiera del Estado. El ilícito de apropiación indebida de recursos de la Seguridad Social se encuentra tipificada en el art 9 de la Ley 24.769, ya que se reafirma de manera contundente el delito dentro del marco penal, y no sólo como una infracción administrativa simple o intrascendente. Las figuras delictivas contenidas en esta norma, en las que se describen conductas dolosas, y para las que se establecen penas que van desde los dos hasta los nueve años de prisión –dependiendo de la gravedad e incidencia-, son: Evasión simple tributaria (art 1°) Evasión agravada tributaria (art 2) Aprovechamiento indebido de subsidios (art 3) Obtención fraudulenta de beneficios fiscales (art 4) Para el caso de los arts 2, 3 y 4 se agrega además la pérdida del beneficio y de la posibilidad de obtenerlo por diez años (art 5). Apropiación indebida de tributos: (art 6) establece: “Será reprimido con prisión de dos a seis años el agente de retención o percepción de tributos nacionales, provinciales o de la CABA que no depositare, total o parcialmente, dentro de los diez días hábiles administrativos de vencido el plazo de ingreso, el tributo retenido o percibido, siempre que el monto no ingresado superase la suma de $ 40.000 por cada mes.” El agente de retención es el sujeto que debe entregar dinero al contribuyente, pero detrayendo del monto un importe que luego será depositado en la forma y el plazo de ley establecidos por el Fisco; es decir, actúa reteniendo impuesto de un tercero. En la retención, un sujeto, que es generalmente el deudor, detrae un importe del precio de la operación y lo ingresa al Fisco en nombre del contribuyente (vendedor). En cambio, en la percepción, el vendedor adiciona un importe (percepción) al precio de su venta que lo ingresa al Fisco en nombre del contribuyente (comprador). 8 Evasión simple previsional, por evasión de aportes y contribuciones (art 7) Evasión agravada previsional, mayor monto que la anterior, o por intervención de personas interpuestas para ocultar la identidad del verdadero sujeto obligado (art 8) Apropiación indebida de recursos de la Seguridad Social, respecto del agente de retención (art 9) Insolvencia fiscal fraudulenta, para quien, conociendo de la existencia de un procedimiento administrativo o judicial tendiente a la determinación o al cobro de obligaciones tributarias o de aportes y contribuciones de la Seguridad Social, provocase o agravase una insolvencia propia o ajena (art 10) Simulación dolosa de pago, para quien simule a través de un ardid, con comprobantes o registros falsos, el pago de obligaciones de Seguridad Social (art 11) Alteración dolosa de registros (art 12) Adulteración de sistemas o equipos (art 12 bis) Inhabilitación e incremento de sanciones para funcionarios o empleados públicos (art 13) Responsabilidad de los directivos de las personas jurídicas, para el caso de directores, gerentes, síndicos, administradores, etc (art 14)1 El Dr Andrés Scarpati, letrado tributarista, expuso en la VII Jornada Tributarista de la Universidad Metodista de La Punta, septiembre de 2.000, que: “(...) podemos citar a Santo Tomás de Aquino que en su monumental obra titulada “Suma Teológica” habla de la Justicia Distributiva, de la Justicia Conmutativa y de la Justicia Legal. Justicia Distributiva: es aquella referida a la redistribución del ingreso ya que el Estado recauda gravámenes y los distribuye en obras sociales y obras públicas, por citar como ejemplos. Justicia Conmutativa: refiere a la equivalencia de las prestaciones, verbigracia, precios lógicos de las mercaderías. Justicia Legal: este aspecto es el que fundamenta la obligación del pago de impuestos, ya que el ciudadano está obligado a contribuir con el Estado o, dicho de otra manera, los gravámenes vendrían a ser la contraprestación de los ciudadanos por los servicios recibidos.” Es usual que en el lenguaje cotidiano hagamos mención de los términos “moral” y “ética” como sinónimos. Llegados a este punto, recordaremos en cambio que: Las reglas según las cuales vivimos constituyen la moral. La moralidad divide a los actos en buenos y en malos. Tiene que ver con la vida personal (“cuál es la conducta correcta en una primera cita”). Los sistemas que generan dichas reglas constituyen la ética. Se refiere a una teoría o sistema que describe qué es el bien y, por extensión, qué es el mal. (“¿Cómo asignar los órganos para transplante cuando la demanda supera la oferta”?) Siendo así, el desafío consiste en tener un sistema ético personal basado en valores inalterables al que en verdad cada uno se remita para encontrar directrices 1 Se siguió a FOLCO CARLOS MARÍA “Procedimiento tributario – Naturaleza y estructura” Rubinzal Culzoni Editores (2.000) 9 morales que muevan la conducta. 2 Ésta resulta la única manera eficiente de generar cambios perdurables, culturalmente aceptados para la convivencia y el consecuente sostenimiento del Estado. El régimen sancionatorio sólo debería actuar por excepción, frente a los ilícitos, y no ser la única razón que impulse el cumplimiento de la obligación ciudadana de cooperar para formar un erario público, recurso del Estado, para brindar los servicios públicos, garantizar los servicios de previsión social, y cubrir las necesidades básicas de los grupos más desprotegidos. Pero ni los grandes filósofos de la antigüedad, ni los poetas de nuestro tiempo han logrado definir, ni dar los alcances, de los conceptos de BIEN – MAL – FELICIDAD, u otros términos ligados a valores humanos, y sólo han referido a ellos en ideas o aproximaciones, o enfrentándolos. El Tao enseña que sólo reconocemos el bien comparándolo con el mal. Dado este punto, convengamos en que es condición coincidir en algunos supuestos previos que sostengan la acción del ciudadano; y esto también es requisito para la función pública. A modo de ilustración, se cita un fragmento del Código de Ética de la Función Pública en el que se definen los valores que debe mostrar un funcionario en su desempeño. ARTICULO 8°-PROBIDAD. El funcionario público debe actuar con rectitud y honradez, procurando satisfacer el interés general y desechando todo provecho o ventaja personal, obtenido por sí o por interpósita persona. También está obligado a exteriorizar una conducta honesta. ARTICULO 11.-TEMPLANZA. El funcionario público debe desarrollar sus funciones con respeto y sobriedad, usando las prerrogativas inherentes a su cargo y los medios de que dispone únicamente para el cumplimiento de sus funciones y deberes. Asimismo, debe evitar cualquier ostentación que pudiera poner en duda su honestidad o su disposición para el cumplimiento de los deberes propios del cargo. ARTICULO 13.-RESPONSABILIDAD. El funcionario público debe hacer un esfuerzo honesto para cumplir con sus deberes. Cuanto más elevado sea el cargo que ocupa un funcionario público, mayor es su responsabilidad para el cumplimiento de las disposiciones de este Código. ARTICULO 16.-LEGALIDAD. El funcionario público debe conocer y cumplir la Constitución Nacional, las leyes y los reglamentos que regulan su actividad. Debe observar en todo momento un comportamiento tal que, examinada su conducta, ésta no pueda ser objeto de reproche. ARTICULO 20.-TRANSPARENCIA. El funcionario público debe ajustar su conducta al derecho que tiene la sociedad de estar informada sobre la actividad de la Administración. ARTICULO 21.-DECLARACION JURADA PATRIMONIAL Y FINANCIERA. El funcionario público debe presentar ante la Oficina Nacional de Ética Pública una declaración jurada de su situación patrimonial y financiera, conforme surge del Capítulo IV de la Parte Especial - Régimen de las Declaraciones Juradas Patrimoniales y Financieras. El control y seguimiento de la situación patrimonial y financiera de los funcionarios públicos y la reglamentación del régimen de presentación de las declaraciones juradas estarán a cargo de la Oficina Nacional de Ética Pública. ARTICULO 36.-BENEFICIOS PROHIBIDOS. El funcionario público no debe, directa o indirectamente, ni para sí ni para terceros, solicitar, aceptar o admitir dinero, dádivas, beneficios, regalos, favores, promesas u otras ventajas en las siguientes situaciones: a) Para hacer, retardar o dejar de hacer tareas relativas a sus funciones. (…) ARTICULO 39.-BENEFICIOS PROHIBIDOS. El funcionario público no debe, directa o indirectamente, otorgar ni solicitar regalos, beneficios, promesas u otras ventajas a otros funcionarios. 2 Siguiendo a MARINOFF LOU, “Más Platón y menos Prozac” Ed Sine Qua Non - 7ª edición – 2.004 10 Seguramente, el lector encontrará aquí “letra” para despertar el más adormecido de los espíritus críticos. Cierto es que una falta, infracción o delito en cabeza de un funcionario ocasiona un daño de tamaña gravedad a la ciudadanía –por su representatividad, por sus deberes éticos, por la incidencia y trascendencia de sus acciones, que resulta altamente censurable. “... el control fiscal es eficaz cuando se apoya en bases legales que garantizan la inseparable correlación entre los derechos y los deberes tanto de la Administración cuanto de los contribuyentes; pues, no debe olvidarse que en la vida social "aquellos que al reivindicar sus derechos se olvidan de sus deberes o no les dan la conveniente importancia, se semejan a los que deshacen con una mano lo que hacen con la otra". 3 Lo cierto, no obstante, es que ningún ciudadano debería justificar sus propias faltas, infracciones o delitos en las “patrañas” cometidas por otro, incluso si ese “otro” fuera un funcionario, al que le corresponden las sanciones legales previstas para el delito puntual, y las sanciones previstas por las normas vigentes para los funcionarios públicos. El ciudadano está convocado a la solidaridad social, al respeto de las normas, y a contribuir con el Estado para obtener los recursos públicos necesarios a sus funciones –legislativa, judicial y administrativa-. EL PACTO SOCIAL, EJE DEL PACTO FISCAL Un pacto social es un conjunto de acuerdos de amplia prevalencia social, que habilitan a los miembros de una sociedad a coordinar sus acciones. Todo pacto, explícito o implícito, requiere basarse en el respeto y la convicción por parte de los contratantes de que es mejor cooperar que confrontar. Históricamente, las naciones – comunidades políticas- plasmaron sus consensos en Constituciones, Leyes Fundamentales que son la expresión de la voluntad general. De esta manera, la Constitución resume el consenso mutuo de los contratantes, qué derechos transfieren al gobierno de la organización, y cuáles derechos no son cedidos. El nivel constitucional es central para comprender qué clase de pacto se ha establecido entre Estado y ciudadano. Una Constitución diseñada de manera tal que permita ciertos delitos o el accionar egoísta de algún sector social, reduciría las virtudes cívicas, aumentaría el nivel de desconfianza hacia los gobernantes y del sistema legal, favoreciendo con ello el incumplimiento fiscal. 4 PERJUICIOS OCASIONADOS POR LOS ILÍCITOS TRIBUTARIOS No debemos adoptar la posición pseudo inocente de suponer que todas las personas cuentan con iguales posibilidades para cumplir con sus obligaciones fiscales. Existen diferencias, sobre todo de carácter económico y cultural, que condicionan la actitud de los ciudadanos frente al impuesto, y gravitan fuertemente en su comportamiento. Y subrayo, el estado de conciencia de unos y otros sujetos, acerca del 3 Juan XXIII: Carta Encíclica "Pacem in terris". 4 ESTÉVEZ ALEJANDRO M. “La ciudadanía fiscal: Un marco teórico” en Cuadernos del Instituto AFIP – noviembre 2008- “La Ciudadanía Fiscal: Sus factores estructurantes” 11 compromiso con la sociedad a través de los tributos, es una realidad objetiva de la que no es posible desentenderse. En los últimos años, las Administraciones Tributarias han comenzado un cambio de perspectiva: el contexto va adquiriendo mayor relevancia, por lo cual la estrategia de la gestión cada vez se vincula más con los factores externos que condicionan la operación cotidiana de las organizaciones comerciales. Hacia el final de la década del 90, Argentina entró en un proceso recesivo que culminó con la crisis del 2001. Como consecuencia se produjo un incremento significativo en los índices de pobreza, el aumento a casi un tercio del nivel de desocupación o subocupación en la población activa, una importante reducción del PBI, la brusca devaluación de la moneda y consecuente salida del régimen de convertibilidad, una masiva fuga de capitales, el quiebre del sistema financiero y default interno y externo. El resultado concreto de las condiciones señaladas fue una clara disminución del cumplimiento voluntario, situación que se vio agravada por una reducción en la percepción de riesgo por parte de los contribuyentes. El problema se agrava aún más cuando la planificación fiscal nociva se instala dentro del sistema tributario local. En Argentina, la AFIP ha detectado dos formas de reasignar beneficios entre empresas localizadas en el país, que implican una suerte de planificación fiscal nociva interna (otra forma que designa la evasión): -grupos económicos locales que derivan parte de los beneficios a una o más empresas legítimas, existentes en el mencionado grupo, las cuales acumulan quebrantos impositivos, saldos a favor, o poseen ventajas tributarias específicas. -grupos económicos que derivan parte de los beneficios a una o más empresas inexistentes, a las que se les imputan operaciones irreales. El primer supuesto es considerado un verdadero "tax planning" local, y la Administración debe intentar reconocer dentro del grupo económico la existencia de estas empresas con los citados beneficios, para verificar la autenticidad de las operaciones comerciales realizadas entre ellas y, además, que el monto de las operaciones intragrupo responda a los valores del mercado. Por el contrario, en el segundo caso, se debe probar la inexistencia de la empresa y sus operaciones y que su creación formal fue realizada al solo efecto de defraudar al fisco.5 Actualmente, nos encontramos con ilícitos vinculados a los “precios de transferencia”. La Organización para la Cooperación y el Desarrollo Económico (OCDE) ha conceptualizado los precios de transferencia expresando que "...son los precios a los cuales una empresa transfiere bienes físicos, propiedad intangible o provee servicios a una empresa asociada", entendiéndose por empresa asociada aquella residente en un Estado que participa directa o indirectamente en el gerenciamiento, control o capital de ambas empresas. 5 COSTA MARCELO PABLO “Lucha contra la evasión tributaria” en Boletín AFIP Nº 114, 01 de enero de 2007 12 En las operaciones entre empresas vinculadas, las legislaciones tributarias consagran el principio de "arm's length", regla del operador independiente, o la regla del precio normal de mercado abierto -es decir, entienden que las transacciones se realizan como si se hicieran entre entes independientes-. En la realidad, la administración tributaria actúa en su función fiscalizadora sobre situaciones de hecho, y la prueba de la veracidad de los "precios" de tales transacciones se convierte en una seria restricción, no obstante las pautas que para tales circunstancias ha elaborado la OCDE. Cuando la legislación no le suministra a la administración tributaria los medios legales idóneos para encuadrar y poder verificar la realidad de los precios de las transacciones internacionales (v.g., el suministro de información, la aplicación de severas penas en caso de incumplimiento por parte de las empresas involucradas, el intercambio de información con otros fiscos, inspecciones simultáneas, etc.), ello implica una seria restricción para la función fiscalizadora que opera sobre situaciones de hecho, y trata de probar el ajuste efectuado por tales precios. Cuando el contribuyente, durante una fiscalización no recibe el trato que las garantías constitucionales le otorgan, se produce una ruptura en el crédito (la confianza) que la sociedad debe mantener respecto de la Administración Fiscal. Por otro lado, es usual que algunos contribuyentes –personas físicas o jurídicasapelen las resoluciones de la Administración Fiscal ante los estrados judiciales. Cuando un juez, durante el procedimiento, admite pruebas inoficiosas, o permite, tolera o avala un ilícito tributario al sentenciar, la injusticia asume una gravedad institucional vergonzosa, que mancha la función del órgano judicial, y lacera la paz social que se basa en la justicia. Nuevamente, la ética interviene para que la armonía social se mantenga impoluta, instando el correcto accionar de los actores involucrados. BIBLIOGRAFÍA FOLCO CARLOS MARÍA “Procedimiento tributario – Naturaleza y estructura” Rubinzal Culzoni Editores (2.000) CÓDIGO DE ÉTICA DE LA FUNCIÓN PÚBLICA - Decreto 41/99 MARINOFF LOU, “Más Platón y menos Prozac” Ed Sine Qua Non - 7ª edición – 2.004 Juan XXIII: Carta Encíclica "Pacem in terris". COSTA MARCELO PABLO “Lucha contra la evasión tributaria” en Boletín AFIP Nº 114, 01 de enero de 2007 Última revisión: 31/03/15 13