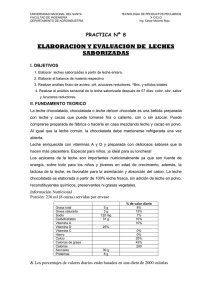

Complejo Productivo Aguas Saborizadas

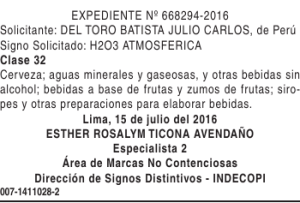

Anuncio