Necesidades operativas de fondos - EOE-CCSS

Anuncio

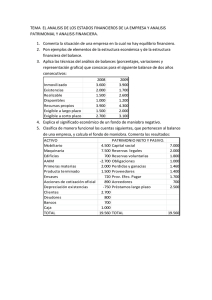

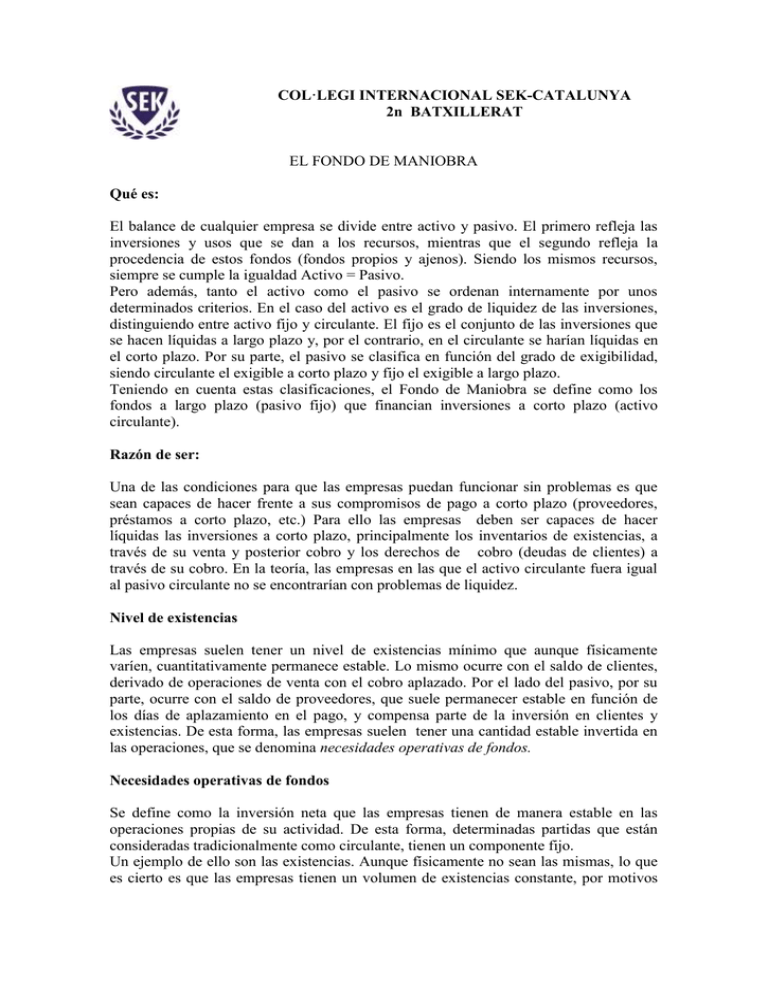

COL·LEGI INTERNACIONAL SEK-CATALUNYA 2n BATXILLERAT EL FONDO DE MANIOBRA Qué es: El balance de cualquier empresa se divide entre activo y pasivo. El primero refleja las inversiones y usos que se dan a los recursos, mientras que el segundo refleja la procedencia de estos fondos (fondos propios y ajenos). Siendo los mismos recursos, siempre se cumple la igualdad Activo = Pasivo. Pero además, tanto el activo como el pasivo se ordenan internamente por unos determinados criterios. En el caso del activo es el grado de liquidez de las inversiones, distinguiendo entre activo fijo y circulante. El fijo es el conjunto de las inversiones que se hacen líquidas a largo plazo y, por el contrario, en el circulante se harían líquidas en el corto plazo. Por su parte, el pasivo se clasifica en función del grado de exigibilidad, siendo circulante el exigible a corto plazo y fijo el exigible a largo plazo. Teniendo en cuenta estas clasificaciones, el Fondo de Maniobra se define como los fondos a largo plazo (pasivo fijo) que financian inversiones a corto plazo (activo circulante). Razón de ser: Una de las condiciones para que las empresas puedan funcionar sin problemas es que sean capaces de hacer frente a sus compromisos de pago a corto plazo (proveedores, préstamos a corto plazo, etc.) Para ello las empresas deben ser capaces de hacer líquidas las inversiones a corto plazo, principalmente los inventarios de existencias, a través de su venta y posterior cobro y los derechos de cobro (deudas de clientes) a través de su cobro. En la teoría, las empresas en las que el activo circulante fuera igual al pasivo circulante no se encontrarían con problemas de liquidez. Nivel de existencias Las empresas suelen tener un nivel de existencias mínimo que aunque físicamente varíen, cuantitativamente permanece estable. Lo mismo ocurre con el saldo de clientes, derivado de operaciones de venta con el cobro aplazado. Por el lado del pasivo, por su parte, ocurre con el saldo de proveedores, que suele permanecer estable en función de los días de aplazamiento en el pago, y compensa parte de la inversión en clientes y existencias. De esta forma, las empresas suelen tener una cantidad estable invertida en las operaciones, que se denomina necesidades operativas de fondos. Necesidades operativas de fondos Se define como la inversión neta que las empresas tienen de manera estable en las operaciones propias de su actividad. De esta forma, determinadas partidas que están consideradas tradicionalmente como circulante, tienen un componente fijo. Un ejemplo de ello son las existencias. Aunque físicamente no sean las mismas, lo que es cierto es que las empresas tienen un volumen de existencias constante, por motivos de seguridad o porque simplemente un proceso productivo tiene una duración determinada. Por este motivo, las empresas que tienen unas necesidades operativas de fondos positivas deben financiarlas con fondos a largo plazo, dado el carácter estable que tienen. Ésta es la razón de ser del Fondo de Maniobra. Fondos negativos Sin embargo, no todas las empresas deben tener un fondo de maniobra positivo. Hay empresas con necesidades operativas de fondos negativas, que se derivan de una financiación espontánea de proveedores que supera la inversión que pueda existir en tanto en clientes como en existencias. Es el tradicional caso de los supermercados, en el que el volumen de financiación de los proveedores (por los aplazamientos de los pagos a los mismos) supera con creces la inversión media en existencias (muy elevada rotación) y a la inversión media en clientes (las ventas se cobran al contado). Los súpers cobran al contado a sus clientes y pagan a sus proveedores a 30, 60, 90 días... En los casos de necesidades operativas de fondos negativas, el Fondo de Maniobra es negativo porque el pasivo circulante financia incluso las inversiones a largo plazo. Cómo se gestiona La gestión del Fondo de Maniobra se liga directamente con la gestión de la inversión neta en operaciones. Aquellas empresas que logren reducir las necesidades operativas de fondos, reduciendo, por ejemplo, el nivel de stocks, acortar el período de producción y el período medio de cobro, alargar el período medio de pago a los proveedores, podrán reducir el Fondo de Maniobra. Se debe producir un equilibrio entre la seguridad y la rentabilidad. Reducir el nivel de existencias es bueno desde el punto de vista financiero al tener menos inversión sin rentabilidad directa que financiar, sin embargo, puede ocurrir que la falta de existencias provoque una ruptura de stocks y se pierdan determinadas ventas por no poder servir a tiempo los pedidos. Lo importante será pues definir, en función del volumen y la naturaleza de la actividad de la empresa, la cuantía de la inversión neta en operaciones, eliminando todas aquellas inversiones que no sean estrictamente necesarias. A partir de allí se debe definir cuál es la cuantía deseable del Fondo de Maniobra. Conclusión El Fondo de Maniobra es un concepto central en la gestión financiera de las empresas con implicaciones en las funciones de ventas, operaciones o aprovisionamientos. A menudo se afirma que tener un Fondo de Maniobra reducido es peligroso, sin entrar a valorar las causas que deben determinar su cuantía. Por lo tanto, antes de hacer tal afirmación, será necesario ver de qué tipo de empresa se trata, ya que puede ser que en determinados casos sea bueno o normal. La gestión de las necesidades operativas de fondos es el auténtico determinante del Fondo de Maniobra, que puede permitir importantes ahorros al eliminar inversiones no necesarias. ACTIU IMMOBILITZAT MATERIAL PN+ PASSIU NO EXIGIBLE O PATRIMONI NET IMMOBILITZAT IMMATERIAL IMMOBILITZAT FINANCER EXISTÈNCIES EXIGIBLE A LLARG TERMINI (LL. T.) EXIGIBLE A CURT TERMINI (CT) REALITZABLE O DISPONIBLE PASSIU CIRCULANT