TABLA DE AMORTIZACIÓN

Anuncio

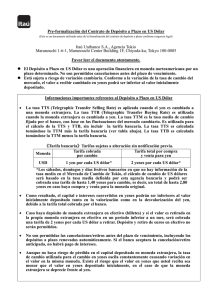

T TABLA DE AMORTIZACIÓN En la amortización de un activo, tabla que especifica año con año durante el período de vida del activo la cuota de pagos, la disminución acumulada durante los años y el valor del activo pendiente de ser cubierto. TABLA DE MORTALIDAD Y SUPERVIVENCIA Cuadros estadísticos de cálculos actuariales que indican las probabilidades teóricas de mortalidad y sobrevivencia que se dan en las personas según su edad dentro del conjunto de una población. Estas tablas tienen gran utilidad en el ámbito de los seguros de vida. TALONARIO Libreta que contiene el conjunto de cheques en blanco que, emitido por las entidades financieras, se entrega a los titulares de una cuenta corriente en dicha entidad. Los talonarios tienen inscrito el número de la cuenta corriente correspondiente, y los talones están numerados correlativamente. Libro donde se conservan las matrices de las acciones emitidas. TARIFA FIJA En inglés se llama flan fee o flat comisión. El término se aplica al indicar que la tarifa o la comisión será cobrada una sola vez, independientemente de la duración de la operación sobre la cual es cobrada. Por lo tanto, la tarifa fija se diferencia de la tarifa anual o de una tarifa cobrada pro rata temporis. TARIFAS PREFERENCIALES Condiciones de intereses y comisiones aplicadas únicamente a clientes en razón a sus circunstancias concretas. TARJETA DE CRÉDITO Medio de pago y disposición de efectivo, representado por un plástico, suscrito con la firma del acreditado, que se otorga en base a un crédito revolvente previamente autorizado por el banco que la emite. La tarjeta de crédito se utiliza para realizar compras de bienes de consumo o pago de servicios en los negocios afiliados al sistema que haya implantada el banco emisor. Tarjetas concedida por un banco u otra institución comercial o financiera a una determinada persona, otorgado, dándole acceso a un crédito limitado. La tarjetas de crédito son, seguramente, la forma más exitosa de crédito al consumidor. Su proliferación ha sido rápida e impresionante. Regulado por la Superintendencia de Bancos a través del Acuerdo No.7-2003 de 16 de octubre de 2003. TARJETA DE CRÉDITO CO-EMISORA Tarjeta respaldada por un banco, que emiten conjuntamente el banco y una empresa privada que ofrece bienes y servicios al público. Generalmente el riesgo del crédito pesa sobre la empresa y el banco aporta el financiamiento. TARJETA DE DÉBITO Medio de pago y disposición de efectivo, representado por un plástico, suscrito con la firma del depositante, que se otorga en base a una cuenta de cheques o ahorros que se tiene en el banco que la emite. La tarjeta de débito se utiliza para realizar compras de bienes de consumo o pago de servicios en los negocios afiliados al sistema que haya implantado el banco emisor. La diferencia entre la tarjeta y la de crédito radica en que en la tarjeta de crédito se dispone de un crédito concedido, y en la tarjeta de débito se dispone de un depósito propio. Tarjeta codificada que permite acceder, mediante un sistema de computadoras, a una cuenta bancaria de la cual se deseé retirar fondos. Tarjeta de pago, que preferentemente sirve para obtener dinero, bien en cajeros automáticos o en oficinas bancarias. La operación es semejante a un reintegro de cuenta, como si se cobrara un cheque contra la propia cuenta. TARJETA-HABIENTE Cliente de un banco que tiene concedido un crédito revolvente, que puede hacer disposiciones mediante un plástico y que es considerado usuario del servicio de Tarjeta de Crédito. TARJETA INTELIGENTE Medio de pago que consiste en una tarjeta de plástico que contiene un chip integrado, y que generalmente se otorga por un determinado límite de crédito, en la cual se van registrando las disposiciones realizadas por el usuario. TASACIÓN Estimación del valor actual de un bien propio o de terceros. Los bancos necesitan obtener la tasación de los bienes muebles o inmuebles que reciben en garantía de los préstamos que efectúan. Según el caso, un banco puede realizar su propia tasación, o confiarla a una empresa especializada. Determinación del precio de un bien, por lo general inmueble, realizada por un perito./ Justiprecio, estimación del valor de las cosas. TASA Indicador básico para estimar en términos relativos el comportamiento de determinadas variables. TASA DE AMORTIZACIÓN Coeficiente que aplicado sobre la base adeudada proporciona la cuota a pagar de cada período. TASA DE APALANCAMIENTO Parámetro que relaciona la proporción entre pasivo a largo plazo y capital, mostrando la estructura financiera de una empresa. TASA DE CONVERSIÓN Proporción que indica el número de acciones comunes que pueden obtenerse por cada valor convertible. TASA CUPÓN Tasa de interés fija derivada de instrumentos a largo plazo. TASA DE DESCUENTO Índice de rendimiento utilizado para descontar futuros flujos de efectivo a su valor actual. TASA DE FONDEO Tasa que se obtiene en el mercado de prestamos a un día. TASA DE INFLACIÓN Indicador del crecimiento sostenido de los precios de los bienes y servicios expresado en porcentaje con relación a un periodo de tiempo. TASA DE INTERÉS Es la valoración del costo que implica la posesión de dinero producto de un crédito. Hay tasas de interés activas y pasivas. Rédito que causa una operación, en cierto plazo, y que se expresa porcentualmente respecto al capital que lo produce. Es el precio que se paga por el uso de fondos prestables. Porcentaje que se aplica para calcular el interés. Regulado por la Superintendencia de Bancos, a través del Acuerdo No.3-2002 de 27 de marzo de 2002. TASA DE REDESCUENTO La que se aplica para el descuento de efectos descontados con anterioridad, generalmente entre bancos. TASA DE REFERENCIA Tasa de interés que se deriva de los costos de fondeo y de operación de los recursos utilizados por cada institución para el otorgamiento de los créditos preferenciales. TASA DEL MERCADO Es el promedio del costo porcentual de captación de los recursos durante el año, más los puntos porcentuales que corresponden a los costos de operación de las instituciones financieras. TASA FIJA Porcentaje único que se aplica durante toda la vida de un crédito concedido a un cliente o de una inversión, mediante convenio establecido. TASA INTERBANCARIA Tasa de interés a la cual los bancos están dispuestos a comprarse y venderse entre ellos sus excesos de reservas. TASA NATURAL Tasa de interés a la que regresa la tasa de mercado después de una variación inducida que prevalece durante un tiempo. TASA NOMINAL Valor de la tasa real más el por ciento de la inflación. TASA PREFERENCIAL Interés bajo que se cobra a clientes preferentes. TASA PROMEDIO DE RENDIMIENTO Resultado en por ciento que se obtiene al dividir la utilidad anual promedio después de impuestos entre el valor en libros de la inversión promedio. Se le denomina también Tasa contable simple de rendimiento. Método para evaluar proyectos de inversión. TASA REAL Valor de la tasa nominal menos el por ciento de la inflación correspondiente. TASA VARIABLE Porcentajes que se aplican durante la vigencia de un crédito. Este interés puede variar en un período mensual pero se aplica la correspondiente a la fecha de aplicación. Porcentajes que se aplican durante un período a una inversión establecida. TASA PRIMA (PRIME RATE) Es la tasa preferencial a la que prestan los bancos comerciales, en los mercados de Nueva York y Chicago. La tasa prima (Prime Rate) constituye una tasa mundial que varía constantemente en función de la demanda del crédito y de la oferta monetaria; pero también en función de las expectativas inflacionarias y los resultados de la cuenta corriente en la balanza de pagos de los Estados Unidos de América. Intereses cargados por los bancos de Estados Unidos a sus mejores clientes, o sobre los préstamos considerados más seguros desde el punto de vista del riesgo crediticio. Se diferencia del Libor (Tasa Interbancaria Ofrecida en Londres, London Interbank Offered Rate). Los cambios en la tasa referencial son generalmente el resultado de la iniciativa de uno de los grandes bancos, que s prontamente imitado por sus competidores. Como la tasa preferencial se establece para los clientes, mientras que el Libor es una tasa de interés interbancaria. TASA SPOT Tasa de cambio que se aplica en las compras inmediatas de divisas. TENEDOR En derecho mercantil, persona que se encuentra en posesión de un documento de crédito o efecto (letra de cambio, cheque, etc.), ya sea el librado o cualquier otra persona a la que se le haya cedido o transmitido por endoso. El que tiene una letra de cambio como propietario legítimo de ella. Si la letra ha circulado mediante endosos plenos, el tenedor será el último endosatario, y si no ha circulado será el primer tomador./ En general, el poseedor y titular de cualquier tipo de valor mobiliario. TENEDOR DE BUENA FE Se califica de tenedor de buena fe a la persona que tiene en su poder un documento que le ha sido cedido y que: 1. Aparenta estar completo y en buen orden, 2. No estaba vencido en el momento en que fue entregado, ni existía indicación de que hubiese sido presentado para su cobro y rechazado por el girado, 3. Fue asumido de buena fe como valor, 4. No aparentaba tener ningún defecto, inexistían razones para dudar de que pertenecía legítimamente al cedente. TESTAFERRO En un negocio o una empresa, la persona que sustituye a otra que, por alguna razón, no desea aparecer como parte o titular de la misma. De hecho el testaferro presta su nombre y asume riesgos por cuenta de otro. Generalmente recibe, o espera recibir, una compensación de la persona que reemplaza. TIPO DE CAMBIO El precio al cual una moneda se intercambia por otra, por oro o por derechos especiales de giro. Estas transacciones se llevan a cabo al contado o a futuro (mercado spot y mercado a futuro) en los mercados de divisas. Precio de una moneda en términos de otra. Se expresa habitualmente en términos del número de unidades de la moneda nacional que hay que entregar a cambio de una unidad de moneda extranjera. Equivalencia del peso mexicano con respecto a la moneda extranjera. Unidades de la divisa de un país que hay que entregar para obtener una unidad de la divisa de otro país. TIPO DE CAMBIO-DÓLAR DOCUMENTO Tipo de cambio que se aplica en las operaciones con giros o money orders en dólares en ventanilla. Este tipo de cambio incluye el costo de intermediación de la sucursal bancaria, casa de cambio o central de cambios. TIPO DE CAMBIO-DÓLAR VALOR 24 HORAS Tipo de cambio interbancario al mayoreo cuya compra y venta del dólar estadounidense se liquida en 24 horas, brindando un margen de un día hábil para cubrir la operación. TIPO DE CAMBIO-DÓLAR VALOR 48 HORAS Tipo de cambio interbancario al mayoreo llamado también Spot. La mayoría de las operaciones interbancarias en dólares se llevan a cabo en esta modalidad, brindando un margen de dos días hábiles parar cubrir la operación. Este tipo de cambio, como paridad de referencia, refleja las expectativas de los intermediarios bancarios. TIPO DE CAMBIO-DÓLAR VALOR MISMO DÍA Tipo de cambio interbancario al mayoreo llamado también Cash. Tiene la característica de que se liquida el mismo día en que se realiza la operación. Generalmente se utiliza para cubrir las necesidades inmediatas de dólares de las instituciones bancarias o de sus clientes. TIPO DE CAMBIO FIJO Aquél que se establece por las autoridades financieras como una proporción fija entre el valor de la moneda nacional y el de una mercancía (por ejemplo, el oro o la plata) o de una moneda extranjera. Tal mercancía o moneda se dice entonces que sirve de patrón. TIPO DE CAMBIO FLOTANTE Tipo de cambio que resulta al actuar o intervenir las fuerzas de mercado. TIPO DE CAMBIO PESO/DÓLAR INTERBANCARIO Precio del dólar estadounidense en término de pesos mexicanos que se utiliza para transacciones en dólares al mayoreo, entre las mesas de cambio de las instituciones bancarias. Existen tres modalidades; valor mismo día (cash), valor 24 horas y valor 48 horas (spot). TIPO DE CAMBIO-PESO/DÓLAR VENTANILLA Precio del dólar estadounidense en términos de pesos mexicanos que se aplica en las operaciones de compra y venta de dólares al menudeo al público en general, en sucursales de bancos comerciales, casas de cambio y centrales de cambios. Existen dos modalidades: efectivo y documento. TIPO DE CAMBIO LIBRE Es aquél cuya determinación corresponde exclusivamente a la oferta y demanda de divisas. Es decir, el precio resultante del libre juego del mercado de divisas. TITULACIÓN Proceso por el cual los activos (sobre todo préstamos) se documentan de tal modo que permite que sean vendidos y distribuidos a inversotes institucionales, o al público en general. TÍTULO Causa o razón jurídica. Fundamento de un derecho o de una obligación. Documento acreditativo de la posesión de un bien y la justa causa de la tenencia. Nombre o razón social titular de una cuenta bancaria. TÍTULO AL PORTADOR Título cuya propiedad se acredita por su tenencia, lo que le otorga una gran facilidad para su transmisión. TITULO DE CRÉDITO Documento necesario para ejercitar el derecho literal que en él se consigna. Documentos provistos de ciertos requisitos, en los que se hace constar la obligación del deudor, y que queda en manos del acreedor, quien puede darlo en pago de sus propias obligaciones. TÍTULO DE CRÉDITO AL PORTADOR Documento que no está expedido a favor de una persona determinada, contenga o no la cláusula al portador. TÍTULO DE CRÉDITO NOMINATIVO Documento expedido a favor de una persona cuyo nombre se consigna en el texto mismo del documento y puede ser transferido por endoso. TÍTULO DE DEUDA Instrumento que representa una obligación por el que una empresa emisora debe restituir un capital y sus respectivos intereses a un vencimiento determinado. TÍTULOS DE RENTA FIJA Son los documentos financieros con que se establece jurídicamente la existencia de una deuda monetaria y una obligación de devolución, con un tipo de interés fijo a un plazo predeterminado. TÍTULOS DE RENTA VARIABLE Son las acciones cuyo pago del principal va adicionado de un rendimiento que varía en relación con el estado financiero y económico de una empresa, y los dividendos decretados por la asamblea de accionistas. TÍTULO HIPOTECARIO Activo financiero emitido por una entidad de crédito con capacidad para conceder préstamos hipotecarios, el cual está garantizado de alguna forma por los créditos hipotecarios concedidos. TÍTULOS OPCIONALES (WARRANTS) Documentos que se emiten en serie y se colocan entre el público inversionista, por medio de los cuales se otorga al adquiriente o tenedor el derecho de comprar al emisor un determinado número de acciones. TÍTULO VALOR Forma de representación de los valores mobiliarios cuyo soporte es un papel, frente al otro instrumento de representación que son las anotaciones en cuenta. Genéricamente, documento que emite una sociedad con la finalidad de obtener recursos. Instrumento financiero de renta fija o variable. Podrán ser públicos o privados, y estar documentados mediante títulos físicos o simples registros contables. TOPE (CAP) Tasa Máxima de interés permitida dentro de los términos de un préstamo a mediano o largo plazo con tasa ajustable. TRANSACCIÓN En las actividades mercantiles o en los mercados financieros, operación de compra o de venta. TRANSFERENCIA Transferir algo significa moverlo de un lugar a otro. En el mundo de los negocios la palabra transferencia se utiliza principalmente en relación al dinero. Transmisión unilateral o sin contrapartida de dinero, bienes o servicios, que realiza un agente económico a otro con un objetivo social o económico, como pueden ser los subsidios, las pensiones no contributivas, las becas y ayudas de estudios, las subvenciones, etc. Normalmente las realiza el Estado, y pueden ser de dos tipos: corrientes y de capital, según financien gastos corrientes o inversiones reales. No hay que confundir transferencia con orden de pago. Una orden de pago implica una transferencia a favor de un tercero, mientras que una transferencia implica un movimiento de fondos, pero no necesariamente un pago. TRANSFERENCIA BANCARIA Operación por la que por orden de un cliente de una entidad bancaria se produce el traspaso de una determinada cantidad de dinero que el cliente tiene depositado en una cuenta en ese banco a otra cuenta de la misma institución financiera o de otra distinta, y por lo que la entidad puede cobrar a su cliente una comisión en concepto de gastos de transferencia. TRANSFERENCIA DE FONDOS Envíos internacionales de fondos que realizan los residentes de un país al exterior sin ser objeto de contraprestación. Es el caso de las cantidades de dinero que envían los inmigrantes en un país a sus familiares en el país de origen, llamadas remesas de emigrantes y recogidas en la balanza de transferencias, junto con las donaciones y demás transferencias, dentro de la balanza de pagos. TRASPASO AUTOMÁTICO DE DEPÓSITOS Convenio entre el cliente y el banco para que éste pueda cargar periódicamente, en la cuenta de cheques, una cantidad fija para abonarla en una cuenta de ahorros o de inversiones. ------------------Fuentes: Decreto Ley No.9 de 26 de febrero de 1998, y sus respectivas regulaciones Código de Comercio Diccionario Enciclopédico, Guillermo Cabanellas Diccionario de Términos Financieros & Bancarios, Robert Marcuse Diccionario Bancario y Bursátil, Armando Ibarra Hernández, Diccionario de Economía y Negocios. Arthur Andersen, Ed. Espasa Calpe