Comentario a la Norma Foral 3-2014 de IRPF. »» Descargar archivo

Anuncio

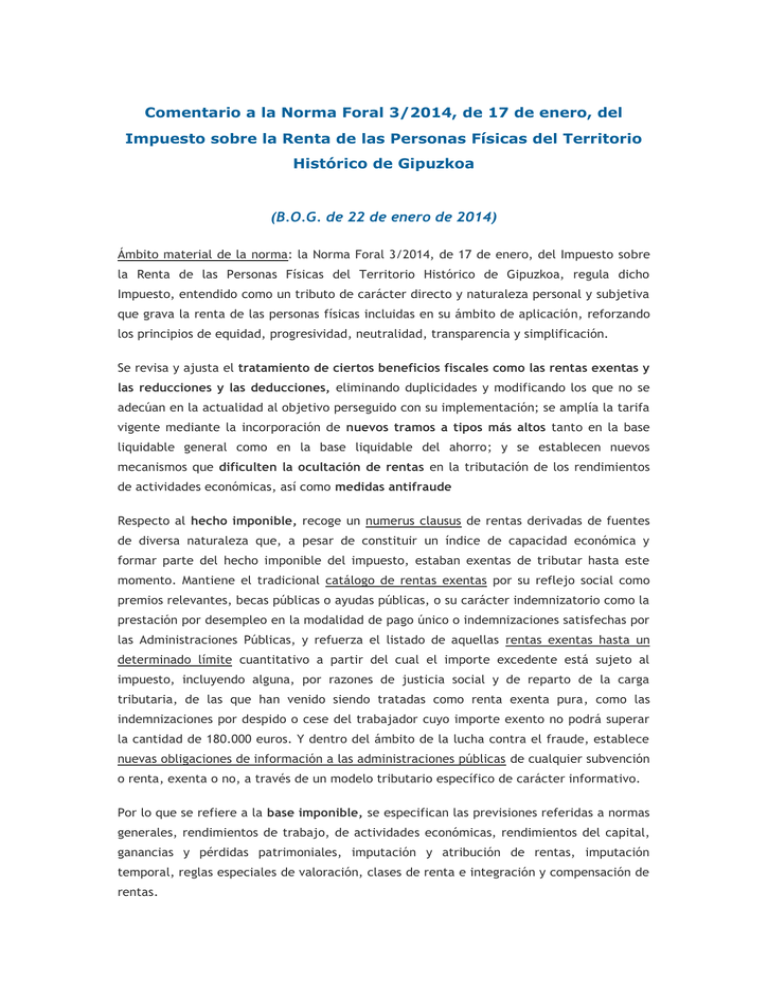

Comentario a la Norma Foral 3/2014, de 17 de enero, del Impuesto sobre la Renta de las Personas Físicas del Territorio Histórico de Gipuzkoa (B.O.G. de 22 de enero de 2014) Ámbito material de la norma: la Norma Foral 3/2014, de 17 de enero, del Impuesto sobre la Renta de las Personas Físicas del Territorio Histórico de Gipuzkoa, regula dicho Impuesto, entendido como un tributo de carácter directo y naturaleza personal y subjetiva que grava la renta de las personas físicas incluidas en su ámbito de aplicación, reforzando los principios de equidad, progresividad, neutralidad, transparencia y simplificación. Se revisa y ajusta el tratamiento de ciertos beneficios fiscales como las rentas exentas y las reducciones y las deducciones, eliminando duplicidades y modificando los que no se adecúan en la actualidad al objetivo perseguido con su implementación; se amplía la tarifa vigente mediante la incorporación de nuevos tramos a tipos más altos tanto en la base liquidable general como en la base liquidable del ahorro; y se establecen nuevos mecanismos que dificulten la ocultación de rentas en la tributación de los rendimientos de actividades económicas, así como medidas antifraude Respecto al hecho imponible, recoge un numerus clausus de rentas derivadas de fuentes de diversa naturaleza que, a pesar de constituir un índice de capacidad económica y formar parte del hecho imponible del impuesto, estaban exentas de tributar hasta este momento. Mantiene el tradicional catálogo de rentas exentas por su reflejo social como premios relevantes, becas públicas o ayudas públicas, o su carácter indemnizatorio como la prestación por desempleo en la modalidad de pago único o indemnizaciones satisfechas por las Administraciones Públicas, y refuerza el listado de aquellas rentas exentas hasta un determinado límite cuantitativo a partir del cual el importe excedente está sujeto al impuesto, incluyendo alguna, por razones de justicia social y de reparto de la carga tributaria, de las que han venido siendo tratadas como renta exenta pura, como las indemnizaciones por despido o cese del trabajador cuyo importe exento no podrá superar la cantidad de 180.000 euros. Y dentro del ámbito de la lucha contra el fraude, establece nuevas obligaciones de información a las administraciones públicas de cualquier subvención o renta, exenta o no, a través de un modelo tributario específico de carácter informativo. Por lo que se refiere a la base imponible, se especifican las previsiones referidas a normas generales, rendimientos de trabajo, de actividades económicas, rendimientos del capital, ganancias y pérdidas patrimoniales, imputación y atribución de rentas, imputación temporal, reglas especiales de valoración, clases de renta e integración y compensación de rentas. - Revisa el sistema de integración de los rendimientos irregulares, manteniendo los actuales porcentajes de integración reducida pero estableciendo un límite cuantitativo de 300.000 euros. - Respecto a los rendimientos de actividades económicas, deroga el método de estimación objetiva, por lo que a partir del 1 de enero de 2014la determinación del rendimiento de todas las actividades económicas queda sometida al método de estimación directa, en sus modalidades normal y simplificada. Incrementa de 5 a 15 años el plazo de años en el que las personas físicas pueden compensar las bases imponibles negativas pendientes de aplicación procedentes de sus actividades económicas, así como el plazo de aplicación de las deducciones generadas en dichas actividades económicas y que no hayan podido aplicar por insuficiencia de cuota. Y modifica los requisitos para que el arrendamiento o compraventa de inmuebles tenga la consideración de actividad económica. - En cuanto a los rendimientos de capital, se equipara el tratamiento del subarrendamiento de vivienda al arrendamiento de viviendas, limitando el gasto deducible al 20% de los rendimientos procedentes del subarrendamiento. Se establece una presunción de onerosidad para los supuestos en los que la administración tributaria tenga constancia de que los inmuebles titularidad del contribuyente se hayan cedido en arrendamiento y no se haya computado rendimiento alguno, cuantificada en un 5% de la valoración de dicho inmueble. Modifica la regulación relativa a las reducciones de la base imponible del impuesto. En el ámbito de la previsión social mantiene en 5.000 euros el límite para las aportaciones individuales y la imposibilidad de integración reducida cada 5 años en las percepciones derivadas del acaecimiento de las contingencias y, en su caso, de rescates de derechos económicos de los diferentes sistemas de previsión. Pero establece como límite para las contribuciones empresariales 8.000 euros, si bien el límite conjunto de reducción por aportaciones y contribuciones se mantiene en 12.000 euros. Y limita el tratamiento de las reducciones de la base imponible general en los supuestos en los que en el mismo período impositivo concurran aportaciones a entidades de previsión social con la percepción de prestaciones en forma de capital, por la contingencia de jubilación o por rescates, a excepción de las aportaciones a los Planes de Empleo y a los instrumentos de previsión social de las personas discapacitadas. En el ámbito de la cuota íntegra, sustituye la deducción general que paliaba la eliminación en la tarifa aplicable a la base liquidable general por una minoración de la cuota en la misma cantidad. Así solo disminuye la cuota íntegra general sin permitir que por su aplicación resulte negativa. Además, amplía la tarifa vigente al incorporar nuevos tramos a tipos más altos tanto en la base liquidable general a partir de 92.310 euros, llegando a ser el tipo marginal más alto del 49% a partir de 179.460 euros, y se rediseña la base liquidable del ahorro, que establece una tributación de un 25% a partir de 30.000 euros. En las deducciones se incluyen familiares y personales (limitando la deducción por edad aplicándose exclusivamente a los contribuyentes con rentas inferiores a 30.000 euros, en la deducción por discapacidad se exige el requisito de convivencia y si viven en centros residenciales podrán practicarla los parientes de grado más próximo que acrediten, documentalmente, haber satisfecho cantidades para sufragar), por aportaciones al patrimonio protegido de la persona con discapacidad y por vivienda (alquiler y adquisición) y deducciones para el fomento de actividades económicas, por donativos y otras. Limita los incentivos correspondientes a la deducción por participación de los trabajadores en la empresa, a la deducción de donativos y a la deducción por cuotas satisfechas a los sindicatos de trabajadores y por cuotas y aportaciones a partidos políticos y suprime la deducción por depósitos en entidades de crédito para la inversión en el inicio de nuevas actividades económicas. Introduce dos incentivos fiscales novedosos: una reducción del rendimiento neto derivado de actividades económicas durante los dos primeros años con beneficio en el ejercicio de las mismas, con un límite temporal de cinco años desde el inicio de la actividad emprendedora, y una deducción del 20% para el inversor de proximidad o «business angel». Y se incorpora en una disposición adicional el régimen aplicable a las ganancias patrimoniales derivadas de valores admitidos a negociación. Y se limita la posibilidad de optar por una tributación conjunta para imposibilitar su aplicación en aquellos casos de mantenimiento de la convivencia, una vez producida la separación legal o declarada la inexistencia de vínculo por resolución judicial de los progenitores. Conexiones normativas: - Norma Foral 3/2004, de 7 de abril, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo: modifica el apartado 1 del artículo 21. - Queda derogada la Norma Foral 10/2006, de 26 (sic) de diciembre, del Impuesto sobre la Renta de las Personas Físicas. Vigencia y normas transitorias: entra en vigor el 22 de enero de 2014, el día de su publicación en el en el Boletín Oficial de Gipuzkoa, y surtirá efectos desde el día 1 de enero de 2014. A efectos del Impuesto sobre la Renta de las Personas Físicas, la presente Norma Foral será de aplicación a las rentas obtenidas a partir del 1 de enero de 2014 y a las que corresponda imputar a partir de dicha fecha, con arreglo a los criterios de imputación temporal contenidos en la normativa del Impuesto sobre la Renta de las Personas Físicas anteriormente vigente. Las disposiciones transitorias se refieren a la determinación del importe de las ganancias patrimoniales derivadas de elementos patrimoniales adquiridos con anterioridad a 31 de diciembre de 1994, a los contratos de arrendamiento anteriores a 9 de mayo de 1985, a las deducciones practicadas por inversión en vivienda habitual en períodos impositivos anteriores al 1 de enero de 2014, a la deducción por inversión en vivienda habitual adquirida en común por varias personas con anterioridad a 1 de enero de 2007, al valor fiscal de las instituciones de inversión colectiva constituidas en países o territorios calificados como paraísos fiscales, a las prestaciones percibidas de expedientes de regulación de empleo Régimen transitorio aplicable a las mutualidades de previsión social, al régimen transitorio aplicable a los contratos de seguro de vida generadores de incrementos o disminuciones de patrimonio con anterioridad a 1 de enero de 1999 y a las rentas vitalicias y temporales, al régimen fiscal de determinados contratos de seguros nuevos, a los seguros colectivos de vida que generan rendimientos del trabajo sin imputación de primas a los empleados, a la transformación de determinados contratos de seguros de vida en planes individuales de ahorro sistemático, a la compensación fiscal aplicable a los contratos individuales de vida o invalidez, al régimen fiscal aplicable a las transmisiones de derechos de suscripción anteriores al 1 de enero de 2012, a la entrega a los trabajadores de acciones o participaciones de la empresa, a la imputación de ganancias de patrimonio no justificadas, a las indemnizaciones por despido exentas, a los regímenes transitorios aplicables a los excesos de aportaciones a sistemas de previsión social no reducidos en períodos impositivos anteriores a 2014, a las indemnizaciones por despido o cese del trabajador, a los porcentajes de integración aplicables a los rendimientos irregulares y a la deducción por depósitos en entidades de crédito para la inversión en el inicio de una actividad económica, a la transmisión de determinados vehículos, a la exención por reinversión en vivienda habitual, a las transmisiones anteriores al 1 de enero de 2007, al régimen transitorio de la deducción por adquisición de vivienda habitual para viviendas adquiridas con anterioridad a 1 de enero de 2012, al de las medidas para favorecer la capitalización de empresas de nueva o reciente creación introducidas con efectos desde el 1 de enero de 2012 y al de trabajadores cualificados del ámbito de la investigación y el desarrollo que hubieran optado con anterioridad al 1 de enero de 2012 por el régimen especial por adquirir su residencia fiscal en Gipuzkoa por desplazamiento, a la integración de segundas o ulteriores prestaciones en forma de capital derivadas de entidades de previsión y a las bases imponibles negativas pendientes de compensación y deducciones pendientes de aplicación procedentes de rendimientos de actividades económicas anteriores a la entrada en vigor de la Norma Foral.