COSTO FISCAL DEL ENDEUDAMIENTO A PARTIR DEL 2013

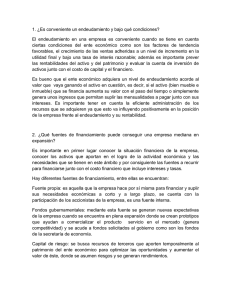

Anuncio

COSTO FISCAL DEL ENDEUDAMIENTO A PARTIR DEL 2013 Para la viabilidad de proyectos de inversión, crecimiento, ampliación, o incluso la existencia misma de algunos modelos de negocios basados en endeudamiento, a la volatilidad del mercado de las tasas de interés habrá que sumarle el costo fiscal originado en la norma de control antievasión denominada “subcapitalización”. Antes de los ajustes por inflación (1992), existió otra limitación al costo financiero basado en el componente inflacionario. Luego de numerosos debates técnicos, se llegó a la conclusión que esta norma castigaba a las empresas con pasivos altos y limitaba el inicio de nuevos proyectos, con una barrera de entrada para quienes no tenían la oportunidad de financiarse vía capital propio. Hoy se vuelve a plantear el mismo debate. Se castigan los nuevos emprendimientos de crecimiento y desarrollo basados en financiamiento externo. Contrario, los empresarios que tienen músculo financiero podrán aumentar las distancias con los pequeños inversionistas, polarizando aún más la economía, situación que contraría las nuevas tendencias democráticas del capital. Se plantea una norma general por culpa de algunos casos puntuales de elusión tributaria, plenamente identificado, similar a lo que ocurrió con los controles sobre las devoluciones de IVA, que generalizó un sin número de controles por las actuaciones de algunos delincuentes. La norma establece que para la procedencia de la deducción de los gastos por concepto de intereses, los contribuyentes del impuesto sobre la renta y complementarios sólo podrán deducir los intereses generados con ocasión de las deudas (que los generan), cuyo monto total promedio durante el correspondiente año gravable no exceda el resultado de multiplicar por 3 el patrimonio líquido del contribuyente determinado a 31 de diciembre del año gravable inmediatamente anterior. Por tanto no será deducible la proporción de los gastos por concepto de intereses que exceda el límite a que se refiere el artículo 118-1 del ETN. Varias situaciones de facto que no permitieron el ajuste de la economía de las empresas de un año a otro. Se expide una Ley el 26 de diciembre de 2012 y 6 días después tiene aplicación un nuevo modelo financiero con un sobre costo fiscal que pudiera abortar algunas inversiones y en otros casos obligar al cierre por la inviabilidad, con los efectos dañinos sobre el desempleo y la polarización que mencionamos anteriormente. El “monto total promedio” nadie podría imaginarse que es. Se sumarían peras con manzanas, por cuanto habría diferentes bases para diferentes tasas. Créditos diarios de tesorería, sobregiros, préstamos rotatorios, bonos emitidos sobre tiempos y tasas de colocación diferentes, para solo mencionar algunas modalidades de financiamiento empresarial. Luego dicho “promedio imaginario” del año actual compararlo con el indicador de 3 veces el patrimonio líquido del año anterior, lo cual daría un porcentaje que se aplicaría al total del gasto por intereses del año actual, cuyo resultado sería el valor aceptado como deducción. ¿La diferencia con el total de gastos por intereses sería el rechazo? Dependiendo del nivel de endeudamiento habría un porcentaje de rechazo, cuyo efecto automático es una renta líquida fiscal que implica un 34% de impuestos, que se sumaría al costo financiero pagado al banco para determinar la tasa de interés promedio asumida por el contribuyente. Alguna de estas soluciones potenciales para anular dicho costo financiero fiscal: 1Aumentar vía precios este nuevo costo financiero fiscal, y si no es posible, entonces 2Cambiar la modalidad de financiamiento, y si no es posible, 3- Reducir la operación a niveles sin endeudamiento con costo financiero fiscal, y si no es posible, 4- Cerrar el negocio. Ahora bien, el parámetro es el patrimonio líquido del año anterior, es decir la diferencia entre la medición de activos fiscales y pasivos fiscales. Este indicador es una fotografía de final de año, que se podría “planear” de diferentes formas. La construcción de proyectos de vivienda a los que se refiere la Ley 1537 de 2012, el parámetro es 4 veces el patrimonio líquido del año anterior. Los contribuyentes del impuesto sobre la renta y complementarios que estén sometidos a inspección y vigilancia de la Superintendencia Financiera de Colombia, no estarán sometidos a dicho sobre costo financiero fiscal, así como tampoco la financiación de proyectos de infraestructura de servicios públicos. ¿Y las empresas constituidas en el año? ¿Podrían endeudarse sin limitación alguna y todos sus intereses serían deducibles? ¿O algún Decreto se le ocurrirá alguna brutalidad reglamentaria condicionando los casos de vinculados económicos? ¿Será la solución al problema? Cordialmente, GABRIEL VASQUEZ TRISTANCHO Columnista Vanguardia Liberal Latin America Tax Partner – Baker Tilly E-mail: gvasquez@bakertillycolombia.com Bucaramanga, 21 de Marzo de 2013