Ley 11/2013 de medidas de apoyo al emprendedor y de... creación de empleo

Anuncio

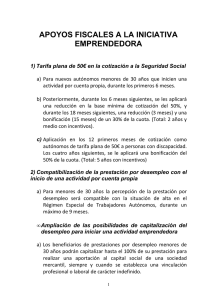

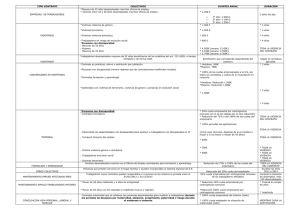

Su aliado para emprender, dirigir y crecer. Ley 11/2013 de medidas de apoyo al emprendedor y de estímulo del crecimiento y de la creación de empleo El pasado 26 de julio se publicó la Ley 11/2013 de medidas de apoyo al emprendedor y de estímulo del crecimiento y de la creación de empleo que desarrolla el RD 4/2013 de 22 de febrero y que entró en vigor el 28 de julio de 2013. En el ámbito de Trabajo y de Seguridad Social, añade nuevos incentivos para trabajadores por cuenta propia y para la contratación por parte de PYMES de trabajadores menores de 30 años. En su artículo 1 se indica que los trabajadores autónomos menores de 30 años que se den de alta* a partir de la fecha de entrada en vigor de la presente Ley podrán disfrutar de reducciones y bonificaciones sobre la cuota de contingencias comunes como resultado de aplicar: Un 80 % de reducción en la cuota durante los 6 primeros meses. Un 50 % de reducción desde el séptimo mes al decimosegundo. Un 30 % de reducción del decimotercero mes al decimoquinto. Un 30% de bonificación del decimoquinto al trigésimo mes. *Deberá ser una alta inicial y si no lo es debe ser una alta después de cinco años de haberse producido una baja anterior. No será de aplicación todo lo mencionado anteriormente si el autónomo emplea trabajadores por cuenta ajena. Sigue vigente alternativamente el sistema de reducciones y bonificaciones anterior que beneficia además a las mujeres de hasta 35 años de edad. En su artículo 3 se permite la compatibilización de la prestación por desempleo durante un máximo de 270 días, o por el tiempo inferior pendiente de percibir, a los desempleados menores de 30 años que inicien una actividad por cuenta propia y no tenga trabajadores a su cargo. En su artículo 5 indica que los trabajadores autónomos que estuviesen cobrando la prestación por desempleo antes de iniciar su actividad por cuenta propia y cesen en ella, tendrán derecho a reanudarla, siempre y cuando la actividad se realice por un período no superior a veinticuatro meses o, en el caso de menores de 30 años, a sesenta meses. Consell de Cent, 329 2º 1ª C - 08007 – Barcelona | info@sygconsultores.es | T: 93 218 40 67 F: 93 218 40 68 -1- Su aliado para emprender, dirigir y crecer. En su artículo 9 dice que las empresas, incluidos los trabajadores autónomos, que celebren contratos a tiempo parcial con vinculación formativa con jóvenes desempleados menores de treinta años, y siempre que se cumplan los requisitos establecidos, tendrán derecho, durante un máximo de doce meses, a una reducción de la cuota empresarial a la Seguridad Social por contingencias comunes del 100 % en el caso de que la plantilla de la empresa contratante sea inferior a 250 personas, o del 75 %, en el supuesto de que la plantilla sea igual o superior a esa cifra. Este incentivo podrá ser prorrogado por otros doce meses si se cumplen ciertos condicionantes. En su artículo 10 trata sobre la creación de un nuevo tipo de contrato de duración indefinida para microempresas y trabajadores autónomos que permite una bonificación del 100% en la cuota empresarial a la Seguridad Social por contingencias comunes, durante un máximo de doce meses, al contratar desempleados menores de 30 años, y siempre que se cumplan los requisitos establecidos, y mantenerlos en plantilla durante 18 meses, salvo que el contrato se extinga por causa no imputable al empresario o por resolución durante el periodo de prueba. En su artículo 11 se incentiva a los trabajadores autónomos menores de 30 años a que a partir del 24 de febrero de 2013 contraten por primera vez de forma indefinida a personas desempleadas de 45 años o más que cumplan los requisitos establecidos ofreciendo la reducción del 100% de toda la cuota empresarial a la Seguridad Social. Por último a destacar está el artículo 13 que habla de la nueva bonificación por celebración de contrato de prácticas con trabajadores que acaben sus estudios universitarios. Sin perjuicio de lo establecido en el artículo 11.1 del Estatuto de los Trabajadores podrán celebrarse contratos en prácticas con jóvenes menores de treinta años aunque hayan transcurrido cinco años desde la terminación de los correspondientes estudios. Las empresas, incluidos los trabajadores autónomos, que concierten un contrato en prácticas con un menor de treinta años, tendrán derecho a una reducción del 50 por ciento de la cuota empresarial a la Seguridad Social por contingencias comunes durante toda la vigencia del contrato. En el ámbito fiscal, el Capítulo II de la Ley 11/2013, concretamente en sus artículos 7 y 8, recoge incentivos fiscales tanto para el Impuesto sobre Sociedades como para el Impuesto sobre la Renta de las Persona Físicas. Se incorpora la disposición adicional decimonovena en la Ley del Impuesto sobre Sociedades la cual dice que las empresas constituidas a partir del 1 de enero del ejercicio 2013 tributarán en el primer ejercicio que tengan base imponible positiva y en el siguiente de acuerdo a la siguiente escala: De 0 a 300.000 euros al 15% La parte restante al 20% Consell de Cent, 329 2º 1ª C - 08007 – Barcelona | info@sygconsultores.es | T: 93 218 40 67 F: 93 218 40 68 -2- Su aliado para emprender, dirigir y crecer. No se entenderá iniciada una actividad: Si la actividad es transmitida mediante cualquier título jurídico por otras personas o entidades vinculadas que la venían desarrollando a la entidad de nueva creación. Si la actividad la hubiera ejercido durante el año anterior a la constitución de la entidad una persona física que ostente una participación, directa o indirecta, superior al 50% en el capital o en los fondos propios de la nueva sociedad. No se entenderá empresa de nueva creación aquella que pertenezca a un grupo de empresas según lo establecido en el artículo 42 del Código de Comercio. De la Ley del Impuesto Sobre la Renta de las Personas Físicas se modifica el artículo 7, que regula las exenciones del impuesto, en su apartado “n”, que se refiere a las percepciones de prestaciones de desempleo en su modalidad de pago único, indica que la exención vendrá condicionada a que la actividad iniciada por el trabajador autónomo o la participación adquirida de una cooperativa, sociedad laboral o entidad mercantil se mantenga al menos durante cinco años. Se suprime la letra “c” del segundo apartado del artículo 14, de imputación temporal de rentas, y ya no se imputará la prestación por desempleo en su modalidad de pago único en proporción al tiempo que en cada período impositivo se hubiese tenido derecho a la prestación de no haber percibido la prestación en su modalidad de pago único. Se añade un tercer punto en el artículo 32, referente a las reducciones en la base imponible, y se establece una reducción del 20% del rendimiento neto positivo de los contribuyentes que inicien el ejercicio de una actividad económica a partir del 1 de enero de 2013 y que determinen el rendimiento neto por el método de estimación directa siempre que este no supere los 100.000 euros, entre otros requisitos. Consell de Cent, 329 2º 1ª C - 08007 – Barcelona | info@sygconsultores.es | T: 93 218 40 67 F: 93 218 40 68 -3-