24-29_alegria

Anuncio

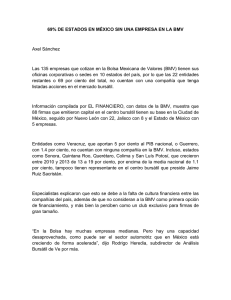

dossier ¿Qué tan globalizados estamos? colocación de instrumentos internacionales La estrategia de la BMV es acompañar y apoyar el desarrollo del mercado de capitales de México con nuevos productos y emisores que listen sus productos en bolsa en la bolsa mexicana de valores Tabla 1. Emisiones de deuda de emisoras extranjeras listadas en la BMV Una de las consecuencias de la globalización en los mercados financieros es que las entidades de cualquier país que buscan fondeo no necesitan limitarse a sus mercados financieros locales. igualmente, los inversionistas no se limitan a los activos financieros emitidos en estos L a innovación financiera —que ha acompañado al proceso de internacionalización de los mercados financieros desde la década de los setenta—, ha producido una variedad de instrumentos financieros que ha facilitado a todo tipo de emisores (gobiernos, empresas no financieras, bancos, organismos multilaterales, etc.), el financiamiento en los mercados de capitales del mundo. Estos instrumentos han contribuido a la diversificación de los portafolios de los inversionistas y a la asignación más eficiente del capital. res, S.A.B. de C.V. (BMV) se han desarrollado junto con la evolución del mercado de capitales de México, particularmente debido a las reformas a la Ley del Mercado de Valores y a las reformas al sistema de pensiones, las cuales han conducido al desarrollo progresivo de nuevas clases de activos que se listan en la BMV. La estrategia de la BMV ha sido acompañar y apoyar el desarrollo del mercado de capitales de México, con nuevos productos y atrayendo nuevos emisores a que listen sus productos en la BMV, incluyendo a emisores extranjeros, tanto de instrumentos de deuda como de acciones. En el presente artículo analizaremos el desarrollo que ha tenido el mercado de capitales en México para emisores extranjeros y el potencial que ha mostrado tener nuestro país como un centro regional de fondeo para América Latina, principalmente. Veremos también el caso de una reciente innovación en el mercado de deuda corporativa para las emisoras mexicanas, que les permite colocar bonos en el extranjero y en México, simultáneamente, en una misma emisión. Además, recordaremos cómo los inversionistas en México pueden tener acceso a una importante oferta de valores de deuda y capital del mundo mediante el Mercado Global Bolsa Mexicana, plataforma que en mayo de este año cumplió diez años de existencia. La BMV no solo ha sido una importante fuente de financiamiento para los emisores mexicanos a lo largo de su historia y mediante la amplia gama de instrumentos financieros que pueden listarse en ella; diversos emisores extranjeros han recaudado también con éxito en el mercado mexicano de valores los recursos necesarios para llevar a cabo sus proyectos o cubrir sus requerimientos de capital. Al mes de mayo de 2013, las colocaciones en el mercado de deuda de la BMV por parte de emisores extranjeros sumaban un total de 21 mil 996.2 millones de pesos. Este monto corresponde a 17 emisiones realizadas por ocho participantes distintos (cuatro empresas chilenas, una empresa española y tres organismos financieros multilaterales). En la tabla 1 pueden consultarse los detalles de estas emisiones. Colocaciones de emisoras extranjeras en la BMV Durante los últimos años, los instrumentos de renta variable y de deuda listados en la Bolsa Mexicana de Valocontaduriapública.org.mx/ octubre 2013 24 Fuente: BMV Monto (pesos mexicanos) Fecha vencimiento Emisora Clave Serie Días plazo Fecha colocación Banco Interamericano de Desarrollo (BID) IADB 1-04 1,084 07/04/2004 $3,000,000,000 27/03/2007 Banco Interamericano de Desarrollo (BID) IADB 1-05 3,652 07/10/2005 $946,200,000 07/10/2015 Banco Centroamericano de Integración Económica CABEI 1-07 1,820 23/01/2007 $750,000,000 17/01/2012 CII 1-07 1,092 29/11/2007 $480,000,000 25/11/2010 Iberdrola Finanzas, S.A.U. IBDROLA 08 3,640 21/07/2008 $1,500,000,000 09/07/2018 Molibdenos y Metales, S.A. MOLYMET 09 532 08/10/2009 $700,000,000 24/03/2011 Molibdenos y Metales, S.A. MOLYMET 10 1,820 06/08/2010 $1,300,000,000 31/07/2015 Molibdenos y Metales, S.A. MOLYMET 11 560 04/04/2011 $1,500,000,000 15/10/2012 Corporación Interamericana de Inversiones CII 1-11 1,092 13/05/2011 $800,000,000 09/05/2014 Banco de Crédito e Inversiones BCI 11 1,092 15/07/2011 $2,000,000,000 11/07/2014 Banco de Chile BANCHIL 11 1,092 08/12/2011 $1,500,000,000 04/12/2014 Banco Latinoamericano de Comercio Exterior, S.A. BLADEX 12 1,092 23/03/2012 $2,000,000,000 20/03/2015 Banco de Crédito e Inversiones BCI 12 560 26/03/2012 $1,000,000,000 07/10/2013 Corporación Interamericana de Inversiones CII 1-12 1,092 27/04/2012 $800,000,000 24/04/2015 Molibdenos y Metales, S.A. MOLYMET 12 1,820 29/06/2012 $1,700,000,000 23/06/2017 Molibdenos y Metales, S.A. MOLYMET 13 3,640 26/02/2013 $1,020,000,000 14/02/2023 Molibdenos y Metales, S.A. MOLYMET 13-2 1,820 11/03/2013 $1,000,000,000 05/03/2018 Corporación Interamericana de Inversiones 25 dossier ¿Qué tan globalizados estamos? Si bien el desarrollo que ha habido en el mercado de deuda para emisores extranjeros aún es incipiente, los casos de éxito que ya se han registrado demuestran el potencial que puede tener el mercado mexicano como una fuente de financiamiento global competitiva en costos y con un marco legal transparente, lo que, aunado al interés que existe de nuevas emisoras extranjeras por participar en el mercado nacional, permite augurar que la trayectoria que se seguirá en el futuro continuará siendo muy positiva. El 6 de agosto de 2010, la empresa chilena Molibdenos y Metales, S.A. (MOLYMET), dedicada al procesamiento de molibdeno y renio, realizó una oferta pública de certificados bursátiles de largo plazo, siendo la primera empresa extranjera no financiera en hacer una emisión de deuda en la BMV. La colocación fue por un monto de mil 300 millones de pesos a un plazo de cinco años, consistente en un programa revolvente hasta por un monto de 3 mil millones de pesos. La primera emisión internacional de bonos colocada en el mercado de capitales de México mediante la BMV fue realizada por el Banco Interamericano de Desarrollo (BID), el 7 de abril de 2004, creando una nueva clase de títulos valores para inversionistas locales e internacionales. En esa ocasión, el BID emitió un bono global por 3 mil millones de pesos mexicanos a tres años de plazo y con una tasa fija de interés de 6.59%. Los recursos obtenidos fueron canjeados a dólares y destinados al programa de préstamos del BID para apoyar el desarrollo económico y social en América Latina y el Caribe. En 2011, el Banco de Crédito e Inversiones (BCI), enfocado en el desarrollo del sector productivo en Chile, realizó la colocación de un programa revolvente de certificados bursátiles hasta por un monto de 8 mil millones de pesos. La primera disposición se efectuó el 21 de julio de ese mismo año, por un monto de 2 mil millones de pesos a un plazo de tres años. En 2011, el Banco de Chile también colocó mil 500 millones de pesos en certificados bursátiles con base en un programa establecido por un monto total de 10 mil millones de pesos a un plazo de cinco años. El Banco Latinoamericano de Comercio Exterior (BLADEX), con sede en Panamá, se convirtió, en marzo de 2012, en el octavo emisor extranjero en acudir al mercado de deuda mexicano para financiar sus proyectos mediante la oferta pública primaria de certificados bursátiles de largo plazo por un monto de 2 mil millones de pesos. La oferta de BLADEX fue emitida al amparo de un programa revolvente autorizado hasta por 10 mil millones de pesos. Para el BID esa operación representó la primera ocasión en que el organismo financiero multilateral emite un bono global denominado en moneda latinoamericana. La operación fue también el primer bono calificado AAA que se lanza en el mercado mexicano de capitales. En 2004, el BID emitió también bonos en reales brasileños y pesos colombianos, ayudando al desarrollo de los mercados de capitales latinoamericanos, hecho que le llevó a ser reconocido en 2005 por la revista Euromoney como el “Mejor Prestatario Supranacional del Año”. Euromoney dijo que el BID “abrió un camino” en los mercados de bonos internacionales a través de años de pacientes negociaciones con autoridades gubernamentales de América Latina para proporcionar un marco regulador y jurídico para que las emisiones en monedas locales pudieran llevarse a cabo. Durante el primer trimestre de 2013, MOLYMET recaudó 2 mil 20 millones de pesos en el mercado de valores mexicano por medio de dos colocaciones de certificados bursátiles (quinta y sexta), ratificando su liderazgo como el principal emisor extranjero en México. A raíz de sus seis emisiones llevadas a cabo en México, MOLYMET fue reconocida por la BMV por su importante aporte al desarrollo del mercado de deuda local para emisores extranjeros, al consolidarse como el principal emisor extranjero de bonos en México, al haber alcanzado un total emitido por un equivalente a 568 millones de dólares. A la colocación pionera del BID siguieron más emisiones por parte de otras empresas iberoamericanas del sector de servicios financieros y una más del sector de materiales. En 2007, el Banco Centroamericano de Integración Económica (BCIE) y la Corporación Interamericana de Inversiones (CII), dos importantes organismos financieros multilaterales que promueven el desarrollo en Centroamérica y América Latina y el Caribe, respectivamente, recaudaron recursos en la BMV. En 2008, fue turno de Iberdrola Finanzas, S.A.U. contaduriapública.org.mx/ octubre 2013 En cuanto a las emisoras extranjeras que tienen acciones listadas en la BMV, hasta el momento solo se cuenta con cinco empresas en este caso. Citigroup Inc., fue la primera empresa extranjera en cotizar en nuestro mercado accionario. Las acciones del banco estadounidense se inscribieron en la BMV el 3 de agosto de 2001, cuando se efectuó la operación por 12 mil 500 millones de dólares correspondientes a la oferta pública simultánea de compra de acciones del Grupo Financiero Banamex-Accival, S.A. de C.V., y de venta de acciones de Citigroup Inc. 26 Títulos de crédito extranjeros de empresas nacionales Una importante innovación en el mercado mexicano de valores tuvo lugar el año pasado con la creación de un nuevo tipo de valor para los emisores mexicanos de deuda. Se trata de los títulos de crédito extranjeros de empresas nacionales, conocidos como Notes, figura de naturaleza análoga a un pagaré, obligación o certificado bursátil, y que representan la participación individual de los tenedores en un crédito colectivo a cargo de la emisora, teniendo las características particulares que se definan en cada emisión. Los títulos de crédito extranjeros de empresas nacionales permiten a los emisores mexicanos que realizan colocaciones en mercados extranjeros registrar localmente este programa y ofertarlo públicamente a inversionistas mexicanos y extranjeros. Los instrumentos de renta variable y de deuda listados en la BMV se han desarrollado junto con la evolución del mercado de capitales de México En diciembre de 2002 se listaron las acciones de Tenaris, S.A., luego de que la empresa de tubos de acero, de origen italo-argentino pero constituida en Luxemburgo, realizara una oferta pública simultánea en cuatro mercados (Argentina, Italia, México y Nueva York) para intercambiar sus acciones ordinarias y ADS (American Depositary Shares) por las acciones y ADS de otras tres compañías que cotizaban en esos mercados y que serían absorbidas por Tenaris. Las emisoras mexicanas tienen las siguientes ventajas al utilizar este nuevo instrumento: ̂̂ Participación simultánea en una sola emisión de una base diversa de inversionistas de cualquier parte del mundo, incluido México. ̂̂ Realización de colocaciones por mayores montos, aprovechando el atractivo de negocios que presenta nuestro país a inversionistas de todo el mundo. Hasta mayo de 2013, dos emisoras mexicanas han recurrido al nuevo tipo de valor, totalizando sus emisiones en 29 mil millones de pesos. El 28 de noviembre de 2012, se llevó a cabo la primera emisión y oferta pública de títulos de crédito extranjeros en el mercado mexicano de valores. Se trata de un programa de títulos de crédito con carácter revolvente por un monto autorizado de hasta 100 mil millones de pesos de América Móvil, S.A.B. de C.V. Durante el segundo semestre de 2005, se listaron en BMV, sin oferta pública, las acciones de dos importantes emisoras de origen español: Banco Bilbao Vizcaya Argentaria, S.A. (BBVA) y Banco Santander Central Hispano, S.A. La primera emisión al amparo del programa fue por un monto de 15 mil millones de pesos por un plazo de diez años a tasa fija de 6.45%. Posteriormente, el 25 de febrero de 2013, América Móvil emitió 7 mil 500 millones de pesos adicionales en títulos de crédito extranjeros. Los títulos de esta emisora se rigen bajo las leyes aplicables de Nueva York, Estados Unidos de América, estando inscritos y listados, según corresponda ante la SEC (Securities and Exchange Commission) de los Estados Unidos de América El último listado de acciones de una empresa extranjera en BMV fue el de la productora de minerales no ferrosos Fresnillo Plc, que forma parte del Grupo Peñoles. La empresa está constituida en Reino Unido y cotiza en la Bolsa de Valores de Londres, y se listó en la BMV, el 14 de mayo de 2008, sin oferta pública. 27 la Comisión Nacional Bancaria y de Valores de los Estados Unidos Mexicanos (CNBV), la Bolsa Mexicana de Valores, S.A.B. de C.V., y en la Euro MTF Market of the Luxembourg Stock Exchange en el Ducado de Luxemburgo. El 8 de mayo de 2013, se registró la segunda oferta pública en México de títulos de crédito extranjeros. En esa ocasión, Grupo Televisa, S.A.B., colocó 6 mil 500 millones de pesos con una tasa de interés fija de 7.25% y un vencimiento en 30 años. La empresa tiene autorizado por la Comisión Nacional Bancaria y de Valores (CNBV) la emisión de títulos por hasta 10 mil millones de pesos. Mercado global de la bolsa mexicana El Mercado Global Bolsa Mexicana se propone contribuir a la internacionalización del mercado de valores mexicano al ser una alternativa adecuada y eficiente para la negociación de una muy amplia y diversa oferta de valores extranjeros en México. Este fue establecido el 29 de mayo de 2003, bajo el marco regulatorio y de negociación del Sistema Internacional de Cotizaciones (SIC) y consiste en un mecanismo diseñado para listar y operar valores en la BMV que no son objeto de oferta pública en México, que no están inscritos en el Registro Nacional de Valores (RNV) y que están listados en mercados de valores extranjeros reconocidos por la CNBV, incluyendo: NASDAQ, New York Stock Exchange, London Stock Exchange, Toronto Stock Exchange, Euronext Paris y Deutsche Börse (Frankfurt) o aquellos, cuyos emisores han sido autorizados de alguna otra forma por la CNBV para listarse. La negociación en el Mercado Global Bolsa Mexicana se lleva a cabo por las mismas casas de bolsa que operan en la BMV. Sin embargo, las casas de bolsa pueden actuar solo por cuenta de inversionistas institucionales y calificados mexicanos. Las operaciones que se realizan en el mercado global se liquidan por medio de S.D. INDEVAL, y están sujetas a las mismas reglas operativas y regulaciones que otras operaciones efectuadas en la BMV. A mayo de 2013, existían 777 emisiones listadas en el segmento de Renta Variable del Mercado Global, correspondiendo 345 de ellas a acciones internacionales, y el resto (432), a fondos cotizados en bolsa (ETF); en el segmento de Deuda del Mercado Global, había 121 emisiones listadas (bonos). Durante 2013, se ha operado diariamente en promedio en este mercado (segmento de Renta Variable) 3 mil 154 millones de pesos, que representan cerca de 20% del importe total operado diario del mercado de capitales de BMV. El Mercado Global de la BMV permite a inversionistas institucionales mexicanos, como Siefores y Fondos de Inversión, adquirir en México, en pesos y con la custodia en una Casa de Bolsa Mexicana, acciones y ETF de los principales mercados internacionales; como si estuvieran operando acciones mexicanas. Referencias Bolsa Mexicana de Valores. Informe Anual, años 2001, 2002, 2005, 2008, 2010 y 2012. Bolsa Mexicana de Valores. Guía Operativa del Mercado Global, septiembre, 2009. Banco Interamericano de Desarrollo (BID). “Premian al BID como mejor prestatario supranacional”, artículos del BID, 22 de junio de 2005. Comisión Nacional Bancaria y de Valores (CNBV), Comunicado de Prensa 088/212, 29 de noviembre de 2012. Lic. Jorge P. Alegría Formoso Director General MexDer Mercado Mexicano de Derivados, S.A. de C.V. Director General Adjunto de Mercados e Información Bolsa Mexicana de Valores jalegria@mexder.com.mx