Geo3T10

Anuncio

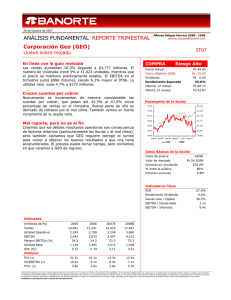

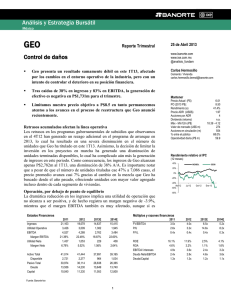

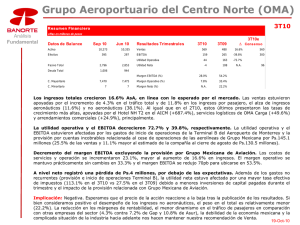

REPORTE TRIMESTRAL Carlos Hermosillo Bernal (55) 5268 - 1686 carlos.hermosillo.bernal@banorte.com 3T10 Corporación Geo (GEO) COMPRA Se confirma como nuestra favorita del sector vivienda. Geo ha presentado un reporte sólido con un atractivo crecimiento operativo y finanzas bajo control que la Riesgo: Medio Precio Actual: Ps39.54 confirman como nuestra primera elección de inversión en el Precio Objetivo 2011: sector vivienda. El precio objetivo para 2011 ha sido fijado Dividendo: en P$55.0, con lo que nuestra recomendación es de compra. La empresa presenta una expansión de 7% en sus ingresos, Ps55.00 Ps0.00 Rendimiento Esperado: 39.1% Máximo 12 meses: Ps44.60 Mínimo 12 meses: Ps30.75 totalmente respaldada en el negocio base de vivienda y con una contribución marginal de negocios relacionaos (terrenos, áreas comerciales), así como una expansión de Desempeño de la Acción 8% en EBITDA al lograr un pequeño avance en el margen 128.50 gracias a la eficiencia operativa; el gasto de operación no 120.25 cambia respecto al año pasado. 112.00 127 119 111 103.75 103 La deuda neta en P$7,586m crece apenas 4% en el 95.50 95 trimestre e implica una relación deuda neta a EBITDA de 87.25 87 1.8x, de sólo 0.8x a capital y a la vez permite una cobertura 79.00 79 O-09 D-09 de intereses (totales) de 3.1x. F-10 M-10 M-10 J-10 GEOB El reporte de Geo en este 3T10 ha cubierto sobradamente las expectativas del mercado, registrando crecimientos de 7% en sus ingresos (P$4,586m) y de 8% en EBITDA ajustada (P$1,080m), ambas ya sobre una base contable comparable INIF 14, y, lo más relevante, superando en términos puntuales las cifras que anticipaba el mercado. La utilidad neta en P$446m retrocede 4% debido al impacto de costos financieros, tanto los registrados dentro del RIF, como los que son capitalizados en la estructura de costo y que a su vez generan que la utilidad operativa apenas aumente 1% A/A. No obstante, la utilidad neta también superó las expectativas. Si bien es cierto que la deuda promedio se ha mantenido en niveles consistentemente superiores en los últimos doce meses, en esta ocasión el efecto de mayores costos financieros crece debido al periodo de tenencia de la deuda colocada a finales del 2T10 (bono por US$250m) y la liquidación de los pasivos que sustituyó. A-10 O-10 IBMV Datos Básicos de la Acción Clave de pizarra Valor de mercado GEOB Ps21,725 Acciones en circulación 549M % entre el público 65.0% Volumen acciones 2.67M Indicadores Clave ROE 20.2% Rendimiento Dividendo Deuda Neta / Capital 0.0% 76.2% Deuda Neta / EBITDA 1.6x EBITDA / Intereses 6.5x Evolución Trimestral (millones de ps.) 3T10 Banorte Estimado Cons. Est. 3T09 Var A/A Var. vs. Est. Var. vs. Cons. Ventas 4,586 4,821 4,763 4,303 6.6% -4.9% -3.7% EBITDA 1,080 1,058 1,053 996 8.4% 2.0% 2.5% 23.5% 22.0% 22.1% 23.1% 0.4 1.6 1.4 M. EBITDA U. Neta UPA 446 444 434 463 -3.5% 0.6% 2.9% 0.81 0.82 0.79 0.85 -4.4% -0.3% 2.9% 27 de Octubre de 2010 ANALISIS FUNDAMENTAL Publicación elaborada por Casa de Bolsa Banorte (Banorte Sucurities Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o perfil de riesgo, por lo que se sugiere asesoramiento especifico especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. Análisis Fundamental Reporte Trimestral Estimados 2008 2009 2010E 2011E 17,453 19,211 19,579 22,081 Utilidad Operativa 3,842 3,307 3,231 3,724 EBITDA 4,119 4,415 4,326 4,929 23.6 23.0 22.1 22.3 1,473 1,529 1,645 1,756 2.7 2.8 3.0 3.2 (millones de ps.) Ventas Margen EBITDA (%) Utilidad Neta UPA (Ps) Múltiplos P/U (x) 14.4 14.1 13.1 12.3 VE/EBITDA (x) 6.9 6.8 7.2 6.2 P/VL (x) 2.3 2.2 2.3 1.7 Aspectos Relevantes Con una estrategia que ya adelantaba la necesidad de enfocarse a los nichos de vivienda económica desde antes que lo reconocieran sus competidores, la mezcla de ventas en Geo cambia relativamente poco en relación al año pasado, únicamente adecuándose a la disponibilidad de fondeo, mucho más abundante en Infonavit, y sosteniendo un enfoque de alrededor de 60% de sus ingresos generados en los segmentos de interés social tradicional, o “segmento bajo”, como l empresa lo identifica. Así, mientras que el número de unidades crece poco, 2% a 13,020 unidades, un pequeño avance en el precio promedio general apoya los ingresos para alcanzar el crecimiento de 7% que mencionamos de inicio. Es importante notar que los ingresos relacionados, como terrenos y áreas comerciales, aún pesan poco en el modelo de negocio de Geo, en esta ocasión presentando una contribución de sólo 1.3% del total de ingresos. Es decir, el desempeño operativo, desde la evolución de los ingresos, se genera en base al negocio tradicional de vivienda. En la rentabilidad operativa hay dos frentes. Uno, el escaso crecimiento en la utilidad operativa, de apenas 1%, y la expansión de margen EBITDA (+0.4pp a 23.5%) que permite ver un crecimiento acelerado en este renglón (8% vs. 7% de ingresos). En ambos casos la causa es la misma, ya que la separación de estas cifras se origina en el monto de costos financieros que han sido capitalizados, mismo que al ubicarse en P$202m permanecen dentro del rango de 5% a 6% que consideramos en nuestra valuación, mientras que sufre de la comparación contra un 3T09 en que la capitalización fue inusualmente baja. Lo verdaderamente importante es observar el nivel absoluto de flujo que se alcanza, mismo que de hecho supera lo esperado, y a la vez corroborar que los resultados en estos nueve meses se encuentra en el rango alto del objetivo de margen EBITDA para el año—21% a 23%. Geo reporta una deuda neta de P$7,586m, nivel que crece 4% durante el trimestre debido al aumento de capital invertido en inventarios, específicamente obra y materiales, rubro que contrario a la mayoría de sus competidores reporta una variación menor (+4% T/T). Creemos que la escala que ha alcanzado Geo, así como la mezcla de ventas desplegada en los desarrollos bajo ejecución y su emparejamiento la planeación, permitirán a la Oct-27-10 Pág - 2 - Análisis Fundamental Reporte Trimestral empresa emprender la nueva etapa de crecimiento que durante 2011y 2012 consumirá prácticamente todos los recursos generados internamente, pero ya sosteniendo el nivel de apalancamiento actual, en términos absolutos. Tras incorporar este reporte en nuestro modelo de valuación los cambios en nuestras estimaciones han sido menores, ya que a diferencia de las demás empresas del sector, en el caso de Geo la presión impuesta por las condiciones de la industria sobre el ciclo de trabajo se ha mantenido bajo un control más eficiente y por ende su incidencia en las necesidades de financiamiento son comparativamente menores. Así, nuestra expectativa es que cada trimestre por venir la acción se abarate relativamente de forma significativa, tanto por la realización de mayores flujos operativos, como por el menor peso del financiamiento externo entre las fuentes de financiamiento de la empresa, aún si en términos absolutos no se espera una reducción de la deuda para los próximos dos años, acorde al plan interno de Geo hacia 2015. Estamos fijando un precio objetivo de P$55.0 para 2011, con el que reiteramos la recomendación de compra, a la vez que destacamos la posición de Geo como nuestra opción favorita en el sector vivienda. Geo—Desglose operativo 3-09 Unidades Infonavit SHF / Fovisste / Cofin Ingresos (P$ mm) Utilidad Operativa Intereses en Costo Repomo en Costo Depreciación EBITDA Ajustada Margen Intereses Netos Ajustados Cobertura de intereses Deuda Neta a Capital 2-10 3-10 3-10/3-09 3-10/2-10 12,824 8,438 4,386 14,919 10,444 4,475 13,020 10,852 2,168 1.5% 28.6% -50.6% -12.7% 3.9% -51.6% $4,303.0 $765.7 $153.9 $0.5 $75.7 $995.7 23.1% $5,208.2 $798.9 $198.2 $0.0 $129.1 $1,126.2 21.6% $4,586.4 $771.1 $201.8 $0.0 $106.7 $1,079.6 23.5% 6.6% 0.7% 31.1% -11.9% -3.5% 1.8% 41.1% 8.4% -17.3% -4.1% $203.7 $353.4 $350.3 71.9% -0.9% 4.89 0.62 3.19 0.76 3.08 0.76 Fuente: Geo, Banorte. Resumen Financiero (millones de ps.) Oct-27-10 Pág - 3 - Análisis Fundamental Reporte Trimestral Datos de Balance Activo Efectivo Sep 10 Jun 10 31,122 32,693 1,937 4,743 Resultados Trimestrales 3T10 3T09 Ventas 4,586 4,303 6.6% EBITDA 1,080 996 8.4% Utilidad Operativa 771 766 0.7% Utilidad Neta 446 463 -3.5% Pasivo Total 21,169 23,064 Deuda Total 9,524 12,023 Margen EBITDA (%) 23.5% 23.1% C. Mayoritario 8,331 7,857 Margen Operativo (%) 16.8% 17.8% C. Minoritario 1,622 1,771 Margen Neto (%) 9.7% 10.8% GEO 2009 3 2010 2 2010 3 3-10/3-09 3-10/2-10 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 4,303,016 3,122,577 27.4% 414,767 765,672 17.8% 995,722 23.1% Costo Financiero Intereses Pagados Intereses Ganados -13,674 76,240 26,405 Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido Utilidad Neta Mayoritaria Margen Neto 2% 1% 5,208,186 3,890,793 25.3% 518,466 798,927 15.3% 1,126,237 21.6% 13% 14% 4,586,352 3,399,116 25.9% 416,173 771,063 16.8% 1,079,608 23.5% 7% 9% -12% -13% 0% 1% -20% -3% 8% -4% -90% -55% -35% -186,787 175,684 20,443 35% -9% -24% -141,020 167,449 18,941 n.m. 120% -28% -25% -5% -7% 759,776 0 204,329 35% n.m. 25% 555,768 54,017 98,794 -12% 64206% -53% 641,928 -147,476 321,851 -16% n.m. 58% 16% n.m. n.m. 462,859 10.8% 19% 380,472 7.3% -2% 446,494 9.7% -4% 17% 28,474,397 22,415,473 3,977,889 1,443,029 16,114,011 19,236,347 10,232,916 6,087,309 9,238,050 1,443,464 7,794,586 23% 28% 78% -81% 133% 45% 40% 68% -7% 63% -14% 32,692,860 26,171,183 4,743,457 827,558 19,795,417 23,064,403 11,066,861 7,374,204 9,628,457 1,771,056 7,857,401 26% 30% 71% 33% 26% 34% -7% 170% 11% 28% 8% 31,122,225 24,024,396 1,937,189 884,879 20,637,440 21,169,028 9,920,583 6,622,229 9,953,197 1,621,791 8,331,406 9% 7% -51% -39% 28% 10% -3% 9% 8% 12% 7% -5% -8% -59% 7% 4% -8% -10% -10% 3% -8% 6% 9,688,067 3,600,758 6,087,309 5,710,178 36% 3% 68% 16% 12,023,223 4,649,019 7,374,204 7,279,766 52% -10% 170% 42% 9,523,600 2,901,371 6,622,229 7,586,411 -2% -19% 9% 33% -21% -38% -10% 4% 1% 7% -2% 15% 5% 6% Balance Activo Total Activo Circulante Disponible Cuentas por Cobrar (clientes) Inventarios Pasivo Total Pasivo Circulante Pasivo largo Plazo Capital Consolidado Minoritario Mayoritario Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta Fuente: GEO, BMV, Banorte Oct-27-10 Pág - 4 - Análisis Fundamental Reporte Trimestral Certificación de los Analistas. Nosotros, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Juan Carlos Alderete Macal y Olivia Colín Vega, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir ni podrán celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. Casa de Bolsa Banorte, en el transcurso de los últimos doce meses, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: SARE. Actividades de las áreas de negocio durante los próximos tres meses Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o mas de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: ICH, CEMEX, GMEXICO, CIDMEGA. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión La Recomendación de Inversión está relacionada con el Rendimiento Total estimado del valor para los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron como referencia para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros son una referencia por lo que se aplican con cierta holgura a discreción del analista. Los parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que destacan, el nivel de las tasas de interés y la expectativa en cuanto a su comportamiento futuro, así como también, la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Rendimiento Para la definición del riesgo se han considerado al menos los siguientes cuatro factores: 1) La volatilidad del precio de la acción. 2) La bursatilidad de la acción, 3) la fortaleza financiera de la empresa emisora y 4) la opinión de participantes en el mercado. Con estos cuatro factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a alteraciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte, este documento no puede fotocopiarse, no puede ser citado, ni divulgado, ni utilizado, ni reproducido total o parcialmente. Oct-27-10 Pág - 5 -