gfnor3t04

Anuncio

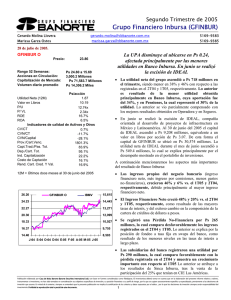

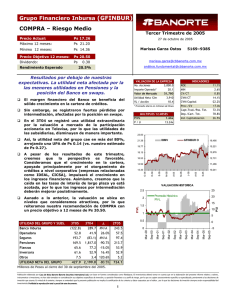

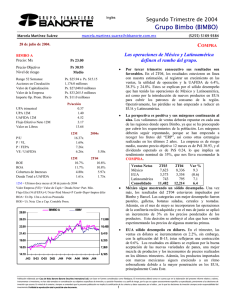

Tercer Trimestre de 2004 Grupo Financiero Banorte (GFNORTE) Fabiola Molina del Valle fabiola.molina@cbbanorte.com.mx (52)5169-9385 28 de octubre del 2004. GFNORTE reporta una utilidad neta de Ps 533 millones 11% menor a la del año previo, al registrar costos de indemnización por Ps 210 millones. GFNORTE O Precio: Riesgo: Rango 52 Semanas: Acciones en Circulación: Capitalización de Mercado: Volumen diario promedio 53.93 Medio • El resultado del grupo fue impulsado principalmente por las utilidades obtenidas en el Sector Bancario; a pesar del registro de costos de indemnizaciones, que contribuyó con el 79.6% de éstas, la Aseguradora que aportó el 13.1% y la empresa de factoraje con una contribución del 3.2%. Ps 56.00 a 34.49 504.6 Millones Ps 27,212.4 Millones Ps 39,265.68 Miles • El Sector Bancario tuvo una utilidad neta de Ps 424 millones, una caída del 23.7% con respecto al año previo y del 18.5% vs. el 2T04. El resultado fue impulsado principalmente por un mayor ingreso financiero neto, derivado de la mayor colocación de créditos y el alza en las tasas de interés de referencia. A continuación, mencionaremos los aspectos más relevantes, del reporte del Sector Bancario: Ps/acción Utilidad Neta (12M) 4.48 Valor en Libros 30.26 P/U 12.04x P/ VL 1.78x ROE 20.8% ROA 1.1% Indicadores de calidad de Activos y Otros CV/CT 1.9% CVN/CT -0.6% CVN/Capital -7.2% Prov./Cart.Venc. 133.0% Capt.Trad./Pas. Tot. 84.1% Dep./Cart. Tot. 135.6% Ind. Capitalización 0.0% Costo de Captación 7.7% Rend. Cart. Cred. Y Val. 11.9% • El Ingreso Financiero Neto creció 17.7% con respecto al año anterior y 28.1% con respecto 2T04. Lo anterior es consecuencia de un incremento en las tasas de interés de referencia, de una alza en la cartera vigente del 12% en el año y del registro de Ps 126 millones por una adecuación contable al método de distribución del concepto de valorización de divisas entre el margen financiero y cambios. 12M = Ultimos doce meses al 30 de septiembre del 2004. GFNORTE O IBMV 59.80 13,391 55.08 12,335 50.37 11,279 45.65 10,223 40.93 9,167 36.22 8,111 31.50 O-03 D-03 J-04 M-04 A-04 M-04 J-04 A-04 O-04 7,055 • Los ingresos por comisiones netas crecieron 11% vs. el 3T03 y fueron 10% mayores a los obtenidos en el 2T04. El incremento se explica principalmente por un aumento en las comisiones por manejo de cuentas, en las de servicios de banca electrónica y por mayores comisiones provenientes de recuperaciones. Los ingresos por intermediación totalizaron Ps 12 millones en el trimestre, que aunque son menores a los del del 3T03, se comparan favorablemente con la pérdida de Ps 91 millones del 2T04. Dado lo anterior, el Ingreso no Financiero cayó 6% vs. el 3T03, pero subió 10.7% con respecto al 2T04. • El gasto no financiero aumentó 6.2% con respecto al 3T03 y 9.7% vs. el 2T04. Derivado principalmente de un gasto en indemnizaciones por Ps 187 millones; el cual es resultado del programa de reducción de gastos y eficiencia, de mayores honorarios pagados y de un aumento en los gastos de administración y promoción. A pesar de lo anterior y dado los fuertes ingresos totales, la Eficiencia Operativa del Banco mejoró de 78.6% en el 2T04 a 74.6%. • En el trimestre se crearon Ps 349 millones de reservas crediticias a través de resultados, un aumento del 15.2% comparado con el 2T04. Adicionalmente, se castigaron Ps 472 millones de cartera vencida por recuperaciones y reestructuras, Ps 342 millones correspondientes a créditos comerciales, Ps 87 millones a créditos de consumo y Ps 43 millones en créditos hipotecarios. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Grupo Financiero Banorte (GFNORTE) Fabiola Molina del Valle fabiola.molina@cbbanorte.com.mx (52)5169-9385 28 de octubre del 2004. UTILIDAD DEL GRUPO Y SUBS. (millones Ps constantes) Sector Bancario Consolidado Casa de Bolsa Arrendadora Factoraje Almacenadora Rentas Vitalicias Bancaseguros Afianzadora Total de Subsidiarias Controladora Utilidad Neta del Grupo UPA Trimestral Primaria UPA 12 m. Primaria Valor en Libros/acción (Ps) RESULTADOS SECTOR BANCARIO (millones Ps constantes) Ingreso Financiero Neto MIN (*) Total de Ingreso No Financiero Eficiencia OperaTiva Total de Gastos No Financieros Otros Ingresos (gastos) Ut. antes Prov., Repomo e Imp. Provisiones de cartera PTU Ganancias (pérdidas) Monetarias Impuestos Impuesto Diferido Ut. Neta antes de Subsidiarias Utilidad de Subsidiarias UTILIDAD NETA BALANCE (millones de Ps constantes) Cartera vencida CART. TOTAL BRUTA (c/fobaproa) CART. TOTAL BRUTA (s/fobaproa) Estimación preventiva para riesgos cred. CARTERA NETA (c/fobaproa) CARTERA NETA (S/fobaproa) TOTAL DE ACTIVOS CAPTACION TRADICIONAL CAPTACION TOTAL TOTAL PASIVOS TOTAL CAPITAL CONTABLE 3T03 2T04 3T04 3T04 vs 3T03 424 -18.5% 12 -72.1% 12 34.8% 17 85.8% 4 -20.0% 7 -4.1% 70 305.8% 4 30.0% 550 -10.4% -17 15.6% 533 -11.0% 1.06 -11.0% 4.48 5.7% 30.26 17.3% 3T04 vs 2T04 -23.7% 25.0% 130.8% 148.2% 23.1% N.C. 348.7% -43.5% -7.7% -26.1% -7.0% -7.0% -2.8% 5.1% 520 43 9 9 5 7 17 3 614 -15 599 1.19 4.24 25.80 556 10 5 7 3 -7 16 7 596 -23 573 1.14 4.61 28.79 1,950 3.8% 1,085 81.4% 2,470 145 710 166 31 -44 21 -21 469 51 520 2,121 4.0% 922 78.6% 2,391 274 926 303 54 -5 17 14 533 23 556 2,497 4.7% 1,020 74.6% 2,623 46 940 349 40 -107 18 25 401 23 424 28.1% 0.87 pp -6.0% -6.80 pp 6.2% -68.3% 32.4% 110.2% 29.0% 143.2% -14.3% N.C. -14.5% -54.9% -18.5% 17.7% 0.70 pp 10.7% -4.01 pp 9.7% -83.2% 1.6% 15.2% -25.9% 2040.0% 5.9% 78.6% -24.7% -0.9% -23.7% 3,582 158,761 151,781 -4,570 154,191 147,211 216,443 168,207 197,330 203,873 12,570 2,869 152,152 145,259 -3,745 148,407 141,514 213,818 169,075 196,024 200,317 13,501 2,767 153,095 146,217 -3,540 149,555 142,677 212,249 162,398 189,936 198,318 13,931 -22.8% -3.6% -3.7% -22.5% -3.0% -3.1% -1.9% -3.5% -3.7% -2.7% 10.8% -3.6% 0.6% 0.7% -5.5% 0.8% 0.8% -0.7% -3.9% -3.1% -1.0% 3.2% 9M. 2003 9M. 2003 Var. % 1,459 75 20 29 13 46 71 7 1,720 -18 1,702 3.37 4.24 25.80 1,475 1.1% 52 -31.5% 26 29.1% 28 -3.6% 11 -13.4% 24 -48.1% 104 47.0% 11 45.0% 1,730 0.6% -56.0 214.6% 1,674 -1.6% 3.32 -1.6% 4.48 5.7% 30.26 17.3% 6,383 4.2% 2,909 76.9% 7,144 202 2,350 816 82 -116 59 -67 1,346 113 1,459 6,658 4.3% 4.2% 0.00 pp 3,169 8.9% 76.3% -0.56 pp 7,500 5.0% 291 44.1% 2,618 11.4% 771 -5.5% 168 N.C. -226 94.8% 55 -6.8% 41 N.C. 1,357 0.9% 118 4.3% 1,475 1.1% 2T04 3T04 CV/CT CVN/CT CVN/Capital Prov./Cart.Venc. Capt.Trad./Pas. Tot. Dep./Cart. Tot. Ind. Capitalización Costo de fondeo Ren. Cart. Cred. y Val. ROAE ROAA (*) Con Base en Activos Totales Promedio. 2.0% 1.9% -0.6% -0.5% -6.5% -5.5% 130.5% 127.9% 84.4% 81.9% 134.9% 129.9% 14.5% 15.3% 7.1% 7.8% 11.2% 12.6% 17.9% 16.8% 1.1% 0.9% • La cartera vencida cayó 22.8% y 3.6% con respecto al 3T03 y 2T04, debido al castigo de Ps 940 millones de cartera que estaba 100% reservada, con la intención de limpiar el balance del banco en el 2T04. Dado la aplicación de castigos en el trimestre, la cobertura de la cartera vencida bajó de 130.5% en el 2T04 a 127.9%. • La cartera vigente del Sector Bancario (excluyendo los préstamos del FobaproaIPAB) creció 12% comparada con el año anterior, por mayores créditos al consumo, comerciales, y de gobierno. • La Captación Tradicional cayó 3.5% y 3.9% vs. el 3T03 y 2T04 respectivamente, ya que los depósitos a plazo bajaron 9.8% y 6.4% con respecto a dichos periodos; afectados por una baja en la captación de mesa de dinero, como resultado de menores requerimientos de fondeo. • El índice de capitalización incluyendo riesgos de crédito y de mercado del Sector Bancario, fue de 15.3%; una alza de 0.8pp. vs. el 2T04, dado un mayor capital neto producto de la generación de utilidades en el trimestre. • Finalmente, la valuación de la acción usando el múltiplo P/VL se abarató de 1.87x en el 2T04 a 1.78x. Mientras que con el múltiplo P/U se encareció de 11.7x a 12.04x. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2