Aspectos Sobresalientes Contenido

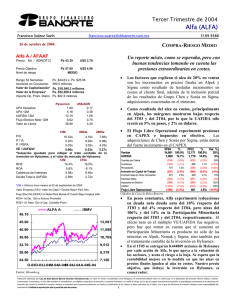

Anuncio

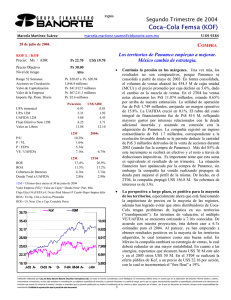

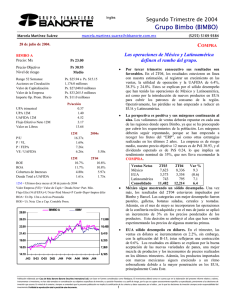

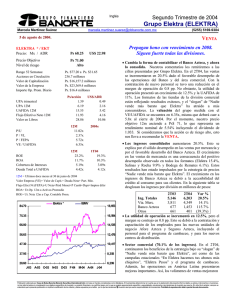

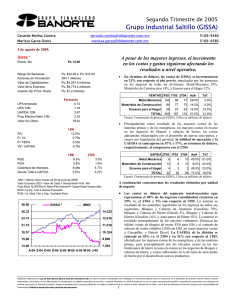

Julio 28, 2004 Clave: www.alfa.com.mx ALFAA Aspectos Sobresalientes ALFA Fujo de Efectivo ► Durante el segundo trimestre de 2004 (2T04), los resultados de ALFA empezaron a reflejar el mejor desempeño económico tanto de los EEUU como de México. El volumen de ventas continuó creciendo y los márgenes afirmándose. Los ingresos, la utilidad de operación y el flujo de efectivo consolidados (utilidad de operación más depreciaciones y amortizaciones) mostraron incrementos con respecto a los del 1T04 y 2T03. La deuda neta continuó disminuyendo. ► En Alpek, la utilidad de operación y los márgenes siguieron con la tendencia de crecimiento iniciada en el trimestre previo. Los márgenes de algunos productos recuperaron terreno, mientras que las acciones para reducir costos siguieron rindiendo resultados. (US$ Millones) 155 157 141 151 158 2T03 3T03 4T03 1T04 2T04 ► A pesar de costos de materias primas más elevados, Sigma reportó resultados ligeramente mejores en el 2T04, en comparación con el 1T04, gracias a un mayor volumen de ventas. ► Nemak registró un menor volumen de ventas en el 2T04 medido contra el trimestre anterior, debido a una disminución en la demanda de sus clientes luego de la reposición de inventarios realizada en el 1T04. No obstante, la empresa logró mantener el nivel de flujo de efectivo, a través de mayores eficiencias. ► Hylsamex siguió aprovechando la mejoría en las condiciones de la industria para reportar excelentes resultados en el trimestre. Las cifras de ingresos, márgenes y flujo de efectivo, excedieron sustancialmente los ya de por sí altos niveles alcanzados en el 1T04. A principios del 3T04, Hylsamex acudió a los mercados de capital y logró captar recursos por US$ 137 millones, que fueron utilizados para el prepago de deuda y continuar fortaleciendo su situación financiera. ► Como se explicó en reportes previos, debido al proceso de separación de Hylsamex. ALFA reporta los resultados de Hylsamex como “Operaciones Discontinuadas”, en renglones especiales en sus estados financieros. ► La utilidad neta mayoritaria de ALFA en el 2T04 fue de $ 1,069 millones o 1.84 pesos por acción. Esta cifra se compara con la de $ 207 millones, o 0.36 pesos por acción, reportada en el 1T04 (que había sido disminuida Contenido por un cargo no recurrente por $ 1,030 millones, Pág. resultado de la aplicación del Boletín Contable C-15 • Aspectos Sobresalientes 1 “Deterioro de Activos de Largo Plazo y su • Resumen 2 Disposición”). El incremento en la utilidad de • Resultados Consolidados 4 • Alpek 8 operación reportada por la empresa en el 2T04, en • Sigma 11 combinación con la utilidad neta proveniente de las • Nemak 14 Operaciones Discontinuadas, más que compensó • Hylsamex 16 la pérdida cambiaria del trimestre. • Compañía Asociada 19 • Anexos Información financiera no auditada. Las cifras de este reporte están expresadas en pesos ($) de Junio 30, 2004 o en dólares (US$), tal como se indica. Donde es aplicable, las cifras en pesos fueron convertidas a dólares utilizando el tipo de cambio promedio del mes en que se llevaron a cabo las transacciones. Las comparaciones en pesos están expresadas en términos reales, es decir, una vez descontada la inflación. Los indicadores financieros se calculan en dólares. RESUMEN Los resultados continuaron mejorando. En general, los resultados de ALFA continuaron mejorando, manteniendo la tendencia positiva iniciada en el trimestre anterior. En 2T04 se reportaron aumentos en ingresos, utilidad de operación, márgenes y flujo de efectivo contra el Deuda Neta a Flujo de Efectivo período previo. Esto como reflejo del mejor desempeño (Veces) económico de los mercados relevantes de la empresa, 2.22 además de ganancias en eficiencia y productividad. La 2.08 2.04 2.04 situación financiera también mostró mejoría, al reducirse la 1.84 deuda neta en US$ 72 millones. Durante el trimestre, Alpek logró aumentar el flujo de efectivo de sus negocios petroquímicos clave. Nemak incrementó la eficiencia de operación y logró mantener los niveles de flujo de efectivo, a pesar de menores ventas. Sigma incrementó el volumen de ventas y flujo de efectivo, no obstante mayores costos de materias primas. Como resultado, en el 2T04, ALFA registró ingresos por $13,683 millones, o US$ 1,204 millones, 6% superiors (4% en dólares) que los $ 12,947 millones, o US$ 1,159 millones, reportados en el 1T04 y 22% (17% en dólares) por encima de los $ 11,243 millones, o US$ 1,031 millones, del 2T03. Sobre una base acumulada, ALFA reportó ingresos por $ 26,630 millones, o US$ 2,364 millones, en el primer semestre de 2004 (1S04), 14% (13% en dólares) más que los $ 23,303 millones, o US$ 2,092 millones, registrados en el primer semestre del 2003. 2T03 3T03 4T03 1T04 2T04 * Flujo Trimestral A nualizado En cuanto al flujo de efectivo, en 2T04 ALFA reportó $ 1,798 millones, o US$ 158 millones, 7% (5% en dólares) más que los $ 1,687 millones, o US$ 151 millones, registrados en el 1T04 y 6% (2% en dólares) mayores que los $ 1,691 millones, o US$ 155 millones, del 2T03. En forma acumulada, el flujo de efectivo de ALFA en el 1S04 fue de $ 3,486 millones, o US$ 309 millones, 3% (1% en dólares) más que los $ 3,399 millones, o US$ 306 millones, reportados en el 1S03. Las inversiones en activo fijo de ALFA en el 2T04 se mantuvieron conforme a programa. Se desembolsaron US$ 40 millones, cifra similar a los US$ 39 millones invertidos en el 1T04. Los recursos se aplicaron a expansiones de capacidad en Nemak y en la planta de poliestireno expandible de Alpek. También se aplicaron recursos para mejorar la red de distribución de Sigma y para el desarrollo de nuevos productos. Finalmente, también se invirtió en la reposición normal de equipos en varias subsidiarias. Acumuladamente, ALFA invirtió US$ 79 millones en el 1S04, en línea con el presupuesto de US$ 190 millones para todo el 2004. A principios del 2T04, ALFA pagó dividendos en efectivo por el equivalente a US$ 43.5 millones o 0.75 centavos de dólar por acción. El dividendo había sido aprobado por la Asamblea General de Accionistas de ALFA el 24 de marzo de 2004. Durante el 2T04, ALFA continuó utilizando su flujo de efectivo libre para reducir la deuda, en especial en Alpek. El saldo de deuda neta al final del trimestre fue de 2 US$ 1,164 millones, US$ 72 millones menos que a principios del trimestre. La situación financiera en el 2T04 siguió muy sólida, con una cobertura de intereses de 7.3 veces y una razón de deuda neta de caja a flujo de 1.8 veces. A principios del 3T04, Hylsamex acudió a los mercados de capital con una oferta secundaria de acciones bajo la Regla 144a. La empresa captó recursos por US$ 137 millones, los cuales fueron utilizados para el pago anticipado de una parte del Crédito B de su deuda y continuar fortaleciendo su situación financiera. ALFA reportó una utilidad neta mayoritaria de $ 1,069 millones o 1.84 pesos por acción en el 2T04. La mayor utilidad de operación del trimestre, en combinación con la utilidad neta proveniente de las Operaciones Discontinuadas, más que compensó la pérdida cambiaria y generó una mejoría en la utilidad neta mayoritaria contra el período previo, cuando ALFA reportó una cifra de $ 207 millones o 0.36 pesos por acción. Es importante señalar que la utilidad neta del 1T04 se vio disminuida por un cargo no recurrente por $ 1,030 millones, resultado de la aplicación del Boletín Contable C-15 “Deterioro de Activos de Largo Plazo y su Disposición” Como se explicó en reportes anteriores, ALFA mantiene una participación del 51% de las acciones Serie B de Hylsamex, misma que será distribuida a sus accionistas durante el primer trimestre de 2005. Una vez realizado lo anterior, ALFA habrá separado completamente a Hylsamex y se concentrará en sus negocios clave: petroquímicos, alimentos y componentes automotrices de aluminio. Mientras Hylsamex siga siendo una subsidiaria de ALFA, sus resultados serán tratados como una “Operación Discontinuada”, de conformidad con lo establecido por el boletín mexicano de principios de contabilidad C-15 “Deterioro de Activos de Largo Plazo y su Disposición”, similar al IAS 36, emitido por el “International Accounting Standards Board”. De acuerdo al mismo, los estados financieros de ALFA reportan los resultados de Hylsamex en una forma resumida. En el Estado de Resultados, un renglón denominado “Resultados de Operaciones Discontinuadas” muestra la utilidad o pérdida neta de Hylsamex en un periodo dado. En el Balance General de ALFA, nuevos renglones presentan los activos y pasivos circulantes y de largo plazo de las “Operaciones Discontinuadas”. Para propósitos de facilitar la comparación, se ha reformulado la información financiera correspondiente a trimestres anteriores, de acuerdo a principios de contabilidad. Sin embargo, hasta que el 51% de las acciones Serie B de Hylsamex sea distribuido, los reportes trimestrales de ALFA incluirán el Apéndice G, en donde se presentará al lector información financiera más detallada de Hylsamex, de manera que los inversionistas puedan seguir el desempeño de esta subsidiaria. 3 RESULTADOS CONSOLIDADOS a) Ingresos: Durante el 2T04, ALFA reportó ingresos superiores a los del 1T04. Esto como resultado de mayores precios de venta implementados en los negocios de PET, fibras poliéster y alimentos, lo que resultó en un incremento promedio de 5.6%. Con referencia al volumen de ventas, ALFA reportó una disminución de 1.5% en el 2T04. Mientras que los negocios de alimentos, fibras poliéster y PET vendieron más productos, esto no fue suficiente para compensar las menores ventas de los negocios de autopartes y especialidades químicas. Los detalles se presentan en la Tabla 1. Tabla 1 Volumen y Precios 2T04 vs. (%) 1T04 Volumen total Volumen nacional Volumen de ventas en el extranjero 2T03 -1.5 12.0 0.5 12.6 -4.2 10.7 Precio promedio pesos 7.4 9.2 Precio promedio dólares 5.6 5.0 Los ingresos de ALFA en el 2T04 fueron también sustancialmente superiores a los del 2T03. En este caso, el crecimiento fue resultado de un aumento de 5% en los precios promedio de ventas aplicados a productos como petroquímicos y alimentos, además de un 12% de incremento en el volumen de ventas, debido a una creciente demanda por sus productos, a lo que la empresa pudo responder gracias a las recientes expansiones de capacidad. Tal fue el caso de los negocios de alimentos, PET y autopartes, principalmente. En forma acumulada, los ingresos de ALFA en el 1S04 fueron sustancialmente superiores a los del 1S03 debido a los mismos factores ya mencionados. Como se muestra en la Tabla 2, debido a los mayores volúmenes de ventas y los incrementos en los precios promedio, los ingresos de ALFA en el 2T04 crecieron 6% y 22% en pesos y 4% y 17% en dólares, al compararse con las cifras del 1T04 y 2T03, respectivamente. Los esfuerzos realizados por la empresa en los mercados exteriores continuaron rindiendo buenos resultados. Durante el 2T04, el 43% de las ventas totales provino de dichos mercados, aunque este porcentaje es ligeramente menor a lo reportando por la empresa en el trimestre previo. Para propósitos de calcular las ventas en el extranjero, ALFA suma a sus exportaciones desde México, las ventas de Nemak Canadá y DAK Americas en los EEUU, así como las de las subsidiarias de Sigma en Centroamérica y el Caribe. 4 Tabla 2 Ventas 2T04 vs. (%) Millones de pesos Millones de dólares Nacionales (en millones de dólares) Nacionales (en millones de pesos) 2T04 1T04 2T03 1T04 1S04 1S03 13,683 12,947 11,243 6 22 26,630 23,303 14 1,204 1,159 1,031 4 17 2,364 2,092 13 681 624 591 9 15 1,305 1,144 14 7,735 6,972 6,444 11 20 14,707 12,723 16 (2) 19 1,059 948 12 44.8 45.3 En el extranjero (en millones de dólares) 524 535 440 En el extranjero / total (%) 43.5 46.2 42.7 2T03 Var. % b) Utilidad de operación, margen y flujo de efectivo: La utilidad de operación de ALFA en los períodos relevantes se muestra en la Tabla 3. Como se puede observar, en el 2T04, ALFA reportó un crecimiento en la utilidad de operación, lo cual ocurre por segundo trimestre consecutivo. En comparación con el 1T04, se alcanzó un crecimiento de 10% como resultado de varios factores. Primero, un ligero incremento en los márgenes de algunos productos petroquímicos, como el PET. Segundo, la contribución de las mayores ventas de sulfato de amonio. Tercero, el buen desempeño del negocio de autopartes, que mantuvo su utilidad de operación, a pesar de una ligera reducción en ventas. Por último, los menores costos y las mayores eficiencias alcanzadas en el negocio de petroquímicos, también contribuyeron a este logro. Tabla 3 Utilidad de Operación, Márgenes y Flujo 2T04 vs. (%) 2T04 1T04 2T03 1T04 2T03 1S04 1S03 Var.% Utilidad de Operación Millones de pesos Millones de dólares Margen (%) 1,292 1,159 1,220 11 6 2,451 2,450 0 114 104 112 10 2 217 220 (1) 9.4 9.0 10.8 9.2 10.5 1,798 1,687 1,691 7 6 3,486 3,399 3 5 2 309 306 1 13.1 14.6 Flujo de Efectivo Millones de pesos Millones de dólares 158 151 155 Margen (%) 13.1 13.0 15.0 El aumento en la utilidad de operación impactó favorablemente al flujo de efectivo, que se elevó a $ 1,798 millones, o US$ 158 millones, en el 2T04, 7% (5% en dólares) superior a los $1,687 millones, o US$ 151 millones, reportados en el 1T04 y 6% (2% en dólares) arriba de los $ 1,691 millones, o US$ 155 millones, del 2T03. c) Resultado Integral de Financiamiento (RIF): Durante el 2T04, ALFA reportó un RIF negativo por la cantidad de $ 455 millones, cifra que se compara con el RIF positivo de $ 28 millones reportado en el 1T04. La principal razón del RIF negativo del período fue la pérdida cambiaria por $ 251 millones ocurrida en el 2T04, a causa de la depreciación del 2.3% del peso que tuvo lugar en dicho período. 5 Tabla 4 Resultado Integral de Financiamiento Millones de Pesos 2T04 vs. (%) 2T04 Gastos financieros 1T04 2T03 1T04 2T03 1S04 1S03 Var.% (278) (233) (242) (19) (15) (511) (535) 4 30 28 26 7 15 58 68 (15) Gastos financieros netos (248) (205) (216) (21) (15) (453) (467) 3 Resultado cambiario (251) 56 217 (545) (216) (195) (342) 43 Ganancia monetaria 39 183 (11) (78) 448 224 157 42 5 (7) (10) 175 148 (2) 14 (112) (455) 28 (21) (1,731) (2,057) (426) (638) 33 Productos financieros RIF capitalizado Resultado integral De financiamiento El RIF negativo del 2T04 también se compara con el RIF negativo de $ 21 millones registrado en el 2T03, cuando de hecho el peso recuperó terreno frente al dólar, lo que generó ganancias monetarias. Como se ha explicado en reportes anteriores, los movimientos del tipo de cambio del peso contra el dólar generan ganancias o pérdidas cambiarias que son partidas virtuales en los períodos en que ocurren. Para el año como un todo, el RIF de ALFA sumó $ 426 millones, 33% menos que los $ 638 millones reportados en la primera mitad del 2003, debido a menores pérdidas cambiarias y mayores ganancias monetarias. EL RIF del 2T04 incluye gastos financieros netos por $ 248 millones, 21% más que los $ 205 millones reportados en el 1T04 y 15% superiores a los $ 216 millones del 2T03. El costo promedio de los pasivos de ALFA en el 2T04 ascendió a 5.4%, por encima del 4.6% y del 5.0% registrados en el 1T04 y el 2T03, respectivamente. Los mayores gastos financieros netos del 2T04 resultaron de mayores tasas de interés más la devaluación del peso ocurrida en dicho período, que incrementó el pago de intereses sobre la deuda en moneda extranjera. En base acumulada, los gastos financieros netos en el 1S04 ascendieron a $ 453 millones, 3% menos que los $ 467 millones del 1S03. Esta reducción fue resultado del menor saldo de la deuda y a menores tasas de interés. d) Resultado de Operaciones Discontinuadas: Acorde con la decisión de separar a Hylsamex, ALFA reconoce los resultados de esta subsidiaria como “Operaciones Discontinuadas” (ver explicación en la página 3). Como tal, durante el 2T04, ALFA reportó una utilidad neta de $ 1,410 millones, correspondiente a Hylsamex. Esta cifra se compara con la utilidad neta de $ 702 millones reportada en el 1T04 y con una utilidad de $ 478 millones correspondiente al 2T03. La utilidad neta de Hylsamex en el 2T04 fue impactada favorablemente por los excelentes resultados del trimestre, lo que se explica más adelante en este mismo reporte. En el 1S04, los resultados de las Operaciones Discontinuadas ascendieron a $ 2,112 millones, 24 veces más que los $ 82 millones reportados en el 1S03. e) Resultados de afiliadas no consolidadas: En el 2T04, ALFA reportó una pérdida de $ 9 millones correspondiente a su participación en los resultados de compañías afiliadas no consolidadas. Esta cifra se desglosa como sigue: Onexa (Alestra): pérdida por $ 45 millones y otras afiliadas: utilidad por $ 36 millones. La pérdida neta reportada por Alestra en el 2T04 fue influenciada principalmente por las 6 pérdidas cambiarias ocasionadas por la depreciación del peso explicada anteriormente al comentar el RIF de ALFA. (ver página 19 para más información sobre los resultados de la compañía afiliada no consolidada Alestra durante el 2T04). f) Utilidad/pérdida neta mayoritaria: ALFA registró una utilidad neta mayoritaria de $ 1,069 millones equivalente a $ 1.84 pesos por acción en el 2T04, lo que se compara con una utilidad neta de $ 207 millones en el 1T04 (disminuida por un cargo no recurrente de $ 1,030 millones, resultado de la aplicación del Boletín Contable C-15 “Deterioro de Activos de Largo Plazo y su Disposición”) y una utilidad neta de $ 926 millones en el 2T03. La utilidad operativa alcanzada por la empresa en el 2T04, en combinación con la utilidad neta de las Operaciones Discontinuadas, más que compensó la pérdida cambiaria incluida en el RIF. Para la primera mitad del 2004, ALFA reportó una utilidad neta mayoritaria de $ 1,276 millones, lo que se compara con los $ 888 millones reportados en el mismo período del 2003. g) Inversiones en activo fijo: ALFA invirtió US$ 40 millones en activos fijos durante el 2T04, cifra consistente con los US$ 39 millones que la empresa destinó a inversiones en el 1T04 y también con el presupuesto de US$ 190 millones programado para el 2004. Los recursos se aplicaron a expansiones de capacidad de producción en los negocios de autopartes y poliestireno expandible, a la mejoría en la red de distribución y al desarrollo de nuevos productos en Sigma, además del normal reemplazo de equipo en varias plantas. h) Otros usos de fondos: Además de las inversiones en activo fijo, ALFA utilizó recursos durante el 2T04 de la siguiente manera: pago de dividendos, US$ 43 millones; capital neto de trabajo, US$ -35 millones; gastos financieros netos, US$ 22 millones; impuestos: US$ 12 millones; otros usos, US$ 4 millones. i) Situación financiera: Luego de considerar los desembolsos antes mencionados, durante el 2T04, ALFA aplicó los excedentes de flujo de efectivo a la reducción de deuda, en especial en Alpek, la subsidiaria petroquímica. De esa forma, la deuda neta al final del trimestre sumó US$ 1,164 millones, US$ 72 millones menos que el saldo en el trimestre previo, que fue de US$ 1,236 millones. En total, durante 1S04 la deuda neta se redujo US$ 85 millones o 7%. La situación financiera de la empresa siguió siendo muy sólida, como lo evidencian la cobertura de intereses y la razón de deuda neta de caja a flujo de efectivo, que ascendieron a 7.3 y 1.8 veces, respectivamente (ver Tabla 5). Tabla 5 Indicadores Financieros 2T04 Deuda neta (millones de dólares) 1T04 2T03 1,164 1,236 1,291 Razón circulante (veces) 1.6 1.6 1.5 Deuda neta / Flujo de Efectivo (veces) 1.8 2.0 2.1 Cobertura de intereses (veces) 7.3 8.3 7.8 * Flujo trimestral anaualizado 7 ALPEK (Petroquímicos y Fibras Sintéticas) Resumen: Las operaciones de la empresa continuaron mejorando por segundo trimestre consecutivo, permitiéndole reportar incrementos en ingresos y utilidad de operación, en comparación con el período anterior. El nivel de flujo de efectivo del 2T04 ha sido el más alto de los últimos seis trimestres. Gracias a un mayor flujo de efectivo y a decrementos en el capital neto de trabajo, la empresa redujo su deuda neta en 10% o US$ 75 millones en el trimestre. 73 74 72 60 Alpek 55% Volúmenes de ventas y precios: ALPEK Flujo de Efectivo (US$ Millones) Contribución a las ventas de ALFA (2T04) 79 En volumen total de ventas de Alpek disminuyó 1% en el 2T04 contra el trimestre anterior. La reducción fue principalmente originada por paros por mantenimiento programado en tres de las principales plantas de Alpek y que afectaron en especial las ventas en los mercados de exportación. A pesar de la ligera disminución en el volumen de ventas de Alpek en el 2T04 en comparación con el trimestre previo, éste fue 16% superior al reportado en el 2T03. Esto es resultado de una mayor demanda observada en los períodos bajo comparación, además 2T03 3T03 4T03 1T04 2T04 de la mayor capacidad de la empresa para responder a ella, gracias a las expansiones que se han venido incorporando en los meses anteriores en algunas líneas de producción como PET y poliestireno expandible, así como a un mayor porcentaje de utilización de la capacidad instalada en general. En forma acumulada, el volumen de ventas de Alpek en el 1S04 fue 7% superior al del 1S03, con las ventas domésticas mostrando un incremento de 14%. Como se explicó en reportes anteriores, Alpek ha venido implementando aumentos de precios en algunas de sus principales líneas de productos, para cubrir los aumentos en los costos de materias primas. Durante el 2T04, los precios promedio en dólares subieron 9% en comparación con los del 1T04 y 6% contra el mismo período de 2003. A pesar de dichos incrementos, los precios de algunos productos de Alpek siguieron por debajo de los incrementos en costos. Por ejemplo, en nylon y poliestireno expandible, el benceno, uno de sus insumos clave, ha alcanzado un nivel récord de precio. Ante lo anterior, Alpek continuará con sus esfuerzos por elevar los precios de sus productos, hasta donde el mercado lo permita, a fin de recuperar los márgenes. Por otro lado, se continuaron implementando acciones para reducir costos en todas las plantas. En una sección posterior de este reporte se proporcionan detalles adicionales de cada uno de los segmentos de negocio de Alpek. 8 Ingresos, utilidad de operación, flujo de efectivo: La Tabla 6 presenta la información de ingresos de Alpek. Como resultado de los aumentos de precios implementados durante el trimestre, los ingresos en dólares de Alpek en el 2T04 crecieron 8%, en comparación con el 1T04 y 24% contra el 2T03. De hecho, en 2T04 Alpek reportó la cifra más elevada de ingresos para un trimestre de todos los tiempos. Todos los segmentos de negocios contribuyeron al aumento en los ingresos. En forma acumulada, los ingresos de Alpek en el 1S04 fueron 15% superiores a la cifra reportada en el 1S03. Tabla 6 Alpek Ventas 2T04 vs. (%) 2T04 1T04 2T03 7,443 6,771 5,760 Millones de dólares 655 606 Nacionales (en millones de dólares) 351 308 En el extranjero (en millones de dólares) 304 En el extranjero / total (%) 46.4 Millones de pesos 1T04 1S04 1S03 10 2T03 29 14,214 12,192 Var.% 17 528 8 24 1,262 1,094 15 285 14 23 660 553 19 298 244 2 25 602 541 11 49.2 46.1 47.7 49.4 Como se explicó en reportes anteriores, Alpek ha venido trabajando en reducciones de costos y en mejorar su mezcla de ventas. Estos esfuerzos continuaron rindiendo resultados en el 2T04, ayudando a la empresa a alcanzar, por segundo trimestre consecutivo, un incremento en la utilidad de operación y el flujo de efectivo contra el período anterior. La utilidad de operación de 2T04 fue 21% superior en dólares a la del 1T04 y 15% más que la del 2T03. Sin embargo, la cifra acumulada de Alpek en el 1S04 fue sólo 3% superior a la del 1S03, reflejando las presiones en la rentabilidad experimentada en los pasados trimestres en algunas líneas de productos, como PET y fibras sintéticas. Como resultado de los aumentos en la utilidad de operación, el margen operativo de Alpek también mejoró, pasando de 7.4% del 1T04 a 8.3% en el 2T04. No obstante, el margen de operación del trimestre fue aún inferior al 8.9% reportado en el 2T03. Sobre una base acumulada, el margen operativo de Alpek fue de 7.9% en el 1S04, menor que el de 8.8% reportado en la primera mitad del 2003. Con relación al flujo de efectivo, Alpek reportó US$ 79 millones en el 2T04, 9% más que los US$ 72 millones del 1T04 y 7% superior a los US$ 73 millones del mismo período de 2003. Por segundo trimestre consecutivo, Alpek reportó incrementos en el flujo de efectivo contra el período previo, lo que es reflejo de las mejores condiciones de la industria para algunos de los productos clave de la empresa. Además, el flujo de efectivo del 2T04 fue el más alto para un trimestre desde los US$ 83 millones alcanzados en el 3T02. En forma acumulada, Alpek reportó un flujo de efectivo de US$ 151 millones para el 1S04, 2% superior a los US$ 148 millones reportados en el 1S03. 9 Tabla 7 Alpek Utilidad de Operación, Márgenes y Flujo de Efectivo 2T04 vs. (%) 2T04 1T04 2T03 1T04 2T03 1S04 1S03 Var.% Utilidad de Operación 617 501 514 23 20 1,118 1,068 5 Millones de dólares Millones de pesos 54 45 47 21 15 99 96 3 Margen (%) 8.3 7.4 8.9 7.9 8.8 895 804 800 11 12 1,699 1,644 3 9 7 151 148 2 12.0 13.5 Flujo de Efectivo Millones de pesos Millones de dólares Margen (%) 79 72 73 12.0 11.9 13.9 Inversiones en activo fijo. Situación financiera: Alpek invirtió US$ 10 millones en activos fijos durante el 2T04, cifra similar a los US$ 13 millones invertidos en el trimestre previo. Los recursos se utilizaron para expandir la capacidad en las líneas de poliestireno expandible, en proyectos para ahorros de energía en varias plantas, además del normal reemplazo de equipos. Alpek utilizó recursos del flujo de efectivo y de capital neto de trabajo para reducir su deuda en US$ 75 millones, 10% menos que el saldo al inicio del trimestre, que fue de US$ 770 millones. La empresa siguió fortaleciendo sus finanzas, como lo demuestran sus razones financieras. La cobertura de intereses se mantuvo en un nivel satisfactorio de 6.1 veces durante el 2T04. La razón de deuda neta de caja a flujo disminuyó de 2.7 veces en el 1T04 a 2.2 en el 2T04. También, durante el trimestre, Alpek refinanció deuda por US$ 280 millones, mejorando las condiciones y el costo de la misma. Comentarios a las operaciones por segmento de negocios: - Materias primas para poliéster y fibras de poliéster – (65% de los ingresos de Alpek): Este segmento de negocios siguió reportando resultados a un nivel satisfactorio, con un aumento de 1% en el flujo de efectivo, medido contra el trimestre previo. Se observó una disminución de 1% en el volumen de ventas durante el trimestre, a causa de los paros por mantenimiento programados en dos de las tres plantas de PTA. No obstante, los aumentos en volumen y precios en los negocios de PET y fibras poliéster ayudaron a la empresa a mostrar mejores resultados. - Fibras de nylon y materias primas (14% de los ingresos de Alpek): ALPEK Desglose de ventas (2T04) Fibras nylon 14% Plásticos y Químicos 21% Materias Primas para poliéster y poliéster 65% Este segmento de negocios mostró un importante aumento de 63% en el flujo de efectivo contra el trimestre previo, como resultado de una mejor mezcla de ventas, debido a mayores ventas de sulfato de amonio. Este segmento de negocios ha estado generando flujo de efectivo en forma consistente durante el 2004, lo que ha contribuido a la reducción de la deuda total de Alpek. 10 - Plásticos y químicos (polipropileno, poliestireno, uretanos, químicos- 21% de los ingresos de Alpek): Durante el 2T04, este segmento de negocios reportó un flujo de efectivo ligeramente menor en comparación con el 1T04. Se registraron menores ventas debido a paros por mantenimiento en la planta de polipropileno y a una reducción en el abastecimiento de óxido de etileno por parte de PEMEX, lo que ocasionó una reducción en el flujo de efectivo. No obstante, en forma acumulada, el flujo de este negocio en el 1S04 es 37% superior al del 1S03. La empresa continúa avanzando en el proyecto de inversión en Altamira, Tamps, que permitirá incrementar la capacidad de poliestireno expandible. Al igual que en el trimestre anterior, se perdió algo de producción de este producto, debido a los trabajos de interconexión que se realizaron en la planta durante el período. Se espera que dicha pérdida sea recuperada durante la segunda mitad del año. (El Apéndice D proporciona información financiera detallada de Alpek) SIGMA (Alimentos Procesados) Contribución a las ventas de ALFA (2T04) Sigma 23% Resumen: La empresa reportó sólidos resultados en el segundo trimestre del 2004 en comparación con el trimestre previo. Lo anterior gracias a un ligero aumento en el volumen de ventas, lo que se tradujo en un crecimiento en el flujo de efectivo, a pesar mayores costos de materias primas. En el trimestre se lanzó al mercado una nueva línea de alimentos refrigerados. Volúmenes de ventas y precios: El volumen de ventas de Sigma en el 2T04 fue de 113,000 toneladas, incluyendo las ventas de las subsidiarias en Centroamérica. Esta cifra es 3% superior a las 110,000 toneladas vendidas en el 1T04 y 10% mayor que las 103,000 toneladas del 2T03. Todas las líneas de productos reportaron incrementos contra el 1T04 y el 2T03, siendo el negocio de carnes frías el de mayor crecimiento. Durante el mes de junio, Sigma lanzó una nueva línea de comidas preparadas para el mercado mexicano bajo la marca “Chepina Peralta” La señora Peralta es una persona ampliamente reconocida en la comunidad gastronómica en México y Sigma producirá y comercializará algunos productos con su nombre. Este lanzamiento es resultado de SIGMA Volumen total (Miles de toneladas) 103 2T03 110 111 110 113 3T03 4T03 1T04 2T04 11 los esfuerzos de innovación realizados por la empresa y la posiciona en una nueva categoría de productos alimenticios en México. En forma acumulada, el volumen de ventas de Sigma en el 1S04 sumó 223,000 toneladas, 11% más que las 201,000 toneladas vendidas en el 1S03. La línea de lácteos mostró el mayor ritmo de crecimiento. Las ventas de las subsidiarias en el extranjero, las cuales crecieron 42% con respecto al 1S03, también contribuyeron al incremento total. Los precios promedio de venta de carnes frías en el segundo trimestre subieron 3% contra los del 1T04 y los del 2T03. Esto fue resultado de los esfuerzos de la empresa para responder a costos más elevados de algunas materias primas. En forma acumulada, los precios de Sigma en el 1S04 fueron 2% mayores que los reportados en el 1S03. El desglose del volumen de ventas del 2T04 es el siguiente: carnes procesadas: 69%; productos lácteos (yogurt y queso): 28%; alimentos procesados y otros: 3%. Estos porcentajes son consistentes con los que ha reportado la empresa en los trimestres recientes. Ingresos, utilidad de operación, flujo de efectivo: La Tabla 8 muestra la información de ingresos de Sigma para cada uno de los períodos bajo análisis. Como se puede observar, la compañía reportó mayores ventas contra el trimestre anterior y también contra el mismo periodo del año previo, así como en forma acumulada. Lo anterior fue resultado de los incrementos en los volúmenes de ventas y precios ya explicados. Las ventas fuera de México representaron el 8% de la cifra total en el 2T04, ligeramente menor que en el período previo, pero superior al 6.7% del 2T03 Tabla 8 Sigma Ventas 2T04 vs. (%) Millones de pesos 2T04 1T04 2T03 1T04 2T03 1S04 1S03 Var.% 3,171 3,011 2,860 5 11 6,182 5,570 11 Millones de dólares 279 270 262 4 6 549 501 10 Nacionales (en millones de dólares) 257 247 245 4 5 505 470 7 (3) 23 44 31 42 8.0 6.2 En el extranjero (en millones de dólares) 22 22 18 En el extranjero / total (%) 7.8 8.3 6.7 Las cifras de utilidad de operación, márgenes y flujo de efectivo de Sigma se presentan en la Tabla 9. Durante el 2T04, la empresa reportó un crecimiento de 3% en la utilidad de operación en dólares contra el trimestre previo, como resultado de los mayores ingresos. La utilidad de operación del 2T04 pudo haber sido mayor a no ser porque los costos de algunas materias primas se incrementaron debido a las siguientes razones: primero, Sigma enfrentó restricciones a la importación de pasta de pollo desde los EEUU, ya que algunos estados sufrieron un nuevo brote de fiebre aviar. Sigma tuvo que recurrir a otras materias primas de mayor costo y producir una mayor cantidad de productos de cerdo. Al respecto, la empresa implementó acciones para resolver el problema, incluyendo nuevos aumentos de precios durante el trimestre. Segundo, la devaluación del peso que ocurrió durante el 2T04 afectó el costo de las materias primas de importación. Finalmente, las materias primas de lácteos también sufrieron aumentos de precios. Es importante mencionar que el precio de materias primas para carnes frías se ha estabilizado y se espera que se reduzca hacia final del año. 12 La utilidad de operación de Sigma en el 2T04 fue 15% menor en dólares al compararla con la del 2T03. La razón de esta disminución tuvo que ver con los mayores costos de materias primas importadas. En forma acumulada, Sigma reportó una reducción de 10% en la utilidad de operación en dólares en el 1S04, contra el 1S03, debido a las razones ya comentadas en cuanto a los costos de materias primas. Tabla 9 Sigma Utilidad de Operación, Márgenes y Flujo de Efectivo 2T04 vs. (%) 2T04 1T04 2T03 1T04 2T03 1S04 1Su0 Var.% Utilidad de Operación Millones de pesos Millones de dólares Margen (%) 371 354 419 5 (12) 725 790 (8) 33 32 38 3 (15) 64 71 (10) 11.7 11.8 14.7 11.7 14.2 476 459 510 4 (7) 936 969 (3) 42 41 47 2 (11) 83 87 (5) 15.0 15.3 17.8 15.1 17.4 Flujo de Efectivo Millones de pesos Millones de dólares Margen (%) Como consecuencia de lo anterior, el margen operativo de Sigma en el 2T04 fue de 11.7%, cifra casi igual a la del trimestre anterior, pero por debajo del 14.7% reportado en el 2T03. El incremento en los costos de materias primas importadas es la principal razón para el menor margen de operación del 2T04 al compararlo con el del 2T03. Por su parte, los gastos de operación en relación a ventas se han mantenido en los mismos niveles. El flujo de efectivo en el 2T04 fue de US$ 42 millones, 2% más que la cifra reportada en el 1T04, debido al aumento en los ingresos y en la utilidad de operación, pero fue 11% inferior a los US$ 47 millones reportados en el 2T03. Sobre una base acumulada, el flujo de efectivo de Sigma, en el 1S04, fue 5% inferior al del mismo período del 2003. Inversiones en activos fijos. Condición financiera: Sigma invirtió US$ 15 millones en activos fijos durante 2T04, cifra similar a la del trimestre previo. Los recursos se destinaron principalmente a mejorar los sistemas de distribución y la capacidad para el manejo de productos en los centros de distribución de la compañía. También, algunas inversiones se dirigieron al desarrollo de nuevas líneas de productos, que la empresa espera lanzar al mercado en los próximos meses. Sigma está trabajando en expandir su presencia en el mercado, con productos como bebidas de soya, pizzas refrigeradas y postres, entre otros. Al final del trimestre la deuda neta de Sigma sumó US$ 152 millones. La situación financiera de la empresa continuó siendo muy sólida, como lo evidencia una cobertura de intereses de 14.0 veces y una razón de deuda neta de caja a flujo de 0.9 veces reportada en el 2T04. (El Apéndice E proporciona información financiera más detallada de Sigma) SIGMA Flujo de Efectivo (US$ Millones) 47 2T03 48 3T03 46 4T03 41 42 1T04 2T04 13 NEMAK (Autopartes) Resumen: Como se había previsto, las principales armadoras de autos en los EEUU redujeron su demanda de autopartes en el trimestre, luego de la reposición de inventarios ocurrida en el 1T04. Como resultado, el volumen de ventas de Nemak se desaceleró en el 2T04. Sin embargo, la empresa logró generar el mismo nivel de flujo de efectivo, gracias a mayores eficiencias productivas y controles de costos, además del mayor porcentaje de utilización de sus plantas de monoblocks. Contribución a las ventas de ALFA (2T04) Nemak 20% Volumen de ventas: Durante el 2T04, Nemak vendió 3.5 millones de cabezas equivalentes, 6.7% menos que las 3.8 millones vendidas en el 1T04 y cifra similar a la reportada en el 2T03. La demanda por los productos de la empresa NEMAK disminuyó en el 2T04, luego del repunte observado Volumen total en el trimestre anterior, que fue impactado (Millones de cabezas equivalentes) positivamente por reposición de inventarios, que no 3.8 3.5 3.5 se esperaba continuara a lo largo del año. En forma 3.3 3.3 acumulada, Nemak vendió 7.3 millones de cabezas equivalentes en el 1S04, 1% más que las 7.2 millones vendidas en el 1S03. Las expectativas para lo que resta del año siguen siendo positivas: analistas pronostican que la industria automotriz norteamericana podrá vender alrededor de 17.1 millones de autos y camiones ligeros durante el 2004, 2.4% más que en 2003. 2T03 3T03 4T03 1T04 2T04 Ingresos, utilidad de operación, flujo de efectivo: La Tabla 10 muestra la información de los ingresos de Nemak para los períodos relevantes. Como consecuencia del menor volumen de ventas antes explicado, Nemak reportó en el 2T04 ingresos 5% inferiores a los del periodo previo. Por otro lado, los ingresos del 2T04 fueron 16% superiores a los del 2T03. En forma acumulada, Nemak reportó ingresos por US$ 492 millones en el 1S04, 14% más que los US$ 431 millones registrados en el 1S03. Los ingresos crecieron más rápido que el volumen de ventas debido a los mayores precios del aluminio, los cuales han estado subiendo durante el 2004. Los cambios en los precios de la materia prima aluminio son repercutidos a los clientes. 14 Tabla 10 Nemak Ventas 2T04 vs. (%) Millones de pesos Millones de dólares Nacionales (en millones de dólares) 2T04 1T04 2T03 1T04 2,719 2,826 2,258 (4) 239 253 207 (5) 48 45 35 En el extranjero (en millones de dólares) 191 208 172 En el extranjero / total (%) 80.0 82.1 83.1 2T03 1S04 1S03 Var.% 20 5,545 4,808 16 492 431 14 6 37 93 67 39 (8) 11 399 364 10 81.1 84.5 15 A pesar de la baja de 5% en los ingresos, la utilidad de operación en el 2T04 fue sólo 2% menor que la del 1T04. Esto fue básicamente resultado de una mayor eficiencia operativa obtenida por la empresa en el trimestre. Por ejemplo, un mayor ritmo de utilización de las plantas de monoblocks, que se reflejó en un menor costo por unidad. En comparación con el 2T03, Nemak reportó una utilidad de operación 10% superior en el 2T04. Lo mismo puede ser observado al comparar la utilidad de operación sobre una base acumulada. El margen operativo de Nemak en el 2T04 fue de 10.5%, por encima del 10.1% reportado en el 1T04, aunque ligeramente inferior al 11% del 2T03. Los factores explicados con antelación ayudaron a la compañía a reportar mejores márgenes durante el trimestre. En forma acumulada, en el 1S04, el margen operativo de Nemak fue de 10.3%, similar al 10.6% reportado en el 1S03. El flujo de efectivo en el 2T04 sumó US$ 34 millones, mismo nivel que en el 1T04 y 15% superior a los US$ 30 millones reportados en el 2T03. Sobre una base acumulada, el flujo de efectivo de Nemak en el 1S04 fue de US$ 69 millones, 14% más que los US$ 60 millones del 1S03. Tabla 11 Nemak Utilidad de Operación, Márgenes y Flujo de Efectivo 2T04 vs. (%) 2T04 1T04 2T03 1T04 2T03 1S04 1S03 Var. % Utilidad de Operación Millones de pesos Millones de dólares Margen (%) 285 285 248 (0) 15 570 511 12 25 26 23 (2) 10 51 46 10 10.5 10.1 11.0 10.3 10.6 388 384 324 1 20 772 667 16 34 34 30 (1) 15 69 60 14 14.3 13.6 14.3 13.9 13.9 Flujo de Efectivo Millones de pesos Millones de dólares Margen (%) Inversiones en activo fijo. Situación Financiera: Nemak invirtió US$ 14 millones en activos fijos durante el 2T04. Estos recursos se utilizaron para expandir la capacidad de las plantas de México y Canadá. Durante el 2T04, la deuda neta de la compañía se redujo en US$ 8 millones, para un saldo al final del período de US$ 284 millones. La situación financiera de Nemak siguió siendo muy sólida durante el 2T04, con una cobertura de intereses de 7.1 veces y una razón de deuda neta de caja a flujo de efectivo de 2.1 veces, ambas en forma acumulada. 15 HYLSAMEX (Operaciones Discontinuadas) Resumen: La empresa continuó aprovechando la fuerte recuperación de la industria del acero a nivel mundial para reportar resultados récord en el 2T04. Su operación que consiste en un minimill verticalmente integrado, el acceso propio a materias primas y su tecnología propia para reducir mineral de hierro, le proporcionaron una sólida base para su excelente desempeño. La condición financiera de Hylsamex mejoró sustancialmente debido a que la empresa utilizó el flujo de efectivo disponible para reducir su deuda neta. Además, a principios del 3T04, logró captar recursos en los mercados de capital nacionales e internacionales para anticipar el pago de su deuda y seguir fortaleciendo sus finanzas. Volumen de ventas y precios: En lo que va del 2004, la industria del acero a nivel mundial ha experimentado un año extraordinario, debido al continuo robustecimiento de la demanda, ocasionado por el repunte en la actividad económica en la mayoría de los mercados principales, incluyendo los EEUU, HYLSAMEX China, Japón y Europa. La consolidación de la Volumen de ventas industria, el cierre definitivo de capacidad instalada, (Miles de toneladas) la escasez de materia prima y la falta de inversiones 788 787 737 723 debido a los bajos niveles de rentabilidad 706 observados en el pasado reciente, han también apoyado la recuperación de la industria. 2T03 3T03 4T03 1T04 2T04 Las condiciones del mercado global han impactado también positivamente al mercado mexicano del acero, permitiendo a Hylsamex incrementar sus embarques y precios en comparación con los niveles del año anterior. Durante el 2T04, Hylsamex embarcó 786,900 toneladas, cifra similar a las 787,900 toneladas vendidas en el 1T04, pero 11% superiores a las 706,400 toneladas del 2T03. En forma acumulada, Hylsamex ha vendido 1’574,600 toneladas de acero en el 1S04, 10% más que las 1’429,300 toneladas embarcadas en el 1S03. El crecimiento se observó en todas las líneas de productos, pero especialmente en aceros planos. Por mercado, las ventas nacionales bajaron 2% en el 2T04 en comparación con el 1T04, en parte debido al menor número de días de trabajo registrados en México a causa de las vacaciones de Semana Santa, que ocurrió durante abril, en comparación con el año pasado que se celebró durante marzo. Por otro lado, las exportaciones crecieron 8% contra el 1T04. 16 Al medirse en dólares, Hylsamex reportó exportaciones por US$ 131 millones, 43% más que los US$ 92 millones reportados en el 1T04 y 72% superiores a los US$ 76 millones del 2T03. Como se explicó en el reporte del 1T04, el ambiente de precios tan favorable sobresale aún más que los aumentos de volumen de ventas. Durante el 2T04 Hylsamex pudo aumentar los precios de sus productos para reflejar los niveles internacionales. El resultado neto fue un aumento de 28% durante dicho trimestre. En lo que va del año los precios promedio han aumentado 43% sobre 2003. Ingresos, utilidad de operación, flujo de efectivo: La Tabla 12 presenta la información de los ingresos de Hylsamex para los períodos en comparación. Como se puede apreciar, los ingresos aumentaron en forma importante, tanto en pesos como en dólares, en comparación con las cifras reportadas en el 1T04 y el 2T03. Los ingresos en el 2T04 crecieron como resultado de los incrementos en los embarques y en los precios. El ingreso por tonelada ascendió a US$ 748, 23% y 50% superior que los US$ 551 y los US$ 475 registrados en el 1T04 y el 2T03, respectivamente. Tabla 12 Hylsamex Ventas 2T04 vs. (%) Millones de pesos 2T04 1T04 2T03 1T04 2T03 1S04 1S03 Var. % 6,688 5,147 4,020 30 66 11,835 8,056 47 Millones de dólares 589 461 369 28 60 1,050 724 45 Nacionales (en millones de dólares) 457 369 292 24 56 827 558 48 En el extranjero (en millones de dólares) 131 92 76 43 72 223 165 35 En el extranjero / total (%) 22.3 19.9 20.7 21.3 22.8 La Tabla 13 muestra la información de Hylsamex relativa a la utilidad de operación y los márgenes de los períodos en análisis. Como se puede observar, el alto grado de apalancamiento operativo que tiene la compañía y lo sostenible del mismo, aunado a la estabilidad mostrada por sus costos unitarios, que se obtiene gracias a la renovada competitividad del proceso de producción de fierro esponja, permitieron a la compañía reflejar en el renglón de utilidad de operación una proporción muy elevada de los ingresos incrementales reportados en el 2T04. 17 Tabla 13 Hylsamex Utilidad de Operación, Márgenes y Flujo de Efectivo 2T04 vs. (%) 2T04 1T04 2T03 1T04 2T03 1S04 1S03 Var. % Utilidad de Operación Millones de pesos 2,175 881 139 147 1,464 3,056 362 745 Millones de dólares 191 79 13 142 1,408 271 32 738 Margen (%) 32.5 17.2 3.4 25.8 4.5 2,521 1,227 487 105 418 3,749 1,059 254 102 397 332 95 250 31.6 13.1 Flujo de Efectivo Millones de pesos Millones de dólares 222 110 45 Margen (%) 37.7 23.9 12.1 El grado en que Hylsamex ha logrado capitalizar la recuperación de la industria puede ser mejor evaluado al observar las cifras de utilidad de operación en dólares para los períodos relevantes. En el 2T04, la utilidad de operación ascendió a US$ 191 millones, 142% más que la ya de por sí elevada cifra de US$ 79 millones reportada en el 1T04 y 13 veces superior a la de US$ 13 millones registrada en el 2T03. En forma acumulada, en el 1S04, Hylsamex reportó una utilidad de operación de US$ 271 millones, 738% superior a la de US$ 32 millones del 1S03. Correspondiendo al aumento en la utilidad de operación, el margen de operación de Hylsamex en el 2T04 fue de 32.5%, cifra que es casi el doble que la de 17.2% reportada en el 1T04 y 10 veces más que la de 3.2% del 2T04. Acumuladamente, en el 1S04 el margen de operación fue de 25.8%, varias veces por encima del 4.5% reportado en el 1S03. Como se ha explicado en reportes anteriores, el hecho de que Hylsamex tenga flexibilidad para utilizar tanto fierro esponja (HRD), como chatarra de hierro u otros substitutos, ha significado una ventaja para la empresa en el 2004. Durante el 2T04, la empresa continuó incrementando la utilización de HRD en la carga metálica, debido a que este insumo otorga a la empresa una ventaja de costo contra la chatarra. De hecho, en el 2T04, la empresa estableció un nuevo récord en la producción de HRD, dadas sus ventajas contra otras cargas metálicas, a pesar de los altos costos de gas natural que la empresa pagó a razón de US$ 5.66 por millón de BTU’s. Sobre una base por tonelada, el Costo de Productos Vendidos (CPV) ascendió a US$ 470 en el 2T04, sólo US$ 24 mayor que los US$ 446 reportados en el 1T04 y US$ 5 más que los US$ 465 del 2T03. Como se explicó, debido al uso del HRD, Hylsamex ha sido muy exitosa en mantener la estabilidad del CPV por tonelada, no obstante el aumento en el costo de algunos insumos energéticos y otros componentes de costos. El flujo de efectivo del 2T04 reflejó el incremento en la utilidad de operación conseguido por la compañía en el periodo. Dicho concepto se elevó a US$ 222 millones, más de 100% por encima de los US$ 110 millones reportados durante el 1T04 y casi 400% más que los US$ 45 millones del 2T03. Para el año como un todo, el flujo de efectivo de Hylsamex se elevó a US$ 332 millones, 250% más que los US$ 95 millones reportados en la primera mitad del 2003. 18 Inversiones en activo fijo. Situación financiera: Durante el 2T04, Hylsamex invirtió US$ 13 millones en activos fijos y cargos diferidos. Como se explicó en reportes anteriores, la mayor parte de dicha cantidad se utilizó en el desarrollo de los proyectos de expansión de Galvak, lo que le permitirá producir mayor cantidad de productos recubiertos de alto valor agregado. En cuanto a Hylsa, las inversiones se dirigieron a la normal reposición de activos fijos y a la preparación de minas, a fin de asegurar la operación eficiente y confiable de las instalaciones a altas tasas de utilización de capacidad. Por otro lado, el importante aumento en la generación de flujo de efectivo durante el 2T04 permitió una reducción en la deuda neta de Hylsamex. Durante el trimestre, la deuda neta de Hylsamex disminuyó en US$ 95 millones, para un saldo neto al final del trimestre de US$ 867 millones. El incremento en el flujo de efectivo y la reducción en la deuda neta mejoraron sensiblemente la situación financiera de la compañía en el 2T04. La cobertura de intereses ascendió a 10.5 veces y la razón de deuda neta de caja a flujo fue de 0.98 veces. Además de lo anterior, durante julio de 2004, Hylsamex utilizó US$ 137 millones provenientes de una colocación de acciones en los mercados nacionales e internacionales para reducir aún más su deuda y seguir mejorando su condición financiera. (El apéndice G proporciona un resumen de la información financiera de Hylsamex. Para un reporte más completo, favor de consultar la página web de la empresa www.hylsamex.com.mx) COMPAÑIA ASOCIADA Onexa-Alestra (telecomunicaciones): La red de telecomunicaciones de Alestra manejó un total de 923 millones de minutos de uso (MMDU) durante el 2T04, un incremento de 6% contra los 867 MMDU del 1T04 y 1% por encima de los 911 MMDU manejados durante el mismo trimestre del año previo. Los ingresos del 2T04 ascendieron a US$ 113 millones, 3% menos que los US$ 116 millones reportados durante el 1T04. Esta reducción es atribuible a menores precios en el servicio de larga distancia, en comparación con el mismo periodo del año anterior. Es importante señalar que los servicios de valor agregado, tales como transmisión de datos, Internet y local, han crecido consistentemente trimestre a trimestre, como resultado de la estrategia seguida por Alestra de enfocar sus esfuerzos hacia esos mercados. Durante el 2T04, se generaron ingresos por tales servicios por US$ 34 millones, 2% mayores que los US$ 33 millones del 1T04 y 20% mayores que los US$ 28 millones del 2T03. Como porcentaje del total, estos ingresos representaron 30% durante 2T04, en comparación con 22% del 2T03. En otro frente, en el 2T04 Alestra reportó gastos de operación totales por US$ 30 millones, misma cifra que la reportada en el 1T04 y 2T03. 19 El flujo de efectivo de 2T04 ascendió a US$ 23 millones, en línea con la cifra del 1T04, pero 14% inferior a los US$ 26 millones del 2T03. Al final del 2T04, la deuda neta registró un saldo de US$ 341 millones, cifra ligeramente menor que la de US$ 342 millones del 1T04. Esto se compara favorablemente con la deuda de US$ 554 millones reportados en el 2T03 y muestra la mejoría en la situación financiera de la empresa, resultado de la reestructuración de la deuda llevada a cabo afines del 2003. -- Tablas financieras anexas -Para mayor información y la versión en inglés de este reporte, consulte la página de Internet de ALFA: www.alfa.com.mx Consulte: Contactos: Enrique Flores ALFA 01 81 8748 1207 eflores@alfa.com.mx Raúl González ALFA 01 81 8748 1177 rgonzale@alfa.com.mx Kevin Kirkeby The Global Consulting Group 001 (646) 284-9416 kkirkeby@hfgcg.com Clave: ALFAA 20 INFORMACION FINANCIERA APENDICE CUADROS A Estado de Situación Financiera B Estado de Resultados C Estado de Cambios en la Situación Financiera D Alpek, S.A. de C.V. y Subsidiarias E Sigma, S.A. de C.V. y Subsidiarias F Versax, S.A. de C.V. y Subsidiarias G Hylsamex, S.A. de C.V. y Subsidiarias H Informacíon del Estado de Situacion Financiera en dólares I Informacíon del Estado de Resultados en dólares Apéndice A ALFA, S.A. de C.V. y Subsidiarias ESTADO DE SITUACION FINANCIERA Millones de Pesos de Poder Adquisitivo del 30 de Junio de 2004 Jun-04 Jun-03 Mar-04 (%) Jun-04 vs. Jun-03 Mar-04 Activo ACTIVO CIRCULANTE: Efectivo y valores de realización inmediata 4,543 4,728 4,536 (3.9) 0.2 Clientes 6,458 5,582 6,292 15.7 2.6 925 809 1,017 14.3 (9.0) 5,355 4,905 4,838 9.2 10.7 Otras cuentas y documentos por cobrar Inventarios Otros activos Activo circulante de operaciones discontinuadas Total activo circulante INVERSION EN ACCIONES DE ASOCIADAS INMUEBLES, MAQUINARIA Y EQUIPO CARGOS DIFERIDOS OTROS ACTIVOS 468 708 435 (33.9) 7.6 8,823 6,592 7,689 33.8 14.7 26,572 23,324 24,807 13.9 7.1 3.7 1,359 625 1,310 117.4 28,900 28,790 28,458 0.4 1.6 1,585 1,545 1,760 2.6 (9.9) 1,014 581 674 74.5 50.4 23,644 23,928 23,266 (1.2) 1.6 83,074 78,793 80,275 5.4 3.5 Vencimiento en un año de la deuda a largo plazo 2,232 4,257 2,491 (47.6) (10.4) Préstamos bancarios y documentos por pagar 2,277 1,658 1,379 37.3 65.1 Proveedores 5,582 4,829 4,733 15.6 17.9 Otras cuentas por pagar y gastos acumulados 2,124 1,775 2,541 19.7 (16.4) ACTIVO NO CIRCULANTE DE OPERACIONES DISCONTINUADAS Total activo Pasivo y Capital Contable PASIVO A CORTO PLAZO: Pasivo a corto plazo de operaciones discontinuadas 4,251 3,170 4,623 34.1 (8.0) 16,466 15,689 15,767 5.0 4.4 Deuda a largo plazo 13,883 13,413 14,606 3.5 (5.0) Impuestos diferidos 4,928 4,565 4,652 8.0 Total pasivo a corto plazo PASIVO A LARGO PLAZO: Otros pasivos 108 (100.0) 5.9 #DIV/0! Estimación de remuneraciones al retiro Pasivo a largo plazo de operaciones discontinuadas Total pasivo 796 690 766 15.4 3.9 15,375 15,899 15,197 (3.3) 1.2 51,448 50,364 50,988 2.2 0.9 264 290 264 (9.0) 43 3,153 43 (98.6) 307 3,443 307 (91.1) (91.1) CAPITAL CONTABLE: Interés mayoritario: Capital social nominal Incremento por actualización Capital contribuido 307 3,443 307 Capital ganado 21,172 19,508 19,774 8.5 7.1 Total interés mayoritario Interés minoritario 21,479 10,147 22,951 5,478 20,081 9,206 (6.4) 85.2 7.0 10.2 Total capital contable 31,626 28,429 29,287 11.2 8.0 Total pasivo y capital contable 83,074 78,793 80,275 5.4 3.5 1.61 1.63 1.49 1.77 1.57 1.74 Razón circulante Pasivo a capital contable consolidado Apéndice B ALFA, S.A. DE C.V. y Subsidiarias ESTADO DE RESULTADOS Millones de Pesos de Poder Adquisitivo del 30 de Junio de 2004 (%) II Trim 04 vs. II Trim 03 I Trim 04 II Trim 04 II Trim 03 I Trim 04 Acum 04 Acum 03 13,683 7,735 5,948 11,243 6,444 4,798 12,947 6,972 5,975 26,630 14,707 11,923 23,303 12,723 10,580 21.7 20.0 24.0 5.7 10.9 (0.5) (10,805) (8,401) (10,271) (21,076) (17,771) (28.6) (5.2) 2,877 2,842 2,676 5,554 5,532 1.2 7.5 Gastos de operación (1,586) (1,623) (1,517) (3,103) (3,081) 2.3 (4.5) Utilidad de operación 1,292 1,220 1,159 2,451 2,450 5.9 11.5 Ventas netas Nacionales Exportación Costo de ventas Utilidad bruta Gastos financieros, netos Efecto cambio de paridad Ganancia por posición monetaria Porción capitalizada Costo integral de financiamiento, neto (248) (251) 39 5 (216) 217 (11) (10) (205) 56 183 (7) (453) (195) 223 (2) (467) (342) 157 14 (455) (21) 28 (426) (638) Partidas especiales, neto (87) (120) (35) (121) (141) Otros (gastos) ingresos, neto (18) 8 0 (17) (3) Utilidad antes de las siguientes provisiones 733 1,086 1,153 Provisiones para: Impuestos causados sobre la renta y al activo Impuestos diferidos Participación de los trabajadores en las utilidades Participación en resultados de asociadas Utilidad de operaciones continuas Resultado de operaciones discontinuadas (150.2) (324.1) (32.5) (36.4) (547) 81 (39) (809) 78 (63) (583) (57) (63) (11.7) 98.5 47.3 52.0 (103.8) 39.3 (289) (487) (505) (794) (704) 40.6 42.7 (9) (10) 28 19 (27) 8.3 (133.2) 434 589 676 1,110 938 (26.2) (35.8) 1,410 478 702 2,112 82 194.7 100.9 1,020 72.8 429.3 128 4 (22.4) (38.5) 132 448.1 447.6 (1,030) 1,067 75 700 96 45 775 141 359 710 Resultado del interés mayoritario Flujo de operación Cobertura de intereses Interés mayoritario: Operaciones continuas Operaciones discontinuadas Por efecto al inicio por cambios en principios de contabilidad 28.0 (235) (207) (45) 1,844 Interés minoritario: Operaciones continuas Operaciones discontinuadas Por efecto al inicio por cambios en principios de contabilidad Resultado del interés minoritario 1,668 (21.3) (545.3) (78.5) 174.7 (262) (3) (24) Efecto al inicio por cambios en principios de contabilidad Utilidad neta consolidada 1,886 (14.7) (215.9) 447.5 148.0 348 (1,030) 2,192 122 225 (205) 141 197 925 (205) 916 492 433 554 477 (824) 914 1,187 (824) 809 78 (27.0) 63.8 (35.2) 48.9 1,069 926 207 1,276 888 15.5 416.8 1,798 7.2 1,691 7.8 1,687 8.3 3,486 7.7 3,399 7.3 6.4 6.6 Apéndice C ALFA, S.A. de C.V. y Subsidiarias ESTADO DE CAMBIOS EN LA SITUACION FINANCIERA Millones de Pesos de Poder Adquisitivo del 30 de Junio de 2004 II Trim 04 II Trim 03 I Trim 04 Operación Utilidad neta consolidada Resultado de operaciones discontinuadas 1,844 1,067 348 (1,410) (478) (702) 434 589 676 Efecto al inicio por cambios en principios de contabilidad Utilidad de operaciones continuas 1,030 Partidas que no afectaron los recursos: Depreciación y amortización 507 471 529 Participación en resultados de asociadas 9 10 (28) Impuesto sobre la renta diferido 4 207 (81) 18 99 60 972 1,375 1,155 (290) Otras, neto Cambios en el capital de trabajo excluyendo financiamiento: Cuentas por cobrar (166) 419 Inventarios (498) (304) 359 Proveedores 850 (356) (370) Otros 244 310 177 1,402 1,444 1,031 Recursos generados por la operación Inversión Inversión en acciones Inmuebles, maquinaria y equipo Otros Recursos (aplicados a) generados por actividades de inversión Recursos generados antes de actividades financieras (8) (220) 3,493 (457) (564) (432) (17) (46) 1 (482) (829) 3,061 920 615 4,092 Financiamiento Créditos a corto plazo 1,221 431 260 Créditos a largo plazo 3,380 667 504 4,602 1,098 764 (4,686) (1,927) (1,593) (84) (829) (830) (326) (63) Pago de créditos Movimiento en efectivo restringido Disminución de capital social 6 (3,490) Aumento del interés minoritario 1 Dividendos pagados por ALFA (487) (1) (0) (17) (24) (92) Dividendos de subsidiarias al interés minoritario Compra de acciones propias (145) Resultado de opciones sobre acciones propias Recursos aplicados a actividades financieras (62) (5) (913) (1,129) (4,406) 7 (513) (315) Efectivo y valores de realización inmediata al principio del año 4,536 5,241 4,851 Efectivo y valores de realización inmediata al fin del período 4,543 4,728 4,536 Aumento (disminución) en efectivo y valores de realización inmediata Apéndice D INFORMACION POR GRUPOS DE NEGOCIOS ALPEK, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 30 de Junio de 2004 II Trim 04 II Trim 03 I Trim 04 Acum 04 Acum 03 (%) II Trim 04 vs. II Trim 03 I Trim 04 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 7,443 3,993 3,450 5,760 3,104 2,656 6,771 3,440 3,331 14,214 7,433 6,781 12,192 6,155 6,037 29.2 28.6 29.9 9.9 16.1 3.6 Utilidad de operación 617 514 501 1,118 1,068 20.1 23.1 Margen de operación 8.3% 8.9% 7.4% 7.9% 8.8% Resultado integral de financiamiento, neto (269) 49 51 (219) (271) (647.6) (632.4) Utilidad (pérdida) neta consolidada 191 267 (636) (445) 408 (28.5) 130.0 Utilidad (pérdida) neta mayoritaria 135 174 (513) (378) 301 (22.0) 126.4 Flujo de operación 895 800 804 1,699 1,644 11.9 11.2 Activo 26,799 26,681 25,702 26,799 26,681 0.4 4.3 Pasivo 18,410 17,835 17,569 18,410 17,835 3.2 4.8 Capital contable 8,389 8,846 8,133 8,389 8,846 (5.2) 3.2 Capital contable mayoritario 5,926 6,411 5,749 5,926 6,411 (7.6) 3.1 Razón circulante 1.20 1.16 1.24 1.20 1.16 Pasivo con costo, neto de caja a capital contable 0.95 0.98 1.06 0.95 0.98 Cobertura de intereses 6.13 5.95 7.00 6.51 5.85 ESTADO DE SITUACION FINANCIERA RAZONES FINANCIERAS Apéndice E INFORMACION POR GRUPOS DE NEGOCIOS SIGMA, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 30 de Junio de 2004 II Trim 04 II Trim 03 I Trim 04 Acum 04 Acum 03 (%) II Trim 04 vs. II Trim 03 I Trim 04 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 3,171 2,924 247 2,860 2,667 193 3,011 2,762 249 6,182 5,686 496 5,570 5,226 345 Utilidad de operación 371 419 354 725 790 Margen de operación 11.7% 14.7% 11.8% 11.7% 14.2% Resultado integral de financiamiento, neto (50) Utilidad neta consolidada 194 Utilidad neta mayoritaria Flujo de operación 8 10.9 9.6 28.0 5.3 5.9 (0.9) (11.5) 4.8 (14) (64) (47) (713.9) (268.3) 269 200 394 453 (27.9) (3.1) 196 270 201 397 453 (27.4) (2.7) 476 510 459 936 969 (6.7) 3.6 Activo 7,900 6,884 7,389 7,900 6,884 14.8 6.9 Pasivo 4,377 3,893 4,095 4,377 3,893 12.4 6.9 Capital contable 3,523 2,991 3,294 3,523 2,991 17.8 7.0 Capital contable mayoritario 3,373 2,840 3,143 3,373 2,840 18.8 7.3 Razón circulante 1.43 1.38 1.78 1.43 1.38 Pasivo con costo, neto de caja a capital contable 0.49 0.50 0.50 0.49 0.50 14.03 21.15 14.50 14.26 19.68 ESTADO DE SITUACION FINANCIERA RAZONES FINANCIERAS Cobertura de intereses Apéndice F INFORMACION POR GRUPOS DE NEGOCIOS VERSAX, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 30 de Junio de 2004 II Trim 04 II Trim 03 I Trim 04 Acum 04 Acum 03 (%) II Trim 04 vs. II Trim 03 I Trim 04 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 3,016 765 2,252 2,522 572 1,950 3,110 716 2,395 6,127 1,480 4,646 5,350 1,152 4,198 19.6 33.6 15.5 (3.0) 6.8 (6.0) Utilidad de operación 293 256 296 588 542 14.4 (1.0) Margen de operación 9.7% 10.1% 9.5% 9.6% 10.1% Resultado integral de financiamiento, neto (116) (75) 12 (104) (248) (55.3) Utilidad neta consolidada 111 31 187 298 114 254.8 (40.5) Utilidad neta mayoritaria 90 23 147 237 88 288.5 (38.7) 407 341 406 813 717 19.3 0.2 Activo 12,525 11,006 12,058 12,525 11,006 13.8 3.9 Pasivo 7,804 7,668 7,403 7,804 7,668 1.8 5.4 Capital contable 4,721 3,338 4,655 4,721 3,338 41.4 1.4 Capital contable mayoritario 3,684 3,056 3,634 3,684 3,056 20.6 1.4 Razón circulante 1.43 1.38 1.78 1.43 1.38 Pasivo con costo, neto de caja a capital contable 0.71 0.91 0.72 0.71 0.91 Cobertura de intereses 7.06 9.64 7.65 7.34 6.93 Flujo de operación ESTADO DE SITUACION FINANCIERA RAZONES FINANCIERAS Apéndice G INFORMACION POR GRUPOS DE NEGOCIOS HYLSAMEX, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 30 de Junio de 2004 II Trim 04 II Trim 03 I Trim 04 Acum 04 Acum 03 (%) II Trim 04 vs. II Trim 03 I Trim 04 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 6,688 5,194 1,494 4,020 3,188 832 5,147 4,121 1,026 11,835 9,315 2,520 8,056 6,213 1,843 Utilidad de operación 2,175 139 881 3,056 362 Margen de operación 32.5% 3.5% 17.1% 25.8% 4.5% Resultado integral de financiamiento, neto (513) (10) 18 (495) 66.3 62.9 79.5 29.9 26.0 45.6 146.8 (561) Utilidad neta consolidada 1,410 478 702 2,112 82 194.7 100.9 Utilidad neta mayoritaria 1,385 480 682 2,067 89 188.4 103.2 Flujo de operación 2,521 487 1,227 3,749 1,059 417.5 105.4 Activo 32,467 30,522 30,954 32,467 30,522 6.4 4.9 Pasivo 19,626 19,072 19,820 19,626 19,072 2.9 (1.0) Capital contable 12,840 11,450 11,134 12,840 11,450 12.1 15.3 Capital contable mayoritario 10,897 9,570 9,224 10,897 9,570 13.9 18.1 Razón circulante 2.08 2.10 1.66 2.08 2.10 Pasivo con costo, neto de caja a capital contable 0.77 1.02 0.96 0.77 1.02 10.46 1.84 4.84 7.58 2.11 ESTADO DE SITUACION FINANCIERA RAZONES FINANCIERAS Cobertura de intereses Apéndice H INFORMACION FINANCIERA SELECCIONADA ESTADO DE SITUACION FINANCIERA Montos expresados en dólares (1) Millones de Dólares II Trim 03 2,348 2,440 2,305 (3.7) 1.9 Sigma Versax Operaciones discontiuadas Otras compañías Alfa 692 1,098 2,845 246 7,229 630 1,060 2,791 209 7,129 663 1,081 2,775 318 7,142 10.0 3.5 1.9 4.5 1.5 2.5 1.4 1.2 Pasivo Alpek Sigma Versax Operaciones discontiuadas Otras compañías Alfa 1,613 384 684 1,720 57 4,458 1,631 356 701 1,744 97 4,529 1,575 367 664 1,777 133 4,516 (1.1) 7.7 (2.5) (1.4) 2.4 4.5 3.0 (3.2) (1.6) (1.3) Capital contable Alpek Sigma Versax Operaciones discontiuadas Alfa 735 309 414 1,125 2,771 809 273 359 1,047 2,600 729 295 417 998 2,626 (9.1) 12.9 15.3 7.5 6.6 0.8 4.5 (0.9) 12.7 5.5 Capital contable mayoritario Alpek Sigma Versax Operaciones discontiuadas Alfa 519 296 323 955 1,882 586 260 279 875 2,099 515 282 326 827 1,801 (11.4) 13.8 15.5 9.1 (10.3) 0.8 4.9 (0.9) 15.5 4.5 11 15 15 0 40 7 27 17 0 52 13 16 10 0 39 Activo Alpek Inversiones en activo fijo y gastos preoperativos Alpek Sigma Versax Otras compañías Alfa (1) I Trim 04 (%) II Trim 04 vs. II Trim 03 I Trim 04 II Trim 04 La conversión de pesos a dólares se hizo utilizando el tipo de cambio de cierre a cada fecha para cifras del estado de situación financiera y promedio del mes en que se efectuaron las inversiones. Apéndice I INFORMACION FINANCIERA SELECCIONADA ESTADO DE RESULTADOS Montos expresados en dólares (1) Millones de Dólares (%) II Trim 04 vs. II Trim 03 I Trim 04 II Trim 04 II Trim 03 I Trim 04 Acum 04 Acum 03 655 279 265 5 1,204 528 262 231 9 1,031 606 270 279 5 1,159 1,262 549 544 10 2,364 1,094 501 480 17 2,092 24.0 6.4 14.8 8.1 3.6 (4.7) 16.8 3.9 Ventas de exportación Alpek Sigma Versax Alfa 304 22 198 524 244 18 179 440 298 22 214 535 602 44 413 1,059 541 31 377 948 24.7 22.9 10.8 19.0 1.8 (2.5) (7.6) (2.1) Utilidad de operación Alpek Sigma Versax Otras compañías Alfa 54 33 26 1 114 47 38 23 3 112 45 32 26 1 104 99 64 52 2 217 96 71 49 5 220 15.2 (15.2) 9.8 21.0 3.0 (2.8) 1.6 9.5 Utilidad neta mayoritaria Alpek Sigma Versax Operaciones discontinuadas Alfa 12 17 8 122 94 16 25 2 44 84 (46) 18 13 61 18 (34) 35 21 183 112 27 41 8 10 81 (24.2) (30.4) 290.7 175.7 11.0 125.6 (4.5) (40.0) 99.0 418.4 Flujo de efectivo de operación Alpek Sigma Versax Otras compañías Alfa 79 42 36 2 158 73 47 31 4 155 72 41 36 2 151 151 83 72 3 309 148 87 64 6 306 7.3 (10.5) 14.5 9.3 1.9 (1.6) 2.0 4.7 Ventas netas Alpek Sigma Versax Otras compañías Alfa (1) La conversión de pesos a dólares se hizo utilizando el tipo de cambio promedio del mes en que los ingresos o los gastos de efectuaron.