Mejor a las expectativas, los resultados operativos de TV Azteca

Anuncio

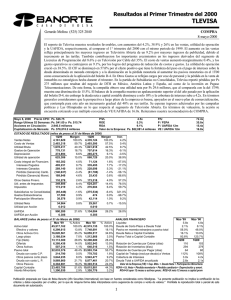

Resultados al Primer Trimestre del 2000 TVAZTECA Gerardo Molina (525) 325-2840 9-Mayo-2000 Mejor a las expectativas, los resultados operativos de TV Azteca mantienen un fuerte crecimiento con respecto a trimestres anteriores. Las ventas aumentaron 16.7%, y la UAFIDA 16%. El crecimiento en ventas refleja por un lado el aumento de las tarifas de publicidad de aproximadamente 23% en términos reales y adicionalmente la relevancia que tuvo en el trimestre la publicidad de partidos políticos y la que la compañía realizó para Todito y Unefon y que representaron respectivamente el 6.6%, 2.9% y 1.4%, del total de los ingresos del periodo. Sin embargo los ingresos fueron parcialmente afectados por la decisión de TV Azteca de limitar la venta de programas al extranjero para que con una nueva estrategia se obtenga un mayor provecho del mercado hispano parlante de los Estados Unidos. En apoyo a lo anterior, es importante resaltar que la participación de la empresa en la audiencia comercial en tiempo estelar se ubicó en 33.2%, (7.1% por arriba de 31% obtenido en el 1° trimestre de 1999 y similar al 34.7% que se logró en el cuarto trimestre de ese año). El resultado de operación muestra un crecimiento extraordinario por el cambio en la política contable relativa a la amortización de las concesiones de televisión. El margen de UAFIDA del 33% es igual al del 1° trimestre de 1999, y refleja un patrón de estabilización en los costos de producción y en el control de los gastos, que es uno de los objetivos que se ha impuesto TV Azteca. TV Azteca registró un gasto financiero por Ps 43.9 millones que contrasta con el beneficio por Ps 233.3 millones del 1T99. Lo anterior es el resultado de una menor ganancia cambiaria y de la reducción de las ganancias monetarias (80.2%), acordes con un peso fuerte y a una menor tasa de inflación. La compañía registró Ps 48.8 millones en impuestos, es decir una tasa efectiva cercana al 30%, como resultado de la aplicación del boletín D-4. De esta forma, la compañía obtuvo una utilidad neta por Ps 128.8 millones, que contrasta con la utilidad por Ps 224.7 millones del 1T99, y que representa una disminución de 42.7%. La perspectiva de la empresa se mantiene positiva. Mayo 9, 2000 Precio CPO: Ps. $6.14 P/VL 5.1x P/U Rango Ultimas 52 Semanas: Ps. $10.12 a Ps. $2.29 ROE -6.8% P / FEPA Acciones en Circulación: 2,972.7 millones ROA 7.0% P / UAFIDA 12m Capitalización de Mercado:Ps. $18,252.5 millones Valor de la Empresa:Ps. $22,962.6 millonesVE / UAFIDA 12m ESTADO DE RESULTADOS (miles de pesos al 31 de Marzo de 2000) 1Q99 Margen 1Q00 Margen Incr. 1T99 Margen 1T00 Margen 952,589 Ventas Netas 100.0% 1,112,000 100.0% 16.7% (4,255,463) 100.0% (3,116,053) 100.0% Costo de Ventas 451,215 47.4% 553,286 49.8% 22.6% 0 0.0% 0 0.0% Utilidad Bruta 501,374 52.6% 558,714 50.2% 11.4% (4,255,463) 100.0% (3,116,053) 100.0% 183,215 189,287 0 0 Gastos de Operación 19.2% 17.0% 3.3% 0.0% 0.0% 228,229 134,155 Depreciación 24.0% 12.1% -41.2% (2,465,452) 57.9% (2,435,600) 78.2% Utilidad de operación 89,930 9.4% 235,272 21.2% 161.6% (1,790,011) 42.1% (680,453) 21.8% (233,348) 180,204 32,901 (241,631) (139,020) -24.5% 18.9% 3.5% -25.4% -14.6% 43,991 189,951 67,764 (50,731) (27,465) 4.0% 17.1% 6.1% -4.6% -2.5% Otros Gastos Financ. Util. antes de Impuestos Impuestos 90,908 232,370 462 9.5% 24.4% 0.0% 27,601 163,680 48,808 2.5% -69.6% 14.7% -29.6% 4.4% 10464.5% Subsidiarias no Consolidadas Gastos Extraordinarios Participación Minoritaria (13,213) 0 (6,008) -1.4% 0.0% -0.6% 9,966 0 (3,940) 0.9% 0.0% -0.4% Utilidad Neta Utilidad por Acción 224,703 0.076 23.6% 128,778 0.043 11.6% UAFIDA UAFIDA por Acción 318,159 0.107 33.4% 369,427 0.124 33.2% Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. -75.6x 52.3x 9.4x 11.8x Incr. -26.8% #N/A -26.8% #N/A -1.2% -62.0% n.a. (1,435,147) 5.4% (742,108) (310,773) 106.0% -79.0% (1,365,245) 361,433 -80.2% 33.7% 17.4% 7.3% 32.1% -8.5% 77,181 (581,859) (141,702) 209,311 308,027 -2.5% 18.7% 4.5% -6.7% -9.9% n.a. -21.6% -54.4% n.a. -14.8% (142,547) (212,317) (402,385) 3.3% 5.0% 9.5% (859,941) 102,307 (269,699) 27.6% -3.3% 8.7% 503.3% #N/A -33.0% #N/A #N/A -34.4% 77,604 114,136 17,102 -1.8% -2.7% -0.4% (27,045) 56,698 14,084 0.9% -1.8% -0.5% #N/A -50.3% -17.6% -42.7% 136,434 0.046 -3.2% 274,179 0.092 -8.8% 101.0% 100.0% -26.8% 16.1% (4,255,463) (1.432) 100.0% (3,116,053) (1.048) Mzo '99 Mzo '00 BALANCE (miles de pesos al 31 de Marzo de 2000) ANALISIS FINANCIERO Mzo '99 % Activo Mzo '00 % Activo Liquidez 2.5x 3.0x 13,698,669 Activo total 100.0% 16,682,713 100.0% Deuda de Corto Plazo a Deuda Total 21.4% 11.2% 1,311,901 Efectivo y valores 9.6% 1,335,373 8.0% Pasivo en moneda extranjera a pasivo total 67.7% 49.4% Otros Activos Circ. 4,730,094 34.5% 3,446,137 20.7% Deuda Neta a Capital Contable 147.3% 130.0% 55,073 Largo plazo 0.4% 4,240,734 25.4% Pasivo Total a Capital Contable 295.8% 361.9% 2,781,107 1Q99 1Q00 Fijo (Neto) 20.3% 2,515,543 15.1% Diferido 4,043,196 29.5% 4,363,813 26.2% Rotación de Cuentas por Cobrar (días) 257 155 777,298 781,113 Otros Activos 5.7% 4.7% Rotación de Inventarios (días) 215 107 10,238,023 Pasivo total 74.7% 13,070,620 78.3% Rotación de Cuentas por Pagar (días) 81 50 Deuda con costo C.P. 1,371,736 10.0% 673,058 4.0% Capital de Trabajo (excluye deuda) a Ventas 132% 87% 905,081 Otros pasivos corto plazo 1,018,395 7.4% 5.4% Cobertura de Intereses 1.9x 2.3x 5,037,386 Deuda con costo L. P. 36.8% 5,358,307 32.1% Deuda Total a UAFIDA anualizado 5.0x 4.1x Otros Pasivos 2,810,506 20.5% 6,134,174 36.8% Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria 3,460,646 Capital Contable 25.3% 3,612,093 21.7% FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. 52,491 14,083 ROA=Ut oper 12 meses a activos prom; ROE=Ut neta 12 meses a capital prom Interés Minoritario 0.4% 0.1% Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. Resultados al Primer Trimestre del 2000 TVAZTECA Resultados Operativos Las ventas aumentaron en un 17% al compararlas con el 1T99. Esto se debe a que las ventas nacionales de publicidad crecieron 22% en el trimestre, reflejo de un incremento en las tarifas de aproximadamente 23% en términos reales. El crecimiento en ventas incluye Ps 74 millones de publicidad de partidos políticos, Ps 32.4 millones de ventas de publicidad a Todito.com y Ps 15.7 millones a Unefon. Es importante mencionar el incremento de un 7% en la participación de la audiencia comercial en el horario estelar con respecto al 1T99. Esto se debe a una alza del 5% en la participación de audiencia de Azteca 13 y de un 10% en Azteca 7, en el primer trimestre. Sin embargo, el incremento en las ventas nacionales se vio parcialmente compensado por menores ingresos por exportación de programación y por los efectos de una menor inflación en la actualización de anticipos de clientes. Para el primer trimestre del 2000, los costos de producción, programación y transmisión, antes de depreciaciones y amortizaciones, fueron de Ps. 555.6 millones, 22.5% mayores que en el primer trimestre de 1999. Sin embargo, los costos de producción fueron de US$15,800 por hora, que comparados contra US$17,300 por hora en el primer trimestre de 1999, resulta un decremento de 8.7%. Durante el 1T00, TV Azteca produjo 2,501 horas de programación, la producción fue 18% mayor a del mismo periodo de 1999. Los gastos de operación disminuyeron en forma considerable por el cambio de 15 a 40 años en el periodo de amortización de las concesiones de televisión, acorde con estándares internacionales, así la depreciación en el periodo fue menor en 41.2%. Los gastos de venta y administración excluyendo los cargos por depreciación , ascendieron a Ps.189.2 millones, cifra muy similar a la registrada en el 1T99. La utilidad de operación se incrementó en un 161.6% y la UAFIDA en un 16.1%. Resultados Financieros El CIF de la compañía pasó de un ingreso de Ps. 233.3 millones en el 1T99 a un gasto de Ps.43.9 millones en el 1T00. Lo anterior se debe a la disminución del 17% en el gasto neto de intereses, a las menores ganancias cambiarias registradas por la depreciación del peso en el trimestre y a las menores ganancias monetarias (80.2%) resultado de la menor inflación. La empresa registró Ps 48.8 millones en impuestos, es decir una tasa efectiva cercana al 30%, como resultado de la aplicación del boletín D-4. De esta forma, la compañía obtuvo una utilidad neta por Ps 128.8 millones, que contrasta con la utilidad por Ps 224.7 millones del 1T99, y que representa una disminución de 42.7%. Tv Azteca busca reestructurar su deuda que asciende a US$225 millones a un plazo mayor, ya que su vencimiento es a dos años. El balance de la compañía muestra una mayor debilidad, el apalancamiento se elevó al 361.9% y la relación de deuda con costo (neta de efectivo) a capital contable se ubicó en 130%. La principal causa del deterioro es el registro de Ps 584 millones de pesos de impuestos diferidos (D-4) aunque también se observa un ligero aumento en el trimestre de la deuda con costo. En cuanto a la cobertura de intereses registra un nivel de 2.3x. Expectativas En términos generales, la perspectiva de la empresa se mantiene positiva. Creemos que los crecimientos en los ingresos son sostenibles apoyados en los incrementos de las tarifas y la mayor demanda en publicidad por las campañas políticas y la mayor actividad económica. También esperamos mayores esfuerzos de la compañía por mejorar la eficiencia de los costos de producción y del control de gastos. Hasta el momento el nivel de audiencia en tiempo estelar de TV Azteca se ha ido recuperando a lo largo de los últimos doce meses, y esperamos que la empresa siga realizando esfuerzos por mantener este ritmo, lo que fortalecerá los ingresos de la compañía. La empresa continúa con su estrategia de desinversión en canales de Centro y Sudamérica. En febrero vendió su participación del 35% en el Canal de Costa Rica por US$ 2.6 millones. Los recursos se destinaron a su flujo de efectivo. La compañía busca un socio estratégico en Estados Unidos para exportar programación y participar en el mercado de habla hispana. Para este efecto, también resulta positivo el fin del litigio con la cadena norteamericana NBC. Con respecto a Todito.com, la participación del 50%, fue aprobada por el Consejo de Administración en febrero. Unefon planea brindar servicio en la Ciudad de México antes de que finalice el primer trimestre y en 20 ciudades más hacia finales del presente año. En términos de valuación, nos parece que en este momento, el precio de la acción ya incorpora la buena perspectiva de la empresa. Gerardo Molina: glmolina@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. Error! Unknown switch argument.