Qué se ha Aprendido sobre Espirales Inflacionarias?

Anuncio

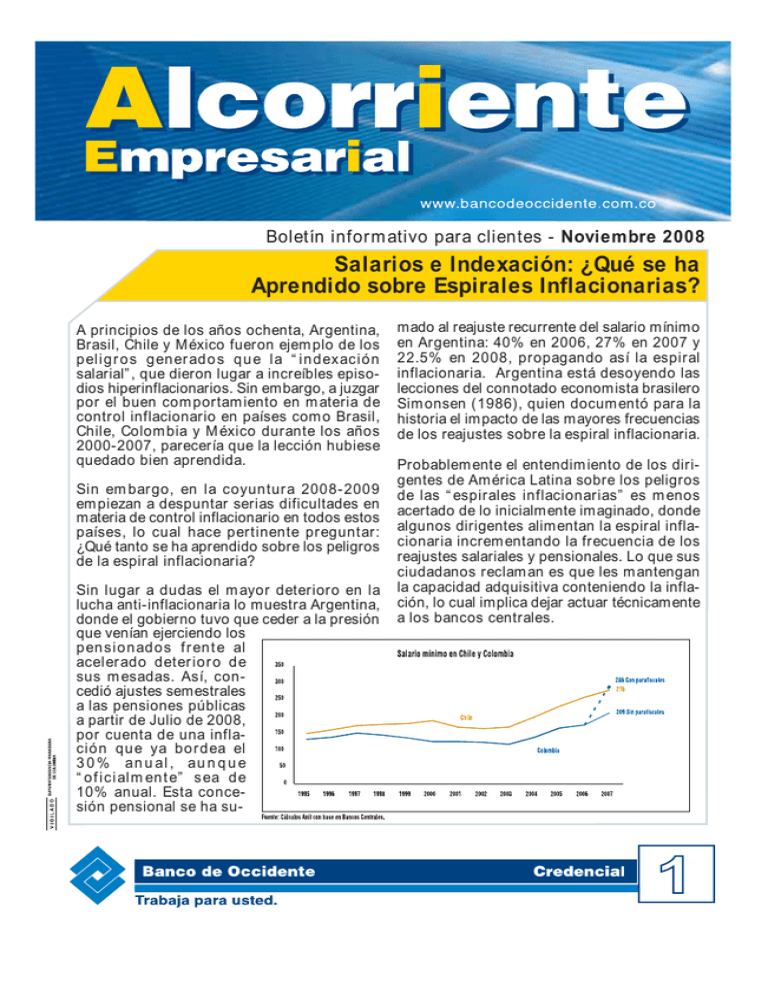

Boletín informativo para clientes - Noviembre 2008 Salarios e Indexación: ¿Qué se ha Aprendido sobre Espirales Inflacionarias? A principios de los años ochenta, Argentina, Brasil, Chile y México fueron ejemplo de los peligros generados que la “indexación salarial”, que dieron lugar a increíbles episodios hiperinflacionarios. Sin embargo, a juzgar por el buen comportamiento en materia de control inflacionario en países como Brasil, Chile, Colombia y México durante los años 2000-2007, parecería que la lección hubiese quedado bien aprendida. Sin embargo, en la coyuntura 2008-2009 empiezan a despuntar serias dificultades en materia de control inflacionario en todos estos países, lo cual hace pertinente preguntar: ¿Qué tanto se ha aprendido sobre los peligros de la espiral inflacionaria? Sin lugar a dudas el mayor deterioro en la lucha anti-inflacionaria lo muestra Argentina, donde el gobierno tuvo que ceder a la presión que venían ejerciendo los pensionados frente al acelerado deterioro de sus mesadas. Así, concedió ajustes semestrales a las pensiones públicas a partir de Julio de 2008, por cuenta de una inflación que ya bordea el 30% anual, aunque “oficialmente” sea de 10% anual. Esta concesión pensional se ha su- mado al reajuste recurrente del salario mínimo en Argentina: 40% en 2006, 27% en 2007 y 22.5% en 2008, propagando así la espiral inflacionaria. Argentina está desoyendo las lecciones del connotado economista brasilero Simonsen (1986), quien documentó para la historia el impacto de las mayores frecuencias de los reajustes sobre la espiral inflacionaria. Probablemente el entendimiento de los dirigentes de América Latina sobre los peligros de las “espirales inflacionarias” es menos acertado de lo inicialmente imaginado, donde algunos dirigentes alimentan la espiral inflacionaria incrementando la frecuencia de los reajustes salariales y pensionales. Lo que sus ciudadanos reclaman es que les mantengan la capacidad adquisitiva conteniendo la inflación, lo cual implica dejar actuar técnicamente a los bancos centrales. 1 Alfabeto del Crecimiento Económico 2008 - 2009: ¿V, L o W? En medio de la turbulencia internacional, la discusión económica se ha centrado en las perspectivas del crecimiento en los Estados Unidos para los años 2008-2009. Inicialmente se pensó que, dados los fundamentos de la “nueva economía” con el manejo de inventarios “a-tiempo” y las ganancias en productividad, sería posible tener una rápida recuperación del crecimiento, de tal manera que este describiera una “V” de la Victoria, como la conseguida por el mundo Asiático al comparar el periodo 1997- 1999 respecto a los años 2000-2003. A medida que se fue profundizando su crisis hipotecaria, con graves coletazos sobre la banca de intermediación e inclusive sobre las titularizadoras cuasi-públicas, el mercado ha migrado hacia la hipótesis de crecimientos en forma de “W” (el llamado doble-hundimiento o double-dip). Una tercera alternativa, que ha quedado algo descartada después de la recuperación del segundo trimestre, tenía que ver con crecimientos en forma de “L”. 3% del PIB y sus cuentas externas un 4% del PIB (por fin bajando del 6% del PIB). Esto último gracias a la propia desaceleración de su economía y a la corrección cambiaria. Dentro del alfabeto del crecimiento económico, ha quedado definitivamente descartada la “V”. Muy posiblemente la letra será una “W” (doble-hundimiento), con un “rebote” mucho menor, como se aprecia en la gráfica. Sin embargo, no se descarta que tome carácter de “L”, al convertirse en una línea recta desde el cuarto trimestre de 2008 a niveles de 0.5% hasta, por lo menos el primer trimestre de 2009. Existe consenso en que la recuperación del segundo trimestre de 2008 en los Estados Unidos (a tasas del 2.8% anual) es efímera por cuenta de alivios tributarios que no se repetirán. De hecho, su déficit público bordea Alfabeto del Crecimiento Económico de Estados Unidos (Crecimiento del PIB - Real anual) 5.5 5.0 4.5 4.0 3.5 3.0 V IV 2008: 2.5 I 2009: 2.3 2.8 2.5 2.0 1.5 1.0 W IV 2008:1.0 I 2009: 1.5 Crisis Hipotecaria Subprime Agosto 2007 L 0.5 0.0 -0.5 -1.0 2007-II 2007-III 2007-IV 2008-I Fuente: cálculos Anif con base en Departamento de Comercio de Estados Unidos y FMI. 2008-II 2008-III 2008-IV 2009-I Precios de la Vivienda en Colombia: ¿Continuarán su Tendencia Alcista? Índices de precios de la vivienda (Promedio 1989-2008=100) 150 Fedelonjas Jun-08 136 140 130 Camacol Jun-08 123 120 110 DNP Dic-07 104 BR Dic-07 99 100 90 80 70 60 jun-90 jun-92 jun-94 jun-96 jun-98 jun-00 jun-02 jun-04 jun-06 jun-08 Fuente: cálculos Anif con base en DNP, BR, Fedelonjas y Camacol Durante el primer semestre de 2008, el PIB real creció 4.1% anual frente al 8.2% registrado un año atrás. Dicha desaceleración fue más pronunciada que la pronosticada por Anif con base en su sistema de indicadores líderes (ALI). En el caso de la construcción la sorpresa fue mayor, pues se observó una expansión de solo 0.5% anual, resultante de cambios en las tendencias de las obras civiles (-14.1%) y las edificaciones (25.5%) durante el primer semestre de 2008. Sin embargo, los precios de la vivienda han continuado elevándose a lo largo del 2008. En el caso de la vivienda nueva, según el índice de Camacol, se observa que la sobrevaloración, se ha incrementado de 6% real en julio de 2007 a cerca de un 23% real al corte de julio de 2008. El índice basado en los datos de Fedelonjas (IRI) muestra una trayectoria similar, pasando de una sobreva- loración del 33% en julio de 2007 a una del 36% a julio de 2008. En el caso del índice que elabora el DNP para la vivienda nueva, dicha sobrevaloración es tan solo del 2% real a julio de 2008, lo cual es bastante diferente a lo observado según los otros índices. El índice del BR, que cuenta con diversas virtudes estadísticas, infortunadamente no ha sido actualizado recientemente. En síntesis resulta sorprendente que los precios de la vivienda nueva, según el índice de Camacol, y los precios de los inmuebles según el IRI, hayan continuado su escalada alcista durante el 2008, a pesar que la desaceleración de la demanda agregada y los problemas de saturación en algunas porciones del mercado indicarían que dicha escalada debería estar llegando a su fin. Novedades Tributarias • La tasa de intereses moratorio por el no pago oportuno de impuestos que rige del primero (1) de octubre hasta el 31 de diciembre de 2008, es del 31,53%. Valga manifestar que dichos intereses deben liquidarse por cada día de retardo en el pago. • El término que tiene la DIAN para realizar la devolución de saldos a favor originados en las declaraciones de IVA que presenten los exportadores hasta el 31 de diciembre de 2008, es de diez (10) días hábiles, contados a partir de la radicación de la solicitud en debida forma ante la respectiva administración tributaría, aunque la misma se presente sin garantía. El término antes indicado no aplicará para responsables que teniendo la calidad de exportadores, no hayan realizado operaciones de venta al exterior, durante el último año; para exportadores que hayan sido objeto de un proceso de fiscalización que cuestione la procedencia de la devolución en más de un diez por ciento (10%) del valor total de la devolución y para exportadores que soliciten la devolución de saldos a favor por primera vez. reglas de interpretación del derecho. En igual sentido se había pronunciado el 17 de julio de 2008, en la sentencia Expediente No. 16170 al estudiar la legalidad del Acuerdo No. 24 de 2005, del Municipio de Saravena, Arauca. • La DIAN mediante la Circular No. 00066 del 24 de julio de 2008, estableció que para que una declaración de retención en la fuente que se presente sin pago se tenga como no presentada se requiere de una manifestación de parte de la DIAN que así lo disponga. Lo anterior, atendiendo la línea jurisprudencial unánime de la Corte Constitucional y del Consejo de Estado que en reiteradas sentencias han señalado que para considerar como no presentada una declaración tributaria no basta que la misma esté incursa en la causal contemplada en la norma legal, sino que es necesaria la manifestación que así lo declare, la cual deberá estar debidamente motivada y sujeta a los principios de contradicción y defensa. Mientras la DIAN no manifieste lo antes mencionado, las declaraciones se consideran válidamente presentadas. • El Consejo de Estado en sentencia Expediente No. 16850 del 4 de septiembre de 2008, declaró la nulidad del Acuerdo No. 032 de 2004, expedido por el Concejo Municipal de Calima El Darién, Valle del Cauca, reiterando la jurisprudencia de la corporación respecto del impuesto de alumbrado público en la cual sostuvo que solo se puede gravar aquellos hechos que están permitidos en la ley y que no es dable a los concejos municipales establecer gravámenes diferentes al que podría ser el alumbrado público, y ampararlos bajo esta denominación. Para el Consejo de Estado hay una indeterminación del hecho generador de este impuesto que es imposible subsanar aunque se apliquen las 4 ATPDEA El 3 de octubre la Cámara baja de EE.UU. extendió por un año el ATPDEA, vigente hasta el 31 de diciembre; lo cual le da a Colombia un espacio de tiempo para buscar la aprobación del TLC por parte del Congreso. Teniendo en cuenta la importancia de este mercado para Colombia, cabe hacer un recuento de la evolución de estas preferencias y su aprovechamiento. Las primeras preferencias de las que Colombia se benefició para acceder al mercado de EE.UU. fueron aprobadas por el Congreso de ese país en 1991 con el objetivo de promover las exportaciones y la generación de empleo y por esa vía, contribuir a sustituir los cultivos ilícitos a favor de los países andinos (Bolivia, Colombia, Ecuador y Perú). La Ley de Preferencias Arancelarias Andinas, o ATPA por sus siglas en inglés, incluía 5,600 productos y estuvo vigente por 10 años. Luego, fue aprobada la Ley de Promoción Comercial Andina y de Erradicación de Drogas –ATPDEA-, la cual amplió el acceso libre de arancel a 700 productos, tales como confecciones, petróleo y derivados, atún, calzado y manufacturas de cuero. La vigencia de estas preferencias estaba prevista hasta diciembre de 2006 y desde entonces han sido prorrogadas en tres ocasiones, a la espera de la entrada en vigencia del TLC entre Colombia y Estados Unidos, que será el marco jurídico que rija el comercio recíproco entre los dos países, no solo de bienes, sino además, de servicios e inversiones. Entre 1997 y 2002 las importaciones de EE.UU. desde los países andinos beneficiados por el ATPDEA se mantuvieron estables y a partir de 2003 se aceleraron debido a la ampliación de productos beneficiarios. Las exportaciones colombianas a EE.UU. entre 1996 y 2002 aumentaron a una tasa promedio anual Trabaja para usted. de 3.4% y a partir de la entrada en vigencia del ATPDEA, alcanzaron un crecimiento promedio anual del 11.7%. El salto más importante de las exportaciones colombianas beneficiarias del ATPDEA se dio precisamente en el 2003 con la ampliación de las preferencias, cuando registraron un aumento del 619.7%. Al analizar la participación del total de las exportaciones de cada uno de los países andinos cobijadas por el ATPDEA, se encuentra que Ecuador, Perú y Colombia, son los países que más han aprovechado las preferencias. De hecho, las exportaciones ecuatorianas beneficiarias del ATPDEA son en promedio el 69.8% de sus exportaciones a ese mercado y las peruanas y colombianas 50.6% y 50.5% respectivamente entre 2003-2007. Exportaciones Colombianas a EE.UU. Totales y por ATPDEA 2002 - 2003 10.300 9.300 8.300 7.300 USD Millones Renueva para asegurar el acceso de las exportaciones colombianas, mientras el TLC aún no es aprobado 5.300 5.300 4.300 3.300 2.300 1.300 300 Año 2002 Año 2003 Año 2004 Exportaciones Totales Año 2002 Año 2003 Año 2004 ATPDEA Colombia pasó de exportar el 45% de sus exportaciones bajo ATPDEA en el 2003 al 51.8% en el 2006, participación que disminuyó en el 2007 a 48.9%, cuyos principales productos son petróleo y sus derivados, confecciones, flores y plásticos. Entre enero y agosto de 2008, el total de las exportaciones colombianas a Estados Unidos alcanzaron USD$9,350 millones, lo que representa un aumento de 60% respecto al 2007, de las cuales, el 59% ingresaron por ATPDEA, lo que representa un incremento del 98.1% respecto de las exportaciones beneficiarias del ATPDEA registradas en el mismo periodo del 2007. 5 Canales Electrónicos ción de costos al contar con una tarifa más económica. • Permite efectuar consultas y transacciones las 24 horas del día, durante todos los días del año. Estas operaciones son realizadas en línea (Tiempo Real). • Las transferencias de fondo entre cuentas del Banco con el mismo Nit no genera Gravamen al Movimiento Financiero. En cualquier momento puede realizar estas operaciones desde sus instalaciones. Realice sus Transferencias entre Cuentas Banco de Occidente a través de Nuestros Canales Electrónicos OcciRed y Línea Empresarial Tarifas de Transferencias entre cuentas Banco de Occidente en los Canales Electrónicos: Recuerde que puede realizar transferencias de fondos entre sus cuenta través de los canales electrónicos del Banco de Occidente. Así, además de ahorrar tiempo, disfruta de los siguientes beneficios: Para Empresas A través de la banca electrónica OcciRed $ 2.350. A través de nuestro servicio de audio respuesta Línea Empresarial este servicio no tiene costo. • Las transferencias de fondos a través de los canales electrónicos le permiten reduc- Solicite la afiliación de este servicio con el Gerente encargado del manejo de su cuenta. 6 Es una herramienta financiera para realizar el pago a proveedores de bienes y servicios, permitiendo a los proveedores obtener liquidez y seguridad por la venta de sus productos y a los compradores plazos mayores de financiación acorde a sus ciclos productivos. Características: • • • • • • • • Es una línea de crédito rotativa Se adapta a las necesidades del cliente y proveedor Es de corto plazo La factura es el origen de la operación (soporte numérico y comercial) El crédito solamente es desembolsado a nombre del proveedor Permite al comprador plazos mas amplios de financiación Reduce el costo del crédito con los descuentos por pronto pago otorgados por el proveedor Firma un solo pagaré por el cupo y no uno por cada desembolso Beneficios para el proveedor: • • • • • • • • Mayor rotación de la cartera Liquidez y eficiencia en la administración de su cartera Movilización del capital de trabajo optimizando el flujo de caja Costos definidos de los descuentos por pronto pago Disminución del riesgo de la cartera Herramientas de ventas Mejor atención para los clientes El endeudamiento es del cliente. No afecta balances Beneficios del Producto para el cliente (comprador): • Mayor capacidad productiva • Mayor plazo para el pago de la factura • Mayor disponibilidad de capital de trabajo • Tasas de financiación competitivas • Garantiza el despacho de sus productos • Mayor capacidad de compra Modalidades del Producto Unidirecto Pago de Facturas al Proveedor Con Descuento Unidirecto Descuento Financiado Sin descuento Unidirecto Comisión Unidirecto Exponencial Se registra como un préstamo ordinario para el cliente, donde el descuento otorgado por pronto pago se registra como los intereses anticipados hasta el vencimiento del plazo cliente-proveedor. Después del vencimiento de la factura se puede hacer una financiación si se requiere (intereses vencidos). Liquidación de intereses: Tasa nominal diaria equivalente a una misma tasa efectiva (vencida). Se registra como préstamo ordinario con comisión. El IVA correspondiente a la comisión está incluido en el cobro de la misma sea el proveedor o el cliente quien asume dicha comisión. Liquidación de intereses: Tasa nominal mensual a un plazo previamente establecido. 7 Su negocio en movimiento Es un producto diseñado por el Banco para apoyar a la pequeña y mediana empresa. Esta solución financiera le ofrece acceso permanente a recursos de libre inversión a través de un cupo de cartera de ágil aprobación. Los productos y servicios que lo conforman son: • Cuenta Corriente: • Cupo de Sobregiro • Cupo de Sobrecanje • Cupo de Remesas Negociadas • Cupo de Cartera Ordinaria • Cuenta de Ahorros (Opcional) • Línea Empresarial • OcciRed Internet Los beneficios que OcciCuenta tiene para usted son: • • • • • Disponibilidad de recursos sin consultar a su Gerente Posibilidad de manejo de cuentas las 24 horas del día Cupos otorgados por un (1) año, sin exigencia de promedios en Cuenta Reglas claras en el manejo de productos de crédito (montos y plazos) Banca electrónica que le permite realizar consultas, pagos, transferencias, entre otros También recibe sin ningún costo adicional: • • • • 2 chequeras serie 30 ó 60 cheques en forma continua Primer talonario de ahorros Servicio de chequeras a domicilio por 6 meses (Sólo en ciudades en donde aplica el servicio) Exoneración de la comisión de consignación nacional, por cualquier número de consignaciones durante 6 meses • Exoneración permanente de la cuota de manejo del servicio Línea Empresarial Contacte ya a su Gerente de cuenta para ampliar la información sobre este producto! Defensor del Cliente Alcorriente Empresarial 1,2 y 3 4 5 El Banco de Occidente le informa que Usted cuenta con el Dr. William Tenorio Rojas como Defensor del Cliente, al cual podrá ubicar en la Carrera 4 No 7-61 Cali, PBX(2) 8861111 Ext. 3408, Fax: (2)8861250, en el Correo electrónico defensoriacliente@bancoccidente.com.co o remitirse a cualquiera de nuestra amplia red de oficinas para radicar su solicitud o queja. 8