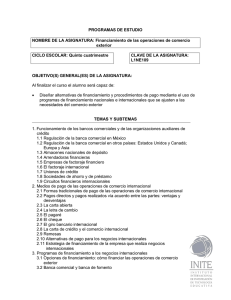

"el contrato de factoraje con financiación y sus consecuencias

Anuncio