Presentación de PowerPoint

Anuncio

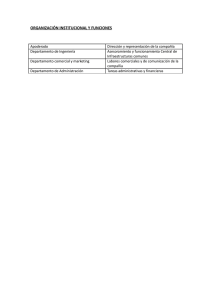

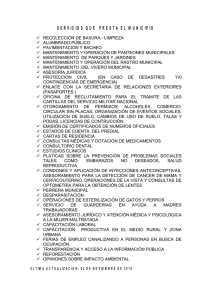

PRESENTACIÓN CORPORATIVA www.acordecorporate.com Corporate Finance HISTORIA E IDENTIDAD Acorde Corporate • Acorde, fundada en 1990, es pionera en asesoramiento financiero corporativo (Corporate Finance), particularmente en fusiones y adquisiciones de empresas (M&A). • Sus socios acumulan gran experiencia en la colaboración con los objetivos de empresarios y corporaciones en sus transacciones corporativas complejas implicando, entre otros, cambios de propiedad o de estructuras de financiación. • Como factor diferencial destaca la experiencia en gestión de empresas y en dirección de proyectos de inversión y la alta capacidad de acceso a los sectores económico-financieros, facilitando una exitosa consecución de los objetivos consensuados. • Las señas de identidad de Acorde son: Dedicación y experiencia de los socios en la ejecución de transacciones Especialistas sectoriales orientados al cierre de la transacción Asesoramiento profesional, no meramente intermediación Generación de ideas Independencia www.acordecorporate.com Éxito > 150operaciones ejecutadas Valor > 15.000millones de euros Experiencia > 115 años de profesionalidad acumulada Presentación Corporativa 2 ÁREAS DE NEGOCIO Corporate Finance Acorde, firma de Asesoramiento Financiero experta en Corporate Finance: Operaciones de fusión y adquisición de compañías, búsqueda de financiación, en trabajos de asesoramiento estratégico para la toma de decisiones corporativas y valoración de compañías e informes especiales en entornos transaccionales, regulados o contenciosos. Fusiones y adquisiciones Búsqueda de Financiación Experiencia diferencial en el asesoramiento en operaciones de compra/venta y fusión de compañías para prácticamente todos los sectores de actividad (ver credenciales). Gestión global del proceso con una elevada tasa de éxito en la consecución de objetivos. Estructuración, búsqueda y ejecución de operaciones de incorporación de socios industriales, financieros y/o financiación bancaria para procesos de expansión, de inversión, de crecimiento por adquisición de compañías y cualquier otra finalidad que justifique la necesidad de incorporar recursos financieros. Estrategia corporativa Asesoramiento a Juntas de Accionistas, Consejos de Administración y Órganos de Dirección, en el análisis y definición de la estrategia corporativa, tanto en su desarrollo orgánico como por adquisiciones. Apoyo a la empresa en las decisiones clave de su protocolo estratégico y de relevo accionarial. Asset Management empresarial desde la óptica de creación de valor. Valoraciones e Informes especiales www.acordecorporate.com Área vinculada a nuestra experiencia en M&A: Valoraciones de negocios y compañías en procesos transaccionales, en proceso de estructuración bancaria, fusiones entre financieros y/o industriales e Informes especiales en entornos regulados (CNMV, Bolsa, CMT, etc.) y periciales. Presentación Corporativa 3 FACTORES CLAVE DE ÉXITO Asesores expertos En Acorde somos “deal makers”. Nuestra trayectoria común y nuestra dilatada experiencia, como asesores y empresarios, nos hace prácticos y orientados al objetivo. El éxito de nuestros clientes es el nuestro. Somos sus socios en cada mandato que nos confían. Proacción Los socios y colaboradores de Acorde conocen el tejido empresarial español y por lo tanto están en disposición no solo de responder a los retos y alternativas que les plantean sus clientes, sino a ser proactivos en ofrecer soluciones y oportunidades óptimas. Cercanía Conocer a nuestro cliente, no solo su negocio, sino su psicología, su momentum, sus objetivos nos ayuda a buscar la mejor solución, la que más le satisface, la que aporta mayor valor. En cada proceso, aconsejamos a nuestros clientes las mejores alternativas y las más verosímiles, implicándonos personalmente en la gestión del proceso para su consecución. Honestidad Tomamos parte y ofrecemos nuestra opinión anteponiendo el rigor y la objetividad como activos de largo plazo. Exponemos desde el primer momento, nuestra visión sobre los aspectos de la transacción (precio, tiempo, estructura, enfoque, riesgos, oportunidades, etc.). Eficiencia Antes de aceptar un mandato, examinamos objetivamente la probabilidad de su exitosa consecución y, por lo tanto, de su factibilidad. Por todo ello, nuestro ratio de éxito es mayor a la media del mercado. www.acordecorporate.com Presentación Corporativa 4 SOCIOS DE ACORDE Asesores profesionales Miguel Gordillo - mgordillo@acordecorporate.com Hasta 2009 Socio Director de Garrigues, 37 años de trayectoria en Arthur Andersen Tax and Legal y posteriormente en Garrigues. Como socio de ACORDE, desempeña una labor activa de apoyo en la estrategia y desarrollo de negocio. Raúl Vázquez - rvazquez@acordecorporate.com Fue Socio de Arthur Andersen y Presidente de Alpha Corporate. Posteriormente, fue Director General Corporativo de FCC y Managing Partner de Transaction Advisory Services (TAS) en Ernst and Young. Cuenta con una dilatada experiencia en Fusiones y Adquisiciones y Corporate Finance, asesorando no solo a la empresa privada sino a Instituciones, Gobierno y empresas familiares. Jesús Heredero - jheredero@acordecorporate.com Fundador de ACORDE. Previamente fue responsable de Corporate Finance y Socio de FG SVB, Asesor Técnico del Vicepresidente del INI y auditor en Arthur Andersen. Es economista y PADE por IESE. Sergio de Dompablo - sdedompablo@acordecorporate.com Procede de Arthur Andersen, donde desarrolló actividades de Auditoría, Consultoría y Transaction Services. Antes de incorporarse a ACORDE fue socio responsable de M&A y mercado de capitales en Ambers. Ejerce de profesor en algunos de los más prestigios centros de formación empresarial. www.acordecorporate.com Presentación Corporativa 5 COLABORADORES Relaciones profesionales ACORDE cuenta con una red de colaboradores nacionales e internacionales y mantiene una estrecha relación profesional con los directivos de las más prestigiosas entidades que operan en el sector financiero y de capital riesgo (Private Equity). Colaboradores internacionales Mercado de capitales, Bolsa, CNMV, MAB y entes públicos Relación con colaboradores profesionales, de reconocida calidad Acorde mantiene un fluido y cercano acceso a instituciones y exigencia, con los que Acorde complementa su propio acceso a públicas, agentes de mercado secundario y otras entidades todos los sectores de actividad y mercados internacionales. relacionadas con CNMV, Bolsas y Mercados y Organismos con vehículos de inversión/financiación empresarial. Private Equity/ Family offices Excelente relación con los directivos de los más activos y Due Diligence, consultoría y reestructuración operativa y financiera. prestigiosos Private Equity y family offices. Por este nivel de El equipo de trabajo de Acorde acumula importante experiencia relación y por la experiencia adquirida en el asesoramiento en previa en este tipo de servicios, por lo que, además de tener numerosas transacciones, Acorde tiene información actualizada capacidad para recomendar el mejor equipo en cada caso, de los requisitos de inversión de estos grupos financieros. consigue gestionar este tipo de procesos maximizando las probabilidades de éxito de nuestros clientes. Entidades financieras Acorde cuenta con un fluido acceso a los equipos responsables Abogados de operaciones corporativas de las entidades financieras más Consideramos apropiadas para cada operación/sector/momentum. Además de asesoramiento financiero con los diferentes abogados que un detallado conocimiento de los criterios y productos que estas interactúan en una transacción o en cualquier otro proceso entidades financieras pueden presentar con mayor probabilidad corporativo. En nuestra experiencia, hemos alcanzado un altísimo de éxito a sus respectivos comités de riesgos. nivel de relación con los abogados que consideramos más fundamental la relación del servicio de eficientes para ser involucrados en cada operación. www.acordecorporate.com Presentación Corporativa 6 TRACK RECORD Credenciales Los socios de ACORDE han completado más de 150 transacciones, en prácticamente todos los sectores de actividad, por valor total superior a 15.000 millones de euros. La gran mayoría asesorando a compradores, vendedores, inversores, empresas, familias y equipos directivos para buscar y reordenar su capital y recursos financieros. Miguel Responsable del desarrollo de la red internacional de Garrigues y actualmente Of Counsel de Olleros Abogados, a cargo de su estrategia de desarrollo. Ha intervenido en múltiples y relevantes transacciones nacionales e internacionales. Raúl Desde sus responsabilidades como Presidente de Alpha Corporate (brazo de Corporate Finance de la extinta Arthur Andersen), FCC y Ernst & Young ha intervenido en más de 70 transacciones cerradas con éxito, entre las que destacan la responsabilidad de la inversión de 4.500 M€ desde FCC. Jesús A lo largo de sus 30 años de experiencia, ha analizado más de 300 empresas, intervenido en más de 60 transacciones (la mayoría mandatos de M&A), cerradas con éxito y de manera personal. En empresas con un EV total e de más de 3.000 M de € y con un Valor Transacción de 900 M de €. De los 60 mandatos cerrados de M&A, 25 son operaciones cross border. Sergio Ha sido responsable de auditoría de Arthur Andersen de importantes grupos empresariales, lideró significativos proyectos de consultoría y ha sido socio de M&A y mercado de capitales de Ambers. Ha completado más de 30 operaciones por importe total de más de 7.600 millones de euros, con especial dedicación al sector de Media & Creative Industries. www.acordecorporate.com Presentación Corporativa 7 CREDENCIALES DEL EQUIPO Resumen sectorial Automoción y Transporte Comercio y Alimentación TMT- Editorial, Prensa e Impresión www.acordecorporate.com Servicios Financieros Logística Construcción Industria y Energía TMT – Medios de Comunicación y Publicidad Presentación Corporativa Sanitario Restauración, Turismo y Servicios TMT - Telecomunicaciones, IT & Internet 8 CREDENCIALES DEL EQUIPO Automoción y Transporte Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a CUZCO MOTOR en la venta a PÉREZ MAURA y en la venta al concesionario BMW (LENKE MOTOR) en la adquisición por en la restructuración de deuda a largo plazo. en la adquisición por Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la compra e integración por en la venta del 100% a en la adquisición de en su proceso de capitalización con la entrada del socio en la financiación del LBO por parte del grupo LA MONTAÑESA Asesoramiento financiero a Asesoramiento financiero a LEZA MOTOR Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la adquisición por en la venta al GRUPO NEVAUTO. en la fusión de tres concesionarios FORD. en su análisis estratégico para la división de mantenimiento de motores y célula. en la refinanciación parcial de la deuda del grupo. 9 CREDENCIALES DEL EQUIPO Servicios Financieros Asesoramiento financiero a Asesoramiento financiero a GRUPO COR ACCIÓN CORPORATIVA DE DESARROLLO en la venta a en la escisión de negocios industriales e inmobiliarios. del 30% del capital de la filial española. Asesoramiento financiero a en la compra de Asesoramiento financiero a Asesoramiento financiero a EUROAGENTES SGIIC HIMAFEL en la venta de la gestora en la reestructuración societaria y compra entre accionistas. Asesoramiento financiero a en la valoración del 40% de GIL Y CARVAJAL 10 CREDENCIALES DEL EQUIPO Construcción Asesoramiento financiero a Asesoramiento financiero a en la restructuración financiera y societaria en Concurso de Acreedores. en la adquisición de Asesoramiento financiero a Asesoramiento financiero a COESGA en la compra de en su restructuración financiera. Asesoramiento financiero a Asesoramiento financiero a en la venta de en la restructuración financiera y compra entre accionistas. 11 CREDENCIALES DEL EQUIPO Comercio y Alimentación Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en su restructuración financiera. en la búsqueda de oportunidades de adquisición de co-packers. en la oferta a la privatización de en la dirección interna del en la restructuración societaria. Asesoramiento financiero a Asesoramiento financiero a PABELLÓN DE LA EXPO Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en su venta a en la entrada en el capital de en la venta de PLATAFORMAS FRIGORÍFICAS en la asociación con en el MBO y sistema de operaciones de en su fusión con para la construcción de una planta de cogeneración de 25MW mediante Project Finance. Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la constitución de Joint Venture para master franchising. en el plan estratégico. y en la restructuración financiera para la venta. en el desarrollo de la Joint Venture 12 CREDENCIALES DEL EQUIPO Industria y Energía (1/2) Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a PEDRO MARTÍNEZ CANO LA ASTURIENNE- CAOSIL en su entrada en el mercado eléctrico español. en la adquisición del 80% de la empresa por en la valoración para su posterior venta. Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la salida del socio de Capital Riesgo. SONPETROL en la adquisición por para la entrada de empleados en el capital. grupo en la desinversión parcial de activos y operaciones transferidos a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la adquisición de en la compra de en el proceso de externalización de distintas áreas de producción en la PLANTA DE LINARES. HYDROCARBON SERVICES 13 CREDENCIALES DEL EQUIPO Industria y Energía (2/2) Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a AMBITO SONPETROL en la adquisición de en su estructuración de MBO. Asesoramiento financiero a en su BOT de terminal de carbones. Asesoramiento financiero a Asesoramiento financiero a RIO VERDE CARTONES y para la financiación del proyecto por en su fusión. Asesoramiento financiero a Asesoramiento financiero a en la valoración de su Salida a Bolsa. en la venta del 50% a 14 CREDENCIALES DEL EQUIPO Logística Asesoramiento financiero a en la adquisición Asesoramiento financiero a Asesoramiento financiero a en la adquisición de en la entrada en Asesoramiento financiero a Asesoramiento financiero a y al Equipo Directivo de FCC Logística en la adquisición del 100% de en diversas adquisiciones en España. 15 CREDENCIALES DEL EQUIPO Restauración, Turismo y Servicios Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en su venta a en la restructuración societaria de la división de en el análisis estratégico frente a la privatización COLECTIVIDADES. Asesoramiento financiero a Asesoramiento financiero a en la financiación de proyecto en la restructuración societaria. Asesoramiento financiero a en la Joint Venture con REALCO en la creación de una nueva red de franquicias. 16 CREDENCIALES DEL EQUIPO Sanitario Asesoramiento financiero a en la fusión de su filial con la belga Asesoramiento financiero a Asesoramiento financiero a en la Joint Venture entre y entrada de Asesoramiento financiero a en la adquisición por 17 CREDENCIALES DEL EQUIPO TMT - Editorial, prensa y imprenta Asesoramiento financiero a un grupo empresarial en la adquisición de Asesoramiento financiero a Asesoramiento financiero a GRUPO PRISA en la fusión con GRUPO MATEU de proyectos digitales Asesoramiento financiero a en la adquisición por 18 CREDENCIALES DEL EQUIPO TMT - Medios de comunicación y Publicidad (1/2) Asesoramiento financiero a ENTIDADES DEPORTIVAS Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la venta de derechos publicitarios, merchandising y Entidades de Gestión de eventos deportivos para la venta a un Grupo Multinacional en la toma de participación en para la colocación del 25% en Bolsa Asesoramiento financiero a Asesoramiento financiero a en la adquisición de en el canje de acciones de Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la compra de la agencia en la toma de participación en el sector de servicios audiovisuales en la adquisición de CLOSEAU para la colocación del 25% del capital, adquirido entre otros por 19 CREDENCIALES DEL EQUIPO TMT - Medios de comunicación y Publicidad (2/2) Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la venta del 49% de su capital a en la adquisición por en su venta a en la adquisición por en la toma de Asesoramiento financiero en la integración en el Grupo Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en el proceso de cotización bursátil en la búsqueda de financiación para su internacionalización con los aliados en el proceso de externalización para analizar el impacto económico de del área cinematográfica de Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a JORGE ESTRADA PRODUCCIONES y Asesoramiento financiero a ZIMA MEDIA en la toma de participación del fondo en la adquisición de en la constitución de productora hispano-argentina en la adquisición de la mayoría de 20 CREDENCIALES DEL EQUIPO TMT - Telecomunicaciones, IT & Internet Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la adquisición por para la toma de participación del Grupo financiero para el lanzamiento web Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a en la adquisición por y Asesoramiento financiero a en el cumplimiento de las condiciones económicas de para el proceso de adquisición de diversas compañías en la escisión del Grupo en la operación Management Buy-Out ante la entrada de nuevos operadores Asesoramiento financiero a Asesoramiento financiero a Asesoramiento financiero a CELUSAT en defensa de la valoración de exclusiva con en la venta entre accionistas en la venta al Grupo AUNA / AMENA en quiscos 21 www.acordecorporate.com ACORDE ASESORES, S.L. Velázquez 14, 2º 28001 MADRID T. +34 91 564 55 77 F. +34 91 564 79 54