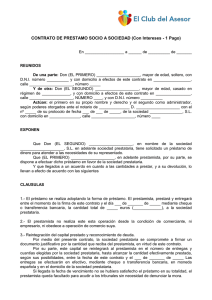

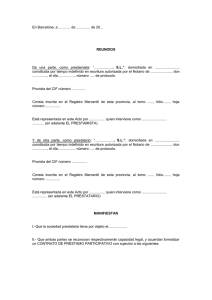

el préstamo sindicado como alternativa para acceder a nuevas

Anuncio