Revalorización Propiedades, Planta y equipo

Anuncio

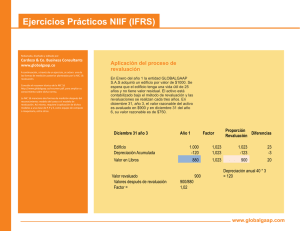

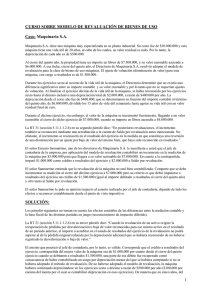

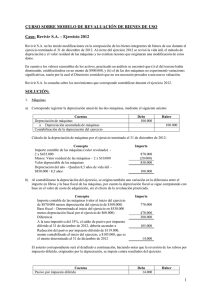

REVALORIZACIÒN PROPIEDADES, PLANTA Y EQUIPO : VALORIZACIÒN Y DESVALORIZACIÒN Según la normatividad vigente en Colombia, el decreto 2649/93 PROPIEDADES, PLANTA Y EQUIPO. Las propiedades, planta y equipo, representan los activos tangibles adquiridos, construidos, o en proceso de construcción, con la intención de emplearlos en forma permanente, para la producción o suministro de otros bienes y servicios, para arrendarlos, o para usarlos en la administración del ente económico, que no están destinados para la venta en el curso normal de los negocios y cuya vida útil excede de un año. El valor histórico de estos activos incluye todas las erogaciones y cargos necesarios hasta colocarlos en condiciones de utilización, tales como los de ingeniería, supervisión, impuestos, intereses, corrección monetaria proveniente del Upac y ajustes por diferencia en cambio. El valor histórico se debe incrementar con el de las adiciones, mejoras y reparaciones, que aumenten significativamente la cantidad o calidad de la producción o la vida útil del activo. Se entiende por vida útil el lapso durante el cual se espera que la propiedad, planta o equipo, contribuirá a la generación de ingresos. Para su determinación es necesario considerar, entre otros factores, las especificaciones de fábrica, el deterioro por el uso, la acción de factores naturales, la obsolescencia por avances tecnológicos y los cambios en la demanda de los bienes o servicios a cuya producción o suministro contribuyen. La contribución de estos activos a la generación del ingreso debe reconocerse en los resultados del ejercicio mediante la depreciación de su valor histórico ajustado. Cuando sea significativo, de este monto se debe restar el valor residual técnicamente determinado. Las depreciaciones de los inmuebles deben calcularse excluyendo el costo del terreno respectivo. La depreciación se debe determinar sistemáticamente mediante métodos de reconocido valor técnico, tales como línea recta, suma de los dígitos de los años, unidades de producción u horas de trabajo. Debe utilizarse aquel método que mejor cumpla la norma básica de asociación. Al cierre del período, el valor neto de estos activos, reexpresado como consecuencia de la inflación, debe ajustarse a su valor de realización o a su valor actual o a su valor presente, el más apropiado en las circunstancias, registrando las provisiones o valorizaciones que sean del caso. Pueden exceptuarse de esta disposición aquellos activos cuyo valor ajustado sea inferior a veinte (20) salarios mínimos mensuales. Modificado por el art. 2, Decreto Nacional 1536 de 2007. El valor de realización, actual o presente de estos activos debe determinarse al cierre del período en el cual se hubieren adquirido o formado y al menos cada tres años, mediante avalúos practicados por personas naturales, vinculadas o no laboralmente al ente económico, o por personas jurídicas, de comprobada idoneidad profesional, solvencia moral, experiencia e independencia. Siempre y cuando no existan factores que indiquen que ello sería inapropiado, entre uno y otro avalúo estos se ajustan al cierre del período utilizando Indicadores específicos de precios según publicaciones oficiales o, a falta de éstos, por el PAAG correspondiente. El avalúo debe prepararse de manera neutral y por escrito, de acuerdo con las siguientes reglas: 1. Presentará su monto discriminado por unidades o por grupos homogéneos. 2. Tratará de manera coherente los bienes de una misma clase y características. 3. Tendrá en cuenta los criterios utilizados por el ente económico para registrar adiciones, mejoras y reparaciones. 4. Indicará la vida útil remanente que se espera tenga el activo en condiciones normales de operación. 5. Segregará los bienes muebles reputados como inmuebles, mostrando su valor por separado. Según las normas internacionales de información financiera NIC 16 Revaluaciones 32. Normalmente, el valor razonable de los terrenos y edificios será su valor de mercado. Este valor se determinará por medio de la oportuna tasación, llevada a cabo por un perito cualificado. El valor razonable de ítems de propiedad, planta y equipo es usualmente su valor de mercado Determinado por peritaje 35. Cuando se revalúa un elemento perteneciente a las propiedades, planta y equipo, la depreciación acumulada en la fecha de la revaluación puede ser tratada de una de las dos siguientes maneras: (a) Reexpresada proporcionalmente al cambio en el importe en libros bruto del activo, de manera que el importe en libros neto del mismo sea igual a su importe revaluado. Este método es frecuentemente usado cuando el activo es revaluado mediante un índice hasta su costo de reposición; o (b) Compensada con el importe en libros bruto del activo, de manera que el valor neto resultante se re-exprese hasta alcanzar el importe revaluado del elemento. Tal método, se utiliza, por ejemplo, para edificios que se revalúan utilizando su valor de mercado. La cuantía del ajuste en la depreciación acumulada, que surge de las reexpresiones o compensaciones anteriores, forma parte del incremento o disminución en el importe en libros del activo, cuyo tratamiento contable se hará de acuerdo con lo establecido en los párrafos 39 y 40. 36. Si se revalúa un determinado elemento perteneciente a las propiedades, planta y equipo, deben también ser revaluados todos los activos que pertenezcan a la misma clase de activos. 37. Una clase de elementos pertenecientes a las propiedades, planta y equipo, es un conjunto de activos de similar naturaleza y uso en las actividades de la empresa. Cada uno de los siguientes es un ejemplo de clase separada: (a) terrenos; (b) terrenos y edificios; (c) maquinaria; (d) buques; (e) aeronaves; (f) vehículos a motor; (g) mobiliario y útiles; y (h) equipamiento de oficina. 38. Los elementos pertenecientes a una clase de las que componen las propiedades, planta y equipo, se revisaran simultáneamente con el fin de evitar revaluaciones selectivas, y consiguientemente, para evitar la inclusión en los estados financieros de importes rúbricas que serían una mezcla de costos y valores referidos a diferentes momentos del tiempo. No obstante, cada grupo de activos puede ser revaluado de forma periódica e independiente, siempre que la revisión de los valores se realice en un intervalo corto de tiempo, de manera que los valores se mantengan constantemente actualizados. 39. Cuando se incrementa el importe en libros de un activo como consecuencia de una revaluación, tal aumento debe ser acreditado directamente a una cuenta de superávit de revaluación, dentro del patrimonio neto. No obstante, el incremento debe ser reconocido como ganancia del periodo en la medida en que exprese la reversión de una disminución por devaluación del mismo activo, que fue reconocida previamente como una pérdida. 40. Cuando se reduce el importe en libros de un activo como consecuencia de una devaluación, tal disminución debe ser reconocida como una pérdida del periodo. No obstante, la disminución debe ser cargada directamente contra cualquier superávit de revaluación registrado previamente en relación con el mismo activo, siempre en la medida en que tal disminución no exceda el saldo de la citada cuenta de superávit de revaluación. 41. El superávit de revaluación incluido en el patrimonio neto puede ser transferido directamente a las cuentas de ganancias retenidas, cuando la plusvalía correspondiente se realice. Este saldo puede quedar completamente realizado ya sea por retiro del elemento o por desapropiación del mismo. No obstante, una parte de la plusvalía registrada puede ser realizada a medida que se usa el activo por parte de la empresa; en cuyo caso el importe realizado es igual a la diferencia entre la depreciación calculada según el valor revaluado del activo y la calculada según su costo original. La transferencia del superávit realizada desde la cuenta de revalorización a la de ganancias retenidas no tiene que pasar por el estado de resultados. 42. Los efectos de la revaluación de las cuentas de propiedades, planta y equipo, sobre los impuestos a las ganancias, si los hay, se tratarán contablemente de acuerdo con la NIC 12 Impuesto a las Ganancias. Ejemplo Contabilización cuando el activo se valoriza Supongamos un activo [terreno] cuyo valor en libros es de $10.000.000 y su valor comercial es fijado en $12.000.000. La contabilización será: Cuenta Debito 191004 2.000.000 381004 Crédito 2.000.000 La valorización se lleva al patrimonio, por cuanto no se puede llevar al ingreso debido a que no existe un beneficio cierto, no existe un ingreso como tal. Solo un prospecto de beneficio futuro. Contabilización cuando el activo se desvaloriza Supongamos que el anterior activo cuyo, valor en libros es de diez millones, es valorado en el avalúo técnico en $7.000.000. La contabilización será: Cuenta Debito 516015 3.000.000 159904 Crédito 3.000.000 En este caso, el valor del activo es disminuido por el monto de su desvalorización, y la contrapartida es un gasto. Cuando el activo se valoriza, la valorización es registrada en una cuenta aparte, es decir que no se registra en la cuenta 15 sino a la 19, y cuando se desvaloriza, se crea la provisión y esta se contabiliza en la misma cuenta 15 contra un gasto. http://www.alcaldiabogota.gov.co/sisjur/normas/Norma1.jsp?i=9863 http://www.perezypons.com/ARCHIVOS/nic_16.htm http://www.gerencie.com/contabilizacion-de-los-avaluos-tecnicos.html