Recargo por declaración extemporánea: Sentencia de la

Anuncio

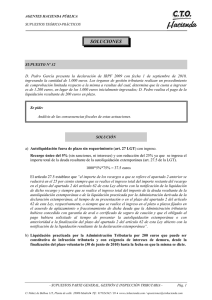

News zona Deloitte Actualidad Jurídica Recargo por declaración extemporánea: Sentencia de la Audiencia Nacional de 30 de marzo de 2011 Rubén Castillo Merino Gerente de Deloitte Abogados y Asesores Tributarios El pasado 30 de marzo de 2011, la Audiencia Nacional (AN) estableció un nuevo criterio en relación con la liquidación del recargo por presentación de declaración extemporánea contemplado en el artículo 27 de la Ley 58/2003, de 17 de diciembre, General Tributaria (LGT). El caso analizado hacía referencia a la presentación de una autoliquidación complementaria del Impuesto sobre Sociedades, derivada de una regularización tributaria practicada por la Administración de ejercicios precedentes al que se refiere dicha declaración complementaria, y que modifica el importe de las bases imponibles negativas pendientes de compensación y el de las deducciones pendientes de aplicación para dichos ejercicios inspeccionados. Antes de ahondar en el contenido de la Sentencia, y con el objetivo de contextualizar la problemática analizada, revisaremos, por una parte la literalidad del citado artículo de la LGT y, por otra, el posicionamiento del referido Tribunal en un pronunciamiento previo, de fecha 29 de marzo de 2007, relativo a un caso de similares características. El artículo 27 de la LGT establece que “los recargos por declaración extemporánea son prestaciones accesorias que deben satisfacer los obligados tributarios como consecuencia de la presentación de autoliquidaciones o declaraciones fuera de plazo sin requerimiento previo de la Administración tributaria. A los efectos de este artículo, se considera requerimiento previo cualquier actuación administrativa realizada con conocimiento formal del obligado tributario conducente al reconocimiento, regularización, comprobación, inspección, aseguramiento o liquidación de la deuda tributaria”. De la lectura del señalado precepto se desprende, en primer lugar, que este recargo es una prestación accesoria, es decir, que su naturaleza no resulta sancionatoria en la medida en que carece de finalidad represiva, retributiva o de castigo, siendo el objetivo, compensar a la Administración por el perjuicio económico causado al Tesoro Público como consecuencia del retraso en el ingreso. Y, en segundo término, que requiere del cumplimiento de dos circunstancias para que el sujeto pasivo se encuentre en la obligación de satisfacerla, como son, la presentación de una autoliquidación o declaración fuera del plazo legalmente establecido y que dicha presentación no se haya producido como consecuencia de un requerimiento previo de las Autoridades Fiscales. ACTUALIDAD JURÍDICA 41 ® CISS grupo Wolters Kluwer 55 JULIO-AGOSTO 2011 Una publicación realizada por Deloitte, en colaboración con CISS Al respecto, la AN, en la Sentencia de 29 de marzo de 2007, analizaba un caso en el que un sujeto pasivo del Impuesto sobre Sociedades fue objeto de un procedimiento de comprobación e investigación por parte de la Administración tributaria en relación con los ejercicios 1994 a 1996. Como consecuencia de dicha actuación administrativa, le fueron minoradas las bases imponibles negativas pendientes de compensación para ejercicios futuros consignadas en las autoliquidaciones que el sujeto pasivo había presentado con relación a los referidos ejercicios. Derivado de los datos modificados por la Inspección, el sujeto pasivo presentó una declaración complementaria del Impuesto sobre Sociedades correspondiente al ejercicio 1999, ya que la cifra susceptible de compensación en concepto de bases imponibles negativas de ejercicios anteriores había disminuido. Y, asimismo, procedió al ingreso de la diferencia entre el importe satisfecho a la Administración en la presentación de la primera autoliquidación y la cuantía resultante a pagar una vez minorada la cantidad de bases imponibles negativas compensadas. En este contexto, en la medida en que la presentación de la citada declaración complementaria se produjo con posterioridad al término de las actuaciones inspectoras, en enero de 2001 la Administración liquidó un recargo al sujeto pasivo por presentación de declaración extemporánea, en aplicación del artículo 61.3 de la Ley 230/1963, de 28 de diciembre, General Tributaria (precepto regulador de los recargos por extemporaneidad de la anterior LGT). Dicho artículo establecía que “los ingresos correspondientes a declaraciones-liquidaciones o autoliquidaciones presentadas fuera de plazo sin requerimiento previo, así como las liquidaciones derivadas de declaraciones presentadas fuera de plazo sin requerimiento previo, sufrirán un recargo […]”. En este sentido, puede observarse que, al igual que en el artículo 27 de la actual LGT parcialmente transcrito con anterioridad, la obligación de satisfacer el recargo nacía con el cumplimiento de los dos condicionantes ya señalados, esto es, la presentación extemporánea de una autoliquidación y que ésta se hubiera producido sin requerimiento previo por parte de la Administración. Si bien es cierto que, a diferencia de la LGT anterior, en el actual artículo 27 se define, aunque de forma poco concreta a nuestro parecer, el concepto de requerimiento previo, tal y como se ha indicado. En el caso analizado en la citada Sentencia del año 2007, resulta claro que se produce una presentación extemporánea, ahora bien, no resulta tan evidente que la misma se haya producido sin un requerimiento previo de la Administración, ya que la presentación de la autoliquidación complementaria viene precedida de un procedimiento de comprobación e investigación que obliga al contribuyente a regularizar su situación tributaria de los siguientes ejercicios. No obstante lo anterior, la AN concluye, en la citada Sentencia, en cuanto a la consideración de las actuaciones inspectoras como requerimiento previo que “la regularización tributaria practicada por la Inspección respecto de la situación tributaria del sujeto pasivo, consistente en una minoración de las bases imponibles negativas declaradas en los ejercicios 1994, 1995 y 1996, no tiene la consideración de requerimiento a que se refiere el artículo 61.3 de la Ley General Tributaria en relación con el ejercicio 1999, debiendo colegirse que la declaración-liquidación complementaria presentada fuera de plazo se hizo de forma voluntaria por la interesada, sin que mediara para ello requerimiento previo de la Administración, y sin que, se insiste, la regularización practicada por los órganos de la Inspección respecto del sujeto pasivo, consistente en una minoración de las bases imponibles negativas declaradas en los ejercicios 1994 a 1996, pueda tener, como la parte 42 ACTUALIDAD JURÍDICA News zona Deloitte pretende, la consideración de ‘requerimiento previo’ a que alude el artículo 61.3 de la referida Ley en relación con el ejercicio 1999 que nos ocupa. Asimismo, debe constatarse que el referido artículo 61.3 de la Ley General Tributaria no contempla ninguna causa por la que los ingresos realizados fuera de plazo sin requerimiento previo no den lugar los recargos contemplados en el precepto, y ello con independencia de que los referidos ingresos sean extemporáneos o complementarios de los realizados en plazo”. Sin embargo, la publicación de la Sentencia del pasado 30 de marzo de 2011 apunta un cambio de criterio por parte del Tribunal, aunque la argumentación versa sobre el artículo 27 de la actual LGT, cuyo redactado, que no su fondo a nuestro entender, difiere del anterior artículo 61.3 de la LGT. En dicha Sentencia, se trata un caso muy similar, en el que una sociedad fue objeto de un procedimiento de comprobación e inspección en relación con el Impuesto sobre Sociedades relativo a los ejercicios 1996 a 1999 y que finalizó, el 10 de febrero de 2003, con una reducción de bases imponibles negativas pendientes de compensar para ejercicios siguientes y de deducciones pendientes de aplicación. Como consecuencia de la minoración anterior, la sociedad inspeccionada presentó una autoliquidación complementaria relativa al ejercicio 2000, el 27 de mayo de 2003, ingresando una cantidad correspondiente a la cuota no ingresada en la autoliquidación inicial presentada dentro del plazo legalmente establecido y a intereses de demora. Posteriormente, al igual que en el citado caso de la Sentencia de 2007, la sociedad recibió una liquidación de un recargo por presentación extemporánea de declaración, que ésta recurrió. Por tanto, de nuevo se encontraba el Tribunal ante un caso donde se había producido una presentación de declaración de forma claramente extemporánea y sobre el que debía analizarse si el hecho de que la presentación de la misma se produjera como consecuencia de una regularización previa de la inspección, podía enmarcarse en el concepto de requerimiento previo señalado, en este caso, en el artículo 27 de la LGT y necesario para que el contribuyente se encuentre obligado a liquidar el recargo por extemporaneidad. Al respecto señala la AN en la Sentencia de marzo de 2011 que “es fácilmente constatable que si la Administración interpreta de modo restrictivo el concepto de ‘requerimiento previo’, que constituye un ámbito negativo en la definición del supuesto fáctico habilitante, estará ampliando paralelamente los casos en que el recargo sería exigible. Expresado de otro modo, si la Inspección se abstiene de efectuar ese requerimiento o, de otro modo, exigir una deuda tributaria previamente determinada como consecuencia de la regularización de otros ejercicios previos, pero conexos con el ejercicio 2000, en tanto determinan efectos negativos en éste, estará provocando artificialmente la aparición del recargo, forzando el concepto negativo de la ausencia de requerimiento previo para, de esa manera, crear la posibilidad de imponerlo. La Sala considera que tal es el caso sucedido, es decir, que la declaración extemporánea se produjo, sólo de forma nominal, sin requerimiento previo, en el sentido de que tal declaración que condujo al establecimiento del recargo no es espontánea, en tanto que sólo obedece a la libre voluntad e iniciativa del contribuyente, sino que viene causalmente determinada por la regularización llevada a cabo en relación con el Impuesto sobre Sociedades, ejercicios 1996 a 1999. […]”. Por tanto, resulta claro que la AN establece en esta Sentencia de 2011, que no resulta de aplicación el recargo por presentación extemporánea recogido en el artículo 27 de la LGT, en los supuestos en los que la declaración complementaria no resulta espontánea y voluntaria y ello no sucede cuando la presentación se realiza ACTUALIDAD JURÍDICA 43 ® CISS grupo Wolters Kluwer 55 JULIO-AGOSTO 2011 Una publicación realizada por Deloitte, en colaboración con CISS como consecuencia de la regularización practicada por la Administración tributaria con motivo de un procedimiento de comprobación e inspección relativo a unos períodos determinados y que dan lugar a cambios en autoliquidaciones correspondientes a períodos posteriores. Finalmente, debemos asimismo resaltar que, en esta Sentencia, la AN establece que la obligación de regularizar el ejercicio posterior a los períodos inspeccionados recae sobre la Administración y no sobre el sujeto pasivo. El Tribunal advierte que no existe ninguna razón jurídica por la cual la Administración no regularizara de oficio el ejercicio 2000 tras la comprobación efectuada de los años 1996 a 1999 considerando la conexión directa entre unos y otros. Este criterio, por otra parte, resulta coherente con determinados pronunciamientos del Tribunal Económico-Administrativo en casos asimilables como los analizados en Resoluciones de 17 de abril de 2008 o de 14 de julio de 2010 y con el apartado 2 del artículo 122 de la LGT el cual señala que “las autoliquidaciones complementarias tendrán como finalidad completar o modificar las presentadas con anterioridad […]”, por lo que, carece de sentido y resulta innecesario, como señala la AN, la presentación de una autoliquidación complementaria cuando ya la Administración dispone de los elementos necesarios para exigir la deuda. Real Decreto 801/2011, de 10 de junio, por el que se aprueba el Reglamento de los procedimientos de regulación de empleo y de actuación administrativa en materia de traslados colectivos Rosa Alonso y Beatriz Prieto Profesionales del área de Laboral de Deloitte Abogados y Asesores Tributarios 44 ACTUALIDAD JURÍDICA El pasado 14 de junio fue publicado en el BOE el Real Decreto 801/2011, de 10 de junio, por el que se aprueba el nuevo Reglamento de los procedimientos de regulación de empleo y de actuación administrativa en materia de traslados colectivos, que refunde en una única norma el procedimiento administrativo de regulación de empleo en materia de extinciones o suspensiones de contratos de trabajo y reducciones de jornada y de la actuación administrativa en materia de traslados colectivos. Por un lado, la norma incorpora y refunde lo que ya establecían el Estatuto de los Trabajadores y el Real Decreto 43/1996 (este último derogado por esta nueva norma) y las novedades que en su día introdujo la Ley 35/2010, de 17 de septiembre, de medidas urgentes para la reforma del mercado de trabajo (que, entre otros aspectos redefinió las causas económicas, técnicas, organizativas y de la producción, estableció nuevas reglas para el nombramiento de representantes de los trabajadores a los efectos de negociar los expedientes en las empresas que no contasen con representación legal y redujo el plazo de resolución del expediente por la Autoridad Laboral en caso de alcanzarse un acuerdo en el período de consultas) y, por otro, introduce aspectos novedosos, que serán en los que nos centremos en el presente artículo. El Real Decreto persigue cinco objetivos fundamentales: (i) reforzar el procedimiento de regulación de empleo, (ii) proporcionar una mayor certeza y certidumbre a los actores que intervienen en los expedientes, contribuyendo a reforzar la tutela judicial efectiva mediante una regulación más detallada de los aspectos procedimentales, (iii) agilizar la tramitación administrativa del procedimiento, (iv) ofrecer un tratamiento más completo del Plan de Acompañamiento Social y (v) incorporar la renovada regulación legal de la suspensión colectiva de los contratos de trabajo y de la reducción temporal de la jornada. En lo que respecta al objetivo de crear una norma que contenga una regulación más detallada del procedimiento, proporcionando así mayor certidumbre y certeza a los actores, la norma introduce las siguientes novedades: