soluciones - Grupo CTO

Anuncio

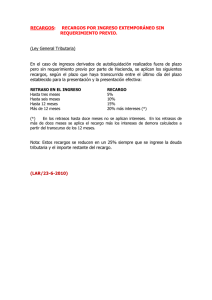

AGENTES HACIENDA PÚBLICA SUPUESTOS TEÓRICO-PRÁCTICOS SOLUCIONES SUPUESTO Nº 32 D. Pedro García presenta la declaración de IRPF 2009 con fecha 1 de septiembre de 2010, ingresando la cantidad de 1.000 euros. Los órganos de gestión tributaria realizan un procedimiento de comprobación limitada respecto a la misma a resultas del cual, determina que la cuota a ingresar es de 1.200 euros, en lugar de los 1.000 euros inicialmente ingresados; D. Pedro realiza el pago de la liquidación resultante de 200 euros en plazo. Se pide: Análisis de las consecuencias fiscales de estas actuaciones. SOLUCIÓN a) Autoliquidación fuera de plazo sin requerimiento (art. 27 LGT) con ingreso. Recargo único del 5% (sin sanciones, ni intereses) y con reducción del 25% ya que se ingresa el importe total de la deuda resultante de la autoliquidación extemporánea (art. 27.5 de la LGT). 1000*5%*75% = 37.5 euros El artículo 27.5 establece que “el importe de los recargos a que se refiere el apartado 2 anterior se reducirá en el 25 por ciento siempre que se realice el ingreso total del importe restante del recargo en el plazo del apartado 2 del artículo 62 de esta Ley abierto con la notificación de la liquidación de dicho recargo y siempre que se realice el ingreso total del importe de la deuda resultante de la autoliquidación extemporánea o de la liquidación practicada por la Administración derivada de la declaración extemporánea, al tiempo de su presentación o en el plazo del apartado 2 del artículo 62 de esta Ley, respectivamente, o siempre que se realice el ingreso en el plazo o plazos fijados en el acuerdo de aplazamiento o fraccionamiento de dicha deuda que la Administración tributaria hubiera concedido con garantía de aval o certificado de seguro de caución y que el obligado al pago hubiera solicitado al tiempo de presentar la autoliquidación extemporánea o con anterioridad a la finalización del plazo del apartado 2 del artículo 62 de esta Ley abierto con la notificación de la liquidación resultante de la declaración extemporánea”. b) Liquidación practicada por la Administración Tributaria por 200 euros que puede ser constitutiva de infracción tributaria y con exigencia de intereses de demora, desde la finalización del plazo voluntario (30 de junio de 2010) hasta la fecha en que la misma se dicte. - SUPUESTOS PARTE GENERAL, GESTIÓN E INSPECCIÓN TRIBUTARIA - Pág. 1 C/ Núñez de Balboa 115, Planta de calle 28006 Madrid• Tlf.: 917824342 / 30 • www.ctohacienda.com / oposiciones@ctohacienda.com AGENTES HACIENDA PÚBLICA SUPUESTOS TEÓRICO-PRÁCTICOS SUPUESTO Nº 33 El mismo sujeto del supuesto anterior autoliquida la cantidad de 1.000 euros, pero sólo ingresa 200 euros, sin solicitar aplazamiento ni compensación por el resto. Se somete a comprobación limitada y se practica una liquidación de 200 euros que se notifica al sujeto pasivo, que no ingresa en los plazos del artículo 62.2 LGT. Se pide: Consecuencias fiscales. SOLUCIÓN a) Autoliquidación fuera de plazo sin requerimiento con ingreso parcial (art. 27 LGT). Recargo único 5% (sin sanciones, ni intereses). 5% s/ 1.000 = 50 € No procede la reducción del 25% ya que no se ingresa el importe total de la deuda resultante de la autoliquidación extemporánea (art. 27.5 de la LGT). Por la parte no ingresada: 800 euros, al estar fuera de plazo, se inicia el procedimiento ejecutivo con exigencia del recargo de apremio del 5%, 10% o del 20% según corresponda a tenor del art. 28.3 y 28.4 LGT, y en su caso intereses de demora. b) Liquidación practicada por la Administración Tributaria: idéntica solución a la del supuesto anterior. Además al no ingresarse en los plazos del artículo 62.2 la deuda entra en ejecutiva y se aplicarán los recargos del periodo ejecutivo previstos en el art. 28 de la LGT (5%, 10% o 20 %). SUPUESTO Nº 34 Don Andrés Martínez Calvo, veterinario de profesión, no ingresó la deuda correspondiente al pago fraccionado del cuarto trimestre de 2009 por el IRPF. El día 20 de Octubre de 2010, sin previo requerimiento de la Administración, autoliquida e ingresa una deuda tributaria en concepto de dicho pago fraccionado por importe de 1.202,02 euros. Determinar qué cantidades procederá ingresar con independencia de la cuota tributaria, teniendo en cuenta que el tipo de interés de demora para este año fue del 5%. - SUPUESTOS PARTE GENERAL, GESTIÓN E INSPECCIÓN TRIBUTARIA - Pág. 2 C/ Núñez de Balboa 115, Planta de calle 28006 Madrid• Tlf.: 917824342 / 30 • www.ctohacienda.com / oposiciones@ctohacienda.com AGENTES HACIENDA PÚBLICA SUPUESTOS TEÓRICO-PRÁCTICOS SOLUCIÓN Estamos ante un supuesto de autoliquidación e ingreso extemporáneo sin previo requerimiento de la Administración. El art. 27 de la LGT prevé para estos supuestos un recargo del 5, 10, 15 ó 20% según el período transcurrido hasta el ingreso. En este supuesto, el tiempo transcurrido corresponde al período desde el 30 de Enero de 2010 (último día de presentación del pago del 4º pago fraccionado del I.R.P.F.) al 20 de Octubre de 2010, Para este caso (retraso entre 6 y 12 meses) el recargo previsto en el mencionado artículo es del 15% con reducción del 25% ya que se ingresa el importe total de la deuda resultante de la autoliquidación extemporánea (art. 27.5 de la LGT). Los intereses de demora son expresamente excluidos en el art. 27 así como las sanciones. Así pues, la cantidad a ingresar por el contribuyente será de: 1.202,02 euros, más el recargo único de 135.23 euros que le liquidará la Administración (1202.02*15%*75%). SUPUESTO Nº 35 Determinar la cantidad a ingresar por el contribuyente previsto en el apartado anterior si el ingreso extemporáneo se produce el 3 de febrero de 2011, teniendo en cuenta que el tipo de interés fijado para los años 2010 y 2011 es del 5%. SOLUCIÓN En este supuesto el tiempo transcurrido es superior a 12 meses, por lo que el recargo que procede es el 20%, con exclusión de las sanciones pero no de los intereses de demora. Asimismo el importe del recargo se reducirá en el 25% ya que se ingresa el importe total de la deuda resultante de la autoliquidación extemporánea (art. 27.5 de la LGT). a) Recargo del art. 27: 20% x 1.202,02 €* 75% = 180.3 €. b) Intereses de demora. Cuando procede el recargo único del 20% se exigen los intereses de demora por el período transcurrido desde el día siguiente al término de los 12 meses posteriores a la finalización del plazo establecido para presentar la autoliquidación hasta el momento en que se presentó. Esto es, sin intereses desde el 30-01-10 a 30-01-11 y con intereses desde el 31-01-11 a 3-02-11; 4 días: 1.202,02 x 5% x 4/365 = 0,66 euros. - SUPUESTOS PARTE GENERAL, GESTIÓN E INSPECCIÓN TRIBUTARIA - Pág. 3 C/ Núñez de Balboa 115, Planta de calle 28006 Madrid• Tlf.: 917824342 / 30 • www.ctohacienda.com / oposiciones@ctohacienda.com AGENTES HACIENDA PÚBLICA SUPUESTOS TEÓRICO-PRÁCTICOS SUPUESTO Nº 36 Un fabricante de electrodomésticos presenta la declaración correspondiente al cuarto trimestre del IVA al día siguiente del vencimiento del plazo del período voluntario establecido para hacerlo. Si se tiene en cuenta que la base imponible declarada ascendió a 24.040,48 euros y el tipo de interés de demora aplicable en el ejercicio fue del 5%. Se pide: Determinar la deuda tributaria a ingresar, teniendo en cuenta que el pago se realizó a los cinco días de presentada la declaración motivado por una situación transitoria de falta de liquidez en la empresa. SOLUCIÓN Se trata de una autoliquidación presentada fuera de plazo sin ingreso y sin solicitar aplazamiento, fraccionamiento o compensación. A estos efectos el art. 27.3 LGT dispone que: “Cuando los obligados tributarios no efectúen el ingreso ni presenten solicitud de aplazamiento, fraccionamiento o compensación al tiempo de la presentación de la autoliquidación extemporánea, la liquidación administrativa que proceda por recargos e intereses de demora derivada de la presentación extemporánea según lo dispuesto en el apartado anterior no impedirá la exigencia de los recargos e intereses del período ejecutivo que correspondan sobre el importe de la autoliquidación”. A) CUOTA O CANTIDAD A INGRESAR: 24.040,48x 16% = 3.846,47 €. B) RECARGO POR PRESENTACIÓN EXTEMPORÁNEA (art. 27 LGT): 3.846,47 € x 5% = 192,32 €. Sin reducción del 25% ya que no se ingresa el importe total de la deuda resultante de la autoliquidación extemporánea (art. 27.5 de la LGT). Este recargo será girado mediante liquidación provisional independiente y posterior al ingreso de la cuota , por parte de los Órganos de Gestión Tributaria. C) RECARGO DEL PERIODO EJECUTIVO: 3.846,47 € x 5% = 192,32€ (ya que no hay notificación de la providencia de apremio). Este recargo de apremio se girará también mediante liquidación provisional independiente, pero en este caso por los Órganos de Recaudación. - SUPUESTOS PARTE GENERAL, GESTIÓN E INSPECCIÓN TRIBUTARIA - Pág. 4 C/ Núñez de Balboa 115, Planta de calle 28006 Madrid• Tlf.: 917824342 / 30 • www.ctohacienda.com / oposiciones@ctohacienda.com AGENTES HACIENDA PÚBLICA SUPUESTOS TEÓRICO-PRÁCTICOS SUPUESTO Nº 37 Un sujeto pasivo del I.A.E. debe ingresar 721,21 euros de cuota líquida del impuesto antes del 20 de noviembre del año actual. El ingreso de la liquidación notificada se realiza el día 30 de diciembre del mismo año. Se pide: Determinar si es aplicable el recargo del artículo 27 de la LGT. SOLUCIÓN El I.A.E. es un tributo de notificación colectiva y periódica, de los denominados “de cobro por recibo”. En este tipo de tributos, únicamente es objeto de notificación expresa la liquidación de alta que practica la Administración; las liquidaciones correspondientes a los ejercicios siguientes no son objeto de notificación, bastando la publicación de edictos en los que así se advierta y la apertura del correspondiente plazo recaudatorio. Por tanto, al tratarse de una deuda liquidada por la Administración no resulta aplicable el régimen de recargos establecido en el art. 27 LGT (solo previsto para las autoliquidaciones y liquidaciones practicadas por la Administración como consecuencia de declaraciones del sujeto pasivo, practicadas, en ambos casos, fuera de plazo) produciéndose el inicio del período ejecutivo desde el día siguiente al vencimiento reglamentariamente establecido para el ingreso de la deuda y devengo del recargo de apremio (art. 161 LGT). (1) - SUPUESTOS PARTE GENERAL, GESTIÓN E INSPECCIÓN TRIBUTARIA - Pág. 5 C/ Núñez de Balboa 115, Planta de calle 28006 Madrid• Tlf.: 917824342 / 30 • www.ctohacienda.com / oposiciones@ctohacienda.com