tutorial_interpretacion_normas_impositivas

Anuncio

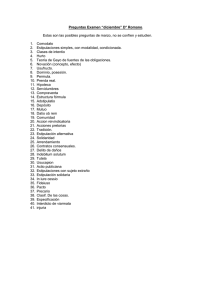

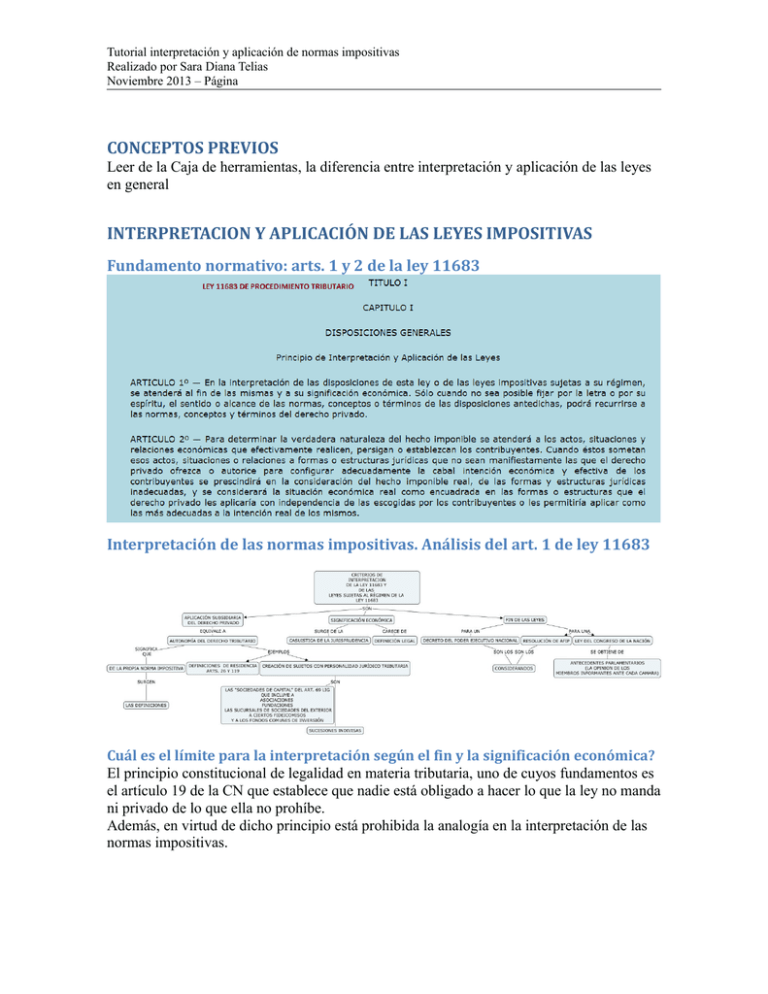

Tutorial interpretación y aplicación de normas impositivas Realizado por Sara Diana Telias Noviembre 2013 – Página CONCEPTOS PREVIOS Leer de la Caja de herramientas, la diferencia entre interpretación y aplicación de las leyes en general INTERPRETACION Y APLICACIÓN DE LAS LEYES IMPOSITIVAS Fundamento normativo: arts. 1 y 2 de la ley 11683 Interpretación de las normas impositivas. Análisis del art. 1 de ley 11683 Cuál es el límite para la interpretación según el fin y la significación económica? El principio constitucional de legalidad en materia tributaria, uno de cuyos fundamentos es el artículo 19 de la CN que establece que nadie está obligado a hacer lo que la ley no manda ni privado de lo que ella no prohíbe. Además, en virtud de dicho principio está prohibida la analogía en la interpretación de las normas impositivas. Tutorial interpretación y aplicación de normas impositivas Realizado por Sara Diana Telias Noviembre 2013 – Página Preguntas y ejercicios para aprehender los conceptos Cuántas y cuáles son las pautas o criterios de interpretación de las leyes sujetas al régimen de la ley 11683? Cuando analizo un debate parlamentario, para saber cuál fue la intención del legislador, qué criterio estoy aplicando? Puedo tomar como fuente de interpretación la opinión de cualquier diputado o senador durante el debate parlamentario? Los efectos económicos de un impuesto, como por ejemplo, la traslación hacia adelante que tiene el impuesto al valor agregado, en qué criterio se encuadra? La ley del impuesto a las ganancias, en su art. 69 establece que son sujetos del impuesto las “sociedades de capital”. Puedo o no aplicar el concepto de sociedades de capital tomado de un libro de derecho comercial? La autonomía del derecho tributario, incluido en el punto 8 del programa, qué significado tiene? Puede haber interpretación de las leyes sin aplicación de las mismas? Aplicación de las leyes impositivas. Análisis del artículo 2 Conceptos jurídicos previos Para comprender este tema es necesario recordar que en el derecho privado, cada uno de los contratos que el legislador ha creado tiene a su vez una finalidad económico social determinada, que es el propósito que cada una de las partes persigue al contratar. Esa finalidad tiene una función tipificadora, que quiere decir que cada caso concreto puede ser encuadrado o subsumido en la categoría que definió el legislador para esa función. Así, por ejemplo, si del análisis de las circunstancias de hecho surge que una de las partes quiso el uso y goce de una cosa, y por ello pagó un precio cierto, ese contrato es subsumible en la categoría o “figura jurídica” de locación de cosas. Si en cambio, lo que se quiso es adquirir el dominio sobre una cosa a cambio de un precio cierto, la situación es subsumible en el contrato de compra venta. De lo brevemente explicado, podemos afirmar que cada figura tiene una “finalidad típica”, que llamaremos “intentio juris”. Es lo que en el artículo 2 de la ley 11683 está expresada con las siguientes palabras: “formas o estructuras jurídicas […] que el derecho privado ofrezca o autorice para configurar adecuadamente la cabal intención económica y efectiva de los contribuyentes” ¿Cómo sabemos cuál es la intención económica y efectiva de los contribuyentes” No es algo observable en forma directa. En realidad es una inferencia que se hace a partir del análisis de los “actos, situaciones y relaciones económicas que efectivamente realicen, persigan o establezcan los contribuyentes”. Es decir, que tengo que leer las cláusulas de los contratos, y entender el negocio para poder establecer qué fue lo que “ efectivamente” realizaron, persiguieron o establecieron los contribuyentes. A esto lo llamaremos “intentio facti”. Esto es lo que la ley denomina “determinar la verdadera naturaleza del hecho (imponible)”, que significa establecer la naturaleza jurídica, o sea, en qué figura jurídica se encuadra. Tutorial interpretación y aplicación de normas impositivas Realizado por Sara Diana Telias Noviembre 2013 – Página Cuando la ley dice “verdadera naturaleza” me está diciendo que no importa cómo denominaron las partes al contrato, sino cómo deberían haberlo denominado en función de la finalidad que realmente persiguieron. Cuando se analiza el negocio y se lo entiende, realizamos el cotejo entre las “finalidades”. Por un lado la “intentio facti”, es decir, lo que realmente quisieron hacer los contribuyentes, y por el otro, la “intentio juris” o finalidad típica del contrato que eligieron. Los escenarios que pueden presentarse , y los cursos de acción a seguir se grafican a continuación. Intentio facti versus intentio iuris Esta recalificación es lo que se conoce bajo el rótulo de “realidad económica”. Tener presente que sólo procede recalificar los hechos si hay inadecuación o divergencia entre la intentio facti y la intentio iuris. Por ejemplo, en el caso Gasalla Producciones, Antonio Gasalla había constituído una sociedad anónima llamada Gasalla Producciones SA, de la que era titular en un 90%. La finalidad típica de una sociedad anónima es limitar la responsabilidad al aporte. En su momento, lo que él quiso hacer (su intentio facti) fue justamente eso. Y para reforzar el hecho de que eran personas independientes, en los estatutos se puso una cláusula que establecía que Gasalla Producciones podía contratar a Antonio Gasalla. Gasalla Producciones presentó un espectáculo en el que actuaba Antonio Gasalla. Cuando la AFIP inspeccionó y le pidió la declaración jurada de IVA a Gasalla Producciones, ésta alegó que existía una exención para los espectáculos en los que actuara personalmente el artista, y como en el caso, Antonio Gasalla era el dueño de Gasalla Producciones, solicitó que aplicaran la realidad económica y consideraran que en realidad el espectáculo fue producido por Antonio Gasalla. Perdieron el caso, NO HUBO RECALIFICACIÓN A FAVOR DEL CONTRIBUYENTE, justamente porque en su momento, la constitución de la SA fue funcional a lo que Antonio Gasalla quería en ese momento, que era justamente, crear una persona jurídica diferenciada de él. O sea no hubo divergencia entre la intentio facti y la intentio iuris. Tutorial interpretación y aplicación de normas impositivas Realizado por Sara Diana Telias Noviembre 2013 – Página Cuáles son las consecuencias de la recalificación por aplicación de la realidad económica? 1) El contrato sigue válido desde el punto de vista civil. Es decir, la AFIP no tiene que hacer ningún juicio para que se declare nulo el contrato. 2) La AFIP reclamará la diferencia de impuesto que corresponda, con más intereses 3) Se le imputará defraudación fiscal (art. 46 ley 11683, reprimida con una multa de 2 a 10 veces el impuesto), pues el artículo 47 inciso e) presume –salvo prueba en contrario, que existe la voluntad de defraudar, cuando se declaren o hagan valer tributariamente formas o estructuras jurídicas inadecuadas o impropias de las prácticas de comercio, siempre que ello oculte o tergiverse la realidad o finalidad económica de los actos, relaciones o situaciones con incidencia directa sobre la determinación de los impuestos. Cuál es límite a la recalificación que pueda hacer la AFIP? El principio de legalidad en materia tributaria, uno de cuyos fundamentos es el artículo 19 de la CN que establece que nadie está obligado a hacer lo que la ley no manda ni privado de lo que ella no prohíbe. Ejercicios Ingresar a www.fiscus.com.ar Clic en el ratoncito para acceder a la base de datos. Escribir en el campo descriptores REALIDAD ECONOMICA (sin acento) Clic en buscar Elegir un documento cualquiera y comentarlo Qué bibliografía leer? Libros: Jarach, “El hecho imponible”, o Giuliani Fonrouge-Navarrine o Catalina García Vizcaíno Artículo de doctrina: Casado Ollero, Gabriel: "Legalidad tributaria y función calificadora de la administración fiscal", Asociación Argentina de Estudios Fiscales, diciembre 2000 http://www.aaef.org.ar/websam/aaef/aaefportal.nsf/Doctrina%20x %20Autor/E72D0B2457DE064503256D6C0009FC52?OpenDocument Tutorial interpretación y aplicación de normas impositivas Realizado por Sara Diana Telias Noviembre 2013 – Página Fallo de la CSJN “Red Hotelera Iberoamericana” , del 26.08.2003. Suscripto por Carlos S. Fayt. - Augusto C. Belluscio. - Enrique S. Petracchi. - Eduardo Moliné O'Connor. - Adolfo R. Vázquez. - Guillermo A. López. Antonio Boggiano. - Juan C. Maqueda.disponible en http://www.fiscus.com.ar/pdfs/red_hotelera.pdf Fallo Gasalla Producciones, TFN, sala A, 1999.07.13, disponible en http://www.fiscus.com.ar/pdfs/gasalla_producciones.pdf