I Activo fijo disponible para la venta

Anuncio

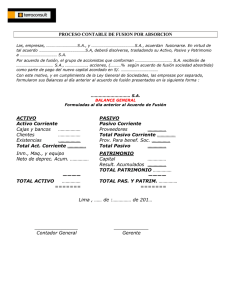

I Actualidad y Aplicación Práctica Activo fijo disponible para la venta Ficha Técnica Autor : C.P.C.C. José Luis García Quispe Título : Activo fijo disponible para la venta Fuente : Actualidad Empresarial Nº 252 - Primera Quincena de Abril 2012 En aplicación de normas contables, suelen presentarse mediciones que se han de tomar en cuenta para cuando se determinen los importes referenciales con fines tributarios; así se tiene que por ejemplo, en el caso de los bienes del activo fijo, cuando se adoptan acuerdos relacionados a la continuidad de una determinada unidad de operación, los bienes que venían siendo utilizados y que de ellos se acuerde su disponibilidad para la venta, se procede a la adopción de una serie de medidas contables, como por ejemplo la reclasificación a cuentas del inventario, la suspensión de la depreciación, la revisión del valor a su valor razonable, entre otras. Prohibición del gasto contable en la determinación del IR Los importes que surgen de estas mediciones han de tener incidencia en la determinación de las obligaciones tributarias, como por ejemplo el caso en un escenario en que se determinen pérdidas por deterioro (NIC 36 y NIIF 5), así también en la diferencia que se ha de presentar entre el Resultado Contable con el Resultado Tributario, del cual se puede apreciar la temporalidad de la misma, por lo que corresponde que también se reconozcan y midan las incidencias futuras de tales diferencias (NIC 12). Lo antes indicado se puede apreciar en la normativa del Impuesto a la Renta, cuando refiere que no son deducibles, para la determinación de la renta imponible de tercera categoría, entre otros, las asignaciones destinadas a la constitución de reservas o provisiones cuya deducción no admite la ley. Justificación de la temporalidad en materia tributaria La justificación de la temporalidad del gasto reparable está relacionada al costo computable a la que hace referencia la Ley del Impuesto a la Renta, que en el caso de bienes depreciables, el costo computable se determinará disminuyendo al costo de adquisición, producción o construcción, la depreciación que de acuerdo a la normativa del Impuesto a la Renta le hubiera correspondido efectuar. También es de resaltar las disposiciones expuestas sobre valor de mercado expuestos también en la norma del Impuesto a I-12 Instituto Pacífico la Renta, en la cual se expone las reglas de mercado, en la cual se explica que en casos de venta y demás transferencias de propiedad, el valor asignado a los bienes será el de mercado; si esta difiere al de mercado, sea por sobrevaluación o subvaluación, la SUNAT procederá a ajustarlo tanto para el adquiriente como para el transferente. Incidencia en liquidaciones del IGV Puede presentarse el caso de enajenaciones de bienes del activo fijo llevados a cabo dentro de los dos (2) años de haber sido adquiridos, por cuanto la normativa del IGV dispone que deba revisar el monto del IGV de la enajenación (débito fiscal) respecto al importe del IGV que gravó la compra y que fue empleado como crédito fiscal. De tratarse de un escenario de enajenación de un bien del activo fijo en que el IGV de la compra resultase mayor al IGV de la venta, debe proceder al reintegro del diferencial, el cual deberá ser en el período de la enajenación, siendo la forma de reintegrar, disminuyendo el crédito fiscal del período. Exposición contable De una manera práctica es que procedemos a plantear los siguientes escenarios, mediante la exposición de dos casos que frecuentemente se presentan en la práctica. Caso Nº 1 Empresa que acuerda no continuar con una de sus operaciones El caso es el de una empresa de producción que decide no continuar con una de sus líneas de operaciones, acordándose también que los bienes del activo fijo que estuvieron siendo empleados, quedan disponibles para la venta. El contador de la empresa procede a realizar los ajustes contables necesarios, con la finalidad de contar con información a nivel de cuentas acorde con la presentación de estados financieros. La información con la que se cuenta es la siguiente: Datos al 31.12.11 Costo de construcción Depreciación acumulada Valor recuperable - Valor razonable neto - Valor de uso S/.400,000 S/.280,000 S/.100,000 S/.105,000 Determinación del deterioro Valor contable Costo construcción 400,000 <-> Depreciación acumulada 280,000 Valor Contable 120,000 Elección del valor recuperable Se elige entre el Valor Razonable Neto –VRN– y el Valor de Uso –VU–, el que resulte menor, siempre que ambos valores resulten mayor al valor contable: - Valor Razonable Neto Valor de Uso 100,000 105,000 En el presente caso, el valor contable deberá compararse con el Valor de Uso, que sería de la siguiente manera: Valor contable <-> Valor de Uso Deterioro 120,000 105,000 15,000 Año 2011 Al 31.12.11. Contabilización de la desvalorización: ————— x —————— DEBE HABER 68 VALUACIÓN Y DETER. DE ACTIVOS Y PROVIS. 15,000 685 Deterioro del valor de los activos 6852 Desvalorizac. de inm., maq. y eq. 68522 Maq. y equipos de explotación 36 DESVALORIZACIÓN DE ACTIVOS INMOVILIZADOS 15,000 363 Desvalorización de inm., maquinaria y equipo 3633 Maq. y eq. de explotación 36331 Maq. y eq. de explotac. – Costo de adquisición o construcción 31.12.11 Desvalorización de activo fijo. 31.12.11. Reclasificación del importe en libros del activo fijo a la cuenta de realización. ————— x —————— DEBE HABER 27 ACTIVOS NO CTES. MANT. PARA LA VENTA 400,000 272 Inm., maq. y equipo 2723 Maq. y eq. de explot. 27231 Costo de adquisic. o construcción 33 INM., MAQ. Y EQUIPO 400,000 333 Maq. y eq. de explot. Van... N° 252 Primera Quincena - Abril 2012 Área Tributaria ...Vienen ————— x —————— DEBE HABER 3331 Maq. y eq. de explot. 33311 Costo de adq. o construcc. 31.12.11 Reclasificación a cuenta de realización. Valor de venta IGV (18%) Precio de venta ————— x —————— 36 DESVALORIZACIÓN DE ACTIVOS INMOVILIZADOS 15,000 363 Desvalorizac. de inm., maquinaria y equipo 3633 Maq. y eq. de explot. 36331 Maq. y eq. de explotación Costo de adquisic. o construcción 39 DEPRECIACIÓN, AMORT. Y AGOT. ACUM. 280,000 391 Depreciación acum. 3913 Inm., maquinaria y equipo - Costo 39132 Maq. y eq. de explot. 27 ACTIVOS NO CORRIENTES MANT. PARA LA VENTA 295,000 276 Depreciación acum. Inm., maquinaria y equipo 280,000 2763 Maq. y eq. de explot. 27631 Costo de adquisic. o construcción 279 Desvalorización acumulada 15,000 2793 Inm., maq. y eq. 27933 Maq. y eq. de explot. 31.12.11 Reclasificación a cuenta de realización. Comentario El monto de la pérdida de S/.15,000 no es gasto deducible, pero al estar relacionado con la medición a valores de mercado y a la vez al costo de construcción tratados en la norma del Impuesto a la Renta (artículos 32º y 20º de la Ley del Impuesto a la Renta), estos importes, al 31.12.11, constituyen en diferencias (adiciones) temporales, por lo que en la contabilidad, se incluirán activos tributarios diferidos, los mismos que serán agrupados y presentados en el Estado de Situación Financiera; en este caso, como parte del activo corriente, esto es por razones de que se han acordado la venta de los bienes del activo fijo, entendiéndose en el corto plazo. Respecto a la depreciación, según NIIF, esta se debe suspender. Año 2012 Para la continuación del caso, vamos a asumir que el activo fijo es vendido, siendo los datos los siguientes: N° 252 Primera Quincena - Abril 2012 Comentario de la incidencia tributaria En lo tributario, el resultado de la presente transacción será: Ingreso por la enajenación 100,000 <-> Costo computable <120,000> Resultado tributario < 20,000> Contabilización de la venta del activo fijo ————— x —————— Traslado del saldo de la cuentas de valuación del activo fijo a la cuenta de activos fijos realizables. S/. 100,000 S/. 18,000 S/. 118,000 DEBE I HABER 16 CUENTAS POR COBRAR DIVERSAS – TERC. 118,000 165 Venta de activos inmovilizados 1653 Inm., maq. y equipo 40 TRIBUTOS, CONTRAPREST. Y APOR. AL SIST. DE PENS. Y DE SALUD POR PAGAR 18,000 401 Gobierno Central 4011 IGV 40111 IGV – Cuenta propia 75 OTROS INGRESOS DE GESTIÓN 100,000 756 Enajenación de activos inmovilizados 7564 Inm., maq. y equipo El costo computable1 resulta de comparar el costo de construcción con la depreciación acumulada, que para el presente caso vamos a asumir que el costo y la depreciación acumulada coinciden con el criterio tributario: - Costo de construcción <-> Depreciación Costo computable 400,000 <280,000> 120,000 Al momento de la determinación del resultado tributario, el importe materia de reparo en el ejercicio anterior de S/.15,000, deberá ser utilizado como gasto tributario, esto es de manera extracontable, vía declaración jurada anual. Costo de enajenación del activo fijo ————— x —————— DEBE HABER 27 ACTIVOS NO CORRIENTES MANT. PARA LA VENTA 295,000 276 Depreciación acum. – Inm., maq. y eq. 280,000 2763 Maq. y eq. de explot. 27631 Costo de adquisic. o construcción 279 Desvalorización acum. 15,000 2793 Inm., maq. y equipo 27933 Maq. y eq. de explot. 65 OTROS GASTOS DE GESTIÓN 105,000 655 Costo neto de enajenac. de activos inmovilizados y operaciones discontinuadas 6552 Operaciones discontinuadas Abandono de activos 65523 Inm., maq. y equipo 27 ACTIVOS NO CORRIENTES MANT. PARA LA VENTA 400,000 272 Inm., maq. y equipo 2723 Maq. y eq. de explot. 27231 Costo de adquisición o construcción Comentario de la incidencia contable Si resumimos la transacción, se tiene el siguiente resultado: Ingreso por la enajenación 100,000 <-> Costo de enajenación <105,000> Resultado < 5,000> De la transacción se aprecia una pérdida de S/.5,000, importe que incidirá en la determinación del resultado del período. Caso Nº 2 Venta de un bien del activo fijo antes de cumplido los dos años El caso es el de una empresa cuyo directorio sesiona todos los 14 de cada mes, por lo que la información financiera que se prepara es de periodicidad mensual. Dentro de los acuerdos comunicados a la gerencia está el de la venta de un bien del activo fijo, en este caso el de una camioneta del cual hay que resaltar que se está concretando la enajenación dentro de los dos años de haber sido adquirido. Los datos de la presente transacción son los siguientes: Datos de la compra Fecha de adquisición Importe Tipo de cambio Tasa del IGV 21.02.10 US$25,000 S/.2.840 19% Datos de la venta Fecha de venta Importe Tipo de cambio Tasa del IGV 16.11.11 US$23,000 S/.2.700 18% Datos adicionales Inicio de la depreciación 01.03.10 Cese de la depreciación 30.09.11 Porcentaje de depreciación anual 20% 1 Revisar el artículo 20º del Decreto Supremo Nº 179-2004-EF TUO de la LIR. Actualidad Empresarial I-13 I Actualidad y Aplicación Práctica Sobre el presente caso, es de comentar que con fecha 14.10.11, se llevó a cabo la sesión de directorio, del cual, entre los acuerdos, se dispuso la enajenación de la camioneta, por lo que la práctica y a la vez la suspensión de la depreciación fue al 30.09.11. Cuadro de la depreciación acumulada: Período Mes 2010 Total 2011 Enero 0 1,183 1,183 Febrero 0 1,183 1,183 Marzo 1,183 1,183 2,367 Abril 1,183 1,183 2,367 Mayo 1,183 1,183 2,367 Junio 1,183 1,183 2,367 Julio 1,183 1,183 2,367 Agosto 1,183 1,183 2,367 Setiembre 1,183 1,183 2,367 Octubre 1,183 0 1,183 Noviembre 1,183 0 1,183 Diciembre Totales 1,183 0 1,183 11,833 10,650 22,483 Tratamiento contable Fecha 21.02.10. Contabilización de la compra del vehículo ————— x —————— DEBE HABER 33 INM., MAQ. Y EQUIPO 71,000 334 Unidades de transporte 3341 Vehículos motorizados 33411 Costo 40 TRIBUTOS, CONTRAPREST. Y APOR. AL SIST. DE PENS. Y DE SALUD POR PAGAR 13,490 401 Gobierno Central 4011 IGV 40111 IGV - Cuenta propia 46 CTAS. POR PAGAR DIVERSAS - TERCEROS 84,490 465 Pasivos por compra de activo inmovilizado 4654 Inm., maq. y equipo 21.02.10 Compra de camioneta. Fecha 05.10.11. El contador de la empresa procede al traslado de cuentas, esto es en razón a la situación actual del activo fijo: ————— x —————— DEBE HABER 27 ACTIVOS NO CORRIENTES MANT. PARA LA VENTA 71,000 272 Inm., maq. y equipo 2723 Maq. y eq. de explot. 2724 Equipo de transporte 27241 Costo 33 INM., MAQ. Y EQUIPO 71,000 334 Unidades de transporte Van... I-14 Instituto Pacífico ...Vienen ————— x —————— DEBE HABER 3341 Vehículos motorizados 33411 Costo 05.10.11 Según acuerdo. Fecha 05.10.11. Traslado del saldo de la cuentas de valuación del activo fijo a la cuenta de activos fijos realizables: ————— x —————— DEBE Fecha 16.11.11. Contabilización del comprobante de pago emitido en la venta del vehículo DEBE HABER 16 CUENTAS POR COBRAR DIVERSAS - TERC. 62,626 165 Venta de activo inmov. 1653 Inm., maq. y equipo 40 TRIBUTOS, CONTRAPREST. Y APOR. AL SIST. DE PENS. Y DE SALUD POR PAGAR 9,999 401 Gobierno Central 4011 IGV 40111 IGV - Cuenta propia 75 OTROS INGRESOS DE GESTIÓN 52,627 756 Enajenación de activos inmovilizados 7564 Inm., maq. y equipo 16.11.11 Enajenación de activo fijo. Fecha 16.11.11. Contabilización de la baja y costo enajenación del activo fijo: ————— x —————— DEBE 27 ACTIVOS NO CORRIENTES MANT. PARA LA VENTA 22,483 276 Depreciación acum. Inm., maq. y equipo 2764 Equipo de transporte 27641 Costo 65 OTROS GASTOS DE GESTIÓN 48,517 655 Costo neto de enajenac. de activos inmovilizados y operac. discontinuad. 6551 Costo neto de enajenac. de activos inmovilizados DEBE —————— 65513 Inm., maq. y equipo 27 ACTIVOS NO CORRIENTES MANT. PARA LA VENTA 272 Inm., maq. y equipo 2723 Maq. y eq. de explot. 2724 Equipo de transporte 27241 Costo 16.11.11 Baja de activo fijo. HABER 71,000 HABER 39 DEPRECIACIÓN, AMORT. Y AGOT. ACUMULADOS 22,483 391 Depreciación acum. 3913 Inm., maquinaria y equipo - Costo 39133 Equipo de transporte 27 ACTIVOS NO CORRIENTES MANT. PARA LA VENTA 22,483 276 Depreciación acum. Inm., maq. y equipo 2764 Equipo de transporte 27641 Costo 05.10.11 Según acuerdo. ————— x —————— ...Vienen ————— x HABER Contabilización de la cobranza de la venta del activo fijo DEBE ————— x —————— HABER 10 EFECTIVO Y EQUIVAL. DE EFECTIVO 62,626 101 Caja 16 CUENTAS POR COBRAR DIVERSAS - TERC. 62,626 165 Venta de activo inmovilizado 1653 Inm., maq. y equipo 16.11.11 Cobranza de la factura por venta de AF. Determinación del monto del IGV a reintegrar Descrip. T/C Precios Venta 16.11.11 23,000 del auto Fecha USD 2.70 52,627 9,999 Compra 21.02.10 25,000 del auto 2.84 71,000 13,490 -18,373 -3,491 Diferencial IGV Fecha 30.11.11. Contabilización del IGV a reintegrar: ————— x —————— 64 GASTOS POR TRIBUTOS 641 Gobierno Central 6411 IGV y Selectivo al Consumo 40 TRIBUTOS, CONTRAPREST. Y APOR. AL SIST. DE PENS. Y DE SALUD POR PAGAR 401 Gobierno Central 4011 IGV 40111 IGV - Cuenta propia 30.11.11 IGV a reintegrar. DEBE HABER 3,491 3,491 Comentario Tal como comentáramos en la parte introductoria del presente artículo, según la normativa del Impuesto General a las Ventas, cuando se proceda a la enajenación de bienes del activo fijo dentro de los dos años de haber sido adquiridos, se debe revisar el importe del impuesto que gravó la adquisición con el IGV que grava la venta, del cual se tiene que si el débito fiscal es menor al crédito fiscal, se debe proceder a realizar el reintegro2 respectivo. Van... 2 Artículo 22º del Decreto Supremo Nº 055-99-EF TUO de la Ley del IGV. N° 252 Primera Quincena - Abril 2012