analisis_razonado.200209c.94479000

Anuncio

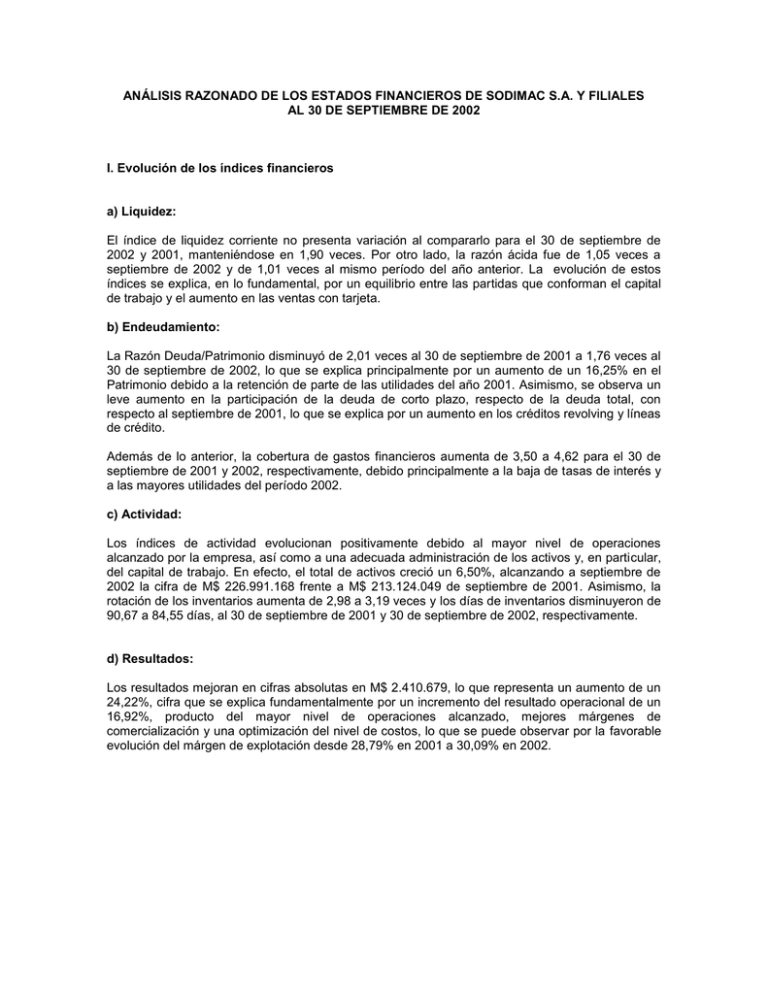

ANÁLISIS RAZONADO DE LOS ESTADOS FINANCIEROS DE SODIMAC S.A. Y FILIALES AL 30 DE SEPTIEMBRE DE 2002 I. Evolución de los índices financieros a) Liquidez: El índice de liquidez corriente no presenta variación al compararlo para el 30 de septiembre de 2002 y 2001, manteniéndose en 1,90 veces. Por otro lado, la razón ácida fue de 1,05 veces a septiembre de 2002 y de 1,01 veces al mismo período del año anterior. La evolución de estos índices se explica, en lo fundamental, por un equilibrio entre las partidas que conforman el capital de trabajo y el aumento en las ventas con tarjeta. b) Endeudamiento: La Razón Deuda/Patrimonio disminuyó de 2,01 veces al 30 de septiembre de 2001 a 1,76 veces al 30 de septiembre de 2002, lo que se explica principalmente por un aumento de un 16,25% en el Patrimonio debido a la retención de parte de las utilidades del año 2001. Asimismo, se observa un leve aumento en la participación de la deuda de corto plazo, respecto de la deuda total, con respecto al septiembre de 2001, lo que se explica por un aumento en los créditos revolving y líneas de crédito. Además de lo anterior, la cobertura de gastos financieros aumenta de 3,50 a 4,62 para el 30 de septiembre de 2001 y 2002, respectivamente, debido principalmente a la baja de tasas de interés y a las mayores utilidades del período 2002. c) Actividad: Los índices de actividad evolucionan positivamente debido al mayor nivel de operaciones alcanzado por la empresa, así como a una adecuada administración de los activos y, en particular, del capital de trabajo. En efecto, el total de activos creció un 6,50%, alcanzando a septiembre de 2002 la cifra de M$ 226.991.168 frente a M$ 213.124.049 de septiembre de 2001. Asimismo, la rotación de los inventarios aumenta de 2,98 a 3,19 veces y los días de inventarios disminuyeron de 90,67 a 84,55 días, al 30 de septiembre de 2001 y 30 de septiembre de 2002, respectivamente. d) Resultados: Los resultados mejoran en cifras absolutas en M$ 2.410.679, lo que representa un aumento de un 24,22%, cifra que se explica fundamentalmente por un incremento del resultado operacional de un 16,92%, producto del mayor nivel de operaciones alcanzado, mejores márgenes de comercialización y una optimización del nivel de costos, lo que se puede observar por la favorable evolución del márgen de explotación desde 28,79% en 2001 a 30,09% en 2002. e) Rentabilidad: Los índices de rentabilidad evolucionan positivamente, debido fundamentalmente a una adecuada administración de los activos operacionales, políticas de adecuación en los niveles de gastos y una moderada recuperación del nivel de actividad económica, respecto del período 2001. Lo anterior, se traduce en un incremento en la utilidad por acción y en un mejor rendimiento de los activos operacionales. La rentabilidad del patrimonio anualizado pasa de un 19,91% a septiembre de 2001 a un 21,53% a septiembre de 2002. Asimismo, la rentabilidad de los activos aumenta de un 4,85% a un 5,62% a septiembre de 2001 y septiembre de 2002, respectivamente, como consecuencia de que la utilidad aumenta 24,2% en 2002 respecto de 2001, en tanto que los activos promedio sólo lo hacen en un 7,3%. Por otra parte, el rendimiento de los activos operacionales, aumenta de un 9,02% en 2001, a un 9,82% para el presente período dado que el resultado operacional aumenta en 16,92% en relación a 2001, mientras los activos operacionales promedio aumentan en un 7,4%. Para estos efectos se consideró como activos operacionales al disponible, deudores por ventas, deudores varios, documentos por cobrar, existencias, impuestos por recuperar, gastos pagados por anticipado, el total del rubro activos fijos, deudores de largo plazo, los intangibles netos y las remodelaciones. No se calcula el índice de retorno de dividendos, dado que Sodimac no transa sus acciones en bolsa. II. Valoración de Activos. La compañía valoriza sus activos de acuerdo a los principios de contabilidad generalmente aceptados y normas impartidas por la Superintendencia de Valores y Seguros de Chile, por lo que no existe diferencias relevantes entre el valor libro y el valor económico o de mercado de los principales activos de la Compañía. Los valores de los bienes del activo fijo, se encuentran ajustados de acuerdo a los criterios contables establecidos por la Superintendencia de Valores y Seguros, en las Circulares N° 550 y 566 de 1985. La depreciación es calculada sobre el valor actualizado de los bienes de acuerdo con los años de vida útil restante de cada bien. Las inversiones en empresas relacionadas se presentan valorizadas a su valor patrimonial proporcional. En el caso de las sociedades extranjeras, se ha efectuado conforme a la normativa establecida en el Boletín Técnico N°64 del Colegio de Contadores de Chile A.G. y disposiciones del oficio circular 5294 de la Superintendencia de Valores y Seguros. Los valores intangibles se encuentran corregidos monetariamente y se amortizan de acuerdo a la normativa señalada en el Boletín Técnico N°55 del Colegio de Contadores de Chile A.G. Los activos expresados en moneda extranjera, se presentan al tipo de cambio vigente al cierre del ejercicio III. Participación de mercado y competencia. La empresa es líder en este mercado con una participación aproximada de un 17%. Este es un mercado altamente fragmentado que incluye mejoramiento, reparación y mantención del hogar, además de nuevas construcciones. Por otra parte, el mercado en el que participa Sodimac está viviendo un crecimiento en lo relativo a superficie de ventas, tanto por parte de Sodimac como por sus competidores directos. IV. Flujo de efectivo. Los flujos netos corresponden a la recaudación de clientes. El financiamiento proviene básicamente de la caja que genera el negocio, y sólo se observa un nuevo financiamiento de corto plazo, a fines del trimestre Julio - Septiembre de 2002. V. Administración del riesgo. Los principales riesgos a que se ve enfrentada la compañía son de tipo financiero, como son los siguientes: a) Riesgo de Tipo de cambio: Parte de los productos ofrecidos por la empresa son importados, lo que se traduce en un riesgo cambiario durante el periodo de importación. Este riesgo se encuentra acotado dada la posición de equilibrio o "Hedge" natural en moneda extranjera que posee la empresa y por la política de la empresa de reducir al máximo los descalces de monedas entre sus activos y pasivos. b) Riesgo de Tasas de interés: Este riesgo se encuentra acotado ya que el 71,3% de la deuda financiera de la empresa corresponde a la emisión de bonos que se encuentra a tasa fija. La política de cobertura de la Compañía consiste en mantener calzados en plazo y tasa, el resto de los pasivos.. VI. Perspectivas. En un escenario de lenta recuperación de la demanda agregada, y cautela de los agentes económicos, a lo que se debe agregar cierta inestabilidad externa, la sociedad ha mantenido un crecimiento sostenido aún durante períodos de baja actividad. Ha incrementado en forma creciente la tecnología de sus procesos, ha sido eficiente en el manejo de sus gastos y ha mejorado sustancialmente sus resultados. Para los próximos trimestres, la compañía tiene presupuestado realizar importantes inversiones en tiendas nuevas, lo que nos permite ver con optimismo el desarrollo futuro de la empresa. ANEXO Nº1 ANÁLISIS RAZONADO DE LOS ESTADOS FINANCIEROS DE SODIMAC S.A. Y FILIALES AL 30 DE SEPTIEMBRE DE 2002 Índices financieros 2002 2001 1,90 1,05 1,90 1,01 1,76 55,84 44,16 4,62 2,01 55,45 44,55 3,50 226.991.168 3,19 84,55 213.124.049 2,98 90,67 312.937.250 (218.781.020) 20.361.050 (4.193.098) (5.191.281) 24.787.405 12.361.946 297.173.692 (211.631.530) 17.414.559 (4.852.992) (5.258.759) 22.388.532 9.951.267 Liquidez Razón corriente (veces) Razón ácida (veces) Endeudamiento Deuda total / Patrimonio (veces) Pasivo circulante / Deuda total (%) Pasivo Largo Plazo / Deuda Total (%) Cobertura gastos financieros (veces) Actividad Total de activos (M$) Rotación de inventarios Permanencia de inventarios Resultados Ingresos de explotación (M$) Costos de Explotación (M$) Resultado Operacional (M$) Gastos Financieros (M$) Resultado no operacional (M$) R.A.I.I.D.A.I.E. (M$) Utilidad (Pérdida) después de Impuestos (M$) Rentabilidad Rentabilidad del patrimonio anualizado (%) Rentabilidad del activo (%) Rendimiento de los activos operacionales (%) Utilidad por acción ($) Margen bruto (%) Resultado operacional / Ingreso de explotación (%) Gastos financieros / Ingreso de explotación (%) Gastos de adm. y vtas. / Ingreso de explot. (%) 21,53 5,62 9,82 187,03 30,09 6,51 1,34 23,58 19,91 4,85 9,02 150,56 28,79 5,86 1,63 22,93