Políticas Económicas y Banca Hipotecaria.

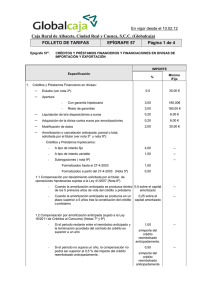

Anuncio

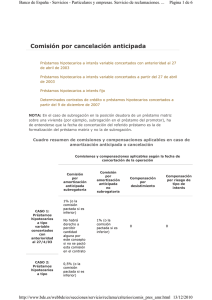

POLITICAS ECONOMICAS Y BANCA HIPOTECARIA Las medidas son necesarias, pero hay un costo social y factores exógenos a las mismas que pueden tirar para no lograr los objetivos finales. Econ.Pedro R.Taberoa Profesor de la Cátedra de FaCES-UC Quizás al salir el presente artículo, ya el país conozca el paquete de políticas económicas dirigidas a restablecer los desequilibrios que se presentan en el sector externo de la economía, en el aspecto fiscal, monetario, financiero y cambiario. Sin lugar a dudas, las medidas son necesarias, pero hay un costo social y factores exógenos a las mismas que pueden tirar para no lograr los objetivos finales. Es necesario atacar esos flancos, que ponen en peligro la bondad de ellas. La misma ciencia económica nos dice como poder llevar a cabo el restablecimiento de los desequilibrios, con un costo social más atenuado. Esto es factible, ya que la economía es la ciencia del bienestar. En estos momentos, queremos referirnos a una de las medidas que van a poner en práctica: alza de las tasas de interés. Hemos dicho en anteriores oportunidades que la tasa de interés es un precio. Además de eso, pone en interacción a la actividad real de la economía con la actividad financiera. Esta interrelación se da a través de los flujos de fondo. Estos flujos de fondo tienen dos vertientes; por un lado, la oferta, constituida por el ahorro de las familias, el ahorro de las empresas, o sea las ganancias y la depreciación, el superávit fiscal y la expansión de la oferta monetaria. Por otra parte, está la demanda de fondos, lo cual es una función inversa de la tasa de interés, o lo que es lo mismo: al aumentar la tasa de interés disminuye la demanda de fondos; y esta demanda la componen los gastos de consumo e inversión, préstamos hipotecarios de las familias, inventarios, nuevas plantas y equipos de las empresas. En lo referente a los préstamos hipotecarios, estos van a aumentar las cuotas de amortización, ya que según se tiene previsto, van a aumentarlas de 10% a 19%; y las de 13% a 21%; esto hace que la amortización se haga más acelerada, pero ante un proceso inflacionario de 40%, el salario real baja en esa proporción, aún cuando se hayan producido aumentos en lo nominal. Esto traerá como consecuencia una alta morosidad, lo cual hará perder su vivienda a todos aquellos que la habían adquirido, y a los demandantes potenciales los frustrará totalmente, motivado a que se va a necesitar una cantidad mayor de sueldos mensuales, tanto para la inicial como para la amortización mensual. Esto es lo menos que puede ocurrir por el lado de la demanda de préstamos hipotecarios; pero por el lado de los Bancos hipotecarios, la situación quiérase o no, es más dramática. Es indudable, que ante un proceso inflacionario aún del orden del 60%, los Bancos Hipotecarios no podrán resistir los embates inflacionarios con tipos de interés por debajo de la tasa de inflación; ya que paulatinamente, pero con toda seguridad, van a perder su patrimonio: pero indexar a la tasa de inflación el tipo de interés, va a ocurrir lo antes afirmado. Esto aparentemente es un callejón sin salida, pero hay salidas que tiene que poner en práctica la Banca Hipotecaria, para resguardar tanto a los demandantes de préstamos como el patrimonio de los institutos financieros. Entre las salidas más apropiadas, está la de desechar lo que se denomina amortización acelerada, que es aquella donde la cuota de amortización es más intereses que capital, debido a la indexación de tasa inflacionaria y tipo de interés. En este sentido, se puede hacer lo siguiente: dejar intacto el monto de capital a pagar que tiene la cuota y refinanciar los intereses; así la cuota mensual, aún cuando sea un tanto más elevada, dicho aumento no llega al 25% de la actual. Hay otra fórmula que ha sido aplicada en los países que han pasado por la experiencia que nosotros vamos a conocer. La misma consiste en dedicar una alícuota parte de los aumentos nominales de salarios a las cuotas de amortización. Esto parte del hecho, de que ante un proceso inflacionario como el esperado, los sueldos deben aumentarse: no indexar el salario a la inflación, porque sería más peligroso. La otra alternativa, la cual está manejando el gabinete económico, es el subsidio directo al comprador; ésta es una salida, pero si se quiere establecer el equilibrio fiscal, no sería la más recomendable. No obstante creemos que es la que en definitiva se va a imponer. Pero aún así, la Banca Hipotecaria debe protegerse diversificando los instrumentos de captación, porque de lo contrario, pueden perder los capitales invertidos. Hemos querido plasmar estas inquietudes, porque las políticas económicas deben ser lo más coherente posible.