la industria ESPECIAL LUjO

Anuncio

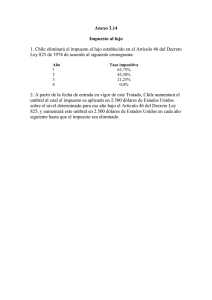

especial lujo A PESAR DE LAS SOMBRAS DE DESACELERACIÓN ECONÓMICA, LOS GURÚS DEL SECTOR SE MUESTRAN OPTIMISTAS PARA UN NEGOCIO QUE CRECERÁ ALREDEDOR DEL 10% ESTE AÑO. por PILAR PÉREZ RAMÍREZ la industria dores chinos. Una gota de excepción en el océano de marcas tradicionales que permanecían, sin desplazarse ni un kilómetro, inmóviles dentro de la vieja Europa o, como mucho, cruzaban el océano hacia Estados Unidos. Atrás quedaron los tiempos en que Francia e Italia concentraban las tiendas artesanales que luego se transformaron en los actuales monstruos del lujo mundial. Ahora, el campo por explorar son los mercados emergentes. La meca asiática ¿Un ejemplo? El 41,2% de las ventas de Gucci se concentran en la región de Asia Pacífico, sólo el 33,9% en Europa y el 21,4% en Estados Unidos. En el exclusivo barrio de Ginza en Tokio se encuentra su mayor tienda, un gigante Buenas perspectivas * Crecimiento de la industria en miles de millones de euros. 180* 150 120 90 60 30 0 2000 01 02 03 04 05 Fuente: Bain & Company. Nov. 2007 06 07 de ocho pisos en un espectacular edifico de cristal. Hasta la escuela de negocios Iese celebrará a partir de mediados de abril su tradicional seminario sobre productos de lujo en Shanghai. “Tenemos muy claro hacia dónde van las tendencias, y allí queremos estar”, comenta su director, Pedro Nueno. No hay un solo gurú que lo dude. “Los clientes de estos países ven a nuestras principales marcas como símbolos de un estilo de vida al que quieren aspirar”, según expuso a los accionistas Bernard Arnault, presidente del todopoderoso LVHM Moët Hennessy,. Las cifras no dejan lugar a dudas: China será en 2015 el primer o segundo mercado para los productos de lujo, según cálculos de KPMG. En las economías emergentes –Brasil, Rusia, India y China– ya hay casi 300 millones de ciudadanos de clase media, estima Goldman Sachs. Y en el año 2020, el banco calcula que la cifra se disparará hasta los 1.400 millones. Muchos accederán al glamour del lujo. Está claro: “Los más ricos están comprando grandes armarios de Louis Vuitton o de Armani, y en poco tiempo adquirirán las marcas emergentes que ahora mismo atraen a los europeos”, alerta Gonzalo Brujó, consejero delegado de Interbrand. Sólo Louis Vuitton posee 19 Confección y complementos de lujo en España D escartado: no podemos venderle más de tres bolsos a la vez!”. Da igual que cada Prada o Yves Saint Laurent roce la friolera de los 1.500 dólares. Los turistas europeos y asiáticos, con una inusitada habilidad para encontrar lo que sólo ellos consideran auténticas gangas, asaltan cada día centros comerciales neoyorquinos como Saks Fifth Avenue, pero se encuentran con el muro infranqueable de los vendedores. ¿Su presa de caza? Iconos del lujo que en sus países cuestan hasta un 40% más. Por eso, la consigna de las grandes marcas es no vender más de tres bolsos al mismo cliente en menos de 30 días. “Las grandes casas temen que los turistas los revendan en sus países, por eso también están subiendo los precios”, apunta Susana Campuzano, directora de Luxury Advise y profesora del Instituto de Empresa. De la misma forma que uno de los retos del sector es mantener los mismos precios en todos sus mercados, el otro es seguir ampliando horizontes. Una panacea para el dorado del lujo, que necesitaba traspasar sus fronteras con urgencia. ¿Pioneros? Los hubo, ya en 1859. Entonces la emblemática casa de vinos Hennesy exportaba su cognac para hacer las delicias de los consumi- Redux/ Cordon press se reinventa Empresas Empleados Tiendas 50 4.800 250 2006 2007 Facturación (mill.euros) 650 700 Distribución Confección Marroquinería Complem. (en %) 67,1 20,0 12,9 Previsión % var. 2007-2006 % var. 2008-2007 (crecimiento +7,1 +6,7 de ventas) Una de las tiendas más grandes de Louis Vuitton –900 metros cuadrados– se encuentra en Shanghai (China). Magnitudes tiendas en China, y este año abrirá allí más de diez. “Es nuestra estrategia principal en estos momentos”, afirma Pietro Beccari, vicepresidente senior de Comunicación y Márketing de Louis Vuitton. Con este impulso, el sector sigue yendo viento en popa, con crecimientos de facturación de entre el 10% y el 12% el año pasado, lo que le sitúa en un negocio de unos 170.000 millones de euros, según la consultora Bain & Company. Los nubarrones en torno a la economía mundial parece que no afectarán de lleno a esta mina de oro. “Las empresas seguirán creciendo a ritmos muy intensos, la desaceleración del consumo les afectará mucho menos”, afirma rotundo Luis Sebastián de Fuente: DBK. Sept. 2007. Los japoneses, los que más dinero dedican al lujo *% de gasto sobre la renta disponible 1,2% 0,86 0,88 1,0% 1,0 0,8% 0,6% 0,4% 0,2% 0,0% 0,47 0,21 0,22 0,29 0,30 EEUU Rusia China Alem. R.U. Francia Italia Japón Fuente: Merrill Lynch Erice, socio director del sector de distribución y consumo de KPMG. Un argumento que comparten los principales expertos. “Los clientes de este tipo de productos continuarán consumiendo, a pesar del bajón económico”, añade Pedro Nueno, profesor del Iese. Sin embargo, Tommy Hilfiger y Prada ya han pospuesto su salida a bolsa. ¿Algún buen augurio? Muchos, porque los nuevos mercados sostendrán con fuerza el consumo. Y las marcas confían en la diversidad de sus productos y clientes. “No creo que nos afecten los actuales problemas, tenemos una posición muy sólida en estos momentos y por ahora no hemos notado nada”, asegura Pietro Beccari. Y es que quien compra su producto más caro –un especial lujo EL REY DE LOS RELOJES El Grupo Swatch (Omega, Breguet, Blancpain...) incrementó un 17,6% sus ventas el año pasado. EL LUJO DE L’ORÉAL El gigante galo de la cosmética cuenta con más de diez marcas en su división de lujo. ...A EVA HERZIGOVA DE GORBACHOV ... “Este año daremos la nota con nuevas personalidades”, explica su vicepresidente de Márketing. Mientras tanto, la tradicional campaña con modelos. Louis Vuitton causó un gran revuelo al convencer a Mijail Gorbachov para aparecer en su primer anuncio. primer ‘spot’ en tv Por primera vez en su historia, el pasado 15 de febrero, Louis Vuitton apareció en un anuncio de televisión. A lo grande: en 13 idiomas y durante todo el año. collar por más de 400.000 euros o un reloj tourbillon por 165.000 euros–, es muy probable que siga haciéndolo. Mientras sigue desatándose este apetito consumista, los grandes grupos se mantienen fuertes en sus plazas, con pocos movimientos empresariales. “De 1995 hasta el año 2000 se produjeron muchas compras y una gran concentración. Luego sobrevino la crisis, se cedieron algunas marcas y en 2004 comenzó el verdadero boom por un ansia desaforada de productos de lujo”, resume Susana Campuzano. Desde entonces, ha habido pocos cambios accionariales. Uno de ellos ha sido la compra de la bodega española Numanthia Termes por parte de Moët Hennesy. Un hito histórico, teniendo en cuenta que el grupo francés puso fin al negocio de cavas en España hace ya cinco años. ¿La razón a este aparente inmovilismo? “Es un sector con marcas muy consolidadas, y aunque se producen compras pequeñas, no es un mercado dominado por las grandes fusiones”, añade Luis Sebastián de Erice, de KPMG. Por eso, desde hace años, dos gigantes La joyería y relojería no se verán resentidas por la desaceleración del consumo luchan por el liderazgo: LVHM y PPR (antes conocido como Pinault Printemps Redoute). Sólo que con actividades que van mucho más allá del lujo: el icono de la exclusividad gala, LVMH, facturó el año pasado 16.500 millones de euros, con una plantilla de 71.000 trabajadores, 2.000 tiendas y más de 60 marcas. Desde Louis Vuitton a Dom Pérignon, Kenzo, Loewe, Christian Dior, Sephora, Givenchy, Guerlain o la firma sudafricana de diamantes De Beers. LVMH posee ‘Les Echos’ No se conformó con ello: en noviembre del año pasado LVMH se hizo con el diario francés Les Echos, hasta entonces parte de Pearson. Por su parte, PPR, grupo presidido por François-Henri Pinault, no sólo vive de sus modelos de Gucci o Balenciaga. Aparte de su más reciente adquisición –Puma–, controla la cadena de venta a distancia Re- dcats –con una facturación de 4.332 millones de euros–, Fnac, Conforama y, curiosamente, el grupo CFAO, líder de la distribución de coches y productos farmacéuticos en África. Un suma y sigue de éxitos que le ha colocado, tras su estimación de resultados para 2007, en primera posición en este universo, con unas ventas de 19.761 millones de euros. Sin embargo, su mascarón de proa en el sector del lujo, el Grupo Gucci, sólo representa un 20% de su negocio, con unas ventas de 3.867 millones. A pesar del aparente inmovilismo, de vez en cuando se producen algunos bombazos accionariales. ¿El último? El número uno de la cosmética mundial, L’Oréal –con marcas como Lancôme, Diesel, Armani, Biotherm, Body Shop, Vichy o Cacharel– , acaba de hacerse por 1.150 millones de euros con Yves Saint Laurent Beauté y Roger Gallet, arrancándolos de manos de PPR. Y todo ello sin despeinarse porque, según ellos, las crisis fomentan la venta de sus productos. “Nuestros clientes continuarán consumiendo cosmética porque eso les refuerza la moral”, fueron las sorprendentes declaracio- nes de su consejero delegado, Jean PaulAgon, en su reciente presentación de resultados, que situán su facturación en más de 17.000 millones de euros. Así, para este año, estima crecer entre un 6% y un 8%. ¿Otros actores con derecho a sentarse en el olimpo de la exclusividad? El tercero en discordia tras PPR y LVMH, la Compagnie Financière Richemont, empresa suiza fundada por el hombre de negocios sudafricano Johan Rupert en 1988. Además de controlar Cartier, Van Cleef & Arpels, IWC, Baume & Mercier, Piaget, Montblanc, Chloé o Jaeger-LeCoultre, en marzo del año pasado llegó a un acuerdo de joint venture con Polo Ralph Lauren para crear una compañía relojera y de joyería. Todo ello, sin contar con su porcentaje del 18,2% en British American Tobacco. Casi en paralelo, el Grupo Swatch, principal marca mundial de relojería del mundo –además de Swatch controla Blancpain, Longines, Breguet u Omega–, que anunció unos resultados de 5.941 millones de francos suizos –3.700 millones de euros–, un aumento del 17,6%. ¿Previsiones para 2008? Las marcas más valoradas (en puntos) Ports Design Bang & Olufsen A. Domínguez Ralph Lauren Burberry Tiffany LVMH Swatch Group Tod’s Bulgari Richemont Hermès 0 5 10 15 20 25 30 35 Comparativa de varios valores Merrill Lynch. Dic.07. Igual de optimistas, según la empresa. Y es que los malos presagios de la economía mundial parece que no se cernirán en el sector de la relojería, joyería o el de complementos. “Es un segmento más resistente a estos vaivenes, aunque hay otros que se sienten más frágiles”, advierte Susana Campuzano, de Luxury Advise. Si no, que se lo digan a Tiffany, que a pesar de cerrar la cam- paña navideña con una caída en las ventas del 2%, ha apostado por inaugurar una nueva tienda en la milla dorada madrileña. Más en la cola, Estée Lauder le pisa los talones al líder de la cosmética, L’Oréal. Otros protagonistas son los emblemáticos Chanel, Armani, Prada, Bulgari, Dolce & Gabanna y los adalides de la democratización del lujo: Calvin Klein y Ralph Lauren. Aparte, la histórica casa Hermès, fundada en 1837 en París y que ha anunciado que en 2008 espera crecer al menos un 10%. Una historia apasionante para un grupo que nació de la venta de arneses para espectaculares carruajes. Hoy, sus filiales se reparten por Europa, Estados Unidos, Canadá, Japón y, cómo no, por el sudeste asiático. En concreto, en Hong Kong y Singapur. “Aunque no lo confirmen, se supone que algunas grandes marcas ya no sólo venden en los mercados emergentes, sino que fabrican allí”, concluye un experto que prefiere el anonimato. Y es que las grandes maisons han sucumbido al encanto y, sobre todo, a los costes, de los nuevos clientes. pilar.perez@diximedia.es