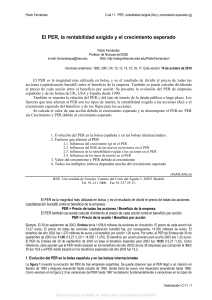

¿cómo calcular la tasa de crecimiento "g"?

Anuncio

labolsa.com Visítalo en: http://www.labolsa.com/canales/431/ ¿CÓMO CALCULAR LA TASA DE CRECIMIENTO "G"? 13 de Noviembre de 2001, 12:38| Estimar cuánto pueden crecer los dividendos que paga una acción en el futuro es evidentemente algo muy subjetivo. Sin embargo la teoría financiera proporciona una formulita muy sencilla que encierra bastante lógica y que es concretamente la que yo he utilizado. La idea se basa en observar qué porcentaje de rentabilidad es capaz de sacarle la empresa al dinero que no reparte en dividendos y se guarda para sí. En el caso de Acesa, por ejemplo, sabemos que la empresa reparte en dividendos un 73,5% de sus beneficios (se trata del "Pay Out", en Favoritos de los Brokers se puede obtener este dato comparando el Dividendo por Acción con el Beneficio por Acción). También sabemos que el año pasado el Beneficio de Acesa representó un 9,45% de sus Fondos Propios (el capital puesto por los accionistas, las reservas generadas con los beneficios no repartidos de otros años...). Este 9,45% es lo que se conoce como ROE (Return On Equity, Rentabilidad sobre los Fondos Propios) y se calcula simplemente dividiendo la cifra de Beneficio Neto entre los Fondos Propios de la empresa (en LaBolsa.com los recogemos en la sección de "Datos Financieros"). Podemos pensar que la empresa será capaz de seguir sacando esa rentabilidad del 9,45% al dinero que se guarde y no reparta en dividendos (en este caso el 26,5% de sus beneficios), y en consecuencia su beneficio y su dividendo crecerán a un ritmo equivalente al 9,45% de ese 26,5%, es decir a un ritmo del 2,50% (0.0945 * 0.265). Crecimiento esperado de los dividendos ("g") = ROE * (1 - Pay Out) Con esta forma de calcular el crecimiento de los dividendos estamos asumiendo que el Pay Out (porcentaje de los beneficios destinados a pagar dividendos) y el ROE (Rentabilidad de los Fondos Propios) se mantendrán constantes en el futuro, una suposición que no siempre es fácilmente asumible. Especialmente tenemos que tener cuidado en el caso de empresas muy cíclicas, cuyos beneficios (y en consecuencia el ROE) fluctúan considerablemente en el tiempo; en estos casos también el Pay Out puede experimentar notables variaciones dependiendo de la política financiera de la empresa, pero no necesariamente en el mismo sentido que el ROE. Por ejemplo en el caso de Aceralia el ROE pasó del 5,17% en 1999 a 13,69% en el 2000, es decir, se produjo un notable aumento de la rentabilidad por un fuerte aumento de los beneficios. Sin embargo el Pay Out se redujo en los mismo años desde el 49,1% hasta el 23,9%... la razón es claramente que a la empresa le bastaba en el 2000 con destinar una muy pequeña parte de su beneficio para aumentar el 1 dividendo por acción, contentando así al accionista pero a la vez manteniendo un colchón financiero para próximos períodos menos prósperos para el negocio. En cualquier caso lo cierto es que basando nuestros cálculos en cifras de uno u otro año los resultados habrían sido considerablemente distintos: la "g" del 99 sería del 2,63% y la del 2000 del 10,42%. Por eso es una buena idea, en el caso de empresas muy cíclicas, hacer los cálculos utilizando medias históricas en lugar de datos puntuales de un ejercicio. En el caso de Aceralia podríamos utilizar como ROE y Pay Out la media de los dos años (9,43% y 36,5% respectivamente), con lo que obtendríamos una tasa de crecimiento "g" del 5,99%. Y ¿Cómo calculamos la tasa de descuento "k" para nuestra valoración? 2