La restricción futura de capital en los bancos

Anuncio

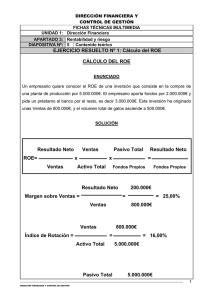

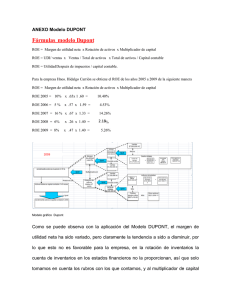

FINANCIAL SERVICES La restricción futura de capital en los bancos ADVISORY kpmg.com.ar Contenido Introducción 3 Escenarios macroeconómicos 4 Algo de aritmética para ilustrar el problema 6 Simulaciones para la restricción de apalancamiento y market-share Conclusiones 10 8 La restricción futura de capital en los bancos | 3 Introducción Muchos bancos se encuentran en la actualidad, analizando qué medidas tomar para ganar, o no perder, participación en el mercado de depósitos y crédito. En los últimos tiempos, luego de la recesión del 2009, e incluso durante la misma, la cautela y la agresividad comercial tuvieron consecuencias en la participación de cada banco en el total del sistema. Aquellos que prefirieron una actitud más prudente fueron testigos de una paulatina reducción en su participación y en el ranking, mientras que lo contrario ocurrió con aquellas entidades que asumieron mayores riesgos en la definición de la estrategia comercial. Con el resultado del 2010 ya puesto, pareciera que la audacia pagó por el momento, si bien siempre hay que esperar que finalice el período de repago de créditos otorgado en este período. Pero más allá de las cuestiones inherentes a la gestión de riesgos, tema que no abordaremos en este informe, lo cierto es que la participación de las entidades en el mercado siempre es un objetivo en sí mismo, aunque no sea el principal, debido al posicionamiento de la marca, la necesidad de apoyarse en determinados benchmark en el control de gestión interno, y un largo etcétera. Mantener o incrementar la participación en los distintos mercados bancarios emerge como un factor que siempre es tenido en cuenta en la toma de decisiones por parte del directorio de las entidades, independientemente del análisis de rentabilidad y de optimalidad de recursos de corto plazo. En ese contexto, parece interesante investigar si el incremento nominal de los activos riesgosos de las distintas entidades, las cuales no van a querer sacrificar market-share, como consecuencia de la mayor intermediación financiera y de la desvalorización del peso en relación con el valor de los bienes y de los activos, puede llegar a meter presión en el capital de las mismas en los años venideros. ¿En qué situación podría ocurrir esto? ¿Cómo juegan distintos niveles de inflación en este resultado? ¿En qué medida es relevante el exceso en la posición de capitales mínimos de la entidad y del resto de las entidades? ¿Esta tensión sobre la exigencia de capital será permanente o transitoria? En este informe haremos un ejercicio muy estilizado para encontrar los factores relevantes que responden a estas preguntas, cuantificando los distintos efectos y determinando distintas alternativas de evolución de las variables principales y el momento de posible restricción de las normas vigentes. La restricción futura de capital en los bancos | 4 Escenarios macroeconómicos En primer lugar, comencemos por sugerir distintos escenarios macroeconómicos para los próximos cinco años. El punto central acá está en que, si se generan en el futuro las condiciones necesarias para una mayor bancarización y profundidad en la intermediación financiera, dicho proceso junto con un nivel de inflación moderado implicarán incrementos nominales sustanciales de los activos bancarios sujetos a exigencias de capital, lo cual impondrá, a su vez, condiciones exigentes sobre la evolución del patrimonio neto y las ganancias contables de las entidades financieras. Ello será más notorio si los bancos persiguen una política de distribución de dividendos más o menos estable. Esto es así porque las normas contables locales exigen el cómputo de activos y pasivos en términos nominales, no ajustados por inflación. Hacer pronósticos sobre las variables macroeconómicas y financieras en las actuales condiciones, a partir de la incertidumbre sobre los niveles de inflación futuros y resultados presumiblemente dispares dependiendo del resultado electoral del corriente año, resulta evidentemente una tarea compleja; y cualquiera sea el número estimado, su probabilidad será reducida como consecuencia de la amplitud del espectro de posibles eventos futuros. 1 Cuando nos referimos a las tasas de inflación tenemos en consideración el IPC-7 provincias, generado por los departamentos de estadística de Chubut, Entre Ríos, Jujuy, La Pampa, Neuquén, Río Negro y Salta, las cuales no evidenciaron “cambios metodológicos” en los últimos años. A pesar de ello, algunos principios pueden considerarse como razonables para describir cierta dinámica futura, sobre los cuales pueden sentarse las bases de un ejercicio de pronóstico. En primer lugar, pareciera adecuado considerar que Argentina va a mostrar niveles de inflación entre moderados y altos por algunos años, cualquiera sea la política económica a implementar para enfrentarla. Lógicamente, los precios podrían acelerarse hasta niveles todavía más riesgosos que los vigentes de no existir ninguna política de contención. Pero incluso bajo un programa de estabilización de precios, es razonable pensar que el mismo tendrá un carácter gradualista, que haga descender los niveles de inflación hasta un dígito solo, lentamente 1. En segundo lugar, habiéndose achicado los márgenes de ganancia corporativos, al menos en el sector transable, como consecuencia de la apreciación real del tipo de cambio, en la medida que existan los estímulos suficientes para invertir o comprar bienes durables, es natural pensar que el financiamiento de dichas acciones no provendrá del interior de las firmas o de los individuos mediante el uso de ganancias presentes o pasadas, sino más bien del financiamiento externo a la firma, ya sea bancario o a través del mercado de capitales. En ese sentido, es de esperar que los niveles de intermediación bancaria aumenten comandados por la demanda de crédito, siempre y cuando, insistimos, se generen las condiciones necesarias para estimularla, en el marco de una fuerte reducción de la incertidumbre sobre las condiciones futuras y, para decirlo en términos financieros, un “aplanamiento de la curva de rendimientos” por la atenuación de las distintas primas de riesgo. El escenario de mayor inflación implicará, según nuestra hipótesis, un aumento en la intermediación financiera casi nulo. Para no involucrar alternativas sobre todas las variables relevantes, de modo de hacer poco claro el informe, haremos un análisis de sensibilidad de tres escenarios sobre variaciones en los niveles de inflación y en el cociente entre el stock de préstamos al sector privado y el PIB nominal, asumiendo un crecimiento real de la economía de 5% para el año 2011, y de 4% para los años subsiguientes. En la tabla siguiente, consecuentemente, se establecen los tres escenarios posibles de inflación, los cuales también tienen atados distintos niveles de intermediación financiera (medida como préstamos al sector privado como porcentaje del PIB). 5 | La restricción futura de capital en los bancos Escenarios de inflación y de préstamos como porcentaje del PIB Inflación 2010 2011 2012 2013 2014 2015 Escenar io 1 Escenar io 2 Escenar io 3 25% 25% 25% 28% 32% 34% 22% 30% 40% 17% 26% 40% 13% 22% 35% 10% 15% 25% Préstamos al s. priv. como % del PIB 2010 2011 2012 2013 2014 2015 Escenar io 1 Escenar io 2 Escenar io 3 13.1% 13.8% 15.2% 18.0% 21.5% 25.0% 13.1% 13.5% 14.8% 16.3% 17.8% 19.0% 13.1% 13.3% 13.4% 13.6% 13.8% 14.0% Por ejemplo, para el escenario 1, esta sería la dinámica para los préstamos al sector privado: 2010 PIB nominal Crec PIB nominal Crec PIB real Deflactor Préstamos Prest / PIB Var % a/a prést 2011 2012 2013 2014 24% 291,648 14.0% 23% 407,719 15.3% 17% 583,662 18.0% 35% 39% 40% 43% 13% 10% 819,292 1,089,849 21.5% 25.0% 40% Variación porcentual interanual de los préstamos al sector privado según cada escenario de inflación e intermediación financiera 2010 2011 2012 2013 2014 2015 Escenar io 1 35% 39% 40% 43% 40% 33% Escenar io 2 35% 40% 46% 44% 39% 28% Escenar io 3 35% 38% 48% 48% 42% 32% 2015 1,600,000 2,083,200 2,664,829 3,242,564 3,810,662 4,359,397 36% 30% 28% 22% 18% 14% 8% 5% 4% 4% 4% 4% 26% 209,200 13.1% Se ve que los préstamos, y forzando un poco, también el activo total de los bancos, crecerían a tasas superiores al 40% anual en varios de los próximos años. Y es interesante observar que dicho crecimiento es muy similar en los tres escenarios, como se advierte en la tabla siguiente, dado que el escenario de rápido (y gradual) control inflacionario se condice con niveles de intermediación crecientes hasta un 25% del PIB en 2015, mientras que el escenario de inflación creciente al 40% implicaría, según este análisis, un nivel de intermediación estancado. Es decir, incluso con préstamos casi constantes en términos del PIB, el crecimiento nominal será igualmente elevado por los efectos de la inflación sobre el producto y el financiamiento productivo en términos nominales. 33% ¿Podrá el patrimonio neto y su principal generador, el resultado neto contable, crecer al mismo ritmo que el activo para evitar tensiones en la regulación prudencial de capitales mínimos? ¿Cómo afectaría este resultado la posibilidad de distribución de dividendos en efectivo? La restricción futura de capital en los bancos | 6 Algo de aritmética para ilustrar el problema En principio, el PN de cada entidad va a evolucionar de acuerdo a los resultados después de impuestos del período (por el momento no asumimos capitalización ni distribución de dividendos): PN t +1 = PN t + RN t +1 donde RN es el resultado neto del ejercicio. Para determinar mejor el retorno del capital en t, definimos ROEt+1 como el resultado del ejercicio en relación con el patrimonio de fin del ejercicio anterior: ROE t +1 RN t +1 = PN t De este modo, el ROE, lógicamente, va a ser igual a la variación porcentual del PN: ROEt +1 = PN t +1 PN t PN t ˆ = PN ˆ como la Con lo cual, si definimos A variación del activo, y cada entidad bancaria desea mantener el nivel de apalancamiento constante, entonces: ˆ 1 + ROE = 1 + A Relación entre el ROE y el crecimiento del activo con distribución de dividendos Si el banco distribuyera dividendos en efectivo, la ecuación de dinámica del patrimonio neto sería: PN t +1 = PN t + RN t +1 Div t +1 Si estos dividendos representaran, por ejemplo, el 25% del resultado neto del período, tenemos que PN t +1 = PN t + 75 % . RN t +1 De este modo, si la entidad deseara mantener el apalancamiento constante, el ROE debería ser un 33% más alto que la tasa de crecimiento del activo: 75 % . ROE t +1 = P Nˆ = Aˆ ó ROE t +1 = (1 + 33 % ) Aˆ Margen por exceso de capitales mínimos Sin exceso en la posición, y simplificando de manera de igualar el patrimonio neto a la Responsabilidad Patrimonial Computable (RPC) que es la que se utiliza para el cómputo de la integración de la exigencia de capital, el PN debería ser, como ejemplo y aproximación, un 6,6% del activo total sin ajustar por riesgo del período (At) para encuadrarse a la Regulación Prudencial de Capitales Mínimos establecida por el BCRA2 , o sea, PN t = 6 , 6 % . A t Pero en la práctica el BCRA está exigiendo un plus adicional a la norma, en línea con las nuevas recomendaciones del Comité de Basilea enunciadas el pasado 12 de septiembre para enfrentar futuros períodos de tensión (lo que se denominó capital conservation buffer). Podemos asumir que dicho “colchón” redunda en un 30% de exigencia adicional a la norma (aproximadamente un 2% del activo total). Con esto, dejando de lado las diferencias entre cada una de las entidades y asumiendo los porcentajes del sistema agregado, el capital exigido de facto sería de aproximadamente 8,6% del activo total. 2 Considerando no sólo los préstamos y títulos, sino también activos líquidos sin exigencia y bienes de uso, entre otros rubros del activo. Sin embargo, los informes trimestrales del BCRA (Boletín de Estabilidad Financiera) muestran que actualmente existe un exceso en la posición de capitales mínimos de aproximadamente 80% ((integración-exigencia) / exigencia) para el sistema financiero agregado. Teniendo en cuenta el buffer anterior, el exceso de facto de integración sería de 180 1 = 38 , 5 % 130 Lo cual hace que la ecuación que vincula el patrimonio neto con el activo sea, en esta estimación brusca, la siguiente: PN t = 1 . 385 . (8 , 6 % . A t ) = 12 % . A t que es claramente mayor al 8,6% del activo exigido de facto por el BCRA. Entendiendo esto, el activo puede crecer por arriba del PN (y del ROE) y así la posición de Capitales Mínimos reducirá su exceso de integración. Esto puede llevarlo a cabo cada entidad en uno o en varios períodos. Si este exceso se estima que desaparezca en un solo período, una nueva relación entre el crecimiento del activo y el crecimiento del PN (ROE) se origina: PN t +1 PN t = 8 , 6 % . A t +1 12 % . A t O puesto de otra manera, ROE t +1 = 71 , 5 % . (1 + Aˆ ) ó 1 + ROE t +1 Aˆ = 71 , 5 % 1 1 7 | La restricción futura de capital en los bancos Este crecimiento por encima del ROE podrá darse sólo el primer año. Luego, deberá ser igual o menor al ROE. Como vimos antes, este crecimiento del activo por encima del ROE podría reducirse de acuerdo con la política de dividendos, teniendo en cuenta que, sólo a los fines de este ejercicio, una distribución de dividendos sería equivalente a una “pérdida” que disminuye el ROE. En este sentido, asumiendo que el monto de depósitos (pasivos) se asemeja al de préstamos3 , podemos descomponer la ecuación anterior en lo siguiente: Factibilidad del ROE ˆ = (r A L Simplificando, podemos definir el Resultado Neto (RN) como la suma de los intereses cobrados por préstamos y los ingresos por servicios (netos), deduciendo los pagos de intereses por depósitos (y otros pasivos), los cargos por incobrabilidad y los gastos administrativos. O sea, RN t = r L . Pt rD . D t + S t C t Gt Dejando de lado el “colchón” del exceso de posición de CM, asumiendo un apalancamiento constante, tenemos que: r .P Aˆ = ROE = L rD . D + S C G PN Si hoy el ROE es del 20% y el activo también crece al 20%, y estos porcentajes se mantienen en el futuro, el nivel de apalancamiento no sería un problema para cumplir con la norma de capital mínimo. Si para mantener el market-share cada banco debe incrementar el activo y los préstamos por arriba de esa tasa (porque la inflación hace subir por definición el PIB nominal, o porque el cociente entre préstamos y PIB comienza a crecer), entonces deberán incrementar necesariamente el ROE. 3 O mejor, si el monto de pasivos que pagan tasa de interés se asemeja al monto de activos que cobran tasa de interés. (r Aˆ = L rD ) . A + S C G PN Y agrupando tenemos, r D ) . apalancami ento + S C G PN Si el spread de tasas se mantiene inalterado (ya veremos de qué depende esto) y lo mismo sucede con los gastos cubiertos por servicios (en relación con el PN y el activo), dado que queremos mantener el apalancamiento constante, entonces esta ecuación podrá cumplirse sólo en el caso de que el activo del banco se incremente en la tasa porcentual a la que está haciéndolo ahora. Acá ya se empieza a ver la naturaleza del problema: si para mantener el market share el activo del banco necesita crecer por arriba de la tasa de variación del PN, tarde o temprano, se incumplirá la restricción de capitales mínimos. Si el banco, unilateralmente, decide incrementar el spread o las alícuotas de los servicios cobrados, es posible que termine sacrificando market share, más allá de las consideraciones relativas a la fidelidad de los clientes con cada banco. Y estos dilemas se acentuarían si, como dijimos anteriormente, los bancos tienen como política distribuir dividendos en efectivo: el ROE debería ser un 33% más alto que en caso de distribuirse el 25% de las utilidades del período. La restricción futura de capital en los bancos | 8 Simulaciones para la restricción de apalancamiento y market-share Dado un spread de tasas constante 4 (o lo que es lo mismo, dado el ROA ), puede demostrarse que el ROE siempre va a tender al crecimiento del activo y que, para que ello sea posible, el apalancamiento deberá tender al cociente entre el crecimiento 5 del activo y el ROA . Por ejemplo, si el crecimiento del activo  es de 20% y el ROA (o el spread de tasas) de 2%, el apalancamiento “de estado estacionario” debe ser igual a 10. Si  saltara a 30% y el ROA (o spread de tasas) continúa en 2%, el apalancamiento debe tender, gradualmente, a 30%/2%=15. Dicho esto, entonces, si se quiere mantener el apalancamiento constante (por regulación prudencial, más allá del colchón inicial por el exceso en la posición), el ROE deberá ser idéntico a la tasa de crecimiento del activo. Adicionalmente, el ROE deberá ser suficientemente alto para permitir la distribución en dividendos del 25% del RN. Consecuentemente, el ROE debería ser el siguiente en el escenario 1 (sin considerar el colchón de exceso en la posición): ROE necesario para mantener el apalancamiento constante 2010 2011 2012 2013 2014 2015 Sin distribuir dividendos 35% 39% 40% 43% 40% 33% Distribuyendo dividendos 47% 53% 53% 58% 54% 44% del 25% del RN 4 Lo que interesa en este ejercicio es el ROA, proviniendo este de un spread de tasas determinado más otros resultados como porcentaje del activo, provenientes de servicios, gastos administrativos, etc. 5 Recordemos que, por pura aritmética, el crecimiento del activo es idéntico al crecimiento del resultado neto en términos nominales. Y el punto central de este informe es que la inflación es relevante dado que incrementa el activo nominal, incluso en un escenario de intermediación estancada, y no necesariamente implica un aumento en el spread o en los gastos netos de servicios como porcentaje del activo. Como dijimos, a pesar del menor nivel de intermediación financiera en relación con el PIB en los escenarios de inflación alta, el incremento de los precios hace que las tasas de variación nominal del activo de los bancos se eleven significativamente, de modo que se genera una presión similar o levemente superior sobre el capital de los bancos, los cuales no necesariamente podrán incrementar el ROE de manera unilateral para enfrentar esa restricción. Y he aquí un fenómeno importante: si la restricción sobre el capital afectara indistintamente a todos los bancos o a su mayoría, el sistema en su conjunto podría elevar los spreads cobrados o el precio de los servicios transaccionales para sortear la restricción. El sistema se adecuaría y definiría un nuevo pricing de los productos, optimizando en base a la demanda. Pero los bancos tienen en realidad una posición de capitales mínimos muy dispar y se presume que algunos bancos líderes (los cuales determinan precios y tasas) tienen una posición más holgada que los medianos y chicos. De este modo, la estructura del mercado y la distinta posición actual en la norma pueden llegar a generar, en el futuro cercano, restricciones fuertes en algunos bancos del sistema. 6 Dejamos de lado, por ende, la incorporación de activos que se valorizan con la inflación, como algunos bienes de uso, y otros que generan una posición larga en moneda extranjera. Supuestos para el análisis i) El 100% del activo está sujeto al 6 spread de tasas . El resultado neto se compone, entonces, de los márgenes por intermediación (spread de tasas más (o menos) gastos cubiertos por servicios). ii) Apalancamiento inicial de 8,33, con un activo igual a 1000 y un PN igual a 120. Como hay un exceso de facto en la posición de capitales mínimos del orden del 38,5%, entonces ese apalancamiento se puede estirar a 11,6, no más que eso, en cada período. iii) El ROA inicial (spread de tasas más gastos cubiertos por servicios) es del 2,3% (ROE 19,2%). iv) Se distribuyen dividendos en efectivo por un monto equivalente al 25% del RN de cada período. v) El crecimiento (nominal) del activo (y de los préstamos) será el necesario para llegar a un cociente en relación con el PIB de 25% en 2015, y del 35% en 2021 (escenario 1). vi) En el largo plazo, el PIB real crece al 4% anual mientra que la inflación se establece en 5%. vii) No están previstos aumentos de capital o emisión de deuda subordinada. viii) No hay efecto de eventual ajuste contable por inflación. 9 | La restricción futura de capital en los bancos Con estos supuestos, la tabla y gráficos siguientes resumen el resultado para el escenario 1: 2010 2011 2012 2013 2014 2015 1,000.0 1,394.1 1,948.9 2,790.0 3,916.3 5,209.6 120.0 23.0 144.0 32.1 20.0% 39.4% 177.7 44.8 23.3% 39.8% 225.8 64.2 27.1% 43.2% 293.4 90.1 29.9% 40.4% 383.2 119.8 30.6% 33.0% A palancam ient o RO E RO A 8.33 19.2% 2.30% 9. 68 22.3% 2.30% 10.97 25.2% 2.30% 12.36 28.4% 2.30% 13.35 30.7% 2.30% 13.59 31.3% 2.30% Inflación C r ecimiento Activo 26% 35% 24% 39% 23% 40% 17% 43% 13% 40% 10% 33% 2. 30% 2.30% 2.30% 2. 30% 2.30% 2.30% Activo PN RN Var % PN Var % RN Spr ead ( RO A ) Var % a/a del RN y ROE 50% 45% 40% 35% 30% 25% 20% 15% 10% 5% 2043 2040 2037 2034 2031 2028 2025 2022 2019 2016 2013 2010 0% Apalancamiento 16 Se ve que el apalancamiento se ubica por encima del nivel límite (11.6) a partir del año 2013, volviendo a un nivel adecuado en el 2018, como consecuencia de que el margen de intermediación pasa a ser superior a la inflación y al consiguiente incremento del activo. Recuérdese que el apalancamiento de “estado estacionario” es igual a crecimiento del activo de “estado estacionario” (igual al crecimiento del PIB nominal) sobre el ROA, más el efecto de la distribución de dividendos: 9%/2.3%*(1+25%)=4.9). Como corolario, el problema es transitorio y habría que resolverlo con medidas transitorias. 14 12 Para no abundar en números y tablas, no incorporamos los detalles de los escenarios 2 y 3, pero en esencia, las restricciones ocurren también en el año 2013 y demoran en diluirse al descender la inflación más lentamente. 10 8 6 2043 2040 2037 2034 2031 2028 2025 2022 2019 2016 2013 2010 4 La restricción futura de capital en los bancos | 10 Conclusiones La inflación, junto con un mayor nivel de intermediación, puede ser un factor que incida en la posición de capital de las entidades porque incrementa los saldos nominales del activo y no necesariamente los márgenes de intermediación, los cuales están sujetos a la competencia y a la estructura de la industria. Esto se da en el marco de ausencia de ajustes por inflación: la inflación debería ser, en realidad, neutra desde el punto de vista regulatorio y los hechos muestran que no es así. Al mismo tiempo, la inflación puede estar tirando hacia arriba los resultados de las entidades y los dividendos distribuidos, en conjunto con mayores egresos impositivos. Además de no tener costo en la contabilidad el uso de capital propio –lo que con tasas de interés pasivas altas implicaría una pérdida no reconocida o menor ganancia– los bancos ganan por la apropiación del impuesto inflacionario, a causa de la gran participación de las cuentas a la vista no remuneradas en el total del pasivo. Todo esto redunda en un mayor ritmo de descapitalización del sistema medido en términos reales, siempre en el marco de un sector significativamente más robusto que los estándares internacionales, dado el escaso apalancamiento. Este informe intenta alertar sobre posibles restricciones de capital en entidades puntuales, no en el agregado del sistema. Si llegara a ser un problema sistémico, los bancos por sí solos incrementarán el spread y las alícuotas para aumentar el ROE. Si el impacto fuera sólo individual o en un grupo de bancos, la heterogeneidad y la competencia harán que surjan problemas de capital en aquellas entidades menos holgadas actualmente. Dicha presión sobre el capital comenzaría en el año 2013 (partiendo de supuestos de apalancamiento y rentabilidad similares a los del sistema bancario agregado actual) y será transitoria. Durará lo que dura el período de inflación moderada y/o crecimiento elevado en los niveles de intermediación financiera. Durante dicha transición, la restricción de capital puede llegar a prever reducciones en la distribución de dividendos, incrementos en las emisiones de equity o deuda subordinada, y tal vez operaciones de recompra de deuda en casos puntuales. Otras posibles alternativas que podrían llegar a verse son la venta de cartera y, en menor medida, estímulos para lograr una mayor eficiencia, aunque pensamos que no hay mucho margen para actuar en este sentido en el corto plazo. Por supuesto, este es sólo un vínculo posible entre la inflación y el sistema financiero, y es independiente de todos los otros efectos nocivos característicos de los procesos inflacionarios. Acerca del Foro de Servicios Financieros de KPMG Argentina Foro de Servicios Financieros de KPMG Argentina es un sitio de KPMG en Argentina que contiene información relevante vinculada a la industria de Servicios Financieros que abarca desde bancos y otras entidades financieras hasta seguros. El material disponible incluye publicaciones, eventos, noticias vinculadas al sector y podcast elaborados por los profesionales de KPMG, quienes cuentan con una amplia experiencia y conocimiento de la industria de Servicios Financieros. El objetivo del Foro es brindar información de interés a los ejecutivos del sector para que puedan lograr un mayor entendimiento de los temas que afectan al sistema financiero argentino, así como también a la industria a nivel mundial. Para más información sobre la práctica de Servicios Financieros de KPMG Argentina contactarse con: Fernando Quiroga Lafargue Socio a cargo de Servicios Financieros +54 11 4316 5834 fquiroga@kpmg.com.ar La información aquí contenida es de naturaleza general y no tiene el propósito de abordar las circunstancias de ningún individuo o entidad en particular. Aunque procuramos proveer información correcta y oportuna, no puede haber garantía de que dicha información sea correcta en la fecha que se reciba o que continuará siendo correcta en el futuro. No se deben tomar medidas en base a dicha información sin el debido asesoramiento profesional después de un estudio detallado de la situación en particular. © 2014 KPMG, una sociedad civil argentina y firma miembro de la red de firmas miembro independientes de KPMG afiliadas a KPMG International Cooperative (“KPMG International”), una entidad suiza. Derechos reservados. Tanto KPMG, el logotipo de KPMG como “cutting through complexity” son marcas comerciales registradas de KPMG International Cooperative (“KPMG International”). Diseñado por el equipo de Servicios Creativos - Marketing y Comunicaciones - Buenos Aires, Argentina.