El atraso cambiario real bilateral y multilateral

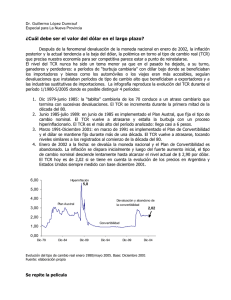

Anuncio

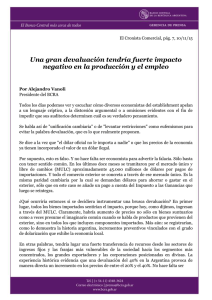

Octubre 2015 PERSPECTIVAS CAMBIARIAS Desde el año 2011 con la implementación de las primeras regulaciones cambiarias luego de las elecciones presidenciales de octubre, se instaló en la agenda pública el tema del dólar. Una salida de capitales que ya había comenzado con la intervención del INDEC en el año 2007 se profundizó en los meses anteriores a la elección haciendo caer las reservas internacionales del Banco Central que prefería desprenderse de sus tenencias antes que convalidar una devaluación ante el exceso de demanda de dólares por parte de los agentes. Luego, además de evitar la depreciación de la moneda también se buscó detener el drenaje de reservas y por ello se comenzaron a implementar distintas trabas para la adquisición de divisas. La acumulación de más de una veintena de medidas interventoras sobre el mercado cambiario constituyó lo que popularmente se denominó como “cepo cambiario”. Además de la salida de capitales, la oferta de divisas comenzó a mermar como consecuencia de un saldo comercial que ya no era el de años atrás. La apreciación cambiaria, como consecuencia de un nivel de precios interno en constante crecimiento que no era acompañado por una tasa de depreciación suficiente para compensar el avance de los precios, comenzó a afectar al sector transable y el monto en dólares provenientes de la cuenta corriente. En este informe se exponen algunos elementos con el objetivo de argumentar la necesidad de realizar un ajuste cambiario que consiga devolver la competitividad cambiaria perdida por el sector transable y dinamizar el ingreso de dólares comerciales. El atraso cambiario real bilateral y multilateral Para analizar la dinámica del tipo de cambio real se pueden utilizar básicamente dos herramientas: el tipo de cambio real bilateral (TCRB) y el tipo de cambio real multilateral (TCRM). A su vez cuando se analiza el TCRB, si bien lo más común es hacerlo bilateral respecto a Estados Unidos, la serie puede ser calculada en relación a cualquier país. En el caso de Argentina, además de hacerlo respecto a los Estados Unidos resulta muy útil hacerlo con Brasil debido a la importancia que tiene el país vecino en el intercambio comercial, especialmente de productos industriales. La ventaja de analizar el TCRB respecto a Estados Unidos es la simplicidad de análisis que permite: suponiendo una tasa de inflación de Estados Unidos relativamente baja y estable, una apreciación real es consecuencia de una caída en la cotización nominal del dólar o de una depreciación menor al avance del nivel de precios local. Si el TCRB se hace respecto a otro país distinto a Estados Unidos, por ejemplo Brasil, también hay que tener en cuenta la relación real-dólar (y la inflación brasilera). La dinámica del TCRM por su parte está dada por los movimientos múltiples de las monedas de todos los países incluidos en el índice y de la interacción de ellos con las dinámicas de precios internos de cada país. Por ende, una apreciación o depreciación puede estar causada por factores internos, por factores internos y externos, o puramente como consecuencia de factores que quedan fuera del alcance de las políticas económicas internas de un país. La ventaja de este indicador es la mayor representatividad de la competitividad cambiaria internacional de un país. Al considerar a un grupo de países, la Índices de TCR dinámica del tipo de cambio real 3,00 multilateral muestra la relación de (dic 2001=1) precios promedio entre los bienes que TCR bilateral EEUU exporta un país y los bienes que 2,50 TCR multilateral importa del resto del mundo 2,00 1,50 1,00 0,50 Fuente: Invecq Tomando como base diciembre de 2001, el último mes de vigencia de la Ley de Convertibilidad y el tipo de cambio “1 a 1”, la megadevaluación de Duhalde en 2002 arrojó un índice de tipo de cambio real bilateral con Estados Unidos de casi 3 a 1 para junio de ese año. Por su parte, el ITCRM tocó un máximo de 2,56 a 1 en mayo de 2002. Con el hundimiento del peso sufrido a principios del siglo, la economía y en especial el sector transable se benefició de un “colchón 1 Octubre 2015 de competitividad” que fue reforzado en los primeros años por una dinámica de precios internos baja y estable, por una fuerte intervención del BCRA destinada a mantener la paridad nominal del dólar y por un proceso de debilitamiento del dólar a nivel global que encarecía relativamente al resto de los países respecto de Argentina. A partir del año 2006, cuando los precios internos comenzaron a mostrar variaciones importantes, y claramente ya desde 2007 con un proceso inflacionario consolidado, el tipo de cambio real bilateral comenzó a bajar. De todos modos, el salto discreto de enero de 2002 había sido lo suficientemente grande y había margen para apreciar la moneda. Además, la apreciación de las monedas del resto del mundo frente al dólar continuaba, especialmente entre los países en desarrollo y los socios comerciales argentinos, por lo que la caída del tipo de cambio real era menos relevante cuando se la analizaba multilateralmente. Eso es lo que explica la brecha entre los dos índices del gráfico: el comportamiento de las monedas del resto del mundo otorgaba un extra de competitividad relativa al sector transable de nuestro país. Obviamente, al ser un factor que queda fuera de control de la política económica interna, cuando el proceso se revirtió, y las monedas del resto de los países comenzaron a depreciarse, el ITCRM cayó rápidamente acercándose al ITCRB con Estados Unidos. A septiembre de este año, el tipo de cambio bilateral ya se encuentra por debajo del nivel de diciembre 2001 y marca una relación de “0,91 a 1” al igual que el tipo de cambio multilateral con una relación “0,95 a 1”. Es decir que luego de una crisis de la gravedad de la vivida en la salida de la convertibilidad, causada en gran medida por el mantenimiento insostenible de un tipo de cambio tan apreciado, la política cambiaria vuelve a caer en la apreciación excesiva de un precio relativo central para toda la economía. Si se analiza el tipo de cambio real bilateral con Brasil Índice de TCR bilateral Brasil 3,00 se observa que la situación es igual o más grave, dada (dic 2001=1) la importancia comercial que tiene el país vecino. La 2,75 dinámica es muy parecida a la de los índices del gráfico 2,50 anterior con la diferencia que las oscilaciones son más 2,25 bruscas. Pero en términos generales, con respecto a 2,00 Brasil, el tipo de cambio también fue muy favorable 1,75 desde la salida de la convertibilidad. Cuando la 1,50 apreciación real del peso comenzó a sentirse como 1,25 consecuencia de la inflación argentina, los efectos se 1,00 vieron menguados por la apreciación nominal del real. 0,75 Desde el máximo de 2,78 de comienzos de 2002 (lo que implica que Argentina era casi un 300% más barato que Brasil) como consecuencia del overshooting inicial de la Fuente: Invecq crisis, el índice se ubicaba en 1,57 para agosto de 2013 antes de la fuerte depreciación del real. Hace poco más de 12 meses la moneda brasilera ha entrado en un proceso de depreciación acelerada (del orden del 70% anual) que afectó directamente al índice de tipo de cambio real de Argentina con Brasil y se representa con la caída casi vertical del índice en el presente gráfico. Este movimiento repentino del real configura una situación similar a la de 1999 con la crisis brasilera y la devaluación del real que fue uno de los últimos shocks exógenos que debió resistir la convertibilidad luego de la crisis del tequila, de Rusia y de los tigres asiáticos. El ITCRB con Brasil se ubica en 0,99 para septiembre de 2015, un mínimo para los últimos 25 años con la excepción de enero 1999 y el último semestre de 2001, precedente al fin de la convertibilidad. Usando cualquiera de los indicadores la conclusión es la misma: el peso argentino está fuertemente apreciado, perjudicando a la competitividad de todo el sector transable, desalentando el ingreso de capitales y desequilibrando la balanza comercial. A diferencia de lo ocurrido en los años de la convertibilidad, en esta oportunidad la apreciación es real, es decir, no está causada por una baja cotización nominal del dólar sino por un aumento de precios internos (inflación) fuerte y mayor a la depreciación de la moneda. En números, desde la salida de la convertibilidad la cotización oficial del dólar aumentó un 850% (desde $1 a $9,5). En base a este dato suena muy extraño hablar de atraso cambiario. Sin embargo cuando se observa que la inflación acumulada en el mismo período fue superior al 1.250%, se entiende el fenómeno. Desde esta perspectiva, una corrección cambiaria podría resultar más complicada debido a los mayores riesgos de traslado a precios de la corrección del tipo de cambio ya que existe evidencia de que el efecto pass-through es mayor en economías que antes de la devaluación sufren de procesos inflacionarios. El atraso cambiario y las Reservas En un comunicado de Abril de 2007 el Banco Central remarcaba la importancia de contar con un stock de reservas internacionales considerable, como forma de política anticíclica ante cambios en las condiciones de la economía internacional y como respaldo de la política monetaria: 2 Octubre 2015 “Acumular reservas, para estar preparados ante una eventual reversión del favorable escenario externo actual (que incluye altos precios de commodities y relativamente bajas tasas de interés internacionales), es una política anticíclica, cuya ausencia profundizó la volatilidad del pasado […] Las reservas internacionales constituyen el respaldo imprescindible de la política monetaria y financiera que lleva a cabo el Banco Central. La acumulación de un activo de alta calidad –como las reservas en oro y divisas- no sólo permite estar en condiciones de asistir al sistema financiero frente a cualquier evento, sino que respalda los pasivos de la autoridad monetaria, incluyendo aquellos originados en las operaciones de regulación monetaria que lleva a cabo para mantener bajo estricto control el equilibrio entre oferta y demanda en el mercado monetario.” (BCRA; COMUNICADO Nro. 48765) En el presente gráfico se muestra la estrecha relación entre el tipo de cambio real y la dinámica del stock de reservas internacionales en poder del BCRA. En el primer período que va desde 2003 hasta inicios de 2008, con un ITCRM promedio de 2, se registra un TCRM y Reservas Internacionales proceso de fuerte acumulación 60.000 2,35 de reservas que lleva al stock RRII ITCRM (eje derecho) de BCRA de los 10.000 2,15 50.000 millones de dólares iniciales a 1,95 unos 45.000 millones 40.000 aproximadamente. El segundo 1,75 período se caracteriza por el 30.000 1,55 comienzo de la apreciación real del peso y termina con la 1,35 20.000 instauración del cepo cambiario 1,15 en octubre de 2011. En esos 10.000 años el tipo de cambio fue 0,95 desde 1,96 a 1,40, 0 0,75 promediando 1,70 para los casi 50 meses comprendidos y las reservas internacionales Fuente: Invecq en base a BCRA crecieron muy débilmente y con oscilaciones hasta marcar el máximo de la década con algo más de 52.000 millones de dólares. A partir del año 2012 la caída del TCRM se profundiza (con una recuperación efímera con la devaluación de enero 2014) hasta llegar al 0,95 actual. Este proceso fue acompañado simultáneamente por una pérdida constante de reservas en manos del BCRA que, excluyendo el swap con China, arroja un stock actual menor a los 20.000 millones de dólares. No sería correcto afirmar que la correlación entre estas dos variables es directa y total dado que en la dinámica de las reservas internacionales influyen otras variables. Es posible que aún con un TCR alto se produzcan movimientos de salidas de capitales que hagan caer las reservas como ocurrió efectivamente luego de la intervención del INDEC y la afectación de los rendimientos de los bonos ajustados por CER. Más allá de estos factores, la dinámica de la balanza comercial sí está íntimamente relacionada con el TCR y por lo tanto también lo está la dinámica de las reservas por el lado de los dólares comerciales. Efectivamente la acumulación de un buen stock de reservas internacionales es un tipo de política anticíclica como lo declara el comunicado del BCRA de 2007. De hecho en el último año se ha producido un deterioro de los términos de intercambio, como consecuencia de la caída de los precios internacionales de nuestros productos exportados, y se espera una normalización en las tasas de interés internacionales de la mano de un inminente ajuste de la política monetaria de la Reserva Federal. Estos son los factores que están detrás de la rápida depreciación de las monedas de casi todos los países del mundo, aumentada por factores políticos como en el caso de Brasil. Lo cierto es que al momento de enfrentar esta “reversión del favorable escenario internacional” las reservas del BCRA están menguadas, en gran parte debido a la financiación de un tipo de cambio que no parece ser el de equilibrio y que termina nuevamente, como en otras oportunidades, en un atraso cambiario destinado a crear un alto e insostenible poder de compra de bienes internacionales. 3 Octubre 2015 Cambios en el contexto internacional y política cambiaria compensatoria Durante todos estos años se habló del “viento de cola”, eufemismo para hacer referencia al excepcional escenario internacional del que se beneficiaron todas las economías exportadoras de commodities en general, y la Argentina en particular. Ese escenario consistía básicamente en dos elementos: una demanda internacional por commodities creciente que provocó un alza de precios histórica y un dólar debilitado en todo el mundo junto con las tasas de interés internacionales en niveles cercanos a cero. Es decir que para los países en desarrollo la última década consistió en una recepción de dólares como nunca antes en la historia tanto por la vía comercial al ver mejorados sus términos de intercambio como por la cuenta capital debido a una mayor atracción de capitales internacionales que buscaban mejores rendimientos que los que ofrecían los mercados del primer mundo (casi nulos). Esta abundancia de dólares generó lógicamente una apreciación cambiaria nominal en casi todos los países beneficiados que comenzó a revertirse al ritmo del cambio de las tendencias globales: desde el año 2011 por ejemplo el real se depreció un 80% en términos reales Tipos de cambio reales con dólar frente al dólar, el peso chileno y el mexicano se hundieron un 30%, el TCR Brasil TCR Chile TCR México 190 peso de Uruguay y de Paraguay TCR Uruguay TCR Paraguay TCR Arg retrocedió un 10% frente a la 160 moneda norteamericana. En ese mismo período el peso argentino se apreció, es decir, al contrario de la 130 tendencia de todas las monedas del resto del mundo se encareció frente 100 al dólar en un 20%. La política cambiaria, en lugar de haber sido contracíclica o compensatoria de la 70 cambiante situación internacional y moverse en sentido de equilibrar las relaciones con el resto del mundo profundizó su tendencia de Fuente: Invecq en base a BCRA y tradingeconomics.com apreciación, con el objetivo de evitar mayores presiones sobre los precios internos. En su lugar se recurrió a controles cuantitativos, mecanismos en desuso por la enorme mayoría de economías del mundo. Los términos de intercambio de los últimos años fueron los mejores de las últimas décadas. Pero desde el año 2013 la tendencia comenzó a revertirse y desde el máximo de 145 (2004=100) en el año 2012, el índice ya descendió hasta 125. La política cambiaria guiada por Shock exógeno y política cambiaria una lógica contracíclica debería Términos de Intercambio TCRM (eje derecho) haber sido la de un debilitamiento 150 2,5 del peso para compensar los ahora no tan buenos términos de 140 intercambio. En lugar de eso, se 2,0 130 profundizó la apreciación del tipo de cambio desacoplándose de la 120 1,5 tendencia del resto de los países del mundo y por ende quedando 110 Hipotética política expuesto a las nuevas 100 1,0 cambiaria anticíclica condiciones internacionales y ante cambios en las 90 teniendo que aumentar cada vez condiciones externas más los controles cuantitativos. 80 0,5 Fuente: Invecq en base a INDEC y TCRM Invecq 4 Octubre 2015 La pérdida de rentabilidad del sector transables Índice Soja 3,00 2,50 (poder de compra por tn. - enero´92=1) Índice (precio internacional, TC e inflación) Índice TOTAL (con retenciones) 2,00 1,50 1,00 0,50 0,00 Fuente: Invecq Índice Maíz (poder de compra por tn. - enero´92=1) 3,00 Índice (precio internacional y TCR) 2,50 Índice TOTAL (con retenciones) 2,00 1,50 1,00 0,50 0,00 Fuente: Invecq Índice Trigo (poder de compra por tn. - enero´92=1) 3,00 2,50 Índice (precio internacional y TCR) Índice TOTAL (con retenciones) 2,00 1,50 1,00 0,50 0,00 Fuente: Invecq Otra manera de ver el desajuste cambiario es pensar cuál es el poder de compra en moneda nacional que tienen los bienes y servicios exportados al tipo de cambio vigente. En estos gráficos se presentan tres índices que muestran la evolución en los últimos 23 años del poder de compra de una tonelada de soja, maíz y trigo que es exportada. Con sus particularidades, los tres índices muestran una tendencia descendente clara desde el año 2007 y que se profundiza a partir de 2011/2012. Las series combinan los efectos de los precios internacionales, la relación peso-dólar, los impuestos al comercio exterior y la evolución de los precios internos. Es preciso aclarar que no son índices de rentabilidad de la actividad dado que no se incluyen datos sobre los costos específicos, aumentos de productividad, etc. Sólo muestran el poder de compra en pesos de una unidad exportada. En los gráficos se identifican dos líneas, la que está más abajo muestra el efecto total de las cuatro variables enunciadas mientras que la serie superior no incluye el efecto de las retenciones. Si bien mucho se habla por estos días de la fuerte caída de los precios internacionales, los precios actuales (alrededor de los 330 dólares por tonelada en el caso de la soja) están aún muy por encima del promedio de los años 90 y sin embargo el poder de compra de los cultivos está por debajo del promedio de aquel período, entre un 20 y un 35% dependiendo del cultivo particular. Un análisis simplista concluiría que la solución es la quita de las retenciones. Pero sin embargo en los gráficos también se evidencia que incluso eliminando por completo las retenciones, el poder de compra actual seguiría siendo el más bajo desde la salida de la convertibilidad y más bajo que el promedio de los años 90. Si esta es la situación de los cultivos tradicionales de la pampa húmeda argentina puede inferirse la mayor gravedad de los productores de las economías regionales que, alejados de los puertos de exportación, deben hacer frente a mayores costos logísticos y a caídas recientes en los precios internacionales similares o mayores que las sufridas por la soja, el maíz o el trigo. Nuevamente un tipo de cambio más alto sería la herramienta compensatoria para un shock externo negativo de precios que según las últimas proyecciones del Banco Mundial no se agravará pero tampoco se revertirá al menos hasta 2020. 5 Octubre 2015 Gastos e ingresos en dólares: variables que no cuadran El tipo de cambio también puede ser interpretado como un factor que traduce variables denominadas en distintas monedas. Así, a través del tipo de cambio, se pueden comparar distintas variables llevándolas a una moneda común. Por ejemplo se puede observar la evolución de Gasto público nacional y precio soja 700 ingresos en dólares y de costos o gastos en 180.000 -en USDpesos llevados a dólares para analizar la 160.000 Gasto Nacional en USD Precio Soja (eje derecho) 600 sostenibilidad de la financiación de esos 140.000 gastos en pesos a través de ingresos en 120.000 500 dólares. En el gráfico se muestra la evolución conjunta de los últimos 15 años del precio 100.000 400 internacional de la soja, principal producto de 80.000 exportación del país, y del gasto nacional en 60.000 300 dólares. Los dos fenómenos más notorios 40.000 son el contante crecimiento del precio en 200 20.000 dólares de la oleaginosa hasta el año 2012 (y su posterior caída) y el constante crecimiento 100 del gasto nacional en dólares (que se mantiene hasta 2015). Desde el año 2002, luego de la abrupta caída del gasto público Fuente: Invecq en base a BCRA, FMI y Mecon en dólares como consecuencia de la gran devaluación del fin de la convertibilidad, ambas variables se movieron en sentido ascendente, una con más oscilaciones que la otra pero con la misma tendencia creciente. Para el año 2008, el gasto público en dólares ya había alcanzado el nivel del año 2001 previo a la devaluación y al 2015, el gasto es superior en un 180%. Sin embargo, desde el año 2012 el precio de la soja (el principal ingreso de dólares) se encuentra en descenso, tendencia que no es acompañada por una reducción del gasto en dólares. Es decir que menores ingresos, causados por menores precios, por parte del sector transables deben financiar un gasto público que continúa creciendo. Nuevamente, el tipo de cambio debería funcionar como la variable de ajuste para evitar este desequilibrio y amortiguar al sector transable. Claro está que mayores gastos en dólares deben ser financiados mediante mayores impuestos o endeudamiento, que implicará mayores impuestos en el futuro (excepto que el crecimiento del producto sea suficiente para generar mayores ingresos fiscales), afectando directamente a los costos de la producción en general y de la producción de exportables en particular. De todos modos es cierto que a lo largo de esos años ha habido aumentos en la producción (y la productividad) de los bienes y servicios transables, y en Algunas variables 2015 vs. 2011 particular en el caso de la producción 60% agrícola de soja utilizado en el gráfico. 52% Sin embargo si la comparación se hace 40% respecto al año 2011, con niveles de producción y productividad similares, se 32,5% 20% observan los mismos fenómenos. Entre el año 2011 y la actualidad, el precio de la soja es un 30% más bajo y el TCRM 0% se encuentra un 32% más apreciado. Al mismo tiempo, el gasto nacional en -20% dólares es un 52% más alto que hace 4 -30% -32% años y los salarios del sector privado registrado se encuentran en promedio -40% Precio Soja TCRM Gasto Nacional en USD Salario privado en USD 32% más altos. Es decir que el sector Fuente: Invecq en base a FMI, Mecon y TCRM Invecq productor de bienes exportables tiene que financiar un mayor gasto público y mayores costos laborales en dólares, no sólo como consecuencia de aumentos en pesos sino principalmente debido a que esos aumentos en pesos no fueron “licuados” en dólares mediante un ajuste cambiario. Mientras las condiciones favorables del sector externo se mantuvieran sería posible el financiamiento de mayores gastos en dólares, pero al momento de la reversión del ciclo positivo de precios internacionales, es decir de los ingresos, es necesario un ajuste complementario de los costos. De no hacerse la corrección en el tipo de cambio que 6 Octubre 2015 “adapte” los mayores requerimientos de un gasto y costos en dólares crecientes, para evitar afectar la rentabilidad del sector transable, debería cubrirse el exceso de gasto mediante ingresos de capitales. La pregunta inmediata que surge es la sostenibilidad en el mediano plazo de una estrategia de crecimiento basada en un tipo de cambio apreciado compensado con ingreso de capitales. ¿Cómo hacer una devaluación “exitosa”? Cuando se plantea la necesidad de hacer un ajuste cambiario, basado en muchos de los argumentos previamente expuestos y en otros que quizás hayan sido pasados por alto en este informe, las mayores resistencias provienen de sectores políticos o sindicales, argumentando que una depreciación de la moneda implica una reducción real de los salarios. Una corrección del tipo de cambio es un ajuste de un precio relativo clave que interviene entre las transacciones de agentes residentes con agentes no residentes. Desde esta óptica, una depreciación de la moneda tiene por objetivo la reducción de costos en dólares que hagan más competitivos o al menos que corrijan la pérdida de competitividad que pudiera estar afectando a los sectores exportadores. Como los salarios son uno más de esos costos, lo que permite una devaluación de la moneda es una reducción de los salarios en dólares. Ciertamente el problema ocurre cuando, como consecuencia de la devaluación y del encarecimiento de los bienes importados, se produce un traslado a los precios internos de ese aumento en el precio de los bienes importados. Este fenómeno denominado pass-through (“traspaso”) es el que termina afectando a los salarios reales en pesos y lo que provoca que los efectos expansivos de una devaluación sean compensados por la depresión de la demanda interna y el producto se deprima. Además de estas consecuencias sobre los salarios reales y el consumo interno, el pass-through provoca que la devaluación sea menos eficiente en el sentido de abaratar relativamente al país con respecto al resto del mundo: si todo el salto en el tipo de cambio se trasladara a precios internos, entonces la competitividad real de la economía no habría mejorado. Es por ello que para que una devaluación sea exitosa se tiene que lograr una caída de los salarios en dólares y causar el menor traslado a precios posible para que la devaluación tenga efectos reales sobre la competitividad cambiaria y para que los salarios en pesos y la actividad sufran lo menos posible. En el siguiente gráfico se puede ver la evolución del salario privado y registrado real en pesos y en dólares, representada en números índices con base 100 en el último año de la convertibilidad. Con la devaluación de enero de 2002 los salarios en dólares tuvieron una estrepitosa caída (superior al 70%) mientras que los salarios en peso se redujeron poco más de un 22% como consecuencia del traslado a precios de parte del ajuste cambiario. Para enero del año 2005 los salarios en pesos habían recuperado el poder de compra en pesos previo a la devaluación mientras que los salarios en dólares seguían con una pérdida del 50% y solo se recuperaron en abril del año 2011, aunque continuaban por debajo del salario medido en pesos constantes. A mediados del año 2012 las series vuelven a encontrarse mostrando que, al igual que durante la convertibilidad, el salario tenía el mismo poder de compra en pesos que en dólares, hecho que no parece sostenible en el tiempo. Al mes de agosto de 2015 en lugar de corregirse, el salario en dólares continuó creciendo hasta Evolución Salario privado y registrado 180 160 140 120 SP real en pesos (2001=100) SP en USD blue constantes SP en USD constantes 100 80 60 40 20 Fuente: Invecq en base a INDEC, BCRA, tradingeconomics y ambito.com 7 Octubre 2015 superar el poder de compra del salario en pesos con una corrección temporaria a principios del año 2014 causada por la devaluación que no logró mantenerse como consecuencia de un proceso inflacionario persistente que se vio acelerado por el ajuste del tipo de cambio. Por su parte, la línea azul que surge a fines de 2011 representa el mismo salario privado registrado pero medido con la cotización del dólar blue. Dicha línea muestra una corrección del poder de compra en dólares del salario que, en promedio, lo ubica aproximadamente en los niveles del año 2009, un 20% por debajo de los salarios en dólares de la convertibilidad. Es importante observar esta serie dado que suele pensarse en la cotización libre del dólar como un valor más cercano al oficial si se decidiera avanzar hacia la unificación del mercado cambiario. Más allá de los efectos de una devaluación cambiaria sobre el nivel de salario real, es necesario reconocer y solucionar el verdadero problema que afecta al poder de compra de los salarios que es la inflación. Si se observa la serie del salario real en pesos se verá que, con oscilaciones, el poder de compra de los salarios está estancado en los niveles del año 2007 justamente cuando el proceso inflacionario toma mayor relevancia, con tasas que desde allí promediaron los 25 puntos porcentuales anuales. Desde 2007 la apreciación cambiaria es constante y el tipo de cambio real ha caído entre un 100 y un 65% dependiendo del índice que se utilice, mientras que el poder de compra de los salarios en pesos no ha logrado crecer. El atraso cambiario está generando un poder de compra en dólares muy superior al sostenible en el mediano y largo plazo y más de un 90% mayor al vigente en el año 2007 mientras los salarios en pesos se encuentran estancados, lo que demuestra que la dinámica de los salarios reales en pesos está afectada también por otros factores, y no es el tipo de cambio la herramienta indicada para sostener el poder de compra interno mientras se pierde competitividad respecto al resto del mundo. Por lo expuesto hasta el momento es casi un hecho la necesidad de dar un giro en la política cambiaria pero, ¿de cuánto es el ajuste necesario en el tipo de cambio?. Son muchas las variables que entran en juego a la hora de decidir cuál es el “tipo de cambio de equilibrio” de una economía. También es necesario tener en cuenta que el desequilibrio que existe hoy en el mercado cambiario podría ser compensado con ingresos de capitales en forma de inversión o de deuda externa sin necesidad de modificar la paridad cambiaria. Esta solución haría “cerrar la cuenta” desde el punto de vista de la oferta y la demanda de dólares pero no solucionaría el problema de competitividad cambiaria que enfrenta el sector transable, es por ello que no es una solución deseable ni sostenible en el mediano plazo. A modo de aproximación y estableciendo como tipo de cambio real de equilibrio un cambio de “1,5 a 1” que fue el ITCRM que en promedio estuvo vigente en el año 2011, la corrección cambiaria debería ser de aproximadamente un 60% y a diciembre de este año la cotización oficial debería estar en 15,30 pesos por dólar un valor muy cercano al que hoy se encuentra en el mercado paralelo. Este sencillo cálculo no tiene en cuenta el efecto pass-through y en caso de ocurrir un traspaso a precios considerable, la moneda debería depreciarse un poco más para mantener la paridad real de 1,5 a 1. 8 Octubre 2015 Conclusión Luego del análisis de algunas variables resulta bastante evidente que el mercado cambiario está en desequilibrio: El índice de tipo de cambio real, ya sea bilateral o multilateral, se encuentra en los mismos niveles que el de fines de la convertibilidad y si no se avanza hacia una depreciación de la moneda, con el proceso inflacionario que caracteriza a la economía argentina desde hace 8 años, el índice no demorará en tocar valores inferiores a los de la década del 90. La evolución del stock de reservas internacionales da señales en el mismo sentido. Desde la implementación del cepo las arcas del BCRA han perdido 20.000 millones de dólares y los dólares comerciales no sumarán a las reservas mientras no se mejore la tasa de cambio entre los bienes importados y exportados y no se reviertan los mecanismos de trabas que se han ido implementando en los últimos 4 años sobre el sector transable. El escenario internacional también aporta elementos para pensar en la necesidad de una corrección cambiaria. Si bien todavía no constituye un escenario negativo para la economía argentina, los términos de intercambio han caído desde el máximo de 2012 en un 15%, sin perspectivas de recuperación en los próximos años, las monedas del resto del mundo han entrado en un proceso de debilitamiento frente al dólar (el ejemplo más claro es el hundimiento del real que afecta directamente a nuestro país) y se especula con un ajuste de tasas por parte de la Reserva Federal antes de fin de año. La existencia del mercado paralelo del dólar, con las distorsiones sobre las expectativas y las decisiones de los agentes privados que genera, ya cumple cuatro años, con una brecha creciente que se ubica en torno al 70% en los últimos meses. No es lógico pensar que una situación de este tipo deba mantenerse por mucho tiempo más. Desde el punto de vista de los costos que debe enfrentar la economía en general, y el sector transable en particular, el nivel de salarios en dólares como consecuencia de la apreciación cambiaria se ubica casi un 40% por encima de los de la convertibilidad. Sin embargo, aunque existiera un amplio consenso acerca de la necesidad de avanzar en un ajuste cambiario, las diferencias son mayores cuando comienza a pensarse en el diseño del plan para llevar a cabo el ajuste de la tasa de cambio. “Shock o gradualismo” debe ser una de las frases más escuchadas por estos días previos al recambio de gobierno. Independientemente de la estrategia que se decida implementar no debe perderse de vista que el objetivo no es un mero ajuste nominal del tipo de cambio sino lograr una mejora real de la tasa de cambio, por lo que deberá complementarse la política de depreciación del peso con una política anti-inflacionaria que evite lo máximo posible el efecto pass-through. De lo contrario se repetirá lo ocurrido en enero de 2014 cuyos únicos efectos fueron: una aceleración de la inflación, una caída de los ingresos reales, un empeoramiento del saldo comercial y una afectación de la actividad económica. 9