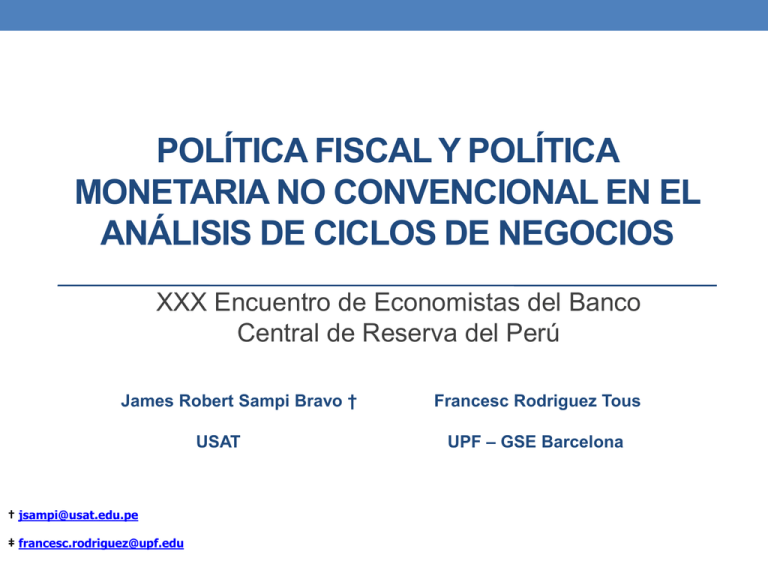

Política Fiscal y Política Monetaria No Convencional en el Análisis

Anuncio

POLÍTICA FISCAL Y POLÍTICA MONETARIA NO CONVENCIONAL EN EL ANÁLISIS DE CICLOS DE NEGOCIOS XXX Encuentro de Economistas del Banco Central de Reserva del Perú James Robert Sampi Bravo † USAT † jsampi@usat.edu.pe ‡ francesc.rodriguez@upf.edu Francesc Rodriguez Tous UPF – GSE Barcelona AGENDA 1. Motivación 2. ¿Qué esta pasando? 3. El modelo 4. Análisis de la política de crédito 5. Simulación de crisis 6. Conclusiones 1/2 1. MOTIVACIÓN Ciclo económico de los principales países europeos y política monetaria convencional 10 8 6 4 2 0 -2 99 00 01 02 03 04 SPAIN_GAP GERMANY_GAP ITALY_GAP LOANS_GDP ECB_REFINANCING 05 06 07 08 09 10 FRANCE_GAP GREECE_GAP PORTUGAL_GAP INFLATION_PERCENT 11 2/2 2. ¿QUÉ ESTA PASANDO? Expectativas Adaptativas 1/11 3. EL MODELO • HOGARES “Trabajadores” y Dentro de los hogares, consideramos que hay “Banqueros” (los cuales llamaremos bancos). Buscan maximizar; 1 L Max E t i ln C t i hC t i1 exp t t i C,L i0 1 t t 1 t , t ~ iid N 0, 2 Entonces la restricción presupuestaria de las familias viene dada por: Pt C t Wt L t t Tt R t D t D t 1 De las condiciones: ct w t p t t E t c t 1 c t 1 c t t 1 1 1 E c E c c r E t t 1 t t 2 t 1 t t t 1 1 2/11 • CONFIGURACIÓN FÍSICA Se asume un continuum de firmas idénticas: y t k t 1 t a t a t ρa t 1 ε at , ε at ~ iid N 0, σ ε2 Cada periodo de oportunidades de inversión llega al azar con una i fracción . Solamente los empresarios con oportunidades de inversión pueden adquirir nuevo capital. k t 1 i t 1 k t t 1 ~ iid N 0, 2 t 1 t 1 , t t El output agregado es dividido: K ss Css c t i t y t Css K ss Css K ss 3/11 • BANCOS : Siguiendo con los resultados de Getler y Kiyotaki (2009). La cantidad j j j j de prestamos se determina: Q t s t n t b t d t Donde: n tj Z t 1 Q tj exp t s tj1 R bt b tj1 R t d t 1 Existe disturbio si: j Z 1 Q t 1 t 1 exp j Qt t 1 R bt 1 R t 1 El objetivo del banco al final del periodo está dado por: V j t max E t 1 i 1 t , t i n tji i 1 4/11 Para solucionar el problema, primero recurrimos al teorema de aplicación contractiva, asumiendo una función de valor lineal: V s tj , b tj , d t st s tj bt b tj t d t Maximizamos la función valor sujeta a: V s tj , b tj , d t Q tj s tj b tj Caso 1: Sin fricciones financieras en el mercado interbancario ( 1) Existe un perfecto arbitraje en el mercado interbancario: De las condiciones: Q it Q nt Q t q t ŝ t ˆ t n̂ t ˆ t ss ss ss ss ˆ t ˆ t ss ˆ ˆ ˆ t t ,t 1 rt 1 t 1 ˆ ˆ ˆ t E t t , t 1 E t t 1 1 E R r̂ R r R kss R ss t kss kt 1 ss t 1 5/11 Caso 2: Fricciones financieras simétricas en el mercado interbancario y minorista ( 0 ) Los bancos enfrentan simetrías en el mercado de crédito: bt t Si tj st Q tj it nt 0 t Finalmente, obtenemos: q nt ŝ nt ˆ nt n̂ nt q it ŝ it ˆ it n̂ it ˆ it ss ss ss ss ˆ t ˆ it ss ˆ nt ss ss ss ˆ ˆ j ˆ t E t t ,t 1 E t rt 1 E t t 1 j ˆ ˆ j ˆ tj t , t 1 t 1 j j 1 R kss r̂tjj1 R ss rt 1 R kss R ss ss ˆ t ˆ nt ss 6/11 • EVOLUCIÓN DEL PATRIMONIO NETO DEL BANCO j N tj N etj N yt El patrimonio de los banqueros existentes es igual: j N etj j Z t 1 Q t exp t S t 1 R t D t 1 Las familias en cada periodo transfieren la fracción: 1 j N yt Z t 1 Q tj exp t S t 1 Si en el agregado tenemos: Dt Q tjS tj N itj i e, y La versión Neo Keynesiana de la evolución del patrimonio neto de los bancos es: n̂ tj j Sss Z j N ss ss z t j j j Q ss q tj Z ss 1 Q ss s t 1 Z ss 1 Q ss t j R ss j j j j j j j j j j j j Q S N r Q S q Q S s Q S N ss ss t ss ss ss ss ss ss t t iss iss j N ss i e, y i e, y j j N iss n̂ it 1 i e, y 7/11 • FIRMAS NO FINANCIERAS (BIENES FINALES) Dado que el trabajo es perfectamente móvil, las empresas eligen la mano de obra para satisfacer (en su forma log-lineal) la siguiente expresión: w t pt yt t a t Los beneficios brutos por unidad: z t 1 t k t a t Siguiendo a Christiano, et. al (2005) y Gali (2008), estos buscan maximizar: 1 Pt Yt Pft Yft df 0 De la condición de primer orden de maximizar , obtenemos: P Yft ft Pt Yt 1 1 Pt Pft1 df 0 1 8/11 • FIRMAS NO FINANCIERAS (PRODUCTORAS DE K) Éstas compran capital de las firmas de bienes finales y entonces reparan el capital depreciado y venden nuevo capital a las empresas con oportunidad de inversión al precio Q it , estos maximizan: i I I t max E t t , Q t I t 1 f I 1 t De la condición de primer orden, obtenemos el precio de bienes de capital, tal como sigue: q it E t f 1i t 1 2i t i t 1 9/11 • FIRMAS NO FINANCIERAS (BIENES INTERMEDIOS) Empezamos definiendo la dinámica de los precios agregados, como sigue: 1 1 1 Pt Pft1 df n Pft1 df 0 n Obtenemos: t i p*t p t 1 Una firma re optimiza el precio, maximizando: k t,t k Pt*Yt k t t k Yt k t max E t n Pt* k 0 El problema se resuelve en: p*t 1 n n k E t mctk t p tk k 0 10/11 • EQUILIBRIO Para limpiar los mercados, asumimos la siguiente regla de equilibrio: ŝ it I t 1 i k t n ŝ t 1 n k t Curva de Phillips: 1 n 1 t E t t 1 ~ ~ y E y t t 1 1 n 1 1 IS – dinámica: ~ yt Css 1 ~ n 1 E y r E r t t 1 t t t 1 t 1 Tasa natural: rtn E t y nt 1 C ss 1 11/11 Ahora asumimos que en el estado natural, el gasto del gobierno alcanza su nivel estacionario, y la tasa natural es afectada solo por variables en el tiempo t. 1 2 k t a t t t 1 1 1 1 1 1 1 1 1 1 1 1 k 1 2 1a y nt t 1 t t 1 1 1 1 1 1 1 1 1 Finalmente, nosotros caracterizamos una simple regla de Taylor con tasa de interés smoothing. rt 1 p y ~ y t t prt 1 rt 1/2 4. ANÁLISIS DE LA POLÍTICA DE CRÉDITO • LÍNEA DE CRÉDITO (CRÉDITOS DIRECTOS) Con esta política buscamos replicar, la acción del BCE como prestamista de última instancia. En la crisis actual, el BCE apoyo la creación de mecanismos de apoyo financiero a los Estado de la zona euro con problemas de refinanciación de su deuda. 1 i 1 ˆi t n̂ it 1 q nt ŝ nt n 1 ˆn t n̂ nt q it ŝ it 2/2 • INYECCIONES DE CAPITAL Con inyección de capital la autoridad fiscal coordina con la autoridad monetaria para adquirir algunas posiciones en los bancos: St Spt Sget Esto nos permite determinar: N gt Q tSget Entonces podemos obtener la siguiente expresión para la demanda agregada de activos y evolución del patrimonio: Q tSt t N t N gt N t Z t 1 Q t exp t St 1 Sget 1 R t D t Q t Sget Sget 1 1/4 5. SIMULACIÓN DE CRISIS 2/4 Experimento de crisis especulativa MERCADO PERFECTO MERCADO IMPERFECTO 3/4 Crédito Directo: Experimento en el Mercado Perfecto SHOCK ESPECULATIVO SHOCK FISHERIANO 4/4 Crédito Directo: Experimento en el Mercado Imperfecto SHOCK ESPECULATIVO SHOCK FISHERIANO 1/1 6. CONCLUSIONES • Los resultados de la aplicación de las políticas de crédito como medidas no convencionales para combatir crisis financieras, son favorables cuando enfrentamos un shock especulativo en un mercado interbancario perfecto. • En el caso de la aplicación de políticas de crédito, frente a un shock Fisheriano, en un mercado perfecto los resultados generados son la caída de la brecha producto y el incremento en el nivel de inflación. Por otro lado, la aplicación de estas políticas en el mercado interbancario imperfecto, originan un incremento simultaneo de la brecha producto y de la inflación. • Por ultimo, la aplicación de estas políticas en un mercado interbancario imperfecto para combatir un shock especulativo, culmina en lo que se conoce en la literatura como deflación Fisheriana, es decir en una caída simultanea de la brecha producto y de la inflación.