2 EL VALOR DEL DINERO EN EL TIEMPO

Anuncio

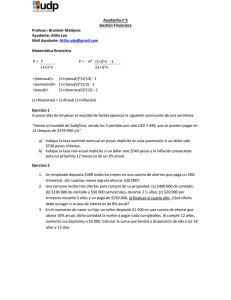

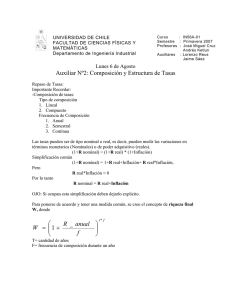

2 EL VALOR DEL DINERO EN EL TIEMPO Me inauguras el día con tus brazos Que me acogen, me salvan, me consuelan Del empuje del tiempo velocísimo Donde somos el mar y el navegante. Jorge Guillén. Más tiempo Se habla mucho de depositar confianza, pero nadie dice qué interés te pagan. Quino. Manolo, en ...y yo digo 2.1 ANÁLISIS DE RENTABILIDAD En este capítulo se estudiará el problema que se plantea el decisor al enfrentarse con flujos de dinero que ocurren en diferentes períodos. Para cualquier persona es muy claro, intuitivamente, que el individuo tiene preferencia por consumir ahora y no posponer ese consumo; también es muy claro para cualquier individuo que se prefiere tener una suma de dinero hoy y no tener que esperar un cierto tiempo para poder contar con la misma cantidad de dinero ofrecida para hoy. Sobre esta base, se desarrolla lo que se conoce como matemáticas financieras, que bien podría llamarse aritmética financiera. Para el manejo de esta herramienta sólo es necesario aplicar las operaciones básicas de la aritmética, algo de sentido común y cierta capacidad de análisis de situaciones. En el estudio de este tema se pueden identificar tres niveles de comprensión: 1. Conceptual 2. Operativo o instrumental 3. Situacional El primer nivel se relaciona con el entendimiento de los conceptos básicos de interés, tasa de interés, equivalencia y reglas de decisión de métodos basados en los anteriores conceptos. El segundo nivel tiene que ver con el uso de fórmulas y funciones preestablecidas, las cuales, por lo DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 31 general, se encuentran en las hojas de cálculo electrónicas, como Excel, Lotus, Q-Pro1, etcétera. Por último, está la comprensión situacional que tiene que ver con la descripción de la realidad que se desea analizar; por ejemplo, las cláusulas de un contrato o de un pagaré o la descripción de una situación que se desea cambiar y para lo cual se tienen alternativas de solución. La experiencia indica que muchos se desaniman ante la dificultad del tercer nivel de comprensión y asocian esa dificultad con el tema mismo, o sea los niveles de comprensión conceptual y operativa. El tercer nivel se domina con la práctica y con el ejercicio de enfrentarse a múltiples situaciones para analizarlas. Es cuestión de tiempo y de paciencia. 2.2 EL CONCEPTO DE EQUIVALENCIA Uno de los fundamentos de la economía es la sicología. El comportamiento del individuo en relación con sus decisiones, comportamiento de consumo y ahorro, es el elemento básico del estudio de la ciencia económica. Por ejemplo, los individuos obtienen satisfacción al consumir –por consumir lo más pronto posible–, y puede cambiar consumo actual por consumo futuro, siempre que la utilidad o satisfacción que obtenga de este último sea al menos equivalente, no necesariamente igual a la del consumo actual. Este es uno de los temas fundamentales de la microeconomía. La gente tiene una preferencia subjetiva a consumir hoy; por lo tanto, la postergación de un consumo actual implica la exigencia de una mayor cantidad de consumo futuro, para alcanzar una satisfacción equivalente. Cuando esta necesidad compulsiva de consumir se inhibe, se produce una insatisfacción que de alguna manera debe compensarse; esa compensación la recibe el individuo al disponer de mayor capacidad de consumo en el futuro. Con ello se llega fácilmente a la conclusión que ya no se pueden sumar unidades monetarias de diferentes períodos, porque no son iguales. Cuando se introduce el concepto de inversión, o sea que un individuo ahorra o invierte $1 para obtener más de $1 al final de un período, se encuentra que invertirá hasta cuando el excedente que le paguen por su dinero, no sea menor que la que el individuo asigna al sacrificio de consumo actual, o sea, a la tasa a la cual está dispuesto a cambiar consumo actual por consumo futuro. Un modelo matemático que representa estas ideas, consiste en la siguiente ecuación: F= P + compensación por aplazar consumo (2.1) Donde: F = Suma futura poseída al final de n períodos. P = Suma de capital colocado en el instante 0. 1 Excel es una marca registrada por Microsoft; Lotus y Q-Pro son marcas registradas por IBM. 32 IGNACIO VÉLEZ PAREJA Este modelo y los párrafos anteriores permiten introducir un concepto de mucha importancia: el de equivalencia. Se dice que dos sumas son equivalentes, aunque no iguales, cuando a la persona le es indiferente recibir una suma de dinero hoy (P) y recibir otra diferente (F) mayor al cabo de un período. En microeconomía esta situación se mide con la tasa marginal de sustitución en el consumo. Esta relación es la base de todo lo que se conoce como matemáticas financieras. Esta diferencia entre P y F responde por el valor que le asigna el individuo al sacrificio de consumo actual y al riesgo que percibe y asume al posponer el ingreso. El concepto de equivalencia implica que el valor del dinero depende del momento en que se considere, esto es, que un peso hoy, es diferente a un peso dentro de un mes o dentro de un año. 2.3 INTERÉS Y TASAS DE INTERÉS Al hablar de equivalencia se ha involucrado –en forma implícita– un monto de interés que se puede representar como una fracción de la suma en el período inicial (hoy) o como un porcentaje i% , en general, diferente de cero. El concepto de interés, sin ser intuitivo, está profundamente arraigado en la mentalidad de quienes viven en un sistema capitalista. Es un conocimiento nocional, producto de la socialización, por eso no es totalmente intuitivo, es intuición socializada. No se necesita formación académica para entender que cuando se recibe dinero en calidad de préstamo, es justo pagar una suma adicional al devolverlo. La aceptación de esta realidad económica es común a todos los estratos socioeconómicos. Para mostrar lo popular del concepto, se puede citar a la Enciclopedia Salvat Diccionario2, que define interés así: Provecho, ganancia, utilidad [...]. Lucro producido por el capital [...]. El interés puede definirse, en una primera aproximación a su concepto, como el precio pagado en dinero, por el uso del dinero de otro. En economía, el interés se liga a los conceptos de capital, tiempo y riesgo; desde esta óptica puede ser considerado como la compensación que el poseedor del dinero recibe [...] por la cesión a otros [y] por la utilización durante un período [...] de un capital determinado, empleo que en sí mismo, es siempre arriesgado. En otras palabras, el interés, I, es la compensación que reciben los individuos, firmas o personas naturales, por el sacrificio en que incurren al ahorrar una suma P. El mercado le brinda al individuo (persona o firma) la posibilidad de invertir o la de recibir en préstamo; el hecho de que existan oportunidades de inversión o de financiación hace que exista el interés. Este fenómeno económico real, se mide con la tasa de interés, i, la cual, a su vez, se representa por un porcentaje. Este porcentaje se calcula dividiendo el interés I recibido o pagado por período, entre el monto inicial, P; de modo que la tasa de interés será: 2 Enciclopedia Salvat Diccionario, Salvat Editores, Barcelona, tomo 7, 1975, p. 1817. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS i= I P 33 (2.2) Es decir, el interés es la compensación que reciben los individuos, firmas o personas naturales, por el sacrificio en que incurren al ahorrar. Retomando el concepto de equivalencia, el modelo que lo expresa se puede redefinir así: F= P + compensación por aplazar consumo F=P + Pi = P(1+i) (2.3) y se puede generalizar para cualquier número de períodos, n, así, F = P(1 + i ) n (2.4) o también, P= F (1 + i )n (2.5) Esta expresión es fundamental en el análisis de los movimientos de dinero. A partir de esta fórmula se deducen todas las fórmulas de interés que se utilizan para hallar la equivalencia entre sumas de dinero en el tiempo; en realidad, no se necesitaría conocer más que esto. Las fórmulas ya mencionadas son derivaciones de la anterior, y su uso y deducción son nada más que buenos ejercicios de aritmética. Se dice, entonces, que P es el valor descontado o valor presente de una suma futura F. La tasa de interés que establece esta equivalencia se llama tasa de descuento (discount rate o hurdle rate, en inglés) o tasa de rentabilidad mínima aceptable; algunos autores prefieren utilizar el nombre de costo o tasa de oportunidad; más adelante se estudia este punto con detalle y se define la forma de determinarla. La tasa de descuento no debe confundirse con el porcentaje de descuento que puede recibir quien compra un producto o quien compra un título valor (bonos, por ejemplo) a descuento. La tasa de descuento se determina considerando el costo del dinero para el decisor; esto es, lo que paga por recibir dinero prestado, o lo que deja de ganar por el dinero que tiene. A este último costo se le denomina costo de oportunidad y aquí se utilizará el nombre de tasa de descuento. Esta tasa de interés es la que se utiliza para hacer cálculos que permiten evaluar la bondad de una inversión. Este tema se tratará con más detalle en el capítulo 5. EJEMPLO 1 Alguien entrega hoy una suma P por valor de $1.000 a un amigo y al cabo de un año (n) éste le devuelve un valor F de $1.300. Si esta persona no intentaba ganar dinero con el amigo, pero tampoco perder, por- 34 IGNACIO VÉLEZ PAREJA que la tenía depositada en una cuenta de ahorros que producía 30% , con el amigo se dice que es indiferente entre $1.000 hoy y $1.300 después de un año. O sea que estas dos sumas de dinero son equivalentes, porque al año se han recibido 1.000 + i x 1.000 es decir $1.300, dado que la tasa de interés i% a la cual prestó, fue del 30% . 2.3.1 COMPONENTES DE LA TASA DE INTERÉS Se puede considerar que la magnitud de la tasa de interés corriente, o sea la que se encuentra en el mercado (la que usan los bancos o cualquier otra entidad financiera) tiene tres componentes o causas: la inflación, el riesgo y la tasa real de interés. Esta descomposición es muy útil para entender los capítulos 5, 6 y 7. En el capítulo 5, para entender el elemento riesgo en las diferentes tasas que allí se estudian; en el capítulo 6, para entender las proyecciones de los estados financieros, y en el capítulo 7, el análisis de proyectos en inflación. 2.3.1.1 LA INFLACIÓN El efecto de la inflación, más precisamente las expectativas de inflación, son un efecto propio de la economía, donde se presenta el problema de decidir entre alternativas de inversión. La inflación es una medida del aumento del nivel general de precios, medido a través de la canasta familiar; su efecto se nota en la pérdida del poder adquisitivo de la moneda. Esto significa que cuando hay inflación cada vez se puede comprar menos con la misma cantidad de dinero. A mayor inflación, mayor tasa de interés. Para corroborar la relación entre inflación y tasa de interés corriente se puede citar a Bolten (1976, 369-371), quien al analizar la relación entre algunos indicadores económicos y las tasas de interés y en particular con la inflación, dice, refiriéndose a los Estados Unidos: La relación entre la inflación y la tasa de interés parece ser más consistentemente confiable que la de los otros factores de la demanda estudiados hasta aquí, aunque las otras relaciones han sido útiles para construir todo el perfil del mercado. Entre mediados de 1965 y fines de 1966 las crecientes tasas de inflación [...] [estuvieron acompañadas] por tasas de interés crecientes [...] Cuando las tasas de inflación descendieron a fines de 1970, las tasas de interés disminuyeron de nuevo. El resurgimiento de la rápida inflación de principios a mediados de 1971 y el subsecuente amortiguamiento a fines de ese año se puede localizar en las tasas de interés, que también subieron y luego bajaron de manera notable. En 1973 y 1974 la históricamente elevada inflación dio lugar al rápido aumento de las tasas de interés. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 35 La relación entre los factores de oferta y demanda y las tasas de interés, así como la confiabilidad de las relaciones esperadas durante el decenio 1965-1974, se resumen a continuación. Factor 1965 - 1974 Perspectivas de inflación Relación esperada Al aumentar el factor aumenta la tasa de interés Confiabilidad Exacta el 75% de las veces generalmente con retraso Otra evidencia: La Fed pondera medio punto. La amenaza de inflación empuja las tasas de interés. Las últimas informaciones sobre inflación en Estados Unidos aumentan las posibilidades, si bien no la certeza, de que la Reserva Federal eleve nuevamente las tasas de interés en medio punto porcentual cuando sus autoridades se reúnan. [...] Distintos informes dados a conocer ayer por el gobierno mostraron fuertes alzas durante el primer trimestre, en uno de los índices de precios más importantes para los economistas y en los costos laborales3. En Colombia, el efecto de la inflación como componente de las tasas de interés, se reconoce con la corrección monetaria de la Unidad de Poder Adquisitivo Constante, UPAC, hasta 1999. A partir del 2000 esto se reconoce con la Unidad de Valor Real UVR. Sin embargo, para 1998, la forma de calcular la corrección monetaria —un porcentaje de la DTF (DTF es la tasa promedio de captación a 90 días de los bancos, corporaciones financieras, corporaciones de ahorro y vivienda y compañías de financiamiento comercial, divulgadas semanalmente por el Banco de la República)— resultó a veces en una cifra absurda, puesto que la componente inflacionaria terminó siendo mayor que la misma inflación. Esta fue una de las causas de la crisis del sistema UPAC. Una rápida exploración a los valores de las tasas de interés libres de riesgo del mercado de algunos países, en la tabla 2.1, muestra la influencia de la inflación sobre la tasa de interés. 3 Schlesinger, Jacob M. en The Wall Street Journal. La Fed pondera medio punto, The Wall Street Journal Americas. El Tiempo, 26 de abril de 2000, p 12A. 36 IGNACIO VÉLEZ PAREJA TABLA 2.1 Tasas de inflación e interés de algunos países 1997 Tasa de Tasa de interés anual % inflación anual % 1,6 5,41 0,9 7,00 1,6 6,48 2,0 5,58 1,8 5,51 5,9 21,00 1,8 5,80 5,3 10,69 2,8 9,90 18,7 22,55 4,0 12,05 2,2 5,89 2,1 6,01 2,6 6,05 4,8 12,00 1,4 5,28 2,7 6,96 5,5 11,70 2,3 5,39 5,4 7,24 País Alemania Argentina* Australia Austria Bélgica Brasil* Canadá Chile* China* Colombia* Corea del Sur* Dinamarca España Estados Unidos Filipinas* Francia Gran Bretaña Grecia* Holanda Hong Kong* País Tasa de inflación anual % 18,7 9,2 5,0 8,4 2,0 1,2 2,2 20,4 15,3 1,8 6,8 14,5 1,6 0,8 0,8 8,8 4,4 1,8 78,0 43,5 Hungría* India* Indonesia* Israel* Italia Japón Malasia* México* Polonia* Portugal* Rep. Checa* Rusia* Singapur* Suecia Suiza Suráfrica* Tailandia* Taiwan* Turquía* Venezuela* Tasa de interés anual % 20,11 6,83 12,63 10,49 6,42 2,25 8,12 17,70 25,33 5,60 15,37 36,00 4,34 6,29 3,41 15,03 18,00 6,80 80,00 20,93 Fuente: The Economist, 2 de agosto de 1997, p. 80-82. *Países clasificados como emergentes; tasa de interés: de corto plazo. Para los demás países, rendimientos de los bonos del gobierno. La relación que se presenta en la tabla 2.1 se aprecia en la gráfica 2.1. GRÁFICA 2.1 Tasa de interés frente a tasa de inflación Tasa de interés anual frente a inflación y = 0,8457 x + 5,7254 R 2 = 0,8069 Tasa de interés % 100 80 60 40 20 0 0 20 40 60 80 100 Tasa de inflación % Debe distinguirse entre inflación, devaluación y depreciación, términos que muchas personas utilizan indistintamente. La inflación, como se dijo, tiene que ver con el cambio en el nivel general de precios de los artículos que componen una canasta de consumo (canasta familiar); la devaluación se refiere al precio de una divisa extranjera (en Colombia es el dólar de los Estados Unidos), y la depreciación es un concepto contable, que trata de medir, entre otras cosas, el desgaste de un bien debido a su uso. Tener en cuenta la inflación es muy importante cuando se trata de determinar los niveles de las tasas de interés futuras (capítulo 6) y evaluar inversiones en inflación (capítulo 7). DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 2.3.1.2 EL 37 RIESGO El efecto del riesgo es intrínseco al negocio o inversión donde se coloca el dinero o capital; a mayor riesgo, mayor tasa de interés. El riesgo es producido por diversos factores: la inflación futura, la inestabilidad económica y política, la proliferación de normas que hacen inestable la situación de los inversionistas, la devaluación, etc. El elemento riesgo en la tasa de interés es muy importante en el reconocimiento de las tasas de interés que esperan obtener los inversionistas (capítulo 5), en la proyección de las tasas de interés cuando se estructura un proyecto o inversión futura (capítulo 6) y cuando se trata de evaluar el riesgo de una inversión. 2.3.1.3 TASA DE INTERÉS REAL El interés real o la productividad en su uso es un efecto intrínseco del capital, independiente de la existencia de inflación o riesgo. Refleja también la abundancia o escasez de dinero en el mercado (grado de liquidez del mercado) y la preferencia que tengan los ahorradores por la liquidez, o sea, la disponibilidad de dinero en efectivo para consumo. La relación de estos componentes para determinar la tasa de interés corriente, no es aditiva, sino multiplicativa, o sea que la tasa de interés corriente, se puede expresar así: ic = (1+ir)(1+if)(1+ip)-1 (2.6) Donde: ic = Tasa de interés corriente ir = Tasa de interés real if = Tasa de inflación ip = Componente de riesgo Hay quienes proponen, al analizar las consecuencias de la utilización del capital en términos de dinero, que se deben deflactar o reducir las consecuencias a unidades monetarias constantes. Al hacer esto y utilizar, además, una tasa no deflactada de interés se estará teniendo en cuenta dos veces el efecto de la inflación. Esto se estudia en detalle en otro capítulo. Obviamente, como se sugiere en el párrafo anterior, en una economía inflacionaria debe tenerse en cuenta el precio actual de los activos o capital comprometido. Se debe ser muy cuidadoso al establecer tasas de interés corriente, pues no se deben confundir con tasas de interés con subsidio, ni lo contrario, tasas de interés de usura o agio. Ejemplos de las primeras son los créditos de fomento; ejemplo de las segundas, las tasas de interés que muchas veces tienen que pagar las clases menos favorecidas y aun las pequeñas empresas y microempresas, el 5% al 7% mensual. Es posible encontrar situaciones coyunturales en las que la tasa de interés real es negativa, o sea que la tasa de interés corriente es menor que la inflación (véase la tabla 2.2). Esta noción de componentes es pertinente para descomponer, más que para componer la tasa de interés comercial, ic. Esto es, que a partir de una determinada tasa de interés comercial i c, conociendo una o dos componentes, se puede determinar la tercera. Por ejemplo, si se conoce la inflación, if, y se tiene una tasa de interés libre de riesgo, se puede 38 IGNACIO VÉLEZ PAREJA determinar el interés real, i r; si se conoce la componente inflacionaria, if y la tasa de interés real, i r, se puede calcular la magnitud del riesgo, percibido por quien fijó la tasa de interés comercial. Sin embargo, cuando se hacen proyecciones para evaluar alternativas de inversión, es recomendable proyectar las componentes (inflación, tasa real y riesgo) para calcular el valor futuro de una tasa de interés. Un caso de composición de la tasa de interés, es el de las corporaciones de ahorro y vivienda en Colombia, que cobran y estipulan por separado la corrección monetaria (inflación i f) y el interés real, i r; se puede considerar que debido a todos los mecanismos de protección –codeudores, seguros, hipotecas– estas tasas deberían ser libres de riesgo, i p. Por ejemplo, si se utilizan los datos de la tabla 2.1, se puede calcular el monto de la tasa de interés real en esos países, utilizando la siguiente expresión, que se deduce de la relación entre los componentes, recordando que ip=0, ic = (1 + ir )(1 + i f ) − 1 (2.7) Entonces, ir = (1 + i c ) (1 + i ) − 1 (2.8) f TABLA 2.2 Tasas de inflación e interés corriente y real de algunos países País Alemania Tasa de inflación anual % 1,6 Tasa de Tasa de País interés interés anual % real %** 5,41 3,75 Hungría* Tasa de Tasa de interés Tasa de inflación anual % interés anual % real %** 18,7 20,11 1,19 Argentina* 0,9 7,00 6,05 India* 9,2 6,83 -2,17 Australia 1,6 6,48 4,80 Indonesia* 5,0 12,63 7,27 Austria 2,0 5,58 3,51 Israel* 8,4 10,49 1,93 Bélgica 1,8 5,51 3,64 Italia 2,0 6,42 4,33 Brasil* 5,9 21,00 14,26 Japón 1,2 2,25 1,04 Canadá 1,8 5,80 3,93 Malasia* 2,2 8,12 5,79 Chile* 5,3 10,69 5,12 México* 20,4 17,70 -2,24 8,70 China* 2,8 9,90 6,91 Polonia* 15,3 25,33 18,7 22,55 3,24 Portugal* 1,8 5,60 3,73 Corea del Sur* 4,0 12,05 6,8 15,37 8,02 Dinamarca 2,2 5,89 7,74 República Checa* 3,61 Rusia* 14,5 36,00 18,78 España 2,1 6,01 3,83 Singapur* 1,6 4,34 2,70 Estados Unidos 2,6 6,05 3,36 Suecia 0,8 6,29 5,45 Filipinas* 4,8 12,00 6,87 Suiza 0,8 3,41 2,59 Francia 1,4 5,28 3,83 Sudáfrica* 8,8 15,03 5,73 Gran Bretaña 2,7 6,96 4,15 Tailandia* 4,4 18,00 13,03 Grecia* 5,5 11,70 5,88 Taiwan* 1,8 6,80 4,91 Holanda 2,3 5,39 3,02 Turquía* 78,0 80,00 1,12 Hong Kong* 5,4 7,24 1,75 Venezuela* 43,5 20,93 -15,73 Colombia* Fuente: The Economist, 2 de agosto de 1997, p. 80-82. * Países clasificados como emergentes; tasa de interés: de corto plazo. Para los demás países, rendimientos de los bonos del gobierno. ** Cálculos del autor. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 39 Según la tabla 2.2, las tasas reales se encuentran, en muchos casos, alrededor del 5%-7%; las variaciones pueden responder a situaciones de abundancia o escasez de dinero, o a medidas de control administrativo, por parte del gobierno. En una exploración a las tasas de interés libres de riesgo (títulos de tesorería del gobierno colombiano, TES) entre abril de 1995 y julio de 1999 se encuentra que la tasa de interés real no es constante. Una interpretación que se le puede dar a este hecho es que aun en las tasas de bonos libres de riesgo existe algún grado de éste, probablemente asociado a la inflación. Esto se puede apreciar en la siguiente tabla. TABLA 2.3 Comportamiento de la tasa real de interés en Colombia A 6 meses A 1 año A 2 años A 3 años Máximo 31,13% 26,30% 17,27% Mínimo -5,26% 2,33% 7,29% 8,79% Promedio 10,39% 10,91% 9,79% 10,33% 8,75% 6,80% 1,91% 1,40% 1,19 1,61 5,12 7,39 Desviación estándar Coeficiente de variación 12,97% Gráficamente, el comportamiento de las tasas, según los períodos de maduración de los bonos TES, se aprecia en la gráfica 2.2 GRÁFICA 2.2 Comportamiento de la tasa real 1995-1999 Por otro lado, también se encontró que existe una alta correlación entre la tasa real y la tasa de inflación. Esto ratifica la idea de que las tasas reales, por su alta variación (véase gráfica 2.2) contienen algún grado de riesgo asociado a la inflación. La tasa de inflación que se utilizó en este análisis fue la correspondiente al Índice de Precios al Consumidor, IPC, con un año de anticipación, bajo el supuesto de que en las tasas de interés la inflación que queda involucrada es la expectativa de inflación. 40 IGNACIO VÉLEZ PAREJA 2.3.2 CÓMO OPERA LA RELACIÓN ENTRE LOS COMPONENTES La interacción de los componentes de la tasa de interés se puede asimilar a lo que ocurre con la devaluación y las tasas de interés en países con devaluación. Supóngase que se cuenta con un millón de pesos, que el precio del dólar es hoy de $1.000, que se prevé una devaluación de 20% anual. Si se puede convertir un millón de pesos en dólares e invertirlo al 10% anual en los Estados Unidos, al regresar los dólares un año después, ¿qué porcentaje se habrá obtenido en la transacción? Hoy + un año Hoy $1.000.000 lo cual resulta en $1.320.000 ⇓ ⇑ Se cambian a dólares al precio de suma en dólares que se cambia a pesos al ⇑ ⇓ $1.000/US$ lo cual resulta en ⇓ US$1.000 que invertidos a idev =20% ⇒ idura=10% ⇒ ⇒ ⇑ precio de $1.200/US$ ⇑ se convierten en US$1.100 Interés obtenido por el inversionista: 32% . Este ejemplo ilustra, por analogía, la idea anterior, ya que la relación entre interés en moneda blanda, i blanda, (tasa de interés en Colombia), tasa de interés en moneda dura, i dura, y devaluación, i dev, está dada por la siguiente expresión: iblanda = (1 + idura )(1 + idev ) − 1 (2.9) De esta expresión se puede deducir la tasa en moneda dura, cuando el proceso es inverso; cuando en el ejemplo se tienen dólares y se invierte en pesos. Estas expresiones se conocen como el efecto Fisher. En este caso, iblanda = 1,1x1,2 –1 = 1,32 – 1= 32% 2.4 DIAGRAMA DE FLUJO DE CAJA El diagrama de flujo de caja libre consiste en un modelo gráfico que se utiliza para representar los ingresos y desembolsos de dinero a través del tiempo. Lo primero que se debe hacer es representar el eje del tiempo. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 41 EJEMPLO 2 0 1 2 3 n Aquí cada número indica el final del período correspondiente. Así, el número cero indica el momento presente, o sea cuando el decisor se encuentra tomando una decisión; el número uno indica el final del período uno, etcétera. En este eje de tiempo, el período puede ser un día, un mes, un año o cualquier otra unidad de tiempo. Los desembolsos o egresos, convencionalmente se expresan con una flecha hacia abajo; los ingresos, con una flecha hacia arriba; al escribir un desembolso o egreso, en una hoja de cálculo, debe respetarse el signo, o sea, se debe escribir con signo menos. En la práctica se utiliza el nombre flujo de caja, para nombrar al flujo o pronóstico de efectivo o de fondos; este informe mide el nivel de liquidez, o sea, la disponibilidad de dinero al final de cada período. Sin embargo, aquí se utilizará el nombre flujo de caja libre para denominar los ingresos y egresos netos de un proyecto de inversión y al instrumento que permite medir la liquidez, se le denominará flujo de tesorería. Los desembolsos o egresos convencionalmente se expresan con una flecha hacia abajo. EJEMPLO 3 0 1 2 3 4 5 6 500 1.000 1.500 O sea que se efectúan desembolsos al final del instante cero (hoy) por $1.000, al final del período dos, por $1.500 y al final del período seis por $500. Los ingresos, convencionalmente, se representan por flechas hacia arriba. 1.500 1.000 600 0 1 2 3 4 5 En este caso se indica que en el instante 0 (final del período, hoy) se reciben $1.000, en el tres, $1.500, y en el cinco, $600. De esta manera 42 IGNACIO VÉLEZ PAREJA se puede expresar en forma gráfica y sencilla una inversión de recursos en una fecha determinada y los ingresos o beneficios que produzca en otro período. EJEMPLO 4 1.500 1 2 3 4 5 1.000 Esto indica que una persona deposita $1.000 y después de 5 meses recibe $1.500. Una forma de comparar sumas de dinero en diferentes instantes consiste en reducirlas a sumas equivalentes. Para este fin se han desarrollado fórmulas, las cuales se presentan a continuación. 2.5 INTERÉS SIMPLE E INTERÉS COMPUESTO La tasa de interés puede considerarse simple o compuesta. El interés simple ocurre cuando éste se genera únicamente sobre la suma inicial, a diferencia del interés compuesto, que genera intereses sobre la suma inicial y sobre aquellos intereses no pagados que ingresan o se suman al capital inicial. EJEMPLO 5 1.000 pesos de hoy (P) prestados al interés simple del 2% mensual (i% ), durante dos meses (n) producen 1.000 x 0,02 más 1.000 x 0,02 o sea $40 al final de dos meses (F=1.040); en cambio, esos mismos $1.000 (P) prestados a interés compuesto (i% ) producirán 1.000 x 0,02 en el primer mes o sea, $20 y al final del segundo mes, producirán 1.020 x 0,02 o sea, $40,40 (F=1.040,40). La tabla 2.4, que ilustra el valor acumulado de una suma de dinero invertida a interés simple y a interés compuesto, permite aclarar estas ideas. TABLA 2.4 Valor acumulado de una suma de dinero Mes 1 2 3 4 Capital $ 1.000 1.000 1.000 1.000 Tasa de interés simple 2% ($) 20 20+20 20+20+20 20+20+20+20 Total Tasa de interés compuesto 2% ($) $ 1.020 20 1.040 20+(1.020x0,02) 1.060 40,40+(1.040,40x0,02) 1.080 61,208+(1.061,208x0,02) Total $ 1.020 1.040,40 1.061,21 1.082,43 DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 43 A partir de la tabla 2.3 y recordando la aritmética básica, se puede generalizar el comportamiento del interés compuesto, y en particular de la suma total, así: (1+i)n. El valor final de 1.082,43 que aparece en la esquina inferior derecha en la tabla anterior, es igual a 1.000 x (1,02)4. Cuando se estudió el concepto de equivalencia, se dijo que F=P(1+i), y que esto se puede generalizar, según lo que se concluye de este ejemplo, como F=P(1+i)n. En otras palabras, el monto del interés simple acumulado se calcula como P x i x n, y el monto del interés compuesto acumulado se calcula como P(1+i)n -P. Como se verá más adelante, la expresión (1+i)n establece la relación entre dos sumas de dinero: P en el instante 0, y F en el período n. Al trabajar con Excel, se hacen estas sugerencias útiles: dibujar el diagrama de flujo de caja libre y escribir en celdas los datos que entran en la función de Excel; y al utilizar el botón Pegar función de Excel 97 (Asistente de funciones en versiones anteriores), introducir las celdas y no los valores. 2.6 FÓRMULAS DE INTERÉS O FACTORES DE CONVERSIÓN El desarrollo metódico de estas fórmulas se conoce en la literatura con el nombre de matemáticas financieras. Aquí se trata de encontrar una variable entre cinco, dadas tres de ellas, de las cuales una es el número de períodos (n) o la tasa de interés (i). La condición es que se mantenga válida la equivalencia entre flujos de caja. Las variables son: n = Número de períodos que se analizan (año, mes, día, trimestre, semana, etcétera). Es claro que se trata de períodos iguales. Nombre como parámetro en la función de Excel nper. i = Tasa de interés, expresada en porcentaje por unidad de tiempo (año, mes, día, trimestre, semana, etcétera). Este interés debe ser estipulado por unidad de tiempo igual al período indicado en n. Se supone interés compuesto. Nombre como parámetro en la función de Excel, tasa. P = Suma presente, situada al final del instante cero. Nombre como parámetro en la función de Excel VA. F = Suma futura, situada al final del período n. En otros textos usan la letra S. Nombre como parámetro en la función de Excel VF. C= Cuota o pago uniforme, situada al final de todos los períodos entre el 1 y el n. En otros textos se llama A, de anualidad; aquí se prefiere nombrarla como cuota C, porque es más general. Nombre como parámetro en la función de Excel pago. Al escribir estas funciones en el texto, se remplazará el nombre del parámetro de la función en Excel, por los nombres que aquí se han indicado. Entre estas variables se pueden establecer relaciones cuando se cumplen ciertos patrones; de manera gráfica y resumida son así: 44 IGNACIO VÉLEZ PAREJA 1. Se puede transformar una suma de dinero presente P en el instante 0, en una suma de dinero mayor F en el período n y viceversa. n 0 0 n F P 2. Se puede transformar una suma de dinero presente P en el instante 0, en una serie de cuotas uniformes C, que comienzan en el período 1 y terminan en el período n y viceversa. 0 n 1 0 P C n C C C C 3. Se puede transformar una suma de dinero futura F en el período n, en una serie de cuotas uniformes C, que comienzan en el período 1 y terminan en el período n y viceversa. 0 1 C n C C C C 0 n F Todas estas transformaciones se pueden hacer a partir de la relación ya conocida F=P(1+i)n y su recíproca P=F/(1+i)n. Las fórmulas para cada caso se describen, con ejemplos, en el Apéndice de matemáticas financieras, al final del capítulo. 2.7 RESUMEN DE FUNCIONES DE EXCEL = VF (i;n;;P) Convierte una suma presente P al comienzo del período 1, o sea final del instante 0, en una suma futura F al final del período n. =VA(i;n;;F) Convierte una suma futura F al final del período n en una suma presente P al comienzo del período 1, o sea final del instante 0 . = VA (i;n;C) Convierte una serie uniforme de valor C, que se inicia al final del período 1 y termina al final del período n en una suma presente P al comienzo del período 1, o sea final del instante 0 . DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 45 = P A G O (i;n;P) Convierte una suma presente P al comienzo del período 1 , o sea final del instante 0, en una serie uniforme de valor C, que se inicia al final del período 1 y termina al final del período n . = VF (i;n;C) Convierte una serie uniforme de valor C, que se inicia al final del período 1 y termina al final del período n , en una suma futura F, al final del período n . = PAGO (i;n;;F) Convierte una suma futura de valor F, situada en el final del período n , en una serie uniforme de valor C, que se inicia en el final del período 1 y termina al final del período n. = TA S A (nper;pago;va;vf;tipo;i semilla) = TIR (rango;i semilla ) Calcula la tasa de interés que hace equivalentes unos flujos negativos a unos positivos. Responde a la pregunta ¿a qué tasa de interés se invirtió un dinero que produjo determinado flujo de beneficios? Para la función TASA se le debe indicar los parámetros C , F, P, e i semilla. Para la función T I R se le debe indicar al programa una tasa de interés inicial (i semilla), con la cual inicia los cálculos y el rango donde aparecen todos los flujos que se desean analizar. = VNA (i;rango) Calcula el valor presente de un flujo de caja libre a la tasa de interés indicada y lo expresa en unidades monetarias del período inmediatamente anterior al que inicia el rango que se indicó en la fórmula. =nper(tasa;pago;va;vf;tipo;i semilla) Encuentra el número de períodos que se requieren para que una inversión se convierta en un determinado monto al final de esos períodos, o el número de cuotas que se requieren para pagar un préstamo con una cuota determinada o el número de depósitos iguales necesarios para obtener una cierta suma de dinero al final de los períodos calculados. En todos los casos se debe estipular una tasa de interés. En forma abreviada: Operación A suma presente A suma futura A cuota uniforme Tasa de interés Número de períodos Patrón típico (a partir de P, F, C, nper y/o i%) VA VF PAGO TASA NPER Patrón no típico (irregular) VNA No hay No hay TIR No hay Estos factores se encuentran en calculadoras financieras y otras hojas electrónicas, de manera que pueden obtenerse con gran precisión y rapidez. También se pueden utilizar tablas de factores de interés que se encuentran en los libros viejos de matemáticas financieras. 46 IGNACIO VÉLEZ PAREJA EJERCICIOS Resolver los siguientes ejemplos utilizando los siguientes valores de P, F, C, n e i para hallar lo que se pide en cada numeral. La solución está en el archivo MATFIN.XLS anunciado en la presentación y que es parte integral de este texto. P= n= C= i= F= $2.000.000 12 $200.000 3,00% $5.000.000 1. Calcular el número de períodos, que se demora una inversión P para convertirse en un valor determinado F, a una tasa de interés i. 2. Calcule el valor futuro F, de una cuota uniforme C, a una tasa de interés i% , al final de n períodos. 3. Calcule la cuota uniforme C, equivalente a una suma presente P, en n períodos al i% . 4. Calcule el valor presente de una cuota uniforme durante n períodos, a la tasa de i% . 5. Calcule la tasa de interés i, que hace que una inversión hoy P se convierta en determinado valor F, al final de n períodos. 6. Calcule el número de cuotas C, que se requieren para obtener una suma determinada F, a una tasa de interés i% . 7. Calcule la tasa de interés i% que hace equivalentes los flujos positivos y los negativos. Año Flujo $ 0 1 2 3 4 -10 2 5 6 7 8. Calcule el valor presente del flujo de caja libre entre el año 1 y el 4 a una tasa de interés i% , según los datos anteriores. 2.8 TABLAS DE AMORTIZACIÓN Una tabla de amortización muestra cómo un pago de una deuda se divide entre interés y abono o amortización de la deuda; o, si así fuera, cómo un determinado esquema de abonos o amortizaciones conduce, al sumarle los intereses, a una cierta cuota o pago. Con una tabla de amortización se puede también determinar el saldo pendiente al final de cada período. Algo similar puede hacerse con una tabla de capitalización; la diferencia radica en que en lugar de amortizar (disminuir una deuda), se capitalizan los ahorros y los intereses que ellos producen y, por ende, se puede calcular el saldo acumulado del capital ahorrado con sus intereses. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 47 Se pueden construir tablas de amortización con todos los esquemas de pago posibles. Tradicionalmente y con la ausencia de medios eficientes de cálculo, se han reducido las tablas de amortización a unos cuantos esquemas: cuotas uniformes o abonos uniformes –como los mencionados en el ejercicio 3– y, si acaso, a esquemas con períodos de gracia (cuando se pagan sólo los intereses y no se hace la amortización de la deuda). Con la ayuda de las hojas de cálculo se pueden hacer esquemas tan variados que el límite lo impone la imaginación del usuario. Algunos ejemplos son las cuotas escalonadas que se promocionan para el pago de deudas de vivienda. El secreto para trabajar estos esquemas es hacer depender todas las cuotas futuras de la primera cuota y construir el modelo en función de esa primera cuota; hecho esto, hay que encontrar el valor de la primera cuota que haga cero el saldo final. Esto se puede lograr con una opción de Excel que está en Herramientas del menú y se llama Buscar objetivo. Escogida esta opción, aparece el siguiente cuadro de diálogo: En la casilla Definir la celda se indica la celda que nos interesa que tome cierto valor, por ejemplo, el saldo final. En la casilla con el valor, se indica el valor que se desea que tome la casilla anterior y en la casilla para cambiar la celda, se indica la celda que debe ser cambiada hasta cuando se obtenga el valor deseado. El análisis de las tablas de amortización se basa en la siguiente relación que siempre debe cumplirse: Cuota o pago = amortización o abono + intereses 48 IGNACIO VÉLEZ PAREJA En realidad hay dos clases de tablas de amortización: a) para las que se define el pago o cuota y b) para las que se define la amortización. En el primer caso, la amortización se calcula como el pago o cuota menos los intereses; en el segundo, la cuota se define como la amortización más los intereses. Lo más importante al construir la tabla de amortización es su estructura básica, así para casos con pago de interés vencido: CASO 1. CUANDO Saldo inicial Saldo final del período anterior SE FIJA LA CUOTA O PAGO Interés Abono Pago Saldo inicial por Pago menos Definido a tasa de interés interés voluntad Saldo final Saldo inicial menos abono EJEMPLO 6 Un préstamo de $1.000 al 3% mensual pagadero en 12 meses con cuotas que se duplican cada dos meses. La primera aproximación podría ser: Mes 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo inicial $ 1.000,00 1.025,00 1.050,75 1.072,27 1.094,44 1.107,27 1.120,49 1.114,11 1.107,53 1.060,76 1.012,58 882,96 Interés $ 30,00 30,75 31,52 32,17 32,83 33,22 33,61 33,42 33,23 31,82 30,38 26,49 Abono $ - 25,00 - 25,75 - 21,52 - 22,17 - 12,83 - 13,22 6,39 6,58 46,77 48,18 129,62 133,51 Pago $ 5,00 5,00 10,00 10,00 20,00 20,00 40,00 40,00 80,00 80,00 160,00 160,00 Saldo final $ 1.000,00 1.025,00 1.050,75 1.072,27 1.094,44 1.107,27 1.120,49 1.114,11 1.107,53 1.060,76 1.012,58 882,96 749,44 En la hoja de cálculo hay que construir las fórmulas de la columna Pago de manera que indiquen que la segunda cuota es igual a la primera, la tercera es el doble de la segunda, la cuarta igual a la tercera y así sucesivamente. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 49 Al hacer que el saldo sea cero con Buscar objetivo, el resultado obtenido será: Mes Saldo inicial $ 0 1 1.000,00 2 1.019,46 3 1.039,50 4 1.049,61 5 1.060,01 6 1.049,65 7 1.038,98 8 985,82 9 931,07 10 790,35 11 645,41 12 327,48 Interés $ Abono $ 30,00 30,58 31,19 31,49 31,80 31,49 31,17 29,57 27,93 23,71 19,36 9,82 Pago $ -19,46 -20,04 -10,10 -10,41 10,36 10,67 53,16 54,75 140,72 144,94 317,94 327,48 10,54 10,54 21,08 21,08 42,16 42,16 84,33 84,33 168,65 168,65 337,30 337,30 Saldo final $ 1.000,00 1.019,46 1.039,50 1.049,61 1.060,01 1.049,65 1.038,98 985,82 931,07 790,35 645,41 327,48 0,00 El mismo préstamo, pero con un solo pago al final se podría solucionar de la siguiente forma: Mes 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo inicial $ 1.000,00 1.030,00 1.060,90 1.092,73 1.125,51 1.159,27 1.194,05 1.229,87 1.266,77 1.304,77 1.343,92 1.384,23 Interés $ 30,00 30,90 31,83 32,78 33,77 34,78 35,82 36,90 38,00 39,14 40,32 41,53 Abono $ - 30,00 - 30,90 - 31,83 - 32,78 - 33,77 - 34,78 - 35,82 - 36,90 - 38,00 - 39,14 - 40,32 - 39,53 Pago $ 2,00 Saldo final $ 1.000,00 1.030,00 1.060,90 1.092,73 1.125,51 1.159,27 1.194,05 1.229,87 1.266,77 1.304,77 1.343,92 1.384,23 1.423,76 Al hacer que el saldo sea cero con Buscar objetivo, el resultado obtenido será: 50 IGNACIO VÉLEZ PAREJA Mes Saldo inicial Interés $ $ 0 1 1.000,00 30,00 2 1.030,00 30,90 3 1.060,90 31,83 4 1.092,73 32,78 5 1.125,51 33,77 6 1.159,27 34,78 7 1.194,05 35,82 8 1.229,87 36,90 9 1.266,77 38,00 10 1.304,77 39,14 11 1.343,92 40,32 12 1.384,23 41,53 Abono $ Pago $ -30,00 -30,90 -31,83 -32,78 -33,77 -34,78 -35,82 -36,90 -38,00 -39,14 -40,32 1.384,23 0 0 0 0 0 0 0 0 0 0 0 1.425,76 Saldo final $ 1.000,00 1.030,00 1.060,90 1.092,73 1.125,51 1.159,27 1.194,05 1.229,87 1.266,77 1.304,77 1.343,92 1.384,23 0 Un ejemplo de cuota o pago escalonado es el de pagar un préstamo de $1.000 a la tasa del 3% mensual y pagarlo en cuotas que crecen $10 cada mes. El primer esquema sería: Período 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo Inicial $ 1.000,00 1.029,00 1.048,87 1.059,34 1.060,12 1.050,92 1.031,45 1.001,39 960,43 908,25 844,49 768,83 Interés $ 30,00 30,87 31,47 31,78 31,80 31,53 30,94 30,04 28,81 27,25 25,33 23,06 Abono $ -29,00 -19,87 -10,47 -0,78 9,20 19,47 30,06 40,96 52,19 63,75 75,67 87,94 Pago $ 1,00 11,00 21,00 31,00 41,00 51,00 61,00 71,00 81,00 91,00 101,00 111,00 Saldo Final $ 1.000,00 1.029,00 1.048,87 1.059,34 1.060,12 1.050,92 1.031,45 1.001,39 960,43 908,25 844,49 768,83 680,89 En la hoja de cálculo, la segunda cuota es igual a la primera más $10, y así sucesivamente. Para los dos ejemplos, la primera cuota puede tener cualquier valor; lo importante es que las demás cuotas –de la segunda en adelante– dependan de la primera; así, cuando se cambie la primera, las demás cuotas y el resto de la tabla cambiarán también. Esa cuota de la cual dependen las demás deberá ser un número, no una fórmula, y el resto debe estar encadenado a esta primera celda por medio de fórmulas. Habrá que cambiar el valor de la primera cuota hasta cuando el saldo final sea cero. Esto se puede hacer a mano, pero el computador lo hace más rápido. Con la opción Buscar objetivo ya mencionada, se define la DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 51 celda donde está el saldo final de último período con el valor cero, y se le pide que cambie la celda donde está la primera cuota. Hecho esto, se obtiene el siguiente resultado: Período 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo Inicial $ 1.000,00 981,02 951,48 911,04 859,40 796,20 721,11 633,77 533,80 420,84 294,49 154,35 Interés Abono $ $ 30,00 29,43 28,54 27,33 25,78 23,89 21,63 19,01 16,01 12,63 8,83 4,63 18,98 29,55 40,43 51,65 63,20 75,09 87,34 99,96 112,96 126,35 140,14 154,35 Pago $ 48,98 58,98 68,98 78,98 88,98 98,98 108,98 118,98 128,98 138,98 148,98 158,98 Saldo final $ 1.000,00 981,02 951,48 911,04 859,40 796,20 721,11 633,77 533,80 420,84 294,49 154,35 0,00 Este ejemplo indica que se pueden construir tablas de amortización con cualquier esquema de pago y siempre será posible encontrar saldo final igual a cero. El esquema de pago puede ser tal que la cuota sea menor que los intereses que deben pagarse; en este caso, el saldo final aumentará, en lugar de disminuir. Esto es lo que ocurre en algunos planes de pago de vivienda tanto en UPAC como en pesos, lo cual demuestra que los males que se le atribuyen al UPAC no obedecen sino al esquema de pago de cuotas que se adopte. Si las primeras cuotas son menores que los intereses, con deuda en UPAC o en pesos, el problema es igual. CASO 2. CUANDO SE FIJA EL ABONO O AMORTIZACIÓN Saldo inicial Interés Abono Saldo final del Saldo inicial por Definida a período anterior tasa de interés voluntad Pago Abono más interés Saldo final Saldo inicial menos Abono EJEMPLO 7 En este caso se debe garantizar que la suma de las amortizaciones sea igual a la deuda. El mismo préstamo del ejemplo anterior: 52 IGNACIO VÉLEZ PAREJA Mes Saldo inicial $ 0 1 2 3 4 5 6 7 8 9 10 11 12 1.000,00 916,67 833,33 750,00 666,67 583,33 500,00 416,67 333,33 250,00 166,67 83,33 Interés $ 30,00 27,50 25,00 22,50 20,00 17,50 15,00 12,50 10,00 7,50 5,00 2,50 Abono $ 83,333 83,333 83,333 83,333 83,333 83,333 83,333 83,333 83,333 83,333 83,333 83,333 1000,00 Pago $ 113,33 110,83 108,33 105,83 103,33 100,83 98,33 95,83 93,33 90,83 88,33 85,83 Saldo final $ 1.000,00 916,67 833,33 750,00 666,67 583,33 500,00 416,67 333,33 250,00 166,67 83,33 0,00 EJEMPLO 8 Se desea calcular el plan de pago de un préstamo de $1.000.000 para pagarlo en 12 meses. Se quiere estudiar tres formas de pago con diferentes supuestos: • Cuota uniforme con tasas de interés mensuales diferentes. • Cuota creciente en 1% mensual con tasas de interés mensuales iguales. • Cuota creciente en 1% mensual con tasas de interés mensuales diferentes. Para todos los casos se debe construir la estructura de la forma de pago y de la respectiva tabla de amortización. Como se desea encontrar una forma de pago de la deuda, entonces se debe cumplir la condición de tener un saldo igual a cero al final del último mes. Para la cuota uniforme con tasas de interés mensuales diferentes se construye la estructura de una cuota uniforme, dentro de la tabla de amortización (caso a, donde se fija la cuota o pago). DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS Mes Saldo Tasa Aumento final 0 1,000.00 1 1.000,00 29,96 -24,96 5,00 1.025 2,996% 0% 2 1.024,96 29,36 -24,36 5,00 1.049 2,865% 0% 3 1.049,32 32,26 -27,26 5,00 1.077 3,074% 0% 4 1.076,58 29,09 -24,09 5,00 1.101 2,702% 0% 5 1.100,66 29,75 -24,75 5,00 1.125 2,703% 0% 6 1.125,42 31,48 -26,48 5,00 1.152 2,797% 0% 7 1.151,90 33,35 -28,35 5,00 1.180 2,895% 0% 8 1.180,26 40,02 -35,02 5,00 1.215 3,391% 0% 9 1.215,27 38,03 -33,03 5,00 1.248 3,129% 0% 10 1.248,31 36,84 -31,84 5,00 1.280 2,951% 0% 11 1.280,15 40,88 -35,88 5,00 1.316 3,193% 0% 12 1.316,03 37,24 -32,24 5,00 1.348 2,830% 0% Como se observa, todas las cuotas (y las demás celdas) deberán depender de la primera cuota. Por lo tanto, si esta cifra se cambia, todo lo demás cambiará. Esto se podría hacer manualmente hasta cuando el saldo sea cero, pero la opción Buscar objetivo, ya mencionada, puede hacer el trabajo. Al aplicar esta opción: Mes 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo inicial Saldo inicial 1,000,00 929,92 856,52 782,81 703,92 622,91 540,30 455,91 371,33 282,91 191,22 97,29 Interés Interés 29,96 26,64 26,33 21,15 19,03 17,43 15,64 15,46 11,62 8,35 6,11 2,75 Abono 53 Abono 70,08 73,40 73,71 78,89 81,01 82,61 84,39 84,58 88,42 91,69 93,93 97,29 Cuota uniforme Cuota uniforme 100,04 100,04 100,04 100,04 100,04 100,04 100,04 100,04 100,04 100,04 100,04 100,04 Saldo final 1.000,00 930 857 783 704 623 540 456 371 283 191 97 0 Tasa 2,996% 2,865% 3,074% 2,702% 2,703% 2,797% 2,895% 3,391% 3,129% 2,951% 3,193% 2,830% Aumento 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% En este ejemplo, la cuota uniforme es de $100,04. Obsérvese que ya no es posible usar la función de Excel pago, por tener varias tasas de interés. Para la cuota creciente en 1% mensual con tasas de interés mensuales iguales, se construye la estructura de una cuota uniforme, dentro de la tabla de amortización (también caso a en que se fija la cuota o pago). La construcción de la estructura es igual a la anterior. Aquí la diferencia radica en los datos; el crecimiento no es 0% , sino 1% , y la tasa mensual es constante es 2,5% . 54 IGNACIO VÉLEZ PAREJA Mes 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo inicial 1.000,00 1.020,00 1.040,45 1.061,36 1.082,74 1.104,61 1.126,97 1.149,84 1.173,22 1.197,14 1.221,60 1.246,61 Interés 25,00 25,50 26,01 26,53 27,07 27,62 28,17 28,75 29,33 29,93 30,54 31,17 Abono Cuota uniforme -20,00 -20,45 -20,91 -21,38 -21,87 -22,36 -22,87 -23,39 -23,92 -24,46 -25,02 -25,59 5,00 5,05 5,10 5,15 5,20 5,26 5,31 5,36 5,41 5,47 5,52 5,58 Saldo Tasa Aumento final 1.000,00 1.020 2,50% 1% 1.040 2,50% 1% 1.061 2,50% 1% 1.083 2,50% 1% 1.105 2,50% 1% 1.127 2,50% 1% 1.150 2,50% 1% 1.173 2,50% 1% 1.197 2,50% 1% 1.222 2,50% 1% 1.247 2,50% 1% 1.272 2,50% 1% Igual que en el caso anterior, todas las cuotas (y las demás celdas) dependen de la primera cuota. Por lo tanto, si esta cuota se cambia, todo lo demás cambiará. Esto se podría hacer manualmente hasta cuando el saldo sea cero, pero la opción Buscar objetivo, ya mencionada, puede hacer el trabajo. Al aplicar esta opción: Mes 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo Inicial 1.000,00 932,49 862,36 789,55 713,98 635,56 554,22 469,87 382,43 291,82 197,94 100,69 Interés 25,00 23,31 21,56 19,74 17,85 15,89 13,86 11,75 9,56 7,30 4,95 2,52 Abono 67,51 70,12 72,81 75,58 78,42 81,34 84,35 87,44 90,62 93,88 97,24 100,69 Cuota 92,51 93,44 94,37 95,31 96,27 97,23 98,20 99,18 100,18 101,18 102,19 103,21 Saldo final 1,000.00 932 862 790 714 636 554 470 382 292 198 101 0 Tasa 2,50% 2,50% 2,50% 2,50% 2,50% 2,50% 2,50% 2,50% 2,50% 2,50% 2,50% 2,50% Aumento 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% En este ejemplo, la primera cuota es de 92,51 y crece 1% cada mes. Obsérvese que ya no es posible usar la función de Excel pago, por no ser una cuota uniforme. Para la cuota creciente en 1% mensual con tasas de interés mensuales diferentes, se construye la estructura de una cuota uniforme, dentro de la tabla de amortización (también caso a, donde se fija la cuota o pago). La construcción de la estructura es igual a la primera. Aquí la diferencia con el anterior radica en los datos; el crecimiento es 1%, pero las tasas son diferentes. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS Mes 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo inicial 1.000,00 1.024,96 1.049,32 1.076,58 1.100,66 1.125,42 1.151,90 1.180,26 1.215,27 1.248,31 1.280,15 1.316,03 Interés 30,00 29,36 32,26 29,09 29,75 31,48 33,35 40,02 38,03 36,84 40,88 37,24 Abono Cuota (25,00) (24,36) (27,26) (24,09) (24,75) (26,48) (28,35) (35,02) (33,03) (31,84) (35,88) (32,24) 5,00 5,05 5,10 5,15 5,20 5,26 5,31 5,36 5,41 5,47 5,52 5,58 Saldo final 1.000,00 1.025,00 1.049,00 1.077,00 1.101,00 1.125,00 1.152,00 1.180,00 1.215,00 1.248,00 1.280,00 1.316,00 1.348,00 Tasa 3,00% 2,86% 3,07% 2,70% 2,70% 2,80% 2,90% 3,39% 3,13% 2,95% 3,19% 2,83% 55 Aumento 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% Igual que en el caso anterior, todas las cuotas (y las demás celdas) dependen de la primera cuota. Por lo tanto, si esta cuota se cambia, todo lo demás cambiará. Esto se podría hacer manualmente hasta cuando el saldo sea cero, pero la opción Buscar objetivo, ya mencionada, puede hacer el trabajo. Al aplicar esta opción: Mes 0 1 2 3 4 5 6 7 8 9 10 11 12 Saldo inicial 1.000,00 935,02 865,83 795,53 719,15 639,73 557,82 473,17 387,38 296,66 201,54 103,05 Interés 30,00 26,74 26,58 21,48 19,42 17,91 16,18 16,04 12,13 8,75 6,43 2,92 Abono 64,98 69,19 70,31 76,38 79,42 81,91 84,65 85,79 90,72 95,13 98,49 103,05 Cuota 94,98 95,93 96,89 97,86 98,84 99,82 100,82 101,83 102,85 103,88 104,92 105,96 Saldo Tasa Aumento final 1.000,00 935,02 3,00% 1% 865,83 2,86% 1% 795,53 3,07% 1% 719,15 2,70% 1% 639,73 2,70% 1% 557,82 2,80% 1% 473,17 2,90% 1% 387,38 3,39% 1% 296,66 3,13% 1% 201,54 2,95% 1% 103,05 3,19% 1% 0,00 2,83% 1% Hay que observar que cuando las tasas de interés no son constantes las funciones ya conocidas de Excel no se pueden utilizar. Hay que diseñar la estructura de los pagos y utilizar la opción Buscar objetivo. 2.9 TASAS DE INTERÉS EQUIVALENTES En muchos casos es necesario hacer transformaciones a las tasas de interés estipuladas, para poderlas comparar. En particular, esto se refiere a los casos donde los intereses se pagan en forma anticipada y en que los intereses se estipulan para un determinado período, pero que se liquidan (se hacen pagos, por ejemplo) en períodos menores que el estipulado inicialmente; este caso se refiere a la tasa de interés nominal y tasa de interés efectiva. 56 IGNACIO VÉLEZ PAREJA 2.9.1 INTERÉS ANTICIPADO E INTERÉS VENCIDO Interés anticipado, como su nombre lo indica, es el que se liquida al comienzo del período, donde se recibe o entrega un dinero. Interés vencido, por el contrario, se liquida al final del período, donde se recibe o entrega un dinero. Muchas negociaciones se estipulan en términos de interés anticipado y es deseable conocer cuál es el equivalente en tasas de interés vencido. Un ejemplo corriente lo constituyen los préstamos bancarios y los certificados de depósito a término. Cuando se estipula un pago de interés anticipado (ia), en realidad ello significa que –en el caso de un préstamo– se recibe un monto menor al solicitado. A manera de ejemplo, considérese un préstamo P pagadero a un año, con tasa de interés de i% Gráficamente se tiene para el caso de interés vencido: P 1 0 P + Pi El interés pagado ya se estudió, es el excedente que se entrega sobre lo recibido –en este ejemplo, recibido en préstamo–; por lo tanto, la tasa de interés será: Pi =i P (2.10) Este caso se dijo que era para el interés vencido. En el caso de interés anticipado, sería: P 0 1 Pia P DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 57 Es decir que en el instante cero se recibe ahora P-Pia y al final del año se debe pagar P. Nuevamente, la suma adicional que se paga es Pia, pero la suma recibida es P-Pia. Esto quiere decir que la tasa de interés vencida, se puede calcular así: iv = Pia i = a P − Pi a 1 − ia (2.11) Donde: iv = Tasa de interés vencida ia = Tasa de interés anticipada Con esta función se puede, entonces, convertir cualquier tasa de interés anticipada en una tasa de interés vencida. Esta fórmula se utiliza sólo para tasas periódicas, esto es, las tasas que se aplican en determinado período para el cálculo del interés. Una tasa de interés anticipada del 8% trimestral, equivale a 8,6957% trimestral vencida, que se calcula aplicando la fórmula anterior. Para utilizar esta conversión se debe trabajar con la tasa correspondiente a un período de aplicación de esa tasa. Por ejemplo, una tasa de interés de 8% anticipada que se aplica a un trimestre. Para comprender mejor estas ideas se sugiere que el lector piense en una situación como la siguiente: alguien le ofrece en préstamo $10.000 que debe pagar después de un año, pero le cobra intereses de 30% anticipado. Si el lector necesita la totalidad de los $10.000, le pide entonces a quien le presta que le cobre vencido, pues si es anticipado sólo recibiría $7.000. Se esperaría que al negociar intereses vencidos, le tocaría pagar por intereses ¿más de $3.000?, ¿menos de $3.000?, ¿los mismos ($3.000)? Utilizando la expresión anterior, se puede transformar una tasa de interés nominal, liquidada en forma anticipada, en una tasa de interés efectiva vencida. La tasa de interés nominal anticipada por período, se convierte en tasa de interés vencida y, después, ésta se transforma en una tasa de interés efectiva. Esto se estudiará en la siguiente sección. EJEMPLO 9 Si la tasa de interés anual se estipula como 32% y se liquida trimestralmente por anticipado, es decir, que se cobra la cuarta parte cada trimestre ¿a cuánto equivale ese interés trimestral vencido? Tasa de interés trimestral anticipada =0,32/4 =0,08 =8% Tasa de interés trimestral vencida =0,08/(1-0,08) =0,087 =8,7% Con un análisis similar, se puede concluir que la tasa de interés anticipado se puede calcular a partir de la tasa de interés vencido así: ia = iv 1 + iv (2.12) 58 IGNACIO VÉLEZ PAREJA Para utilizar esta conversión se debe trabajar con la tasa correspondiente a un período de aplicación de esa tasa. Esto significa que se utiliza sólo para tasas periódicas, esto es, las tasas que se aplican en determinado período para el cálculo del interés. Por ejemplo, una tasa de interés de 8% vencida que se aplica a un trimestre. EJEMPLO 10 Si un banco dice que cobra una tasa de interés de 36% anual, liquidado cada mes, vencido, ¿a qué tasa de interés mes anticipado corresponde ese interés? El interés mensual vencido es: 0,36/12=0,03=3% El interés mensual anticipado es i a = 0,03/(1+0,03) = 0,0291 i a = 0,03 1 + 0,03 = 0,02913 Enseguida se estudiará que el interés nominal anual mes anticipado es 34,96%, o sea, 2,913% x 12. 2.9.2 TASA DE INTERÉS NOMINAL Y TASA DE INTERÉS EFECTIVA En las operaciones de bolsa se venden papeles que se han mantenido por tiempos diferentes cada uno (una acción se vende después de 23 días de comprada, y otros títulos se venden después de haberlos mantenido por tiempos diferentes: 42 días, un año y medio, 234 días, etcétera). Cuando esto ocurre y se calculan las tasas de interés ganadas sobre esas operaciones, ellas no son comparables entre sí, debido precisamente a la disparidad de los plazos: no es adecuado hablar de 2,5% de interés en 23 días y de interés 4,2% en 42 días o de 37% en 440 días y tratar de comparar estos rendimientos. Lo mismo sucede cuando un préstamo se estipula a una tasa de interés de 35% anual liquidado cada trimestre vencido y se desea comparar con otro préstamo a 32% anual, pero liquidado mes anticipado. A simple vista, no es posible determinar cuál de estas expresiones de las tasas de interés es la que indica mayor rentabilidad o es la más onerosa en el caso de los préstamos. Para ello, se deben convertir a una base com ún; prim ero se debe determ inar lo que se conoce com o tasa de interés nominal y a partir de ella se debe determinar la tasa de interés efectiva. 2.9.2.1 TASA DE INTERÉS NOMINAL Tasa de interés nominal es una tasa de interés que se estipula para un determinado período –por ejemplo, un año– y que es liquidable en forma fraccionada, en lapsos iguales o inferiores al indicado inicialmente; esta liquidación se realiza con la tasa determinada para ese DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 59 período menor, y se llama tasa de interés periódica. En el primer caso —lapsos iguales—, la tasa nominal rige para la operación y el monto del interés recibido es una fracción del monto inicial, igual a la tasa de interés nominal estipulada; en el segundo —lapsos inferiores al estipulado—, la tasa nominal se convierte en una tasa de interés mayor que se denomina tasa de interés efectiva. Se puede determinar una tasa de interés nominal a partir de una tasa de interés periódica, simplemente multiplicando la tasa de interés periódica por el número de períodos que haya en el período más grande que se ha estipulado para la tasa nominal. Por ejemplo, si la tasa periódica es de 2% mensual, la tasa nominal anual mes vencido será 24% (2% x 12). Al contrario, la tasa de interés periódica se puede calcular a partir de la tasa nominal dividiéndola entre el número de períodos. Por ejemplo, una tasa nominal anual de 36% liquidada trimestre anticipado da origen a una tasa trimestral de 9% (36%/4) liquidada anticipada en el trimestre. 2.9.2.2 TASA DE INTERÉS EFECTIVA Tasa de interés efectiva es la tasa de interés que resulta cuando se liquida una tasa de interés nominal en períodos menores al estipulado inicialmente para ella. Es una tasa de interés equivalente a la nominal liquidada en períodos inferiores (más cortos) al estipulado para la tasa nominal; en otras palabras, si los intereses de la tasa nominal se acumularan en una cuenta durante todos esos períodos, el interés recibido al final del período mayor, estaría medido por la tasa de interés efectiva. Dicha tasa puede calcularse en virtud de que el interés que efectivamente ocurre, es compuesto, ya que las liquidaciones de éste se han acumulado. Asimismo, la tasa de interés efectiva, también puede ser calculada cuando se realizan pagos de interés con anterioridad a los tiempos estipulados en la tasa nominal. Aun si los pagos de interés no se acumulan, se puede concebir la tasa de interés efectiva como el porcentaje que resultaría si se hubiera acumulado; esta forma de verlo es útil cuando se desea comparar tasas nominales especificadas con períodos de liquidación diferentes, o cuando se tienen rendimientos en fracciones de tiempo diferentes. Por ello, es incorrecto lo que muchas personas consideran: que es equivalente hablar de una tasa de interés del 2% mensual y una del 24% anual. La diferencia entre ellas radica en la longitud del período de liquidación. En resumen, la tasa de interés efectiva anual se puede considerar como una ficción matemática, que sirve para hacer comparables tasas de interés estipuladas para un determinado período –por lo general un año– con liquidaciones en períodos inferiores a ese período inicial. Más aún, es una ficción en el sentido de que, por ejemplo, una persona se puede enfrentar a pagar un préstamo en forma anticipada, en períodos inferiores a un año, por ejemplo trimestres, o pagar el mismo préstamo con la misma tasa de interés anual, pero liquidada a final del año. En este caso –se verá más adelante– es más costoso pagar por trimestres que pagar al final; sin embargo, si la persona mencionada, guarda su dinero en una caja fuerte, en realidad le da lo mismo pagar al final del 60 IGNACIO VÉLEZ PAREJA año o pagar en forma anticipada, aunque los cálculos de la tasa de interés efectiva anual muestren lo contrario. A diferencia de las tasas nominales, las tasas efectivas no se fraccionan (no se dividen por el número de períodos) ni se pueden obtener por multiplicación de la tasa periódica por el número de períodos. La tasa de interés efectiva es el resultado de obtener la acumulación real o virtual de intereses periódicos. EJEMPLO 11 Si se considera una inversión de $1.000 durante el mes 0 al 2% mensual (liquidados mensualmente), al finalizar los doce meses se tendrá: = VF(2% ;12;;-1000) =$1.268,24. Esto quiere decir una tasa de interés anual efectiva del 26,82%. Así mismo, si se dice que una inversión rinde 27,33% anual efectivo, puede significar que se ha liquidado mensualmente a la tasa de 2,03% (encuéntrese este valor como ejercicio). Debe tenerse muy clara la diferencia entre la tasa de interés efectiva 26,82% y 27,33% anual y los respectivos valores de 2% y 2,03% mensual que equivalen al 24% y 24,36% anual nominal, respectivamente. EJEMPLO 12 Suponga que un banco A le presta al 36% año vencido, y otro B, le presta al 36% trimestre vencido. Los flujos de caja en cada caso son: Trimestre Banco A $ Banco B $ 0 1.000 1.000 1 2 3 -90 -90 -90 4 -1.360 -1.090 ¿Cuál es más costoso? La respuesta es el B. Una forma de entender por qué cuesta más el B, es pensar que si el banco B no cobrara los intereses trimestrales sino anuales, estas sumas se podrían invertir, por ejemplo, en una cuenta de ahorros que pague el 6% trimestral y, entonces, al final del trimestre 4, se tendría lo siguiente: Trimestre 0 1 Suma disponible para ahorrar al 90 2% mensual $ Valor al final del trimestre 4 $ 2 90 3 90 4 90 =VF(6%;4;-90)=393,72 Esto significa que si no se tuviera que pagar el interés cada trimestre, sino al final del año, ese dinero podría ahorrarse y al final del año se tendría lo suficiente para pagar los $360 de intereses y sobrarían $33,72. Por lo tanto, como al pagar cada trimestre no se cuenta con ese dinero, no se obtienen los $33,72 adicionales y se concluye que pagar trimestre vencido, es más costoso que pagar año vencido. Al presentar la fórmula de la tasa de interés efectiva, verifique esta conclusión. Repita este ejemplo con 9% trimestral. ¿Cuánto acumula al final? Guarde esta cifra, le servirá más adelante en el apéndice. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 61 En muchas ocasiones, la condición de acumulación de intereses no se da en la práctica y, sin embargo, se calcula una tasa de interés efectiva (por ejemplo, cuando se hace una inversión por un corto período: un mes, 3 meses, 20 días, etcétera); el raciocinio es que hay que pensar en una liquidación de intereses diarios que no se retiran. Si se recuerda el ejemplo 4 de este capítulo, allí se concluyó que el valor acumulado de una suma presente, para cualquier número de períodos, con una tasa de interés i, era P(1+i)n. Si en ese ejemplo se consideran 12 meses, se tiene entonces lo siguiente: P(1+i)n = 1.000(1+0,02)12 =1.268,24 O sea, que el interés ganado sobre $1.000 es 268,24. Esta suma sobre la inicial, produce un porcentaje de 26,82% . El 2% mensual del ejemplo se puede ver también como 24% anual, pero liquidado mensualmente, vencido. Si 24% es la tasa nominal, entonces: P(1+i)n = 1.000(1+0,02)12 =1.000(1+0,24/12)12 El interés que se obtiene al final del año, producto de liquidar los intereses de 2% mensual y calculado como tasa de interés es 26,82% anual. Y se calculó basado en el interés acumulado y ganado en 12 meses, o sea: 12 1.0001 + 0, 24 − 1.000 12 12 = 1 + 0,24 − 1 = 26,82% 1.000 12 En general, se puede decir, entonces, que es igual a: n i nomV 1 + n − 1 (2.13) Por lo tanto, dados una tasa de interés nominal y el número de veces por período que se liquida, al cumplimiento (vencido) se tiene: INTERÉS EFECTIVO = ief n inomV −1 = 1 + n (2.14) Donde: ief= Tasa de interés efectiva (en la práctica lo más usual es calcularla para un año, aunque se puede calcular para períodos diferentes). n= Número de veces que se liquida durante el período. inom= Tasa de interés nominal por período, liquidada por período vencido. 62 IGNACIO VÉLEZ PAREJA En Excel 97 se utiliza la función INT.EFECTIVO; si no aparece en el botón Pegar función o Asistente de funciones, deberá instalarla. Para ello, vaya al menú y elija Herramientas, allí seleccione Complementos (Macros automáticas en versiones anteriores a Excel 97). Haga clic con el ratón en Herramientas para análisis hasta que aparezca activada y después oprima el botón para aceptar. Con esta operación ha quedado instalada, en Pegar función o Asistente de funciones, una colección de funciones, entre ellas la tasa de interés efectiva y la tasa de interés nominal. =INT.EFECTIVO (int-nominal; núm. períodos) Cuando n es muy grande se dice que tiende a infinito, y en ese caso esta expresión queda reducida a: i ef = e inom − 1 (2.15) Donde: e = base de logaritmos naturales, igual a 2,71828... inom = interés nominal anual Esta última expresión se llama tasa de interés continua. En Excel, se utiliza Pegar función o Asistente de funciones y en matemáticas, se encuentra la función =exp(). Entonces la tasa de interés efectiva continua, es decir, con liquidación instantánea es: ief = exp( inom ) − 1 (2.16) Para calcular la tasa nominal liquidada en forma instantánea, a partir de una de tasa efectiva, se despeja inom de la expresión anterior, así: inom = ln(1 + ief ) (2.17) Esta forma de liquidar el interés se utiliza para el cálculo del valor de opciones y futuros (véase Hull, 1996) Cuando el interés nominal se liquida anticipado, la fórmula de la tasa de interés efectiva se convierte en INTERÉS EFECTIVO i = i = 1 − nomA ef n −n −1 (2.18) Aunque en Excel no hay una fórmula que calcule la tasa de interés efectiva anual, a partir de una tasa nominal liquidada en forma anticipada, se puede utilizar la función VF de la siguiente manera, en lugar de la expresión anterior: DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 63 TASA DE INTERÉS EFECTIVA = VF (-tasa periódica;-número de períodos;-1) - 1 Las funciones de Excel (VA, VF. PAGO y NPER) que no están diseñadas para trabajar con tasas de interés anticipadas, pueden recibirlas si se introducen los valores de tasas y períodos con signo negativo. En el caso de NPER, sólo hay que introducir la tasa negativa y el resultado aparece con signo negativo, por lo tanto hay que cambiarle el signo; en el caso de PAGO, el signo del resultado es el contrario4. El interés nominal a partir de la tasa de interés efectiva anual es: INTERÉS NOMINAL ANUAL =i = n × 1 + i nomV ef 1 n − 1 (2.19) Donde: ief = Tasa de interés efectiva anual. n= Número de veces que se liquida durante el período. inomV = Tasa de interés nominal por período, liquidada por período vencido. En Excel, =TASA.NOMINAL (tasa de interés efectiva; núm. períodos) tasa de interés efectiva = tasa de interés efectiva anual núm. períodos = número de veces que se liquida durante el año. Debe observarse que el monto de la tasa de interés nominal determina el monto de la tasa de interés efectiva. Tasa de interés periódica mensual % 1 1,5 2 2,5 3 Tasa de interés anual nominal % 12 18 24 30 36 Tasa de interés anual efectiva % 12,68 19,56 26,82 34,49 42,58 Debe observarse también que la frecuencia con que se liquida una tasa nominal, influye en la tasa efectiva. Obsérvese también la relación, ya mencionada, entre tasa de interés nominal y tasa de interés periódica. Para una tasa anual nominal 24% , esto puede verse en una tabla: 4 Esta sugerencia la recibí del profesor Ricardo Dueñas, del Politécnico Grancolombiano. 64 IGNACIO VÉLEZ PAREJA Período Anual Semestral Cuatrimestral Trimestral Bimestral Mensual Diario Tasa por período % 24,00 12,00 8,00 6,00 4,00 2,00 0,0658 Períodos de liquidación 1 2 3 4 6 12 365 Tasa anual efectiva % 24,00 25,44 25,97 26,25 26,53 26,82 27,11 Para estos ejemplos, es importante reiterar que una tasa de interés efectiva implica: 1. Liquidación de intereses en períodos menores al estipulado para la tasa de interés nominal. 2. Acumulación de los intereses generados durante el período indicado. 3. Interés compuesto. Otras fórmulas y ejemplos para convertir tasas de interés nominal a efectivas y viceversa, se encuentran en el Apéndice, al final de este capítulo. Es común encontrar entre los estudiantes preguntas como: si se dice que una tasa de interés es de 3% mensual, ¿es nominal o efectiva? Si no se estipula nada más se debe considerar que esa es la tasa de interés de ese período. ¿Cuándo se espera que alguien piense en nominal o efectivo? Por ejemplo, si se dice que una tasa de interés efectiva es de 24,5% anual, entonces en forma inmediata se puede –y se debe– pensar en que esa tasa de interés efectiva se produjo porque hay una tasa de interés nominal y un período de liquidación menor o igual a un año. Si habla de una tasa de 36% anual nominal, se debe esperar que se suministre más información sobre la periodicidad de la liquidación y, por lo tanto, se esperaría una tasa de interés efectiva mayor o igual al valor estipulado por la tasa nominal. También conviene aclarar que una tasa de interés efectiva nunca se divide entre el número de períodos; la tasa nominal, expresada por período y liquidada en períodos de menor duración, se divide, para saber qué tasa por período (menor que el inicial) se debe liquidar. La tasa de interés efectiva es como el punto de unión entre diferentes tasas nominales que producen la misma tasa efectiva. Por ejemplo, dada una tasa de interés efectiva, se pueden calcular muchas tasas de interés nominal equivalentes; el valor de estas tasas nominales varía, lo mismo que el número y longitud de los períodos en que se liquidan. La condición que deben cumplir es que todas produzcan la misma tasa de interés efectiva. Así, se puede encontrar qué tasas nominales mes vencido, mes anticipado, semestre vencido, semestre anticipado o trimestre anticipado pueden ser equivalentes a una tasa nominal liquidada trimestre vencido. Se sugiere al lector que trabaje este ejemplo con una tasa de interés nominal de 36% anual, trimestre vencido, para que halle las mencionadas tasas. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 2.9.3 RELACIÓN 65 ENTRE TASA PERIÓDICA Y TASA NOMINAL Conviene hacer un resumen que facilite la operación de conversión entre tasas equivalentes: tasa de interés periódica es igual a tasa de interés nominal dividida entre el número de períodos: ip = inom/n (2.20) inom =n x ip (2.21) y viceversa En las transformaciones entre tasas de interés nominales debe distinguirse entre transformaciones con períodos de liquidación iguales y con períodos de liquidación desiguales. Para el caso de períodos de liquidación iguales: Tasa nominal Equivalencia Anticipada Cálculo de la tasa de interés periódica ia = inom/n iv = ia/(1-ia) Nueva tasa de interés nominal n iv Vencida iv = inom/n ia = iv/(1+iv) n ia Para el caso de períodos de liquidación diferentes; Con la tasa nominal vencida con período de liquidación n 1 se calcula la tasa efectiva, y con esta última se calcula la nueva tasa nominal con período de liquidación n 2. Para llegar a la tasa nominal vencida si se tiene una anticipada, se utiliza primero el procedimiento para convertir tasa anticipada en tasa vencida con igual período. A continuación se indica paso a paso (incluyendo conversión de anticipado a vencido y viceversa) la equivalencia entre una tasa nominal anticipada con n 1 períodos y otra nominal anticipada con n 2 períodos de liquidación. Esto se puede visualizar como una parábola o una U que comienza en tasa nominal anticipada n1, pasa por el punto más bajo donde está la tasa de interés efectiva y sube otra vez hasta la tasa de interés nominal con n 2 períodos. En este esquema, el lector puede identificar donde está y adónde quiere llegar, de modo que las transformaciones entre diferentes tasas se hace muy fácil. Debe observarse que el punto crucial es la tasa de interés efectiva, que sirve para establecer la equivalencia entre diferentes tasas nominales. De todo lo anterior se puede deducir que las tasas nominales liquidadas de una misma forma y en el mismo período, por ejemplo, una tasa nominal de 16% anual TV y una tasa nominal de 8% TV, se pueden sumar y se obtiene una tasa de 24% TV. Asimismo, se pueden sumar las tasas periódicas liquidadas en la misma modalidad (anticipada o vencida) y para el mismo período, por ejemplo, 2% M y 1% M, resulta en 3% MV. 66 IGNACIO VÉLEZ PAREJA Por el contrario, las tasas efectivas no se suman. Se comportan de manera similar a las componentes de la tasa de interés ya estudiadas. Si se tienen dos tasas efectivas referidas al mismo período, entonces hay que aplicar una relación multiplicativa: ief 12 = (1 + ief 1 )(1 + ief 2 ) − 1 (2.22) Por ejemplo, una tasa efectiva anual de 15% y una tasa efectiva anual de 10% , combinadas no resulta en 25% , sino en 1,10 x 1,15-1, esto es 26,5% . Se convierte a tasa de interés nominal anticipada n2 períodos inomA = iA n2 Tasa nominal anticipada inomA n1 períodos ⇓ ⇑ Tasa de interés periódica anticipada iA = inomA/n1 Se convierte a tasa de interés periódica anticipada iA = iv/(1+iv) ⇓ ⇑ Se convierte a tasa de interés periódica vencida iv = iA/(1-iA) Se convierte a tasa de interés periódica vencida n2 ⇓ iv = inomv/n2 Se convierte a nominal vencida inomv = iv x n ⇒ Se convierte ahora a tasa de interés efectiva con la fórmula o con la función de Excel ief ⇒ ⇑ Se convierte a tasa nominal vencida n2 con la fórmula o con la función de Excel inom v n2 períodos DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 67 EJEMPLO 13 Convertir una tasa de interés de 24% anual TA en una tasa nominal Este es el caso más difícil y largo. Cualquier otra situación hay que mirarla en la secuencia para identificar dónde se está y adónde se desea llegar. SA. Tasa nominal anticipada de 24% anual trimestre anticipado 4 períodos ⇓ Tasa de interés periódica anticipada iA = 24%/4=6% ⇓ Se convierte a tasa de interés periódica vencida iv = 6%/(1-6%)=6,38% ⇓ Se convierte a nominal vencida inom v = 6,38%x4=25,53% ⇒ Se convierte a tasa de interés nominal anticipada n2 períodos inom A = 11,64%x2=23,28% ⇑ Se convierte a tasa de interés periódica anticipada iA = 13,17%/(1+13,17%)=11,64% ⇑ Se convierte a tasa de interés periódica vencida 2 períodos iv = 26,35% /2=13,17% ⇑ Se convierte ahora a tasa de interés efectiva Se convierte a tasa nominal con la fórmula o con la vencida con la fórmula o con la función de Excel función de Excel con 2 ief =28,08% períodos 26,35% semestre vencido ⇒ Esta U es útil para entender las relaciones de equivalencia entre las tasas. Sin embargo, toda esta secuencia de pasos puede obviarse si se utilizan las fórmulas que se encuentran en el Apéndice (A2) al final de este capítulo. 2.10 PARA RECORDAR Algunas ideas clave: • Una suma de dinero hoy vale más que esa misma suma de dinero mañana. Eso permite establecer relaciones de equivalencia entre sumas de dinero en diferentes períodos. Esta relación se establece por la tasa de equivalencia, que es la tasa de interés. • La tasa de interés tiene tres componentes: inflación, riesgo y una tasa real. • Las equivalencias entre tasas de interés se dan en cuanto a su forma de liquidación: anticipada y vencida. Esta relación entre las dos modalidades se establece para tasas periódicas. • La relación entre tasas periódicas y nominales se establece a través de los períodos de liquidación. Las tasas efectivas no se obtienen de operaciones aritméticas (multiplicación o división) con las tasas nominales o las tasas periódicas. 68 IGNACIO VÉLEZ PAREJA • La tasa nominal, al liquidarse en períodos inferiores al estipulado para la nominal, produce la tasa de interés efectiva. La tasa efectiva, en general, es mayor que la nominal, de donde procede. La excepción ocurre cuando el período de liquidación coincide con el período para el cual se ha definido la tasa nominal. En este caso, la tasa nominal es igual a la efectiva. • Las tasas nominales o periódicas de un mismo período y modalidad, se pueden sumar. Las tasas efectivas no. 2.11 RESUMEN En este capítulo se ha estudiado el concepto de equivalencia, que establece la relación entre sumas de dinero en diferentes períodos. A partir de allí se estudió el concepto de interés (I) y la tasa de interés (i%). Se analizaron los componentes de una tasa de interés: inflación, riesgo y tasa de interés real. Basándose en los conceptos anteriores, se trabajaron las funciones y fórmulas que permiten hacer las transformaciones entre sumas presentes, futuras y cuotas uniformes; se estudió también la forma de hallar el número de períodos que establecen la equivalencia, las tasas de interés tanto para flujos con cuotas uniformes y para flujos con cuotas no uniformes; se estudió la forma de calcular el valor presente de una serie de flujos no uniformes. Asimismo, se ilustró la manera de construir tablas de amortización. Además, se estudiaron las tasas de interés equivalentes: tasa de interés anticipada y tasa de interés vencida, tasa de interés nominal y tasa de interés efectiva. Con estas herramientas, el lector estará capacitado para hacer cualquier tipo de análisis que tenga que ver con tasas de interés. Además, esto es la base para construir indicadores que permiten evaluar la conveniencia o inconveniencia de una alternativa de inversión. Los métodos de evaluación de alternativas se estudiarán más adelante. 2.12 REFERENCIAS BIBLIOGRÁFICAS BACA CURREA, Guillermo, Aplicaciones de la calculadora financiera y del Excel a la matemática financiera, Serie documentos, Politécnico Grancolombiano, Bogotá. 1998a. ________, Excel y la calculadora financiera aplicados a la ingeniería económica, Fondo Educativo Panamericano, Bogotá. 1998b. ________, Matemáticas Financieras, Politécnico Grancolombiano, Bogotá, 1999. GRANT, E. L. y IRESON, W. G., Principles of Engineering Economy, 4 ed., The Ronald Press, Nueva York, 1960. DECISIONES DE INVERSIÓN. ENFOCADO A LA VALORACIÓN DE EMPRESAS 69 HULL, JOHN C., Introducción a los mercados de futuros y opciones, 2 ed., Prentice Hall, Herfordshire, 1996. SALVAT, Enciclopedia Salvat Diccionario, Tomo 7, Barcelona, 1975. THE ECONOMIST, 2 de agosto de 1997, p. 80-82.