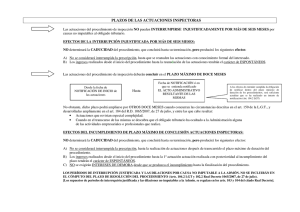

El plazo máximo para liquidar en las actuaciones inspectoras

Anuncio