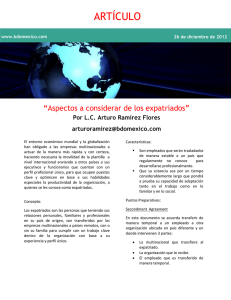

Expatriados-residentes y no residentes, con fuente de riqueza en

Anuncio

Expatriados-residentes y no residentes, con fuente de riqueza en México. Agosto 2014 Antecedente Como parte del crecimiento económico, cada día son más los expatriados que vienen a prestar sus servicios personales subordinados en México. Algunos de los aspectos que deben cuidarse respecto a los trabajadores expatriados, además de los permisos migratorios con los cuales deben contar para trabajar en el país, sin olvidar las obligaciones laborales y seguridad social, son los relacionados con la materia tributaria. Tratamiento Fiscal Cuando un expatriado presta sus servicios personales subordinados en territorio nacional, se deben analizar dos aspectos primordiales: 1. Residencia Fiscal Para definir la residencia fiscal del expatriado, el artículo 9 del Código Fiscal Federal (CFF) establece para las personas físicas: “Se consideran residentes en territorio nacional: I. A las siguientes personas físicas: a) b) Las que hayan establecido su casa habitación en México. Cuando las personas físicas de que se trate también tengan casa habitación en otro país, se considerarán residentes en México, si en territorio nacional se encuentra su centro de intereses vitales. Para estos efectos, se considerará que el centro de intereses vitales está en territorio nacional cuando, entre otros casos, se ubiquen en cualquiera de los siguientes supuestos: 1. Cuando más del 50% de los ingresos totales que obtengan en el año de calendario tengan fuente de riqueza en México. 2. Cuando en el país tengan el centro principal de sus actividades profesionales. ….” 2. Fuente de riqueza Para definir la fuente de riqueza, el primer párrafo del artículo 154 de la Ley del ISR indica que “tratándose de salarios y en general por la prestación de un servicio personal subordinado, se considera que la fuente de riqueza se encuentra en territorio nacional cuando el servicio se preste en el país.” Expatriado residente fiscal en México Cuando el expatriado cuenta con residencia fiscal en México, tendrá que sujetarse a las reglas específicas para los residentes, en el caso específico de salarios y su cálculo del impuesto, estos se regulan en el Capítulo I, del Título IV, de la Ley del ISR "De los ingresos por salarios y en General por la Prestación de un Servicio Personal Subordinado". La retención del impuesto del expatriado causado por la prestación de servicios personales subordinados, deberá ser pagada por la empresa residente en México o la persona residente en el extranjero con establecimiento permanente en México, a más tardar el día 17 del mes inmediato posterior en que fue causada. Cuando el pago de la prestación del servicio personal subordinado sea realizado por un residente en el extranjero sin establecimiento permanente en México, el expatriado deberá enterar y pagar el impuesto causado a más tardar el día 17 de cada uno de los meses del calendario, ante las autoridades fiscales, utilizando los formatos vigentes autorizados por el SAT. El expatriado residente fiscal en México, está obligado a presentar su declaración anual del ejercicio. Expatriado residente en el extranjero con fuente de riqueza en México. Cuando el expatriado no tiene residencia fiscal en México, pero la fuente de riqueza está situada en el país, tendrá que sujetarse a las reglas específicas para los residentes en el extranjero, en el caso específico de salarios, estos se regulan en el Título V, articulo 154 de la Ley del ISR "De los residentes en el extranjero con ingresos provenientes de fuente de riqueza ubicada en territorio nacional”. El impuesto por el periodo de doce meses se determinara aplicando al ingreso obtenido, las tasas siguientes: I. II. III. Exento por los primeros $125,900.00 pesos. La tasa del 15% al excedente del monto anterior y que no sean superior a $1,000,000.00 pesos. La tasa del 30% a los ingresos que excedan de $1,000,000.00 pesos. La retención del impuesto del expatriado causado por la prestación de servicios personales subordinados, deberá ser pagada por la empresa residente en México o la persona residente en el extranjero con establecimiento permanente en México, a más tardar el día 17 del mes inmediato posterior en que fue causada. Cuando el pago de la prestación del servicio personal subordinado sea realizado por un residente en el extranjero sin establecimiento permanente en México, este deberá enterar y pagar el impuesto dentro de los 15 días siguientes a la obtención del ingreso, ante las autoridades fiscales, utilizando los formatos vigentes autorizados por el SAT. Cuando la prestación sea pagada por un residente en el extranjero sin establecimiento permanente en México, el artículo 249 del Reglamento de la LISR, establece la opción de efectuar el pago del gravamen en cualquiera de las formas siguientes: I. II. III. Mediante retención y entero del residente en el extranjero que realiza los pagos por concepto de salarios y en general por la prestación de su servicio personal subordinado. Mediante entero que realice la persona residente en México, en cuyas instalaciones se prestó el servicio personal subordinado. Mediante entero que realice el representante en el país del residente en el extranjero que reúna los requisitos establecidos en el artículo 208 de la Ley y asuma la responsabilidad solidaria del pago del impuesto, a cargo de dicho residente en el extranjero, en los términos del Código Fiscal de la Federación. El impuesto que se pague en cualquiera de las opciones previstas en el artículo 249 del Reglamento de LISR, se deberá enterar a más tardar el día 17 del mes calendario inmediato posterior al que corresponda el pago. Esta opción no podrá variar en un periodo de doce meses siguientes. El expatriado residente en el extranjero, con fuente de riqueza en México, no está obligado a presentar la declaración anual del ejercicio ante la autoridad fiscal en México. En C.P. & A. estamos a su disposición para apoyarles con el estudio sobre los conceptos de residencia fiscal y fuente de riqueza, a fin de establecer las obligaciones fiscales a las cuales están sujetos los expatriados; y en caso de aplicar, las obligaciones fiscales, laborales y de seguridad social de las empresas. Así como, el cálculo y cumplimiento de las obligaciones fiscales correspondientes. Responsable de la publicación: Lupita Treviño Martinez Lupita.trevino@cpamty.com Socia de Impuestos Corporativos C.P. & A. Este documento se preparó con la finalidad exclusiva de otorgar orientación general sobre los sueldos pagados a expatriados, por lo que su contenido no debe considerarse como una asesoría profesional. Recomendamos que antes de emprender o implementar cualquier estrategia fiscal, esta sea asistida con la debida asesoría profesional. @2014 C.P. & A. Derechos Reservados.