Manual de Cumplimiento de las Obligaciones Tributarias

Anuncio

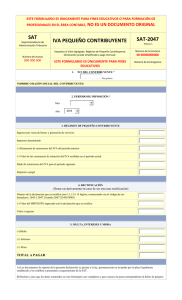

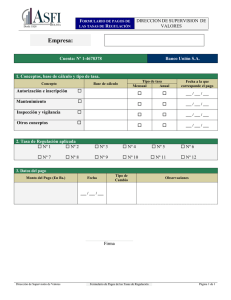

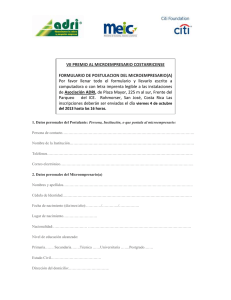

117 MANUAL DE CUMPLIMIENTO DE LAS OBLIGACIONES TRIBUTARIAS, PARA CONTRIBUIR AL AUTOCONTROL FISCAL DE LAS MICROEMPRESAS DEDICADAS AL COMERCIO POR MAYOR, EN LA CIUDAD DE COJUTEPEQUE, DEPARTAMENTO DE CUSCATLAN 117 2. Desarrollo del Manual ETAPA I INDICE Introducción i. Objetivo ii. Recursos Necesarios 1º. Herramientas de Control 2º. Personal 3º. Control Interno iii. Obligaciones Sustantivas iv. Obligaciones Formales v. Autocontrol vi. Formularios para el cumplimiento de las obligaciones tributarias formales y sustantivas vii. Artículos del Código de Comercio relacionados con las Obligaciones Tributarias Anexos Introducción El control que ejerce la Dirección General de Impuestos Internos, dependencia del Ministerio de Hacienda, sobre el cumplimiento de las obligaciones tributarias referente a los impuestos de IVA y Renta, constituye un factor de riesgo para las microempresas, tomando en cuenta que producto de dicho control podría resultar un reparo que signifique la cancelación de complemento de impuestos, multas, recargos o intereses, razón por la cual se vuelve necesario que el propio microempresario genere un autocontrol del cumplimiento de sus obligaciones que tienen que ver con los impuestos de IVA y Renta. Por lo anterior se presenta a continuación un manual que contiene la descripción de las diferentes obligaciones tributarias de IVA y Renta que el microempresario, dedicado al comercio por mayor en la ciudad de Cojutepeque debe cumplir, con el 118 propósito de que conozca la parte fundamental de cada una de dichas obligaciones, las que se presentan a través de procedimientos y diagramas para facilitar su comprensión. Además se presentan procedimientos de autocontrol de las obligaciones de IVA y Renta, los cuales se pretende que sean puestos en práctica por el propio microempresario, por lo que se expresan a través de procedimientos y diagramas de fácil comprensión. Finalmente se agrega anexos que contienen información que permite ampliar sobre el tema del cumplimiento de las obligaciones tributarias. i. Objetivo Facilitar el seguimiento a la aplicación de las disposiciones legales referentes al cumplimiento de obligaciones tributarias referentes a los impuestos de IVA y Renta, en donde los sujetos a dicho cumplimiento son los microempresarios, todo con el propósito de que ejerzan un autocontrol fiscal que les permita minimizar el riesgo de incurrir en ilegalidades tributarias. ii. Recursos Necesarios 1º. Herramientas de Control Para poner en práctica el autocontrol que se presenta, será necesario contar con el “Manual de Cumplimiento de las Obligaciones Tributarias, para contribuir al autocontrol fiscal de las microempresas dedicadas al comercio por mayor en la ciudad de Cojutepeque”, herramienta que constituye una guía de fácil comprensión y que permitirá tener conocimiento de cuales son las obligaciones que debe cumplir en materia de IVA y Renta. Por otra parte, también se vuelve necesario que el microempresario cuente con registros que permitan conocer los ingresos que obtiene, así como los costos y 119 gastos en que incurre en el desarrollo de su actividad económica, lo que en gran medida está reflejado en los libros de IVA obligatorios. 2º. Personal Uno de los requisitos fundamentales a efectos de llevar el autocontrol fiscal es la participación directa del microempresario, para lo cual se necesita que aplique personalmente las verificaciones de autocontrol diseñadas en el presente manual. Si el microempresario cuenta con una persona encargada de llevar los registros contables, será entonces otro recurso de personal que interviene en el proceso, ya que éste se encargará de poner a disposición del microempresario la materia prima (registros y documentación pertinente) a efectos de que se ejerza el autocontrol. Será necesario que la implementación incluya la capacitación necesaria para las personas que intervienen, sobre las disposiciones tributarias contenidas en el manual. 3º. Control Interno A efectos de ejercer un control efectivo de la aplicación del manual, se requerirá mantenerse informado sobre las fechas de cumplimiento de las diferentes obligaciones de IVA y Renta, lo que se facilitará si se cuenta con los calendarios que emite la Dirección General de Impuestos Internos y darles el seguimiento pertinente. Otro de los elementos que permitirá la aplicación del manual, lo constituye el mantenerse pendiente de si se dan reformas a las leyes de IVA y Renta, a efectos de conocer tanto cómo se debe aplicar, así como desde cuando, además permitirá la actualización del manual. 120 ETAPA II iii. Obligaciones Sustantivas Las obligaciones sustantivas son aquellas que implican un pago, entre ellas esta el pago o anticipo a cuenta del impuesto sobre la renta, las retenciones de impuesto sobre la renta, las retenciones y percepciones de impuesto a la transferencia de bienes muebles y a la prestación de servicios. A continuación se presenta en detalle las obligaciones sustantivas y los procedimientos contenidos para su cumplimiento, a las cuales están sujetos los microempresarios dedicados al comercio por mayor. PROCEDIMIENTO 1 OBLIGACIÓN SUSTANTIVA Realizar el pago mensual del anticipo a cuenta del impuesto sobre la renta 2 Realizar el descontadas pago en mensual concepto de de las renta cantidades por pagos efectuados 3 Realizar el pago mensual de IVA y anual de renta, dentro del plazo estipulado para tal efecto presentando la declaración correspondiente El detalle de los procedimientos con su respectivo diagrama es el siguiente: Pro1-OS 1. REALIZAR EL PAGO MENSUAL DEL ANTICIPO A CUENTA DEL IMPUESTO SOBRE LA RENTA a) Objetivo de la Disposición Cumplir con la obligación mensual del pago a cuenta, para evitar multas, recargos e intereses. 121 b) Obligado Personas Naturales Titulares de Empresas Mercantiles que ejercen el comercio transfiriendo bienes o mercancías, tenga o no tenga matricula de comerciante individual; Transportistas domiciliados; Personas Jurídicas Domiciliadas. c) Base Legal Artículos 151 y 152 del Código Tributario y 92 de su Reglamento de Aplicación d) Procedimiento de Aplicación Pro1-OS. REALIZAR EL PAGO MENSUAL DEL ANTICIPO A CUENTA DEL IMPUESTO SOBRE LA RENTA PASO RESPONSABLE 1 Microempresario 2 Microempresario 3 Microempresario 4 Microempresario 5 Microempresario 6 Administración Tributaria/Perceptor Delegado DGT/Perceptor Delegado Bancario 7 Microempresario ACCION Solicita Formulario "F-14" en oficinas de la DGII Revisa el total de las ventas mensuales registradas en los libros IVA Completa los datos requeridos según el formulario "F-14", incluyendo los datos de identificación, el total de ventas del mes y realiza el calculo del 1.5% Verifica que el número "NIT" está bien escrito dentro de los datos generales del formulario "F-14" Presenta "F-14" debidamente lleno en las oficina de la DGII Recibe declaración y pago, revisa y sella en constancia de recibido Revisa que su copia de declaración quede sellada de RECIBIDA. e) Formularios a Utilizar Formulario “F-14”, el cual es proporcionado por la Administración Tributaria f) Vigencia Desde 1 de enero 2001 y por reformas desde 19 de Diciembre 2004 y desde 27 de Marzo de 2005. 122 g) Diagrama Pro1-OS. REALIZAR EL PAGO MENSUAL DEL ANTICIPO A CUENTA DEL IMPUESTO SOBRE LA RENTA Administración Tributaria/Perceptor delegado DGT/Perceptor delegado bancario Microempresario 1 6 Solicita Formulario "F-14" en oficinas de la DGII Recibe declaración y pago, revisa y sella en constancia de recibido 2 Revisa el total de las ventas mensuales registradas en los libros IVA 3 NO Declaración Correcta Completa los datos requeridos según el formulario "F14", incluyendo los datos de identificación, el total de ventas del mes y realiza el calculo del 1.5% 4 Verifica que el número "NIT" está bien escrito dentro de los datos generales del formulario "F-14" 5 Presenta "F-14" debidamente lleno en las oficina de la DGII 7 Revisa que su copia de declaración quede sellada de RECIBIDA. SI 123 Pro2-OS 2. REALIZAR EL PAGO MENSUAL DE LAS CANTIDADES DESCONTADAS EN CONCEPTO DE RENTA POR PAGOS EFECTUADOS a) Objetivo de la Disposición Mantener un flujo mensual de recursos financieros que permitan al Estado atender las responsabilidades mensuales que le competen. b) Obligado Personas Naturales o Personas Jurídicas que paguen o acrediten a una persona natural domiciliada, servicios de carácter permanente, quienes aplicarán la tabla de retención correspondiente. Persona Natural Titular de Empresa, Personas Jurídicas que paguen o acrediten pagos o anticipos por servicios o por adquisición de bienes intangibles a personas naturales, retendrán el 10%. c) Base Legal Artículo 62 de la Ley de Impuesto Sobre la Renta; Artículos 154, 155, 156, 156-A del Código Tributario y 76, 93, 94, 95, 96 y 100 de su reglamento de aplicación. 124 d) Procedimiento de Aplicación Pro2-OS. REALIZAR EL PAGO MENSUAL DE LAS CANTIDADES DESCONTADAS EN CONCEPTO DE RENTA POR PAGOS EFECTUADOS PASO RESPONSABLE 1 Microempresario 2 Microempresario ACCION Solicita Formulario "F-14" en oficinas de la DGII Revisa en el control correspondiente, el total de los valores pagados sobre los que descontó retención de renta Microempresario Completa los datos requeridos según el formulario "F-14", incluyendo los datos de identificación, el total de las sumas pagadas y los correspondientes valores retenidos 4 Microempresario Verifica que el número "NIT" está bien escrito dentro de los datos generales del formulario "F-14" 5 Microempresario 3 6 7 Administración Tributaria/Perceptor Delegado DGT/Perceptor Delegado Bancario Microempresario Presenta "F-14" debidamente lleno en las oficina de la DGII Recibe declaración y pago, revisa y sella en constancia de recibido Revisa que su copia de declaración quede sellada de RECIBIDA. e) Formularios a Utilizar Formulario “F-14”, el cual es proporcionado por la Administración Tributaria f) Vigencia Desde 1 de enero 2001 y por reformas desde 19 de Diciembre 2004 y desde 27 de Marzo de 2005. 125 g) Diagrama Pro2-OS. REALIZAR EL PAGO MENSUAL DE LAS CANTIDADES DESCONTADAS EN CONCEPTO DE RENTA POR PAGOS EFECTUADOS Administración Tributaria/Perceptor delegado DGT/Perceptor delegado bancario Microempresario 1 Solicita Formulario "F-14" en oficinas de la DGII Recibe declaración y pago, revisa y sella en constancia de recibido 6 2 Revisa en el control correspondiente, el total de los valores pagados sobre los que descontó retención de renta NO Declaración Correcta 3 Completa los datos requeridos según el formulario "F-14", incluyendo los datos de identificación, el total de las sumas pagadas y los correspondientes valores retenidos 4 Verifica que el número "NIT" está bien escrito dentro de los datos generales del formulario "F-14" 5 Presenta "F-14" debidamente lleno en las oficina de la DGII 7 Revisa que su copia de declaración quede sellada de CANCELADO SI 126 Pro3-OS 3. REALIZAR EL PAGO MENSUAL DE IVA Y ANUAL DE RENTA, DENTRO DEL PLAZO ESTIPULADO PARA TAL EFECTO PRESENTANDO LA DECLARACIÓN CORRESPONDIENTE a) Objetivo de la Disposición Contar con un documento a través del cual el contribuyente de fe del cálculo de la base tributaria y consecuentemente recoja la veracidad de los datos contenidos en la liquidación de impuestos. b) Obligado Para el caso del Impuesto Sobre la Renta: Los sujetos que estén obligados a llevar contabilidad formal Los que hubieren declarado Impuesto Sobre la Renta en el ejercicio anterior Todos los sujetos registrados como contribuyentes del Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios Las Personas Jurídicas Para el caso del Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios: Las Personas Naturales o Jurídicas, las Sociedades Nulas, irregulares o de hecho, que realicen dentro de su giro o actividad o en forma habitual, ventas u otras operaciones que signifiquen la transferencia onerosa del dominio de bienes muebles corporales, nuevos o usados; o que en forma habitual y onerosa presten alguno o varios de los servicios que señala la ley como hecho generador. 127 c) Base Legal Artículos 91 del Código Tributario; Artículo 92 de la Ley Impuesto Sobre la Renta; Artículos 20, 22 y 24 de la Ley de Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios. d) Procedimiento de Aplicación Pro3-OS. REALIZAR DE PAGO MENSUAL DE IVA Y ANUAL DE RENTA, DENTRO DEL PLAZO ESTIPULADO PARA TAL EFECTO, PRESENTANDO LA DECLARACIÓN CORRESPONDIENTE PASO 1 RESPONSABLE Microempresario (Contribuyente) Microempresario (Contribuyente) ACCION Solicita en las oficinas de la DGII los formularios "F-11" y "F-07" Revisa los datos de los libros de IVA contra las facturas y comprobantes de crédito fiscal; así como los registros de ingresos del año, costos y gastos para el caso de Renta Microempresario (Contribuyente) Llena los formularios "F-07" con los datos de libros IVA y "F-11" con los datos de ingresos anuales, costos y gastos 2 3 4 5 Administración Recibe declaración y pago, revisa y Tributaria/Receptor delegado sella en constancia de recibido DGII Microempresario (Contribuyente) Revisa que su copia de declaración quede sellada en señal de acuse de recibo e) Formularios a Utilizar Formulario “F-07” Declaración y Pago del Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios, y Formulario “F-11” Declaración de Impuesto Sobre la Renta. f) Vigencia Desde 1 de enero de 2001 128 g) Diagrama Pro3-OS. REALIZAR EL PAGO MENSUAL DE IVA Y ANUAL DE RENTA, DENTRO DEL PLAZO ESTIPULADO PARA TAL EFECTO, PRESENTANDO LA DECLARACIÓN CORRESPONDIENTE Microempresario (Contribuyente) Administración Tributaria/Receptor delegado DGII 1 Solicita en las oficinas de la DGII los formularios "F-11" y "F-07" 4 Recibe declaración y pago, revisa y sella en constancia de recibido 2 Revisa los datos de los libros de IVA contra las facturas y comprobantes de crédito fiscal; así como los registros de ingresos del año, costos y gastos para el caso de Renta NO 3 Declaración Correcta Llena los formularios "F-07" con los datos de libros IVA y "F-11" con los datos de ingresos anuales, costos y gastos SI 5 Revisa que su copia de declaración quede sellada en señal de acuse de recibo 129 iv. Obligaciones Formales Las obligaciones formales son aquellas que por disposición de ley deben cumplirse por los sujetos que deban dar, hacer o no hacer algo encaminado a asegurar el cumplimiento de la obligación tributaria sustantiva o sea del pago del impuesto. A continuación se presentan en detalle las obligaciones formales y los procedimientos contenidos para su cumplimiento. PROCEDIMIENTO 1 OBLIGACIÓN FORMAL Presentar solicitud de inscripción en el registro de contribuyentes que lleva la Dirección General de Impuestos Internos (DGII) 2 Indicar en la solicitud de inscripción de contribuyente, la dirección en donde la DGII podrá realizar cualquier comunicación 3 Presentar el detalle de las cifras de los Estados Financieros de conformidad al formulario “F-971” o al reverso de la declaración de Renta (según el caso) 4 Pedir el correspondiente documento, en formato autorizado por la DGII, que ampare las compras realizadas (Comprobante de Crédito Fiscal, Factura o equivalente) 5 Exigir a quienes les compra, que escriban la identificación completa en el recibo u otro documento que le emitan, en el caso de que éstos no estén inscritos como contribuyentes 130 6 Presentar anualmente un informe a la DGII, conteniendo el detalle de las personas a las que les hayan descontado retenciones del impuesto sobre la renta 7 Presentar mensualmente un informe a la DGII, conteniendo el detalle de las retenciones o percepciones que le hayan efectuado los grandes contribuyentes 8 Llevar contabilidad formal, en el caso de que la microempresa llene los requisitos del Código de Comercio para llevarla 9 Llevar con la debida documentación, registros especiales que faciliten a la DGII revisar las cifras que se reflejen en las declaraciones de IVA y Renta 10 Llevar los libros de compras y de ventas relativos al control del IVA 11 Llevar registros de mercaderías que permitan identificar fácilmente los productos que venden 12 Informar por escrito a la DGII, en el caso que ya no realizará compras ni ventas 13 Entregar una constancia anual a la persona a quien le haya retenido impuesto sobre la renta, la cual deberá contener el total de lo pagado y el monto retenido durante el año de impuesto sobre la renta 131 14 Entregar a las personas a quienes les cancele un servicio, constancia del valor retenido de renta al momento de pagar dicho servicio 15 Mantener debidamente archivada la documentación, información y pruebas que amparen los registros bases para preparar las declaraciones de impuesto 16 Informar a la DGII, sobre la pérdida de documentación que ampare los registros bases para preparar las declaraciones de impuesto 17 Solicitar a la DGII la autorización de la numeración correlativa de los documentos legales ETAPA III El detalle de los procedimientos con su respectivo diagrama es el siguiente: 132 Pro1-OF 1. PRESENTAR SOLICITUD DE INSCRIPCIÓN EN EL REGISTRO DE CONTRIBUYENTES QUE LLEVA LA DIRECCIÓN GENERAL DE IMPUESTOS INTERNOS (DGII) a. Objetivo de la Disposición Formalizarse como contribuyente ante la Dirección General de Impuestos Internos b. Obligado El Obligado al pago de los diferentes impuestos administrados por la Administración Tributaria, exportadores e importadores habituales c. Base Legal Artículos 86 y 235 Código Tributario, 24 y 25 de su Reglamento de Aplicación; Artículos 28 y 30 de la Ley de Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios 133 d. Procedimiento de Aplicación Pro1-OF. PRESENTAR SOLICITUD DE INSCRIPCIÓN EN EL REGISTRO DE CONTRIBUYENTES QUE LLEVA LA DIRECCIÓN GENERAL DE IMPUESTOS INTERNOS (DGII) PASO 1 2 RESPONSABLE Microempresario (Contribuyente) ACCION Retira formulario F-210 "Registro Unico de Contribuyentes"(RUC), en oficinas de la Administración Tributaria designadas Microempresario (Contribuyente) Complementa formulario "F-210", suministrando la información y documentación que la DGII requiere Administración Tributaria/DGII Recibe y revisa datos contenidos en formulario 210 y la documentación anexa; si todo está a satisfacción emite y entrega la tarjeta que acredita la calidad de contribuyente del microempresario, que contiene el Número de Registro (NRC) Microempresario (Contribuyente) Presenta Tarjeta original (NRC) al efectuar compras o se utilicen servicios necesarios para la actividad de la empresa, todo para exigir Comprobante de Crédito Fiscal 3 4 e. Formularios a Utilizar Formulario “F-210” el cual es proporcionado por la Administración Tributaria f. Vigencia Desde 1 de enero de 2001 134 g. Diagrama Pro1-OF. PRESENTAR SOLICITUD DE INSCRIPCIÓN EN EL REGISTRO DE CONTRIBUYENTES QUE LLEVA LA DIRECCIÓN GENERAL DE IMPUESTOS INTERNOS Microempresario (Contribuyente) Administración Tributaria/DGII 1 3 Recibe y revisa datos contenidos en formulario 210 y la documentación anexa; si todo está a satisfacción emite y entrega la tarjeta que acredita la calidad de contribuyente del microempresario, que contiene el Número de Registro (NRC) Retira formulario F-210 "Registro Unico de Contribuyentes"(RUC), en oficinas de la Administración Tributaria designadas 2 Complementa formulario "F-210", suministrando la información y documentación que la DGII requiere NO 4 Recibe y revisa datos contenidos 4en la Tarjeta de Registro (NRC) 5 Presenta Tarjeta original (NRC) al efectuar compras o se utilicen servicios necesarios para la actividad de la empresa, todo para exigir Comprobante de Crédito Fiscal Información y documenetación correcta SI 135 Pro2-OF 2. INDICAR EN LA SOLICITUD DE INSCRIPCIÓN DE CONTRIBUYENTE, LA DIRECCIÓN EN DONDE LA DGII PODRÁ REALIZAR CUALQUIER COMUNICACIÓN a. Objetivo de la Disposición Mantener un lugar de comunicación oficial ante la Dirección General de Impuestos Internos b. Obligado Todo sujeto pasivo c. Base Legal Artículos 90 y 237 del Código Tributario y 109 inciso 1º de su Reglamento de Aplicación d. Procedimiento de Aplicación 136 Pro2-OF. INDICAR EN LA SOLICITUD DE INSCRIPCIÓN DE CONTRIBUYENTE, LA DIRECCIÓN EN DONDE LA DGII PODRÁ REALIZAR CUALQUIER COMUNICACIÓN PASO 1 2 3 4 RESPONSABLE Microempresario (Contribuyente) ACCION Completa el apartado del formulario "F-210" con la dirección para oir notificaciones Microempresario (Contribuyente) Complementa formulario "F-211" los primeros 10 días hábiles de cada año, actualizando dirección de lugar para recibir notificación Administración Tributaria/DGII Recibe y revisa datos contenidos en formulario 210 o 211 Microempresario (Contribuyente) Se asegura que la tarjeta (NRC) contiene los datos correctos en el caso de F-210, o que se registre el acuse de recibo en el caso de F-211 e. Formularios a Utilizar Formularios “F210”, el cual permitirá señalar el lugar al momento de la inscripción; formulario “F-211”, que se utilizará para la actualización del lugar para recibir notificaciones. El formulario deberá ser firmado por el propio sujeto pasivo, por Representante Legal o apoderado debidamente acreditado y facultado para tal efecto. f. Vigencia Desde 1 de Enero de 2001 y por reforma desde el 19 de Diciembre de 2004 137 g. Diagrama Pro2-OF. INDICAR EN LA SOLICITUD DE INSCRIPCIÓN DE CONTRIBUYENTE, LA DIRECCIÓN EN DONDE LA DGII PODRÁ REALIZAR CUALQUIER COMUNICACIÓN Microempresario (Contribuyente) Administración Tributaria/DGII 1 Completa el apartado del formulario "F-210" con la dirección para oir notificaciones 3 2 Complementa formulario "F-211" los primeros 10 días hábiles de cada año, actualizando dirección de lugar para recibir notificación 4 Se asegura que la tarjeta (NRC) contiene los datos correctos en el caso de F-210, o que se registre el acuse de recibo en el caso de F-211 Recibe y revisa datos contenidos en formulario “F210” o “F-211” 138 Pro3-OF 3. PRESENTAR EL DETALLE DE LAS CIFRAS DE LOS ESTADOS FINANCIEROS DE CONFORMIDAD AL FORMULARIO “F-971” O AL REVERSO DE LA DECLARACIÓN DE RENTA (SEGÚN EL CASO) a. Objetivo de la Disposición Mantener bases de datos que faciliten verificar la consistencia de los datos presentados en las liquidaciones de impuestos de los contribuyentes b. Obligado Contribuyentes del Impuesto Sobre la Renta c. Base Legal Artículo 91 del Código Tributario d. Procedimiento de Aplicación Pro3-OF. PRESENTAR EL DETALLE DE LAS CIFRAS DE LOS ESTADOS FINANCIEROS DE CONFORMIDAD AL FORMULARIO “F-971” O AL REVERSO DE LA DECLARACIÓN DE RENTA (SEGÚN EL CASO) PASO 1 2 3 4 5 RESPONSABLE Microempresario (Contribuyente) Microempresario (Contribuyente) Microempresario (Contribuyente) Administración Tributaria/DGII Microempresario (Contribuyente) ACCION Solicita el formulario "F-971" si lleva contabilidad formal Revisa los documentos en donde se detallan los ingresos anuales, asi como los costos, gastos, bienes y deudas Completa el formulario "F-971"si lleva contabilidad formal, de lo contrario lleva el reverso del formulario "F-11" (Declaración Renta) Recibe formulario debidamente lleno, revisa y sella en constancia de recibido Revisa que su copia de formulario quede sellada en señal de acuse de recibo 139 e. Formularios a Utilizar Formulario “F-971” diseñado por la Dirección General de Impuestos Internos f. Vigencia Desde el 19 de Diciembre de 2004 g. Diagrama 140 Pro4-OF 4. PEDIR EL CORRESPONDIENTE DOCUMENTO, EN FORMATO AUTORIZADO POR LA DGII, QUE AMPARE LAS COMPRAS REALIZADAS (COMPROBANTE DE CRÉDITO FISCAL, FACTURA O EQUIVALENTE) a. Objetivo de la Disposición Evitar el riesgo de recibir una multa por no recibir documentos legalmente autorizados b. Obligado Adquirentes de bienes o usuarios de los servicio c. Base Legal Artículo 117 del Código Tributario d. Procedimiento de Aplicación Pro4-OF. PEDIR EL CORRESPONDIENTE DOCUMENTO, EN FORMATO AUTORIZADO POR LA DGII, QUE AMPARE LAS COMPRAS REALIZADAS (COMPROBANTE DE CRÉDITO FISCAL, FACTURA O EQUIVALENTE) PASO 1 RESPONSABLE Microempresario 2 Vendedor registrado como contribuyente 3 Microempresario 4 Microempresario 5 Microempresario ACCION Pide el comprobante de la compra realizada Entrega comprobante de crédito fiscal en formulario que indique la autorización de la DGII Recibe comprobante Registra en libros IVA, la operación de compra según comprobante Archiva por el período de 5 años el comprobante 141 e. Formularios a Utilizar Comprobante de Crédito Fiscal, Factura o Tiquete según especificaciones de Ley y autorizados por la Administración Tributaria f. Vigencia Desde 1 de enero de 2001 y según reformas desde 19 de Diciembre de 2004. g) Diagrama 142 Pro5-OF 5. EXIGIR A QUIENES LES COMPRA, QUE ESCRIBAN LA IDENTIFICACIÓN COMPLETA EN EL RECIBO U OTRO DOCUMENTO QUE LE EMITAN, EN EL CASO DE QUE ÉSTOS NO ESTÉN INSCRITOS COMO CONTRIBUYENTES a. Objetivo de la Disposición Documentar debidamente desembolsos deducibles sobre la renta b. Obligado Contribuyentes IVA c. Base Legal Artículo 119 del Código Tributario d. Procedimiento de Aplicación Pro5-OF. EXIGIR A QUIENES LES COMPRA, QUE ESCRIBAN LA IDENTIFICACIÓN COMPLETA EN EL RECIBO U OTRO DOCUMENTO QUE LE EMITAN, EN EL CASO DE QUE ÉSTOS NO ESTÉN INSCRITOS COMO CONTRIBUYENTES PASO 1 2 3 4 5 6 RESPONSABLE ACCION Realiza compra Microempresario Solicita que en el comprobante de compra se incluya la identificación Microempresario personal del vendedor (Nombre, Dirección, NIT, DUI) Vendedor no registrado como Emite comprobante de compra contribuyente Retira comprobante de compra Microempresario Registra en los libros contables el comprobante de compra (no incorporar Microempresario en los libros IVA) Microempresario Archiva por el período de 5 años el comprobante retirado 143 e. Formularios a Utilizar Recibo, Factura u otro documento emitido por un Sujeto Excluido de la Calidad de Contribuyente, agregando los datos indicados por Ley f. Vigencia Desde 1 de enero de 2001 y según reformas desde 19 de Diciembre de 2004. g. Diagrama 144 Pro6-OF 6. PRESENTAR ANUALMENTE UN INFORME A LA DGII, CONTENIENDO EL DETALLE DE LAS PERSONAS A LAS QUE LES HAYAN DESCONTADO RETENCIONES DEL IMPUESTO SOBRE LA RENTA a. Objetivo de la Disposición Reportar a la Dirección General de Impuestos Internos, el detalle de las personas a quienes descontó impuesto sobre la renta b. Obligado Personas Naturales o jurídicas, sucesiones o fideicomisos que retengan Impuesto Sobre la Renta c. Base Legal Artículo 123 y 128 del Código Tributario, 57 de su Reglamento de Aplicación d. Procedimiento de Aplicación Pro6-OF. PRESENTAR ANUALMENTE UN INFORME A LA DGII, CONTENIENDO EL DETALLE DE LAS PERSONAS A LAS QUE LES HAYAN DESCONTADO RETENCIONES DEL IMPUESTO SOBRE LA RENTA PASO 1 2 3 4 5 RESPONSABLE Microempresario (Contribuyente) Microempresario (Contribuyente) ACCION Solicita en las oficinas de la DGII el formulario "F-910" Recopila los datos correspondientes a los montos pagados durante el año y sus correspondientes retenciones de impuesto sobre la renta Microempresario (Contribuyente) Completa el formulario "F-910" con sus datos de identificación general, los nombres, montos pagados y retenidos DGII Recibe formulario debidamente lleno, revisa y sella en constancia de recibido Revisa que su copia de hoja resumen quede sellada en señal de acuse de recibo Microempresario (Contribuyente) 145 e. Formularios a Utilizar Formulario “F-910” f. Vigencia Desde 1 de enero de 2001 y según reformas desde 19 de Diciembre de 2004. g. Diagrama 146 Pro7-OF 7. PRESENTAR MENSUALMENTE UN INFORME A LA DGII, CONTENIENDO EL DETALLE DE LAS RETENCIONES O PERCEPCIONES QUE LE HAYAN EFECTUADO LOS GRANDES CONTRIBUYENTES a. Objetivo de la Disposición Reportar a la Dirección General de Impuestos Internos los valores retenidos IVA para poder hacer uso del crédito correspondiente b. Obligado Contribuyentes del IVA que hubieren sido sujetos de retenciones o de percepciones c. Base Legal Artículo 123-A del Código Tributario d. Procedimiento de Aplicación Pro7-OF. PRESENTAR MENSUALMENTE UN INFORME A LA DGII, CONTENIENDO EL DETALLE DE LAS RETENCIONES O PERCEPCIONES QUE LE HAYAN EFECTUADO LOS GRANDES CONTRIBUYENTES PASO 2 RESPONSABLE Microempresario (Contribuyente) Microempresario (Contribuyente) ACCION Solicita en las oficinas de la DGII el formulario "F-930" Recopila los datos correspondientes a las retenciones y percepciones que le ha efectuado los grandes contribuyentes 3 Microempresario (Contribuyente) 4 Microempresario (Contribuyente) Completa formulario (F-930) con Período tributario/NIT/NOMBRE según tarjeta NIT) Completa las casillas del "F-930" correspondientes a los valores retenidos durante el mes declarado 1 5 6 DGII Microempresario (Contribuyente) Recibe formulario debidamente lleno, revisa y sella en constancia de recibido Revisa que su copia de hoja resumen quede sellada en señal de acuse de recibo 147 e. Formularios a Utilizar Formulario “F-930” f. Vigencia Desde el 19 de Diciembre de 2004 g. Diagrama 148 Pro8-OF 8. LLEVAR CONTABILIDAD FORMAL, EN EL CASO DE QUE LA MICROEMPRESA LLENE LOS REQUISITOS DEL CÓDIGO DE COMERCIO PARA LLEVARLA a. Objetivo de la Disposición Contar con una herramienta de control efectiva para garantizar el cumplimiento sustantivo correcto de las obligaciones tributarias, a través de evidenciar técnicamente las transacciones que generan obligaciones tributarias b. Obligado Sujetos pasivos obligados de conformidad a lo establecido en el Código de Comercio o en las leyes especiales c. Base Legal Artículos 139 del Código Tributario, 73, 74, 78 inciso 1° y 80 de su Reglamento de Aplicación; Artículos del 435 al 441 del Código de Comercio. d. Procedimiento de Aplicación 149 Pro8-OF. LLEVAR CONTABILIDAD FORMAL, EN EL CASO DE QUE LA MICROEMPRESA LLENE LOS REQUISITOS DEL CÓDIGO DE COMERCIO PARA LLEVARLA PASO 1 RESPONSABLE Microempresario contribuyente del IVA 2 3 4 5 6 7 8 9 10 ACCION Establece si conforme al Código de Comercio está obligado a llevar contabilidad forma Contador Público Autorizado o Profesional en la materia Contador del microempresario Contador Público Autorizado o Profesional en la materia Contador Público Autorizado Contador del microempresario Contador del microempresario Contador del microempresario Contador del microempresario Formula el sistema contable que se adecue a la naturaleza del negocio Folea libros empastados en forma correlativa y señala su identificación Diseña los libros auxiliares de cuentas necesarias Autoriza legalmente libros contables Respalda las operaciones con la documentación legal pertinente Registra las operaciones en los libros correspondientes Formula los Estados Financieros de la empresa Archiva adecuadamente la documentación y libros contables Microempresario contribuyente del IVA Presenta a la DGII los registros y documentación contable cuando le sea requerido e. Formularios a Utilizar Todos los necesarios según el método contable adaptado a la naturaleza del negocio. f. Vigencia Desde el 1 de Enero de 2001 150 g. Diagrama Pro8-OF. LLEVAR CONTABILIDAD FORMAL, EN EL CASO DE QUE LA MICROEMPRESA LLENE LOS REQUISITOS DEL CÓDIGO DE COMERCIO PARA LLEVARLA Microempresario contribuyente del IVA Contador Público Autorizado o Profesional en la materia Contador Público Autorizado Contador del microempresario 1 3 Establece si conforme al Código de Comercio está obligado a llevar contabilidad forma Folea libros empastados en forma correlativa y señala su identificación 2 Formula el sistema contable que se adecue a la naturaleza del negocio 6 Respalda las operaciones con la documentación legal pertinente 4 Diseña los libros auxiliares de cuentas necesarias 5 Autoriza legalmente libros contables 7 Registra las operaciones en los libros correspondientes 8 Formula los Estados Financieros de la empresa 10 Presenta a la DGII los registros y documentación contable cuando le sea requerido 9 Archiva adecuadamente la documentación y libros contables 151 Pro9-OF 9. LLEVAR CON LA DEBIDA DOCUMENTACIÓN, REGISTROS ESPECIALES QUE FACILITEN A LA DGII REVISAR LAS CIFRAS QUE SE REFLEJEN EN LAS DECLARACIONES DE IVA Y RENTA a. Objetivo de la Disposición Contar con herramientas de control efectivas para garantizar el cumplimiento sustantivo correcto de las obligaciones tributarias, a través de evidenciar técnicamente y con la mayor especificación posible, las transacciones que generan obligaciones tributarias b. Obligado Todo sujeto pasivo (para determinados sujetos pasivos, se establece disposiciones específicas de conformidad a la naturaleza de la actividad económica) c. Base Legal Artículo 140 del Código Tributario y 73 de su Reglamento de Aplicación. 152 d. Procedimiento de Aplicación Pro9-OF. LLEVAR CON LA DEBIDA DOCUMENTACIÓN, REGISTROS ESPECIALES QUE FACILITEN A LA DGII REVISAR LAS CIFRAS QUE SE REFLEJEN EN LAS DECLARACIONES DE IVA Y RENTA PASO 1 RESPONSABLE Microempresario 2 Microempresario 3 Microempresario 4 Microempresario 5 Microempresario 6 Microempresario 7 Microempresario 8 Microempresario ACCION Contrata servicios para que le diseñen los libros auxiliares necesarios legalmente Folea libros empastados en forma correlativa Detalla bienes, cuentas por cobrar y deudas al principio de cada ejercicio o período impositivo en un libro encuadernado Anota las compras, gastos y ventas durante el desarrollo de sus operaciones Respalda las operaciones con la documentación legal pertinente Totaliza operaciones al final de cada año Archiva ordenados cronológicamente los libros auxiliares y documentación correspondiente por un período de 5 años Muestra los libros y documentación correspondiente a la DGII cuando se lo requiera e. Formularios a Utilizar Los necesarios para facilitar el registro en los libros auxiliares diseñados. f. Vigencia Desde el 1 de enero de 2001 153 g. Diagrama 154 Pro10-OF 10. LLEVAR LOS LIBROS DE COMPRAS Y DE VENTAS RELATIVOS AL CONTROL DEL IVA a. Objetivo de la Disposición Contar con herramientas de control efectivas para garantizar el cumplimiento correcto del Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios, a través de evidenciar técnicamente, las transacciones que generan obligaciones tributarias. b. Obligado Contribuyentes inscritos en el IVA c. Base Legal Artículo 141 de Código Tributario; Artículo 440 del Código de Comercio d. Procedimiento de Aplicación 155 Pro10-OF. LLEVAR LOS LIBROS DE COMPRAS Y DE VENTAS RELATIVOS AL CONTROL DEL IVA PASO RESPONSABLE 1 Microempresario contribuyente del IVA o su contador 2 3 4 Microempresario contribuyente del IVA o su contador ACCION Compra los libros empastados de compras y ventas para el IVA Enumera páginas de libros empastados en forma correlativa Autoriza libros o registros del sistema Contador Público Autorizado "IVA" Abre las cuentas especiales Microempresario requeridas para el control del contribuyente del IVA o su cumplimiento del sistema "IVA" en los contador registros correspondientes 5 Microempresario contribuyente del IVA o su contador Anota las compras y ventas conforme a los comprobantes correspondientes 6 Microempresario contribuyente del IVA o su contador Totaliza libros por cada mes 7 Microempresario contribuyente del IVA o su contador Firma hoja en donde conste el total de operaciones de cada período 8 Microempresario contribuyente del IVA Muestra los libros y documentación correspondiente a la DGII cuando se lo requiera e. Formularios a Utilizar Los necesarios para cumplir legalmente con los registros del sistema “IVA”. f. Vigencia Desde el 1 de Enero de 2001 156 g. Diagrama Pro10-OF. LLEVAR LOS LIBROS DE COMPRAS Y DE VENTAS RELATIVOS AL CONTROL DEL IVA Microempresario contribuyente del IVA o su contador Contador Público Autorizado 1 Compra los libros empastados de compras y ventas para el IVA 3 2 Autoriza libros o registros del sistema "IVA" Folea libros empastados en forma correlativa 4 Abre las cuentas especiales requeridas para el control del cumplimiento del sistema "IVA" en los registros correspondientes 5 Anota las compras y ventas conforme a los comprobantes correspondientes 6 Totaliza libros por cada mes 7 Firma hoja en donde conste el total de operaciones de cada período 8 Muestra los libros y documentación correspondiente a la DGII cuando se lo requiera 157 Pro11-OF 11. LLEVAR REGISTROS DE MERCADERÍAS QUE PERMITAN IDENTIFICAR FÁCILMENTE LOS PRODUCTOS QUE VENDEN a. Objetivo de la Disposición Contar con una herramienta de control efectiva para garantizar el cumplimiento sustantivo correcto de las obligaciones tributarias, que tienen que ver con la transferencia de bienes muebles b. Obligado Sujetos pasivos cuyas operaciones consistan en transferencias de bienes muebles corporales c. Base Legal Artículo 142 del Código Tributario d. Procedimiento de Aplicación Pro11-OF. LLEVAR REGISTROS DE MERCADERÍAS QUE PERMITAN IDENTIFICAR FÁCILMENTE LOS PRODUCTOS QUE VENDEN PASO RESPONSABLE 1 Microempresario ACCION Registra el valor de las mercadería para la venta, indicando la correspondiente cantidad de producto Microempresario Cuena la cantidad de mercadería que tiene en existencia al comienzo del negocio y al final de cada ejercicio impositivo 3 Microempresario Redacta una acta que contenga el detalle de la mercadería indicando la cantidad y valor del producto en existencia 4 Microempresario 5 Microempresario 2 Archiva ordenadamente las actas, por un período de 5 años Muestra las actas de existencia de mercadería a la DGII cuando se lo requiera 158 e. Formularios a Utilizar Formulario dividido en columnas referidas a Agrupamiento de bienes conforme su naturaleza, Cantidad de Bienes, Unidad de Medida, Denominación del Bien, Precio Unitario Neto de IVA y Valor Total de Unidades. f. Vigencia Desde el 1 de enero de 2001 y por reforma desde el 19 de Diciembre de 2006. g. Diagrama 159 Pro12-OF 12. INFORMAR POR ESCRITO A LA DGII, EN EL CASO QUE YA NO REALIZARÁ COMPRAS NI VENTAS a. Objetivo de la Disposición Evitar incurrir en omisiones de declaraciones de impuesto b. Obligado Sujetos pasivos que cesen definitivamente en la realización de actividades o pongan término a su negocio por venta, liquidación, permuta, disolución de sociedad, u otra causa c. Base Legal Artículo 144 del Código Tributario d. Procedimiento de Aplicación Pro12-OF. INFORMAR POR ESCRITO A LA DGII, EN EL CASO QUE YA NO REALIZARÁ COMPRAS NI VENTAS PASO RESPONSABLE 1 Microempresario contribuyente del IVA DGII 2 3 4 Microempresario contribuyente del IVA DGII ACCION Presenta escrito a la DGII mediante el cual informa terminación de las operaciones del negocio Recibe escrito de cese de actividades constatando las formalidades pertinentes y acusa recibo Presenta las declaraciones de IVA y renta hasta que se le notifique resolución de cierre de expediente Notifica resolución en donde comunica cierre de expediente 160 e. Formularios a Utilizar Escrito dirigido al Director General de Impuestos Internos el cual debe contener el nombre y generales del Microempresario, número de registro de contribuyente (NRC), número de identificación tributaria (NIT) y la expresión del cese de realización de actividades y consignando el lugar, fecha y firma del microempresario. f. Vigencia Desde el 1 de Enero de 2001. g. Diagrama 161 Pro13-OF 13. ENTREGAR UNA CONSTANCIA ANUAL A LA PERSONA A QUIEN LE HAYA RETENIDO IMPUESTO SOBRE LA RENTA, LA CUAL DEBERÁ CONTENER EL TOTAL DE LO PAGADO Y EL MONTO RETENIDO DURANTE EL AÑO DE IMPUESTO SOBRE LA RENTA a. Objetivo de la Disposición Garantizar el valor a que tiene derecho la persona a quien se le retuvo, a efectos de acreditarse dicho valor en su liquidación anual del impuesto sobre la renta b. Obligado Agente de Retención del Impuesto Sobre la Renta c. Base Legal Artículo 145 del Código Tributario d. Procedimiento de Aplicación Pro13-OF. ENTREGAR UNA CONSTANCIA ANUAL A LA PERSONA A QUIEN LE HAYA RETENIDO IMPUESTO SOBRE LA RENTA, LA CUAL DEBERÁ CONTENER EL TOTAL DE LO PAGADO Y EL MONTO RETENIDO DURANTE EL AÑO DE IMPUESTO SOBRE LA RENTA PASO 1 RESPONSABLE Microempresario 2 3 4 Microempresario ACCION Recopila información de las remuneraciones pagadas a sus empleados dependientes durante el ejercicio próximo anterior Redacta constancia que contenga el monto anual devengado y el valor retenido Entrega constancia a la persona que le retuvo Prepara su declaración anual del Persona a quien le hicieron la Impuesto Sobre la Renta, tomando de retención base la constancia recibida Microempresario 162 e. Formularios a Utilizar Según diseño propio del microempresario, pero que deberá contener el Total de las remuneraciones pagadas, el concepto de pago, el período cubierto por ellas y el monto total retenido. f. Vigencia Desde el 1 de Enero de 2001 y por reforma desde el 19 de Diciembre de 2004. g. Diagrama 163 Pro14-OF 14. ENTREGAR A LAS PERSONAS A QUIENES LES CANCELE UN SERVICIO, CONSTANCIA DEL VALOR RETENIDO DE RENTA AL MOMENTO DE PAGAR DICHO SERVICIO a. Objetivo de la Disposición Garantizar al sujeto pasivo el valor que se le ha retenido, de tal manera que tenga comprobación del valor a que tiene derecho como crédito en su liquidación anual del impuesto sobre la renta b. Obligado Agente de Retención del Impuesto Sobre la Renta c. Base Legal Artículo 145 del Código Tributario y 101 de su Reglamento de Aplicación. d. Procedimiento de Aplicación Pro14-OF. ENTREGAR A LAS PERSONAS A QUIENES LES CANCELE UN SERVICIO, CONSTANCIA DEL VALOR RETENIDO DE RENTA AL MOMENTO DE PAGAR DICHO SERVICIO PASO RESPONSABLE 1 Microempresario 2 Microempresario 3 Microempresario 4 Persona que presta un servicio ACCION Requiere un servicio necesario para el negocio Emite recibo por el valor del servicio, indicando la cantidad retenida de impuesto sobre la renta Entrega recibo al momento del pago Prepara su declaración anual del Impuesto Sobre la Renta, tomando de base la constancia recibida 164 e. Formularios a Utilizar Según diseño propio del microempresario, pero que deberá contener el concepto de pago, monto, cantidad retenida, nombre y NIT del sujeto de retención y NIT y firma del microempresario (Agente de Retención). f. Vigencia Desde el 1 de Enero de 2001 y por reforma desde el 19 de Diciembre de 2004. g. Diagrama 165 Pro15-OF 15. MANTENER DEBIDAMENTE ARCHIVADA LA DOCUMENTACIÓN, INFORMACIÓN Y PRUEBAS QUE AMPAREN LOS REGISTROS BASES PARA PREPARAR LAS DECLARACIONES DE IMPUESTO a. Objetivo de la Disposición Mantener fuentes de información por un tiempo prudencial, a efectos de no incurrir en multas ante una verificación de la DGII b. Obligado Personas o entidades, tengan o no el carácter de contribuyentes, responsables, agentes de retención o percepción c. Base Legal Artículo 147 del Código Tributario d. Procedimiento de Aplicación Pro15-OF. MANTENER DEBIDAMENTE ARCHIVADA LA DOCUMENTACIÓN, INFORMACIÓN Y PRUEBAS QUE AMPAREN LOS REGISTROS BASES PARA PREPARAR LAS DECLARACIONES DE IMPUESTO PASO 1 RESPONSABLE Microempresario 2 Microempresario 3 Microempresario e. Formularios a Utilizar No Aplica. f. Vigencia Desde el 1 de Enero de 2001. ACCION Ordena y guarda cronológicamente los libros y documentación contable Guarda las copias de las declaraciones de impuestos presentadas y de los recibos de pago correspondientes Muestra los libros y documentación a la DGII cuando se lo requiera 166 g. Diagrama 167 Pro16-OF 16. INFORMAR A LA DGII, SOBRE LA PÉRDIDA DE DOCUMENTACIÓN QUE AMPARE LOS REGISTROS BASES PARA PREPARAR LAS DECLARACIONES DE IMPUESTO a. Objetivo de la Disposición Mantener una herramienta de control efectiva para garantizar el cumplimiento sustantivo correcto de las obligaciones tributarias, a través de evidenciar técnicamente las transacciones históricas que generan obligaciones tributarias b. Obligado Contribuyentes c. Base Legal Artículo 149 del Código Tributario d. Procedimiento de Aplicación Pro16-OF. INFORMAR A LA DGII, SOBRE LA PÉRDIDA DE DOCUMENTACIÓN QUE AMPARE LOS REGISTROS BASES PARA PREPARAR LAS DECLARACIONES DE IMPUESTO PASO RESPONSABLE 1 Microempresario 2 Microempresario 3 DGII 4 Microempresario ACCION Prepara escrito para informar pérdida de libros y/o documentos contables Presenta escrito a la DGII Contesta escrito indicando que se reconstruya la documentación extraviada Reconstruye los libros y/o documentos perdidos 168 e. Formularios a Utilizar Escrito dirigido al Director General de Impuestos Internos, el cual debe contener el nombre y generales del Microempresario, número de registro de contribuyente (NRC), número de identificación tributaria (NIT) y la expresión de la pérdida de registros contables, archivos y/o documentos legales y consignando el lugar, fecha y firma del microempresario. f. Vigencia Desde el 1 de Enero de 2001. g. Diagrama 169 Pro17-OF 17. SOLICITAR A LA DGII LA AUTORIZACIÓN DE LA NUMERACIÓN CORRELATIVA DE LOS DOCUMENTOS LEGALES h) Objetivo de la Disposición Garantizar a los clientes que los impuestos que estos han pagado se harán llegar al Estado i) Obligado Todos los Contribuyentes j) Base Legal Artículo 115-A del Código Tributario k) Procedimiento de Aplicación Pro17-OF. SOLICITAR A LA DGII LA AUTORIZACIÓN DE LA NUMERACIÓN CORRELATIVA DE LOS DOCUMENTOS LEGALES PASO RESPONSABLE 1 Microempresario 2 Microempresario 3 Delegado de la DGII 4 Delegado de la DGII 5 Delegado de la DGII 6 Microempresario 7 Imprenta Autorizada 8 Microempresario 9 Microempresario ACCION Completa formulario "F-940", solicitud de asignación de correlativos Presenta solicitud (formulario "F-940") Solicita identificación al microempresario Revisa e incorpora datos al sistema informático Comunica la autorización al microempresario Solicita a la imprenta la elaboración de los documentos autorizados Emite documentos según orden de trabajo Verifica que el número de autorización se consigne en los documentos que se elaboren Entrega documento a cliente, de conformidad a la operación económica que se realice 170 l) Formularios a Utilizar Formulario “F940” (Solicitud de Asignación y Autorización de Correlativo para la Emisión de Documentos Legales) proporcionado por la Administración Tributaria. m) Vigencia Desde el 19 de Diciembre de 2004 n) Diagrama 171 ETAPA IV v. Autocontrol A continuación se presenta el Procedimiento de Autocontrol, el cual a través de diagramas, señala las acciones que tiene que realizar el microempresario dedicado al comercio por mayor de la ciudad de Cojutepeque a efectos de aplicar el autocontrol de las obligaciones tributarias referente al Impuesto a la Transferencia de Bienes Muebles y a la Prestación de Servicios (IVA) y al Impuesto sobre la Renta. Es de considerar que las acciones están distribuidas de tal forma que por cada impuesto, es decir por IVA y Renta, se autocontrole una obligación determinada, la cual aparece señalada en cada verificación que se ponga en practica, todo con el propósito de lograr cubrir con el autocontrol, aquellas obligaciones de IVA y Renta que signifiquen mayor riesgo de detección por parte de la Dirección General de Impuestos Internos. AUTOCONTROL 4 AUTOCONTROL 3 Ver Pro4-OF Ver Pro10-OF AUTOCONTROL 2 Ver Pro7-OF AUTOCONTROL 1 Ver Pro3-OF Pro-AUTOCONTROL Acciones desarrolladas por Microempresario para controlar Obligaciones IVA Solicita Declaración IVA a contador Chequea en declaración nombre y NIT Si hubo pago compara la cantidad a pagar según declaración con lo desembolsado Chequea que la declaración tenga el sello de CANCELADO no Correcto si Le retuvo IVA un Gran Contribuyente si Solicita formularios F-930 a contador Chequea en formulario nombre y NIT Chequea que formulario tengan sello de RECIBIDO DGII Compara retenido IVA de F-930 con lo declarado en ese concepto en F-07 Archiva documentos Compara el valor resumen de ventas del mes con la sumatoria obtenida Compara valor de resumen ventas del mes según libro con el valor declarado en F-07 NINGUNA ACCION INVESTIGA, JUSTIFICA, PROCEDE no Solicita libro de ventas a consumidor final IVA a contador Suma las cantidades que aparecen en la columna de ventas netas del mes Solicita a contador 5 comprobantes de crédito fiscal por compras del mes Chequea en libro de compras IVA, el registro de fecha y valor compra e IVA AUTOCONTROL 7 AUTOCONTROL 6 AUTOCONTROL 5 Ver Pro3-OF Ver Pro3-OS Ver Pro6-OF Pro-AUTOCONTROL Acciones desarrolladas por Microempresario para controlar Obligaciones RENTA Solicita a contador el Informe de Retenciones Anuales Renta (F-910) Solicita a contador 12 declaraciones de Retenciones Renta Año Anterior (F-14) Chequea en formularios nombre y NIT de microempresario Compara monto retenido anual (F910) con la Suma de retenciones renta reportadas en F-14 Chequea que formularios tengan sello de RECIBIDO DGII no Correcto si si Solicita a contador Declaración Renta (F11) Año Anterior Paga Impuesto Solicita a DGII Estado de Cuenta si Tiene observaciones Regulariza situación ante la DGII Archiva documentos no no si Lleva contabilidad Formal Solicita a contador formularios F-971 y F-11 Chequea en formulario nombre y NIT de microempresario Chequea que formulario tengan sello de RECIBIDO DGII Compara valor impuesto renta de F-971 con impuesto computado F-11 INVESTIGA, JUSTIFICA, PROCEDE Solicita a contador ACTA de inventario de mercadería Año Anterior y F-11 Chequea que el acta incluya unidades,nombre y costo unitario por producto Compara valor total de mercadería según ACTA con el inventario final declarado en F-11 Solicita devolución renta a la DGII NINGUNA ACCION AUTOCONTROL 8 Ver Pro11-OF no si Vende mercadería no 174 vi. Formularios para el cumplimiento de las obligaciones tributarias formales y sustantivas CODIGO FO7 DESCRIPCIÓN NOMBRE Declaración y pago del Impuesto a Formulario mediante el cual se declara la Transferencia de Bienes Muebles mensualmente, los débitos y créditos resultantes y a la Prestación de Servicios de las operaciones comerciales realizadas, a efectos de liquidar el “IVA” F11 Declaración del Impuesto Sobre la Formulario mediante el cual se declara anualmente los ingresos, costos y Renta gastos, a efectos de liquidar el impuesto computado sobre la renta imponible F14 Declaración mensual de pago a Formulario cuenta e impuesto retenido renta mediante el cual mensualmente, se entera el pago a cuenta y las retenciones de renta F210 Registro Único de Contribuyentes Formulario mediante el cual los contribuyentes se registran como tales (RUC) ante la Administración Tributaria F211 Actualización de dirección para Formulario a través del cual, el contribuyente señala la dirección para recibir notificaciones recibir notificaciones F910 Informe anual de retenciones del Formulario mediante el cual el contribuyente informa, anualmente, las Impuesto sobre la Renta personas a las que hayan realizado retenciones sobre renta en el año inmediato anterior F915 Informe sobre capitalización distribución de o Formulario utilidades, personas dividendos o excedentes y/o listado anualmente de socios, cooperadores accionistas mediante jurídicas las el deben cual, las informar distribuciones de o utilidades efectuadas durante el año anterior 175 CODIGO F930 DESCRIPCIÓN NOMBRE Informe mensual de retención, Formulario a través del cual se informa percepción o anticipo a cuenta de mensualmente, las retenciones, percepciones y/o anticipos a cuenta IVA “IVA” F940 Solicitud de asignación y Formulario mediante el cual se solicita autorización de correlativo para la asignación emisión de documentos legales y numeración autorización correlativa de de la los documentos tributarios F971 Balance general y Estado de Formulario a través del cual se hace resultados para contribuyentes que una relación de los estados financieros lleven contabilidad del contribuyente que lleva contabilidad formal, el cual no es obligatorio para los asalariados, los obligados a nombrar auditor fiscal, ni para los contribuyentes con menores a $30,000.00 rentas diversas 176 vii. Artículos del Código de Comercio relacionados con las Obligaciones Tributarias Art. 353.- Si la escritura social o sus reformas no se presentaren para su inscripción en el Registro de Comercio, dentro de los quince días siguientes a su otorgamiento, cualquier socio podrá gestionarla judicial o administrativamente. Todo interesado o el Ministerio Público, podrá requerir judicialmente a toda sociedad, la comprobación de su existencia regular. El requerimiento, además de ser notificado personalmente, se publicará. Transcurridos cuatro meses del requerimiento sin que se haya comprobado la inscripción en el Registro, la sociedad se pondrá en liquidación. Todo Notario ante quien se otorgue una escritura de constitución social o de reformas, deberá advertir a los otorgantes la obligación en que están de registrarla, los efectos del registro y las sanciones impuestas por la falta del mismo. El Registro de Comercio estará obligado a remitir mensualmente a la oficina que ejerza la vigilancia del Estado, una nómina de la inscripción de dichos instrumentos con la información correspondiente.(18) La facultad conferida al Ministerio Público, en el caso del presente artículo, no concede a la oficina que ejerza la vigilancia del Estado la atribución consignada en.el.ordinal.I.del.artículo.anterior. La liquidación se practicará de acuerdo con las disposiciones contenidas en el pacto social y, en defecto de ellas, con las pertinentes de este Código. TITULO-II CONTABILIDAD Art. 435.- El comerciante está obligado a llevar contabilidad debidamente 177 organizada de acuerdo con alguno de los sistemas generalmente aceptados en materia de Contabilidad y aprobados por quienes ejercen la función pública de Auditoria. Los comerciantes deberán conservar en buen orden la correspondencia y demás.documentos.probatorios. El comerciante debe llevar los siguientes registros contables: Estados Financieros, diario y mayor, y los demás que sean necesario por exigencias contables.o.por.Ley. Los comerciantes podrán llevar la contabilidad en hojas separadas y efectuar las anotaciones en el Diario en forma resumida y también podrán hacer uso de sistemas electrónicos o de cualquier otro medio técnico idóneo para registrar las operaciones contables. Todo lo anterior lo hará del conocimiento de la Oficina que ejerce la vigilancia del Estado.(18) Art. 436.- Los registros deben llevarse en castellano. Las cuentas se asentarán en Colones o en Dólares de los Estados Unidos de América. Toda contabilidad deberá llevarse en el país, aún la de las agencias, filiales, subsidiarias o sucursales de sociedades extranjeras. La contravención será sancionada por la oficina que ejerce la vigilancia del Estado de conformidad a su Ley. Toda autoridad que tenga conocimiento de la infracción, está obligada a dar aviso inmediato a la oficina antes mencionada.(18)(19) Art. 437.- Los comerciantes con activo inferior a los cien mil colones llevarán la contabilidad por si mismos o por personas de su nombramiento. Si el comerciante no la llevare por si mismo, se presumirá otorgado el nombramiento por quien la lleve, salvo prueba en contrario. 178 Sin embargo, los comerciantes cuyo activo en giro exceda de cien mil colones, están obligados a llevar su contabilidad por medio de contadores, bachilleres de comercio y administración o tenedores de libros, con títulos reconocidos por el Estado, o por medio de empresas legalmente autorizadas. (7)(18) Art. 438.- Los registros obligatorios deben llevarse en libros empastados o en hojas separadas, todas las cuales estarán foliadas, y serán autorizadas por el Contador Público autorizado que hubiere nombrado el comerciante. Tratándose de comerciantes sociales, será el Auditor Externo quien autorizará los libros o registros, debiendo el administrador designado en los estatutos, avalar dicha autorización. Las hojas de cada libro deberán ser numeradas y selladas por el Contador Público autorizado, debiendo poner en la primera de ellas una razón firmada y sellada, en la que se exprese el nombre del comerciante que las utilizará, el objeto a que se destinan, el número de hojas que se autorizan y el lugar y fecha de la entrega al interesado. La Oficina que ejerce la vigilancia del Estado fiscalizará el cumplimiento de esta obligación, pudiendo sancionar las deficiencias que existieren contra el Auditor, el comerciante o sus administradores, según el caso todo de conformidad a la Ley.(18) Art. 439.- Los comerciantes deben asentar sus operaciones diariamente y llevar su contabilidad con claridad, en orden cronológico, sin blancos, interpolaciones, raspaduras, ni tachaduras, y sin presentar señales de alteración. Se salvarán a continuación, inmediatamente de advertidos, los errores u omisiones en que se incurriere al escribir en los registros, explicando con claridad en qué consisten, y extendiendo el concepto tal como debiera haberse escrito. Inmediatamente después de haberse descubierto el yerro o reconocida la omisión 179 en que se incurrió, se hará el oportuno asiento de rectificación. Art. 440.- Las disposiciones de los artículos 436, 438 y 439 son aplicables a todos los registros que por ley, deban llevar los comerciantes, aunque no sean de contabilidad. Art. 441.- El comerciante deberá establecer, al cierre de cada ejercicio fiscal, la situación económica de su empresa, la cual mostrará a través del balance general y el estado de pérdidas y ganancias. El balance general y el estado de pérdidas y ganancias de empresas deberán estar certificados por Contador Público autorizado; el Balance se inscribirá en el Registro de Comercio para que surta efectos frente a terceros. Sin su inscripción, no hará fe.(18) Art. 444.- Para la estimación de los diversos elementos del activo se observarán las reglas que dicte el Consejo de Vigilancia de la Profesión de Contaduría Pública y Auditoria, y en su defecto, por las Normas Internacionales de Contabilidad; en el caso que no hubiere concordancia entre las reglas anteriores, y dependiendo de la naturaleza del negocio de que se trate, así como de la existencia de Bolsas de Valores o Bolsas de Productos; se deberán observar las normas establecidas en las leyes especiales.(18) NOTAS: (18) D.L. Nº 826, del 26 de enero de 2000, publicado en el D.O. Nº40, Tomo 346, del 25 de febrero de 2000. (19) D.L. Nº 201, del 30 de noviembre de 2000, publicado en el D.O. Nº241, Tomo 349, del 22 de diciembre de 2000.(ESTA REFORMA CONTIENE LA LEY DE INTEGRACION MONETARIA) 180 F. PLAN DE IMPLEMENTACIÓN DEL MANUAL DE CUMPLIMIENTO DE LAS OBLIGACIONES TRIBUTARIAS 1. Objetivos i. General Facilitar la implementación de un sistema efectivo de autocontrol, entendido este en el sentido de que será el propio microempresario o personal de su confianza quien ejerza la verificación de que las diferentes obligaciones tributarias están siendo cumplidas ii. Específicos 1º. Formular un plan de capacitación que induzca al microempresario a ejercer efectivamente la función gerencial de autocontrol fiscal, ya sea personalmente o por medio de delegados de su confianza que se desempeñen en la propia empresa, a fin de contar con la certeza de que el microempresario no incurra en incumplimientos tributarios que signifiquen desembolsos por pago de multas, intereses y recargos, así como de impuestos complementarios 2º. Difundir el manual de cumplimiento de las obligaciones tributarias que facilite a los microempresarios conocer las obligaciones tributarias que estos deben cumplir ante la Administración Tributaria 3º. Hacer conciencia al microempresario sobre el alto grado de riesgo de detección de incumplimiento por parte de la Administración Tributaria y consecuentemente la necesidad de prevenir dichos incumplimientos. 4º.Establecer un mecanismo para examinar el registro contable de los costos por pagos en concepto de multas, intereses, recargos e impuesto complementario, con lo cual el microempresario se formaría una idea de cual es la incidencia de tales desembolsos en la eficiencia administrativa 181 2. Lineamientos para la Implementación del Manual de Cumplimiento de las Obligaciones Tributarias Con el propósito de facilitar la utilización del Manual de Cumplimiento de Obligaciones Tributarias, se ha diseñado el esquema para su implementación, el cual gráficamente refleja el proceso lógico que debe aplicarse a efectos de que el Manual cumpla con las expectativas de mejoramiento en el cumplimiento de obligaciones tributarias, coadyuvando con ello a mejorar la eficiencia administrativa de la microempresa dedicada al comercio por mayor de la ciudad de Cojutepeque. El objetivo fundamental es lograr la puesta en marcha del manual en las microempresas, y con ello contribuir al mejoramiento en el cumplimiento tributario de de dichas empresas, a fin de que mejoren la eficiencia administrativa. El curso de acción a efectos de que el manual se ponga en practica en las microempresas, incluye que la empresa cuente con un ejemplar del manual, como punto de partida para su puesta en practica. AUTORIZACIÓN DE UTILIZACIÓN Es importante este paso dentro de la implementación, ya que se institucionaliza el documento, lo cual daría el carácter de una herramienta que debe aplicarse formalmente dentro de la empresa, este paso se vuelve mas determinante si se logra que la autorización se de al mas alto nivel. NOMBRAMIENTO DE RESPONSABLE DE APLICACIÓN DEL MANUAL Con la misma seriedad de la autorización de la utilización del Manual de Cumplimiento de las Obligaciones Tributarias, debe nombrarse a la persona que será directamente responsable de la aplicación efectiva de dicho manual, esta parte del esquema es de especial importancia, por cuanto si se delega con la 182 autoridad necesaria, a posteriori se puede identificar también directamente el origen de cualquiera incumplimiento que se detecte. CAPACITACIÓN Será necesario que la implementación incluya una parte especial a la capacitación sobre las disposiciones tributarias contenidas en el manual, a efectos de tener la certeza de que se comprende las incidencias e interpretaciones sobre las normas, con lo cual tanto el responsable, como quien dará seguimiento interno al cumplimiento, podrá definir exactamente qué obligaciones son aplicables específicamente a la microempresa. ANALISIS DEL MANUAL El responsable del cumplimiento deberá, después de recibir la capacitación pertinente, realizar un análisis de todas las disposiciones legales contenidas en el Manual, seleccionando aquellas que le son aplicables a la microempresa en particular, las cuales deberán ser clasificadas de conformidad a la codificación que se desarrolla en el Manual. CALENDARIZACIÓN DE LAS OBLIGACIONES TRIBUTARIAS APLICABLES Una vez clasificadas las obligaciones aplicables a la empresa, deberá desarrollarse un calendario de cumplimiento, en cuanto a ubicar concretamente por cada obligación, la fecha límite de su cumplimiento, indicándose también la fecha que refleje el margen de seguridad a efectos de no incurrir en el riesgo de que en la última fecha se tenga un contratiempo, por cualquiera circunstancia, y se de un incumplimiento. MONITOREO Si bien es cierto se ha nombrado un responsable directo de la aplicación del manual, será necesario indicar la persona que estará al pendiente de que no se 183 incurra en ningún incumplimiento tributario, para lo cual se sugiere a quien se encarga de emitir o desembolsar los pagos correspondientes, o firmar los formularios necesarios, a efectos de generar también una medida de control interno, en cuanto a división de funciones. ACTUALIZACIÓN DE NORMAS TRIBUTARIAS Como toda disposición legal, las normas tributarias están sujetas a modificaciones, por lo cual, tanto el responsable de la aplicación del manual, como el monitor, deberán estar al pendiente de cualquier reforma a las leyes tributarias, desde su origen hasta su vigencia, a efectos de conocer tanto cómo se debe aplicar, así como desde cuando. ACTUALIZACIÓN DEL MANUAL Las reformas pueden darse en el transcurso de cada año, por lo que se hace necesario acumular las actualizaciones de cada año a efectos de que al final de dicho período se puede incorporar formalmente las modificaciones al texto integral del Manual de Cumplimiento de las Obligaciones Tributarias y de esa forma mantenerlo en vigencia. Dicha actualización deberá formalizarse con las firmas de funcionario responsable. 3. Responsabilidades Considerando la filosofía del manual planteado, la responsabilidad de la efectividad en su implementación recae directamente en el microempresario, esto es así debido a que según los resultados de la investigación, los microempresarios no son los que se encargan de controlar en toda su dimensión el cumplimiento de sus obligaciones tributarias, no obstante, sí mantienen un interés por no incurrir en inconvenientes ante el fisco, razón por la cual el manual se fundamenta en el autocontrol fiscal, entendido este, en el sentido de que el manual de las obligaciones tributarias, constituye una herramienta que pretende evitar al contribuyente, el riesgo de ser detectado por el fisco en algún incumplimiento. 184 $ 130.00 A MEDIDA SE DE ALGUNA REFORMA 1 Autorización de Utilización del Manual 2 Nombramiento de Responsable de monitoriar 3 Capacitación 4 Analisis del Manual 5 Calendarización de las Obligaciones Tributarias 6 Monitoreo 7 Actualización de Normas Tributarias Actualización del Manual 8 A MEDIDA SE DE ALGUNA REFORMA semana 49 semana 48 semana 47 semana 46 semana 45 semana 44 semana 43 semana 42 semana 41 semana 40 semana 39 semana 38 semana 37 semana 36 semana 35 semana 34 semana 33 semana 32 semana 31 semana 30 Continuación semana 29 $570.00 semana 28 semana 21 semana 20 semana 19 semana 18 semana 17 semana 16 semana 15 semana 14 semana 13 semana 12 semana 11 semana 10 semana 9 semana 8 semana 7 semana 6 semana 5 semana 4 semana 27 10.00 semana 55 30.00 $ semana 26 $ semana 54 7 Actualización de Normas Tributarias Actualización del Manual 8 semana 25 10.00 semana 53 80.00 $ semana 24 $ 5 Calendarización de las Obligaciones Tributarias 6 Monitoreo semana 52 $ 290.00 semana 23 10.00 3 Capacitación 4 Analisis del Manual semana 51 10.00 $ semana 22 $ semana 50 1 Autorización de Utilización del Manual 2 Nombramiento de Responsable de monitoriar semana 3 ACTIVIDAD semana 2 No. COSTO ESTIMADO POR ACTIVIDAD semana 1 4. CRONOGRAMA DE IMPLEMENTACIÓN 185 5. Presupuesto de Implementación Uno de los resultados de la investigación indica que los microempresarios en general no consideran como inversión a los desembolsos en que incurren para hacer del control de las obligaciones tributarias, una medida preventiva que a la postre significaría un ahorro y por lo tanto una eficiencia administrativa, tomando en consideración dicho resultado, el diseño para la implementación del Manual de Cumplimiento Tributario se ha formulado de tal manera que el llevar a la practica el autocontrol fiscal por parte de los microempresarios, represente una inversión razonable en relación a los ingresos que generan, por lo cual por cada microempresario se estima en unos $570.00 al año, la relacionada inversión. El recurso humano será el más importante en la parte de la implementación, en primer lugar debido a que la seguridad de que el manual significará mas una inversión que un gasto, debe estar bien claro en la mente del microempresario, con lo cual se obtendrá el interés necesario para aplicar la herramienta con el debido interés; por otra parte, el propio empresario o el delegado directamente por él a efectos de monitorear el Manual, se estima que empleará unas 36 horas al año para dicho monitoreo, considerándose un valor de $10.00 cada hora. En segundo lugar se tiene la capacitación sobre las disposiciones contenidas en el Manual, lo que incluye el material necesario, para lo que se considera que en dos sesiones de 4 horas cada una se cubriría el tema, estimándose la inversión en este rubro ascendería a $210.00. En suma, se considera una inversión promedio mensual de $47.50, lo que significa un razonable valor para prevenir incumplimientos tributarios que a largo plazo podrían convertirse en desembolsos mayores. 186 CUADRO DE INVERSIÓN PRESUPUESTADA PARA EL AÑO DE IMPLEMENTACIÓN RECURSO VALOR DE LA INVERSIÓN (Primer Año) Humano $360.00 Capacitación $180.00 Material $ 30.00 Imprevistos (10% s/$570.00) $ 57.00 TOTAL $627.00