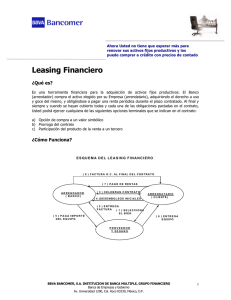

análisis financiero, contable y fiscal del arrendamiento

Anuncio