Breves Ensayos de Economía y Finanzas

Anuncio

Oeconomia

Breves Ensayos de Economía y Finanzas

Volumen VIII, Número 1.

Marzo 2014

Efectos Reales de la Política Fiscal en la República Dominicana: Nueva

Evidencia

Paola Pérez y Francisco Ramírez..................................................................3

Determinantes Internos y Externos de la Inflación en una Economía

Pequeña y Abierta: El Caso de la República Dominicana (I de III)

José Manuel Michel......................................................................................16

Análisis Fractal del Mercado Cambiario en República Dominicana:

Caracterización y Proyecciones de Corto Plazo (1992-2013)

Lisette J. Santana Jiménez……....................................................................29

Banco Central de la República Dominicana

Banco Central de la República Dominicana

Departamento de Programación Monetaria y Estudios Económicos.

Oeconomia Vol. VIII, No.1

Elaborado por el Departamento de Programación Monetaria y Estudios Económicos del Banco Central

de la República Dominicana. – Santo Domingo: Banco Central de la República Dominicana, 2014.

45 p.

Trimestral

ISSN 2304-3458

© 2014

Publicaciones del Banco Central de la República Dominicana

Esta es una publicación del Departamento de Programación Monetaria y Estudios Económicos del

Banco Central. El contenido y las opiniones de los artículos publicados en Oeconomia son de exclusiva

y estrictamente responsabilidad de su o sus autores y no reflejan la opinión del Banco Central de

República Dominicana.

Consejo Editorial:

Julio Andújar Scheker,

Director Departamento de Programación Monetaria y Estudios Económicos.

Joel Tejeda Comprés,

Subgerente de Políticas Monetaria, Cambiaria y Financiera.

Comentarios y preguntas sobre esta publicación pueden ser enviados a:

Banco Central de la República Dominicana

Av. Dr. Pedro Henríquez Ureña esq. Calle Leopoldo Navarro

Santo Domingo de Guzmán, D. N., República Dominicana

Apartado Postal 1347

809-221-9119 exts 3072-73

info@bancentral.gov.do

œ

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Efectos Reales de la Política Fiscal en la República Dominicana:

Nueva Evidencia

Por: Paola Pérez y Francisco A. Ramírez1

1. Introducción

Los efectos de las acciones de política fiscal es uno de los temas de discusión más

controversiales en la literatura macroeconómica. De acuerdo a la interpretación keynesiana el

nivel de producción y empleo de la economía es determinado por el gasto agregado, por lo que

junto con la presencia de restricciones de liquidez que enfrentan los hogares, la política fiscal

tiene efectos importantes en la evolución del Producto Interno Bruto (PIB). Por el contrario, la

visión neoclásica establece que los efectos de la política fiscal son limitados y juegan más un rol

distorsionante, por lo que políticas orientadas a expandir el nivel agregado de producción solo

tendrían efectos redistributivos y no expansivos.

Uno de los principales problemas para el contraste de estas hipótesis es la identificación de una

estrategia empírica permita cuantificar el impacto de movimientos exógenos de las variables

asociadas a la política fiscal sobre el nivel de actividad. En la literatura empírica se identifican

dos metodologías, la de Vectores Autorregresivos Estructurales (SVAR, por sus siglas en inglés)

y el llamado Enfoque Narrativo. La evidencia empírica, inclina la balanza a la hipótesis de que

la política fiscal, ya sea mediante expansión o contracción del gasto público o mediante ajustes

en la estructura impositiva, ejerce influencia sobre el nivel de actividad real.

En el caso particular de la República Dominicana (RD), diversos estudios han abordado esta

problemática con resultados relativamente distintos, reflejando la dificultad de identificar

movimientos exógenos de la política fiscal. Específicamente, el contraste viene de las diferencias

en las estimaciones de las elasticidades ingreso-producto y gasto-producto. Una particularidad

de estos estudios es que no consideran los cambios de régimen inducidos en la serie de ingresos

del gobierno por las reformas en la estructura impositiva de la economía durante el periodo de

estimación, las cuales se reflejan en la mencionada variable en forma de cambios estructurales,

que sesgan la estimación de las elasticidades de interés.

El presente trabajo tiene como objetivo contribuir a la literatura de efectos reales de la política

fiscal en la RD. El impacto de la política fiscal es cuantificado a través de la metodología de

vectores autorregresivos estructurales. A diferencia de los otros estudios para la República

Dominicana, la presente investigación considera el cómputo de la elasticidad ingreso-producto

controlando por las reformas fiscales (tributarias) llevadas a cabo en la muestra considerada.

División de Investigación Económica, Departamento de Programación Monetaria y Estudios Económicos. Para

preguntas y comentarios escribir a f.ramirez@bancentral.gov.do y pe.perez@bancentral.gov.do .

1

3

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Una vez estimada dicha elasticidad, se procede al estudio de los efectos de cambios exógenos de

la política fiscal sobre el producto. Los resultados sugieren que las innovaciones o choques

positivos de ingreso fiscal de alrededor de 1% reducen en impacto el PIB en 0.54% en el primer

trimestre después de observado el choque. En términos de los choques de gasto público, un

incremento exógeno de 1% impacta incrementa el nivel de actividad tres trimestres después,

con un efecto de 0.10% en impacto disipándose rápidamente. A la luz del debate sobre

multiplicadores fiscales, estos resultados sugieren que el multiplicador de los impuestos es

relativamente alto, sin embargo, los shocks de gasto públicos tienen efectos más modestos sobre

el nivel de actividad.

El resto del documento está organizado de la siguiente manera. En la sección II se presenta una

revisión de la literatura empírica sobre los efectos reales de la política fiscal. La estrategia

empírica es discutida en la Sección III. En primer lugar se describe la metodología SVAR,

utilizada en la identificación de los shocks de gasto y de impuesto. A continuación se describe la

metodología empleada en el cómputo de la elasticidad ingreso. Finalmente, en la Sección IV se

realiza una discusión de los resultados encontrados y su contraste con lo documentado en la

literatura para el caso de la Republica Dominicana, así como las conclusiones.

2. Revisión de Literatura

La literatura empírica de los efectos reales de la política fiscal se caracteriza por una importante

heterogeneidad de los resultados en términos de la respuesta del PIB a cambios en las medidas

del gasto público y los ingresos del gobierno. No obstante el amplio rango de multiplicadores

estimados del gasto fiscal, la tendencia en la literatura resalta que la política tributaria tiene

mayor impacto en la actividad real que la de gasto público.

El enfoque narrativo consiste en acceder los registros de cambios de postura en la política fiscal,

ya sea a través de variaciones en el gasto público o en los ingresos tributarios, e indagar si estos

se deben a una respuesta al estado de la economía o no. En caso de que dichos cambios no se

deban a variaciones en el estado de la economía, estos son fichados como cambios “exógenos” y

son empleados para estimar la respuesta de la economía, en especial, la actividad real. Esta

metodología ha sido utilizada por Ramey y Shapiro (1997); Edelberg, Eichenbaum y Fisher

(1999); y Burnside, Eichenbaum y Fisher (2000), quienes concluyen en un crecimiento

concomitante entre el gasto de defensa militar y el PIB para los Estados Unidos (Blanchard y

Perotti, 2002).

La metodología alternativa, y la más prolífera en términos de estudios por país, es la basada en

SVAR. Este enfoque explota la incapacidad de la política fiscal de reaccionar

contemporáneamente a cambios en el estado de la economía, al menos en frecuencias menores a

un año, como artificio para identificar movimientos o choques exógenos en las variables fiscales.

Los principales estudios de esta corriente son Blanchard y Perotti (2002), y Perotti (2004),

quienes estudian los efectos de la política fiscal en Estados Unidos (EU).

4

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

A nivel empírico, la metodología SVAR utilizada en la investigación data inicialmente de

Bernanke y Mihov (1998) para medir los efectos de la política monetaria. Según Blanchard y

Perotti (2002): “el enfoque de SVAR propuesto para medir los efectos de la política monetaria, se adapta

mejor al caso de la política fiscal por dos razones. Primero, las variables fiscales son influidas por

múltiples factores, entre los cuales los asociados a la estabilización del producto no son los predominantes,

es decir, hay choques fiscales exógenos respecto al PIB. Segundo, en contraste con la política monetaria, en

los rezagos de implementación y en las decisiones de política fiscal hay poca o ninguna respuesta a

movimientos inesperados en la actividad económica.”

En los aspectos no tan positivos de la metodología se destaca la dificultad en la estimación

consistente de las elasticidades asociadas a la respuesta automática de los ingresos y gastos

tributarios a cambios en los estados de la economía. Asimismo, de acuerdo a Caldara y Kamps

(2008), existen diferencias asociadas a las dimensiones consideradas en las definiciones de

ingreso y gasto público, tomando como ejemplo las diferencias en los resultados de Blanchard y

Perotti (2002) y Perotti (2004) para EU.

Por otro lado, debe tomarse en cuenta también el ejemplo del análisis de impulso respuesta de

Blanchard y Perotti (2002), que comprueba la sensibilidad del estudio a las ventanas de

períodos considerados para EU. Esto se confirma con la inclusión de la década de los 50´s a su

periodo inicial de 1960-1997, incrementando significativamente los multiplicadores de

impuestos y gastos.2

Según Restrepo y Rincón (2005), la importancia del estudio de los choques de política fiscal

surge de la necesidad de conocer a fondo la reacción de la demanda agregada, a partir de las

decisiones del gobierno, para cumplir con las metas de política establecidas por los Bancos

Centrales.

En resumen, existe evidencia empírica para Estados Unidos (Blanchard y Perotti, 2002; Caldara

y Kamps, 2008; Swisher, 2010), Croacia (Ravnic y Zilic, 2010), Italia (Giordano, Momigliano,

Neri y Perotti, 2008), algunos países de la OCDE3 (Perotti, 2004), mientras que para el caso de

países latinoamericanos tenemos a Brasil, Chile, México y Colombia (Restrepo y Rincón, 2005;

Cerda, González y Lagos, 2005; Fonseca, Carvalho y da Silva, 2011). El Cuadro 1 resume la

respuesta estimada del producto a cambios en los ingresos y los gastos.

En el caso de Caldara y Kamps (2008), la respuesta del PIB a un incremento en el gasto de

gobierno en EU es positivo con un patrón que tiende a cero, el multiplicador llega a un máximo

de alrededor de 2 luego de 3 o 4 años. Mientras que el valor de la respuesta del producto a un

incremento en la tasa de tributo es cercano a cero, en base al acercamiento con la elasticidad

La serie de impuestos de EU tiene cambios importantes que explican el aumento de la elasticidad en el periodo que

incluye la década de los 50. Un crecimiento de 26% en el segundo trimestre de 1950, y otro de 17% en el trimestre

siguiente. Estos cambios se observan luego de una caída de 8% en el primer trimestre de 1950.

3 Organización para la Cooperación y el Desarrollo Económico, OCDE.

2

5

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

ingreso del producto bajo el mismo cálculo de Perotti (2004) de 1.85.4 Sin el uso del estabilizador

automático, el impacto se mantiene positivo hasta que la elasticidad llega a 1.9, y la respuesta

del PIB se vuelve negativa cuando la elasticidad pasa de 2. Estos resultados muestran la

sensibilidad del estudio a los valores calibrados de la elasticidad ingreso del producto del

acercamiento de Blanchard y Perotti (2002).

Por otro lado, en base a una diferente interpretación de los choques de impuestos sobre el

producto, Perotti (2004) toma el impacto de un recorte de tasas impositivas para compararlos

con los resultados de choques de gastos para algunos países de la OCDE. La respuesta del

producto a un recorte de tasas es pequeña y consistentemente positiva para Estados Unidos y

Reino Unido, significativamente negativa para Alemania, Canadá y Australia.

El choque de ingresos sobre la producción industrial en el caso de Croacia, Ravnic y Zilic (2010)

encuentran un efecto negativo en los primeros tres meses del análisis que luego se torna

positivo, pero con un efecto muy volátil. Luego de 10 meses el efecto no se anula por completo,

lo que implica que el choque en las tasas de los impuestos tiene un impacto permanente en la

cantidad de recaudaciones percibidas.

Destacando que los diferentes tipos de ingresos tributarios no son estadísticamente homogéneos

por diferentes razones, e incluyendo el número de reformas tributarias elaboradas en el periodo

del estudio, Giordano, et. al (2008) encuentra, contra-intuitivamente para Italia, un efecto

positivo y significativo sobre el PIB, sin embargo, este efecto es pequeño y transitorio,

alcanzando un pico de 0.16% del PIB en el quinto trimestre, mientras que el choque de

impuestos en las demás variables del estudio son pequeñas.

Para el caso de América Latina (AL), Cerda, González y Lagos (2005) observan un choque

positivo del ingreso por impuestos tiene un efecto negativo de baja magnitud sobre el producto

durante un trimestre, para el caso de Chile, mientras que un choque positivo del gasto público

tiene un efecto negativo y significativo sobre el producto inmediatamente en el primer

trimestre. En un caso similar, los resultados de Restrepo y Rincón (2005) para el gasto público

no concuerdan con los obtenidos por Cerda et al. (2005), no obstante si coinciden los efectos del

ingreso sobre el producto.

Restrepo y Rincón (2005) encuentran para Colombia que un aumento en el ingreso fiscal no

tiene efecto alguno sobre el PIB, mientras que el gasto público tiene un efecto positivo de baja

magnitud sobre el producto, pero altamente significativo.5

Esta elasticidad ingreso del producto es la respuesta automática de cambios inesperados en el PIB, se les utiliza

como estabilizadores automáticos. (Caldara y Kamps, 2008)

5 Para el caso de Colombia, Restrepo y Rincón (2005) por la naturaleza de la serie de tiempo se estima un SVEC

porque las variables utilizadas en el modelo no son estacionarias y cointegran, es decir que poseen una relación

estable de largo plazo, por lo que un SVAR no sería la correcta especificación dado que el término de corrección de

errores no estaría incluido en el SVAR.

4

6

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Para la República Dominicana, Tejada (2012) aplica un modelo econométrico con el objetivo de

estimar el multiplicador fiscal del gasto y el ingreso público en el PIB, el consumo privado y la

inversión bruta fija. Concluye que los multiplicadores fiscales en RD son pequeños y de corta

duración, y en línea con la teoría keynesiana, donde un incremento de 1% del gasto representa

un incremento acumulado del consumo privado de 0.28% luego de un año, y por otro lado, el

aumento de 1% de los ingresos supone una caída de la inversión equivalente a 0.51%.

De la misma manera, Morla (2013) también sugiere que la respuesta de producto sigue el

modelo keynesiano, donde un choque positivo al gasto induce aumentos graduales en el PIB

durante los primeros tres trimestres, luego el efecto cae; y en el caso de los impuestos, presenta

un efecto negativo sobre el producto, llegando a su efecto máximo entre el sexto y octavo

trimestre.

3. Estrategia Empírica

La estrategia empírica empleada para la cuantificación de los efectos de la política fiscal sobre la

actividad económica es la propuesta por Blanchard y Perotti (2002) que consiste en la estimación

de shocks fiscales, es decir, movimientos exógenos del gasto y los ingresos públicos. La

estimación de estos shocks requiere imponer las restricciones apropiadas sobre las relaciones

contemporáneas entre las variables fiscales y las variables macroeconómicas. Una vez

obtenidos, la información contenida en las innovaciones estructurales son empleadas para

cuantificar la respuesta del producto a cambios exógenos en la política fiscal.

La representación básica del SVAR, en su forma reducida, propuesta por Blanchard y Perotti

,

- en logaritmos trimestrales que incluyen

(2002) incluye un vector tridimensional

el gasto gubernamental, ingreso fiscal y PIB, con residuos de forma reducida que tendrán

,

- .6

correlaciones cruzadas contemporáneas distintas de cero determinadas por

(

)

( )7

La recuperación de los shocks estructurales a partir de los residuos de forma reducida requiere

establecer restricciones contemporáneas sobre las variables consideradas en el análisis. Estas

restricciones toman en cuenta tanto la teoría económica como el comportamiento de los

hacedores de política. La identificación propuesta por Blanchard y Perotti (2002) se basa

principalmente en captar shocks estructurales no correlacionados entre sí (

). A saber,

( )

( )

( )

Todos en términos reales y per cápita.

El término ( ) permite la codependencia entre el coeficiente y un rezago en particular, se debe a la presencia de

patrones estacionales en las variables.

6

7

7

Oeconomia, ensayos sobre economía y finanzas

Donde

Volumen VIII, Número 1

son los shocks estructurales de interés.

La ecuación (3) representa que cambios en los impuestos puede ser por tres factores,

movimientos en el PIB (

), la respuesta a cambios estructurales en el gasto (

) y

finalmente en los impuestos ( ). Las ecuaciones (2) y (4), del gasto y el producto

respectivamente, captan en base a otras consideraciones, los efectos de los cambios en las

variables especificadas.

Los coeficientes (

) representan las elasticidades del gasto e impuestos respecto del PIB. Al

igual que en Blanchard y Perotti (2002) se considera que el gasto público no responde

contemporáneamente a cambios en el producto. Por el contrario, se asume que los ingresos

responden a las condiciones económicas de manera contemporánea, por lo que

es estimada.

En términos matriciales se tiene que:

[

][ ]

[

][

] ( )

Uno de los principales problemas en la estimación de la especificación anterior es la dificultad

de estimar correctamente la elasticidad ingreso-producto. En adición al problema de

simultaneidad entre el ingreso por impuestos y el producto documentado ampliamente en la

literatura, y que es resuelto mediante la estimación por variables instrumentales, existe una

fuente de sesgo que conlleva estimaciones inapropiadas de dicha elasticidad. Este sesgo tiene su

fuente en los cambios estructurales no considerados y asociados a cambios de nivel en la serie

de ingresos tributarios producto de las múltiples reformas tributarias implementadas a lo largo

de la muestra considerada.

A lo largo de la muestra considerada, comprendida entre 1998 y 2013, en frecuencia trimestral,

se registran 10 reformas impositivas. El Cuadro 2 resume los principales cambios en la

estructura impositiva en la República Dominicana.

La estimación consistente de la elasticidad ingreso-producto requiere tomar en cuenta los

cambios que la volatilidad en la estructura impositiva afectan su estimación.

3.1 Elasticidad ingreso del producto

Las reformas tributarias son choques sobre las recaudaciones de impuestos. Los efectos de estos

choques sobre el PIB tienen una alta importancia para los hacedores de política fiscal y

monetaria por la utilidad al momento de la toma de decisiones, al igual que los choques de

gasto.

El cálculo de la elasticidad ingreso del producto capta el efecto automático de la política fiscal.

La elasticidad con respecto al producto ( ) por Blanchard y Perotti (2002), se calcula con la

elasticidad por tipo de impuesto i (

) con respecto a su base impositiva, la elasticidad de

8

Oeconomia, ensayos sobre economía y finanzas

cada base i con respecto al producto (

)y

Volumen VIII, Número 1

representa la proporción que ocupa cada tipo de

impuesto i con respecto al total de impuestos.

∑

( )

Para la elaboración de una elasticidad ingreso del producto robusta con una baja volatilidad

para RD fue necesaria la exclusión de los cambios estructurales en la serie tomada en cuenta

producto de las renovaciones en la estructura impositiva aprobadas por el Poder Legislativo a

lo largo de la muestra considerada.

En el Cuadro 4 se observa la elasticidad de cada partida de impuestos tributarios que compone

la totalidad de las recaudaciones tributarias de RD, calculada con su base impositiva

correspondiente y con la exclusión de los cambios estructurales producto de las reformas

tributarias. El promedio ponderado de estas elasticidades es 1.51. En la Figura A1 se pueden

apreciar los efectos de las reformas fiscales sobre las recaudaciones por tipo de impuestos.

4. Resultados

En esta sección se presentan y discute los resultados obtenidos de la estimación del SVAR. El

conjunto de información considerado contiene datos del gasto público total (corriente y de

capital), ingresos tributarios (corrientes) y nivel de actividad económica, medido a través del

PIB real. La muestra abarca el periodo 1998-2012 en frecuencia trimestral. La fuente de la

información es el Ministerio de Hacienda y el Banco Central de la República Dominicana.

En cuanto a los ingresos tributarios, tal como se mencionó en la sección anterior, son corregidos

a través de la eliminación de los cambios asociados a las reformas tributarias a lo largo de la

muestra considerada. La estimación del VAR irrestricto es basada en 4 rezagos tal como es

sugerido por el contraste de Akaike y el contraste LM de no autocorrelación. A continuación se

procedió a la estimación de los coeficientes de las relaciones contemporáneas, establecidas en la

ecuación 5. Esta estimación se realiza condicional a la elasticidad ingreso – producto estimada

en la sección 3.1. Los intervalos de confianza reportados son los de bootstrap. La Figura 1

muestra los resultados del ejercicio.

9

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

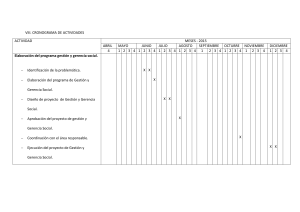

Figura 1. Funciones Impulso Respuesta.

%

Respuesta del PIB a un Choque de 1%

del Gasto Público Total

0.14

IC Efron 95%

0.12

0.10

0.08

0.06

0.04

0.02

0.00

-0.02

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21

Trimestres

-0.04

Respuesta del PIB a un Choque de 1%

de los Ingresos Públicos Totales

% 0.2

0.1

IC Efron 95%

0

-0.1

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21

-0.2

Trimestres

-0.3

-0.4

-0.5

-0.6

-0.7

Fuente: Elaboración Propia.

Los principales resultados obtenidos por la metodología SVAR indican que el efecto del choque

de 1% del gasto público total impulsa un aumento del producto de 0.08% al tercer trimestre,

mientras que un choque de 1% en los ingresos públicos totales generan una disminución

inmediata de -0.54% en el PIB. Se obtuvieron estas magnitudes en base a las transformaciones

correspondientes de las series.

La comparación de estos resultados con otros estudios realizados para el caso de la economía

dominicana es complicada, debido a que estos no presentan los impactos de cambios en las

variables fiscales sobre el producto en un formato que sea posible reconstruir la escala. No

obstante, las diferencias en el caso de los shocks de gasto no son muy disímiles: estos no tienen

un impacto importante sobre la dinámica del producto. No obstante, para el caso de los

impuestos los resultados de Morla (2013) no muestran respuesta del PIB a shocks de impuestos

(estadísticamente significativo), mientras que en el caso de Tejada (2012) la respuesta del PIB en

términos acumulados es 50% menor al nivel estimado en este estudio.

10

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

5. Conclusiones

La presente investigación consistió en la estimación de los efectos de la política fiscal sobre la

actividad económica en la República Dominicana, para el periodo 1998-2012, tomando en

consideración la influencia de los cambios de régimen en la evolución de los ingresos públicos

debido a las reformas tributarias a lo largo del periodo de análisis.

Los resultados arrojan una elasticidad ingreso-producto mayor a la estimada si no se tomara en

consideración los efectos de los cambios en la estructura tributaria de la economía. Al estimar la

respuesta del producto ante cambios en las variables fiscales, se encuentra que los shocks de

ingreso tienen un efecto importante en la actividad económica, es decir, por cada punto

porcentual de incremento exógeno en los ingresos tributarios, el PIB se contrae 0.54% en

impacto. En términos de los shocks de gasto público, los efectos sobre el PIB se materializan con

un rezago de tres trimestres, alcanzando un efecto máximo de 0.15% y diluyéndose

rápidamente.

6. Referencias

1. Afonso, A. y Sousa, R.M. (2009). “The macroeconomic effects of fiscal policy”. Working

Paper Series No. 0991. European Central Bank.

2. Bernanke, B. y Mihov, I. (1998). “Measuring Monetary Policy”. The Quarterly Journal of

Economics. Vol. 113. No. 3. pp. 869-902.

3. Blanchard, O. y Perotti, R. (2002). “An Empirical Characterization of the Dynamic Effects of

Changes in Government Spending and Taxes on Output”. The Quarterly Journal of

Economics. pp. 1329-1368.

4. Caldara, D. y Kamps, C. (2008). “What are the Effects of Fiscal Policy Shocks? A VAR Based

Comparative Analysis”. Working Paper Series No. 877. European Central Bank.

5. Cerda, R., González, H. y Lagos, L. (2005). “Efectos Dinámicos De La Política Fiscal”.

Cuadernos De Economía. Vol. 42. pp. 63-77.

6. de Paiva Fonseca, H.V., Carvalho, D.B., y da Silva, M.E.A. (2011). “The Dynamic Effects of

Fiscal Shocks in Latin American Countries”.

7. Dickey, D. y Fuller, W. (1981). “Likelihood Ratio Statistics for Autoregressive Time Series

with a Unit Root”. Econometrica, Econometric Society, Vol. 49, No. 4, pp. 1057-72.

8. Momigliano, S., Giordano, R., Neri, S., y Perotti, R. (2008). “The Effects of Fiscal Policy in

Italy: Evidence from a VAR Model”. Bank of Italy Temi di Discussione. No. 656.

9. Mountford, A. y Uhlig, H. (2008). “What are the Effects of Fiscal Policy Shocks?”. NBER

Working Papers No. 14551, National Bureau of Economic Research, Inc.

10. Perotti, R. (2004). "Estimating the effects of fiscal policy in OECD countries”. Working

Papers No. 276, IGIER (Innocenzo Gasparini Institute for Economic Research), Bocconi

University.

11

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

11. Phillips, P. y P. Perron, (1986). “Testing for a Unit Root in Time Series Regression”. Cowles

Foundation for Research in Economics, Yale University, Cowles Foundation Discussion

Papers 795R.

12. Restrepo, J. y Rincón, H. (2005). “Identifying Fiscal Policy Shocks in Chile and Colombia”.

Banco Central de Chile. Working Paper No. 370.

13. Swisher, S. (2010). “The Response of Output to Fiscal Policy in a VAR Framework: Two

Alternatives for Identifying Shocks”. University of Wisconsin-Madison.

ANEXOS

Figura A1. Efectos de las Reformas Fiscales sobre las Recaudaciones por tipo de impuesto.

Fuente: Banco Central de la República Dominicana y cálculos de los autores.

12

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Cuadro 1. Respuesta a Choques de Ingresos y Gastos.

Periodo

País

Blanchard y Perotti (2002)

1947-1997

Estados Unidos

Caldara y Kamps (2008)

1955-2006

Estados Unidos 2.00 (13)

1960-1979

1980-2001

1960-1974

1975-1989

Perotti (2004)*

1960-1979

1980-2001

1961-1979

1980-2001

1960-1979

1980-2001

Giordano, Momigliano, Neri y Perotti

(2008)

1982-2004

Estados Unidos

Alemania

Australia

Canadá

Reino Unido

Italia

Gastos

Ingresos

1.29 (15)a -0.78 (5)a

0.90 (2)b -1.33 (7)b

0.65c

1.13 (4)

0.69 (4)

0.31 (4)

-0.43 (4)

-0.41 (4)

-0.19 (4)

0.40 (4)

0.03 (4)

-0.10 (4)

-0.38 (4)

-0.28 (4)

-0.36 (4)

0.59 (4)

-0.03 (4)

-0.28 (4)

0.30 (4)

0.48 (4)

0.11 (4)

-1.23 (4)

-0.32 (4)

0.60 (4)

0.16 (5)

* Efectos en base a una reducción de impuestos. () Trimestre del efecto.

a Tendencia Determinística

b Tendencia Estocástica

c En ausencia de estabilizador automático.

13

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Cuadro 2. Principales Cambios en la Estructura Impositiva de RD.

Reformas Tributarias

Impuestos: ISR, ITBIS y Patrimonio

Ley 11-92

Se aplica un ISR por rangos al salario anual: hasta 60,000 (0%); excedente de

60,000 a 100,000 (15%); del excedente de 100,000 a 150,000 (más 6,000 cargo fijo,

20%); del excedente de 150,000 en adelante (más 16,000 cargo fijo, 30%)

Se incrementa la tasa del ITBIS de 6% a 8%.

Ley 147-00

Se aplica un ISR por rangos al salario anual: hasta 120,000 (0%); excedente de

120,000 a 200,000 (15%); del excedente de 200,000 a 300,000 (20%); del excedente

de 300,000 en adelante (25%)

Se incrementa la tasa del ITBIS de 8% a 12%.

Ley 12-01

Ley 288-04

Se aplica 6% por Servicios de Publicidad.

Se aplica un ISR por rangos al salario anual: hasta 240,000 (0%); excedente de

240,000 a 360,000 (15%); del excedente de 360,000 a 500,000 (20%); del excedente

de 500,000 en adelante (25%)

Se incrementa la tasa del ITBIS de 12% a 16%.

Se incrementa la tasa de 6% a 16% por Servicios de Publicidad.

Incremento de un 30% Selectivo y Tabaco y Alcoholes.

Impuesto Selectivo sobre las Telecomunicaciones.

Ley 557-05

Se aplica un ISR por rangos al salario anual: hasta 257,280 (0%); excedente de

257,280 a 385,920 (15%); del excedente de 385,920 a 536,000 (20%); del excedente

de 536,000 a 900,000 (25%); del excedente 900,000 en adelante (30%)

Se gravan 200 insumos y productos que estaban exentos.

Impuesto de 17% por registro de propiedad de vehículo.

Ley 495-06

Ley 172-07 y 175-07

Ley 139-11

Ley 253-12

Impuesto sobre los hidrocarburos.

Se agrega el Impuesto Selectivo al Consumo (ISC) a la base imponible del ITBIS.

Se aplica un ISR por rangos al salario anual: hasta 290,243 (0%); excedente de

290,243 a 435,364 (15%); del excedente de 435,364 a 604,672 (20%); del excedente

de 604,672 en adelante (25%)

Aplicación 1% del patrimonio activo de las empresas.

Aplicación Impuestos sobre los Activos Financieros.

Impuesto Específico a Banca de Apuestas.

Se aplica un ISR por rangos al salario anual: hasta 399,923 (0%); excedente de

399,923 a 599,884 (15%); del excedente de 599,884 a 833,171 (20%); del excedente

de 833,171 en adelante (25%)

Se incrementa la tasa del ITBIS de 16% a 18%.

Impuesto Adicional RD$2.0 al consumo del gasoil y gasolina premium-regular.

Impuesto sobre las Emisiones de CO2.

14

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Cuadro 3. Elasticidades Ingreso del Producto.

Blanchard y Perotti (2002)

Perotti (2004)

Caldara y Kamps (2008)*

Giordano, Momigliano, Neri y

Perotti (2008)

Ravnic y Zilic (2010)

Cerda, González y Lagos (2005)

Restrepo y Rincón (2005)

País

Estados

Unidos

Estados

Unidos

Elasticidad

Alemania

0.92

Australia

0.81

Canadá

1.86

Reino Unido

0.76

Estados

Unidos

1.85

Italia

0.50

Croacia

0.95

Chile

1.31

Chile

Colombia

3.03

1.87

2.08

1.85

* Toman el mismo valor calculado para Perotti (2004).

Cuadro 4. Elasticidad ingreso calculada por tipo de impuesto según su base impositiva.

Elasticidad Impuesto de la Renta sobre el PIB

1.52

Elasticidad Impuesto de Patrimonio sobre el PIB

1.83

Elasticidad Impuesto de Mercancía y Servicios sobre el Consumo

1.65

Elasticidad Impuesto de las Importaciones sobre el Total de Importaciones

1.16

Elasticidad Impuesto de las Exportaciones sobre el Total de Exportaciones

3.14

Elasticidad Otros Impuestos del Comercio Exterior sobre el PIB

0.26

Elasticidad Otros Impuestos sobre el PIB

0.37

15

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Determinantes Internos y Externos de la Inflación en una

Economía Pequeña y Abierta: El Caso de la República

Dominicana (I de III)

Por: José Manuel Michel1

1. Introducción

En el presente documento se realiza un análisis de la inflación en el cual se identifican sus

determinantes internos y externos. Dentro de estos determinantes, cabe resaltar los desalineamientos o desvíos del nivel de equilibrio de los mercados laboral, monetario y externo. La

literatura económica sostiene que las desviaciones del equilibrio de los mercados generan

presiones inflacionarias. Detrás de estos desvíos, generalmente, hay decisiones de política que

hacen interesante su estudio.

Este artículo requiere de la estimación de un modelo econométrico que incorpore alguna

medida de estos desvíos. En Juselius (1995) se logran obtener aproximaciones de estas

desviaciones utilizando Vectores de Corrección de Errores (VEC, por sus siglas en inglés).

Además de los desvíos, el modelo de inflación incorpora la tasa de crecimiento monetario, la

tasa de depreciación, la inflación salarial y la inflación externa. La información contenida en

estas variables y en los desvíos permite explicar el comportamiento de la inflación.

El presente artículo contiene, además de esta introducción, cinco capítulos. El capítulo 2

describe los métodos de estimación utilizados; el capítulo 3 contiene un análisis gráfico de los

datos donde se destacan los valores atípicos y cambios estructurales en las series; el capítulo 4

tiene los resultados de los contrastes de estacionariedad de las series y cointegración en los

mercados laboral, monetario y externo.

2. Metodología

La serie de inflación es una realización de un proceso estocástico que contiene dos conjuntos de

información y un ruido blanco. El primer conjunto, denotado por , contiene los desvíos o desalineamientos macroeconómicos y, el segundo conjunto, , incorpora la tasa de crecimiento

monetario (

), la depreciación nominal ( ), la inflación salarial (

) y la inflación externa

(

). Este proceso se puede expresar matemáticamente de la siguiente manera:

(

*

( )

)

( )

(1)

(

)

+

(2)

1

División de Investigación Económica, Departamento de Programación Monetaria y Estudios

Económicos. El autor agradece las sugerencias de Fidias Díaz de la División de Investigación Económica.

Para preguntas y comentarios escribir a j.michel@bancentral.gov.do

16

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

,

{

-}

(3)

(

) es la esperanza condicional a los dos conjuntos de información de la

Donde

inflación y

es un ruido blanco independiente e idénticamente distribuido con media cero y

varianza

,

(

). Los des-alineamientos laborales son denotados por

( ) ;

( ) , denota los des-alineamientos monetarios y,

(

) , los des-alineamientos

externos. En el conjunto de información , j indica el rezago de las variables y toma valores en

el conjunto cerrado , -.

El conjunto

no es observable directamente y necesita ser estimado. Los modelos de VEC

permiten identificar los vectores cointegrados que se interpretan como las relaciones de largo

plazo de las variables fundamentales de los mercados laboral, monetario y externo. Por

consiguiente, los desvíos de estas relaciones sirven para estimar el conjunto

∑

(t=1, ..., T)

(4)

Donde es un vector de variables conocidas que determinan la relación de largo plazo en cada

uno de los mercados. Para cada mercado, tenemos un vector

En el mercado laboral,

contiene el logaritmo de los salarios ( ), el logaritmo de los precios ( ), el logaritmo de la

productividad ( ) y el logaritmo del desempleo ( ) en el mercado monetario, el logaritmo

de saldos reales (

), el logaritmo del producto ( ) y la tasa de interés nominal Activa a 90

días ( ); mercado externo, el logaritmo del tipo de cambio ( ), el logaritmo de los precios

internos y el logaritmo de los precios externos ( ) Los residuos

son independientes

y siguen una distribución normal multivariada con media cero y varianza (Λ). Basado en estos

supuestos se estima consistentemente la ecuación (4) por el método Máxima Verosimilitud. La

matriz tiene dimensión pxp, donde p es la dimensión del vector de variables endógenas

Por otro lado, la matriz contiene las relaciones de largo plazo que vienen determinadas por su

rango. Hay tres posibles casos:

i)

ii)

iii)

Rango( )

.La matriz tiene rango completo, indicando que el vector de

sigue

un proceso estacionario. En otras palabras, todas las variables son estacionarias.

Rango( )

. Ausencia de cointegración; se puede estimar un VAR en primeras

diferencias.

0< Rango( )

. Evidencia a favor de la hipótesis de cointegración. Por ende, la

matriz

se puede factorizar en

, donde β es el vector de coeficientes de la

relación de largo plazo.

En el caso de satisfacer iii, podemos decir que existe un vector de cointegración, el cual nos

permite estimar los compontes de . Éstos se definen de la siguiente manera:

(

)

(

(

)

)

(

)

(5)

(6)

17

Oeconomia, ensayos sobre economía y finanzas

(

Volumen VIII, Número 1

)

(

)

(7)

(

),

(

) o

(

) arrojan valores positivos, significa que hay

Cuando

excedente en el mercado correspondiente. En caso contrario, cuando tenemos valores negativo,

(

)

estamos en presencia de un des-alineamiento deficitario. Cuando

tenemos

exceso de demanda interna y por consiguiente, presiones a la alza de la inflación. En igual

(

)

sentido, un

implica que la oferta monetaria excede a la demanda de dinero de

largo plazo. Cuando los precios internos son superiores a los externos se generan presiones

(

)

devaluatorias que tienen efectos positivos en la inflación. Por otro lado,

implica una mayor inflación. Los coeficientes (

),(

) y simbolizan los vectores de

cointegración ( ) para el mercado laboral, monetario y externo, respectivamente.

El rango de la matriz indica el número de vectores de cointegración o relaciones de largo plazo.

La matriz no es observable, por consiguiente, se debe inferir su rango a partir de información

muestral. Siguiendo a Johansen (1988), el rango de se infiere con el estadístico traza:

, (

)

( )-

∑

(

̃)

(8)

Con el contraste de la traza podemos establecer estadísticamente el número de la relaciones de

cointegración. Bajo la hipótesis nula de

vectores de cointegración podemos contrastar la

hipótesis alternativa de

. La hipótesis nula se satisface cada vez que hay evidencia a favor

de

. Este contraste se aplica de manera secuencial, de forma tal que se pueda rastrear el

número de vectores de cointegración. Con las estimaciones de

podemos aproximar los

).

componentes de , y con ellos, estimar (

3. Análisis de los Datos

En el siguiente análisis gráfico las variables estarán en escala logarítmica y en primeras

diferencias haciendo hincapié en los valores atípicos, de cambios estructurales o de régimen de

la serie. La figura 1 corresponde al conjunto de variables del mercado interno en niveles. Se

puede observar que las variables, logaritmo del salario ( ), logaritmo del índice de precios al

consumidor ( ) y logaritmo de la productividad ( ) tienen un comportamiento que se

asemeja al de una tendencia lineal “determinística”. En el caso de

se observa un cambio de

tendencia a partir de 2003q1, lo cual es producto de los efectos de la crisis financiera de 2003. De

igual manera, se observa una caída de la productividad laboral a partir de 2003q1. El logaritmo

de la tasa de desempleo ( ) no muestra un comportamiento tendencial. No obstante, se

pueden apreciar tres picos o valores atípicos; 1992q4, 1994q1 y 2004q4. También, se observa un

marcado comportamiento estacional en todas las variables, exceptuando en los precios.

Los valores atípicos se aprecian con mayor nitidez en las variables en primeras diferencias. En

caso del crecimiento de los salarios, tenemos valores atípicos en 2003q3 y 2003q4. La inflación

muestra tres valores atípicos, 2003q1, 2004q1 y 2008q4. Por último, en el caso del desempleo,

sobresalen tres valores atípicos: 1994q1, 2004q3 y 2008q1.

18

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

El conjunto de variables que fueron utilizadas para estimar la función de demanda de dinero se

presentan en la figura 3. El logaritmo de los saldos reales parece tener un comportamiento

similar al de una tendencia puramente estocástica, y no se observa un patrón tendencial

“determinístico.” Por el contrario, en el caso del logaritmo del PIB, se observa un

comportamiento parecido al de una tendencia lineal “determinística”. También hay que resaltar

la existencia de valores atípicos en el caso de los saldos reales. Aunque se observa un gran

número de picos en estas variables, cabe resaltar cuatro de ellos, 1999q4, 2003q2, 2003q4 y

2007q4. En el caso del logaritmo del PIB, se observa varios picos en el periodo de la crisis a

partir de 2003q2 y terminando en 2004q2.

Figura 1. Series del mercado laboral (niveles).

Logaritmo salario real

Logaritmo indice de precio al consumidor

4.4

4.8

4.0

4.4

3.6

4.0

3.2

3.6

2.8

3.2

2.4

2.8

92

94

96

98

00

02

04

06

08

10

92

94

96

Logaritmo de productividad laboral

98

00

02

04

06

08

10

06

08

10

Logaritmo desempleo

10.4

3.1

10.2

3.0

10.0

2.9

9.8

2.8

9.6

2.7

9.4

2.6

92

94

96

98

00

02

04

06

08

10

92

94

96

98

00

02

04

Fuente: Banco Central de la República Dominicana y cálculos del autor.

El conjunto de variables que fueron utilizadas para estimar la función de demanda de dinero se

presentan en el gráfico tres. El logaritmo de los saldos reales parece tener un comportamiento

similar al de una tendencia puramente estocástica, no se observa un patrón tendencial

determinístico. Por el contrario, en el caso del logaritmo del PIB se observa un comportamiento

parecido al de una tendencia lineal “determinística.” También hay que resaltar la existencia de

valores atípicos, en el caso de los saldos reales. Aunque se observa un gran número de picos en

estas variables, cabe resaltar cuatros, 1999q4, 2003q2, 2003q4 y 2007q4. En el caso de logaritmos

del PIB se observa varios picos en el periodo de la crisis a partir de 2003q2 y terminando en

2004q2.

19

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Figura 2. Series del mercado laboral (primeras diferencias).

Logaritmo índice de precio al consumidor

Logaritmo salario real

.20

.25

.15

.20

.10

.15

.05

.10

.00

.05

-.05

.00

-.10

-.05

-.15

-.10

92

94

96

98

00

02

04

06

08

10

92

94

96

Logaritmo productividad laboral

98

00

02

04

06

08

10

06

08

10

Logaritmo desempleo

.15

.2

.10

.1

.05

.0

.00

-.1

-.05

-.2

-.10

-.3

92

94

96

98

00

02

04

06

08

10

92

94

96

98

00

02

04

Fuente: Banco Central de la República Dominicana y cálculos del autor.

En la tasa de interés sobresalen un número importante de valores atípicos, desatancándose

aquellos en 1997q4, 2000q4, 2001q3, 2008q4 y 2010q3. En el caso de 2004q2, más que un valor

atípico pareciera un cambio en la serie, el cual tiene su explicación en el cambio de régimen de

política. A partir de 2004, República Dominicana comenzó a utilizar la tasa de interés de los

depósitos de remuneración a corto plazo (Overnight) y de la Ventanilla Lombarda como

instrumento de política, dejando de utilizar la base monetaria.

Al llevar las series a primera diferencia, como era de esperarse, desaparecen las tendencias

determinísticas y/o estocásticas y se muestran de forma más nítida los valores atípicos. En los

saldos reales se observa un valor atípico en 2003q2. En la tasa de interés se observan valores

atípicos en 2005q2 y 2008q3.

20

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Figura 3. Series del mercado monetario (niveles).

Logaritmo saldo reales

Logaritmo del PIB

7.6

11.6

7.4

11.2

7.2

7.0

10.8

6.8

10.4

6.6

6.4

10.0

92

94

96

98

00

02

04

06

08

10

92

94

96

98

00

02

04

06

08

10

Tasa de interés nominal

35

30

25

20

15

10

5

92

94

96

98

00

02

04

06

08

10

Fuente: Banco Central de la República Dominicana y cálculos del autor.

Las variables externas, logaritmo del IPC de EE.UU. ( ), y del tipo de cambio ( ), tienen

cambios de tendencia. El tipo de cambio muestra una ruptura a partir de 2002q2, pero también

valores atípicos entre 2002q4 y 2004q2. Los más destacado en ( ) es el cambio de tendencia

observado en el tercer trimestre de 2008q3, explicado por la crisis mundial.

Figura 4. Series mercado monetario (primeras diferencias).

Logaritmo PIB

Logaritmo saldo reales

.20

.6

.15

.4

.10

.2

.05

.0

.00

-.2

-.05

-.10

-.4

92

94

96

98

00

02

04

06

08

92

10

94

96

98

00

02

04

06

08

10

Tasa de interés nominal (90 días)

8

4

0

-4

-8

92

94

96

98

00

02

04

06

08

10

Fuente: Banco Central de la República Dominicana y cálculos del autor.

En la tasa de depreciación se observa un periodo de inestabilidad entre 2002q4 y 2006q1. Este

periodo corresponde a la depreciación generada por la crisis financiera y la posterior

apreciación, causada por una política restrictiva después de la crisis. En la inflación externa se

observa un valor atípico en 2008q4.

21

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Figura 5. Series mercado exterior (niveles).

Logaritmo del tipo cambio bilateral US$/RD$

Logaritmo del indice de precio al consumidor de Estados Unidos

4.0

5.4

3.6

5.3

5.2

3.2

5.1

2.8

5.0

2.4

92

94

96

98

00

02

04

06

08

4.9

10

92

Logaritmo tipo de cambio bilateral US$/RD$

94

96

98

00

02

04

06

08

10

Logaritmo indice de precio al consumidor de Estados Unidos

.3

.04

.2

.02

.1

.00

.0

-.02

-.1

-.04

-.2

-.3

92

94

96

98

00

02

04

06

08

10

-.06

92

94

96

98

00

02

04

06

08

10

Fuente: Banco Central de la República Dominicana y cálculos del autor.

4. Análisis de Raíz Unitaria y Cointegración

El análisis gráfico no permite identificar con precisión el nivel de integración de la serie de

tiempo. No obstante, a partir del mismo podemos escoger la forma funcional del contraste

Dickey Fuller Aumentado (ADF, por sus siglas en inglés) correcta. La forma funcional depende

de la disyuntiva que se observa en el análisis gráfico de la serie. El análisis sugiere utilizar dos

formas funcionales del contraste ADF para evaluar el nivel de integración de las series de

tiempo. En las series en la que se presenta la disyuntiva entre tendencia determinística y raíz

unitaria, se aplica el siguiente contraste:

∑

(9)

Por consiguiente,

puede ser una de las siguientes series:

, ,

,

,

(

)y

a,

una constante; , primera diferencia y un ruido blanco. En el caso de las variables

y no

se observa tendencia, sin embargo, sí alejamiento del valor promedio por largos periodos de

tiempo. Por ende, en este caso el análisis gráfico se inclina más hacia la idea de una raíz unitaria.

Por consiguiente, en los casos de

y se aplica el contraste ADF sin constante.

22

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Los resultados del contraste ADF nos permite afirmar que las series son integradas de primer

orden. Por consiguiente, no existe evidencia que permita rechazar la hipótesis nula (de

existencia de una raíz unitaria) para las series en niveles al 5% de significancia. Por el contario,

en primeras diferencias, la información disponible permite rechazar la hipótesis nula.

Cuadro 1. Nivel de Integración de las Series.

Contraste ADF,

Existencia de raíz unitaria

Valor de

Rezago

Máximo rezago

probabilidad

seleccionado

Serie

Observaciones

0.8248

4

11

71

0.9298

1

11

71

0.9616

4

11

71

0.0507

4

11

71

0.8041

1

11

71

0.9680

4

11

71

0.3547

1

11

74

0.7480

2

11

73

0.8620

0

11

75

(

)

0.0002

3

11

71

(

)

0.0001

0

11

74

(

)

0.0019

3

11

71

(

)

0.0367

3

11

71

0.0001

0

11

74

)

0.0065

3

11

71

( )

0.0000

0

11

74

(

0.0000

1

10

65

0.0010

0

10

66

(

)

(

(

)

)

El contraste de la traza de Johansen (1988) permite rechazar la hipótesis nula de ausencia de

cointegración en el mercado laboral, monetario y externo. En el caso del sector laboral hay

evidencia a favor de la hipótesis alternativa de al menos dos vectores de cointegración. En los

mercados laboral y externo, la información sostiene la hipótesis alternativa de al menos un

vector de cointegración. Los vectores de corrección de errores (VEC) utilizados en la aplicación

del contraste pasan las pruebas de normalidad, autocorrelación y hetoroscedasticidad. Los

resultados de estas pruebas se encuentran en el apéndice.

23

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Cuadro 2. Contraste de Cointegración.

Hipótesis nula (No.

Vectores de

cointegración)

Mercado laboral

0

1

2

Mercado monetario

0

1

Mercado exterior

0

1

Estadístico traza

Valor crítico al 5%

Valor prob.

64.40481

30.19270

9.490513

40.17493

24.27596

12.32090

0.0000

0.0080

0.1424

37.58711

10.66068

24.27596

12.32090

0.0006

0.0934

23.53421

4.097244

20.26184

9.164546

0.0171

0.3978

La normalización del primer vector de cointegración del mercado laboral corresponde a una

curva de salario de largo plazo. Los coeficientes tienen los signos teóricamente esperados y se

interpretan como elasticidades de largo plazo. Los aumentos de precio se traducen en

incrementos de salarios de menor magnitud. En igual sentido, los incrementos de

productividad se traducen en mayores salarios. No obstante, el incremento de salario es inferior

a la expansión de la productividad. El aumento de la tasa de desempleo de 1% conlleva una

caída de los salarios de 0.30%, siempre que los demás factores se mantengan constantes.

(10)

En el mercado monetario el vector cointegrado normalizado cumple con las características de

una función de demanda de dinero. La elasticidad producto de los saldos reales es de 0.63. El

coeficiente de la tasa interés mide el efecto de las variaciones absolutas de la tasa de interés

nominal en los saldos.

(11)

El coeficiente es cercano a la unidad. Por consiguiente, las fluctuaciones en la diferencia de

precios internos y externos se traspasan casi completamente al tipo de cambio nominal en el

largo plazo.

(

)

(12)

En conclusión, la información disponible nos permite identificar relaciones de largo plazo en el

mercado laboral, en el mercado monetario y en el mercado externo. Los vectores de

cointegración permiten una normalización con coeficientes coherentes con la teoría económica.

Por consiguiente, es posible estimar el conjunto de información

24

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

5. Modelo de Inflación

En este capítulo se presentan los resultados de las estimaciones del modelo. En el mismo, la

inflación es el resultado de la inflación salarial, la inflación externa, la inflación monetaria, la

depreciación y los des-alineamientos en los diferentes mercados. La ecuación (13) contiene los

resultados:

( )

( )

(

)

(13)

Este modelo pasa las pruebas de autocorrelación (LM), heteroscedasticidad (White) y

normalidad (Jarque-Bera). Por consiguiente, el modelo cumple los supuestos clásicos que hacen

posible la aplicación de los métodos tradicionales de inferencia estadística. Cabe resaltar, que

todos los coeficientes tienen los signos teóricamente esperados y son significativos al 5%.

La inflación de República Dominicana es fuertemente impactada por la inflación externa. De

igual manera, el des-alineamientos de mayor ponderación es el correspondiente al sector

(

)

externo,

El tipo de cambio tiene un impacto contemporáneo y uno rezagado a un

trimestre. La inflación salarial impacta a la inflación de precios con un rezago de dos trimestres.

Los componentes monetarios, de inflación monetaria y el des-alineamiento del mercado

monetario, arrojaron los menores coeficientes. Por consiguiente, la inflación es explicada,

mayormente, por factores no monetarios.

Cuadro 3. Supuestos clásicos.

Prueba

Hipótesis Nula

Estadístico

Valor

Estadístico

P.

Value

BreuschGodfrey

Serial

Correlation

LM

Ausencia de auto

correlación

Obs*Rsquared

7.873144

0.1638

Test White

Homocedasticidad

(ausencia

heterocedasticadad)

Obs*Rsquared

11.37983

0.3287

Jarque Bera

Normalidad

Jarque Bera

0.65

0.72

Conclusión

No se rechaza la

hipótesis nula

niveles

convencionales

de 1%, 5% y 10%

No se rechaza la

hipótesis nula

niveles

convencionales

de 1%, 5% y 10%

No se rechaza la

hipótesis nula

niveles

convencionales

de 1%, 5% y 10%

6. Conclusiones

De las variables consideradas en el modelo, la inflación externa tiene el mayor impacto. La

inflación salarial impacta la inflación de precios con un rezago de dos trimestres. El tipo de

25

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

cambio tiene un efecto contemporáneo y rezagado a un trimestre. Del conjunto de desalineamientos, el des-alineamiento externo genera mayor presión inflacionaria. Se evidencia un

componente estacional debido a que la inflación de los dos primeros trimestres es inferior a la

inflación de los dos últimos trimestres.

7. Referencias

1. Juselius, K., (1995). "Domestic and Foreign Effects on Prices in an Open Economy. The Case of

Denmark". Reprinted in Ericsson and J.S. Irons (eds.) Testing Exogeneity. Advanced texts in

Econometrics, Oxford University Press.

2. Johansen, S., (1988). “Statistical Analysis of Cointegration Vectors,” Journal of Economic

Dynamics and Control, Vol. 12, No. 2–3, pp. 231–254.

8. Apéndice

Descripción de variables:

Serie de salario nominal (W)

El Salario nominal corresponde al promedio del trimestre de la serie de salario mensual de la

Superintendencia de Pensiones (SIPEN) corregido con los datos de la Encuesta Nacional de

Fuerza de Trabajo (ENFT), que se publica en abril y octubre de cada año. La corrección se hace

de la siguiente manera:

(

)

Donde

es el salario promedio del trimestre i;

, salario promedio del trimestre i de la

SIPEN, y

es el cociente entre el salario de la ENFT y el salario de mensual de la SIPEN en el

mes de realización de la encuesta. Como la encuesta se realiza dos veces al año, en abril y

octubre,

toma dos valores en un año. Para el salario octubre-diciembre y enero-marzo del

año siguiente se utiliza el

calculado con la encuesta de octubre. Los dos restantes, abril-junio

y julio-septiembre, se toma el de la encuesta de abril.

Índice de Precios al Consumidor (IPC)

Se utiliza el IPC del último mes de cada trimestre publicado por el BCRD, que se publica entre

la segunda y tercera semana del mes siguiente.

26

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Desempleo (U)

Se utiliza la tasa de desempleo semestral de la ENFT y se lleva a trimestral con la estacionalidad

de la diferencia entre el número de afiliados y cotizantes de la SIPEN.

Productividad (Y/L)

Es el cociente PIB/L, donde L es la población ocupada tomada de la ENFT semestral se lleva a

trimestral con la estacionalidad de serie de cotizantes de la SIPEN.

Oferta Monetaria real (Mr)

Se utiliza la serie del agregado monetario M1, que consiste de los billetes y monedas en poder

del público y los fondos transferibles y, dentro de éstos últimos, están las cuentas corrientes y

de nóminas del sistema financiero dominicano. La oferta real se construye dividiendo la oferta

nominal entre el IPC. Los agregados monetarios se publican semanalmente.

Tipo de Cambio Nominal (TC)

Tipo de cambio promedio mensual de la encuesta a los bancos comerciales realizada por el

BCRD. Dicha encuesta se realiza diariamente.

IPC de Estados Unidos (IPCUSA)

IPC de Estados Unidos de América (sin desestacionalizar).

27

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Pruebas modelos VEC:

VEC LM Test

H0: No autocorrelación

Lags

LM-Stat

Prob

LW, LP, LPRODU, LU

VEC Jarque Bera test

H0: Normalidad

1

8.817037

0.9208

2

5.624179

0.9917

Variables

Chi-sq

df

Prob.

3

17.29006

0.3671

LW, LP, LPRODU, LU

Mr, LY r

LTC dppp

12.14406

8

0.1449

4

23.54312

0.1000

2.489452

6

0.8696

5

17.16287

0.3751

2.560073

4

0.6339

Mr, LY r

1

12.58286

0.1824

2

12.42587

0.1904

3

9.634359

0.3809

4

4.213143

0.8968

5

5.941602

0.7457

LTC dppp

VEC White test

H0: Homocedasticidad

1

6.165942

0.1871

2

5.237420

0.2638

Variables

Chi-sq

df

Prob.

3

18.07250

0.1012

LW, LP, LPRODU, LU

Mr, LY r

LTC dppp

373.7366

340

0.1005

154.9130

162

0.6415

4

5

5.783770

2.212507

0.2159

0.6967

184.1920

171

0.2322

28

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Análisis Fractal del Mercado Cambiario en República

Dominicana: Caracterización y Proyecciones de Corto Plazo

(1992-2013)

Por: Lisette Josefina Santana Jiménez 1

1. Introducción

La modelación cimentada en estructuras fractales se perfila como una herramienta poderosa y

prometedora en el área de economía y finanzas, considerando las ventajas derivadas de su

habilidad para describir la naturaleza irregular o fragmentada de objetos complejos que la

geometría euclidiana no puede analizar de manera minuciosa.

Un fractal se define como un objeto geométrico cuya composición básica se repite a diferentes

escalas y que posee dos propiedades fundamentales: auto-similitud escalar y dimensión

fraccional (no entera). La auto-similitud escalar es una característica bajo la cual un subconjunto, que es magnificado a la escala de la estructura completa, no presenta diferencia con

respecto a la estructura global. Por otra parte, la dimensión fractal se puede definir como el

número que sirve para cuantificar el grado de irregularidad, fragmentación y rugosidad de un

conjunto geométrico o de un objeto natural.

La literatura teórica enfatiza cómo resulta natural la asociación del comportamiento de los

mercados financieros con las propiedades de los fractales, siendo admisible la coexistencia de

determinismo global y aleatoriedad local.

El mercado cambiario ha sido objeto de estudio durante varias décadas y, de manera más

específica, los modelos para predecir el comportamiento de corto plazo de dicha variable todo

un desafío, como se documenta en la literatura empírica, llegándose a la conclusión de que el

modelo de caminata aleatoria se plantea como la técnica que arroja los mejores resultados de

proyección de tipo de cambio, en el corto plazo (Meese & Rogoff (1983), Frankel & Rose (1994)).

De esta manera, se apela al análisis fractal, a fin de llevar a cabo proyecciones de corto plazo

(haciendo uso de un modelo basado en información fraccional) tanto para períodos de gran

incertidumbre cambiaria (año 2003) como para intervalos de tiempo posteriores a la crisis

financiera del 2003, a fin de verificar el desempeño de dicho modelo en distintos escenarios.

La literatura empírica cuenta con diversos trabajos fundamentados en técnicas de análisis

fractal, aplicadas a las áreas de economía y finanzas. Por ejemplo, Bohdalová & Greguš (2010)

llevan a cabo un análisis de la serie diaria del tipo de cambio Dólar EUA/Precio Oro,

encontrando indicios de una estructura fractal en la misma y observando la existencia de ciclos

no periódicos, los cuales evidencian que el mercado cambiario no es un sistema lineal. Los

División de Modelos Macroeconómicos, Departamento de Programación Monetaria y Estudios

Económicos. Para comentarios y preguntas escribir a lj.santana@bancentral.gov.do.

1

29

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

autores destacan que la información obtenida a partir del análisis fractal puede ser utilizada

como base para el análisis de momentos y otras formas de análisis técnico.

Kumagai (2002) estudia la estructura fractal de la serie de tipo de cambio yen/dólar y propone

un método basado en la utilización de valores extremos, determinados por una escala, con el

propósito de definir una dimensión fractal independiente de la escala de tiempo, la cual permite

describir de forma más minuciosa la dinámica del mercado cambiario. Wang et al. (2011)

investigan el comportamiento multifractal de la serie de tipo de cambio del dólar con respecto a

varios países, encontrando que tanto las colas gruesas como los eventos extremos observados en

las series contribuyen significativamente a la multifractalidad de las series de tipo de cambio

consideradas. Del mismo modo, Oh et al. (2012) llevan a cabo un estudio de multifractalidad

para las series de tipo de cambio de varios países asiáticos, evidenciándose características

multifractales para cada una de las series consideradas y observando los efectos de la crisis

asiática sobre el mercado cambiario al estimar el espectro multifractal para determinados

períodos de tiempo.

Otros autores se enfocan en la utilización de las características fractales de la serie, como por

ejemplo la dimensión fractal, para desarrollar algoritmos que permitan proyectar el

comportamiento futuro de la misma. Este es el caso de Richards (2004), quien emplea un

modelo de transición de estado para predecir la probabilidad de eventos extremos, Loskutov et

al. (2001) utilizan el análisis de espectro singular (SSA) para proyectar el comportamiento de la

actividad solar, entre otros.

Este trabajo se estructura de la siguiente forma: en la Sección 2 se explica la metodología

empleada para llevar a cabo la caracterización fractal de la serie de tipo de cambio, para el

período 1992-2013, segmentando esta muestra en el período pre-crisis cambiaria y post-crisis,

así como también el modelo empleado para realizar las proyecciones de corto plazo; en la

Sección 3 se muestran los resultados tanto de la caracterización de la serie como de las

proyecciones obtenidas y, finalmente, se presentan las conclusiones de este estudio.

2. Metodología y Datos.

Este trabajo se basa en el estudio de la serie histórica de tipo de cambio diario extrabancario de

República Dominicana, para el período 1992-2013, con periodicidad diaria (disponibles en el

sitio web del Banco Central de la República Dominicana), considerando el promedio del precio

de compra-venta de pesos por dólares (US$/RD$), así como también la variación interdiaria y el

margen (spread) existente entre estos valores. A continuación se describe la metodología

empleada.

2.1.

Caracterización fractal del mercado cambiario.

Se utiliza la metodología de análisis multifractal propuesta por Kantelhard et al. (2002)

empleada en numerosos estudios enfocados al tratamiento de series de alta frecuencia,

30

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

permitiendo inferir conclusiones importantes a partir de la información derivada del análisis. El

método considerado consta básicamente de los pasos que se resumen a continuación:

Sea

una serie de longitud N. Se determina:

()

,

∑

⟨ ⟩-

Donde ⟨ ⟩ representa la media de la serie

(1)

.

Dividir

( ) en

( ⁄ ) segmentos no traslapados de igual longitud s y calcular la

tendencia para cada uno de los segmentos considerados por un ajuste de mínimos cuadrados de

la serie y luego determinar la varianza:

(

Donde

)

∑

* ,(

-

)

( )+ , para v=1,…,N

(2)

( ) es el polinomio de ajuste para el segmento v.

Obtener el exponent de Hurst (como pendiente de la regresión) de acuerdo a:

,

⁄

-

( )

()

(3)

*

+

Donde C es una constante arbitraria, ( )

*

+ y S(n)

es la desviación estándar de la serie. Luego, se promedian todos los segmentos para obtener la

función de fluctuación de qth orden:

( )

2

∑

,

(

)-

3

(4)

donde el índice de la variable q puede tomar cualquier valor real, excepto cero. En este paso se

pretende determinar cómo ( ) depende de la escala de tiempo s para diferentes valores de q,

esperándose que ( ) aumente en la medida que se incremente s. Si las series muestran una

alta correlación, se espera que aumente para valores altos de s, y como ley de poder se tendría:

( )

( )

(5)

donde la función h(q) se denomina exponente de Hurst generalizado.

El exponente de Hurst de q-orden es solamente uno de los exponentes de escalamiento

empleados para parametrizar la estructura multifractal de una serie de tiempo. Un

procedimiento comúnmente empleado en el análisis multifractal es la conversión del exponente

de Hurst de q-orden,

, al exponente de masa de q-orden, , el cual se transforma en un

exponente de singularidad que permite obtener la dimensión fractal de orden q, Dq, que se

conoce como espectro multifractal.

31

Oeconomia, ensayos sobre economía y finanzas

2.2.

Volumen VIII, Número 1

Modelo Fractal de Proyección de Corto Plazo (MFPCP).

El modelo empleado para hacer proyecciones de la serie de tipo de cambio es el propuesto por

Su (2012), el cual es un algoritmo consistente de los siguientes pasos:

1. Determinación de la dimensión fractal ( ), la dimensión de embebimiento ( ) y el

tiempo de retraso , para la serie considerada.

2. Reconstrucción fase-espacio de la data.

3. Encontrar los puntos en la k-vecindad más cercana a determinado punto . Este paso es

crucial en la exactitud de los valores proyectados.

4. Calcular la ponderación de cada punto de la vecindad, usando la fórmula:

(

(

Donde a=1;

(

))

∑

( (

es la distancia entre el punto

).

( )

))

y el punto más cercano en su vecindad

;

5. Llevar a cabo un ajuste utilizando una regresión lineal:

[

Donde ,

]

[

]0 1

( )

- es estimada usando el método de mínimos cuadrados:

∑

(

)

( )

Resolviendo el sistema:

∑

∑

∑

( )

{

∑

∑

}

se obtienen los valores de a y b, los cuales se sustituyen en (7) y, finalmente, se realiza la

proyección.

2.3.

2.3.1.

Insumos del MFPCP.

Dimensión fractal. Dimensión de embebimiento. Tiempo de retraso.

Resulta importante seleccionar correctamente los insumos del MFPCP (i.e. la dimensión fractal,

la dimensión de embebimiento y el tiempo de retraso), a fin de optimizar los resultados del

pronóstico. La dimensión de embebimiento y el tiempo de retraso se definen formalmente de la

manera siguiente: Se dice que una serie de tiempo *

+ tiene una dimensión de

32

Oeconomia, ensayos sobre economía y finanzas

embebimiento

y un tiempo de retraso

, tales que:

(

(

)

)

Volumen VIII, Número 1

si y sólo si existen enteros no negativos

(

(

)

)

Y

(

)

(

)

) {( )|

+ A fin de implementar el

Donde (

} *

MFPCP, el cálculo de la dimensión fractal se llevó a cabo usando el algoritmo de

dimensión fractal de Higuchi (1988); esta información sirve como referencia para

calcular la dimensión de embebimiento, de acuerdo a lo enunciado en el Teorema de

Embebimiento de Takens (1981):

Teorema 1. Teorema de Embebimiento de Takens: Sea M un conjunto compacto de dimensión

), donde

d. Para pares (

es un difeormorfismo suavizado y

una

función suavizada, entonces una propiedad general es que el mapa de la (2d+1)observación ,

, definido por:

. ( ) ( ( )

Es una inmersión (i.e.

).

(

( ))/

es uno a uno entre M y su imagen tanto para

como para

La importancia del proceso de selección de la dimensión de embebimiento se resume a la

obtención de suficientes observaciones del estado del sistema, de manera tal que no exista

ambigüedad en la solución del mismo. La determinación del tiempo de retraso se lleva a cabo,

en general, empleando la correlación cruzada. Una vez calculada la correlación cruzada, el valor

máximo (o mínimo, en caso de que las series estén negativamente correladas) de la función de

correlación indica el punto de tiempo en el cual las series tienen un mejor alineamiento, es decir,

el retraso de tiempo entre dos series está dado por el argumento del valor máximo de la

correlación cruzada.

2.3.2.

Reconstrucción Fase-Espacio.

Feeny et al. (2003) señalan que uno de los métodos más comunes para llevar a cabo la

reconstrucción fase-espacio es el método de los retrasos, utilizado por Takens (1981) y Packard

et al. (1980). Esta técnica emplea una variable observable , a partir de la cual se construyen

vectores d-dimensionales, cuyos elementos están separados por la constante de tiempo de

retraso , de tal manera que se representa

es un índice que

[

(

) ], donde

representa el tiempo de retraso y

es la dimensión de embebimiento, los cuales son

empleados como insumos en el proceso de reconstrucción fase-espacio.

33

Oeconomia, ensayos sobre economía y finanzas

Volumen VIII, Número 1

Su (2012) explica de manera detallada que la reconstrucción fase-espacio implica que el

isomorfismo fase-espacio es construido a partir de una variable, de manera que el sistema que

origina el modelo debe ser construido usando observaciones cuantificables. Sea el sistema

autónomo dinámico n-dimensional expresado a continuación:

(

)

(

)

) son las coordenadas de fase-espacio del sistema; tras diferenciar y eliminar

Donde (

(

), se tiene:

( )

(

)

Las coordenadas fase-espacio son reemplazadas por el coeficiente diferencial de cada orden y la

información original de la evolución del sistema no se pierde. El coeficiente diferencial se

calcula usando los valores de la serie de tiempo en diferentes instantes:

() (

) (

)

(

(

) )

Donde es el tiempo de retraso.