Problem Set 1

Anuncio

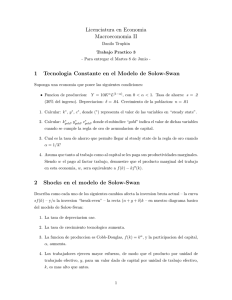

Master en Economia Macroeconomia II Profesor: Danilo Trupkin Problem Set 1 - Solucion 1 Modelo de Solow-Swan Suponga una economia que posee las siguientes condiciones: • Funcion de produccion: Y = 10K α L(1−α) , con 0 < α < 1 • Tasa de ahorro: s = .2 (20% del ingreso) • Tasa de depreciacion: δ = .06 • Crecimiento de la poblacion: n = .02 1. Calcular: k ∗ , y ∗ , c∗ , donde (∗ ) representa el valor de las variables en “steady state”. La ecuacion fundamental de Solow se relaciona con la dinamica del capital en terminos per capita, y puede escribirse asi: . k = sf (k) − (δ + n + g)k, (1) donde k es K/L en este problema, y g = 0. De esta manera, podemos escribir esta ecuacion como . k = .2 ∗ 10k α − .08k. (2) . Para calcular k ∗ , hacemos k = 0, de modo de obtener .2 ∗ 10k ∗α = .08k lo cual, reordenando, implica k ∗ = 251/(1−α) , (3) o, expresado en una forma mas general que luego usaremos: ∗ k = s ∗ 10 δ+n+g 1 1/(1−α) . (4) Luego, y ∗ c∗ Y ∗ ≡ = 10k ∗α = 10 ∗ 25α/(1−α) L ∗ C ≡ = (1 − s)y ∗ = 8 ∗ 25α/(1−α) . L (5) (6) ∗ , y ∗ , c∗ , donde el subindice “gold” indica el valor de dichas variables 2. Calcular: kgold gold gold cuando se cumple la regla de oro de acumulacion de capital. ∗ , debemos tener en cuenta que la regla de oro implica maximizar el Para hallar kgold consumo de steady state. Esto es, max c∗ = (1 − s)f (k ∗ ) = f (k ∗ ) − (δ + n + g)k ∗ = 10k ∗α − .08k ∗ ∗ k (7) La condicion de maximizacion arroja el siguiente resultado: ∗ = (α125)1/(1−α) kgold (8) O, expresado en una forma mas general, ∗ kgold = α ∗ 10 δ+n+g 1/(1−α) . (9) Luego, ∗α ∗ = 10kgold ygold (10) ∗α ∗ c∗gold = 10kgold − .08kgold (11) 3. Cual es la tasa de ahorro que permite llegar al steady state de la regla de oro cuando α = 1/3? Para hallar la tasa de ahorro que permite llegar al steady state de la regla de oro, con α = 1/3, podemos simplemente igualar (4) a (9), y notar que ∗ k = s ∗ 10 δ+n+g 1/(1−α) = α ∗ 10 δ+n+g 1/(1−α) ∗ = kgold (12) si y solo si s = α = 1/3. Con una funcion de produccion Cobb-Douglas, el ahorro debera ser igual a la elasticidad del output con respecto al capital o, igualmente, al share del capital en el ingreso. Asi, la tasa de ahorro deberia aumentar de .2 a .33 de modo de maximizar el consumo per capita en steady state. Logicamente, el aumento de la tasa de ahorro hace 2 que en el corto plazo el consumo caiga (por que?), pero sabemos que luego la trayectoria del consumo sera tal que este ira incrementandose hasta el nuevo steady state, el cual sera mayor al anterior. 4. Asuma que tanto al trabajo como al capital se les paga sus productividades marginales. Siendo w el pago al factor trabajo, demuestre que el producto marginal del trabajo en esta economia, w, sera equivalente a f (k) − kf 0 (k). De los supuestos del problema, tenemos la siguiente expresion:1 ∂F (K, L) = (1 − α)10K α L−α = (1 − α)10k α = 10k α − α10k α ∂L = f (k) − αf (k) = f (k) − kf 0 (k). w = O, alternativamente, y usando una expresion mas general, podemos resolver esto de la siguiente manera. Sabemos que Y = F (K, L) = Lf (k). (13) Diferenciando Y con respecto a L, y usando regla de la cadena, tenemos entonces que ∂Y K = f (k) + Lf 0 (k) − 2 = f (k) − kf 0 (k), ∂L L (14) lo cual muestra lo enunciado en el problema. 2 Modelo de Ramsey-Cass-Koopmans Un impuesto sobre el capital: Considere una economia à la Ramsey, tal cual fue descripta en clase, en su steady state. Suponga que al momento 0 – llamemoslo t0 –, el gobierno comienza a imponer un impuesto τ al ingreso por inversion. Ahora, la tasa de interes real que enfrentan los households es 0 rt = (1 − τ )f (kt ). Asuma que el gobierno devuelve los ingresos de dicho impuesto en forma de transferencias “lump-sum”. Asuma, finalmente, que este cambio no fue anticipado por los agentes. 1 Aqui escribo F (K, AL) como equivalente a F (K, L), tomando en cuenta la forma de la funcion de produccion asumida. 3 . . 1. Como afecta este impuesto a las funciones c = 0 y k = 0? 0 La tasa real de retorno al capital, despues de impuestos, es ahora (1 − τ )f (kt ).2 Entonces, el problema de maximizacion del household tipico daria como resultado la siguiente Euler condition: . 1 c 0 = ucc c [(1 − τ )f (k) − ρ] c (− uc ) . La condicion requerida para c = 0 esta dada por (1 − τ )f 0 (k ∗ ) = ρ. Comparado con el caso sin impuesto, f 0 (k), la tasa de retorno antes de impuesto, debera ser mas alta . ahora y entonces k ∗ debera ser mas bajo para satisfacer c = 0. Asi, esta linea vertical se desplazara hacia la izquierda. Por su parte, la ecuacion que describe la dinamica . del stock de capital per capita, k = 0, esta dada todavia por . k ≡ f (k) − c − nk. Esta ecuacion no cambia ya que el impuesto cobrado sobre el ingreso por inversion es transferido de vuelta a los households en forma de transferencia “lump-sum”. 2. Como responde la economia a la adopcion del impuesto al momento t0 ? Cuales son las dinamicas luego de t0 ? Al momento 0, cuando el impuesto es aplicado, el stock de capital per capita esta dado por la historia de la economia (recuerden que es una variable de estado, y por tanto no puede “saltar”). La misma permanece igual a k ∗ , en el viejo steady state. Por el contrario, c, la variable de control de nuestro problema, puede cambiar discontinuamente al momento en que el impuesto es introducido. Noten que este salto en el consumo no es inconsistente con el concepto de consumption smoothing, dado que el impuesto fue “inesperado”. De esta manera, el consumo aumenta al momento de la aplicacion del impuesto, de modo que la economia se encuentra sobre el nuevo “saddle path”. Dado que el retorno a la inversion es menor ahora, los households reemplazan ahorro por consumo; es decir, deciden optimamente consumir mas ahora, trasladando consumo futuro hacia el presente. Despues del momento 0, la economia se dirigira gradualmente a traves del nuevo sendero de equilibrio hacia un menor consumo y un menor capital en steady state (ver Figura 1). 3. Como se comparan los nuevos valores de c∗ y k ∗ con respecto a los viejos valores de steady state? 2 Notemos que se asume una depreciacion del capital fisico con tasa δ = 0. 4 c ⋅ c=0 ⋅ k =0 k** k* k Figure 1: El efecto del impuesto En el nuevo steady state, el impuesto distorsivo sobre el ingreso por inversion genero que la economia tuviera menores niveles per capita de consumo y capital. 4. Suponga que hay muchas economias como esta. Las preferencias son las mismas en estas economias, pero las tasas impositivas sobre la inversion pueden diferir. Asuma que cada pais se encuentra en su steady state. (a) Muestre que la tasa de ahorro en el steady state, (y ∗ − c∗ )/y ∗ , es decreciente en τ. Del analisis anterior, sabemos que, a mayor impuesto, menor seran los niveles per capita de capital y consumo, ceteris paribus. Recordemos que a mayor τ , . mas se desplaza hacia la izquierda la vertical c = 0, entonces, ∂k ∗ /∂τ < 0. En el steady state, la tasa de ahorro s se define como [f (k ∗ )−c∗ ]/f (k ∗ ). Dado que . en dicha posicion se cumple k = 0, entonces podemos escribir f (k ∗ ) − c∗ = nk ∗ . De aqui, podemos re-escribir la tasa de ahorro como s= nk ∗ . f (k ∗ ) Ahora, usemos esta ecuacion para obtener la derivada de la tasa de ahorro respecto a τ , con k ∗ como funcion de dicho impuesto: 5 ∂s ∂τ = = = = ∗ ∂k ∗ 1 ∗ ∗ 0 ∗ ∂k n f (k ) − nk f (k ) [f (k ∗ )]2 ∂τ ∂τ ∗ n ∂k f (k ∗ ) − k ∗ f 0 (k ∗ ) [f (k ∗ )]2 ∂τ k ∗ f 0 (k ∗ ) n ∂k ∗ 1− f (k ∗ ) ∂τ f (k ∗ ) n ∂k ∗ [1 − αk (k ∗ )] < 0, f (k ∗ ) ∂τ donde αk (k ∗ ) es el share de steady state del capital en el ingreso, antes de impuesto, el cual debe ser menor a 1. De esta manera, la tasa de ahorro de steady state es decreciente en el impuesto sobre la inversion. (b) Es verdad que los ciudadanos del pais con menor τ , y mayor ahorro, tienen incentivos a invertir en los paises con mayor τ y menor ahorro? Explique brevemente. Quienes viven en el pais con menor τ , y por tanto mayor ahorro y mayor k ∗ , no tienen incentivos a invertir en los paises con mayor τ . Recordemos del punto . 1., que la condicion de c = 0 se satisface en tanto (1 − τ )f 0 (k ∗ ) = ρ. Esto es, la tasa de retorno luego de impuesto es igual a ρ. Dado que se asumen economias iguales (excepto por sus tasas impositivas), entonces debemos tener que las tasas de retorno tambien seran iguales en estos paises (en realidad, son los niveles de capital y consumo de steady state los que difieren). De este modo, no hay incentivos para trasladar ahorro de un pais a otro. (c) Implica su respuesta en el item 3., que una politica de subsidio a la inversion (esto es, hacer τ < 0) financiada con un impuesto “lump-sum” a los households, incrementa el bienestar? Explique brevemente. Teniendo en cuenta los puntos anteriores, uno podria pensar que los gobiernos deberian entonces subsidiar la inversion y financiarla con un impuesto lump-sum. Esto llevaria a mayores niveles per capita de capital y consumo en el steady state. Pero la respuesta es que el gobierno no deberia llevar a cabo esta politica. Es que la solucion original de mercado llevaba ya al mismo resultado que puede obtenerse a traves de un planificador central que maximiza la “lifetime utility” de un household representativo, sujeto a su restriccion de recursos. Con lo cual, aquel resultado sin subsidio llevaba al maximo de utilidad intertemporal que puede obtener un household. El argumento es el mismo que se utiliza cuando se explica la razon por la que los agentes no eligen el consumo de la golden . rule. Notemos que una baja en τ lleva a un desplazamiento de la funcion c = 0 6 hacia la derecha. El ajuste en t0 conduce a una caida del consumo, el cual luego gradualmenbte aumenta hacia su nuevo steady state de nivel superior. Ocurre que esta caida del consumo en el impacto de la politica conlleva a un costo en terminos de utilidad que es mayor a la ganancia obtenida con el mayor consumo de largo plazo (todo en terminos de valor presente). 7