Cómo pagar la Tasa de concentraciones

Anuncio

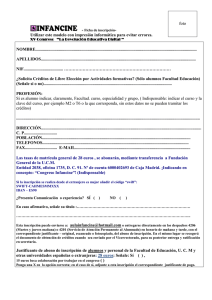

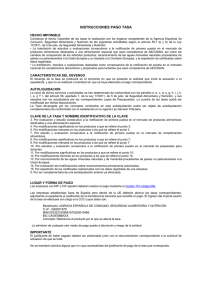

SERVICIO DE DEFENSA DE LA COMPETENCIA Cómo pagar la Tasa de concentraciones El 8 de agosto de 2003 ha entrado en vigor la Resolución de 30 de julio de 2003 (B.O.E. núm. 188, de 7 de agosto de 2003), por la que se establece la aplicación del procedimiento para la presentación de la autoliquidación y las condiciones para el pago por vía telemática de la tasa por análisis y estudio de las operaciones de concentración, prevista en el artículo 57 de la Ley 16/1989, de 17 de julio de Defensa de la Competencia (modelo 790). Esta Resolución tiene por objeto poner a disposición de las empresas obligadas a notificar operaciones de concentración, un procedimiento ágil y seguro por vía telemática para la autoliquidación y pago de la tasa. El pago telemático tiene carácter voluntario y alternativo al efectuado directamente en las entidades de depósito autorizadas para actuar como entidades colaboradoras en la recaudación. Coincidiendo con la entrada en vigor de la Resolución de 30 de julio de 2003, el Servicio de Defensa de la Competencia facilita la descarga del modelo 790 en formato pdf para su pago en Entidades colaboradoras (Bancos, Cajas de Ahorro y Cooperativas de Crédito). ¿Cuál es la normativa aplicable a la Tasa por análisis y estudio de las operaciones deconcentración? ¿Qué operaciones dan lugar al pago de la Tasa? ¿Quién está obligado al pago? ¿Cuál es la cuantía de la Tasa? ¿Cuándo y cómo se abona la Tasa? ¿Cómo se realiza el pago de la Tasa en el extranjero? ¿Cómo se comunica el pago de la Tasa al Servicio de Defensa de la Competencia? ¿Qué sucede si en el momento de presentar una notificación el Servicio detecta que no se adjunta el justificante del pago de la Tasa? ¿Qué sucede en el caso de que el Servicio detecte una operación notificada cuya tasa no ha sido pagada? ¿Es posible la devolución de ingresos indebidos? ¿Cómo se realiza el pago de ingresos complementarios? Acceso a Impresos CÓMO PAGAR LA TASA POR ANÁLISIS Y ESTUDIO DE LAS OPERACIONES DE CONCENTRACIÓN ¿Cuál es la normativa aplicable a la Tasa por análisis y estudio de las operaciones de concentración? • El artículo 57 de la Ley 16/1989, de 17 de julio, de Defensa de la Competencia, incorporado por la Ley 52/1999, de 28 de diciembre de reforma de la Ley de Defensa de la Competencia, creaba la tasa por el análisis y estudio de las operaciones de concentración económica. Posteriormente este artículo fue modificado por el R.D.-Ley 6/2000, de 23 de junio, que daba nueva redacción al apartado 5 del artículo 57, y la Ley 24/2001, de 27 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social, daba nueva redacción al apartado 6 del artículo 57, relativo a la cuantía de la tasa regulada en dicho precepto. • El artículo 19 del R.D. 1443/2001, por el que se desarrolla la Ley 16/1989, de 17 de julio, de Defensa de la Competencia, en lo referente al control de las concentraciones económicas, (B.O.E. núm. 16, de 18 de enero de 2002). Con la entrada en vigor del citado R.D. se pasa a un sistema de autoliquidación tributaria, ya previsto en el artículo 57.8 de la Ley 16/1989. • La Resolución de 30 de julio de 2003, de la Subsecretaría del Ministerio de Economía, por la que se establece la aplicación del procedimiento para la presentación de la autoliquidación y las condiciones para el pago por vía telemática de la tasa prevista en el artículo 57 de la Ley 16/1989, de 17 de julio, de Defensa de la Competencia (B.O.E. num. 188, de 7 de agosto de 2003). En esta Resolución se incluyen instrucciones relativas a como efectuar el pago telemático. • La Ley 8/1989, de 13 de abril, de Tasas y Precios Públicos, el Reglamento General de Recaudación y la Orden de 4 de junio de 1998, por la que se regulan determinados aspectos de la gestión recaudatoria de las tasas que constituyen derechos de la Hacienda Pública. ¿Qué operaciones dan lugar al pago de esta Tasa? Constituye el hecho imponible de esta Tasa la realización del análisis y estudio de todo proyecto u operación de concentración de empresas notificada al Servicio de Defensa de la Competencia por superar alguno de los dos umbrales mínimos previstos en el artículo 14 de la Ley 16/1989 (LDC), es decir, • • cuando como consecuencia de la operación se adquiera o se incremente una cuota igual o superior al 25% del mercado nacional, o de un mercado geográfico definido dentro del mismo, de un determinado producto o servicio, o, cuando el volumen de ventas global en España del conjunto de los partícipes supere en el último ejercicio contable los 40.000 millones de pesetas (240.404.841,75 euros), siempre que al menos dos de los partícipes realicen individualmente en España un volumen de ventas superior a 10.000 millones de pesetas (60.101.210 euros) No está sujeta a la Tasa la consulta previa al Servicio de Defensa de la Competencia sobre si la operación de que se trate supera los umbrales mínimos de notificación, prevista en el apartado 5 del artículo 15 LDC. ¿Quién está obligado al pago? El notificante de la operación es el obligado al pago de la Tasa, por tanto: • Cuando se trate de una fusión o de una toma de control conjunta, la notificación se presentará de forma conjunta por parte de las empresas partícipes, realizando el pago cualquiera de ellas. • • Cuando se trate de una adquisición por parte de una persona o empresa de intereses que determinen el control de una o varias empresas, la notificación se presentará por el adquirente, que será el obligado al pago de la Tasa. En el caso de que la operación se materialice mediante la formulación de una oferta pública de adquisición de valores (OPA), el oferente, que será el obligado al pago de la Tasa. Además, es posible efectuar el pago a través del Representante Legal si la notificación se ha efectuado a través de representante de la empresa o de las empresas que vayan a proceder a la misma. ¿Cuál es la cuantía de la tasa? La cuantía de la tasa depende del volumen global de ventas en España del conjunto de los partícipes en la operación de concentración: a) De 3.005 euros cuando el volumen de ventas global en España del conjunto de los partícipes en el acuerdo de concentración sea igual o inferior a 40.000 millones de pesetas o 240.404.841,75 euros. b) De 6.010 euros cuando el volumen de ventas global en España de las empresas partícipes sea superior a 40.000 millones de pesetas o 240.404.841,75 euros e igual o inferior a 480.800.000 euros. c) De 12.020 euros cuando el volumen de ventas global en España de las empresas partícipes sea superior a 480.800.000 euros e igual o inferior a 3.000.000.000 euros. d) De una cantidad fija de 24.000 euros cuando el volumen de ventas en España del conjunto de los partícipes sea superior a 3.000.000.000 euros, más 6.000 euros adicionales por cada 3.000.000.000 de euros en que el mencionado volumen de ventas supere la cantidad anterior, hasta un límite máximo de 60.000 euros. ¿Cuándo y cómo se abona la Tasa? El pago de la Tasa se realiza en efectivo. El notificante debe realizar la autoliquidación de la misma, utilizando alguno de los formularios en formato html y pdf que pueden descargarse desde la página ver del Servicio de Defensa de la Competencia y la página de la Oficina Virtual del Ministerio de Economía. Una vez calculada la cuota a ingresar puede realizarse el pago bien por vía telemática o a través de las entidades de depósito autorizadas para actuar como entidades colaboradores en la recaudación. Tras la entrada en vigor de la Resolución de 30 de julio de 2003, se puede realizar el pago telemático de la Tasa, alternativo al que se puede seguir efectuando directamente en las entidades de depósito autorizadas. Se pueden utilizar las siguientes formas de pago: • Para el pago telemático, existe un único ejemplar, que una vez liquidado deberá presentarse junto con la notificación: o • ACCESO AL IMPRESO PAGO TELEMÁTICO Para el pago presencial en entidades colaboradoras(Bancos, Cajas de Ahorro y Cooperativas de Crédito), en las que no es preciso tener cuanta abierta, se facilitan los siguientes impresos: o Para su cumplimentación en el ordenador, el impreso en formato html que contiene tres ejemplares del modelo 790, para el interesado, para la entidad financiera y para la Administración (ACCESO AL IMPRESO). o Para su posterior cumplimentación manual, el impreso en formato PDF del modelo 790, con los tres ejemplares para el interesado, para la entidad financiera y para la Administración (ACCESO AL IMPRESO) ¿Cómo se realiza el pago de la Tasa en el extranjero? La tasa por análisis y estudio de las operaciones de concentración se puede también pagar desde el extranjero, ingresando la cuota resultante en la Cuenta restringida para la recaudación de tasas en el extranjero cuyo número facilita la S.G. de Concentraciones del Servicio de Defensa de la Competencia. El formulario sigue siendo el modelo 790, aunque en este supuesto no es posible su pago vía telemática. ¿Cómo se comunica el pago de la Tasa al Servicio de Defensa de la Competencia? El original del justificante del pago –el ejemplar utilizado para el pago telemático o el correspondiente a la Administración, con la certificación mecánica o, en su defecto, firma autorizada, de la entidad bancaria en la que se realizó el pago, si ha realizado el pago presencial- debe presentarse en el Servicio de Defensa de la Competencia junto con el formulario de notificación. ¿Qué sucede si en el momento de presentar una notificación el Servicio detecta que no se adjunta el justificante del pago de la Tasa? Si se presentara una notificación de una operación de concentración sin el justificante de haber pagado la Tasa, el Servicio de Defensa de la Competencia no formará el correspondiente expediente de la operación de Concentración, dado que dicho justificante forma parte del formulario de la notificación (art. 19 R.D. 1493/2001) ¿Qué sucede en el caso de que el Servicio detecte una operación notificada de la que no se hubiera pagado la Tasa? Si el Servicio detectara una operación de concentración ya notificada en la que se hubiera presentado la autoliquidación de la Tasa sin ingreso, se procederá a su exacción por la vía de apremio, sin perjuicio de que el Servicio de Defensa de la Competencia instruya el correspondiente expediente. La recaudación en vía ejecutiva será competencia de los órganos de recaudación de la Agencia Estatal de la Administración Tributaria. Los ingresos correspondientes a declaraciones de autoliquidaciones por esta Tasa realizados fuera de plazo sin requerimiento previo sufrirán los recargos que, para tales supuestos, se determinan en la Ley General Tributaria. ¿Es posible la devolución de ingresos indebidos? Con el sistema de autoliquidación de la tasa pueden producirse ingresos tributarios indebidamente realizados en el Tesoro. en particular, podría darse el caso de que se presenta una notificación adjuntando el correspondiente justificante de pago y, posteriormente se determine que: - la tasa fue pagada por una persona que no tenía la condición de sujeto pasivo por cuanto no procedía la notificación de la operación; - se ha efectuado un cálculo erróneo de la cuota, por exceso. En estos supuestos se aplica lo dispuesto en los artículos 3 y 10 de la Ley 1/1998, de 26 de febrero, de Derechos y Garantías de los Contribuyentes, que reconocen a éstos el derecho a obtener la devolución de los ingresos que indebidamente hubieran realizado en el Tesoro con ocasión del pago de las deudas tributarias. Para ello deberá procederse en la forma que establece el R.D. 1163/1990, de 21 de septiembre, por el que se regula el procedimiento para la devolución de ingresos indebidos de naturaleza tributaria. El Servicio de Defensa de la Competencia, de oficio o a instancia del notificante de la operación de concentración, certificará dicho dicho ingreso indebido y solicitará a la Agencia Estatal de la Administración Tributaria su devolución. ¿Cómo se realiza el pago de ingresos complementarios? En aplicación del sistema de autoliquidación de la tasa, es posible que el sujeto pasivo proceda al pago incorrecta de ésta, por defecto, bien porque no se hizo un cálculo correcto de la cuota o del volumen de ventas global en España del conjunto de los partícipes en la operación de concentración y que es determinante en el cálculo de la cuota. En este supuesto, el Servicio de Defensa de la Competencia remite debidamente cumplimentados los tres ejemplares del documento de ingreso complementario (Modelo 990), con el fin de que se proceda al pago de la tasa en cualquier sucursal de las entidades colaboradoras y posterior remisión al Servicio del “Ejemplar para la Administración” validado con indicación de fecha e importe. Acceso a Impresos