El mercado farmacéutico en Alemania

Anuncio

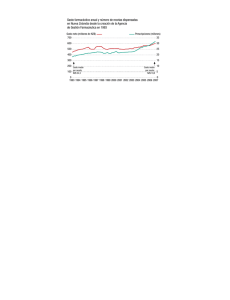

El mercado farmacéutico en Alemania Mayo 2014 Este estudio ha sido realizado por Eloísa Mediavilla Sobrao, bajo la supervisión de la Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA ÍNDICE 1. RESUMEN EJECUTIVO 3 2. DEFINICIÓN DEL SECTOR 5 3. OFERTA – ANÁLISIS DE COMPETIDORES 6 Tamaño del mercado 6 Comercio internacional 8 Tejido empresarial 13 4. DEMANDA 17 Sistema Sanitario Alemán 20 5. PRECIOS 23 Control del precio de los medicamentos 24 Márgenes de venta 25 Licitaciones 27 6. PERCEPCIÓN DEL PRODUCTO ESPAÑOL 28 7. CANALES DE DISTRIBUCIÓN 29 Distribuidores 30 Puntos de venta 32 Importaciones paralelas 37 8. ACCESO AL MERCADO-BARRERAS 39 9. PERSPECTIVAS DEL SECTOR 41 10. OPORTUNIDADES 42 11. INFORMACIÓN PRÁCTICA 43 Publicaciones 43 Asociaciones 44 Expopharm 45 Direcciones de interés 45 2 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 1. RESUMEN EJECUTIVO A nivel mundial, las ventas de productos farmacéuticos durante 2012 se elevaron a €736 millardos. Con una participación aproximada de €32 millardos, Alemania se ubica en el 4º puesto en ventas. Tras EE.UU. y Japón, Alemania es –junto con Suiza- el tercer productor más importante. En 2012 se elaboraron en Alemania productos farmacéuticos por un valor de €27,68 millardos, lo cual representa un incremento de 2,8% en comparación con el año previo. En 2012, Alemania exportó productos farmacéuticos por un valor de €54,2 millardos. Los principales mercados de destino fueron EE.UU, Países Bajos y Bélgica. Simultáneamente, Alemania importó medicamentos provenientes principalmente de EE.UU, Suiza y Países Bajos, por un valor de €38,18 millardos. La balanza comercial entre España y Alemania es positiva para Alemania. Sin embargo, Alemania es el primer cliente para España, ya que representa el 13 % de las exportaciones. Adicionalmente, la industria farmacéutica es uno de los empleadores más importantes del país, con 105,000 puestos de trabajo. Además es uno de los sectores industriales más eficientes y productivos en Alemania, generando un valor agregado neto de casi €120.000 por empleado. En cuanto al tejido empresarial, las 10 principales empresas del sector son multinacionales y representan alrededor del 40% de la facturación. La búsqueda de una mejor calidad de vida y el progresivo envejecimiento de la población ha incrementado en los últimos años la demanda de productos y servicios relacionados con la salud. El gasto farmacéutico en 2013 fue de €34,1 millardos, un 5,4% superior al año anterior. El aumento progresivo del gasto farmacéutico preocupa gravemente al Gobierno Alemán, que ha realizado medidas drásticas de contención del gasto, apostando por el uso de genéricos y la reducción generalizada del precio de los medicamentos. Aún así, Alemania es uno de los países europeos donde el precio es más alto. El sistema sanitario alemán está estructurado a través de cajas de salud. Estas cajas, tanto públicas como privadas, hacen frente a la mayor parte del gasto sanitario, más del 90% de la población está asegurada por una caja de salud. En este sentido, las cajas convocan licitaciones para conseguir mayores descuentos en la compra de medicamentos, siendo esta la principal vía para conseguir una buena cuota de ventas. 3 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Al igual que en toda la Unión Europea, los medicamentos son productos sujetos a una regulación muy estricta por parte del Gobierno para asegurar su calidad, eficacia y seguridad. El Instituto Federal de Medicamentos y Productos Sanitarios es el organismo análogo a la Agencia Española de Medicamentos y Productos Sanitarios, y es el responsable de otorgar la autorización de comercialización. En este sector se puede decir que la imagen país no es relevante sino que lo que importa es la marca. No existen empresas españolas reconocidas en el país, la imagen de España es neutral. Existen ciertas oportunidades en el mercado alemán como son las importaciones paralelas para los distribuidores españoles, la posibilidad de venta a distancia entre países europeos para las farmacias y la venta de medicamentos genéricos para los laboratorios farmacéuticos. 4 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 2. DEFINICIÓN DEL SECTOR Los productos del sector objeto de estudio se encuentran recogidos en el capítulo 30 de la clasificación arancelaria del código armonizado (código HS): ‘‘Productos farmacéuticos’’. También se incluyen las siguientes partidas del capítulo 29: 29.36, 29.37 y 29.41. TARIC 29.36 29.37 29.41 30.01 30.02 30.03 30.04 30.05 30.06 Producto Provitaminas y vitaminas, naturales o reproducidas por síntesis, incluidos los concentrados naturales, y sus derivados utilizados principalmente como vitaminas, mezclados o no entre sí o en disoluciones de cualquier clase. Hormonas, prostaglandinas, tromboxanos y leucotrienos, naturales o reproducidos por síntesis; sus derivados y análogos estructurales, incluidos los polipéptidos de cadena modificada, utilizados principalmente como hormonas. Antibióticos Glándulas y demás órganos para usos opoterápicos, desecados, incluso pulverizados; extractos de glándulas o de otros órganos o de sus secreciones, para usos opoterápicos; heparina y sus sales; las demás sustancias humanas o animales preparadas para usos terapéuticos o profilácticos, no expresadas ni comprendidas en otra parte Sangre humana; sangre animal preparada para usos terapéuticos, profilácticos o de diagnóstico; antisueros (sueros con anticuerpos), demás fracciones de la sangre y productos inmunológicos modificados, incluso obtenidos por proceso biotecnológico; vacunas, toxinas, cultivos de microorganismos (excepto las levaduras) y productos similares Medicamentos (excepto los productos de las partidas 3002, 3005 o 3006) constituidos por productos mezclados entre sí, preparados para usos terapéuticos o profilácticos, sin dosificar ni acondicionar para la venta al por menor Medicamentos (excepto los productos de las partidas 3002, 3005 o 3006) constituidos por productos mezclados o sin mezclar, preparados para usos terapéuticos o profilácticos, dosificados (incluidos los administrados por vía transdérmica) o acondicionados para la venta al por menor Guatas, gasas, vendas y artículos análogos (por ejemplo: apósitos, esparadrapos, sinapismos), impregnados o recubiertos de sustancias farmacéuticas o acondicionados para la venta al por menor con fines médicos, quirúrgicos, odontológicos o veterinarios Preparaciones y artículos farmacéuticos 5 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 3. OFERTA – ANÁLISIS DE COMPETIDORES Tamaño del mercado El mercado mundial de los productos farmacéuticos sumó en total 736,2 millardos de euros en 2012, a precio de fabricante. Esta cifra supone un descenso del 0,3 % respecto del año anterior. Entre las razones de este descenso se encuentran la pérdida de patentes de muchos medicamentos y la utilización cada vez mayor de los genéricos debido al interés de los gobiernos en contener el gasto farmacéutico. Crecimiento del mercado farmacéutico mundial (millardos €) 800 600 400 200 0 2008 2009 2010 2011 2012 Fuente: IMS World Review 2013 El mercado europeo en 2012 fue de 186,4 millardos, lo que supone un 25 % del mercado total. Dentro de él se sitúa Alemania como primer mercado europeo, con 32,41 millardos. Esto representa el 17% del mercado europeo. 6 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Mercado farmacéutico mundial 2012 (736,2 millardos €) 8% 19% Norteamérica 36% Unión Europea Japón Asia, África y Australasia 12% Latinoamérica 25% Mercado farmacéutico en la UE 2012 (186,4 millardos €) Alemania 17% Francia 40% 15% 8% 9% Italia Reino Unido España 11% Resto de países Fuente: IMS World Review 2013 A continuación se muestran los datos de producción, importación y exportación en Alemania, a precio de fabricante. (millardos €) 2009 2010 2011 2012 Producción 26,46 26,89 26,93 27,68 Importación 35,552 38,011 37,618 38,186 Exportación 47,365 51,133 50,421 54,220 Fuente: Instituto Nacional de Estadística Alemán 2013 La producción alemana fue de 27,7 millardos de euro en 2012, con un crecimiento del 2,78 % sobre 2011, lo cual supone un crecimiento mayor que la media de los años anteriores. Por otro lado, atendiendo a la división entre medicamentos innovadores o genéricos, en Alemania están muy igualados, con un 48% de producción de las empresas que realizan investigación. 7 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Producción nacional (millardos €) Producción nacional 2012 30 27,68 25 22,65 23,7 20 Empresas con investigación 26,22 27,1 26,46 26,89 26,93 Empresas sin investigación 15 10 48% 52% 5 0 2005 2006 2007 2008 2009 2010 2011 2012 Fuente: Instituto Nacional de Estadística Alemán 2013 Comercio internacional Alemania siempre ha tenido balanza comercial positiva en el mercado farmacéutico. Esta es cada vez mayor, ya que las exportaciones crecen más rápidamente que las importaciones. Evolución de importaciones y exportaciones 60 54,22 50 51,133 41,908 40 30 20 47,549 36,474 28,681 31,758 25,585 28,366 50,421 47,365 35,552 38,011 37,618 38,186 32,706 34,063 22,221 10 0 2004 2005 2006 2007 2008 Importaciones 2009 2010 2011 2012 Exportaciones Fuente: Instituto Nacional de Estadística Alemán 2013 8 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Importaciones Las importaciones realizadas por Alemania suman 38,19 millardos de euro, los que representa un incremento del 1,5 % respecto al año anterior. Los principales proveedores de Alemania son Estados Unidos y Suiza, con un 19 % y 18 % de las importaciones respectivamente. España se encuentra en el puesto número 9, con una cuota del 3 %. Importaciones de Alemania 2012 (Total: 38,182 millardos €) Estados Unidos 15% Suiza 0% Países Bajos 19% Reino Unido 3% 3% 4% Irlanda Francia 5% 18% Italia 5% Bélgica 8% 8% España 12% Suecia Resto de países A continuación se muestran las importaciones de los 10 principales proveedores de Alemania. País (millardos €) 2010 2011 2012 Variación 1º Estados Unidos 6,253 5,728 7,110 24 % 2º Suiza 5,463 6,376 7,007 9,9 % 3º Países Bajos 1,954 4,127 4,615 11,8 % 4º Reino Unido 2,569 3,313 2,990 -9,7 % 5º Irlanda 6,751 4,653 2,880 -38 % 6º Francia 2,331 1,754 2,013 14,7 % 7º Italia 1,702 1,792 1,975 10,2 % 8º Bélgica 1,487 1,822 1,516 -16,8 % 9º España 2,479 1,023 1,149 12,3 % 10º Suecia 1,217 1,035 1,143 10,4 % Resto de países 5,798 5,993 5,784 -3,5 % Total 38,004 37,616 38,182 1,5 % Fuente: Instituto Nacional de Estadística Alemán 2013 9 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Exportaciones Las exportaciones, en cambio, suman 54,21 millardos de euro, habiéndose incrementado un 7,5% respecto al año anterior. Los principales clientes de Alemania son Estados Unidos y Países Bajos, con un 15 % y 12 % de las exportaciones respectivamente. España se encuentra en el puesto número 9, con una cuota del 3 %. Exportaciones de Alemania 2012 (Total: 54,214 millardos €) Estados Unidos Países Bajos Bélgica Francia 15% Suiza 32% Reino Unido 12% Italia 3% 3% 3% Rusia 8% 5% 6% 6% España 7% Japón Resto de países A continuación se muestran las exportaciones de los 10 principales clientes de Alemania. País (millardos €) 2010 2011 2012 Variación 1º Estados Unidos 4,979 5,665 8,157 43,9 % 2º Países Bajos 6,553 6,676 6,537 -2,1 % 3º Bélgica 10,495 7,531 4,544 -39,6 % 4º Francia 2,525 2,752 3,596 30,6 % 5º Suiza 2,818 3,221 3,340 3,7 % 6º Reino Unido 2,770 2,421 3,176 31,2 % 7º Italia 2,465 2,484 2,530 1,8 % 8º Rusia 1,390 1,626 1,842 13,3 % 9º España 1,375 1,449 1,629 12,4 % 10º Japón 1,162 1,326 1,619 22,1 % Resto de países 14,595 15,268 17,244 12,9 % Total 51,127 50,419 54,214 7,5 % Fuente: Instituto Nacional de Estadística Alemán 2013 10 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Estos datos merecen una atención especial. Los porcentajes de importación y exportación varían de un año a otro, en ocasiones, más de un 40 %, lo que resulta muy curioso y poco habitual. En el sector farmaquímico tienen un peso muy importante las grandes multinacionales con plantas productivas en diversos países. Una explicación para estas variaciones podría derivar del hecho de que las multinacionales ejecuten sus estrategias de venta en función de operaciones financieras que les permitan gestionar de forma efectiva sus niveles de ingresos y beneficios en cada filial, o simplemente el cierre de una planta productiva puede afectar de forma muy importante a la exportación agregada del país en que se produzca. Otra razón podría ser la pérdida de patente de un medicamento que es fabricado en un determinado país y debido a la venta de medicamentos genéricos en otros países disminuya mucho su exportación. Por todo ello, los datos de intercambio comercial entre países se deben utilizar con precaución. Por otro lado, resulta interesante el hecho de que las exportaciones sean superiores a la producción nacional. Una explicación puede ser que Alemania funciona como central de reexportación a otros países europeos. Comercio entre Alemania y España La exportación española total de productos farmacéuticos ascendió en 2012 a 10,59 millardos de euro. Alemania es el primer cliente de España, con un 13 % de la cuota (1,1 millardos de euro), seguido de Francia y Suiza con un 11%. Fuente: Estacom Al desglosar las exportaciones según su partida arancelaria, se observa que prácticamente el 90% de ellas son de las partidas 30.02 (39 %) y 30.04 (50 %). 11 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA • 30.02: Sangre humana; sangre animal preparada para usos terapéuticos, profilácticos o de diagnóstico; antisueros (sueros con anticuerpos), demás fracciones de la sangre y productos inmunológicos modificados, incluso obtenidos por proceso biotecnológico; vacunas, toxinas, cultivos de microorganismos (excepto las levaduras) y productos similares • 30.04: Medicamentos (excepto los productos de las partidas 3002, 3005 o 3006) constituidos por productos mezclados o sin mezclar, preparados para usos terapéuticos o profilácticos, dosificados (incluidos los administrados por vía transdérmica) o acondicionados para la venta al por menor Fuente: Estacom En cuanto a la evolución del comercio entre España y Alemania, la balanza comercial es positiva para Alemania, con tendencia a ser cada vez más positiva, hasta 2012, año en el que las exportaciones de España a Alemania crecieron un 41% respecto al año anterior. Exportación española a Alemania 18000000 16000000 14000000 12000000 10000000 8000000 6000000 4000000 2000000 0 2008 2009 2010 2011 2012 * En miles de euros Fuente: Estacom 12 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA * En miles de euros Fuente: Estacom Tejido empresarial En 2011 el número de empresas farmacéuticas registradas en Alemania era de 854. Asimismo, había 397 empresas de biotecnología. La industria farmacéutica es uno de los empleadores más importantes del país. Con aproximadamente 105.000 puestos de trabajo y generando un valor agregado neto de casi €120.000 por empleado, es uno de los sectores industriales más eficientes y productivos en Alemania. Como se observa en el siguiente gráfico, el 75 % de las empresas tiene menos de 100 empleados y tan sólo el 6 % tiene más de 500 empleados. Sin embargo, como se verá más adelante, este 6% representa un porcentaje muy elevado de la cuota de mercado. Empresas según nº de empleados 6% 19% < 100 empleados 100 ‐ 499 empleados > 500 empleados 75% Fuente: Instituto Nacional de Estadística Alemán, 2012 13 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA A continuación se muestran los clústeres de empresas de la industria farmacéutica y la distribución del número de puestos de trabajo por región en 2012, según datos de la Asociación de Empresas Farmacéuticas que realizan I+D (vfa). Las zonas próximas a Berlín, Hamburgo, Múnich, Colonia y Frankfurt son donde se concentra un mayor número de empresas y por lo tanto también de puestos de trabajo. Fuente: Vfa, 2013 La investigación en Alemania El sector farmacéutico alemán destina el 15% de sus ingresos a la Investigación y Desarrollo (I+D). Durante 2010 se destinaron aproximadamente €5,5 millardos, de esta manera la industria farmacéutica participa con un 9.4% en la inversión total alemana destinada a I+D (€58,4 millardos), convirtiéndose en la industria que más invierte en investigación. Esta participación ha crecido de manera continua en los últimos años, a pesar de la crisis económica, gracias a la capacidad de innovación y de competitividad del sector. En cuanto a la solicitud de patentes, Alemania también juega un papel importante a nivel global, habiendo inscrito 10.384 nuevas patentes durante 2010. Eso la convierte, con una participación del 11,7%, en el segundo país con más patentes inscritas, tras EE.UU (34%). 14 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Principales empresas en el mercado alemán Las 10 empresas más importantes por ingresos netos totales presentes en Alemania en 2012 son multinacionales que disponen de plantas de producción repartidas por todo el mundo y todas fabrican en Alemania. Estados Unidos y Suiza son los países a los que pertenecen un número mayor de estas empresas, siendo Novartis el líder mundial. Tan sólo dos empresas son alemanas, Bayer, en el séptimo puesto, y Stada, en el noveno. Se debe resaltar el hecho de que estas 10 empresas supongan alrededor del 44 % de la cuota de mercado. Ranquin por Mundial* En el mercado alemán en farmacias* y hospitales** En el mercado alemán en farmacias* 1 Novartis (Suiza) Novartis (Suiza) Novartis (Suiza) 2 Pfizer (EEUU) Roche (Suiza) Pfizer (EEUU) 3 Merck & Co. (EEUU) Pfizer (EEUU) Teva (Israel) 4 Sanofi (Francia) Teva (Israel) Sanofi (Francia) 5 Roche (Suiza) Sanofi (Francia) Roche (Suiza) 6 Glaxosmithkline (Reino Unido) Merck & Co. (EEUU) Merck & Co. (EEUU) 7 Astrazeneca (Reino Unido) Bayer (Alemania) Bayer (Alemania) 8 Johnson & Johnson (EEUU) Johnson & Johnson (EEUU) Abbot (EEUU) 9 Abbot (EEUU) Abbot (EEUU) Stada (Alemania) 10 Teva (Israel) Glaxosmithkline (Reino Unido) Johnson & Johnson (EEUU) Cuota de mercado de las 10 41 % 45% 44% beneficios Fuente: *IMS y **GPI Hospitalindex 15 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Medicamentos genéricos A pesar de que el 63% de los medicamentos suministrados en Alemania en 2010 fueron genéricos, estos supusieron tan solo el 23% de los beneficios generados para la industria. El Sistema Sanitario Público alemán fomenta el uso de genéricos, dando generalmente prioridad a un genérico antes que a un innovador; de esta manera el sistema se ahorró aproximadamente 12,8 millardos de euro en 2010. Como se observa en el gráfico, la cuota porcentual de mercado de genéricos en Alemania es, por volumen, cinco puntos superior a la media mundial. Cuota de mercado de genéricos en 2010 70 63 58 60 50 39 40 30 Por valor 23 20 19 15 Por volumen 10 0 Alemania España Mundial Fuente: IMS 2011 16 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 4. DEMANDA Los gastos en el cuidado de la salud en Alemania sumaron € 294 millardos en 2011, con un incremento del 2% respecto a 2010, lo que representa el 11,6% del PIB. Es el país europeo que más gasta en salud. Gasto anual en salud en 2011 (MM €) 350 300 294 232 250 168 200 150 146 99 100 50 0 Alemania Francia Reino Unido Italia España Fuente: OCDE 2013 Según IMS, el gasto farmacéutico supone el 14 % del gasto total en salud y, en Alemania, ascendió en 2013 a 34,1 millardos de euro, lo que supone un incremento del 5,4 % respecto al año anterior. La media de gasto por persona es de 561 euros anuales, de los cuales 509 euros son de medicamentos con prescripción y 52 euros por automedicación. De este gasto, el 86 % se realizó en oficinas de farmacia y solo el 14 % en hospitales. Volumen de ventas 2013 (34,1 millardos €) 14% Farmacias Hospitales 86% Fuente: IMS 2013 17 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA En Alemania, la Sanidad Pública se hace cargo de un porcentaje muy elevado de los costes en salud, concretamente, el gasto total de la Sanidad Pública en 2012 fue de 179,6 millardos de euro, de los que el 16,1 % corresponde a gasto farmacéutico, con un gasto de 28,9 millardos de euro, según la Asociación de cajas de salud. En el siguiente gráfico se puede ver el gasto que la Sanidad Pública ha realizado en medicamentos de venta en farmacia y a distancia. A partir de 2011 se observa un cambio de tendencia en el gasto, lo que podría deberse a la entrada en vigor de la ley AMNOG a comienzos de 2011, que se explicará más adelante. Gasto en medicamentos (farmacias y venta a distancia) Millardos € 30,5 30,18 30 30 29,5 29,2 29 28,98 28,5 28,39 28 27,5 27 26,5 27,04 26 25,5 25 2007 2008 2009 2010 2011 2012 Fuente: Instituto Nacional de Estadística Alemán En realidad, se consumen más medicamentos, pero el gasto es menor debido al aumento del uso de genéricos y a la bajada generalizada de precios. Se espera que la demanda de productos farmacéuticos siga creciendo debido al envejecimiento de la población, especialmente pronunciado en Alemania, y al aumento generalizado del gasto sanitario per cápita en las economías desarrolladas. Hoy en día, el 45% de los gastos de la Sanidad Pública alemana es originado por los pacientes mayores de 65 años y, atendiendo a previsiones de cambio en la pirámide de población, este porcentaje va a ser cada vez mayor. Si se observa la pirámide de población de Alemania, se puede percibir cómo la parte más gruesa ya no se encuentra en la base (población infantil), sino que en 2010 se sitúa en el arco 40-50 años, claro signo de envejecimiento, y que la previsión para el año 2020 es que el grueso de la población continúe envejeciendo y se sitúe en la horquilla de los 50 a los 60 años, tanto en hombres como en mujeres, lo que sin duda elevará el gasto sanitario. 18 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 2010 2020 Alemania Alemania Hombres Mujeres Hombres Miles Mujeres Miles A continuación se muestran las 10 indicaciones (ATC-3) que tuvieron una facturación mayor en el mercado farmacéutico alemán en 2012. Los antineoplásicos junto con la insulina son los grupos que mayor facturación obtuvieron. Indicaciones (ATC-3) En millardos € variación respecto al año anterior % % de la facturación total Total 26,756 2,17 100,00 LO4B Preparado antiTNF 1,154 15,92 4,31 LO1X Otros preparados antineoplásicos 1,023 15,07 3,82 A1OC Insulina humana y análogos 0,937 5,32 3,50 NO2A Analgésicos 0,799 4,86 2,99 LO3B Interferón 0,705 4,09 2,64 LO4X Otro inmunodepresores 0,696 18,56 2,60 NO5A Antipsicóticos 0,688 -18,93 2,57 NO3A Antiepilépticos 0,636 -2,08 2,38 CO9D Antagonistas de angiotensina II 0,611 -10,02 2,28 TO2D Test para diabetes 0,606 -0,49 2,27 Fuente: Insight Health 2013 19 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Sistema Sanitario Alemán Para comprender realmente la demanda en el sector farmacéutico alemán es necesario conocer las particularidades de su sistema sanitario: La regulación de los servicios sanitarios en Alemania se distribuye entre el Gobierno federal, los länder y los gobiernos locales. El Gobierno federal se encarga de la política general sanitaria y tiene jurisdicción sobre el sistema en su conjunto, mientras que los länder se responsabilizan de la administración, la supervisión local de las cajas de salud y de las asociaciones de médicos, la gestión de hospitales, su planificación, etc. La coordinación de las actuaciones sanitarias de los länder se efectúa a través de la Conferencia de Ministros de Salud y la Conferencia de Empleo y de Asuntos Sociales. La cobertura sanitaria alcanza a prácticamente el 100% de la población. El 90 % está cubierta a través de las cajas de salud públicas que integran el llamado Seguro Estatutario de Salud (GKV, Gesetzliche Krakenkassen) y se encargan de abonar a los proveedores (hospitales, farmacias, etc.) los servicios recibidos por sus miembros. El resto de la población, aproximadamente el 10% está protegida por seguros privados (Privat Krakenkassen), que reembolsan a sus clientes los servicios prestados. La población alemana puede elegir libremente a qué caja de salud pública quiere pertenecer. Los autónomos, profesionales liberales y funcionarios públicos pueden elegir libremente entre el sistema público y el privado independientemente de su nivel de ingresos. En cambio, para los asalariados, sólo a partir de cierto nivel de ingresos anuales se puede optar por estar asegurado únicamente por un seguro privado. Para el año 2014, el mínimo de ingresos brutos anuales para que un asalariado pueda elegir un sistema de seguro de salud privado es de 53.500 euros. Los servicios que entran dentro del seguro público son servicios sanitarios públicos, farmacéuticos, médicos y los proporcionados por hospitales públicos, privados sin ánimo de lucro y los servicios de asistencia a domicilio. 20 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Cajas de salud públicas Existen 146 y las más importantes según el gasto realizado son las siguientes: Gasto de los principales seguros de salud pública (millones) Deutsche BKK BKK Mobil oil SBK AOK Rheinland‐Pfalz BKK Gesundheit AOK Hessen Vereigte IKK Knappschaft AOK Nordost KKH‐Allianz IKK classic AOK Niedersachsen AOK PLUS AOK Nordwest AOK Rheinland/Hamburg AOK Baden‐Württenberg AOK Bayern DAK Techn. Krankenkasse (TK) Barmer GEK 0,8 1 1 1 1,1 1,5 1,7 1,7 1,8 1,8 1,9 2,4 2,7 2,7 2,8 3,8 4,3 5,7 7,7 8,5 0 1 2 3 4 5 6 7 8 9 Fuente: GKV-Spitzenverband Cajas de salud privadas Tienen menor facturación ya que tan solo el 10% de la población cuenta con este seguro. Las más importantes son las siguientes: Gasto de los principales seguros de salud privados (millones) Central 0,5 Signal iduna 0,6 Allianz 0,7 Axa 0,7 DKV 0,9 Debeka 2,15 0 0,5 1 1,5 2 2,5 Fuente: Asociación de cajas de salud privadas, PKV 21 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Además, en Alemania, existen grandes cadenas de hospitales. Las más importantes se muestran a continuación, según su facturación. Según un artículo publicado en febrero de 2014 por Berliner Zeitung, Helios Kliniken se ha fusionado recientemente con Rhön-Klinikum, formando el mayor grupo hospitalario de Europa. Esta es una tendencia que va a continuar, de manera que el sector va a estar cada vez más concentrado. Principales cadenas de hospitales, facturación anual (m €) Hospitales privados Rhön-Klinikum Helios Kliniken/Fresenius Asklepios Sana Kliniken Schön Kliniken Damp Holding Medicin Ameos SRH Kliniken Paracelsus Kliniken Hospitales que pertenecen al Estado Vivantes (Berlín) Hospitales que pertenecen a la Iglesia Agaplesion (Protestant) St. Franziskus-Stiftung Münster (Católica) 22 2006 2010 1.933 1.673 2.150 792 348 422 378 244 342 284 2.550 2.520 2.305 1.485 558 487 487 377 360 336 718 837 329 400 610 602 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 5. PRECIOS Debido a la importancia que tiene la salud para la sociedad, el sector farmacéutico está muy regulado por los gobiernos y el precio es un aspecto esencial para que el sistema pueda mantenerse y se pueda garantizar la sanidad a toda la población, sin importar el nivel de la renta de cada persona. Uno de los retos que tiene el Gobierno alemán desde hace varios años es estabilizar el gasto sanitario y, más concretamente, el gasto farmacéutico. El precio de los medicamentos en Alemania es el segundo más alto de Europa, sólo después de Suiza. En la última década se han desarrollado leyes para reducirlo, siendo la más importante la Ley AMNOG que se explicará más adelante. Estas medidas no han sido del todo efectivas ya que el gasto total en medicamentos sigue aumentando, aunque en menor medida. Por otro lado, los cambios impuestos han creado mucha polémica en el sector. El gasto alemán de medicamentos ha crecido a un ritmo mucho mayor que el gasto médico en general. 35 30Millardos € 25 20 15 10 5 0 1999 2000 2001 2002 2003 2004 Tratamiento médico 2005 2006 2007 2008 Gasto farmacéutico Fuente: Phagro 23 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Por otro lado, en Alemania, los pacientes deben pagar un 10% del precio del medicamento, con un mínimo de 5 euros y un máximo de 10. Desde 2004 los productos sin receta no son reembolsados por el sistema sanitario. Las aseguradoras privadas pagan el precio de la medicación según esté estipulado en el contrato, siempre que esta haya sido prescrita por un médico y adquirida en una farmacia. Control del precio de los medicamentos Alemania tiene un sistema complejo para determinar el precio de los medicamentos que se va a resumir a continuación. Los precios de los medicamentos son uniformes y los establece la Ley de Precios de los medicamentos. El 1 de enero de 2011 entró en vigor una nueva ley de reorganización del mercado farmacéutico, la ley AMNOG (Arzneimittelmarkt-Neuordnungsgesetz), que rige el acceso al mercado de nuevos medicamentos. Por primera vez en Alemania, AMNOG implementó la evaluación temprana de los productos farmacéuticos: los fabricantes farmacéuticos tienen tres meses después de la puesta en el mercado para presentar pruebas del beneficio adicional para los pacientes a la Comisión Federal (G-BA). El G-BA decide si un nuevo medicamento tiene beneficio añadido y en qué circunstancias puede ser prescrito bajo reembolso del sistema sanitario. El valor añadido siempre se analiza en relación a un medicamento comparador que ya está en el mercado y en función de seis grados de mejora terapéutica: grande, significativa, discreta, no cuantificable, sin beneficio terapéutico añadido y menor que el comparador. Si se encuentra un beneficio añadido, se negociará el precio del medicamento; sí se determina que no hay ningún beneficio adicional, el producto se clasificará en un grupo con un precio fijo, similar al de un genérico. Por otro lado, la petición de una segunda opinión se ha suprimido en algunos casos, lo cual ha sido muy polémico. De esta manera, para poder comercializar un medicamento, en primer lugar el Instituto Federal de Medicamentos y Productos Sanitarios evalúa la eficacia, seguridad y cualidad de los medicamentos y, una vez lo autoriza, el G-BA evalúa la eficiencia y decide si el medicamento debe incluirse en el sistema nacional de salud y en qué condiciones de prescripción y precio. En 2010, además, se decidió realizar una congelación de precios y un descuento obligatorio de los medicamentos. Los laboratorios farmacéuticos deben otorgar a los seguros de salud un descuento del 16% sobre el precio de mercado pero, hasta la fecha, solo se realiza el 6%. Periódicamente se realiza una actualización de los precios de los medicamentos y de los márgenes profesionales que efectúa la agencia Informationsstelle für Arzneimittelspezialitäten (IFA), que se encuentra en Fráncfort y es un organismo privado integrado por la industria farmacéutica, los mayoristas y los colegios farmacéuticos. El proceso que se sigue es el siguiente: los fabricantes informan regularmente a esta agencia de cualquier cambio en el precio o tipo de medicamento dentro de una misma gama de productos. Posteriormente, estos datos se introducen en una base informatizada que contiene los llamados precios oficiales y a la que se encuentran conectados los mayoristas y las farmacias. Estos datos se actualizan regularmente cada dos semanas a cambio de una cuota del usuario. 24 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Los fabricantes tienen derecho a fijar el precio de los medicamentos, en la práctica, sin embargo, los medicamentos que tienen un precio superior al fijado como nivel de referencia no los prescriben los médicos. De esta forma, los fabricantes están forzados a reducir sus precios por debajo de la tarifa de referencia. Este sistema cubre el 70% de las especialidades. Una excepción la constituye el mercado de productos OTC, cuyo margen es libre, al igual que para otros productos como los cosméticos, alimentación infantil, etcétera. Márgenes de venta Como media, según datos ofrecidos por el Sistema Público de Salud alemán, el margen actual de los distribuidores se situó en el 4 % y el de oficinas de farmacia en el 15 % sobre el precio de venta. Si se tienen en cuenta los impuestos y descuentos, el fabricante recibe solo el 56 % del precio final de un medicamento. Desglose del precio de venta de un medicamento en Alemania (2009) 16% Fabricante Distribuidor 9% Farmacia 56% 15% Descuentos Impuestos 4% Fuente: Sistema público de salud alemán La cuota que reciben los fabricantes en Alemania, un 56%, es bastante inferior a la media de la Unión Europea, que se sitúa en el 65%, según la Federación Europea de Asociaciones de la Industria Farmacéutica. Esto se debe en gran medida a los grandes descuentos que deben hacer los laboratorios farmacéuticos y a los impuestos que gravan los medicamentos en Alemania. 25 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Desglose del precio de venta de un medicamento en la Unión Europea (2011) 10% Fabricante Distribuidor 19% Farmacia Impuestos 6% 65% Fuente: EFPIA, 2011 Impuestos Alemania es el segundo país donde más impuestos se pagan por los medicamentos, después de Dinamarca. Estos dos países son los únicos que no tienen una reducción de impuestos para estos productos. País Impuestos generales Impuestos de medicamentos con receta médica Impuestos de medicamentos OTC Dinamarca 25,0 25,0 25,0 Alemania 19,0 19,0 19,0 Finlandia 24,0 10,0 10,0 Italia 21,0 10,0 10,0 Portugal 23,0 6,0 6,0 Bélgica 21,0 6,0 6,0 España 21,0 4,0 4,0 Suiza 8,0 2,5 2,5 Francia 19,6 2,1 7,0 Reino Unido 20,0 0,0 20,0 Fuente: Comisión Europea 2013 26 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Licitaciones Por último, es necesario señalar que las cajas de salud tanto públicas como privadas financian un porcentaje elevado de los medicamentos que se consumen en Alemania. Como se ha comentado anteriormente, las farmacias y hospitales suministran los medicamentos y posteriormente las cajas de salud los pagan. Para conseguir mejores precios, las cajas organizan licitaciones mediante un proceso que se va a explicar a continuación: Estas licitaciones se llevan a cabo por principio activo, las cajas de salud negocian un precio con los laboratorios farmacéuticos que va a ser secreto y sólo conocerán ellos. Las farmacias sólo pueden dispensar los medicamentos con los que ha pactado la caja de salud del paciente que trae la receta, generalmente hay tres marcas disponibles. Posteriormente, la caja de salud reembolsará a la farmacia según el número de recetas, y el laboratorio asimismo hará un abono a la caja de salud por el importe negociado. En estas licitaciones existen dos modelos de contrato: con un único proveedor y con tres proveedores. En el segundo caso, donde son menos probables los desabastecimientos, el farmacéutico puede elegir el producto dispensado entre esos tres contratistas. Sólo sí ninguno de los tres puede suministrar el medicamento, se produce un caso de falta de existencias. Sí no se pudiera suministrar el fármaco, el farmacéutico podría entregar otro producto. Gracias a estas licitaciones, las cajas consiguen grandes ahorros. Esta competencia de precios repercute sobre los beneficios de las empresas adjudicatarias, por la caída de sus precios, y sobre el resto, por la pérdida del mercado. Es muy frecuente que un laboratorio que ha negociado con una caja de salud alegue que han subido los precios de las materias primas y rompa el acuerdo, por lo que a lo largo del año pueden variar constantemente los medicamentos reembolsados por cada caja. Esto dificulta las previsiones de stock a las farmacias. Cuando no se les adjudican los concursos, los laboratorios buscan formas diferentes de reducir el impacto, por ejemplo, facilitando a los médicos información que pueda justificar que prescriban su producto. Sin embargo, los médicos tampoco lo tienen fácil, si el facultativo descarta explícitamente el medicamento ganador de la subasta, el farmacéutico tendrá que dispensar ese fármaco, pero es necesario que el médico tenga razones específicas para el cambio de prescripción, y su decisión podría revisarse. En el caso de que no se cumpla este sistema, es posible que el médico o el farmacéutico tengan que sufragar los costes del medicamento en cuestión. 27 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 6. PERCEPCIÓN DEL PRODUCTO ESPAÑOL En este sector se puede decir que la imagen país no es importante sino que lo que importa es la marca. En Alemania hay principalmente multinacionales, como se ha visto anteriormente, aproximadamente el 40% de la cuota de mercado la tienen las 10 principales empresas del sector. Alemania es el primer cliente de España, con un 13 % de la cuota de exportación, seguido de Francia y Suiza con un 11%. En 2012 hubo 170 empresas españolas que exportaron productos farmacéuticos a Alemania por valor de 1,3 millardos de euro. De ellas, las 10 primeras facturaron un 72% de las exportaciones. Sin embargo, las empresas españolas no son conocidas en Alemania y tampoco existe ninguna imagen país. En cuanto a la evolución de la balanza comercial, esta es positiva para Alemania, con tendencia a serlo cada vez más, hasta 2012, año en el que las exportaciones a Alemania crecieron un 41% respecto al año anterior. 28 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 7. CANALES DE DISTRIBUCIÓN Antes de empezar con este apartado, se debe tener en cuenta que en Alemania existe la siguiente clasificación de medicamentos en cuanto a su punto de venta. • Medicamentos con receta: medicamentos que deben ser recetados por un médico, de venta exclusiva en farmacias. • Medicamentos sin receta: medicamentos que no hace falta que recete un médico, de venta exclusiva en farmacias. • Medicamentos de venta libre: medicamentos que se pueden comprar en otros establecimientos además de en farmacias, como supermercados o droguerías. • Medicamentos OTC: es la suma de los medicamentos sin receta y los medicamentos de venta libre. Generalmente, los laboratorios venden sus productos a distribuidores farmacéuticos y estos entregan los medicamentos a las farmacias, hospitales ó supermercados y droguerías, que los dispensan a los pacientes. También hay veces que el laboratorio distribuye directamente a las farmacias y hospitales, aunque es mucho menos frecuente. 29 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA A continuación se verán los distintos eslabones de la cadena de distribución. Distribuidores Los distribuidores farmacéuticos forman el vínculo entre los aproximadamente 1.500 laboratorios y las 21.500 farmacias. PHAGRO, la Asociación Federal de Mayoristas farmacéuticos, comprende los 15 mayoristas independientes de los laboratorios farmacéuticos. Estos distribuidores están bastante concentrados y la tendencia es que aumente esta concentración. Por otro lado, el margen de mayoristas está fijado por la Ordenanza de Precios de Productos Farmacéuticos. Los distribuidores farmacéuticos también distribuyen cosmética y productos sanitarios. La frecuencia de entrega en farmacias suele ser de dos veces al día, aunque dependiendo de la farmacia puede ser incluso más. En el siguiente mapa aparecen los distintos distribuidores según su ámbito de actuación. La mayoría de ellos tienen carácter nacional, salvo algunos, como Leopold Flabig GmbH ó Richard Kehr GmbH, que sólo tienen presencia regional. 30 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 31 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Puntos de venta El 80% de los medicamentos vendidos son medicamentos con receta de venta en farmacia. Los medicamentos que pueden ser adquiridos en otros lugares fuera de las farmacias representan sólo el 2 % de las ventas, por ello no se han considerado relevantes y no se estudiará este canal. Venta de medicamentos en Alemania en 2012 (millones €) Medicamentos con receta (venta en farmacia) 16% 2% Medicamentos sin receta de venta en farmacia on‐line 2% Medicamentos sin receta de venta en farmacia 80% Medicamentos sin receta adquiridos en supermercados y droguerías Fuente: Nielsen 2012 Farmacias Según ABDA (Asociación Nacional de Asociaciones de Farmacia), en 2012 había 20.921 farmacias, lo que supone el nivel más bajo desde 1994. El número de farmacias ha caído en 317 respecto a 2011, debido principalmente al empeoramiento de la situación económica del sector. Esto hace que en Alemania haya 3.900 habitantes por cada farmacia mientras que la media europea es de 3.200 y en España de 2.200 habitantes por farmacia. 32 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA En el gráfico siguiente se puede ver cómo ha aumentado la facturación total del mercado mientras que el número de farmacias ha permanecido prácticamente constante. Facturación total de las farmacias comparada con el número total de farmacias: Millardos de euro Miles Fuente: ABDA, Informe anual *Columnas: facturación total de las farmacias *Línea de puntos: número total de farmacias Por otro lado, la ley de modernización del sistema público de sanidad permite a los farmacéuticos tener 3 filiales en propiedad además de la farmacia principal. El número de filiales ha ido aumentando desde la entrada en vigor de esta ley, aunque cada año el número de nuevas filiales es menor. En 2012 había en total 3.853 filiales. Esto supone una ligera concentración del sector. No existen cadenas de farmacias ya que la ley no permite a un farmacéutico tener más de 4, pero sí existen franquicias, que cuentan con un mismo nombre y tienen ventajas a la hora de comprar medicamentos y también de realizar la promoción de sus productos, principalmente a través de internet. Un ejemplo de ello son DocMorris y Vivesco, que cuentan con farmacias distribuidas por todo el país. 33 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA A continuación se presenta el desglose de los distintos grupos de productos de venta en farmacias y su cuota de ventas. Más del 90% de las ventas es de medicamentos, de los cuales el 79 % son con receta. Cuota de productos de venta en farmacia en 2012 3% 6% Medicamentos con receta 1% 0% Medicamentos sin receta 11% Productos que no son medicamentos Estupefacientes 79% Otros productos no exclusivos de farmacias Productos químicos Fuente: Insight Health 2013 Funcionamiento de las farmacias Las farmacias compran los medicamentos tanto a través de distribuidores como al laboratorio farmacéutico directamente. Generalmente compran a través de distribuidores. Estos son mucho más rápidos en servir y dependiendo de la farmacia hacen de 1 a 3 repartos al día. Distribuyen además de medicamentos productos sanitarios y cosmética. Las farmacias suelen tener de 2 a 4 distribuidores diferentes. En total reciben entre 5 y 10 pedidos al día. Los pedidos a los laboratorios farmacéuticos deben ser de grandes cantidades. Estos tardan más días en entregar los productos pero son más baratos. Por ello las farmacias suelen pedir los medicamentos que saben seguro que van a necesitar en gran cantidad durante el año. No son frecuentes las centrales de compra en las farmacias, pero sí que hay algunas que se ponen de acuerdo entre ellas (un grupo pequeño) para realizar pedidos de ciertos productos y que de esta manera les salga más barato. Sólo lo hacen en pedidos con mucha antelación, porque tarda más. El médico puede prescribir por marca o por principio activo, sin embargo, cuando llega la receta a la farmacia, el farmacéutico mete en el ordenador a qué caja de salud pertenece el paciente y este le indica qué marca de genérico debe suministrar. Independientemente de la marca que haya prescrito el médico, el farmacéutico le dará la que pertenece a su caja de salud. Si no tiene esta marca efectuará un pedido, sólo en casos de urgencia le puede dar otra marca que no esté pactada, pero si lo hace con mucha frecuencia la farmacia podría ser inspeccionada. Las farmacias están obligadas a tener varias marcas de genéricos pero no todas las marcas, como ejemplo, las farmacias consultadas tenían entre 5 y 10 marcas distintas de ibuprofeno. 34 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Para el reembolso de recetas hay una empresa que dos veces al mes recoge las recetas de la farmacia y las separa según la caja de salud. Efectúa los trámites de reembolso y la farmacia al mes siguiente recibe el dinero. Este sistema lo hacen todas las farmacias y pagan por ello. Farmacias hospitalarias: El número de farmacias hospitalarias también ha disminuido en los últimos años. A finales de 2012 había en toda Alemania 409 farmacias hospitalarias, 4 menos que el año anterior. Los hospitales también compran tanto a través de distribuidores como al propio laboratorio farmacéutico. Los pedidos llegan una ó dos veces al día. Venta a distancia La venta a distancia de medicamentos está permitida desde 2004. Según BVDVA, hay 3.010 farmacias con este permiso pero tan solo 1.000 lo ofrecen realmente. En 2012 hubo 16 millones de personas que pidieron medicamentos a distancia y se facturó un total de 1,4 millardos de euro, cuando el mercado farmacéutico total se situaba en ese año en 45,5 millardos, lo que supone un 3% de las ventas totales en oficina de farmacia. Se pueden vender tanto medicamentos con receta como sin receta. En los medicamentos con receta el paciente tiene que enviar por correo la receta a la farmacia porque sin ella no se realiza el reembolso por la caja de salud. Otra opción es recoger el pedido en la farmacia y entregar la receta en ese momento. Las farmacias holandesas venden a distancia a Alemania muy frecuentemente, debido a la diferencia de impuestos. En Alemania se paga el 19% y el Países Bajos el 7% por lo que la diferencia de precios es notable. Esto supone una fuerte competencia para las farmacias alemanas que tienen venta on-line. En este caso no está permitida la venta de medicamentos con receta. En España este servicio está permitido desde 2013 pero todavía no se ha puesto en marcha debido a las precauciones que se deben tener para no confundir las farmacias con licencia de las que son fraudulentas. En Alemania las farmacias con permiso para la venta a distancia tienen este icono que permite al usuario verificar que se trata de una farmacia homologada. La venta a distancia de las farmacias españolas a Alemania podría ser una opción interesante teniendo en cuenta la diferencia de precio entre los dos países. A continuación se presenta la proporción de productos que se adquirieron en la primera mitad de 2013 mediante venta a distancia en Alemania. Los medicamentos OTC son los más vendidos, con un 59 %. 35 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Venta a distancia de medicamentos en la primera mitad de 2013 (709 millones €) 3% 5% OTC 22% Cosmética y cuidado corporal Medicamentos con receta Nutrición 59% 11% Otras necesidades médicas Fuente: IMS 2013 Medicamentos OTC Según IMS, el mercado de medicamentos OTC en Alemania, en 2013, fue de 7,355 millardos de euro, un 6,1% más que en 2012. Estos medicamentos tienen la ventaja para los laboratorios farmacéuticos de que el precio no está fijado por un precio de referencia, por lo que este suele ser mucho más alto. Por otro lado, son los únicos medicamentos que pueden ser dispensados en establecimientos distintos a las farmacias A continuación se puede observar como estos medicamentos son adquiridos principalmente por los pacientes sin haber consultado previamente al médico, un 69%. Por otro lado, la venta a distancia en este grupo de medicamentos es relativamente alta, con una cuota del 12 %. Venta de medicamentos que no requieren receta médica, OTC, en 2013 (en valor) 12% 8% Financiados por la sanidad pública 11% Financiados por los seguros privados Automedicación Venta a distancia 69% Fuente: IMS Health, 2013 36 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Importaciones paralelas Anteriormente se ha comentado la gran diferencia de precios que existe entre los distintos países de la Unión Europea y que Alemania es uno de los países donde resulta más caro comprar los medicamentos. Por ello, debido a la existencia de libre circulación entre Estados Miembros, muchos distribuidores compran los medicamentos en países donde son más baratos para venderlos en Alemania a un precio superior, a esto se llama importación paralela. Concretamente, la importación paralela de un medicamento consiste en importarlo de un Estado miembro y distribuirlo en otro, fuera de la red de distribución establecida por el fabricante o su distribuidor. La Comisión Europea recuerda que la importación paralela es un tipo legítimo de comercio dentro del mercado interior, en virtud del principio de libre circulación de mercancías. En el sector farmacéutico, el comercio paralelo se beneficia de las diferencias entre los precios fijados por los gobiernos nacionales para controlar sus gastos sanitarios. Aun siendo legales, las importaciones paralelas de medicamentos pueden ser restringidas cuando atenten contra la protección de la salud y de la vida humanas o contra la protección de la propiedad industrial y comercial. La importación paralela de productos farmacéuticos se ha incrementado progresivamente y supuso en 2011 el 10,1 % de todos los medicamentos comercializados en Alemania. Importación paralela (cuota de mercado en %) 12 10 8 6 4 2 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 Fuente: IMS Health, vfa 37 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Si comparamos los datos de la Unión Europea, se observa que los países con los precios más altos son los que tienen mayor porcentaje de importación paralela. Cuota de importaciones paralelas en el mercado farmacéutico (2011) 25,00% 23,80% 20,00% 15,00% 14,80% 13,50% 12,00% 10,10% 10,00% 7,80% 5,00% 2,60% 1,20% 1,30% 0,00% Fuente: EFPIA (estimado) 38 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 8. ACCESO AL MERCADO-BARRERAS En la Unión Europea existe libre circulación de mercancías entre los países miembro. No obstante, los medicamentos son productos especiales y por ello, su lanzamiento al mercado, está precedido por un procedimiento de autorización de las autoridades competentes, en línea con los requerimientos del Espacio Económico Europeo. El Ministerio de Sanidad (Bundesministerium für Gesundheit, BMG) se apoya en los siguientes organismos. 9 Instituto Federal de Medicamentos y Productos Sanitarios (Bundesinstitut für Arzneimittel und Medizinprodukte, BfArM), la autoridad competente para la concesión de autorizaciones de comercialización. 9 Paul-Ehrlich-Institute (PEI): también otorga ciertas autorizaciones de comercialización, específicamente de vacunas, suero y sangre. 9 Robert-Koch-Institute (RKI). Esta institución tiene como misión la detección, prevención y control de enfermedades. Tanto la importación como la utilización de células madre embrionarias humanas requieren de una autorización especial, que debe ser presentada ante este Instituto. 9 Instituto alemán de Documentación e Información Médica (DIMDI): publica informes para el sistema de salud en nombre del Ministerio de Sanidad. También administra bases de datos de medicamentos y de farmacias de venta a distancia. 9 Instituto para la calidad y eficiencia en la atención sanitaria (Institut für Qualität und Wirtschaftlichkeit im Gesundheitswesen, IQWiG): es un instituto científico independiente que examina los beneficios y riesgos de las intervenciones médicas para los pacientes. Realizan estudios que pueden determinar que un medicamento cese su comercialización. 39 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA En Alemania, el procedimiento para conseguir la autorización de comercialización de nuevos medicamentos es similar al de España, ya que se rige por procedimientos a nivel europeo. Las cuatro vías para conseguir la autorización son las siguientes: • Procedimiento Nacional. Otorgado por el Instituto Federal de Medicamentos y Productos Sanitarios. Autorización sólo válida para Alemania. • Procedimiento de Reconocimiento Mutuo. Cuando el producto ya ha sido registrado al menos en un país de la Unión Europea con anterioridad. El Instituto Federal de Medicamentos y Productos Sanitarios tiene derecho a revisar la documentación para tramitar la autorización. • Procedimiento descentralizado. El producto no ha sido todavía registrado en ningún país de la Unión Europea. El Instituto Federal de Medicamentos y Productos Sanitarios tiene el derecho de revisar la documentación y tramitar la autorización. • Procedimiento centralizado. La documentación es revisada por la EMA y la autorización otorgada por la Comisión Europea. 40 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 9. PERSPECTIVAS DEL SECTOR El cambio demográfico ha impulsado nuevos campos de trabajo en el área de la I+D. Las estadísticas indican que para el año 2050 se habrá duplicado el número de pacientes con demencia producida por el Alzheimer, una enfermedad típica de la edad avanzada. No son pocas las empresas en Alemania que en estos momentos centran sus trabajos de investigación en el desarrollo de medicamentos más efectivos contra el Alzheimer. Otro segmento que también va a ver un mayor crecimiento en sus cifras son los productores de las llamadas “lifestyle-drugs”, gracias a la creciente conciencia del consumidor en cuanto a temas relacionados con la salud y el bienestar. Hoy en día son muchas las personas entre 20 y 60 años que utilizan algún producto que promete mejorar su apariencia o salud (como por ejemplo reducción de la grasa corporal, complejos vitamínicos, cremas antiarrugas, antidepresivos, entre otros). Cuando este grupo demográfico de consumidores llegue a cierta edad, el mercado de estos productos desplegará su potencial real. Mientras tanto, para poder asegurar la confianza a largo plazo de los consumidores, el refuerzo de su marca y el cuidado de la misma, serán de gran importancia para las empresas de la industria farmacéutica. Recientemente han aumentado las ventas de fármacos para enfermedades agudas, como el cáncer, la artritis reumatoide y la esclerosis múltiple, pero también para las enfermedades crónicas, como las enfermedades cardiovasculares, la diabetes y la medicina preventiva. Los medicamentos huérfanos, con exclusividad en el mercado durante más tiempo que los medicamentos estándar en la Unión Europea, tienen también un buen potencial de mercado al igual que los de origen biológico, medicamentos personalizados y los biosimilares. 41 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 10. OPORTUNIDADES Existen aspectos negativos en el sector pero también oportunidades que se deben tener en cuenta a la hora de abordar el mercado alemán. En primer lugar, los aspectos negativos que afectan al sector en el corto plazo son los siguientes: • Medidas drásticas de disminución del precio de los medicamentos y aumento de los descuentos obligatorios. • Los medicamentos innovadores que van a salir al mercado están sujetos a una evaluación adicional de su beneficio seguida de una negociación colectiva del precio, lo que lleva a una reducción del precio. Por otro lado, el mercado alemán presenta ciertas oportunidades para las empresas españolas: • Para los distribuidores españoles, son interesantes las importaciones paralelas, ya que existe una diferencia de precio importante entre España y Alemania. • Para las oficinas de farmacia, es interesante la posibilidad de venta a distancia a clientes que residan fuera de España, concretamente en países donde los precios son más elevados, como Alemania. • Para los fabricantes de medicamentos genéricos, la fuerte presión que está realizando el gobierno por impulsarlos, es una gran oportunidad. Sin embargo, hay que destacar la creciente competencia de los fabricantes de genéricos como resultado de la expiración de la patente de un gran número de moléculas. En los últimos años se han observado numerosas fusiones en los laboratorios farmacéuticos, una tendencia que sin duda alguna continuará. Como alternativa a las fusiones empresariales muchos productores pequeños, pero también grandes consorcios farmacéuticos y de la biotecnología, han optado por cooperar más estrechamente para aprovechar estructuras existentes dentro de otras compañías antes que desarrollarlas directamente. También se ha observado una concentración en las oficinas de farmacia con el desarrollo de filiales; y en los hospitales, con la fusión de varias cadenas de hospitales. 42 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA 11. INFORMACIÓN PRÁCTICA Publicaciones La industria farmacéutica dedicó en 2013 un total de 1.060 millones de euros a publicidad, un 15% más respecto al año anterior. Los medios en los que se realiza un mayor gasto son la televisión y las revistas generales, con mucha diferencia respecto al resto. Hay que recordar que sólo se puede hacer publicidad de los medicamentos sin receta, los OTC. A continuación se muestra una tabla con el gasto en los distintos medios. 2014 (millón €)* +/- 2013 en % 2013 (millón €) +/- 2012 en % 2012 (millón €) +/- 2011 en % 6 14,6 20 7,2 19 0,7 210 28,7 643 25,8 511 5,3 Cine 0 319,2 1 173,1 0 -61,6 On-line 9 35,4 30 16,4 26 -23,4 Fuera de casa 5 -12,7 22 -4,0 23 -1,7 Revistas generales 67 2,2 267 -3,4 277 -9,5 Radio 4 -53,1 29 48,9 20 5,4 Periódicos 15 24,6 47 1,2 47 2,2 TOTAL 316 18,4 1.060 15,0 922 -1,1 Medio Revista profesional Televisión * Primer trimestre Fuente: Nielsen Media Research GmbH 43 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA La sociedad alemana está cada vez más envejecida y el cuidado por la salud se han vuelto un tema de gran interés. Desde hace unos años han surgido revistas especializadas en salud que están teniendo cada vez un mayor número de lectores. Los lectores confían en los consejos de estas revistas y los laboratorios farmacéuticos anuncian las ventajas de sus productos dando la impresión de que los profesionales sanitarios los recomiendan. Las revistas de salud más leídas son las siguientes: Asociaciones Asociación Descripción Bundesverband der Arzneimittelhersteller, BAH Representa a 311 laboratorios farmacéuticos y otras 150 empresas de tipo farmacias, agencias de publicidad, etc. Bundesverband der Pharmazeutischen Industrie, BPI. Verband Forschender Arzneimittelhersteller, VFA Gesetzlichen Kranken verban, Gkvspitzenverband Verband der privaten Krankenversicherung, Pkv Pro Generika Deutscher Generikaverband Bundesapothekerkammer, BAK Deutscher Apothekerverband, DAV Representa en torno a 260 empresas farmacéuticas. Representa aproximadamente a 45 empresas farmacéuticas que desarrollan investigación. Unión de cajas de salud públicas. Representa los intereses de todos los seguros de salud públicos a nivel federal. Es responsable de determinar los pagos para cada tratamiento médico y los costes de los productos médicos. Sus decisiones afectan a todo el sistema de salud público. Unión de cajas de salud privadas Formada por 17 miembros que representan un 75% del mercado alemán de genéricos. Representa los intereses de laboratorios de genéricos pequeños y medianos. Grupo que representa a todos los farmacéuticos a nivel federal, promueve su formación continua. Asociación alemana de farmacéuticos, se centra principalmente en sus intereses comerciales. 44 Oficina Económica y Comercial de la Embajada de España en Dusseldorf EL MERCADO FARMACÉUTICO EN ALEMANIA Expopharm Dedicada al sector farmacéutico, tuvo lugar en 2013 los días 18 al 21 de septiembre en Düsseldorf. La feria se celebra anualmente, alternándose en Dusseldorf y Múnich. Expopharm es una de las ferias más importantes del sector, sin embargo, la participación española es muy escasa, en la edición de 2013 asistieron tan sólo 2 expositores españoles. La mayoría de los expositores procede de países europeos, con la excepción de Canadá y Estados Unidos, y países asiáticos como China, Taiwán o Japón. Direcciones de interés/bibliografía • • • • • • • • • • • • • • • • • • • • • • • • www.aok-bv.de/lexikon www.aok-gesundheitspartner.de www.bafin.de www.bfarm.de www.bmas.de www.bmg.bund.de www.bpb.de www.bundesaerztekammer.de www.bundesversicherungsamt.de www.bzaek.de www.bzga.de www.daad.de/ www.destatis.de www.dimdi.de www.g-ba.de www.g-drg.de www.gbe-bund.de www.gesundheitspolitik.net www.gkv-spitzenverband.de www.gqb.de www.hochschulstart.de www.institut-des-bewertungsausschusses.de www.kbv.de www.ims.es 45 Oficina Económica y Comercial de la Embajada de España en Dusseldorf