Plan Anual de Negocios - Inicio

Anuncio

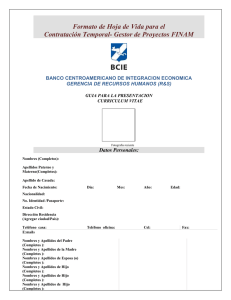

BCIE Estrategia Financiera BANCO CENTROAMERICANO DE INTEGRACIÓN ECONÓMICA NOVIEMBRE 2012 Intermediación para el desarrollo económico e integración regional. Estrategia Financiera 1 BCIE Estrategia Financiera Índice de Contenido RESUMEN EJECUTIVO ............................................................................................................................ 3 I. INTRODUCCIÓN ............................................................................................................................. 4 II. MARCO ESTRATÉGICO INSTITUCIONAL ......................................................................................... 6 III. PILARES DE LA ESTRATEGIA FINANCIERA DEL BCIE ....................................................................... 8 IV. ACTIVIDADES Y OBJETIVOS DE LA ESTRATEGIA FINANCIERA ........................................................ 9 V. B. 1. 2. 3. 4. 5. Intermediación de los Recursos Financieros .................................................................... 14 Asignación de Recursos .......................................................................................................... 14 Estructura de Financiamiento del Activo ............................................................................... 15 Gestión de Activos y Pasivos .................................................................................................. 16 Administración de Inversiones ............................................................................................... 16 Determinación de Condiciones Financieras Activas .............................................................. 16 C. 1. 2. 3. 4. Administración del Capital – Sostenibilidad del Crecimiento ............................................ 17 Generación de utilidades a niveles sostenibles ..................................................................... 17 Procesos de Capitalización ..................................................................................................... 17 Incorporación de Nuevos Socios ............................................................................................ 18 Plan General de Administración de Capital............................................................................ 18 INSTRUMENTOS OPERATIVOS DE IMPLEMENTACIÓN Y MONITOREO ....................................... 18 Intermediación para el desarrollo económico e integración regional. A. Obtención de Recursos Financieros ....................................................................................9 1. Capital del BCIE....................................................................................................................... 10 2. Recursos de Mercado ............................................................................................................. 10 3. Recursos Concesionales ......................................................................................................... 12 2 BCIE Estrategia Financiera RESUMEN EJECUTIVO El presente documento recopila los lineamientos estratégicos que en materia financiera persigue la Institución para el logro de su misión y visión. La Estrategia Financiera del BCIE representa el marco general de referencia bajo el cual se desarrolla la administración financiera del Banco, proporcionando los elementos que permitan alcanzar un equilibrio entre los criterios de riesgo y rentabilidad, garantizando en todo momento, la disponibilidad de fuentes de financiamiento necesarias para el cumplimiento de los objetivos de desarrollo del Banco. Para ello, la formulación de la Estrategia Financiera toma en consideración las características propias de los Bancos Multilaterales de Desarrollo (BMDs), así como el alineamiento de la misma con el Marco Estratégico Institucional y con el Plan de Modernización aprobado por la Asamblea de Gobernadores del Banco. El ejercicio de la Estrategia Financiera tiene como objetivo general consolidar la posición del BCIE como líder en la canalización de recursos hacia la región y continuar mejorando su calificación internacional de riesgo. Tomando en cuenta lo anterior, la Estrategia Financiera se fundamenta en los siguientes tres pilares: a) Capitalización, b) Intermediación Financiera y Consecución de Recursos de Mercado y c) Consecución de Recursos Concesionales, los cuales, se encuentran vinculados entre sí por un eje transversal que corresponde a la Calificación de Riesgo del Banco. a. Obtención de Recursos Financieros: Tiene como objetivo fortalecer la creación y consecución de capital, recursos de mercado y recursos concesionales con el fin de atender de forma eficiente e ininterrumpida las necesidades de financiamiento de la región. b. Intermediación de los Recursos Financieros: Tiene como objetivo movilizar recursos propios y de fuentes externas de financiamiento, procurando que los mismos se trasladen a los prestatarios en condiciones financieras estables y competitivas y se encuentren alineados a los objetivos de desarrollo de los países beneficiarios. c. Administración del Capital: Tiene como objetivo gestionar de manera eficiente los recursos propios (patrimonio) del Banco, asegurando la sostenibilidad del crecimiento contemplado para cada uno de los períodos estratégicos mediante un equilibrio entre la posición de capital, el nivel de apalancamiento y los activos ponderados por riesgos. En el marco de las actividades anteriormente expuestas, la Administración del Banco es la responsable de implementar la Estrategia Financiera del BCIE, misma que se operativiza a través del siguiente compendio de políticas financieras, estrategias complementarias e instrumentos de gestión: a. Estrategia de Financiamiento del BCIE. b. Estrategia del BCIE para la Consecución de Recursos Concesionales. Intermediación para el desarrollo económico e integración regional. A partir de los pilares anteriormente mencionados, se desarrollan las siguientes actividades que constituyen la gestión financiera de la Institución: 3 BCIE c. d. e. f. g. Estrategia Financiera Política de Asignación de Recursos. Política de Gestión de Activos y Pasivos. Política de Inversiones. Política de Tasas de Interés. Plan General de Administración de Capital. Dichas políticas y estrategias poseen objetivos específicos que se complementan entre sí e interactúan de forma dinámica, propiciando un esquema de gestión financiera que permite alcanzar las metas institucionales del Banco aún en el caso de que se presenten condiciones adversas en el entorno en el que se desenvuelve la Institución, garantizando la continuidad de sus operaciones y su perdurabilidad en el tiempo. Finalmente, la Estrategia Financiera del Banco cuenta con una serie de indicadores financieros clave alineados a la Estrategia Institucional que permiten monitorear la evolución de la misma, validando su efectividad a la luz de los resultados obtenidos. INTRODUCCIÓN Los Bancos Multilaterales de Desarrollo (BMDs) son intermediarios financieros internacionales, cuyos accionistas son los “prestatarios” (países beneficiarios) y los “contribuyentes” o “donantes” (países no beneficiarios). Estos bancos tienen una estructura de capital particular, en la que se hace una distinción entre “capital exigible” y “capital pagado”, lo que les permite movilizar de manera muy eficaz recursos de los mercados financieros para luego prestarlos a los países en desarrollo en condiciones más favorables que las que les ofrecen estos mercados. Asimismo, movilizan recursos de fuentes oficiales en los países donantes a fin de otorgar préstamos blandos a los países beneficiarios que de acuerdo a su condición económica, requieran de los mismos. Además, proveen asistencia técnica y asesoría para el desarrollo económico y social, así como una amplia gama de servicios complementarios. Por otra parte, los BMDs se distinguen por su carácter de acreedor preferencial en su relación con los prestatarios, lo que les permite estar en una condición más favorable que la de los acreedores privados. Asimismo, sus altos niveles de capitalización les permiten obtener una alta calificación de riesgo por parte de las Agencias Calificadoras de Riesgo para sus emisiones de bonos, habilitándoles para obtener recursos financieros de los mercados de capital a tasas favorables. Este nivel favorable de capitalización, se debe principalmente a la aplicación de políticas financieras conservadoras que abogan por la conservación de capital ya que, a diferencia de la banca comercial, la banca multilateral de desarrollo no cuenta con una fuente de fondeo de último recurso en la forma de reservas federales y los bancos centrales. En lo referente a sus operaciones, los BMDs otorgan préstamos directos a las entidades del gobierno central o a otras instituciones gubernamentales (organizaciones públicas descentralizadas) que cuentan con garantías del gobierno. Asimismo, enfocan un menor volumen de sus operaciones hacia el sector privado, ya sea en forma directa o a través de instituciones financieras. En el marco de dicho esquema operativo, los BMDs abogan por Intermediación para el desarrollo económico e integración regional. I. 4 BCIE Estrategia Financiera mantener un balance entre sus funciones de financiamiento y de desarrollo. Por un lado, deben obtener capital en los mercados financieros internacionales para sus préstamos ordinarios y por el otro, deben obtener recursos de los países e instituciones donantes para sus préstamos blandos o concesionales, lo que implica presentar un sólido desempeño como institución financiera. A partir de lo anterior, en primer lugar, parte del ingreso neto se utiliza para aumentar las reservas y mejorar la posición financiera de los BMDs. En segundo lugar, en el caso de las instituciones que poseen fondos para préstamos blandos (ventanilla concesional), se hacen donaciones para diversos fines con recursos que provienen de los ingresos netos de sus operaciones regulares (ventanilla no concesional). Tal como se mencionó anteriormente, algunos BMDs poseen una ventanilla concesional cuyo fin es el de proveer financiamiento en términos concesionales a sus prestatarios. En tal sentido, resulta relevante hacer notar que la principal fuente de recursos que poseen estas ventanillas, la constituyen los aportes que los países miembros donantes realizan a las mismas (donantes internos) y en una menor medida los aportes provenientes de donantes externos. Consecuentemente, la estructura de capital de los BMDs y en específico las capacidades económicas de los países miembros que la conforman, constituyen un factor determinante al momento de establecer mecanismos para la consecución de recursos concesionales. Con el fin de ejercer su rol de intermediación, los BMDs elaboran diversas políticas financieras que toman en consideración las características anteriormente descritas, propias de estas instituciones. No obstante, no se observa que exista dentro de las mismas, un documento que formalice una Estrategia Financiera Global bajo el cual se enmarquen dichas políticas financieras. Tomando en cuenta lo anterior, el BCIE, a través de la presente Estrategia Financiera, busca desarrollar un marco general de referencia mediante el cual se interrelacionen las políticas y Intermediación para el desarrollo económico e integración regional. Las principales fuentes de ingresos de los BMDs son los pagos que reciben por intereses y cargos asociados a sus carteras de préstamos, así como las utilidades que perciben de sus inversiones de corto plazo resultantes del manejo de sus activos líquidos. Los ingresos asociados con las carteras de préstamos pueden incrementarse de dos maneras: i) mediante un aumento en la cantidad y el tamaño de los préstamos, el cual dada las consideraciones anteriormente expuestas se encuentra ligado y limitado por el nivel de capitalización de dichas instituciones, o ii) mediante el cobro de intereses y cargos más elevados por cada préstamo, que vienen a compensar una posible ausencia de aportes frescos de capital por parte de los socios de dichas instituciones. Los ingresos provenientes de la gestión de activos líquidos pueden incrementarse mediante el aumento de las inversiones de corto plazo en los mercados internacionales de capital, o asumiendo mayores riesgos de mercado con el fin de obtener rentabilidades más altas. Sin embargo, los ingresos obtenidos de esta fuente pueden ser volátiles y poco confiables, debido a las fluctuaciones que experimentan los mercados de capital. 5 BCIE Estrategia Financiera estrategias financieras complementarias, con el fin de ejecutar una adecuada administración financiera y a su vez optimizar el rol de intermediación que desarrolla la Institución. En tal sentido, el alcance de la misma se enfoca en responder las siguientes preguntas acerca de la Institución: a. ¿Cómo obtiene sus recursos? b. ¿Cómo intermedia dichos recursos? c. ¿Cómo brinda sostenibilidad a su crecimiento? Las respuestas a dichas preguntas se desarrollan a lo largo del presente documento y definen lo que constituye la Estrategia Financiera de la Institución. II. MARCO ESTRATÉGICO INSTITUCIONAL Posteriormente, bajo Resolución No. AG-10/2011 de fecha 28 de octubre de 2011, la Asamblea de Gobernadores aprobó el documento “Plan de Modernización del Banco Centroamericano de Integración Económica (Reformas, Medidas y Acciones Estratégicas)”, el cual contiene las recomendaciones para la definición e implementación de una Agenda de Reformas del BCIE. Tomando esto en cuenta y considerando la necesidad de un mecanismo institucional que asegure que los proyectos e iniciativas apoyadas por el BCIE contribuyan a lo establecido en el artículo 2 del Convenio Constitutivo, se recomendó alinear la Estrategia Institucional, las Estrategias Sectoriales, las Estrategias de País, y el Plan Operativo Anual (POA), para lograr que las operaciones del Banco mantengan una visión regional y de país. Para tal fin, y con el objeto de eliminar los desalineamientos entre dichos instrumentos de planificación institucional, el Directorio del Banco, mediante la Resolución No. DI-37/2012, aprobó el Marco Estratégico Institucional como el instrumento de planificación de largo plazo del Banco. Dicho Marco Estratégico está compuesto por cuatro instrumentos: la Estrategia Institucional, las Estrategias Sectoriales, las Estrategias de País y el Plan Operativo Anual (POA); los cuales garantizan que la actividad de la Institución promueva la integración y el desarrollo económico y social equilibrado de los países fundadores del Banco. a. Estrategia Institucional: constituye el instrumento marco de planificación del BCIE y debe responder a los lineamientos expresados en el artículo 2 del Convenio Constitutivo, incluyendo lo normado en el Plan de Modernización respecto al destino de los recursos del BCIE para el desarrollo. Este es un instrumento quinquenal, que se encarga de Intermediación para el desarrollo económico e integración regional. Durante la Quincuagésima Asamblea de Gobernadores del Banco Centroamericano de Integración Económica (BCIE), el 30 de abril de 2010, los Gobernadores instruyeron, mediante la Resolución No. AG-6/2010, la definición e implementación de una agenda de reformas que permita al BCIE hacer un uso óptimo de los recursos en beneficio del desarrollo y de la integración de la región centroamericana. 6 BCIE Estrategia Financiera contextualizar el rol del Banco en el período en cuestión con el fin de cumplir el artículo No. 2 del Convenio Constitutivo del Banco. En tal sentido, con el propósito de no diluir los esfuerzos institucionales e incrementar el impacto en el desarrollo, dicha estrategia se concentra en un número reducido de áreas de focalización. Dichas áreas de focalización son flexibles y están sujetas a ajustes, acorde a las dinámicas y planes de desarrollo de cada país. b. Estrategias Sectoriales: sirven como herramientas de intervención para las áreas de focalización que establece la Estrategia Institucional en cada quinquenio. d. Plan Operativo Anual (POA): concebido como el último instrumento de planificación, pero el más importante desde el punto de vista de la materialización de los resultados estratégicos del Banco; se define a partir de los objetivos de la Estrategia Institucional, así como de un análisis del entorno institucional. El POA, garantiza que el proceso de programación operativa de proyectos sea continuo, bajo una gestión plurianual secuencial y en continuo análisis con el marco financiero del BCIE para el período en cuestión, a fin de armonizar los objetivos estratégicos con la gestión del capital y de la liquidez del Banco. Finalmente, con el fin de garantizar que el Marco Estratégico Institucional siempre cuente con los recursos financieros para la consecución de los resultados de desarrollo buscados por el Banco a través de sus áreas de focalización, se hace necesario contar con una Estrategia Financiera como un marco de trabajo que permita una gestión de las diferentes líneas señaladas por la Asamblea de Gobernadores en el Plan de Modernización, tales como la gestión de recursos concesionales, de recursos de mercados internacionales y regionales, y la gestión del capital del Banco. En respuesta a dicho requerimiento, el presente documento tiene por objeto establecer la Estrategia Financiera del Banco, como instrumento que acompañe el Marco Estratégico Institucional de largo plazo. Tomando en cuenta lo anterior, al igual que el Marco Estratégico Institucional de largo plazo, la Estrategia Financiera del Banco, se formulará en períodos quinquenales bajo un ejercicio paralelo a la formulación de la Estrategia Institucional y cuya implementación y monitoreo continuo se materializará a través de las metas institucionales plasmadas en cada Plan Operativo Anual del Banco. Intermediación para el desarrollo económico e integración regional. c. Estrategias de País: tienen como objetivo dotar a la Institución de un enfoque estratégico de su actividad en los diferentes países mediante la identificación de áreas de focalización que maximicen el impacto generado sobre sus respectivos procesos de desarrollo. Por lo tanto, estas fungen como un enlace coherente entre los temas y actividades prioritarias definidas en las agendas de desarrollo de los países miembros, y las actividades de la Institución orientadas a apoyar dichas iniciativas, homogenizando con ello las intervenciones y buscando garantizar el mayor impacto posible. 7 BCIE Estrategia Financiera III. PILARES DE LA ESTRATEGIA FINANCIERA DEL BCIE La Estrategia Financiera de acuerdo al enfoque establecido en el Plan de Modernización del Banco, se fundamenta en los siguientes tres pilares: a) Capitalización, b) Intermediación Financiera y Consecución de Recursos de Mercado, y c) Consecución de Recursos Concesionales, los cuales, se encuentran vinculados entre sí por un eje transversal que corresponde a la Calificación de Riesgo del Banco. Los pilares de la Estrategia Financiera, se definen a continuación: b. Intermediación Financiera y Consecución de Recursos de Mercado: La Estrategia de Financiamiento del BCIE se encuentra íntimamente ligada a su calificación crediticia, la cual le permite disminuir el costo de fondos en la medida que esta se consolida y mejora a través del tiempo. Consecuentemente, la continua mejora en la calificación crediticia del BCIE, le brinda acceso a recursos en condiciones cada vez más favorables en los mercados de capitales, lo que incrementa su capacidad de trasladar este beneficio a los países prestatarios. c. Consecución de Recursos Concesionales: El alineamiento entre los objetivos de desarrollo del BCIE reflejados en las áreas de focalización definidas en la Estrategia Institucional y los de la comunidad donante, le permiten al Banco posicionarse como el vehículo idóneo para los gobiernos y sus instituciones oficiales de desarrollo que buscan canalizar recursos concesionales hacia la región con el fin de potenciar su presencia a través de proyectos de alto impacto en el desarrollo. Asimismo, la elevada calificación de riesgo del Banco lo ubica como la institución financiera referente de la región, favoreciendo así un ambiente de confianza y transparencia entre la comunidad donante y la Institución. d. Calificación de Riesgo: La mejora continua en el perfil crediticio del Banco constituye una decisión estratégica de largo plazo cuyo fin es el de ubicar a la Institución en una posición óptima para desarrollar su rol de intermediación financiera, manteniendo su relevancia hacia los países beneficiarios. En este sentido, el eje transversal de calificación de riesgo, constituye un componente esencial de la Estrategia Financiera, afectando de manera directa a cada uno de los tres pilares que la fundamentan. Finalmente, en el marco de los pilares anteriormente expuestos, la Estrategia Financiera del BCIE se desarrolla a través de las actividades de: Obtención de Recursos Financieros, Intermediación para el desarrollo económico e integración regional. a. Capitalización: El nivel de capitalización del BCIE al igual que otros Bancos Multilaterales de Desarrollo (BMDs), es el factor principal que determina el grado de solvencia de la Institución; por tanto, es uno de los principales factores que fundamenta la calificación de riesgo del Banco. En este sentido, la decisión de mejorar el perfil crediticio de la Institución, se traduce en una decisión de mantener un determinado nivel de capital con relación a la dimensión de la Institución y la relevancia que se desea mantener en la región. 8 BCIE Estrategia Financiera Intermediación de los Recursos Financieros, y Administración del Capital (Gráfico No.1), las cuales constituyen la gestión financiera de la Institución: Gráfico N°1 Pilares de la Estrategia Financiera Actividades de la Estrategia Financiera Las actividades de la Estrategia Financiera constituyen el alcance de la misma y definen la manera en la que el Banco desarrolla la gestión financiera en función de los siguientes objetivos: Tabla N°1 - Actividades de la Estrategia Financiera: Objetivos A. Obtención de Recursos Financieros La actividad de obtención de recursos financieros tiene como objetivo fortalecer la creación y consecución de capital, recursos de mercado y concesionales con el fin de atender de forma eficiente e ininterrumpida las necesidades de financiamiento de la región. Dicha actividad Intermediación para el desarrollo económico e integración regional. IV. ACTIVIDADES Y OBJETIVOS DE LA ESTRATEGIA FINANCIERA 9 BCIE Estrategia Financiera contempla a su vez, la atención de las necesidades específicas de cada una de las áreas de focalización definidas en la Estrategia Institucional del Banco, así como la optimización de la gestión de recursos concesionales de bajo costo y la canalización de recursos no reembolsables para los países beneficiarios. En lo referente al tipo de recursos disponibles para la intermediación, el Convenio Constitutivo del BCIE establece que, además de su propio capital y reservas, el BCIE cuenta con recursos obtenidos en los mercados de capital, créditos y otros recibidos a cualquier título legal, con el fin de cumplir con el objeto institucional de promover la integración económica y el desarrollo social y equilibrado de los países fundadores. En este sentido, a continuación se describen los recursos con que el BCIE cuenta para llevar a cabo su rol de intermediación financiera, así como los objetivos específicos que el BCIE se ha trazado para cada uno de ellos. 1. Capital del BCIE Asimismo, el nivel de capitalización del BCIE es esencial para mantener el acceso del Banco a los mercados financieros y obtener los recursos necesarios para fondear sus operaciones, así como para dar sustento al crecimiento de las operaciones activas. Consecuentemente, el Banco persigue, por un lado, mantener una sólida posición financiera reflejada en niveles óptimos de capitalización y por otro lado, mantener un papel protagónico en el financiamiento de los proyectos e iniciativas de los países beneficiarios que inciden en el desarrollo y la integración de la región. Para lograr estos objetivos, la presente Estrategia Financiera contempla como una de sus actividades esenciales la Administración del Capital, la cual se desarrolla en el capítulo VI de este documento. 2. Recursos de Mercado La consecución de recursos de mercado se enmarca en la Estrategia de Financiamiento del Banco, la cual tiene como objetivo asegurar que existan los recursos necesarios y disponibles para cumplir con sus obligaciones y proveer el financiamiento al menor y más estable costo posible para beneficiar a los países prestatarios. Dicha Estrategia de Financiamiento ha evolucionado en función de la realidad del Banco y las mejores prácticas en materia de gestión de riesgos, lo que ha contribuido a su consolidación como una institución financieramente sólida y de reconocida reputación en los mercados internacionales. A la luz del objetivo de la Estrategia de Financiamiento, el Banco, en su actividad de Intermediación para el desarrollo económico e integración regional. La obtención y generación de recursos propios tiene como objetivo garantizar la autosostenibilidad financiera de la Institución y su perdurabilidad en el tiempo. En este sentido, dentro de los recursos con que el Banco cuenta para ejercer su rol de intermediación financiera, se encuentran los recursos propios o capital, que incluyen las utilidades, los aportes de capital, la reserva general y otras cuentas de capital. En consecuencia, dada su composición, la creación y consecución de capital provienen de la generación de utilidades y de los aportes de capital por parte socios actuales y nuevos socios. 10 BCIE Estrategia Financiera consecución de recursos financieros de mercado, busca diversificar sus fuentes de financiamiento con base en los tres pilares que se presentan a continuación: Instrumentos, Mercados y Vencimientos (Gráfico No.2). a. Instrumentos: i. Bonos por Pagar: Con el fin de diversificar las fuentes de financiamiento y así ofrecer a los posibles prestatarios una amplia gama de facilidades de crédito, se obtienen recursos a través de emisiones de bonos, tanto en los mercados de capitales internacionales como en la región centroamericana. El principal instrumento que el BCIE utiliza para realizar emisiones de bonos es el Programa de Notas de Mediano Plazo (MTN). Este programa surgió de la necesidad del Banco de tener una ventana de financiamiento más flexible, eficiente y diversificable. ii. Préstamos por Pagar: Con el fin de apoyar el desarrollo de sus actividades a corto, mediano y largo plazo, el BCIE obtiene préstamos y líneas de crédito por parte de instituciones financieras oficiales, multilaterales, bilaterales y Agencias de Crédito a la Exportación, así como de la banca internacional. iii. Programa de Papel Comercial y Programa de Certificados de Depósito: Para financiar la liquidez y algunos de los Programas Especiales en moneda local, el BCIE estableció sus Programas de Papel Comercial Global y Regional, permitiéndole emitir en Estados Unidos y en Europa, así como en los países de la región centroamericana. Por otra parte, el BCIE recibe depósitos de Bancos Centrales, Bancos Comerciales, Instituciones Corporativas y Oficiales mediante su Programa de Certificados de Depósito. b. Mercados: Por medio de la Estrategia de Financiamiento, el Banco ha obtenido una mayor diversificación geográfica y de moneda en sus fuentes de fondeo, lo que le ha permitido tener una amplia disponibilidad de los recursos necesarios para cumplir con las diversas obligaciones. i. Mercados Internacionales: La estructura de financiamiento del BCIE ha ido evolucionando, gracias a su participación activa en los mercados de capital, lo que le ha permitido tener una mayor diversificación geográfica, con amplia presencia en los mercados internacionales como: Estados Unidos, Europa, Asia y América Latina. Asimismo, ha logrado alcanzar una mayor diversificación de moneda en sus fuentes de fondeo, que a su vez, le ha permitido tener una amplia disponibilidad de los recursos necesarios para cumplir con las diversas obligaciones y extender el perfil de vencimiento de los pasivos. Intermediación para el desarrollo económico e integración regional. El BCIE posee una estrategia de diversificación de fuentes de recursos, que incluye diferentes instrumentos de captación de corto, mediano y largo plazo como son: Bonos por Pagar, Préstamos por Pagar, el Programa de Papel Comercial y los Certificados de Depósito. 11 BCIE ii. Estrategia Financiera Mercados Regionales: El BCIE busca impulsar el fortalecimiento e integración de los mercados de capital domésticos a través de la colocación de instrumentos de deuda en monedas locales o dólares. En este sentido, a pesar que los mercados regionales representan una menor proporción de los recursos de financiamiento, los mismos constituyen un pilar fundamental para la creación de impacto en la región; ya que, en línea con la gestión interna de activos y pasivos, el BCIE se asegura de no transferir el riesgo de tipo de cambio a los beneficiarios finales. Es importante mencionar, que el proceso de captar recursos en monedas regionales, requiere de esfuerzos extraordinarios, ya que el mercado regional se encuentra en las primeras etapas de desarrollo. c. Vencimientos: Gráfico N°2 – Pilares de la Estrategia de Financiamiento 3. Recursos Concesionales Los recursos concesionales son aquellos fondos que no están disponibles en los mercados financieros, que contienen algún tipo de subsidio y cuyo destino es atender proyectos y programas del Banco dirigidos al combate a la pobreza, protección del ambiente y financiamiento al sector público de los países enmarcados bajo la iniciativa HIPC. La Estrategia del BCIE para la Consecución de Recursos Concesionales, se fundamenta en los siguientes objetivos: Intermediación para el desarrollo económico e integración regional. El tercer pilar de la Estrategia de Financiamiento del BCIE lo constituye la diversificación de la estructura de vencimientos. El BCIE posee políticas financieras conservadoras, buscando minimizar el riesgo de tasa de interés, a través de un calce en la duración de los activos y pasivos. En línea con esta premisa, dado que la cartera activa del Banco se compone en su mayoría de préstamos de largo plazo, los pasivos también son a plazos más largos y provienen en gran parte de los mercados de capital, procurando mantener una fuente estable de fondeo. El perfil de vencimientos de las obligaciones, se encuentra además diversificado en diferentes plazos, lo cual contribuye al cumplimiento de cada una de las obligaciones del Banco, dentro de los términos contractuales establecidos. 12 BCIE Estrategia Financiera a. En el contexto de las tendencias de la cooperación internacional, procurar la formalización e implementación efectiva de nuevas alianzas estratégicas así como potenciar las ya existentes, en línea con las áreas de focalización estratégicas del Banco. b. Fortalecer el posicionamiento del BCIE ante la comunidad internacional mediante acciones que den a conocer las ventajas competitivas que le permiten actuar como interlocutor y agente financiero de referencia para la efectiva movilización de financiamiento concesional en beneficio de los países fundadores del Banco; maximizando así, el impacto de las iniciativas generadas por la comunidad donante. Asimismo, dado que en la actualidad el panorama de la cooperación internacional se caracteriza por una fuerte competencia entre países con necesidad de ayuda ante la comunidad donante, explotar las ventajas comparativas del BCIE ante la comunidad internacional es clave para el éxito de las gestiones en esta materia. En este sentido, la ayuda para el desarrollo se ha reorientado precisamente hacia las alianzas estratégicas para el desarrollo, por lo que el Banco realizará esfuerzos importantes por crear y fortalecer alianzas entre todos los actores de desarrollo – donantes bilaterales y multilaterales, fondos globales, sociedad civil y sector privado – y aunar la experiencia y características de cada uno de ellos como mejor canal para el futuro de los países en desarrollo de la región. A lo interno, la Estrategia del BCIE para la Consecución de Recursos Concesionales contempla la potenciación del Fondo Especial para la Transformación Social de Centroamérica (FETS) como un mecanismo de generación de recursos concesionales que sirva como catalizador de recursos propios del Banco y de terceros. En tal sentido, dicho fondo, se ha establecido con un patrimonio independiente y separado del patrimonio general del BCIE, con el objetivo de financiar, en términos concesionales o no reembolsables, programas y proyectos que se enmarquen dentro de los esfuerzos de transformación y equidad social, contribuyendo a mejorar la calidad de vida de la población de la región, destinados a los países beneficiarios del Fondo que desarrollen programas o proyectos declarados elegibles. Por otra parte, es importante mencionar que la potenciación del FETS, se ubica en la realidad regional y las condiciones con las que el BCIE deberá trabajar, considerando que existe una diferencia estructural en cuanto a los países miembros que conforman su estructura de capital y sus capacidades económicas, respecto a la de otros BMDs. Tomando en cuenta lo anterior y considerando que el principal mecanismo para fortalecer el patrimonio de las ventanillas concesionales, lo constituyen los aportes de países donantes pertenecientes a la institución (donantes internos), el BCIE se ve en la necesidad de buscar mecanismos que permitan Intermediación para el desarrollo económico e integración regional. La actividad de consecución de recursos concesionales se desarrolla en línea con los principios establecidos por la comunidad donante, la cual, en su objetivo de profundizar y acelerar la implementación de la Declaración de París, aboga entre otras cosas por crear alianzas estratégicas efectivas e inclusivas entre actores del desarrollo así como por promover progresivamente el compromiso de desligar o desatar la ayuda para el desarrollo a intereses, empresas y objetivos propios de cada país donante. 13 BCIE Estrategia Financiera despertar el apetito de participantes internacionales (donantes externos) para que inviertan en su ventanilla concesional a través de sus donaciones y cooperaciones, lo que no es el caso al que se enfrentan otros BMDs que generalmente cuentan con donantes internos entre los que se encuentran los países más ricos del mundo. En tal sentido, el fortalecimiento de la capacidad de gestión de recursos concesionales del Banco a través de los diferentes mecanismos, contribuirá principalmente a estructurar los esfuerzos del BCIE para el financiamiento de proyectos y programas con necesidad de recursos concesionales en Centroamérica y particularmente en las Repúblicas de Nicaragua y Honduras en donde el endeudamiento debe contener un grado de concesionalidad mínimo. El entorno de acción del BCIE en el marco de las tendencias de ayuda al desarrollo mediante financiamiento concesional para el sector público de Centroamérica, es complementado y fortalecido por la continua gestión y contratación de financiamiento concesional destinado a programas especiales del BCIE para los sectores público y privado, particularmente para la adaptación y mitigación al cambio climático en los países miembros beneficiarios del Banco. La actividad de intermediación de recursos financieros tiene como objetivo canalizar los recursos necesarios para atender de forma eficiente e ininterrumpida las necesidades de financiamiento de la región, procurando que los mismos se trasladen a los prestatarios en condiciones financieras estables y competitivas y se encuentren alineados a los objetivos de desarrollo de los países beneficiarios. Antes del año 2000, la intermediación de los recursos del Banco se caracterizaba por estructurar las operaciones activas como un espejo de las condiciones financieras obtenidas de una fuente de financiamiento, en donde no se asumían descalces de plazo, moneda ni tasas de interés. Como resultado del alineamiento del Banco a las mejores prácticas en materia de gestión financiera, se migró a una estructura de intermediación de recursos en la cual se consolidan el patrimonio y la deuda en diferentes canastas de recursos que a su vez financian los activos que administra el Banco con el fin de asegurar una adecuada y eficiente asignación de recursos. La implementación de la nueva estrategia basada en los análisis de riesgos de tasas de interés, moneda y plazos le han permitido al BCIE mantener resultados favorables y consistentes aún en tiempos de turbulencia financiera. 1. Asignación de Recursos Las canastas de recursos anteriormente mencionadas se definen en la Política de Asignación de Recursos del Banco, cuyo objetivo consiste en el aprovechamiento óptimo de los recursos contratados (disponibles), y en la generación de un vínculo entre las dependencias encargadas de la consecución de recursos y las dependencias encargadas de la colocación de los mismos en la región, para lo cual, los recursos financieros se agruparán de la siguiente forma: Corto Plazo, Intermediación para el desarrollo económico e integración regional. B. Intermediación de los Recursos Financieros 14 BCIE Estrategia Financiera Ordinarios, Proveedores, Líneas Especiales, Concesionales y Recursos en Monedas Regionales. a. Recursos de Corto Plazo: Son aquellos contratados generalmente con instituciones financieras regionales e internacionales, fondos de pensiones y otras, con plazos de hasta un (1) año, cuya utilización está destinada a financiar tanto la liquidez del Banco como las operaciones de comercio exterior y capital de trabajo. b. Recursos Ordinarios de Mediano y Largo Plazo: Son aquellos contratados en los mercados de capital mediante emisiones de bonos, préstamos, préstamos sindicados, préstamos con instituciones multilaterales o agencias oficiales o cualquiera otro recurso que no imponga el criterio de comprar en un determinado país, así como los recursos propios del Banco, que incluyen las utilidades, aportes de capital, la reserva general y otras cuentas de capital. Esta masa de recursos financia operaciones tanto del sector público como del sector privado. d. Recursos de Líneas Especiales: Son aquellas líneas que se contratan con fuentes externas interesadas en promover iniciativas estratégicas de sus respectivos países o instituciones. Estos recursos se utilizan únicamente para financiar programas, proyectos y operaciones bajo los parámetros para los que fueron contratados, tanto del sector público como del sector privado. e. Recursos Concesionales: Son aquellos fondos que no están disponibles en los mercados financieros, que contienen algún tipo de subsidio y cuyo destino es atender proyectos y programas del Banco dirigidos al combate a la pobreza, protección del ambiente y financiamiento al sector público de los países enmarcados bajo la iniciativa HIPC. f. Recursos en Monedas Regionales: Son aquellos fondos que se captan en los mercados regionales en monedas locales de los países fundadores, utilizados para financiar programas o proyectos para los cuales el Banco por medio del Comité de Activos y Pasivos (ALCO) determine la posibilidad de financiamiento en dichas monedas. 2. Estructura de Financiamiento del Activo El objetivo de establecer la estructura de financiamiento del activo, es definir un marco que permita gestionar los riesgos de liquidez, de tasa de interés y cambiario que son inherentes a la intermediación financiera, con el fin de asegurar una rentabilidad adecuada y estable para el Banco. Para lograr el objetivo de mitigar los riesgos anteriormente expuestos, el criterio de la gestión de activos y pasivos del Banco, consiste en agrupar todos los activos y pasivos existentes en su balance general por moneda, tipo de tasa de interés, plazo y otras características en varios sub- Intermediación para el desarrollo económico e integración regional. c. Recursos de Proveedores: Son aquellas líneas que se contratan con fuentes externas interesadas en promover las exportaciones de sus respectivos países. Estos recursos se utilizan únicamente para financiar, proyectos y operaciones bajo los parámetros para los que fueron contratados, tanto del sector público como del sector privado. 15 BCIE Estrategia Financiera balances que facilitan una gestión eficiente de los riesgos de mercado, según lo estipulado en la Política de Contratación y Asignación de Recursos. Los sub-balances resultantes, pueden financiarse totalmente con deuda, o mediante una combinación de deuda y capital en el caso de los activos financiados con Recursos Ordinarios. 3. Gestión de Activos y Pasivos El objetivo principal de la Gestión de Activos y Pasivos (ALM por sus siglas en inglés) es proteger el margen financiero y el valor económico de la Institución ante movimientos en los tipos de interés, tipos de cambio o desfases de liquidez, diseñando estrategias para gestionar los mismos; procurando en todo momento, la preservación del patrimonio del Banco. El vehículo mediante el cual el Banco realiza la gestión anteriormente mencionada es la Política y el Reglamento de Gestión de Activos y Pasivos, en el cual se define una guía comprensible para administrar eficientemente el balance del Banco, a través del establecimiento de indicadores de medición precisos, con el fin de lograr el equilibrio entre la exposición al riesgo de mercado, las metas operacionales y los objetivos de rentabilidad definidos por el Directorio. De la totalidad de los recursos del Banco, una porción de los mismos es mantenida como recursos líquidos, cuyo objetivo primario es el de atender las obligaciones del Banco asegurando de esta manera, la continuidad de las operaciones aún en el caso en que se presenten condiciones adversas en los mercados para captar fondos. En tal sentido, los recursos líquidos del Banco son mantenidos primordialmente para preservar el capital y garantizar un flujo de efectivo continuo y no para generar retornos extraordinarios. En virtud de lo anterior, en la Política de Inversiones del BCIE se desarrollan los principales lineamientos para la administración del portafolio de inversiones, detallando en la misma, tipos de sub-portafolios, límites de exposición y tolerancia al riesgo, entre otros. 5. Determinación de Condiciones Financieras Activas El proceso de determinación de condiciones financieras activas se gestiona de acuerdo a los lineamientos establecidos en la Política de Tasas de Interés, cuyo objetivo es el de brindar la flexibilidad necesaria para alcanzar el equilibrio óptimo entre la acumulación de capital de largo plazo que garantice la auto-sostenibilidad institucional y una estructura de condiciones financieras favorables para los países beneficiarios del Banco, que garantice condiciones financieras estables y competitivas hacia los países beneficiarios, manteniendo de esta forma la posición del BCIE como líder en la canalización de recursos hacia la región. Como parte del cumplimiento del objetivo anteriormente mencionado, el proceso de determinación de condiciones financieras activas, contempla tanto el estatus de acreedor preferente que el sector público le confiere al Banco en el cumplimiento de sus obligaciones como el impacto en el desarrollo de las operaciones de dicho sector medido a través de los instrumentos que el Banco ha desarrollado para dicho fin. Intermediación para el desarrollo económico e integración regional. 4. Administración de Inversiones 16 BCIE Estrategia Financiera Asimismo, en línea con el nuevo enfoque de asignación de recursos que requiere la administración del riesgo de tasa de interés, la Política de Tasas de Interés, permite a su vez, gestionar adecuadamente los mayores riesgos que implica no solo el cambio de paradigma en la administración del riesgo de tasa de interés, sino también la atención de las nuevas operaciones y los nuevos productos que el Banco desarrolla. En este sentido, se desarrollarán nuevos productos financieros que permitan a la Institución alinearse y acercarse a las condiciones financieras ofrecidas por otros BMDs que tienen presencia en la región con el fin de alcanzar una mayor competitividad. Paralelamente, el proceso de determinación de condiciones financieras activas, toma en cuenta los niveles de capitalización del Banco, de manera que este, se vuelve formalmente una herramienta de administración de capital. En este sentido se establecen parámetros o rangos para determinar la sub o sobre utilización de capital y los ajustes correspondientes en los niveles de tasas de interés que se derivan de los mismos. C. Administración del Capital – Sostenibilidad del Crecimiento En la búsqueda de ese equilibrio, la administración del capital del BCIE está determinada por los siguientes factores: 1. Generación de utilidades a niveles sostenibles La generación de utilidades sostenibles y consistentes con su objetivo de Banco Multilateral de Desarrollo, continúa siendo un pilar fundamental para el fortalecimiento del patrimonio del Banco. En tal sentido, la generación de resultados positivos de forma consistente constituye una fortaleza para la Institución desde la perspectiva financiera de largo plazo. 2. Procesos de Capitalización Los procesos de capitalización que habilitan la suscripción de capital adicional por parte socios actuales, son de gran importancia en el proceso de fortalecimiento patrimonial del BCIE; ya que, propician pagos de capital fresco que junto con la generación de utilidades constituye una fuente recurrente de recursos patrimoniales para el Banco. Asimismo, dichos procesos permiten reflejar el firme respaldo y soporte de los socios hacia el Banco, confirmando así su relevancia e importancia para la región. En tal sentido, la administración del capital proveniente de dichos procesos de capitalización, contempla el monitoreo, la discusión y planificación de las necesidades de capital del Banco Intermediación para el desarrollo económico e integración regional. La administración del capital del Banco tiene como objetivo gestionar de manera eficiente los recursos propios (patrimonio), asegurando la sostenibilidad del crecimiento contemplado para cada una de los períodos estratégicos mediante un equilibrio entre la posición de capital, el nivel de apalancamiento y los activos ponderados por riesgos. 17 BCIE Estrategia Financiera para cada ciclo estratégico, con el fin de establecer anticipadamente los lineamientos básicos en esta materia, procurando generar una disciplina en la realización de pagos de capital recurrentes por parte de los socios y ofrecer un escenario de capitalización que asegure un crecimiento ascendente de las aprobaciones según la perspectiva de crecimiento de la región hacia futuro. 3. Incorporación de Nuevos Socios La incorporación de nuevos socios constituye un factor clave para maximizar los beneficios derivados de los procesos de capitalización; ya que, contribuye a la atracción de recursos a la región vía aportes de capital al Banco, así como a la canalización de cooperaciones técnicas, entre otros mecanismos de desarrollo. 4. Plan General de Administración de Capital a. Índice de Adecuación de Capital: el Banco, en línea con las mejores prácticas internacionales en relación a la administración de riesgo, adopta el conjunto de reglas establecidas en los Acuerdos de Basilea para la medición de su Índice de Adecuación de Capital. En tal sentido, la administración del capital se materializa a través de la medición de este índice, cuyos resultados reflejan el nivel de eficiencia de la utilización del capital del Banco, su solidez crediticia, la calidad de sus activos y de su capital, así como su grado de apalancamiento. b. Bandas de gestión de capital: son zonas delimitadas en función del nivel del índice de adecuación de capital proyectado, en donde se establecen una serie de medidas como ajustes en las condiciones financieras activas entre otras, que debe tomar el Banco con el objetivo de cumplir el límite establecido por las políticas internas vigentes, y al mismo tiempo no subutilizar o tener un exceso de capital. c. Modelo de gestión de ingresos del capital: es un sistema de toma de decisiones relacionado con la utilización de los ingresos netos como herramienta de gestión del capital del Banco, que permite gestionar el nivel de capitalización a través de la administración de variables que impactan tanto las perspectivas de crecimiento del Banco como sus resultados. V. INSTRUMENTOS OPERATIVOS DE IMPLEMENTACIÓN Y MONITOREO La Estrategia Financiera se operativizará a través de la Programación de Marcos Financieros quinquenales en función de los ciclos estratégicos del Banco y Anuales en el Marco de Plan Operativo Anual (POA), que le permitan a la Estrategia Institucional y al POA, circunscribirse a Intermediación para el desarrollo económico e integración regional. La administración del capital contempla la implementación de un Plan General de Administración de Capital que permite administrar eficientemente el capital a través de las siguientes herramientas de gestión: 18 BCIE Estrategia Financiera parámetros específicos de disponibilidad de recursos, mismos que serán regidos por el marco de trabajo establecido en el presente documento de Estrategia Financiera. En este sentido, la Estrategia Financiera será complementaria a la Estrategia Institucional, y se revisará quinquenalmente con base en los objetivos definidos en esta última. Asimismo, la implementación de la misma se monitoreará en función de las metas definidas en cada Plan Operativo Anual, tomando como base los siguientes indicadores claves relacionados a los objetivos que componen la Estrategia Financiera: Intermediación para el desarrollo económico e integración regional. Tabla N°2 – Indicadores de Seguimiento de la Estrategia Financiera 19