CAJA LABORAL RENTA ASEGURADA I, F.I.

Anuncio

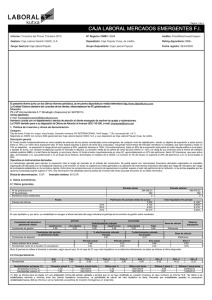

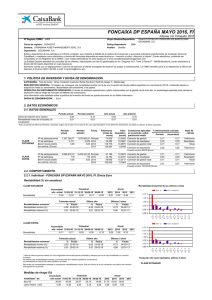

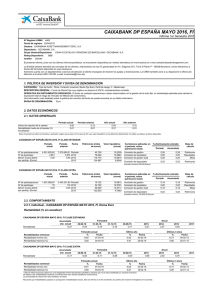

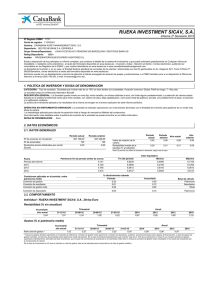

Página 1 de 4 CAJA LABORAL RENTA ASEGURADA I, F.I. Informe: Semestral del Primer Semestre 2015 Nº Registro CNMV: 1358 Auditor: PriceWaterhouseCoopers Gestora: Caja Laboral Gestión SGIIC, S.A. Depositario: Caja Popular Coop. de crédito Rating depositario: BBB+ Grupo Gestora: Caja Laboral Popular Grupo Depositario: Caja Laboral Popular Fecha registro: 11/03/1998 El presente informe junto con los últimos informes periódicos, se encuentra disponible por medios telematicos http://www.laboralkutxa.com. La Entidad Gestora atenderá las consultas de los clientes, relacionadascon las IIC gestionadas en: Dirección: PS J.Mª Arizmendiarrieta 5 1º Mondragón (Guipuzcoa) tel. 943790114 Correo electrónico e-mail: FondosdeInversion@laboralkutxa.com Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). 1. Política de inversión y divisa de denominación. Categoría. Tipo de fondo: Otros, Vocación inversora: GARANTIZADO DE RENDIMIENTO FIJO, Perfil riesgo : 1 (En una escala del 1 al 7) Registrado en CNMV con número 1358 gestionado por Caja Laboral Gestión SGIIC, S.A. y cuyo depositario es Caja Laboral Popular Coop. de crédito. Descripción general. Caja Laboral Popular Coop. de Cto. garantiza a los partícipes-beneficiarios a vencimiento de la garantía, 31/10/15, el 100% de su inversión inicial el 31/10/12 y además el pago de 12 rentas trimestrales de 29,80 euros brutos por 6.000 euros de inversión a 31/10/12 o importe proporcional, el último día de Enero, Abril, Julio y Octubre o día hábil siguiente si ese fuera no hábil, durante 2013, 2014 y 2015. Estos pagos se harán mediante reembolsos de participaciones. La TAE garantizada a vencimiento es del 2,00% para participaciones suscritas el 31/10/12 y mantenidas a vencimiento. La rentabilidad del participe dependerá de cuando suscriba. Beneficiarios: partícipes que lo sean a 31-10-12 y hasta 31-10-15 no hagan ningún reembolso total o parcial. Hasta 31/10/12 y desde 01/11/15 ambos inclusive, se invertirá en Repos de Deuda Pública española y de CCAA, con vencimiento medi o inferior a 15 días. Hasta 31/10/12 se comprará a plazo una cartera de renta fija. Durante la garantía se invertirá en deuda emitida/avalada por el estado español, con vencimiento próximo a la garantía y en liquidez. Se podrá invertir hasta un 30% en renta fija privada de la zona euro con al menos media calidad (mínimo BBB-). La deuda emitida/avalada por el estado español y de CCAA tendrá al menos el rating de España en cada momento. No se invierte en titulizaciones. Si no existe rating para una emisión se atenderá al del emisor. Las calificaciones mencionadas se refieren a S&P´s o equivalentes. Se podrá invertir más del 35% del patrimonio en valores emitidos o avalados por un Estado miembro de la Unión Europea y una Comunidad Autónoma. Operativa en instrumentos derivados. La metodología aplicada para calcular la exposición total al riesgo de mercado es el método del compromiso. Se podrá operar con instrumentos financieros derivados negociados en mercados organizados de derivados con la finalidad de cobertura y de inversión y no negociados en mercados organizados de derivados con la finalidad de cobertura y de conseguir el objetivo concreto de rentabilidad. Esta operativa comporta riesgos por la posibilidad de que la cobertura no sea perfecta, por el apalancamiento que conllevan y por la inexistencia de una cámara de compensación. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación: EUR Inversión mínima: 600 EUR 2. Datos económicos. 2.1 Datos generales. Periodo actual Nº de participaciones Nº de partícipes Beneficios brutos distribuidos Fecha Periodo del informe Periodo anterior 6.614.296,62 2.010 0 Patrimonio fin periodo (miles de euros) 62.591 66.069 67.188 66.206 2014 2013 2012 6.708.494,73 3.024 0 Valor liquidativo fin periodo 9,4630 9,5505 9,5407 9,1064 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Comisiones del periodo s/ patrimonio medio Comisiones de gestión periodo s/patrimonio 1,03 s/resultados 0,00 Comisiones del periodo s/ patrimonio medio Comisiones de depósito %efectivamente cobrado Total s/patrimonio 1,03 1,03 % efectivamente cobrado Periodo 0,05 s/resultados 0,00 Base de cálculo Total 1,03 Periodo anterior 0,00 0,25 Sistema imputación Patrimonio % efectivamente cobrado Acumulado 0,05 Periodo actual 0,01 0,25 Índice rotación de la cartera Rentabilidad media de la liquidez (% anualizado) acumulada Base de cálculo Patrimonio Año actual 0,01 0,25 Año t-1 0,00 0,25 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. 2.2 Comportamiento. Rentabilidad Rentabilidades extremas (1 ) Rentabilidad mínima % Rentabilidad máxima % Año -0,92 Trim. -0,68 Trimestre actual % -0,24 0,45 Trim.-1 -0,24 Trimestre actual fecha 04/05/2015 22/05/2015 Trim.-2 -0,48 Último año % -0,24 0,45 Trim.-3 0,27 Año -1 0,10 Último año fecha 04/05/2015 22/05/2015 Año -2 4,77 Últimos 3 años % -0,48 2,51 Año -3 6,39 Año -5 -0,65 Últimos 3 años fecha 26/02/2013 02/11/2012 (1) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora, en caso contrario se informa 'N.A.' Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Página 2 de 4 Volatilidad de (2) Valor liquidativo Ibex35 Letra Tesoro 1 año VaR histórico (3) Año 1,45 19,81 0,27 1,25 Trim. 1,82 23,86 0,28 1,25 Trim.-1 0,97 19,83 0,25 1,68 Trim.-2 0,80 24,88 0,35 1,68 Trim.-3 0,29 15,97 0,28 1,68 Año -1 0,63 18,45 0,38 1,68 Año -2 1,94 18,84 1,56 1,68 Año -3 2,83 27,88 2,45 1,68 Año -5 3,55 29,78 1,37 1,68 (2) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (3) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. Al final del periodo de referencia. % s- patrimonio medio Ratio total de gastos (4) Año 1,08 Trim. 0,54 Trim.-1 0,54 Trim.-2 0,55 Trim.-3 0,55 Año -1 2,18 Año -2 2,18 Año -3 1,34 Año -5 0,00 (4) Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Comparativa. Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Monetario Corto Plazo Renta fija euro Mixto euro Renta variable mixta euro Renta Variable Mixta Internacional Renta variable euro Renta variable internacional Garantizado de rendimiento fijo Garantizado de rendimiento variable Total fondos Patrimonio gestionado (*) 38.191 70.182 357.686 8.183 149.629 81.996 34.960 757.768 140.370 1.638.967 Nº medio de partícipes 2.069 1.985 10.354 854 3.298 4.966 2.705 24.733 7.813 58.777 Rentabilidad media (**) 0,05 0,01 2,31 5,85 5,17 9,09 4,21 -0,37 0,77 1,44 (*) Medias en miles de euros. (**) Rentabilidad media ponderada por patrimonio medio en cada FI en el periodo. + (1): incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. 2.3 Distribución del patrimonio al cierre del periodo (importes en miles de euros). Distribución de patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litígio (+) LIQUIDEZ (TESORERIA) (+/-) RESTO TOTAL PATRIMONIO Periodo actual (importe) 60.790 56.705 0 4.084 0 1.941 -140 62.591 Periodo actual (% s- patrim.) 97,12 90,60 0,00 6,52 0,00 3,10 -0,22 100,00 Periodo anterior (importe) 62.130 59.446 0 2.684 0 2.088 -149 64.069 Periodo anterior (% s- patrim.) 96,97 92,78 0,00 4,19 0,00 3,26 -0,23 100,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan al valor estimado de realización. 2.4 Estado de variación patrimonial. Variación media periodo actual Variación media periodo anterior Variación media acumulada % variación s/ fin periodo anterior PATRIMONIO FIN PERIODO ANTERIOR (miles de euros) 64.069 66.673 64.069 (+/-) Suscripciones/reeembolsos (neto) -1,42 -3,21 -1,42 -57,51 - Beneficios brutos distribuidos 0,00 0,00 0,00 0,00 (+/-) Rendimientos netos -0,92 -0,74 -0,92 17,93 (+) Rendimientos de gestión 0,16 0,34 0,16 -54,20 + Intereses 2,34 2,30 2,34 -2,22 + Dividendos 0,00 0,00 0,00 0,00 +/- Resultados en renta fija (realizadas o no) -2,18 -1,97 -2,18 6,71 +/- Resultados en renta variable (realizadas o no) 0,00 0,00 0,00 0,00 +/- Resultados en depósitos (realizadas o no) 0,00 0,01 0,00 -25,55 +/- Resultados en derivados (realizadas o no) 0,00 0,00 0,00 0,00 +/- Resultados en IIC (realizadas o no) 0,00 0,00 0,00 0,00 +/- Otros resultados 0,00 0,00 0,00 0,00 +/- Otros rendimientos 0,00 0,00 0,00 0,00 (-) Gastos repercutidos -1,08 -1,08 -1,08 -4,55 - Comisión de gestión -1,03 -1,04 -1,03 -5,20 - Comisión de depositario -0,05 -0,05 -0,05 -5,20 - Gastos por servicios exteriores 0,00 0,00 0,00 -0,36 - Otros gastos de gestión corriente 0,00 0,00 0,00 -16,92 - Otros gastos repercutidos 0,00 0,01 0,00 -100,00 (+) Ingresos 0,00 0,00 0,00 0,00 + Comisiones de descuento a favor de la IIC 0,00 0,00 0,00 0,00 + Comisiones retrocedidas 0,00 0,00 0,00 0,00 + Otros ingresos 0,00 0,00 0,00 0,00 PATRIMONIO FIN PERIODO ACTUAL (miles de euros) 62.591 64.069 62.591 Nota: El período se refiere al trimestre o semestre, según sea el caso. Página 3 de 4 3. Inversiones financieras. 3.1 Inversiones financieras a valor estimado de realización (en miles de euros) y en porcentaje sobre el patrimonio, al cierre del periodo. Descripción de la inversión y emisor ICO 28/07/2015 3,75% ICO01/10/2015 3,186% Total Renta Fija Cotizada menos 1 año Total Renta Fija Cotizada TOTAL RENTA FIJA Total inversiones financieras interior Total inversiones financieras exterior Total Inversion Financiera Divisa EUR EUR Periodo actual Valor mercado 2.755 53.951 56.706 56.706 56.706 56.706 0 56.706 Periodo actual % 4,40 86,20 90,60 90,60 90,60 90,60 0,00 90,60 Periodo anterior Valor mercado 2.801 56.645 59.446 59.446 59.446 59.446 0 59.446 Periodo anterior % 4,37 88,41 92,78 92,78 92,78 92,78 0,00 92,78 3.2 Distribución de las inversiones financieras, al cierre del periodo. Porcentaje respecto al patrimonio total. 3.3 Operativa en derivados. Resumen de posiciones abiertas al cierre del periodo en miles de euros. Subyacente Total operativa derivados derechos Total operativa derivados obligaciones Instrumento Importe nominal comprometido Objetivo de la inversión 0 0 4. Hechos relevantes. Concepto SI NO Ñ Ñ Ñ Ñ Ñ Ñ Ñ Ñ Ñ Ñ Concepto a. Partícipes significativos en el capital de la sociedad (porcentaje superior al 20%). b. Modificaciones de escasa relevancia en el Reglamento. c. Gestora y depositario son del mismo grupo (según artículo 4 de la LMV). d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente. e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. h. Otras informaciones u operaciones vinculadas. SI NO Ñ Ñ a. Suspensión temporal de suscripciones / reembolsos b. Reanudación de suscripciones / reembolsos c. Reembolso de patrimonio significativo d. Endeudamiento superior al 5% del patrimonio e. Sustitución de la sociedad gestora f. Sustitución de la entidad depositaria g. Cambio de control de la sociedad gestora h. Cambio en elementos esenciales del folleto informativo i. Autorización de proceso de fusión j. Otros hechos relevantes 5. Anexo explicativo de hechos relevantes. No aplicable. 6. Operaciones vinculadas y otras informaciones. 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones. No aplicable. 8. Información y advertencias a instancia de la CMMV. No aplicable. Ñ Ñ Ñ Ñ Ñ Ñ Página 4 de 4 9. Anexo explicativo del informe periódico. Estimado/a Sr./a.: A continuación le detallamos la información del período indicado relativa al fondo del que usted es titular. En la primera parte del año el comportamiento del mercado ha tenido 2 periodos bien diferenciados. Hasta mitad de abril, todos los activos de riesgo experimentaron un comportamiento positivo. Las bolsas se revalorizaron de forma generalizada, mientras que los tipos de interés iban a la baja y los diferenciales de crédito se estrechaban, permitiendo que la deuda corporativa registrase ganancias importantes, independientemente de su nivel de riesgo. El temor a la deflación que había introducido un petróleo que alcanzó mínimos en enero, y de un escenario macroeconómico en la UME no demasiado sólido, llevó al BCE a implementar un programa de compra de deuda soberana con la intención de elevar las expectativas de inflación a largo plazo, de estimular la demanda interna y de aliviar los déficits de las economías más endeudadas. La acción del BCE, unida a la del Banco de Japón, llevó a las bolsas de estos bloques económicos a registrar ganancias superiores al 10% en el primer cuarto del año. Y aunque la proactividad de los Bancos Centrales no ha cambiado, el comportamiento de los mercados de riesgo desde el 15 de abril sí ha sido diferente: mucho más volátil y con tendencia negativa. ¿Qué ha sucedido?. Por una lado, el precio de las materias primas se ha estabilizado. El petróleo ha subido en el segundo trimestre un 15%, acumulando más de un 10% en el año, lo que ha aliviado las últimas tasas de IPC conocidas y ha puesto freno a las caídas que venían registrando las expectativas de inflación. Por otro, el crecimiento económico de la Eurozona ha sorprendido positivamente en el primer trimestre, principalmente en España, y ha permitido que se revisen al alza las expectativas de PIB para 2015 y 2016. Este escenario, junto con unos indicadores de sentimiento y actividad que también han mejorado, ha disminuido en gran medida las probabilidades de deflación en la UME, llevando a los tipos de interés a largo plazo a niveles más “normales” de acuerdo a la coyuntura económica actual. El repunte de tipos a largo ha sido de 60 pb en la deuda alemana a 10 años, mientras que la española ha repuntado más de 100 pb, llevando al bono a 10 años a rentabilidades del 2,30%. Por lo tanto, el comportamiento de la renta fija soberana en el segundo trimestre ha sido muy negativo en los plazos largos, llevando a las carteras de deuda a registrar pérdidas en la primera mitad del año. Asimismo, las bolsas han corregido en los últimos meses, debido a que los nuevos tipos de interés a largo plazo le restan algo de atractivo, así como a la incertidumbre que está introduciendo Grecia en la Eurozona. La falta de un acuerdo con los acreedores ha llevado al gobierno heleno a anunciar un referéndum sobre las medidas a tomar, lo que no ha sentado bien en el seno de la Eurozona y ha precipitado las correcciones bursátiles. Asimismo, el mercado de deuda corporativa también ha sido castigado, observándose una ampliación de diferenciales frente a la deuda pública. Y por otro lado está Estados Unidos. Aunque los datos económicos conocidos en el segundo trimestre no han sido tan buenos como se esperaba y las previsiones de crecimiento de PIB se han revisado a la baja, la economía seguirá creciendo a ritmos cercanos al 3% en 2015 y 2016, lo que va a llevar a la Reserva Federal a “normalizar” los tipos de interés. Las previsiones apuntan a dos subidas en la segunda parte del año, lo que debería contener las ganancias bursátiles y elevar los tipos de interés, penalizando el comportamiento de su deuda. Además, aunque no pensamos que la subida de tipos en Estados Unidos vaya a frenar el dinamismo de su economía, sí podría tener cierto impacto negativo en los activos de algunas economías emergentes. En resumen, los factores de incertidumbre siguen siendo elevados, principalmente en la Eurozona, donde la falta de acuerdo entre Grecia y el resto de Europa va a generar alta volatilidad en los próximos meses. Aun así, creemos que las probabilidades de que Grecia sigua en la Eurozona son elevadas, lo que hace que la renta variable siga siendo un activo atractivo. Por el contrario, la renta fija no debería experimentar un buen comportamiento, en la medida que el repunte de los tipos de interés a largo plazo debería continuar produciéndose de forma gradual en la segunda mitad del año. La evolución del patrimonio, los partícipes y la rentabilidad neta obtenida por el fondo puede consultarse en el apartado 2.1 y 2.2. La rentabilidad del fondo en el semestre ha sido de -0,916%, que se sitúa en el quintil 5º de los fondos que gestionamos. Asimismo, la rentabilidad ha sido inferior a la de la letra del tesoro español a un año. El riesgo asumido por el fondo, medido por la volatilidad anualizada de su valor liquidativo diario durante el último semestre ha sido del 1,454%. La volatilidad de las letras del Tesoro a un año en el mismo periodo ha sido del 0,27% y del Ibex35 del 19,81% . El VaR mensual de los últimos 5 años del fondo es del 1,25%. El valor liquidativo desde el comienzo de la garantía se ha revalorizado un 7,70%, lo que supone alcanzar el importe mínimo garantizado a vencimiento (100%), más los pagos trimestrales del 2.00% anual bruto garantizados por el fondo al inicio de la garantía. En el caso de reembolso anticipado de las participaciones se aplicaría una comisión del 3,00%.