LA BASE IMPONIBLE DE TRANSMISIONES PATRIMONIALES

Anuncio

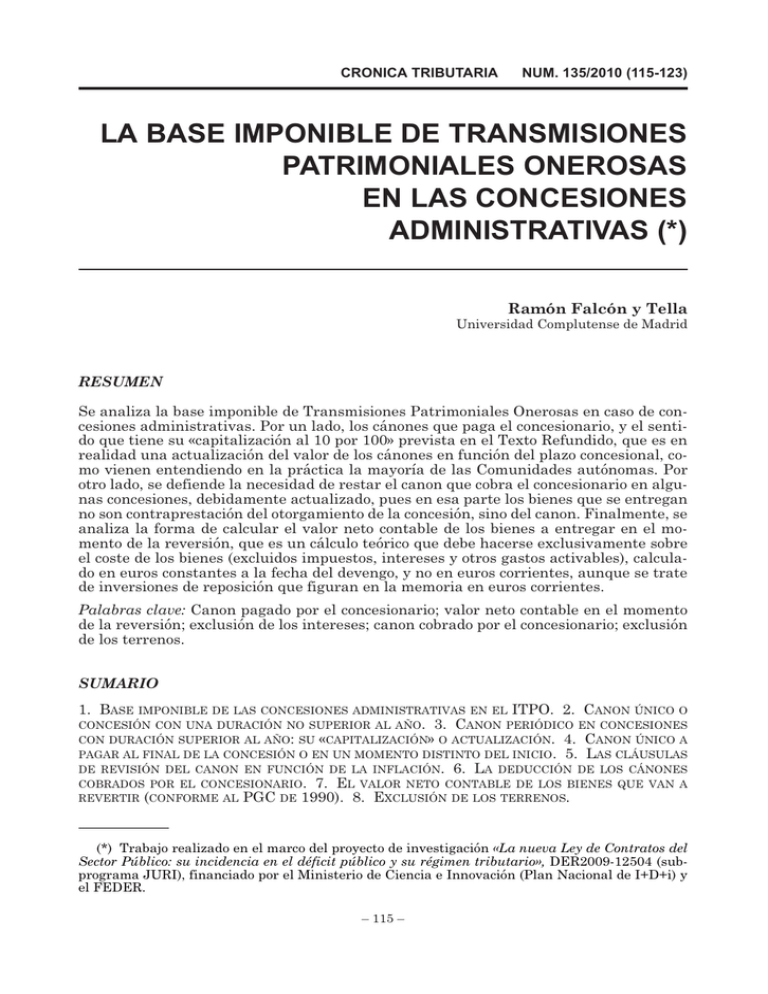

CRONICA TRIBUTARIA NUM. 135/2010 (115-123) LA BASE IMPONIBLE DE TRANSMISIONES PATRIMONIALES ONEROSAS EN LAS CONCESIONES ADMINISTRATIVAS (*) Ramón Falcón y Tella Universidad Complutense de Madrid RESUMEN Se analiza la base imponible de Transmisiones Patrimoniales Onerosas en caso de concesiones administrativas. Por un lado, los cánones que paga el concesionario, y el sentido que tiene su «capitalización al 10 por 100» prevista en el Texto Refundido, que es en realidad una actualización del valor de los cánones en función del plazo concesional, como vienen entendiendo en la práctica la mayoría de las Comunidades autónomas. Por otro lado, se defiende la necesidad de restar el canon que cobra el concesionario en algunas concesiones, debidamente actualizado, pues en esa parte los bienes que se entregan no son contraprestación del otorgamiento de la concesión, sino del canon. Finalmente, se analiza la forma de calcular el valor neto contable de los bienes a entregar en el momento de la reversión, que es un cálculo teórico que debe hacerse exclusivamente sobre el coste de los bienes (excluidos impuestos, intereses y otros gastos activables), calculado en euros constantes a la fecha del devengo, y no en euros corrientes, aunque se trate de inversiones de reposición que figuran en la memoria en euros corrientes. Palabras clave: Canon pagado por el concesionario; valor neto contable en el momento de la reversión; exclusión de los intereses; canon cobrado por el concesionario; exclusión de los terrenos. SUMARIO 1. BASE IMPONIBLE DE LAS CONCESIONES ADMINISTRATIVAS EN EL ITPO. 2. CANON ÚNICO O CONCESIÓN CON UNA DURACIÓN NO SUPERIOR AL AÑO. 3. CANON PERIÓDICO EN CONCESIONES CON DURACIÓN SUPERIOR AL AÑO: SU «CAPITALIZACIÓN» O ACTUALIZACIÓN. 4. CANON ÚNICO A PAGAR AL FINAL DE LA CONCESIÓN O EN UN MOMENTO DISTINTO DEL INICIO. 5. LAS CLÁUSULAS DE REVISIÓN DEL CANON EN FUNCIÓN DE LA INFLACIÓN. 6. LA DEDUCCIÓN DE LOS CÁNONES COBRADOS POR EL CONCESIONARIO. 7. EL VALOR NETO CONTABLE DE LOS BIENES QUE VAN A REVERTIR (CONFORME AL PGC DE 1990). 8. EXCLUSIÓN DE LOS TERRENOS. (*) Trabajo realizado en el marco del proyecto de investigación «La nueva Ley de Contratos del Sector Público: su incidencia en el déficit público y su régimen tributario», DER2009-12504 (subprograma JURI), financiado por el Ministerio de Ciencia e Innovación (Plan Nacional de I+D+i) y el FEDER. 115 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 1. BASE IMPONIBLE DE LAS CONCESIONES ADMINISTRATIVAS EN EL ITPO La base imponible de Transmisiones Patrimoniales Onerosas está constituida por «el valor real del bien transmitido o del derecho que se constituya o ceda» (art. 7.1 del TR de ITPAJD). Cuando el hecho imponible es el otorgamiento de una concesión, ese valor real se identifica por la ley, como regla general, con la contraprestación que el concesionario abona a la Administración concedente (art. 13.3 del TR), pues las concesiones tienen una estructura bilateral y sinalagmática (aunque no sean contratos) y, como afirma Felipe ROMERO GARCÍA (1), la intervención administrativa otorga a dicha contraprestación presunción de coincidencia con el valor de la concesión. La contraprestación que abona el concesionario está formada por la suma de los cánones que deba pagar a la Administración concedente y el valor neto contable de los bienes que hayan de revertir al finalizar la concesión. 2. CANON ÚNICO O CONCESIÓN CON UNA DURACIÓN NO SUPERIOR AL AÑO En cuanto a los cánones que deba pagar el concesionario, si hay un canon único (y, aunque no se diga expresamente, dicho canon se paga dentro del primer año de la concesión), el mismo se integra en la base imponible en su totalidad. Si hay un canon periódico (o una participación mínima en beneficios, que viene a ser equivalente), se trata como un canon único si la duración de la concesión no es superior al año, y también, aunque no lo diga expresamente la ley, si la totalidad del canon se abona durante el primer año de la concesión. En estos casos forma parte de la base imponible el importe total a satisfacer por el concesionario. 3. CANON PERIÓDICO EN CONCESIONES CON DURACIÓN SUPERIOR AL AÑO: SU «CAPITALIZACIÓN» O ACTUALIZACIÓN En cambio, si el período durante el que hay que abonar un canon es superior al año, se considera una renta a cargo del concesionario y, a efectos de su integración en la base imponible, la ley ordena que se «capitalice» al 10 por 100 anual el canon del primer año (si es constante o varía en función de circunstancias objetivas, cuya razón matemática no se conoce de antemano), o el canon medio (si varía en función de circunstancias cuya razón matemática se conoce en el momento de otorgar la concesión). El problema que se plantea es qué debe entenderse por «capitalizar» en este contexto. En sentido técnico, la «capitalización» hace referencia a la determinación de un capital futuro partiendo de un capital inicial y de un tipo de interés, distinguiéndose entre capitalización compuesta y capitalización simple, según que se vayan o no acumulando los intereses al capital inicial, para determinar los nuevos intereses. Pero en el art. 13.3 del TR del ITPAJD, la palabra «capitalizar» se emplea en su significado vulgar o usual, que es la primera acepción que aparece en el Diccionario de la RAE: «fijar el capital que corresponde a determinado rendimiento o interés, según el tipo que se adopta para el cálculo». (1) «La base imponible en el ITP de las concesiones administrativas con canon periódico tras la Ley 4/2008», QF, 8/2009, pág. 31 y ss. 116 R. FALCÓN Y TELLA / «La base imponible de Transmisiones Patrimoniales Onerosas en las concesiones administrativas» Así lo ha entendido la Dirección General de Tributos, en consulta de 12 de junio de 2003 (PROV 2003\ 205710), según la cual, cuando el art. 13.3 se refiere a la capitalización de la cantidad anual que satisfaga el concesionario, «se refiere a la determinación del capital necesario para producir dicha renta», es decir que la fórmula «será la siguiente: canon anual fijo / 0,10», o lo que es lo mismo, la capitalización al 10 por 100 consiste en multiplicar por 10 el canon anual. Este es el sentido en que normalmente se utiliza el término «capitalización» en las leyes fiscales. Por ejemplo, cuando el art. 37.1.b) del TR del IRPF (RCL 2006\ 2123 y RCL 2007, 458) establece, como una de las formas de calcular el valor de las acciones que no cotizan, que se capitalizará al 20 por 100 el promedio de los beneficios de los últimos tres años, es indudable que tal capitalización consiste en dividir por 0,2 (o multiplicar por 5). Ahora bien, en el caso de las concesiones, una «capitalización» de este tipo (consistente en multiplicar por 10 la renta anual) presenta el inconveniente de que no tiene en cuenta la duración de la concesión, y es indudable que una concesión a setenta años, por ejemplo, vale más que una concesión a 10 años. Ello ha llevado a la Res. TEAC 1 junio 2005 (JT 2006\ 1206) a afirmar que la finalidad de la norma es «hacer coincidir la base de la liquidación con el valor real del derecho que se constituye, lo que debe prevalecer en todos aquéllos casos en los que... dicha magnitud resulta fácilmente determinable», de modo que si se conoce la contraprestación total a pagar por el concesionario, tal cantidad actúa como límite. Pero incluso con este importante matiz, la solución de multiplicar por 10 plantea el problema de que prescinde del momento en que se realiza cada pago, cuando es evidente que no tiene el mismo valor económico un pago actual que un pago dentro de diez, treinta o setenta años. Aparte de que la suma de todos los cánones, sin deflactar, sólo está prevista cuando la duración de la concesión no supera el año, de donde se deduce que, cuando la concesión supera el año, la base imponible no sólo no puede ser nunca superior a la suma de todos los cánones que abona el concesionario (como ha declarado el TEAC en la resolución citada), sino que ha de ser necesariamente inferior a dicha suma, pues los cánones más alejados en el tiempo tienen que integrarse con un menor valor. Es decir, la regla de la «capitalización» no sólo no puede llevar a un resultado superior a la suma de los cánones, sino que tiene que arrojar necesariamente un resultado inferior a dicha suma. En esta línea, la Ley 4/2008 (RCL 2008\ 2156 y RCL 2009, 537) , de supresión del Impuesto sobre el patrimonio, se ha aprovechado para incluir un nuevo inciso (meramente interpretativo, en mi opinión) según el cual la capitalización al 10 por 100 ha de realizarse «según el plazo de la concesión». Lo que quiere decirse con ello es que hay que determinar la suma necesaria, en el momento del devengo de la concesión, para realizar el pago de la cantidad que se capitaliza (ya sea el canon inicial o el canon medio) en todos y cada uno de los años de duración de la concesión. Se trata, por tanto, no de una «capitalización» en sentido técnico, sino de una «actualización» del valor de los cánones en función del plazo concesional. Obsérvese que, como pone acertadamente de relieve Felipe ROMERO GARCÍA en el excelente trabajo al que antes me he referido (2), la fórmula que venía empleándose hasta ahora bajo la denominación de «capitalización simple» consistía en realidad en determinar el valor actual, al 10 por 100, de una concesión perpetua. Es decir, ya se venía «actualizando», en lugar de «capitalizar», pero prescindiendo del factor tiempo, en el senti- (2) Op. cit. nota 27. 117 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 do de que en la práctica administrativa seguida hasta ahora se calculaba el capital necesario para pagar a perpetuidad el canon concesional. Lo que ha de hacerse según la nueva redacción introducida por la Ley 4/2008 es determinar qué capital es necesario, con un tipo del 10 por 100, para pagar el canon (inicial o medio) durante los años que dura la concesión. Así, si el canon que se capitaliza es 200, y la concesión dura 2 años, habrá que sumar la cantidad que al 10% permita pagar 200 el primer año (es decir, 200 / 1,1 = 181,81) más la cantidad que al mismo tipo permita pagar 200 el segundo año [es decir 200 / 1,12 = 165,29], por lo que la base será 181,81 + 165,29 = 347,11. Si la concesión tiene una duración superior, el tercer año habrá que sumar 200 / 1,13 = 150,26, el cuarto año 200 / 1,14 = 136,6, y así sucesivamente. Aplicando este criterio, una concesión de 30 años con un canon anual fijo de 200 tendría una base imponible de 1.885,38 (frente a los 2.000 que resultaban aplicando el criterio administrativo tradicional consistente en multiplicar por 10). Esta es la solución que propone de lege ferenda Felipe ROMERO GARCÍA, quien cita como precedente a A. BERCHÉZ GÓMEZ (3). Pero en mi opinión, se trata de la solución ya vigente, e incluso debe aplicarse retroactivamente si se entiende que la modificación introducida por la Ley 4/2008 es meramente aclaratoria. Obsérvese que dicha solución consiste simplemente en seguir el mismo criterio que se venía aplicando hasta ahora, pero matizado o limitado en función de los años que dura la concesión, por lo que tanto los antecedentes como la finalidad de la norma (determinar el valor real de la concesión) llevan necesariamente a dicha solución. Además, no se contraría el tenor literal de la norma, pues se trata simplemente de interpretar que «capitalizar» consiste en determinar el capital actual necesario para pagar los futuros cánones (es decir, todos y cada uno de los futuros cánones), que es precisamente la interpretación que venía aplicándose. Y se capitaliza «la cantidad anual que paga el concesionario», ya sea «la correspondiente al primer año» o la «media anual de las que el concesionario deba satisfacer durante la vida de la concesión», si bien esa operación se realiza en relación con cada año de los que integran el período concesional, sumando el resultado de todos los años. La única novedad es que ahora la renta anual no se considera indefinida en el tiempo, sino limitada a la duración de la concesión. A mayor abundamiento, conviene observar que una capitalización en sentido técnico (determinar un capital futuro a partir de un capital actual) conduce a resultados incompatibles con la idea de determinar el verdadero valor de la contraprestación a cargo del concesionario (y por tanto de la concesión), que debe inspirar la interpretación de la norma. Así, en el ejemplo que venimos utilizando (concesión de 30 años con un canon anual de 200), si capitalizamos todos los cánones al 10 por 100, tendríamos un resultado de 36.188,68, en caso de capitalización compuesta, y de 15.300 en caso de capitalización simple, lo que resulta completamente desproporcionado, dado que el total pagado efectivamente por el concesionario habrá sido de 6.000. Aparte de que no se ve razón para capitalizar cánones futuros cuando de lo que se trata es de determinar el valor actual de unos pagos futuros, lo que exige «actualizar», y no capitalizar. (4) Alcabala, núm. 25, 1997, pág. 33. En el mismo sentido, pero distinguiendo según que el canon anual tenga que satisfacerse al inicio o al final de cada año (distinción que no figura en la Ley), J.J. PÉREZ-FADÓN MARTÍNEZ, Revista Tributaria Oficinas Liquidadoras, núm. 23, 2010, pág. 9. 118 R. FALCÓN Y TELLA / «La base imponible de Transmisiones Patrimoniales Onerosas en las concesiones administrativas» Tampoco sirve la alternativa de capitalizar el canon correspondiente al último año, pues en caso de capitalización simple el resultado sería, en nuestro ejemplo, de 800 (es decir, el equivalente a la suma de los cánones de sólo cuatro años, cuando la concesión dura treinta), lo que obviamente está muy por debajo del valor real de la concesión. Y si se realiza una capitalización compuesta del canon correspondiente al último año (que en nuestro ejemplo arrojaría un resultado de 3.489,88), nos encontramos con incrementos crecientes de la base imponible, a medida que aumenta el plazo concesional, lo que no tiene sentido, pues el aumento del valor real de la concesión que supone cada año adicional debe ser decreciente (o a los sumo podría ser fijo) pero no puede ser creciente. Así, con un canon de 200, una concesión a tres años tendría una base de 266,2 (excesivamente reducida cuando la suma de cánones es de 600), mientras que una concesión de cuatro años tendría una base de 292,82 (lo que supone un incremento de 26,62), una de cinco tendría una base de 322,10 (lo que supone un incremento de 29,28), etc. Aparte de que la norma no se refiere a la capitalización del canon correspondiente al último año sino a la del primero, o a la del canon medio. Y la cantidad a la que se llega (3.489,88 en una concesión a 30 años) es muy superior a la base que resulta del criterio que venía aplicándose hasta ahora para concesiones de una duración incluso superior (2.000, cuando el canon periódico es de 200), y que debe considerarse como el tope máximo, pues es el capital que corresponde a una renta indefinida. Por tanto, hay que concluir que la capitalización a que se refiere el art. 13.3 del TR, en la redacción actualmente en vigor, no consiste en una capitalización en sentido técnico (calcular el capital final partiendo de un capital actual y un tipo), sino en una «actualización» del canon anual, que debe realizarse en relación con cada uno de los años que integran el período concesional, sumando posteriormente los cánones «actualizados» correspondientes a cada año. En el bien entendido de que, por disponerlo así la ley, lo que se actualiza o «capitaliza», es decir la base de la actualización o capitalización, no es el canon efectivamente pagado cada año, sino una cantidad constante que coincide con el canon correspondiente al primer año o con el canon medio (calculado en euros constantes a la fecha del devengo), según los casos. 4. CANON ÚNICO A PAGAR AL FINAL DE LA CONCESIÓN O EN UN MOMENTO DISTINTO DEL INICIO Llegados a este punto, conviene plantear qué solución ha de darse a los supuestos en que existe un canon único, pero pagadero al finalizar la concesión, o en algún año dis tinto del inicial. A mi juicio, y aunque no se diga expresamente, hay que capitalizar ese canon (es decir, actualizarlo, conforme a las reglas expuestas) porque es evidente que el valor de la contraprestación del concesionario es menor si se difiere en el tiempo, por lo que la base ha de ser también menor, ya que, como decía el TEAC en la resolución antes citada, el objetivo de hacer coincidir la base de la liquidación con el valor real del dere cho que se constituye debe prevalecer en todos los casos en que sea posible. Por tanto, como más arriba se ha adelantado, la regla de la letra a) del art. 13.3 sólo es aplicable cuando existe un precio o canon único y el mismo se paga (como es habitual) al iniciarse el período concesional. En caso contrario, el canon debe actualizarse a un tipo de interés compuesto del 10 por 100. 5. LAS CLÁUSULAS DE REVISIÓN DEL CANON EN FUNCIÓN DE LA INFLACIÓN Como acaba de verse, la «capitalización» contemplada en el art. 13.3 del Texto Refundido, parte siempre una cantidad fija, que la ley identifica con el canon del primer año 119 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 (si es constante o varía en función de circunstancias cuya razón matemática no se conoce de antemano), o con el canon medio (si varía en función de circunstancias cuya razón matemática se conoce en el momento de otorgar la concesión). Si aplicamos literalmente la norma, esta distinción nos llevaría a considerar que, por ejemplo, en una concesión a 30 años, con un canon anual de 200 que se incrementa en función del índice de precios al consumo (que no se conoce de antemano), la base imponible sería de 1.885,38 (calculando dicha base con los criterios a que antes se ha hecho referencia). Mientras que en una concesión idéntica, con el mismo canon de 200, pero esta vez incrementado anualmente en un 3 por 100 (que es una razón matemática que puede calcularse desde el principio), la base imponible sería de 2.989,93, porque el canon a capitalizar al 10 por 100 no sería ya el de 200 inicial, sino el canon anual medio, que en nuestro ejemplo asciende a 317,17. Ahora bien, este incremento de base no parece en modo alguno razonable, en el sentido de que si se prevé un incremento anual del 3 por 100, porque la inflación previsible se calcula en el 3 por 100 anual, ello no supone un mayor valor real de la concesión respecto de una concesión idéntica en la que el porcentaje de incremento se remite al índice de precios al consumo o a cualquier otro indicador objetivo. El valor real de la concesión es el mismo en uno y otro caso, y por tanto la base imponible debe ser la misma, pues el hecho de que la revisión del canon se fije de antemano en función de la inflación prevista, o se remita a un índice objetivo, no altera el valor real de la concesión. Es cierto que si la revisión del canon se remite a un índice objetivo (como el índice de precios al consumo) el canon puede subir menos de un 3 por 100, o incluso bajar, pero también puede subir más de un 3 por 100, y por tanto no existe justificación alguna para una diferencia de base imponible, que en el ejemplo propuesto supone un incremento de la base imponible del 58,58 por 100. Por ello, y dado que la norma debe interpretarse de acuerdo con su espíritu y finalidad, que es la de determinar, a través de la contraprestación que paga el concesionario, el verdadero valor de la concesión, entiendo que si el canon es objeto de revisión en función de cláusulas que pretendan ajustarlo a la inflación, aunque se trate de cláusulas a tanto alzado cuya razón matemática se conozca desde el principio, habrá que capitalizar el canon inicial, y no el canon anual medio. Téngase en cuenta que si se prevé un incremento del 3 por 100 anual para ajustar el canon a la inflación y se produce una desviación significativa respecto a la previsión de inflación, normalmente entrará en juego el principio de equilibrio de la concesión y el canon será objeto de revisión, por lo que no tiene sentido alguno dar por hecho que ese incremento del 3 por 100 va a producirse en todo caso, aunque la inflación sea menor. Siendo así, la media anual sólo se tendrá en cuenta cuando se trate de cláusulas de revisión, al alza o a la baja, que no tengan como finalidad adaptar el canon a la inflación, por ejemplo, una concesión a cuatro años en la que se prevea un incremento del 20 por 100 cada año, además de una actualización en función de la inflación. O cuando se prevea un período de carencia al inicio de la concesión. Por ejemplo, en una concesión a 30 años con un canon de 200 actualizable en función de la inflación y un período de carencia de 5 años, en cuyo caso la base a capitalizar será 166,67, ya que 200 * (30-5) / 30 = 166,67. Por otro lado, si cuando existen cláusulas de revisión en función de la inflación se toma como base para la capitalización el canon inicial, cuando el canon consiste en una cantidad fija que se sabe de antemano que no será ajustada en función de la inflación, habría que deflactar dicho canon en función de la inflación prevista. Ciertamente, la ley no lo prevé, pero un canon anual fijo supone una contraprestación menor que un canon inicial del mismo importe que se actualiza anualmente, lo que indica que el valor de la 120 R. FALCÓN Y TELLA / «La base imponible de Transmisiones Patrimoniales Onerosas en las concesiones administrativas» concesión es menor, y por tanto la base imponible también debe ser menor. En estos supuestos habrá que calcular la media de los valores actuales de los sucesivos pagos que va a realizar el concesionario, aplicando una tasa de descuento en función de la inflación prevista, para lo que podría acudirse al tipo de interés legal. En el ejemplo que venimos manejando, de una concesión a 30 años con un canon anual de 200 (esta vez fijo, no revisable en función de la inflación), ello supondría una base imponible de 2.092,03, pues la cantidad a capitalizar sería 119,89, que es el resultado de dividir por 30 el valor actual de los cánones: 200 + 200/1,03 + 200/1,03 2 + ... + 200/1,03 30. Obsérvese que esto es algo distinto de la capitalización o actualización de los cánones al 10 por 100. Con dicha capitalización lo que se pretende es determinar el menor valor actual de un canon a pagar en el futuro como consecuencia del rendimiento que el concesionario podría obtener de esa cantidad mientras la conserva en su poder. Pero como dicha capitalización se realiza, porque la ley así lo establece (y porque resulta lógico, ya que la valoración debe ir referida al momento del devengo, de acuerdo con el párrafo segundo del art. 20.1 LGT [ RCL 2003\ 2945]), sobre euros constantes, sin incluir la inflación, aunque estén previstas cláusulas de revisión del canon en función de la inflación, cuando tales cláusulas se excluyen expresamente habrá que realizar una reducción previa sobre los cánones, de modo que la base de la capitalización será menor. 6. LA DEDUCCIÓN DE LOS CÁNONES COBRADOS POR EL CONCESIONARIO Lo dicho hasta ahora se refiere a los cánones que abona el concesionario. Pero también han de tenerse en cuenta los cánones que abona la Administración. En efecto, en muchas concesiones especialmente en las concesiones de obra pública no existe el canon al que se refiere el art. 13.3 del TR, sino un canon de signo inverso, que paga el ente público al concesionario. En estos supuestos, es evidente que dicho canon no puede in cluirse con signo positivo en la base imponible, pues no es una contraprestación al otorgamiento de la concesión. Pero entiendo que también debe tenerse en cuenta, pues dicha cantidad minora el importe de la contraprestación. En estos casos el valor neto de los bienes que van a ser objeto de reversión es la con traprestación no sólo del otorgamiento de la concesión (que es el hecho imponible que hay que valorar) sino también del dinero que recibe el concesionario, pagado por el ente público concedente. Por tanto, para calcular el valor de la concesión basándose, como quiere la ley, en el importe de la contraprestación, del valor neto contable de los bienes objeto de reversión debe restarse el canon que recibe el concesionario. La situación es similar a la de una permuta en que, por ejemplo, A entrega un inmueble que vale 300, y a cambio recibe de B un inmueble que vale 100 y una compensación en metálico de 200. En este supuesto la base imponible sobre la que se debe gravar a A es el importe de su adquisición, es decir 100, y no el importe de lo que entrega, porque dicha entrega es contraprestación tanto de lo que recibe como de la compensación en metálico. Aplicando este mismo criterio, es claro a mi juicio que si el concesionario no paga canon alguno, sino que lo cobra, el valor real de la concesión debe identificarse con la diferencia entre el valor contable de los bienes que van a revertir y el canon que cobra el concesionario. Obsérvese, en este sentido, que las concesiones de obra pública son en realidad un contrato de ejecución de obra (además del mantenimiento y otros servicios), en el que la peculiaridad radica en que la contraprestación consiste «o bien únicamente en el derecho a explotar la obra, o bien en dicho derecho acompañado del de percibir un precio» (art. 7 Ley 30/2007, de 30 de octubre [RCL 2007\ 1964], de Contratos del Sector Públi 121 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 co). Pues bien, ese «derecho a explotar la obra» es la concesión, y si al otorgamiento de la misma se añade el pago de un precio por el ente público, ello sólo se explica porque la contraprestación del concesionario (es decir, la reversión) es superior al valor de la concesión. Dicho de otro modo, en la mayoría de estos contratos (por ejemplo, hospital puesto a disposición de la Comunidad autónoma, que es la que presta el servicio sanitario con su propio personal, Ciudad de la Justicia, etc.) no existe una verdadera y propia concesión, salvo en lo que se refiere a la explotación del aparcamiento y de los locales comerciales, que constituyen una concesión demanial. La utilización por la Administración de la infraestructura construida por el «concesionario» no es concesión (4), ni tampoco la prestación de servicios de limpieza, seguridad, etc. Por tanto, para calcular la base habrá que partir del neto contable de los elementos patrimoniales que vayan a revertir, más el importe estimado de los servicios a prestar por el concesionario, pero restando el canon fijo y el variable que se paga al concesionario. O bien, como alternativa a lo anterior, tomar sólo el valor neto contable del aparcamiento y los locales en el momento de la reversión. Lo que no puede hacerse en modo alguno es considerar que la base imponible está formada por la totalidad del «fondo de reversión» sin restar el canon que cobra el concesionario. Este canon también debe ser objeto de actualización, aunque es discutible si debe aplicarse por analogía el tipo del 10 por 100 previsto en el Texto Refundido para los cánones pagados, o el tipo de inflación que se haya utilizado en la memoria financiera presentada en la oferta, o que se estime en función de otros parámetros. 7. EL VALOR NETO CONTABLE DE LOS BIENES QUE VAN A REVERTIR (CONFORME AL PGC DE 1990) Junto a los cánones (que se computan con signo positivo cuando los paga el concesionario, y con signo negativo cuando los abona la Administración concedente), también forma parte de la contraprestación (y por tanto del valor de la concesión) el valor neto contable de los bienes que vayan a ser objeto de reversión. Ahora bien, dado que conforme al vigente PGC los bienes afectos a la concesión deben amortizarse en función del plazo concesional (y por tanto el valor neto contable en el momento de la reversión será «cero»), hay que entender que la norma letra c) del art. 13.3 se refiere a un neto con table meramente hipotético, que debe calcularse según el coeficiente medio de amortización que resulte de las tablas, tomando el plazo concesional únicamente para determinar el momento al que debe referirse ese valor neto hipotético, pero sin que ello afecte al porcentaje de amortización. Obviamente, a efectos de ese cálculo hipotético hay que computar la inversión realizada en euros constantes, y no en euros corrientes. Ello resulta especialmente relevante en relación con la inversión de reposición, que a menudo se calcula en la memoria en euros corrientes partiendo de un determinado porcentaje en que se estima la inflación anual. Así, una inversión de 1.000 a realizar en el año décimo del período de vida de la concesión, con una inflación prevista del 3 por 100, es en realidad, en euros constantes a la fecha del devengo, una inversión de 744,09, en euros constantes (es decir, deflactados). Y son estos los que hay que tener en cuenta para calcular el valor neto contable, (4) Sobre este tema véase, R. FALCÓN: Régimen fiscal de la concesión de obra pública (IVA, ITPAJD, ICIO e IBI), Marcial Pons, Madrid, 2006. 122 R. FALCÓN Y TELLA / «La base imponible de Transmisiones Patrimoniales Onerosas en las concesiones administrativas» pues de acuerdo con el art. 21.2, párrafo segundo, de la Ley General Tributaria, la fecha del devengo es la que ha de tenerse en cuenta para determinar las circunstancias relevantes para la liquidación del impuesto. Es decir, la base ha de calcularse en euros de la fecha en que se produce el devengo, y no en euros corrientes del momento en que la inversión se realiza. También es obvio, en mi opinión, que no se pueden incluir gastos de constitución de la sociedad, impuestos como el ICIO, o el IVA (ni siquiera en la parte que no sea deducible por aplicación de la regla de prorrata), o intereses intercalarios, y ello aunque se trate de gastos que pueden activarse contablemente, o que tienen necesariamente que activarse. Ello es así porque estas partidas no suponen un mayor valor de la concesión, que es en definitiva lo que hay que calcular, como se decía al principio. Respecto a los intereses, por ejemplo, es evidente que una concesión no vale más por el hecho de que el concesionario tenga que solicitar financiación, respecto a una hipotética concesión de las mismas características otorgada a un concesionario con capital suficiente para financiar las inversiones con fondos propios. Piénsese que si lo transmitido fuera una vivienda de segunda mano a nadie se le ocurriría incrementar la base imponible a efectos de TPO por el hecho de que el comprador financiase su adquisición con una hipoteca. 8. EXCLUSIÓN DE LOS TERRENOS En la base imponible no se computan en ningún caso los terrenos. No sólo porque no son amortizables (y por tanto no existe respecto a ellos ningún porcentaje medio de amortización) sino también, y sobre todo, porque no son nunca propiedad del concesionario (aunque tenga un derecho de uso implícito en la concesión), y por tanto no pueden contabilizarse como un activo material que sea objeto de reversión. En efecto, si no se ha pactado otra cosa, el concesionario es propietario de los bienes que construye, aunque hayan pasado a ser bienes demaniales, por ejemplo si los mismos se afectan a un servicio público, como ocurre en la concesión de dominio público. Se tra ta de un supuesto excepcional (dada la inalienabilidad del dominio público) de propiedad privada sobre bienes demaniales, como afirman V EGA JURADO (5), F. AZOFRA VEGA (6), y A. MINGUILLÓN ROY (7). En estos casos se admite la propiedad privada (o un derecho equiparable), que como tal es inscribible en el registro, y como tal se contabiliza. La propiedad del concesionario explica además la existencia de reversión al finalizar la concesión (o la necesidad de retirar lo construido). Respecto al terreno, en cambio, no existe propiedad del concesionario, sino un derecho limitado de uso inherente a la propia concesión. Incluso si el concesionario ha ad quirido los terrenos a su propia costa, los mismos pasan a integrarse en el dominio público a partir del momento de su afectación (lo que justifica que pueda utilizarse la expropiación), sin que el concesionario conserve más que ese derecho limitado de uso. Por ello, el concesionario no puede contabilizar los terrenos como un inmovilizado material (8), lo que implica que los terrenos tampoco pueden tenerse en cuenta para calcular el «fondo de reversión» a efectos de base imponible. (5) «El régimen jurídico del patrimonio de destino en la concesión administrativa de servicio público», RAP, núm. 109, 1986, págs. 217 y ss. (6) «La financiación privada de infraestructuras públicas», Civitas REDA, núm. 93, 1997, pg. 577. (7) Auditoría Pública, núm. 28, 2003, pg. 64. (8) Res. ICAC 21 enero 1992 y adaptaciones en los sectores de saneamiento y distribución de aguas y a las concesionarias de autopistas de peaje. 123