¿Cómo equilibrar la seguridad robusta con una

Anuncio

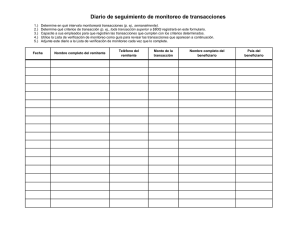

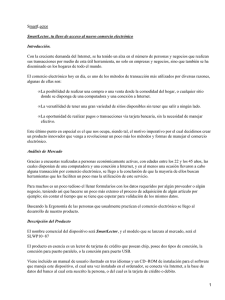

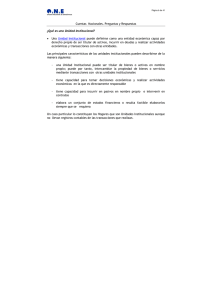

RESUMEN DE LA SOLUCIÓN Seguridad de pagos ¿Cómo puedo equilibrar la seguridad sólida con una experiencia de compra en línea fluida para los titulares de tarjetas? Las soluciones de seguridad de pagos de CA Technologies pueden ayudar a reducir la fricción y disminuir el abandono de las transacciones CNP (sin tarjeta) identificando a los titulares de tarjetas legítimos y permitiéndoles pasar directamente al proceso de pago. Las transacciones que se consideran riesgosas pueden denegarse o someterse a una autenticación incremental. 3 | Resumen de la solución: Seguridad de pagos ca.com Resumen Reto El crecimiento explosivo del comercio electrónico ha centrado la atención en las preocupaciones de seguridad relacionadas con las transacciones de pagos en línea. A los titulares de tarjetas les inquieta la seguridad de las transacciones en línea, mientras que a los emisores de tarjetas les preocupa encontrar la forma de equilibrar los riesgos y los costos del fraude de pagos con la pérdida de ingresos causada por el abandono de las transacciones. El protocolo 3-D Secure permite que los emisores de tarjetas de pago reduzcan el fraude en las transacciones de pago mediante la verificación de la identidad de los titulares de tarjetas durante las transacciones CNP. Antes de autorizar una transacción, es posible que se solicite a un titular de tarjeta que ingrese una contraseña, que responda una pregunta o que utilice alguna otra forma de credencial de autenticación. Esta interrupción en la transacción a menudo hace que los clientes legítimos abandonen la compra, lo que deriva en la pérdida de ingresos para el emisor. El reto consiste en encontrar la forma de reducir el fraude sin afectar la experiencia de compra del usuario. Oportunidad El protocolo 3-D Secure básico ha ayudado a los emisores a reducir el fraude en las transacciones CNP; sin embargo, hay áreas en las que se pueden introducir mejoras. • Si las credenciales de autenticación se han visto comprometidas, es posible que se produzca un fraude plenamente autenticado. • El protocolo 3-D Secure por sí mismo no diferencia entre los titulares de tarjetas genuinos y los estafadores, por lo cual todas las transacciones deben autenticarse y los titulares de tarjetas deben inscribirse. • El protocolo 3-D Secure proporciona una interfaz de autenticación, pero no incluye capacidades de autenticación fuerte. Las soluciones de seguridad de pago de CA Technologies agregan una seguridad sólida a los programas 3-D Secure. CA Transaction Manager le permite implementar el programa 3-D Secure que usted elija: Verified by Visa, MasterCard SecureCode, American Express SafeKey y Diners Club ProtectBuy. CA Risk Analytics analiza las transacciones de pagos CNP en tiempo real y determina las probabilidades de fraude. Usted puede superar los retos de autenticación de los titulares de tarjetas en la mayoría de las transacciones legítimas e identificar de forma transparente los fraudes potenciales, incluso si las credenciales de autenticación del titular de la tarjeta se han visto comprometidas. Por último, en el caso de las transacciones que se consideran riesgosas, puede utilizar CA Mobile OTP para lograr una autenticación fuerte de las transacciones sospechosas. Beneficios Puede lograr el equilibrio adecuado entre la seguridad y la conveniencia de los titulares de tarjetas mediante la implementación de la seguridad en capas para las transacciones de pagos CNP. CA Risk Analytics contribuye a una experiencia de compra fluida, a la vez que reduce las pérdidas por fraude y disminuye el abandono de las transacciones. Esto se traduce en una mejor experiencia de compra en línea para sus clientes y mejores resultados finales para su empresa. 4 | Resumen de la solución: Seguridad de pagos ca.com Sección 1: Reducción de fraudes: ¿a qué precio? Las compras en línea están plagadas de riesgos. Cuando el titular de una tarjeta la utiliza en línea, los métodos habituales de autenticación no están disponibles (ver la licencia de conducir, una identificación con fotografía y firma o las tarjetas con chips y verificación del PIN [número de identificación personal] para las tarjetas de pago que cumplen con la norma EMV [Europay, MasterCard y Visa]). Además, los números de verificación en la parte posterior o delantera de la tarjeta no son un impedimento si la tarjeta fue robada. La principal solución para este problema es 3-D Secure, un servicio diseñado para hacer que las transacciones en línea sean más seguras mediante la autenticación de los titulares de tarjetas que realizan compras en línea. Los programas 3-D Secure permiten reducir el fraude en las transacciones en línea, controlar los costosos reembolsos e incrementar la confianza de los clientes de modo que compren en línea con más frecuencia. Sin embargo, el impacto de exigir a los titulares de tarjetas que se inscriban en los programas y realicen la autenticación ha ocasionado un aumento del abandono de las transacciones, lo cual afecta negativamente los ingresos por comisiones de intercambio del emisor. El proceso de reembolso es costoso y generalmente ineficiente, lo cual aumenta el costo de las transacciones fraudulentas más allá del monto de la transacción1. En la actualidad, los servicios 3-D Secure pueden beneficiarse de una estrategia transparente de autenticación de los titulares de tarjetas durante sus transacciones. Los patrones de comportamiento de los titulares de tarjetas, los dispositivos utilizados, la ubicación y otros factores pueden analizarse en tiempo real, lo cual permite que la mayoría de las transacciones legítimas continúen sin ningún cambio para la experiencia del usuario durante el proceso de pago. 3-D Secure proporciona la capa básica Gráfico 1. El protocolo 3-D Secure permite que los emisores de tarjetas de pago verifiquen la identidad de los titulares de tarjetas durante las transacciones CNP realizadas en Internet. Antes de autorizar una transacción, es posible que se solicite al titular de la tarjeta que ingrese su credencial de autenticación, por ejemplo, una contraseña estática, una QnA (respuesta basada en conocimientos) o una OTP (contraseña de un solo uso). Esta capa adicional de autenticación ha ayudado a los emisores y a los comerciantes en línea a contrarrestar el fraude en las transacciones CNP, que es cada vez mayor. Protocolo 3-D Secure DS (servidor de directorios) Páginas de comercios normales Protocolo 3-D Secure Páginas de autenticación 1. El usuario hace clic en "comprar". ACS (servidor de control de acceso) Emisor de tarjetas Respuesta de autenticación 4 3 MPI (complemento para el comercio) Comercio 2 1 Solicitud de autenticación Páginas de compra normales AT&T Diálogo de autenticación 2. El comercio redirige al usuario al ACS. 3. El emisor, opcionalmente, autentica al usuario y autoriza la transacción. 4. El comercio acepta la autorización y completa la compra para el usuario. 5 | Resumen de la solución: Seguridad de pagos ca.com La solución 3-D Secure básica ha ayudado a los emisores a reducir considerablemente el fraude en las transacciones CNP; sin embargo, la forma en que funcionan las soluciones básicas de 3-D Secure plantea varios retos. •Se puede establecer que la autenticación opcional sea obligatoria para evitar el fraude en la autenticación, pero la desventaja es que se solicitan las credenciales de autenticación a todos los titulares de tarjetas, tanto genuinos como fraudulentos, lo que se traduce en una experiencia del usuario deficiente y un aumento del abandono de las transacciones. •Permitir que los usuarios se “desvinculen” y no realicen la autenticación podría generar un resquicio para los estafadores permitiéndoles omitir la autenticación durante la transacción. •Las credenciales comprometidas pueden dar lugar a un “fraude plenamente autenticado”, en el cual el estafador ha obtenido la credencial del titular de la tarjeta mediante el descifrado de la contraseña, la suplantación de identidad, la ingeniería social u otros ataques, o bien, suplanta de forma fraudulenta la identidad del titular de una tarjeta e inscribe una cuenta en 3-D Secure. La estrategia del análisis de riesgos inteligente Cuando se utiliza únicamente la solución 3-D Secure básica, los titulares de tarjetas genuinos y fraudulentos están sujetos al mismo procedimiento de autenticación y a la misma experiencia del usuario. Esto puede corregirse mediante el uso efectivo de inteligencia y análisis para identificar a los titulares de tarjetas legítimos y permitirles pasar al proceso de pago sin interrupción. Con el uso de técnicas como la identificación de dispositivos, los detalles del comercio, la ubicación geográfica, el contexto de la transacción y el comportamiento histórico del usuario, las transacciones sospechosas se pueden denegar, o bien, se puede solicitar al usuario que proporcione credenciales de autenticación más fuertes. Gráfico 2. Resultados de CA Risk Analytics El titular de la tarjeta visita el sitio del comercio para hacer una compra. Evaluación del riesgo de una transacción con 3-D Secure Riesgo bajo (consejo de autorización) Riesgo medio (consejo de inc. de la aut.) Autenticación adicional para el titular de la tarjeta (preguntas/OTP) Riesgo alto (consejo de denegación) Falla Acción exitosa El titular de la tarjeta completa la compra Compra denegada CA Risk Analytics asigna una calificación de riesgo. Las políticas del emisor utilizan la calificación para separar las transacciones en transacciones de riesgo bajo, medio y alto. Mediante la aplicación de una sofisticada inteligencia de evaluación de riesgos, se analizan de manera invisible las transacciones de compras en línea y se les asigna una calificación de riesgo. Las políticas del emisor utilizan la calificación para adaptar el tipo de experiencia de autenticación para la transacción. Por ejemplo, puede establecer 6 | Resumen de la solución: Seguridad de pagos ca.com políticas para proporcionar una agradable experiencia de compra a la mayoría de los titulares de tarjetas legítimos o a todos los titulares de tarjetas premium. Mediante la aplicación de un mecanismo de seguimiento adecuado para el nivel de riesgo percibido, los emisores pueden evitar la trampa de implementar medidas de seguridad universales. En el gráfico 3, se describen las diversas posibilidades de riesgo y las medidas sugeridas para contrarrestarlas. Gráfico 3. Resultados de CA Risk Analytics con las medidas sugeridas para contrarrestar los riesgos PERMITIR Existe una amplia confianza en la identidad del usuario, y otros parámetros de la acción solicitada parecen presentar un riesgo aceptable. ALERTAR Si bienisexiste confianza la identidad del usuario, esta solicitud amerita un There a high degree ofenconfidence in the user’s identity and other parameters examen de seguimiento por parte la mesa de risk. ayuda o el equipo de seguridad. of the requested action look to be de of acceptable INC. AUT. Se sugiere una confirmación adicional de la identidad del usuario antes de continuar con la solicitud. DENEGAR Esta es una transacción de alto riesgo. Se sugiere el bloqueo de la transacción. Autenticación dinámica para las transacciones riesgosas Cuando se recomienda la autenticación adicional después de la evaluación de riesgos, la autenticación dinámica puede validar eficazmente la identidad del comprador. Anteriormente, esto se realizaba mediante una contraseña o una pregunta basada en conocimientos. Para obtener un nivel más alto de seguridad, algunos emisores utilizan una OTP que se envía por SMS (servicio de mensajes cortos). Para obtener aún más seguridad y conveniencia, el teléfono móvil del titular de la tarjeta puede utilizarse como dispositivo de autenticación. Es importante utilizar la forma de autenticación más confiable para estas transacciones, ya que el objetivo es tomar todas las medidas posibles para denegar las transacciones que son verdaderos fraudes como parte de la evaluación. Los patrones de comportamiento de los titulares de tarjetas, los dispositivos utilizados, la ubicación y otros factores pueden analizarse en tiempo real, lo cual permite que la mayoría de las transacciones legítimas continúen sin ningún cambio para la experiencia del usuario durante el proceso de pago. 7 | Resumen de la solución: Seguridad de pagos ca.com Sección 2: Seguridad de pagos de muchas capas de CA Technologies El panorama actual de comercio electrónico se está expandiendo. En 2012, solo las compañías de América del Norte informaron haber perdido un promedio del 0,9 % de los ingresos totales por transacciones en línea a causa de fraudes, lo que se traduce en pérdidas por fraudes por un valor de $3500 millones2. Además, la adopción prevista de tarjetas EMV en los Estados Unidos mejorará la seguridad en las transacciones con tarjetas presentes, pero, según se demostró en el Reino Unido, posiblemente impulsará más fraudes en las transacciones CNP3. Si a esto le agregamos el aumento del 82 %2 de las ventas del comercio móvil, que tiene una tasa de fraude incluso más alta que el comercio electrónico, tenemos una “tormenta perfecta” de fraude convergente. ¿Cómo puede reducir el fraude y proporcionar seguridad para las transacciones CNP de los titulares de tarjetas sin denegar las transacciones legítimas ni molestarlos con solicitudes de autenticación? En CA Technologies, comprendemos la importancia de reducir las pérdidas por fraude y, a la vez, crear una experiencia del cliente fluida. Nuestra tecnología de pagos digitales seguros tiene sólidas raíces. De hecho, colaboramos en la creación del protocolo 3-D Secure de seguridad de pagos en línea que ayudó a definir el mercado. Ante el surgimiento de nuevas opciones de tecnologías de pagos, hemos respondido con el desarrollo de soluciones sofisticadas de seguridad de pagos que ayudan a mantener las pérdidas por fraude bajo control y, a la vez, proporcionan una experiencia fluida de autenticación del cliente. Las soluciones de seguridad de pagos de CA Technologies utilizan una estrategia de seguridad de muchas capas para ayudar a los emisores a reducir el fraude y a mejorar la experiencia de compra en línea para las transacciones CNP, independientemente de dónde, cuándo o con qué dispositivo compren los titulares de tarjetas. Las soluciones de CA Payment Security utilizan una estrategia de seguridad de muchas capas para ayudar a los emisores a reducir el fraude y a mejorar la experiencia de compra en línea para las transacciones CNP, independientemente de dónde, cuándo o con qué dispositivo compren los titulares de tarjetas. 8 | Resumen de la solución: Seguridad de pagos ca.com 3-D Secure proporciona la base CA Transaction Manager permite que los emisores ofrezcan un servicio de seguridad 3-D Secure a los titulares de tarjetas. Esta solución permite el cumplimiento total con los programas de autenticación de titulares de tarjetas Verified by Visa, MasterCard SecureCode, JCB J/Secure, American Express SafeKey y Discover/Diners ProtectBuy. Admite bancos individuales, bancos mundiales, proveedores de servicios y procesadores que ofrecen servicios de administración de tarjetas. La arquitectura flexible facilita la integración en los sistemas de organizaciones emisoras de tarjetas, incluidos los sistemas de banca en línea y administración de fraudes, y proporciona la base para agregar análisis avanzados de riesgos para autenticar de manera invisible a un titular de tarjeta legítimo, sin impacto alguno. Beneficios clave: •Reduzca las pérdidas por fraude agregando una capa de autenticación al procesamiento de las transacciones CNP. •Logre el cumplimiento de los programas 3-D Secure. •Aumente la confianza de los clientes en las transacciones de compras en línea. •Configure las reglas empresariales, la seguridad y la experiencia del usuario para cada cartera de tarjetas. Sin embargo, como se ha mencionado, el protocolo 3-D Secure básico afecta las transacciones CNP y ocasiona tasas de abandono más elevadas, pérdida de comisiones de intercambio y costos operativos más altos debido al procesamiento de reembolsos. La autenticación silenciosa es fundamental CA Risk Analytics evalúa de manera transparente el riesgo de fraude de una transacción de comercio electrónico en tiempo real durante la autenticación. Identifica las transacciones legítimas y permite que la mayoría de los titulares de tarjetas continúen con la compra sin impacto alguno. Mediante el uso de análisis avanzados sofisticados, un modelo de red neuronal de comportamiento y un conjunto flexible de reglas dinámicas, examina las transacciones actuales y anteriores, las características de los dispositivos, la ubicación, el comportamiento de los usuarios y los datos históricos de fraude para evaluar el riesgo. Luego, sus políticas utilizan la calificación de riesgo calculada para determinar si se permite la compra, se solicita una autenticación incremental, se envía una alerta o se deniega la compra. Un sistema integral de administración de casos proporciona acceso inmediato a la información de fraudes para que los analistas y los CSR (representantes de Atención al Cliente) puedan priorizar y tomar medidas en los casos, consultar la información de fraudes y administrar las alertas. Beneficios clave: •Mida el riesgo de fraude en cada transacción. •Reduzca la fricción en la experiencia de compra de los clientes. •Brinde protección para los programas de pago existentes. •Integre la solución en sistemas de administración de fraudes externos. •Agregue información de fraudes de varios canales. 9 | Resumen de la solución: Seguridad de pagos ca.com Gráfico 4. Datos reales Flujo de trabajo de CA Risk Analytics Modelo de riesgo, datos históricos Administración de caso Análisis Políticas Id. de usuario Id. de dispositivo Id. de ubicación Evaluación de riesgos Información contextual (fecha, tipo de transacción, monto) Grado de riesgo (calificación) Reglas empresariales Preferencias de perfil de usuario Aprobar Alertar al CSR Preguntas adicionales 2.° canal Rechazar ¿Evaluación de riesgos durante la autenticación o la autorización? La mayoría de los emisores cuentan con sólidos sistemas de administración de riesgos que se emplean durante la etapa de autorización. CA Risk Analytics realiza la evaluación de riesgos durante la etapa de autenticación y tiene como objetivo complementar los sistemas de autorización. Durante la etapa de autenticación, existe un conjunto enriquecido de parámetros que no está disponible durante la autorización. Los factores que se incluyen en la evaluación de riesgos durante la autenticación son la identificación de dispositivos, la ubicación geográfica y la información contextual. Dado que existen más factores para autenticar al titular de la tarjeta, el análisis de riesgos durante la autenticación tiene una mejor capacidad para aislar a los titulares de tarjetas legítimos de los estafadores. En la tabla 1, se proporciona una comparación de los factores disponibles en la etapa de autorización y la etapa de autenticación. 10 | Resumen de la solución: Seguridad de pagos Tabla 1. Parámetros incluidos en la evaluación del riesgo durante la autenticación y la autorización ca.com Autenticación Autorización Fraude por toma de control de la cuenta Fraude FYP (Olvidó su contraseña) † Fraude de inscripción † Información del dispositivo Características de la máquina del usuario † Datos de la información geográfica Dirección IP del titular de la tarjeta † Información de la ubicación geográfica † Datos derivados. Comprobación de lo siguiente: Lista de IP negativas † País sospechoso † Agregador de confianza † Cambios de zonas † Velocidad del usuario † Velocidad de la transacción † Velocidad del dispositivo † Datos de la transacción Información del comercio † † Moneda † † Monto de la transacción † † Transacciones anteriores † † Nivel de riesgo (designado por el emisor) † † † † Datos específicos del usuario Decisiones de autenticación y autorización Decisión de autenticación Autenticación adicional (2FA [autenticación de dos factores], OTP, QnA) † Capacidad de interactuar con el titular de la tarjeta durante la transacción, por ejemplo, IVR (respuesta de voz interactiva) † La evaluación del riesgo durante la autenticación ofrece la opción de solicitar una autenticación más fuerte para las transacciones sospechosas; mientras que, durante la autorización, las únicas opciones son aprobar o denegar. Denegar Autenticación incrementada Aprobar Durante la autenticación ca.com Nivel de riesgo evaluado Gráfico 5. Nivel de riesgo evaluado 11 | Resumen de la solución: Seguridad de pagos Denegar Transacción potencialmente perdida Transacción potencialmente fraudulenta Aprobar Durante la autorización A diferencia de los sistemas de administración de fraudes a nivel de la autorización que solo pueden tomar decisiones binarias (aprobar o denegar), CA Risk Analytics puede aplicar una mayor autenticación para las transacciones que se encuentran dentro de la zona gris que se muestra en el gráfico 5. La denegación de una transacción legítima puede ocasionar la pérdida de las comisiones de intercambio para el emisor y, en última instancia, puede hacer que el titular de la tarjeta utilice otra tarjeta. Invocación de autenticación fuerte para transacciones sospechosas CA Mobile OTP proporciona una autenticación fuerte mediante el uso del teléfono móvil del titular de la tarjeta como generador del PIN. Por lo general, un emisor establece una política basada en la calificación de riesgo que permite que los titulares de tarjetas completen las transacciones de riesgo bajo sin impacto alguno y deniega directamente las transacciones de riesgo alto. En el caso de las transacciones de riesgo medio, es posible que se solicite al usuario que proporcione una credencial de autenticación. En estos casos, usted necesita una credencial que proporcione un alto nivel de garantía de la identidad del titular de la tarjeta. La aplicación CA Mobile OTP genera una contraseña de un solo uso que se puede ingresar cuando se le solicita al titular de la tarjeta que realice la autenticación. Beneficios clave: •Es fácil de usar para los clientes. •Admite diversos dispositivos móviles. •Se puede utilizar en varios canales. 12 | Resumen de la solución: Seguridad de pagos ca.com Sección 3: ¿Por qué no obtener lo mejor de ambas opciones? No hay duda de que el objetivo final en el ámbito de las transacciones de comercio electrónico es reducir el fraude. Más específicamente, el objetivo es identificar con precisión y aceptar las transacciones legítimas, a la vez que se descartan y se deniegan las transacciones fraudulentas. El fraude ocasiona estragos en los clientes, los comerciantes y los emisores. Es posible que los clientes que fueron objeto de fraudes no sean responsables de los cargos fraudulentos, pero sin duda sufren los inconvenientes de tener que hacer un seguimiento y asegurarse de que los cargos se eliminen de sus resúmenes de cuenta. Los comerciantes tienen que enfrentar la pérdida de ingresos. De hecho, los compradores frecuentemente abandonan una transacción en línea porque temen que el sitio de comercio electrónico no sea seguro. Los emisores deben asumir la carga de analizar las transacciones, determinar los fraudes verdaderos y procesar los reembolsos, sin mencionar la pérdida de las comisiones de intercambio. Por lo tanto, es necesario equilibrar el objetivo de reducir el fraude con la experiencia del cliente. La fricción en la experiencia de compra también causa el abandono de la transacción, y los emisores deben ser conscientes de la necesidad de reducir al mínimo la interrupción de la compra. No es conveniente que deniegue una transacción legítima de un titular de tarjeta valioso. Tampoco es conveniente que solicite continuamente a los buenos clientes que realicen la autenticación. Con los beneficios de la disposición en capas del análisis de riesgos inteligente sobre el servicio 3-D Secure básico, los emisores pueden obtener lo mejor de las dos opciones: los emisores pueden reducir las pérdidas por fraude y mejorar la experiencia de compra de los clientes, lo que disminuye el abandono de las transacciones. Entre los beneficios de CA Risk Analytics, se incluyen los siguientes: •Reducción de las pérdidas por fraude, además de la implementación del servicio 3-D Secure básico •Aumento de la cantidad de transacciones que se procesan sin afectar al cliente •Disminución del abandono del carrito de compras •Reducción general de los costos operativos relacionados con el procesamiento del fraude 13 | Resumen de la solución: Seguridad de pagos ca.com No hay duda de que el objetivo final en el ámbito de las transacciones de comercio electrónico es reducir el fraude. Más específicamente, el objetivo es identificar con precisión y aceptar las transacciones legítimas, a la vez que se descartan y se deniegan las transacciones fraudulentas. Sección 4: La ventaja de CA Technologies CA Technologies tiene la experiencia y la tecnología necesarias para ayudar a los emisores a reducir el fraude en las transacciones de comercio electrónico y, a la vez, mantener una experiencia de compra en línea agradable para el cliente. Experiencia. Nuestra solución 3-D Secure es utilizada por 13 000 emisores de tarjetas y protege más de 120 millones de tarjetas. De hecho, escribimos el protocolo 3-D Secure conjuntamente con Visa para crear una forma eficaz de ayudar a prevenir el fraude de pagos. Hemos trabajado desde el año 2000, primero con la marca Arcot TransFort. El servicio en la nube está alojado en centros de datos redundantes, seguros y auditados según la norma SSAE (Declaración sobre Normas para Trabajos de Atestiguación) 16 tipo II SOC1. Todos los años certificamos nuestro cumplimiento con las normas de seguridad de datos de la PCI (Industria de las tarjetas de pago) y los programas 3-D Secure. Nuestros servicios lo ayudan a lograr funcionalidad rápidamente. Flexibilidad óptima. Ofrece una flexibilidad óptima de implementación para configurar las reglas empresariales, las características de seguridad y la experiencia del usuario para cada cartera de tarjetas. Las diversas opciones de autenticación le permiten configurar la autenticación por intervalo de tarjetas. Los diversos niveles de administradores le permiten configurar por separado agentes, supervisores y administradores del servicio de Atención al Cliente para cumplir con los requisitos de cumplimiento de seguridad. Modelos de riesgo avanzados. Emplea modelos avanzados para evaluar el riesgo de una transacción en proceso utilizando el monto, la moneda, el nombre del comerciante y el identificador de la tarjeta, junto con la información que está disponible exclusivamente durante la autenticación, la cual incluye el identificador del dispositivo, la dirección URL del comerciante, la dirección IP del dispositivo y la información de proveedores de datos independientes. Separa las transacciones fraudulentas de las no fraudulentas, asigna una calificación de riesgo, clasifica la calificación y la transfiere al motor de reglas. 14 | Resumen de la solución: Seguridad de pagos Reglas flexibles y programables en el campo. Trabaja junto con los modelos para aplicar políticas bancarias basadas en la calificación de riesgo. Las reglas clasifican las transacciones en transacciones de riesgo bajo, medio y alto, y las medidas (permitir, denegar o autenticar) se toman de acuerdo con la tolerancia al riesgo. Las reglas pueden basarse en criterios de transacciones y sesiones, y las políticas de excepciones pueden implementarse por clase de titular de tarjeta. Las reglas pueden agregarse o modificarse sobre la marcha. Transparencia total e inmediata de los datos de fraude. Permite que los analistas de fraudes vean la actividad fraudulenta en tiempo real y tomen medidas de inmediato para prevenir fraudes similares. Administración de casos y generación de reportes en tiempo real. Las organizaciones pueden ingresar “datos reales” basados en resultados reales, administrar perfiles de usuarios individuales y examinar casos pendientes de revisión. Mediante el uso de pantallas interactivas simples, los analistas pueden priorizar los casos y tomar medidas, consultar datos de fraudes y administrar alertas instantáneamente. Se produce una pista de auditoría que anota cada medida recomendada. Los reportes incorporados proporcionan resúmenes estadísticos y análisis de casos detallados. Sección 5: Próximos pasos Si busca una solución para el fraude en las transacciones CNP que lleve al servicio 3-D Secure al próximo nivel, no busque más. Las soluciones de seguridad de pagos de CA Technologies ofrecen lo mejor de las dos opciones: una reducción importante del fraude y una experiencia de cliente fluida para la mayoría de los titulares de tarjetas legítimos. Para obtener más información sobre las soluciones de seguridad de pagos de CA Technologies, visite ca.com/ar/arpayment-security. Para solicitar que un vendedor se comunique con usted, envíe un correo electrónico a paymentsecurity@ca.com. Comuníquese con CA Technologies en ca.com/ar. CA Technologies (NASDAQ: CA) crea un software que impulsa la transformación en las empresas y les permite aprovechar las oportunidades de la economía de la aplicación. El software es el centro de cada empresa, en cada industria. Desde la planificación hasta el desarrollo, la administración y la seguridad, CA trabaja con empresas en todo el mundo para cambiar la forma de vivir, realizar transacciones y comunicarse, mediante entornos móviles, de nube pública y privada, y centrales y distribuidos. Obtenga más información en ca.com/ar. 1Reporte de fraude en línea 2013 de CyberSource 2 Sobre la base de las proyecciones de eMarketer 3Cifras reportadas por la Administración de Pagos del Reino Unido Copyright © 2015 CA. Todos los derechos reservados. Todas las marcas registradas, los nombres comerciales, las marcas de servicio y los logotipos mencionados en este documento pertenecen a sus respectivas compañías.CS200-92020_0115