PRECIO OBJETIVO: P$34.12 ¡Eso es Todo Amigos! Bajamos

Anuncio

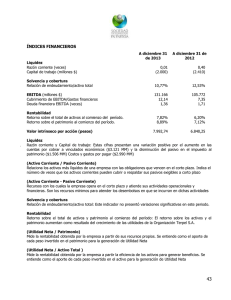

Latin American Equity Research México – Análisis Ciudad de México, Agosto 1 2003 WALMEX MANTENER PRECIO OBJETIVO: P$34.12 ¡Eso es Todo Amigos! Bajamos Recomendación a Mantener, Subimos Precio Objetivo Estamos subiendo nuestro precio objetivo de Walmex para fin de año 2003 a US$32.50 por ADR de US$30.00 pero bajando nuestra recomendación a Mantener, de Compra después del fuerte desempeño del precio de la acción en lo que va del año. Hemos fijado nuevos múltiplos objetivo FV/EBITDA adelantado a 12 meses y a 12 meses de 12.5 veces y 14.8 veces, respectivamente, de 11.3 veces y 13.1 veces previamente. Nuestro múltiplo FV/EBITDA objetivo a 12 meses está en línea con el nivel actual y solo 5% por debajo del promedio de los últimos cuatro años de 13.2 veces. Nuestra percepción en Walmex no ha cambiado; seguimos pensando que tiene fundamentales excepcionalmente sólidos. El próximo año se ve muy prometedor en términos de crecimiento, debido a que anticipamos que el EBITDA se incremente 18% en pesos reales versus 2003. Sin embargo, creemos que la mayoría de las buenas noticias de 2003 ya están descontadas en el precio de la acción. No esperamos que el EBITDA de la segunda mitad de 2003 crezca a una tasa significativamente mayor a la reportada en el 2T03. Por ello, en nuestra opinión, los múltiplos no deberían expandirse mucho más de los niveles actuales. Si la economía de E.U. continúa mejorando y lleva al IPC a nuestro objetivo de US$725, creemos que la acción de Walmex se movería más en línea con este índice de referencia. En lo que va del año, el retorno total del ADR de Walmex (incluyendo dividendos) ha sido de 39.03% en dólares, comparado con 18.06% del IPC (también incluyendo dividendos). El potencial de subida implícito en nuestro nuevo precio objetivo es 7.4% en dólares, versus 4.5% esperado para el IPC. Hasta que comencemos a descontar los resultados de 2004, recomendamos tomar utilidades y reducir posiciones de sobreponderar a neutral. Hemos afinado nuestras estimaciones después de incorporar lo siguiente: (1) hemos revisado el programa de apertura de tiendas para 2003, concentrando más aperturas de tiendas hacia fin de año (no hemos modificado nuestro estimado de expansión total de piso de ventas que sigue en 9%) (2) introducimos cambios en la contabilidad de los ingresos por las membresías de Sam’s Club; (3) incorporamos los resultados del 2T03, incluyendo cargos extraordinarios de Sam’s Club; y (4) hemos incorporado nuestra nueva inflación estimada para 2003 y 2004. En consecuencia nuestro EBITDA pronosticado se ha reducido 3% en 2003 y 1% en 2004. Así mismo, hemos reducido nuestra UPADR estimada para 2003 a US$1.14 de US$1.23 previamente; y la de 2004 permanece sin cambios. Para mayores detalles favor de ver nuestro reporte completo del 28 de julio, 2003. Joaquín Ley