Problemas Tema 2 PROBLEMA 1 Sean dos proyectos de inversión

Anuncio

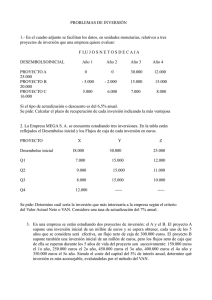

Problemas Tema 2 PROBLEMA 1 Sean dos proyectos de inversión con la siguiente dimensión financiera (cifras en u.m.): Proyecto 0 1 2 3 A -700 400 450 B -700 200 300 400 Si ambos proyectos son no fraccionables, no repetitivos y el coste de oportunidad del capital es el 7%, se pide: 1. 2. Calcular el VAN y el TIR de ambos proyectos de inversión. ¿Para qué valores del coste del capital VAN y TIR coinciden en la aceptación/rechazo de ambos proyectos de inversión? PROBLEMA 2 Considere los siguientes proyectos de inversión mutuamente excluyentes (cifras en u.m.): Proyecto Desembolso Flujo 1 Flujo 2 A -3.000 4.500 B -3.000 3.200 ¿? C -3.000 2.500 2.500 Con los datos recogidos en la tabla precedente sobre los proyectos A y B, y sabiendo que la tasa de retorno sobre el coste de Fisher es igual al 30’76923%, se pide: 1. Completar la dimensión financiera del proyecto B. 2. Analizar las diferencias de jerarquización entre VAN y TIR para ambos proyectos de inversión. 3. Determinar cuál sería la decisión a adoptar por la empresa si el coste de oportunidad del capital fuese el 10%. Inclúyase a continuación el proyecto C dentro del conjunto de opciones a contemplar por la empresa a la hora de configurar su política de inversión. 4. ¿Para qué valores del coste del capital jerarquizarían VAN y TIR igual los tres proyectos de inversión? PROBLEMA 3 Cierta empresa se plantea su decisión de inversión para los próximos años. Para ello dispone de dos proyectos de inversión mutuamente excluyentes y con la siguiente estructura de flujos: Proyecto Desembolso Q1 Q2 A B (cifras en u.m.) inicial -1.050 -1.375 1.120 250 Q2B 1. Si k fuese el 10%, ¿para qué valores de Q2B se igualaría el valor actual neto de ambos proyectos de inversión? 2. Suponga de aquí en adelante que Q2B =1.365; ¿para qué valores de k coinciden VAN y TIR en la jerarquización de ambos proyectos de inversión? 3. ¿Cuál debería ser el valor de Q2B para el que la tasa de retorno sobre el coste de Fisher hiciera que el valor actual neto de ambos proyectos se igualara a cero? PROBLEMA 4 Una empresa está evaluando dos oportunidades de inversión independientes (X e Y) de igual duración (2 años) y que implican un compromiso de recursos por idéntico importe (1.000 €). La inversión X tiene un flujo de tesorería constante de 800 € y la inversión Y un único flujo al final del segundo año de 1.800 €. Se sabe que el coste de capital adecuado para la valoración de estas inversiones es el 7%. A la vista de esta información se pide dar respuesta a las siguientes preguntas: 1. ¿Cuál de las alternativas es más rentable de acuerdo con el criterio del VAN? ¿Qué inversión acometería la empresa? 2. Según la TIR, ¿qué alternativa es más rentable y qué inversión acomete? 3. ¿Cuál debería ser el coste del capital para que los dos criterios de selección de inversiones coincidiesen en la aceptación de los dos proyectos? ¿Y en la jerarquización? 4. Si la tasa de reinversión de los flujos fuese del 4% ¿se alterarían los resultados de los cuatro apartados anteriores? Exponga sus nuevas conclusiones. 5. Si los dos proyectos tienen el mismo VAN cuando k=10% ¿cuál es la tasa de reinversión aplicada? 6. Si los dos proyectos tienen la misma TIR cuando k=10% ¿cuál es la tasa de reinversión aplicada? PROBLEMA 5 Sea el proyecto de inversión "no simple" definido por los flujos netos de tesorería siguientes: A= 4; Q1= 7; Q2= -2; Q3= 3 u.m. Sabiendo que la inversión puede llevarse a cabo por la empresa Cableados Eléctricos, S.A. (CESA) cuyo coste del capital previsto para los próximos períodos asciende al 10%, se pide: 1. Valor actual neto de la inversión. 2. Determinar si se trata de un proyecto de inversión puro o mixto. 3. Relación funcional y rentabilidad relativa del proyecto para el coste de capital previsto. PROBLEMA 6 (LIBRO PRÁCTICAS DE DIRECCIÓN FINANCIERA, PRÁCTICA 2) La empresa Promociones de Castilla y León, S.A. (PROCALSA) se dedica a la promoción y gestión de aparcamientos subterráneos en ciudades de más de 100.000 habitantes. Hace unos días se hizo público que esta empresa había obtenido por 700.000 € una concesión para la explotación de un aparcamiento subterráneo durante los próximos tres años. En el contrato de concesión se establece que los costes de mantenimiento del aparcamiento habrán de correr a cargo de la empresa concesionaria. La dirección de PROCALSA ha encargado al departamento de inversiones que calcule los cobros y los pagos que se pueden obtener con la concesión. El jefe del departamento de inversiones ha estimado los siguientes datos: Año 1 Año 2 Año 3 Costes fijos (miles de euros) 100 1.600 350 Costes variables (euros por vehículo) 0’05 0’05 0’05 Número de vehículos 1.000.000 1.000.000 1.000.000 Precio (euros por vehículo) 1 1’05 1’10 Sabiendo que el coste de capital que viene utilizando PROCALSA para el análisis de sus inversiones es del 10%, la dirección de PROCALSA desea obtener respuesta para las siguientes cuestiones: 1. ¿Cuál es el VAN o valor capital y la TIR del proyecto de inversión? ¿Resulta rentable la concesión? 2. Si los flujos netos de tesorería se reinvierten al 8 por 100, ¿cuál es el valor actual neto y la rentabilidad en exceso sobre el coste de capital? ¿Es adecuada la inversión en la concesión?. NOTA: Considere que las corrientes de costes e ingresos se corresponden, respectivamente, con las de pagos y cobros PROBLEMA 7 (LIBRO PRÁCTICAS DE DIRECCIÓN FINANCIERA, PRÁCTICA 5) D. Luis García está considerando la posibilidad de invertir parte de su patrimonio en la compra de empresas con experiencia previa en la prestación de servicios de mantenimiento y limpieza a la Administración. Del conjunto de oportunidades de inversión tan sólo dos reúnen todas las características requeridas por D. Luis: Servicios Organizados Reunidos, S.A. (SORSA) y Rafael Izquierdo, S.A. (RISA). Algunos de los datos económico-financieros promedio procedentes de los últimos ejercicios fiscales disponibles para SORSA y RISA se exponen en la siguiente tabla. * Cobros por actividades productivas * Cobros por actividades extraordinarias * Dinero obtenido por emisión de deuda * Pagos por actividades productivas * Pagos por actividades extraordinarias * Pagos por alta dirección * Pagos por intereses * Pagos por dividendos * Impuesto sobre sociedades pagado (nota) * Amortizaciones y Provisiones Las cifran se expresan en euros SORSA 100.000.000 10.000.000 20.000.000 70.000.000 5.000.000 6.000.000 1.000.000 8.125.000 ? 3.000.000 RISA 150.000.000 7.000.000 20.000.000 100.000.000 6.000.000 8.000.000 1.000.000 13.000.000 ? 2.000.000 Además se dispone de la siguiente información: a) Actualmente D. Luis posee otras empresas dedicadas a servicios de mantenimiento y limpieza que, como consecuencia de la competencia de SORSA y RISA, ven reducidos anualmente sus flujos netos de tesorería en 1.500.000 y 3.000.000 de €, respectivamente. Si procediera a incorporar cualquiera de las dos empresas a su cartera de activos, el establecimiento de acuerdos reduciría al 75% dichas cantidades; si bien, si se adquiriesen las dos empresas, la reducción sería tan sólo de un 10%. En ambos casos, los flujos netos de tesorería de SORSA y RISA no se verían afectados. b) SORSA realiza su actividad en un local por el que paga un alquiler por un importe de 2.000.000 de € anuales, computados en el epígrafe de "Pagos por actividades productivas". En caso de ser comprada, SORSA podría desarrollar su actividad en un local propiedad de D. Luis, si bien éste había negociado su posible alquiler por 900.000 € anuales. c) Las economías que se producirán como consecuencia de incorporar las empresas a las posesiones de D. Luis pueden suponer un ahorro de 3.000.000 de € anuales para cada una de ellas en la rúbrica "Pagos por alta dirección", pues harían uso de los Servicios de Dirección General del grupo empresarial de D. Luis, sin modificar los pagos que se realizaban anteriormente por dicho concepto. d) El valor de liquidación de cada empresa al final del horizonte de análisis, que se establece en 10 años, se estima en 5.000.000 de €. e) Considere que los datos de los apartados anteriores ya incluyen el ajuste fiscal correspondiente. De acuerdo con los datos que anteceden y suponiendo que el 20% es una estimación adecuada del coste del capital a efectos de valorar estas inversiones, se desea dar respuesta a las siguientes cuestiones: 1. Según el criterio clásico de selección de inversiones del valor actual neto o valor capital (VAN), determinar el precio máximo que D. Luis estaría dispuesto a pagar si adquiriera SORSA, RISA o ambas empresas. 2. Supuesto que el precio de compra fuera de 90 y 100 millones de € para SORSA y RISA, respectivamente, determine la rentabilidad absoluta (VAN) de las posibles inversiones. ¿Qué decisión debería adoptar D. Luis? Nota: Corresponde al 35% sobre los beneficios. Para el cálculo de los beneficios la corriente de ingresos y gastos se corresponde con la de cobros y pagos del ejercicio, y todos los gastos contables son fiscalmente deducibles. PROBLEMA 8 La empresa Basuras y Residuos, S.A. (BARESA) ha recibido recientemente una propuesta para hacerse cargo del servicio de recogida de basuras de la ciudad de Segovia. Una de las obligaciones que contraería BARESA al asumir la gestión de este servicio sería la de realizar un conjunto de inversiones de forma inmediata por un importe de 1 millón de euros. Con el fin último de mejorar la calidad del servicio que perciben los segovianos, el equipo gestor de la empresa está evaluando dos posibles formas de realizar la prestación del servicio: la primera implica establecer una subcontrata con un tercero (proyecto X), mientras que la segunda supone asumir la gestión directa del servicio (proyecto Y). Ambas alternativas difieren en su perfil financiero, pues en la primera alternativa supone desentenderse de la gestión económica del servicio y cobrar un canon al final del tercer año, mientras que en el segundo caso la gestión directa implica cobros y pagos en cada uno de los años. El perfil financiero aparece recogido en la tabla siguiente (expresada en miles de euros): Cifras en miles de euros. Inversión Q1 Q2 Q3 Subcontratación (Proyecto X) 1.000 - - 1.850 Gestión directa (Proyecto Y) 1.000 550 550 550 La dirección de la empresa ha calculado un coste de capital del 12% a efectos de valoración de las alternativas. Con estos datos, el equipo gestor busca respuesta para las siguientes cuestiones: 1. ¿Qué forma de prestación del servicio debe aceptarse aplicando los criterios clásicos de selección de inversiones: valor actual neto (VAN) y tasa interna de rentabilidad (TIR)? ¿Le resulta rentable a BARESA la propuesta del Ayuntamiento? 2. ¿Existe alguna tasa de reinversión para la cual a la empresa le sea indiferente elegir entre uno u otro proyecto? 3. ¿Para qué tipo de descuento se iguala el valor actual neto de los dos proyectos? 4. En caso de que los dos proyectos fueran realizables, ¿cuál sería el orden de realización de los proyectos según los criterios del valor actual neto (VAN) y de la tasa interna de rentabilidad (TIR)? En caso de que se produjesen diferencias entre estos dos criterios ¿cómo las justificaría? PROBLEMA 9 PURPLE S.L es una empresa dedicada a la prestación de servicios de consultoría y soluciones informáticas a pequeñas y medianas empresas de la ciudad de Segovia. En los últimos años el número de clientes de otras localidades próximas a la capital está aumentando notablemente, así que la dirección de PURPLE está considerando la posibilidad de montar una subdelegación en la ciudad de Cuellar. La inversión que supone la adquisición del espacio en el que se ubicaría la subdelegación asciende a 1 millón de euros a desembolsar en el momento actual (t=0). El tiempo estimado para la entrada en funcionamiento de la nueva oficina es de un año desde la inversión inicial, periodo durante el que se llevarían a cabo las tareas de acondicionamiento de las instalaciones que suponen un desembolso adicional de 500.000 euros en t=1. En cuanto a la renta que generará la nueva delegación, la previsión realizada por el departamento financiero de PURPLE para los tres primeros años de funcionamiento aparece resumida en el siguiente gráfico (valores en miles de euros): Cobros por actividades productivas Año 2 800 Año 3 2.000 Año 4 2.320 Pagos por actividades productivas Pagos por remuneración socios Pagos por intereses de la financiación Amortizaciones y provisiones Valor residual instalaciones 1.000 0 300 400 0 1.350 500 300 400 0 1.200 750 300 400 1.000 La estimación de la tasa de descuento adecuada para actualizar los rendimientos futuros se realiza ajustando el coste de capital mediante una prima del 8 por ciento. Por su parte, la tasa apropiada para descontar la cuantía a desembolsar en t=1, que se conoce con certeza, coincide con el tipo de interés libre de riesgo del 5%. A partir de estos datos ha de responderse a las siguientes cuestiones: 1. A la vista de la evolución del valor de la corriente de flujos de caja que proporcionaría la nueva delegación, ¿es rentable la inversión? 2. Determine los valores de los flujos de tesorería reducidos a condiciones de certeza que resultan equivalentes al ajuste en la tasa de descuento mediante una prima por riesgo del 8 por ciento. Determine igualmente el valor de los coeficientes αt y analice la relación que existe entre ellos. Alternativamente a la puesta en marcha de una subdelegación, el director de operaciones de PURPLE plantea otra posibilidad para mejorar la atención a los clientes sin realizar inversiones tan cuantiosas. Se trata de contratar los servicios de un profesional autónomo ubicado en la ciudad y hacer uso de sus instalaciones a cambio de una remuneración pactada. Esta remuneración comprende una cuantía fija de 10.000 euros que PURPLE abonaría al final de cada año –a fin de que el profesional mantuviera una capacidad de prestación de servicios suficiente– y una participación del 50% en el flujo generado por los clientes que PURPLE derivase a dicho profesional. Lógicamente, el volumen de clientes que se pretende atender por esta vía es notablemente inferior al que resultaría de instalar una nueva subdelegación. Así, se estima que el flujo generado por la actividad que se subcontrataría asciende a 100.000 euros el primer año, 150.000 el segundo y 200.000 el tercero. Los gastos a satisfacer por PURPLE derivados de la formalización del contrato y dotación de algunos equipamientos ascienden a 100.000 euros en el momento actual y el coste de capital adecuado para la actualización de los flujos el 12%. Esta nueva alternativa de inversión, plantea a la dirección de PURPLE los siguientes interrogantes: 3. En términos de creación de valor para la empresa, ¿resulta rentable la subcontratación de servicios? 4. Determine el intervalo de variación de la cuantía fija que debe satisfacer PURPLE al final de cada año para que se mantenga la decisión de inversión que se deriva de la aplicación del criterio del Valor Actual Neto a ambas alternativas de inversión. PROBLEMA 10 A la empresa Promociones Industriales, S.A. (PISA) se le presentan dos alternativas, del mismo nivel de riesgo, para construir una planta industrial. Para la primera de las alternativas, el perfil financiero viene definido por la corriente de flujos netos de tesorería: A= -50, Q1= 55, Q2= 15 u.m. La segunda viene definida por: A= -100, Q1= 115, Q2= 20 u.m. La rentabilidad exigida en el mercado financiero por una inversión de riesgo equivalente a los proyectos evaluados es del 10%, con esta información se pide: 1. ¿Son las dos alternativas viables según los criterios del Valor Actual Neto y Tasa Interna de Rendimiento? ¿Por cuál de las dos alternativas optará de aplicar cada uno de los criterios mencionados anteriormente? 2. Realizar el análisis de sensibilidad de las variables A, Q1, Q2 y k de la primera alternativa de inversión según el criterio del VAN para la decisión de aceptación/rechazo. 3. Realizar el análisis de sensibilidad de las variables A, Q1, Q2 y k de la segunda alternativa de inversión según el criterio de la TIR para la decisión de jeraquización. PROBLEMA 11 (Libro Prácticas de Dirección Financiera, práctica 10) SELENE, S.A. es una empresa cuya actividad principal es la realización de inversiones en sectores energéticos. En el momento presente su departamento financiero se halla valorando sendos proyectos de inversión relacionados con el sector minero y el petrolífero. Ambos proyectos tienen en común, además de una duración de dos años, el desembolso inicial en el momento presente de 150 millones de euros, pero, mientras que la inversión en minería genera unos cobros de 400 y 200 millones de euros en cada uno de los dos próximos años, los cobros proporcionados por la inversión en el sector del petróleo son de 300 y 350 millones de euros respectivamente. Por su parte, los pagos requeridos en cada uno de los años son de 100 y 275 millones de euros en el caso del sector minero y de 250 y 50 millones de euros en el caso del sector petrolífero. La regulación específica del sector impide a SELENE realizar simultáneamente ambas inversiones, por lo que la dirección de la empresa necesita conocer qué proyecto es más rentable. Para ello se sabe que los criterios de valoración tradicionalmente empleados son el valor actual neto o valor capital (VAN) y la rentabilidad relativa y que la tasa de descuento ajustada al riesgo a la que deben actualizarse los flujos netos de tesorería es el 12%. Con esta información, el director financiero de SELENE debe: 1. Aconsejar al Consejo de Administración de SELENE si debe realizar alguno de los proyectos de inversión y, en caso afirmativo, indicar qué proyecto es preferible. 2. Teniendo en cuenta que las prospecciones efectuadas en el sector de la minería parecen menos fiables que los sondeos de los pozos petrolíferos, estimar cuál es el margen de error en la valoración del primer proyecto. En consecuencia, el director financiero procederá a informar al Consejo de Administración de Selene sobre los límites de variación del desembolso inicial, de los flujos anuales de tesorería y del coste de capital de dicho proyecto de modo que se mantenga la decisión recomendada en el punto anterior. PROBLEMA 12 La empresa Dinero Rápido se ha unido a la corriente de participar en negocios en los que internet supone la herramienta fundamental y está evaluando la posibilidad de instalar un pequeño locutorio para correo electrónico, navegar, chats, remesas de dinero y actividades conexas. Para ello va a hacer uso de un local de su propiedad que en la actualidad tiene alquilado y por el que percibe una renta de 700 € al final de cada año. La inversión necesaria en equipos, conexiones y otros gastos se estima en 4.000 € y la explotación va a generar los cobros y pagos operativos que se recogen a continuación: Año 1 2 3 4 Cobros Pagos 2.000 3.000 7.000 2.000 9.000 4.000 1.200 2.000 Al final del período de explotación del locutorio, que se estima en cuatro años, se podrá realizar un traspaso de los activos a otras empresas del sector por un importe de 200 €. Se sabe que el coste del capital para evaluar la inversión es un 7%. Se le pide que aconseje a la empresa Dinero Rápido y para ello responda a las siguientes cuestiones: 1. ¿Resulta rentable la inversión propuesta de acuerdo con el VAN? 2. Realice el análisis de sensibilidad para el importe del alquiler con el criterio del VAN. 3. Si su decisión se basa en la rentabilidad sobre el capital invertido en cada momento (TIR) y los cobros operativos del segundo año se redujesen a la mitad, ¿invertiría en el locutorio? 4. Volviendo a los datos iniciales y reconociendo que el proyecto es arriesgado, considere que aplica un coeficiente de reducción a equivalentes de certeza t= 0’9t. Una vez practicada la reducción ¿es rentable la inversión de acuerdo con el plazo de recuperación si el máximo se fija en 3 años? PROBLEMA 13 La empresa Computer ha sido durante muchos años líder en el mercado del ensamblaje y venta de ordenadores personales en la ciudad de Segovia. Aprovechando esta circunstancia está analizando la posibilidad de realizar un nuevo emprendimiento empresarial: la puesta en marcha de una red de locutorios telefónicos en la comunidad de Castilla y León. Los flujos de tesorería operativos de la inversión aparecen recogidos en la siguiente tabla (cifras en miles de euros). t=1 t=2 t=3 Proyecto de inversión Locutorios 300 -600 900 El negocio de locutorios requiere una inversión de 100.000 euros, de la que el 70% corresponde a activos fijos que serán amortizados de forma lineal, estimándose un valor residual de los activos fijos al final de la vida del proyecto de 10 mil euros, momento en el que además se recupera íntegramente el resto de la inversión, que corresponde a activos circulantes. 1. ¿Cuál es la dimensión financiera de la inversión objeto de análisis? 2. Sabiendo que el coste del capital es el 24%, ¿resulta rentable el nuevo negocio de acuerdo con el VAN? 3. ¿Qué intervalo de valores puede tomar el flujo neto de tesorería del negocio de locutorios en el año 1 para que siga siendo rentable? PROBLEMA 14 El Sr. Rubio, director financiero de MAGENTA, S.A. está evaluando dos proyectos de inversión altamente arriesgados, pero que de ser llevados a cabo permitirían a su empresa introducirse en el sector informático y el de las telecomunicaciones. Las dimensiones financieras de ambos proyectos son: Años Flujos de Tesorería 0 Desembolso inicial 1 Cobros Pagos 2 Cobros Pagos Informática 150 400 100 200 275 Telecomunicaciones 150 300 250 350 50 El Sr. Rubio se plantea el problema de selección de inversiones considerando, en un primer momento, que las dos oportunidades son mutuamente excluyentes. Como criterios de valoración utiliza el VAN y la rentabilidad relativa y estima que la tasa de descuento ajustada al riesgo a la que procede actualizar los flujos netos de tesorería es el 12%, que es también el coste del capital medio ponderado de la empresa. Se quiere saber: 1. El valor actual neto y la rentabilidad del capital invertido. 2. La tasa de descuento que igualaría el VAN de las dos inversiones. 3. La decisión óptima de inversión. Para afianzar su decisión, el Sr. Rubio se interesa a continuación por la sensibilidad del criterio de la rentabilidad relativa ante posibles variaciones en las magnitudes que definen la inversión en el sector de la informática, en principio más arriesgada. A tal fin: 4. Efectúe los análisis de sensibilidad que procedan para garantizar la validez de la decisión previamente adoptada, de acuerdo con la rentabilidad relativa, acerca del orden de preferencia entre ambas inversiones. PROBLEMA 15 La empresa MANJARON S.A. está evaluando dos proyectos de inversión mutuamente excluyentes –A y B– de igual dimensión inicial y cuya duración se estima en dos periodos. El primer proyecto responde al siguiente perfil: -1.000 / 1.500 / -110. Del segundo proyecto no conocemos los flujos de tesorería que proporciona, aunque disponemos de cierta información suministrada por el departamento financiero de la empresa MANJARON, S.A.: La tasa de descuento adecuada para valorar las oportunidades de inversión es el 10%. Para esa tasa de descuento, el departamento financiero es indiferente entre uno y otro proyecto en términos de rentabilidad relativa sobre el capital invertido en cada momento. El valor actual de los flujos de tesorería del proyecto B asciende a 1.334’71. A partir de esta información, conteste a las siguientes preguntas: 1. La rentabilidad relativa del proyecto B sobre el capital invertido en cada momento es igual al: a) 28% b) 10% c) 40% d) 12% 2. El primer flujo del proyecto B es igual a: a) 400 b) 500 c) 1.150 d) 750 3. De acuerdo con el criterio del VAN ¿qué proyecto elegiría? a) El A. b) El B. c) Cualquiera de los dos. d) Los dos. 4. ¿Cuál es el límite superior de variación del segundo flujo del proyecto A que permite mantener la decisión anterior? a) -35 b) -50 c) 1.568 d) 0 5. ¿Cuál es el límite inferior de variación del segundo flujo del proyecto B que permite seguir manteniendo la misma decisión? a) 75 b) 225 c) 275 d) 0 6. ¿Cuál es el límite inferior de variación del coste del capital que –en términos de rentabilidad relativa sobre el capital invertido en cada momento– le hace cambiar la decisión anterior? a) 12% b) 10% c) 8% d) 0% PROBLEMA 16 (Libro Prácticas de Dirección Financiera, enunciado no completo) Tras largas horas de discusión, el consejo de administración de la empresa POL & CO no alcanza el consenso necesario para seleccionar una de las nuevas oportunidades de negocio que se le presentan a la empresa. Básicamente, estas se reducen a dos: patentar y comercializar un descodificador para los canales de televisión digital (TVD) aprovechando las concesiones que el gobierno asignará- o expandir su actual negocio editorial al mercado iberoamericano (EDIT). Los dos proyectos suponen un gran esfuerzo inversor que requiere pericia en la valoración y grandes dosis de decisión para llevarlos a cabo. Con el fin de realizar las estimaciones más precisas y utilizar los métodos más adecuados de valoración recurren a usted. Su labor consiste en asesorar al departamento financiero y, por consiguiente, al consejo de administración de la entidad. La información disponible está contenida en un breve memorándum elaborado conjuntamente por los departamentos de estrategia, finanzas y marketing. De una lectura rápida se obtiene la información siguiente: 1. El objetivo prioritario y principal del consejo de administración a la hora de seleccionar sus inversiones es maximizar el valor de la empresa. Además, han acordado que el plazo de recuperación de la inversión en ningún caso debiera superar los dos años. 2. Todos los criterios de valoración utilizados deben tener en cuenta el valor del dinero en el tiempo. 3. La inversión necesaria para llevar a cabo el proyecto TVD es un 25 por ciento menor que para el proyecto EDIT. 4. Los dos proyectos tienen una duración estimada de tres años. 5. La estimación de los cobros y pagos se sintetiza en el siguiente cuadro: millones de euros TVD EDIT 1 2 3 1 2 3 Cobros 1.000 2.000 3.000 1.200 1.600 1.800 Pagos 900 600 3.500 800 600 1.500 6. El coste del capital para la empresa se estima en un 10 por ciento. 7. La tasa interna de rentabilidad del proyecto editorial es del 32’5326 por ciento. Con estos datos responda a las siguientes cuestiones: 1. ¿Cuál es el valor actual neto de los proyectos EDIT y TVD? 2. Teniendo en cuenta los criterios considerados prioritarios por el consejo de administración, ¿cuál es su recomendación sobre la aceptabilidad de los proyectos? ¿Y su recomendación sobre la jerarquización de los mismos? 3. De acuerdo con el criterio de la tasa interna de rentabilidad, ¿cuál es el límite superior de variación del coste de capital que permite mantener el orden de jerarquización? PROBLEMA 17 A finales de 2007 la empresa ALUTESA se está planteando la realización de una nueva inversión cuya fecha de inicio sería el 1 de enero de 2008, coincidiendo con el comienzo del año natural. El desembolso inicial que requiere el nuevo proyecto asciende a 3.800 u.m., cuantía que se destina a la adquisición de activos fijos. La duración estimada de la inversión es de 5 años. La inversión se estima que producirá unos ingresos anuales de 3.000 u.m. y unos gastos de funcionamiento de 1.600 u.m. La depreciación de los activos adquiridos con la cuantía inicial se calculará en línea recta al 20% anual, asumiendo un valor residual nulo a finales de la vida de la inversión. Sabiendo que la tasa impositiva es del 30%, se le pide: 1.- El valor actual neto de la inversión supuesto un contexto de certeza para un coste de capital del 10%. 2.- El período de recuperación descontado (pay-back descontado). 3.- Determinar el intervalo de variación con el criterio del VAN para el flujo de tesorería anual constante. 4.- Justificar los resultados que daría una evaluación de la inversión con la TIR, sin necesidad de proceder a su cálculo, sabiendo que los datos iniciales son previsiones y que, en un contexto de incertidumbre, la prima de riesgo adecuada para ajustar la tasa de descuento asciende al 5%. NOTA: Para el cálculo de los beneficios la corriente de ingresos y gastos se corresponde con la de cobros y pagos del ejercicio, y todos los gastos contables son fiscalmente deducibles. PROBLEMA 18 Papeles y Derivados, S.A. (PADESA) es una compañía que se ha dedicado, a lo largo de su historia, a la fabricación de cartonajes a partir de celulosa. En los últimos años está asistiendo un estancamiento de la demanda de su producto dada la creciente comercialización de embalajes a partir de cartón reciclado. Ante esta situación, el equipo directivo de PADESA se plantea la conveniencia de emprender una de las dos oportunidades siguientes: Entrar en el sector europeo de tiendas libres de impuestos. Incorporarse al núcleo de accionistas de la compañía petrolera Petróleo y Energía, S.A. (PESA) cuya privatización será efectuada en próximas fechas mediante una OPV (oferta pública de venta). La dirección financiera de PADESA ha realizado una estimación de las dimensiones financieras de estos dos proyectos. Ambas inversiones generarán anualmente flujos netos de tesorería de manera perpetua; siendo el valor medio del flujo neto de tesorería anual generado por la inversión en el negocio de tiendas libres de impuestos igual a 225 millones de euros y el correspondiente generado por la inversión en PESA igual a 150 millones de euros. El desembolso inicial exigido por ambos proyectos coincide y asciende a 900 millones de euros. El coste de capital de cada proyecto asciende al 18%, para el negocio de tiendas libres de impuestos, y al 15% para la inversión en PESA. Con esta información y considerando que estos proyectos son mutuamente excluyentes, responda a las siguientes preguntas: 1.- Suponiendo que el criterio de selección es la TIR, ¿cuál sería la decisión óptima de inversión? 2.- De acuerdo con el criterio VAN ¿qué proyecto elegiría? 3.- ¿Cuál es el límite inferior de variación del desembolso del proyecto de inversión en PESA que permite mantener la decisión anterior? 4.- ¿Cuál es el límite inferior de variación del flujo neto de tesorería de la inversión en el negocio de tiendas libres de impuestos que permite seguir manteniendo la misma decisión? 5.- ¿Para qué valores del coste de capital coinciden los criterios del VAN y la TIR en la jerarquización de ambos proyectos de inversión? PROBLEMA 19 La liberalización del sector eléctrico en España permite que otras empresas extranjeras operen en nuestro país. Esta posibilidad ha despertado el interés de UnionCity, una de las principales compañías eléctricas europeas, presente en varios países de la Unión. Los directivos de UnionCity estudian extender su negocio eléctrico a la Península Ibérica y planean lanzar una Oferta Pública de Adquisición para hacerse con el 75% del capital de Espatrasa, principal eléctrica española. Conscientes de la importancia que supone para UnionCity la expansión hacia el mercado ibérico, le encargan a usted efectuar un cuidadoso análisis de la operación. Se le informa que el desembolso previsto para hacer frente al pago de los títulos representativos del 75% del capital de Espatrasa asciende a 200 millones de euros siendo la corriente de cobros y pagos esperada del total de la actividad llevada a cabo por Espatrasa la siguiente (valores en millones de euros): Año 1 Año 2 Año 3 Cobros 2.700 4.000 3.091 Pagos 2.566 2.000 5.200 El valor residual del total de los activos de Espatrasa asciende a 10 millones de euros al final del tercer año. A efectos de valoración del nuevo proyecto de inversión el director financiero de UnionCity nos informa de que el coste de capital adecuado para descontar los flujos generados por Espatrasa, en un contexto de certeza, es el 18%. Con estos datos se pide: a) ¿Cuál es la dimensión financiera de la inversión objeto de análisis por parte de UnionCity? b) Aconseje al director general de UnionCity respecto a la conveniencia de lanzar dicha OPA sobre Espatrasa en función del valor que aporta a la empresa. c) A fin de conocer si hay margen para mejorar la oferta inicial realizada, el director general de UnionCity le pide que determine el intervalo de variación del desembolso con el criterio del VAN. d) Si se estima en el 12% la tasa de reinversión de los flujos obtenidos por Espatrasa, ¿aconsejaría a UnionCity llevar a cabo el lanzamiento de la OPA? Volviendo a los datos iniciales y reconociendo que el proyecto es arriesgado, considere t que aplica un coeficiente de reducción a equivalentes de certeza t = 0’9 . Una vez practicada la reducción: e) ¿Es rentable la inversión de acuerdo con el criterio del plazo de recuperación descontado si el máximo se fija en 2 años? ¿Y con el criterio del VAN? PROBLEMA 20 La empresa Concesionaria de Aparcamientos Subterráneos (CASUSA) ha sido invitada a participar en la subasta para la explotación de un aparcamiento subterráneo en el centro de la ciudad. El pliego de condiciones para la explotación del aparcamiento contiene las siguientes cláusulas: El contrato tendrá una duración de 4 años. Los gastos de mantenimiento serán por cuenta de la empresa concesionaria. El precio de la hora de aparcamiento será de 0,5 euros. El ayuntamiento percibirá cinco pagos de igual cuantía. El primero de los pagos se realizará al firmarse el contrato y los otros cuatro al final de cada uno de los años de concesión. Con el fin de preparar la propuesta, el departamento económico-financiero de CASUSA ha estimado las horas de ocupación que tendrá el aparcamiento y los costes siguientes en cada uno de los años: Horas Costes fijos Coste variable (euros/hora aparcamiento (euros) de aparcamiento utilizada) Año 1 1.400.000 50.000 0,06 Año 2 1.428.000 400.000 0,06 Año 3 1.456.560 200.000 0,06 Año 4 1.485.691 250.000 0,06 Finalmente, se conoce que los flujos netos de tesorería que genere la concesión se reinvertirán al 5% anual y que la rentabilidad exigida a este tipo de proyectos, dado su nivel de riesgo, es del 10% anual. Con estos datos se pide: 1. Calcular la cuantía máxima que la empresa puede ofrecer en caso de que se oferten cinco pagos idénticos y fijos. 2. Se estudia también otra fórmula de pago mixta: cinco pagos fijos de 100.000 euros cada uno y una cantidad variable en función de la ocupación del aparcamiento al final de cada año de concesión. En este caso, ¿cuál es la máxima cantidad que puede ofertar la empresa al ayuntamiento por cada hora de aparcamiento utilizada? Nota: Téngase en cuenta que el flujo neto de tesorería de cada año se obtiene por diferencia entre los cobros y los pagos que, en este ejercicio, coincide con la diferencia entre ingresos y costes.