la niif-3: “combinaciones de negocios”

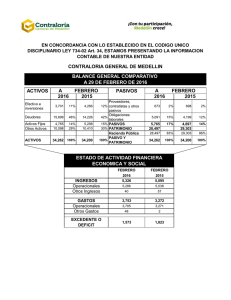

Anuncio

LA NIIF-3: “COMBINACIONES DE NEGOCIOS”. -.ASPECTOS RELEVANTES.- -.Mayo de 2007.- AUTOR: TOMÁS MATÍAS VERDÚ CONTRERAS. AUDITOR DE CUENTAS. ECONOMISTA. CATEDRÁTICO EN ADMINISTRACIÓN DE EMPRESAS Y ORGANIZACIÓN Y GESTIÓN COMERCIAL. VOCAL DE LA JUNTA DE GOBIERNO DEL ILUSTRE COLEGIO OFICIAL DE TITULADOS MERCANTILES Y EMPRESARIALES DE LA REGIÓN DE MURCIA. INDICE DE CONTENIDOS: A) CONCEPTO DE COMBINACIÓN DE NEGOCIO: NIIF-3. B) CLASIFICACIÓN DE LAS COMBINACIONES DE NEGOCIO. C) TRATAMIENTO CONTABLE DE LAS COMBINACIONES DE NEGOCIO. 1. Identificación de la Empresa Adquiriente. 2. Determinación del Coste de la Combinación de Negocios. D) EL COSTE DE LA COMBINACIÓN DE NEGOCIO Y SU REPARTO. E) TRATAMIENTO CONTABLE POSTERIOR A LA CONTABILIZACIÓN INICIAL DE UNA COMBINACIÓN DE NEGOCIO. F) ASPECTO FISCAL DE LAS COMBINACIONES DE NEGOCIOS. 2 A) CONCEPTO DE COMBINACIÓN DE NEGOCIO: NIIF-3. 1- La NIIF-3, define la “Combinación de Negocios”, como la Unión de dos o más Entidades o Negocios, para formar un único sujeto a los efectos de la presentación de la Información Contable. 2- Conforme a lo expuesto, una “Combinación de Negocios”, requiere la existencia de al menos, dos Entidades (jurídicamente independientes) o dos Negocios, entendiendo por tal, un conjunto integrado de actividades y Activos dirigidos y gestionados con el propósito de: a) En primer lugar, alcanzar un rendimiento para los inversores. b) En segundo lugar, reducir los costes u otros beneficios económicos directa y proporcionalmente a sus partícipes. 3- Con carácter general se consideran “Combinaciones de Negocios”: a) La adquisición de los Activos, Pasivos y derechos sobre las actividades de una Empresa. b) La adquisición de parte de los Activos, Pasivos y derechos sobre las actividades de una Empresa que en conjunto satisfacen la definición de Negocio. c) El establecimiento de una nueva Empresa en la que concurren los Activos, Pasivos y actividades de los Negocios Combinados. 4- No tienen la consideración de “Combinaciones de Negocios”: a) La formación de un “Negocio Conjunto”, a partir de dos Empresas o Negocios, existentes. b) Aquellas en que, mediante un contrato, se combinan únicamente para constituir una Entidad que presenta información contable, sin obtener ninguna participación en la propiedad del otro sujeto. 3 B) CLASIFICACIÓN DE LAS COMBINACIONES DE NEGOCIO: 1- Las “Combinaciones de Negocio” pueden ser objeto de clasificación según los diferentes elementos que concurren en la TRANSACCIÓN. ELEMENTOS QUE CONCURREN EN LA TRANSACCIÓN LA COMBINACIÓN DE NEGOCIOS SE CONCRETA EN: A) Elementos de los Estados Financieros de las Entidades adquiridas que la adquirente incorpora: 1. El Patrimonio Neto de otra Entidad. 2. Los Activos Netos de otra Entidad. 3. Parte de los Activos Netos de otra Entidad que formen de manera conjunta uno o más Negocios. B) Contrapartida Adquirente: 1. La Emisión de Instrumentos de Capital. 2. La Transferencia de Efectivo, equivalentes al Efectivo u otros Activos, o, 3. Una Combinación de las dos anteriores. entregada por la C) En función al Resultado del Proceso: 1. El establecimiento de una nueva Entidad que controle las Entidades combinadas o los Activos Netos cedidos. 2. La reestructuración de una o más de las Entidades que se combinan. 3. Una relación de Dominio o Dependencia, en la que el Adquirente es la Dominante y la Adquirida es una Dependiente de aquella. En estas circunstancias tendrá lugar una “Combinación de Negocios” a los efectos de la presentación, por parte de la Dominante, de los “Estados Financieros Consolidados”. D) Según que el proceso tendente a la “Combinación de Negocios” tenga lugar en un único hecho o a través de varias transacciones. 1. Combinaciones de Negocios en una sola transacción, y 2. Combinaciones de Negocios por Etapas. NOTA: Se denominan “Adquisiciones Inversas”, los procesos de “Combinación en los que la Empresa que emite participaciones en el Patrimonio Neto es la Adquirida, y la Adquirente es la Entidad cuyas participaciones en el Patrimonio Neto son Adquiridas”. 4 C) TRATAMIENTO CONTABLE DE LAS COMBINACIONES DE NEGOCIO: 1. “Las Combinaciones de Negocio”, se contabilizan conforme al “Método de Compra ó Método de Adquisición”, pues, es el único Método que resulta admisible. 2. El “Método de Compra”, adopta, para la contabilización de la Transacción, la perspectiva de la Adquirente. De esta forma, el proceso consiste en que la Adquirente compra Activos, Pasivos y Pasivos Contingentes de la Adquirida, en su totalidad o en partes, estén o no reconocidos en sus “Estados Financieros”. Para acometer la compra, la Adquirente entrega Activos, asume Pasivos o emite capital, si bien, el pago que realiza la Adquirente no afecta al reconocimiento y valoración de los Activos y Pasivos de la Adquirida. En otras palabras, la Adquirente se desprende de Activos, asume Pasivos y emite capital o una combinación de las tres para adquirir el control de los Activos, Pasivos y Pasivos Contingentes de la adquirida en la fecha de adquisición. El COSTE DE LA COMBINACIÓN, es pues, la salida neta de recursos económicos de la Adquirente y la entrada de recursos económicos al la Adquirente, procedente de la Adquirida. Ambos importes deben coincidir, de forma necesaria, si bien es preciso “Identificar” con precisión el valor asociado a cada uno de los Activos y Pasivos que entran a formar parte del nuevo Patrimonio de la Adquirente. Además, se habrán de incorporar a la “Cuenta de Resultados” de la Adquirente los resultados de la Adquirida a partir de la fecha de adquisición, agregando los “Ingresos y Gastos” de la misma basados en el coste que la combinación de negocios haya supuesto para la Adquirente. 3. En el proceso de “Combinación” la Adquirida puede reconocer contablemente tanto los elementos de los Estados Financieros como aquéllos otros que, pudiendo ser objeto de reconocimiento en el momento actual, no estaban previamente incluidos en los Estados Financieros de la Adquirida. No obstante, no puede aprovecharse el proceso de combinación para reconocer elementos de los Estados Financieros que no existieran en el Patrimonio de la Adquirente con carácter previo a la combinación. 4. FASES DE LA APLICACIÓN DEL MÉTODO DE ADQUISICIÓN: La aplicación del Método de Adquisición descansa en las siguientes FASES: 1. IDENTIFICACIÓN DE LA EMPRESA ADQUIRENTE. 2. DETERMINACIÓN DEL COSTE DE LA COMBINACIÓN. 3. REPARTO DEL COSTE DE LA COMBINACIÓN EMEMENTOS ADQUIRIDOS: ACTIVOS, PASIVOS CONTINGENTES. ENTRE LOS Y PASIVOS a) IDENTIFICIACIÓN DE LA EMPRESA ADQUIRENTE: La NIIF-3, establece que se tomará como Adquirente la Empresa que, participando en la Combinación, obtiene el control de las demás Entidades o Negocios que forman parte forman parte de la misma. 5 Ello supone, que una Empresa controla a otra sí, tras la combinación de negocios, consigue capacidad suficiente para decidir sobre las políticas operativas y financieras de la segunda, entendiendo que dicha capacidad podrá existir en caso de que la controladora satisfaga alguna de las siguientes CONDICIONES: - Posea la mayoría de los derechos de voto de las Entidades objeto de la Combinación. Disponga de la capacidad de nombrar o destituir la mayoría de los miembros del Órgano en Administración. Disponga de la capacidad de controlar la mayoría de los votos del Consejo de Administración. Poder elegir los miembros del Equipo Directivo de la Entidad que resulta de la Combinación. Dichas condiciones están contempladas en el Artículo 42 del Código de Comercio. b) DETERMINACIÓN DEL COSTE DE LA COMBINACIÓN DE NEGOCIOS: COSTE DE ADQUISICIÓN PARA LA EMPRESA ADQUIRENTE: El Coste de Adquisición para la empresa Adquirente se establece a partir del “VALOR RAZONABLE” de los ACTIVOS, PASIVOS Y PASIVOS CONTINGENTES de la Adquirida en la fecha de la adquisición. En consecuencia con lo anterior serán estos valores los que se incorporen a la Entidad resultante de la Combinación. Para determinar el “Coste de la Combinación para la Empresa Adquirente”, se deberá SUMAR EL VALOR RAZONABLE determinado en la fecha del intercambio, de: 1. LOS ACTIVOS ENTREGADOS POR LA ADQUIRENTE. 2. LOS INSTRUMENTOS DE PATRIMONIO EMITIDOS POR LA ADQUIRENTE. 3. CUALQUIER OTRO COSTE DIRECTAMENTE ATRIBUÍBLE A LA COMBINACIÓN DE NEGOCIOS: TASACIONES. CONSULTORÍA. ASESORÍA. NOTA 1: NO FORMAN PARTE DEL COSTE DE LA TRANSACCIÓN: 1. LOS COSTES GENERALES DE ADMINISTRACIÓN. 2. LAS PÉRDIDAS FUTURAS ESPERADAS Y QUE SURJAN CON POSTERIORIDAD A LA COMBINACIÓN DE NEGOCIOS, EN TANTO QUE NO SATISFACEN LA DEFINICIÓN DE PASIVO Y, POR ELLO, NO PUEDEN SER OBJETO DE RECONOCIMIENTO. 3. LOS COSTES DERIVADOS DE LA CONTRATACIÓN, EMISIÓN O MODIFICACIÓN DE LAS FUENTES DE FINACIACIÓN QUE MANTIENE LA ADQUIRENTE. ESTAS CARGAS TIENEN LA CONSIDERACIÓN DE COSTES DE LOS PASIVOS O DE LOS INSTRUMENTOS DE CAPITAL, SEGÚN SEA EL SUPUESTO CONTEMPLADO. 6 NOTA 2: CONSIDERACIONES ADICIONALES: 1. Ante la posible existencia de elementos contingentes que inciden en la determinación del COSTE y la consecuente existencia de desembolsos adicionales, o por la imposibilidad material de determinar de forma definitiva el “Coste de la Combinación”, puede ser necesario realizar una determinación provisional del COSTE. 2. En otros casos, sucederá que la “Combinación” se lleve a cabo mediante transacciones sucesivas, dando lugar a una “COMBINACIÓN EN ETAPAS”. 3. En resumen: 1- Puede suceder que el coste de la combinación incorpore elementos “CONTINGENTES”, es decir, sujetos al cumplimiento de determinados requisitos. a) Alcanzar un determinado objetivo de RENTABILIDAD vinculada a la Combinación. En este supuesto, dicha “CONTINGENCIA” debe considerarse en la determinación del coste de la combinación en tanto que sea probable su ocurrencia y su importe pueda cuantificarse de forma FIABLE. En el caso de que dicho importe no pudiera ser tenido en cuenta por no resultar probable su ocurrencia o no poderse determinar con FIABILIDAD, la modificación del “COSTE DE LA COMBINACIÓN”, se llevaría a cabo tan pronto como pudiera determinarse con FIABILIDAD dicho importe, y sería tratada como un cambio en las Estimaciones de dichos importes con arreglo a lo establecido en la NIC-8 “POLÍTICAS CONTABLES, CAMBIOS EN LAS ESTIMACIONES CONTABLES Y ERRORES”. 2- Puede suceder igualmente, que la Adquirente se comprometa a realizar pagos adicionales a la Adquirida como compensación por la disminución de valor que, en un futuro, pueden experimentar los Activos entregados o los Instrumentos de Neto emitidos o por el incremento de los Pasivos asumidos en el momento de la “Combinación de Negocios”: SUPUESTO: a) Se da en el caso, de que la Adquirente puede acordar la emisión de nuevos Instrumentos de capital si el valor razonable de los entregados como contrapartida de la Combinación disminuye por debajo de un determinado valor, en cuyo supuesto, no procederá el reconocimiento de incremento alguno en el “Coste de la Combinación de Negocios”, en tanto que el valor razonable de los Instrumentos de capital emitidos se reduce como consecuencia de una disminución en el valor de los Instrumentos de capital inicialmente emitidos. 3- También, puede ocurrir que bajo determinadas circunstancias el “COSTE DE LA COMBINACIÓN” deba establecerse, en el momento del reconocimiento inicial de forma PROVISIONAL: SUPUESTO: a) Si existen dificultades en la determinación de los “Valores Razonables” atribuidos a los Activos y Pasivos inidentificables de la Adquirida. Cuando tal situación se dé se tomarán dichos importes a condición de que la Adquirente los ajuste en el plazo de 12 meses, 7 contados desde la fecha de adquisición, como si los importes definitivos hubieran sido reconocidos en dicha fecha. El reconocimiento de nuevos Activos o Pasivos afectará a la Amortización de los activos inicialmente reconocidos y también pueden modificar el valor inicialmente atribuido al “FONDO DE COMERCIO”. 4- Por último, si la “COMBINACIÓN DE NEGOCIOS” se realiza por ETAPAS, cada una de ellas se trata independientemente a efectos de su CONTABILIZACIÓN, debiéndose determinar el “Valor Razonable” de los elementos objeto de cada transacción parcial a la fecha de intercambio en la que la misma acontece, si bien, el “COSTE DE LA COMBINACIÓN”, será la suma de los costes de las transacciones individuales. También, debe tenerse presente que, como los Activos, Pasivos y Pasivos contingentes inidentificables de la Adquirida deben ser reconocidos por la Adquirente por sus Valores Razonables en la fecha de adquisición, puede existir alguna diferencia entre los valores atribuidos en cada fecha de intercambio y los que resultan de la aplicación en la fecha de adquisición, por lo que si la adquirente decide volver a valorar los Activos y Pasivos adquiridos en una fase anterior, dicho cambio valorativo será tratado como una “REVALORIZACIÓN”, sin que esa forma de proceder implique que la Empresa haya adoptado una Política Contable de Revalorización (NIC-16: INMOVILIZADO MATERIAL y NIC-38: ACTIVOS INTANGIBLES, para la aplicación del “Modelo Revalorizado” a los elementos del Inmovilizado Material e Inmaterial). No obstante lo comentado, antes de que una transacción sea considerada una “COMBINACIÓN DE NEGOCIOS”, puede calificarse como Inversión en una Asociada, y contabilizarse según el “Método de la Participación”, en cuyo caso los “Valores Razonables” de los Activos Netos Identificables de la Entidad en la que se invirtió, en la fecha de cada una de las transacciones de intercambio anteriores, se habrán determinado con anterioridad a la fecha de la adquisición. 8 D) EL COSTE DE LA COMBINACIÓN DE NEGOCIO Y SU REPARTO: 1- La aplicación práctica del “Método de la Compra”, requiere que la Adquirente reparta, en al fecha de Adquisición, el “COSTE DE LA COMBINACIÓN” entre los Activos, Pasivos y Pasivos Contingentes adquiridos, siempre y cuando puedan ser valorados de manera FIABLE y sea PROBABLE la obtención de Beneficios Económicos asociados a los mismos: ELLO SUPONE: a) Solamente pueden reconocerse los Activos, Pasivos y Pasivos Contingentes que ya existieran en la Adquirida en la fecha de la COMBINACIÓN, aunque no estuvieran en sus “Estados Financieros”. b) La imputación del “Coste de la Combinación” a los diferentes Activos, Pasivos y Pasivos Contingentes de la Adquirida requiere que éstos puedan ser reconocidos en los Estados Financieros en la fecha de adquisición lo que SUPONE: 1- En el caso de los Activos NO INTANGIBLES y de los Pasivos NO CONTINGENTES, que se satisfagan los criterios de reconocimiento contenidos en el “MARCO CONCEPTUAL”, (Para los Activos, que sea probable que la Adquirente reciba los Beneficios Económicos Futuros asociados al mismo y que su Valor Razonable se pueda medir de forma FIABLE, y para los Pasivos, que sea probable la salida de recursos que incorporen Beneficios Económicos para liquidar la obligación y que su Valor Razonable se pueda medir de manera FIABLE). 2- En el supuesto de los ACTIVOS INTANGIBLES, que se satisfaga la “Definición de Activos y sea identificable”. (NICE-38: Un Activo satisface el criterio de Indentificabilidad si): a) Es separable. b) Surge de derechos contractuales o de otros derechos legales, con independencia de que esos derechos sean transferibles o separables de la Entidad o de otros derechos u obligaciones. 3- Para el caso, de PASIVOS CONTINGENTES, que sus valores razonables puedan ser medidos de forma FIABLE, los elementos adquiridos se valorarán, en términos generales por su VALOR RAZONABLE, ya se determine éste a partir de los precios que determina el MERCADO: a) b) c) d) TERRENOS. CONSTRUCCIONES. INSTRUMENTOS FINANCIEROS COTIZADOS. ACTIVOS INTANGIBLES PARA LOS QUE EXISTA UN MERCADO ACTIVO. a) Mediante la correspondiente TASACIÓN: - INMOVILIZADO MATERIAL, distintos de los Terrenos y Edificios. b) A través de la aplicación de la TÉCNICA DE VALORACIÓN ADECUADA: - INSTRUMENTOS FINANCIEROS NO COTIZADOS. 9 c) - Mediante la obtención del VALOR ACTUAL de los importes correspondientes: CUENTAS A COBRAR, o, CUENTAS A PAGAR. A LARGO PLAZO. PLANES DE PENSIONES, o, CONTRATOS ONEROSOS. d) - A través de la valoración por su importe NOMINAL: CUENTAS A COBRAR, o, CUENTAS A PAGAR A CORTO PLAZO. ACTIVOS Y PASIVOS POR IMPUESTOS. e) Mediante valoración por su COSTE DE REALIZACIÓN o DE REPOSICIÓN, según de cuales se trate: - EXISTENCIAS. f) CONFORME A LA NIIF-5 (ACTIVOS NO CORRIENTES MANTENIDOS PARA LA VENTA Y ACTIVIDADES INTERRUMPIDAS), que se reconocerán por su VALOR REALIZABLE (VALOR RAZONABLE-COSTES DE VENTA) : - ACTIVOS NO CORRIENTES O GRUPOS ENANENABLES DE ELEMENTOS. 2- Respecto, a la valoración de los PASIVOS CONTINGENTES, debe realizarse atribuyendo probabilidades de ocurrencia y debiendo aportar en las NOTAS cuanta información se requiera para cada clase de PROVISIÓN. 3- Es importante destacar por su RELEVANCIA, el tratamiento que se otorga a las operaciones de REESTRUCTURACIÓN: NIIF-3. Así: La NIIF-3, distingue entre: a) Las que en la fecha de adquisición satisfacían los requisitos para ser reconocidas en los Estados Financieros, de conformidad con la NICE-37, y, b) Las surgidas, como consecuencia, de la “Combinación de Negocios”, en cuyo supuesto su tratamiento será el de GASTO en el periodo subsiguiente a aquel en el que la Combinación tuvo lugar, sin que pueda considerarse Pasivo de la “Combinación de Negocios”. NOTA: IMPORTANTE: 1- Una vez realizada la valoración de los Elementos Patrimoniales de la Adquirente podría suceder que no hubiera coincidencia entre el COSTE DE LA COMBINACIÓN Y EL VALOR DE LOS ELEMENTOS calculados. Dichas diferencias pueden surgir en dos sentidos: a) El coste de la Combinación excede del Valor Neto de los elementos adquiridos. b) El coste de la Combinación es inferior al Valor Neto de los elementos adquiridos. 10 2- En el primer caso, la diferencia se trata como un exceso en el Valor Razonable Neto de los Activos, Pasivos y Pasivos contingentes adquiridos, o de forma alternativa, como un FONDO DE COMERCIO surgido o adquirido en la Combinación. 3- En el segundo caso, la existencia de tales beneficios puede tener su origen, entre otras, en la negociación ventajosa o en la inadecuada determinación de los valores del coste de la combinación o de los Activos, Pasivos y Pasivos Contingentes de la adquirida, ya sea, a consecuencia de errores, como costes futuros incorrectamente incorporados al cálculo o de la imposibilidad de aplicar el valor presente a algunos elementos. 11 E) TRATAMIENTO CONTABLE POSTERIOR A LA CONTABILIZACIÓN INICIAL DE UNA “COMBINACIÓN DE NEGOCIOS”: CRITERIO GENERAL: Consiste en tormar como valores de referencia los reconocidos en dicha transacción, por lo que en consecuencia, cualquier ajuste sobre los mismos tiene la consideración de una “CORRECCIÓN DE ERRORES” NIC-8 “Políticas Contable, cambios en las Estimaciones contables y Errores”, no pudiendo tratarse estas modificaciones como cambios en las Estimaciones. Por ello, la corrección del valor de un ACTIVO, PASIVO O PASIVO CONTINGENTE, deberá llevarse a cabo retroactivamente hasta la fecha de adquisición y la corrección no afectará sólo al elemento cuyo valor ha sido modificado, sino también al valor por el que fue reconocido el FONDO DE COMERCIO o, en su caso, el FONDO DE COMERCIO NEGATIVO, es decir, el BENEFICIO. NOTA: IMPORTANTE. El criterio expuesto, se contradice con el establecido en el apartado 4.2 para los “COMPONENTES CONTINGENTES” que se incorporan al cálculo del tratamiento contemplado para los Activos por Impuestos Diferidos, cuyo reconocimiento es posterior al reconocimiento inicial. 12 F) ASPECTO FISCAL DE LAS COMBINACIONES DE NEGOCIOS. 1. NIC-12: “Impuesto sobre Beneficios”. El efecto que las “Combinaciones de Negocios”, tiene en el registro contable del Impuesto sobre Beneficios se contempla en la NIC-12, donde se exige que se contabilicen las consecuencias fiscales de las transacciones y demás hechos atendiendo a la forma en la que se contabilizan esas mismas transacciones o hechos económicos; es decir, afectando a “RESULTADOS” o al “PATRIMONIO NETO”, según que las transacciones se imputen a uno o a otro. Por otra parte, la “NORMA”, establece que con carácter general los ACTIVOS o PASIVOS POR IMPUESTOS DIFERIDOS, no podrán ser, en ningún caso, objeto de descuento, ya hayan sido adquiridos como una partida más de la combinación o, aún existiendo previamente, hayan sido objeto de reconocimientos en dicho proceso. 2. DIFERENCIAS TEMPORARIAS: Si tenemos presente que por aplicación del “Método de la Compra”, se han de valorar los Activos identificables adquiridos y los Pasivos identificables asumidos, tomando como referencia sus VALORES RAZONABLES, sin que sea preciso hacer, necesariamente, un Ajuste equivalente a efectos fiscales, podrán surgir DIFERENCIAS TEMPORARIAS, en los siguientes casos: a) Cuando el coste atribuido en el momento del reconocimiento de los Activos identificables adquiridos y los Pasivos identificables asumidos por sus “Valores Razonables”, no coincide con la valoración fiscal de los mismos. b) Al surgir un Fondo de Comercio en la “Combinación de Negocios” y su reconocimiento fiscal no es EQUIVALENTE. c) Al reconocerse un Pasivo asumido en la fecha de adquisición, pero los costes relacionados no se deducen fiscalmente hasta un ejercicio posterior. 3. ORIGEN DE LAS DIFERENCIAS TEMPORARIAS: a) Por reconocimiento inicial de un Fondo de Comercio, en cuyo caso ya ha quedado establecida la imposibilidad de reconocer Impuesto Diferido alguno. b) La Diferencia Temporaria surge con posterioridad pero está asociada al reconocimiento inicial del Fondo de Comercio, en este supuesto, tampoco procede el reconocimiento de los Activos y Pasivos por Impuestos Diferidos. c) La Diferencia Temporaria surge con posterioridad a la Combinación y no procede del reconocimiento inicial del Fondo de Comercio, por lo que deberá llevarse a cabo el reconocimiento del Impuesto Diferido tal y como prevé, con carácter general la NICE-12. 13 d) Pueden existir Impuestos diferidos en la Entidad Adquirente, pero no han sido reconocidos previamente a la Combinación en sus Estados Financieros por no satisfacer el requisito de resultar probable la recuperación o liquidación del Activo o Pasivo, respectivamente. e) Pueden existir Impuestos Diferidos en el Patrimonio de la Entidad Adquirida, pero no reconocidos en sus Estados Financieros por no resultar probable su recuperación o liquidación hasta después de transcurrido un tiempo de finalizar el proceso de Combinación. 14