Rentasdeltrabajo(1)

Anuncio

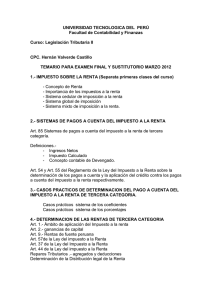

Decreto No. 10-2012 Impuesto sobre la Renta Rentas del Trabajo Presentación con fines ilustrativos, que no sustituye la consulta de las leyes y reglamentos correspondientes. Título III del Decreto Número10-2012, Ley de Actualización Tributaria y sus reformas Junio-2016 Objetivo En el Marco del proyecto Núcleos de Apoyo Contable y Fiscal (NAF), proporcionar a estudiantes de la Universidad Panamericana (UPANA) del ramo financiero y contable, conocimientos de la normativa para el cálculo y pago del Impuesto sobre la Renta -ISR-, aplicable a las personas que obtienen rentas por su trabajo en relación de dependencia; la responsabilidad de los patronos en su calidad de agentes de retención y el uso de herramientas electrónicas que facilitan el cumplimiento voluntario de estas obligaciones tributarias. Categorías de las rentas según su procedencia y formas de pago del impuesto Rentas de actividades lucrativas Pago del impuesto Rentas del trabajo Rentas de capital y ganancias de capital Retenciones realizadas por el comprador o adquiriente del servicio Retenciones a cargo del patrono Retenciones practicadas por el pagador de la renta Autodeterminación y pago directo Autodeterminación y pago directo Autodeterminación y pago directo ¿Qué son las rentas del trabajo? Toda retribución o ingreso en dinero, cualquiera que sea su denominación o naturaleza, que provenga del trabajo personal prestado en relación de dependencia por personas individuales residentes en el país. Art. 68 Decreto 10-2012 Responsabilidad solidaria Contribuyentes afectos al pago del impuesto Art. 71 LAT Agentes de retención obligados a retener y enviar a pagar el impuesto. Arts. 13 y 75 LAT Diciembre Noviembre Octubre Septiembre Agosto Julio Junio Mayo Abril Marzo Febrero Enero Período impositivo Las rentas gravadas en el presente título se imputan al período de liquidación en que sean percibidas o puestas a disposición del trabajador. Art. 69 LAT Liquidación Gestión del impuesto Proyección Actualización o liquidación Secuencia de cálculos Sumatoria de ingresos que conforman la renta bruta Rentas exentas incluidas dentro de la renta bruta Determinación de la renta neta Deducciones personales: proyección / liquidación Renta imponible: proyección / liquidación Determinación de la renta bruta ¿Qué ingresos forman la renta bruta? • • • • • • • Ordinarios y Sueldos extraordinarios Salarios Bonificaciones Viáticos no liquidables Comisiones Gratificaciones Cualquiera otra remuneración Hasta el 100% • • • • Aguinaldo sueldo Bono 14 ordinario Viáticos comprobados Indemnización por tiempo servido • Indemnizaciones o pensiones por causa de muerte o por incapacidad Ingresos gravados Ingresos exentos (Art. 68 LAT) (Art. 70 LAT) Procedimiento para establecer la Base o Renta Imponible Ingresos Gravados Ingresos exentos Renta Bruta Proyección de la renta bruta Descripción Sueldo Bonificación Bono por productividad Bono 14 Aguinaldo Total renta bruta Notas Mensual Q 7,500.00 Q Mensual Q 250.00 Q 5% del salario anual Q 100% del salario mensual Q 125% del salario mensual Q Anual 90,000.00 3,000.00 4,500.00 7,500.00 9,375.00 Q 114,375.00 Renta Bruta Ingresos exentos Renta Neta Renta neta proyectada Descripción Renta bruta Rentas exentas Bono 14 Aguinaldo Renta neta Notas 100% del salario mensual 100% del salario mensual Monto Total 114,375.00 15,000.00 7,500.00 7,500.00 Q 99,375.00 IGSS Planes de previsión social pagados al Estado Q 48,000.00 de gastos personales Deducciones en la proyección Art. 76 Decreto 10-2012 Determinación de la deducciones proyectadas Deducciones proyectadas Descripción Gastos personales IGSS Contribuciones por jubilaciones al Estado Total deducciones personales Valor en Quetzales Monto Porcentajes 48,000.00 90,000.00 4.83% Total 48,000.00 4,347.00 90,000.00 11,700.00 13% 64,047.00 Art. 76 Decreto 10-2012 Procedimiento para establecer la Base o Renta Imponible Renta Neta Base o Renta Imponible Deducciones legales Renta imponible proyectada Valor en Quetzales Signo (-) (=) Descripción Renta neta Deducciones personales Renta imponible Total 99,375.00 64,047.00 35,328.00 Aplicación de tasa impositiva Importe fijo • Q 0.01 a Q 300,000.00 • Q 0.00 Base Imponible • 5% sobre renta imponible Tipo impositivo Importe fijo • De Q 300,000.01 en adelante Base Imponible • Q 15,000.00 • 7% sobre el excedente de renta imponible Tipo impositivo Art. 73 Decreto 10-2012 Determinación del impuesto sobre la renta a retener Determinación del ISR anual Valor en Quetzales Renta imponible proyectada Tarifa Impuesto anual determinado Determinación mensual Retención mensual Q 35,328.00 5% 1,766.40 12 147.20 Gestión del impuesto en Rentas del Trabajo Proyección y Modificación Obligación de presentar liquidación anual Liquidación y devolución Constancia de retenciones SAT-1921 Trabajador con más de un patrono Cálculo de la retención Pago de retenciones Arts. 75 al 81 Decreto 10-2012 Pago de retenciones Primeros 10 días hábiles del mes siguiente Aún se hubiese omitido la retención Declaraguate.gt Formulario SAT-1331 Adjuntar anexo de retenciones practicadas Art. 80 Decreto 10-2012 Registro Operación Entrega electrónica de retenciones “RetenISR” Conforme al artículo 98 y 98 “A” del Decreto 6-91 Código Tributario y sus reformas, mediante el Acuerdo de Directorio de SAT 5-2009 se aprueba la herramienta electrónica Infracciones y sanciones relacionadas con retenciones de impuestos Infracción: Infracción: Falta de retención Pago extemporáneo Sanción: Sanción: Infracción: Constancia de retención no extendida o hecha fuera de tiempo. Sanción: Multa equivalente al impuesto dejado de retener 100% de multa sobre el impuesto no retenido más los intereses pertinentes Q1,000.00 por cada constancia no entregada a tiempo Artículo 94 numeral 7 del Código Tributario y sus reformas Artículos 58 y 91 del Código Tributario y sus reformas Artículo 94 numeral 18 del Código Tributario y sus reformas Contáctenos www.sat.gob.gt Call Center: 1550 ayuda@sat.gob.gt