dos interpretaciones conflictivas sobre el decimotercer mes

Anuncio

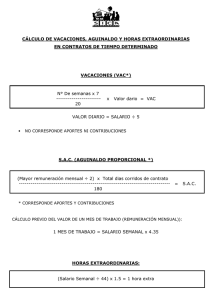

BOLETÍN FISCAL 1996-52 1° de agosto de 1996 DOS INTERPRETACIONES CONFLICTIVAS SOBRE EL DECIMOTERCER MES Decreto de Gabinete N°221 de 18 de noviembre de 1971, por el cual se er establece el 13 mes como retribución especial a los trabajadores, Artículo 2° Parágrafo: Para los efectos de esta remuneración, se considerarán como días trabajados, aquellos en que el trabajador haya estado imposibilitado de prestar servicio por razón de enfermedad profesional, enfermedad no profesional, accidente de trabajo, maternidad, licencia y vacaciones, debidamente comprobadas. Ley Orgánica de la Caja de Seguro Social, Artículo 62, Literal b): Sueldo: La remuneración total, gratificación, bonificación, comisión, participación en beneficios, vacaciones o valor en dinero y en especie, que reciba el trabajador del patrono o empleador o de cualquier persona natural o jurídica como retribución de sus servicios o con ocasión de éstos. Se exceptúan del pago de cuotas de seguro social los viáticos, dietas y preavisos. También se exceptúan las gratificaciones de Navidad o aguinaldos y los gastos de representación mensual, siempre que no excedan de un mes de sueldo. En el caso de exceder al mes de salario se gravará solamente el diferencial que exceda al respectivo mes de salario. Igualmente se exceptúan del pago de cuotas de seguro social la participación en beneficios que otorgue el empleador a sus trabajadores siempre y cuando esta participación beneficie a no menos del setenta por ciento (70%) de los trabajadores de la empresa y no exceda ni sustituya el total del salario anual. Ley 20 de 1992, Artículo 2: Las sumas que se paguen en concepto del decimotercer mes son deducibles para los efectos fiscales como gastos en la producción de la renta y no estarán sujetos al pago de riesgos profesionales y ningún otro gravamen, descuento o carga, con excepción del pago de cuotas obrero - patronales del Seguro Social y del impuesto sobre la renta. (los subrayados y negrillas son nuestros) El mes de agosto, es el mes en que se paga la segunda partida del decimotercer mes y por lo tanto nos pareció propicia la ocasión para divulgar dos situaciones relacionadas con esta bonificación exigida por ley que todos los empresarios deben estar conscientes de la incidencia que pudieran tener en su negocio. Helas aquí: ¿SE CONSIDERAN LAS VACACIONES PROPORCIONALES PARA EL CÁLCULO DEL 13er M E S ? Constantemente nuestros clientes nos consultan cuando liquidan a un trabajador en sus empresas en cuanto a la inclusión o no de las vacaciones proporcionales al cálculo del decimotercer mes. De acuerdo con la opinión de los abogados especialistas en asuntos laborales que hemos elevado esta consulta, todos, basándose en el Decreto 221 de 1971, coinciden en que tal como está contemplado en el Decreto de Gabinete arriba citado, para el cálculo del decimotercer mes no es obligatorio incluir las vacaciones proporcionales, ya que di- chas vacaciones no han sido efectivamente tomadas por el trabajador y por lo tanto no pueden ser debidamente comprobadas. Ésto es así, a pesar de que en la práctica generalizada y como una deferencia al trabajador, en ocasiones estas vacaciones sí son incluidas en el cálculo en referencia. Esta situación solamente sucede cuando se liquida a un trabajador, ya sea por renuncia o por despido, porque en ese momento la empresa deberá incluir en la liquidación las vacaciones proporcionales y a la vez la proporción acumulada del decimotercer mes. LA CAJA DE SEGURO SOCIAL AMPLÍA SU CRITERIO EN RELACIÓN AL ALCANCE A LOS PAGOS DEL 13er MES: Recientemente el Departamento de Coordinación de Ingresos y Auditoría de la Caja de Seguro Social, basándose en el Literal b del Artículo 62 de la Ley Orgánica de la Caja de Seguro Social y el Artículo 2 de la Ley 20 de 1992, citados al inicio de este Boletín, interpreta que si los conceptos de gastos de representación por asignación fija se derivan otros conceptos (va- caciones, decimotercer mes, etc.), éstos no deberán excluirse del pago de cuotas de Seguro Social cuando los mismos exceden del mes de sueldo. Su interpretación se amplía diciendo que el concepto de gastos de representación por asignación fija, es una suma única que recibe el trabajador de parte del empleador, por razón de las funciones que desempeña y no debe interpretarse como una fórmula para justificar otros gastos y por consi- guiente evadir el pago de las cotizaciones de esa institución social y por lo tanto estos pagos estarán sujetos a la cotización obrero patronal, sin hacer distinción de la forma en que éste se conforme. Para ilustrar esta interpretación de la institución social, tenemos a bien presentar los siguientes ejemplos hipotéticos: • Caso N°1 Valor de la Asignación Salario base B/. Cotiza a la Caja de Seguro Social SI NO 1,500 Gastos de representación por asignación fija 1,500 Total de la remuneración Decimotercer mes B/.3,000 / 3 = 3,000 1,000 X • Caso N°2 Salario base B/. Gastos de representación por asignación fija 500 Total de la remuneración Decimotercer mes B/.2,000 / 3 = Caso 1: Comoquiera que existe una relación de 50% y 50% entre el salario base y los gastos de representación (B/.1,500 y B/.1,500), en la práctica, de ambas cantidades se deriva un pago del decimotercer mes del cual sólo se acostumbra gravar con las cotizaciones de la Caja de Seguro Social la porción resultante del salario básico, o sea, B/.1,500 / 3 = B/.500. Sin embargo, la institución social fundamentando su criterio en las legislaciones citadas anteriormente, amplía la interpretación y procede a gravar también las cotizaciones sobre los B/.500 del decimotercer mes dimanante de los gastos de representación que se le paga al trabajador. Es por éso que el cuadro ilustrativo de este ejemplo muestra que la cotización de Seguro Social es sobre el total de B/.3,000 / 3 = B/.1,000. Caso 2: El trabajador recibe en concepto de 13er derivado del salario base la suma de B/.500 (B/.1,500 / 3) que cotiza seguro social. De la misma forma, de los gastos de representación también se le computa una porción para el decimotercer mes, o sea, B/.167 (B/.500 / 3), esta porción, de acuerdo a la interpretación de los funcionarios de la Caja de Seguro Social, debe cotizar su cuota parte al igual que en el caso anterior, independientemente si la suma de los gastos de representación por asigna- 1,500 X 2,000 667 ción fija más la porción del 13er mes derivadas de ésta, sobre pasa o no al salario mensual del trabajador. En conclusión, conforme a la interpretación de los funcionarios de la Caja de Seguro Social, todo pago en concepto del 13er mes derivado de los gastos de representación deberá satisfacer la contribución de Seguro Social, independientemente si esta porción sumada a la asignación fija sobre pasa o no al salario mensual. Finalmente, debemos prevenir a nuestros lectores que se mantengan atentos, especialmente en esta interpretación de la Caja de Seguro Social, de no estar claros, deberán consultar con su asesor jurídico para tomar una decisión cónsona con la leyes y evitar futuros conflictos en la eventualidad de una investigación del departamento de auditoría de la Caja de Seguro Social. El contenido de este Boletín Fiscal, al igual que los anteriores, es de tipo informativo y general sobre temas que nuestra firma considera pueden ser de interés para nuestros clientes y amigos. Bajo ningún concepto, el contenido de estos boletines debe ser considerado como una opinión formal de Cheng y Asociados.