Estrategias de inversión.

Anuncio

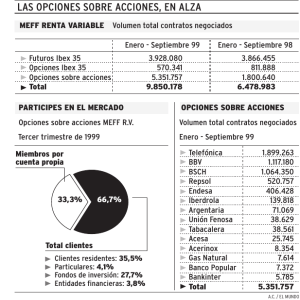

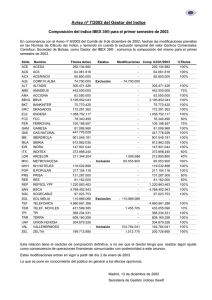

1/7/10 ESTRATEGIAS DE INVERSION Cursos de Verano de la Universidad de Alicante José Ramón de la Osa Bonilla 1 INDICE • Gran Variedad de Agentes. • Estrategia 1: Comprar y mantener. • Estrategia 2: Momentum. • Estrategia 3: El gestor de fondos clásico. • Estrategia 4: Rentabilidad absoluta. • Estrategia 5: Short sellers. • CONCLUSIONES 2 1 1/7/10 GRAN VARIEDAD DE AGENTES • En los mercados financieros hay gran variedad de participantes: – – – – – – Fondos de inversión y de pensiones. Hedge Funds. Bancos centrales. Fondos Soberanos. Bancos de Inversión y Bancos Comerciales. Inversor minorista. • Con objetivos y estrategias de inversión muy distintas. 3 1.COMPRAR Y MANTENER • La estrategia clásica en bolsa es comprar y mantener a largo plazo. • La bolsa a largo “siempre” sube. • Pero hay que evitar las “trampas de valor”, si compramos acciones. • Y evitar países que entran en desgracia… 4 2 1/7/10 Países que no crecen 5 ING, una trampa de valor • ING en 2007 era un valor con ratios muy atractivos. • Pero su balance escondía gran cantidad de activos tóxicos, lo que provocó grandes pérdidas, ampliaciones de capital, y a reestructurarse 6 vendiendo ciertas líneas de negocio. 3 1/7/10 ¿Cómo evitamos trampas de valor? • ¿Puede seguir ganando dinero esa empresa en el futuro? • Márgenes estables. • Barreras de entrada. • Márgenes estables o crecientes. • Evitar empresas muy endeudadas. • La clave es el análisis fundamental. 7 ¿Una década perdida? 8 4 1/7/10 2. MOMENTUM • La clave es encontrar un activo con una fuerte tendencia. • La herramienta principal es el análisis técnico. • Se puede complementar con el análisis fundamental 9 Los fundamentales del oro • Los programas de expansión monetaria van a generar inflación. • El miedo a una crisis bancaria retira liquidez del sistema que se dirige a activos reales. • El consumo de oro en los países emergentes está en alza. • Mientras tanto las minas de oro se van agotando, y los nuevos yacimientos además de escasos son muy caros. • Todos los factores parecen apuntar a que el precio del oro tiene que subir. 10 5 1/7/10 Cuando los fundamentales se convierten en especulación • Cuando un activo entra en tendencia atrae la atención del resto de inversores. • Cierto grupo de inversores se dedica principalmente a seguir a los flujos de inversión. • Así es como se forman burbujas de valoración. • Para determinar si hay una burbuja la clave es el análisis fundamental. • Pero no podemos olvidar el análisis técnico. 11 La OPA de Metrovacesa 12 6 1/7/10 El timing es clave, aunque se invierta por fundamentales • Durante los años 2005 y 2006 todos los analistas fundamentales recomendaban vender. • La guerra de OPAS continuó inflando los precios. • Muchos Hedge Funds estaban cortos en Metrovacesa esperando un desplome tras finalizar las OPAS. • Tras las OPAS el valor se disparó por exceso de posiciones cortas. • Al final llegó el desplome, pero muchos inversores perdieron mucho dinero por tener razón antes de tiempo. 13 3. EL GESTOR DE FONDOS • Su objetivo es mejorar la evolución de un índice de referencia. • El inversor acepta el riesgo de mercado. • Tres tipos: – El que busca mejorar la evolución del índice sin separarse mucho. – El que trata de replicar un índice. – El que se separa de forma notable de sus índices de referencia, (se acerca al concepto de rentabilidad absoluta). 14 7 1/7/10 El proceso de inversión • Hay dos estilos básicos, bottom-­‐up y top-­‐down. • En el primero el gestor se dedica a analizar compañías, seleccionando las que cuentan con mejores perspectivas. • En el segundo se analiza la macro, para posteriormente elegir los sectores que mejor lo hacen en dicha fase del ciclo económico. • Son filosofías distintas pero no excluyentes. • El análisis técnico solía estar totalmente fuera del proceso, pero últimamente tiene cierta cabida. 15 El proceso de ROBECO • VALORACIÓN – PER y VALOR en LIBROS atractivo. – La empresa genera flujos de caja, que permiten sostener el pago de dividendos. • FUNDAMENTALES – El BPA es sostenible (evitar trampas de valor). – Compañías poco endeudadas y con sólida situación en su sector productivo. – Mejor si existen barreras de entrada. • CATALIZADOR – Factor cualitativo que cambia la percepción de los mercados sobre el valor. – Lanzamiento de un producto, una OPA, eliminación de un riesgo, etc… 16 8 1/7/10 El proceso de ROBECO 17 4. RENTABILIDAD ABSOLUTA • El objetivo es aprovechar la rentabilidad de los mercados alcistas… • Preservando el capital en los mercados bajistas. • Los Hedge Funds lo lograron tras el crash de la burbuja tecnológica… • Pero han fracasado en la actual crisis, salvo algunas excepciones. • En realidad, más que una estrategia es un estilo de inversión. 18 9 1/7/10 ¿Como se puede conseguir lo anterior? • Hay que seleccionar las mejores ideas en los mercados alcistas. • Al tiempo que se evitan los valores con riesgo de desplome, o incluso “estar corto” en dichos temas. • Se buscan inversiones con un perfil asimétrico, el riesgo de caída es mínimo pero existe un gran potencial de subida. • Otra posibilidad es comprar protección a través de derivados, una PUT comprada, hacer coberturas con futuros, etc. 19 Largo DAX-corto IBEX 20 10 1/7/10 ¿Está justificada esa divergencia? • Una razón es la reversión a la media. • Quizás la mas relevante en 2010 ha sido la crisis en los mercados de deuda. • Los datos macroeconómicos favorecen a Alemania. • La micro también, mayor peso de cíclicas y empresas exportadoras. 21 Pero a largo ha sido un desastre 22 11 1/7/10 No nos olvidemos del IBEX • Durante los últimos años la mayoría de los analistas pensaba que España lo iba a hacer peor que Europa. • El principal error ha sido que la composición del IBEX tiene poco que ver con la economía española. • Pero en el 2010 todos los factores empujan al IBEX a quedarse atrás. • El ajuste a la media del IBEX se va a realizar de golpe en el 2010. • Puede ser una gran oportunidad para el inversor de largo plazo… 23 5. LOS SHORT SELLERS • Esta estrategia busca empresas susceptibles de quebrar, vendiendo en descubierto para recomprar una vez que se han desplomado. • Ahora mismo están en el centro de la polémica. • ¿Debería prohibirse este tipo de prácticas? • Los cortos en bancos en 2008 son un ejemplo exitoso de esta estrategia. 24 12 1/7/10 Ganando con los cortos…. • Citygroup almacenaba en su balance gran cantidad de activos tóxicos, reconociendo pérdidas de 130 bl.,a la vez que aumentaba capital en 111 bl. • Los resultados del 1ºT 09 son un 84% mejor que la estimación del mercado,25 lo que supuso un punto de inflexión. La base fundamental • La idea central es que la burbuja inmobiliaria y crediticia en USA, va a disparar la morosidad. • Lo que provocará el desplome de las cotizaciones de bancos, y títulos 26 de RF respaldados por activos inmobiliarios. 13 1/7/10 Pero hay bancos que rebotaron • • El Santander sufrió fuertes caídas, pero quién no cerró a tiempo sus cortos perdió mucho dinero. No ha tenido ni un solo trimestre en pérdidas, y además ha conseguido comprar 27 bancos en dificultades. ¿Estar corto es ser un especulador? • ESPECULACION (según la RAE): – “Efectuar operaciones comerciales o financieras, con la esperanza de obtener beneficios basados en las variaciones de los precios”. • Según dicha definición, tan especulador es el que se pone largo como el que se pone corto. • Las ventas en descubierto no suelen ser una estrategia central de los Hedge Funds. • La mayoría de las posiciones cortas se utiliza como cobertura, y en un elevado porcentaje de ocasiones implican pérdidas. • Estar corto implica un análisis tan exhaustivo o más que estar largo. • De hecho es más difícil ganar dinero con los cortos que con los largos, especialmente en bolsa. 28 14 1/7/10 CONCLUSIONES • Hay que tener cuidado con las verdades “absolutas”. • La estrategia infalible no existe. • Aunque nos centremos en un método, no despreciar la información que nos ofrece el resto. • Hay que diversificar. • No arriesgar también tiene un coste. 29 15