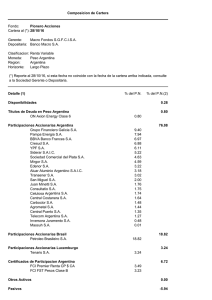

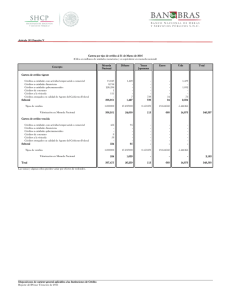

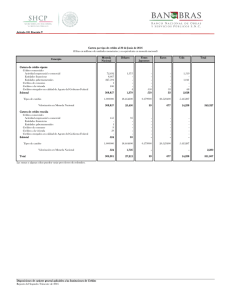

Directrices para la gestión de la deuda pública

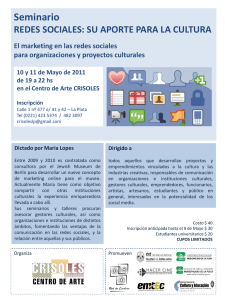

Anuncio