Derivados Financieros 1 INDICE Página Introducción

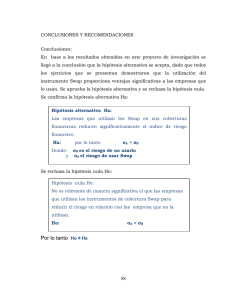

Anuncio